2015年各月份纳税申报期限表

2015年纳税申报期限doc

2015年纳税申报期限

根据国务院办公厅关于2015年部分节假日安排的精神,结合《中华人民共和国税收征收管理法实施细则》第109条的规定,现将2015年我省地税机关征收各项地方税(费)申报缴纳的期限明确如下:

一、2015年地方税(费)按月申报缴纳期限

二、2015年其他专项地方税(费)纳税申报期限

企业所得税年度纳税申报,个体工商户生产经营所得、对企事业单位承包承租经营所得个人所得税年度纳税申报,年所得12万元以上个人所得税自行申报,土地使用税及房产税纳税申报,耕地占用税及契税按次申报,土地增值税清算,残疾人就业保障金缴纳等其他专项纳税申报期限,按照有关规定办理。

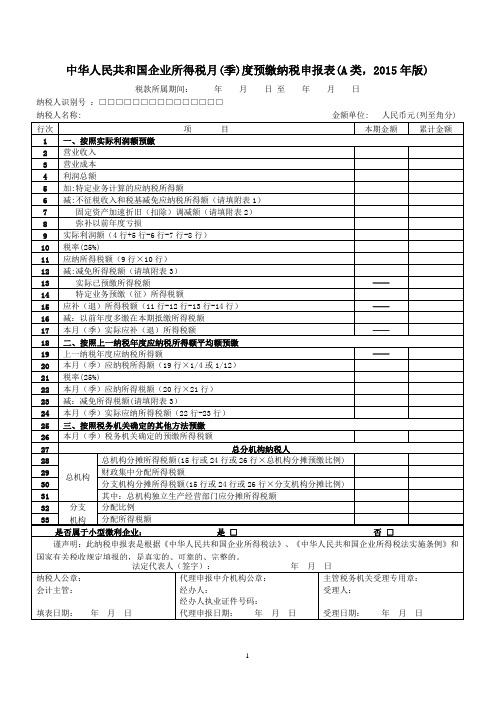

《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》 文档

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称: 金额单位: 人民币元(列至角分)填报说明一、适用范围本表适用于实行查账征收企业所得税的居民纳税人在月(季)度预缴企业所得税时使用。

跨地区经营汇总纳税企业的分支机构年度汇算清缴申报适用本表。

二、表头项目1.“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的纳税人,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2.“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3.“纳税人名称”:填报税务机关核发的税务登记证记载的纳税人全称。

三、各列次的填报1.第一部分,按照实际利润额预缴税款的纳税人,填报第2行至第17行。

其中:第2行至第17行的“本期金额”列,填报所属月(季)度第一日至最后一日的数据;第2行至第17行的“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

2.第二部分,按照上一纳税年度应纳税所得额平均额计算预缴税款的纳税人,填报第19行至第24行。

其中:第19行至第24行的“本期金额”列,填报所属月(季)度第一日至最后一日的数据;第19行至第24行的“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

3.第三部分,按照税务机关确定的其他方法预缴的纳税人,填报第26行。

其中:“本期金额”列,填报所属月(季)度第一日至最后一日的数额;“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

四、各行次的填报1.第1行至第26行,纳税人根据其预缴申报方式分别填报。

实行“按照实际利润额预缴”的纳税人填报第2行至第17行。

实行“按照上一纳税年度应纳税所得额平均额预缴”的纳税人填报第19行至第24行。

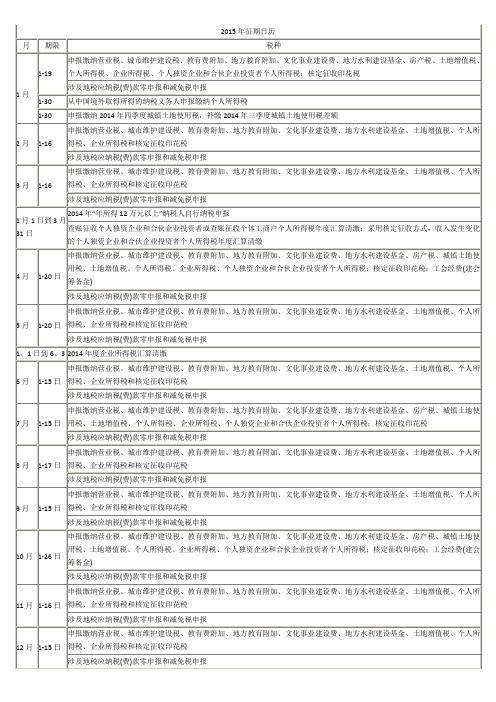

2015年征期日历

备注:

1.纳税人在地方税务局申报缴纳企业所得税均实行季度预缴(征期为每年1、4、7、10月),年度汇算清缴。

2.此表内所述“申报缴纳……个人所得税”,也包含了扣缴义务人代扣代缴个人所得税。

3.此表未包括契税、耕地占用税、烟叶税、按次缴纳土地增值税的申报期和入库期。

2015年征期日历

月

期限

税种

1月

1-19

申报缴纳营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、地方水利建设基金、房产税、土地增值税、个人所得税、企业所得税、个人独资企业和合伙企业投资者个人所得税;核定征收印花税

涉及地税应纳税(费)款零申报和减免税申报

1-30

从中国境外取得所得的纳税义务人申报缴纳个人所得税

11月

1-16日

申报缴纳营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、地方水利建设基金、土地增值税、个人所得税、企业所得税和核定征收印花税

涉及地税应纳税(费)款零申报和减免税申报

12月

1-15日

申报缴纳营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、地方水利建设基金、土地增值税、个人所得税、企业所得税和核定征收印花税

涉及地税应纳税(费)款零申报和减免税申报

10月

1-26日

申报缴纳营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、地方水利建设基金、房产税、城镇土地使用税、土地增值税、个人所得税、企业所得税、个人独资企业和合伙企业投资者个人所得税;核定征收印花税;工会经费(建会筹备金)

涉及地税应纳税(费)款零申报和减免税申报

涉及地税应纳税(费)款零申报和减免税申报

2015年各月纳税申报期限

2015年各月纳税申报期限-青岛国税

根据《国务院办公厅关于2015年部分节假日安排的通知》(国办发明电[2014]28号)和《中华人民共和国税收征收管理法实施细则》第109条的规定,现将2015年各月份增值税、消费税、企业所得税、储蓄存款利息所得个人所得税申报纳税期限(其中:4、7、10月份分别含废弃电器电子产品处理基金申报缴纳期限)截止日期明确如下:

1月份截止到1月19日

2月份截止到2月16日

3月份截止到3月16日

4月份截止到4月20日

5月份截止到5月20日

6月份截止到6月15日

7月份截止到7月15日

8月份截止到8月17日

9月份截止到9月15日

10月份截止到10月26日

11月份截止到11月16日

12月份截止到12月15日

上述日期如有变化,以提前通知为准。

青岛市国家税务局

2014年12月29日。

企业所得税汇总纳税分支机构所得税分配表(2015年版)及填报说明(精)

附件3:《企业所得税汇总纳税分支机构所得税分配表(2015年版)》及填报说明企业所得税汇总纳税分支机构所得税分配表(2015年版)税款所属期间:年月日至年月日-1-填报说明一、适用范围及报送要求(一)适用范围本表适用于在中国境内跨省、自治区、直辖市和计划单列市设立不具有法人资格的营业机构,并实行“统一计算、分级管理、就地预缴、汇总清算、财政调库”汇总纳税办法的居民企业填报。

(二)报送要求月(季)度终了之日起十日内,由实行汇总纳税的总机构随同《中华人民共和国企业所得税月(季)度纳税申报表(A类,2015年版)》报送;月(季)度终了之日起十五日内,由实行汇总纳税的分支机构,将本表加盖总机构主管税务机关受理专用章之后的复印件,随同《中华人民共和国企业所得税月(季)度纳税申报表(A类,2015年版)》报送。

年度汇算清缴申报时,本表与《国家税务总局关于发布〈中华人民共和国企业所得税年度纳税申报表(A类,2014年版)〉的公告》(国家税务总局公告2014年第63号)中的A109010表是一致的。

年度终了之日起五个月内,由实行汇总纳税的总机构,随同《中华人民共和国企业所得税年度纳税申报表(A类,2014年版)》报送;年度终了之日起五个月内,由实行汇总纳税的分支机构,将本表加盖总机构主管税务机关受理专用章之后的复印件,随同《中华人民共和国企业所得税月(季)度纳税申报表(A类,2015年版)》报送。

二、具体项目填报说明1.“税款所属时期”:月(季)度申报填写月(季)度起始日期至所属月(季)度的最后一日。

年度申报填写公历1月1日至12月31日。

2.“总机构名称”、“分支机构名称”:填报税务机关核发的税务登记证记载的纳税人全称。

3.“总机构纳税人识别号”、“分支机构纳税人识别号”:填报税务机关核发的税务登记证件号码(15位)。

4.“应纳所得税额”:填写本税款所属时期汇总纳税企业全部应纳所得税额。

5.“总机构分摊所得税额”:填写总机构统一计算的汇总纳税企业当期应纳所得税额的25%。

非居民企业(据实申报)企业所得税年度纳税申报表(2015版)(导入模板)

3

营业税金及附加

4

销售费用(填写附表F130)

5

管理费用(填写附表F130)

6

财务费用(填写附表F130)

7

资产减值损失

8

加:公允价值变动收益

9

投资收益

10

二、营业利润

11

加:营业外收入(填写附表F110/F111)

12

减:营业外支出(填写附表F120/F121)

13

三、利润总额

14

加:纳税调整增加额(填写附表F140)

七、应纳税额

25

加:境外所得应补所得税额

26

八、实际应纳所得税额

27

减:本年度累计实际已预缴的所得税额

28

九、本年度应补(退)所得税额

29

以前年度多缴的所得税额在本年抵减额

30

以前年度应缴未缴在本年入库所得税额

谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》

、有关税收政策以及国家统一会计制度的规定填报的,是真实的、可靠的、完整的。

声明人签字:

年 月 日

纳税人公章:

代理申报中介机构公章:

主管税务机关受理专用章:

会计主管:

经办人:

受理人:

填表日期: 年 月 日

经办人执业证件号码:

受理日期: 年 月 日

代理申报日期: 年 月 日

15

减:纳税调整减少额(填写附表F140)

16

免税、减计收入及加计扣除(填写附表F150)

17

四、纳税调整后所得

18

减:弥补以前年度亏损(填写附表F160)

19

五、应纳税所得额

个人所得税生产经营所得纳税申报表(B表)

个人所得税生产经营所得纳税申报表(B表)个人所得税生产经营所得纳税申报表(B表)《个人所得税生产经营所得纳税申报表(B表)》填报说明本表适用于个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人在中国境内取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的个人所得税2015年及以后纳税年度的汇算清缴。

合伙企业有两个或两个以上自然人合伙人的,应分别填报本表。

一、申报期限个体工商户、个人独资企业投资者、合伙企业合伙人应在年度终了后三个月内办理个人所得税年度纳税申报。

企事业单位承包承租经营者应在年度终了后三十日内办理个人所得税年度纳税申报;纳税人一年内分次取得承包、承租经营所得的,应在年度终了后三个月内办理汇算清缴。

二、有关项目填报说明(一)表头项目税款所属期:填写纳税人取得生产经营所得所应纳个人所得税款的所属期间,应填写具体的起止年月日。

(二)表内信息栏1.投资者信息栏填写个体工商户、企事业单位承包承租经营者、个人独资企业投资者、合伙企业合伙人的相关信息。

(1)姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

(2)身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(3)身份证件号码:填写纳税人身份证件上的号码。

(4)国籍(地区):填写纳税人的国籍或者地区。

(5)纳税人识别号:填写税务机关赋予的纳税人识别号。

2.被投资单位信息栏(1)名称:填写税务机关核发的被投资单位税务登记证载明的被投资单位全称。

(2)纳税人识别号:填写税务机关核发的被投资单位税务登记证号码。

(3)类型:纳税人根据自身情况在对应框内打“√”。

(三)表内各行的填写1.第1行“收入总额”:填写从事生产经营以及与生产经营有关的活动取得的货币形式和非货币形式的各项收入总金额。

包括:销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入。

2.第2行“国债利息收入”:填写已计入收入的因购买国债而取得的应予免税的利息。

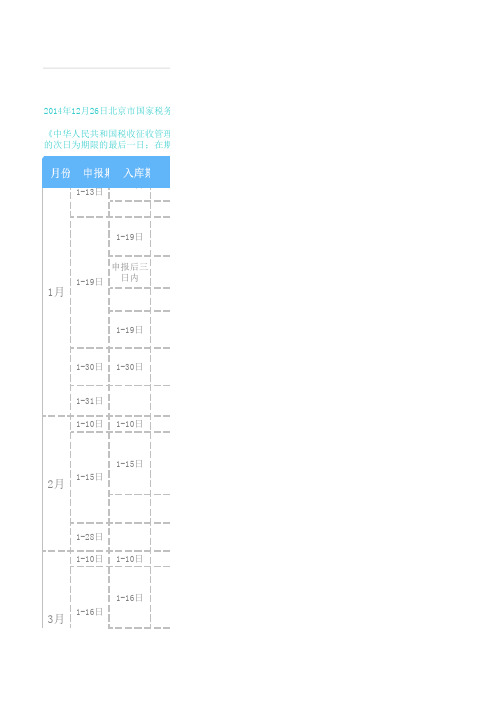

2015年税务机关税收征期日历明细表

1-13日1-19日申报后三日内1-19日1-30日1-30日1-31日1-10日1-10日1-15日1-28日1-10日1-10日1-16日202014年12月26日北京市国家税务局《中华人民共和国税收征收管理法的次日为期限的最后一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。

1-19日1-15日1-16日1月2月3月1-13日1-31日1-13日1-13日1-20日申报后三日内1-20日1-30日1-13日1-13日1-18日1-31日1-10日1-10日1-15日1-30日1月1日到6月1日1-20日1-18日1-15日3月4月5月6月1月1日到3月31日1-10日1-10日1-15日申报后三日内1-15日1-31日1-10日1-10日1-17日1-31日1-14日1-14日1-18日1-30日1-19日1-19日1-20日1-20日1-22日申报后三日内1-22日1-15日1-17日1-18日1-22日7月8月9月10月1-31日1-10日1-10日1-16日1-30日1-10日1-10日1-15日1-31日1月1日到12月31日备注:1.实行季度预缴的纳税人申报缴纳1-16日11月12月2.在国家税务局实行按季缴纳废弃费税征期一致。

3.此表内所述“申报缴纳……个人7.储蓄存款利息所得个人所得税与8.此表备注栏内无文字说明的,为4.此表未包括车辆购置税、契税、5.此表未包括保险机构代收机动车6.此表未包括残疾人就业保障金、1-15日申报缴纳资源税印花税年度申报申报缴纳增值税、消费税、营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、个人独资企业和合伙企业投资者个人所得税、核定征收印花税按季度申报缴纳的土地增值税预缴税款地税无应纳税(费)款申报申报缴纳工会经费(筹备金)从中国境外取得所得的纳税义务人申报缴纳个人所得税个人所得税全员全额扣缴申报申报缴纳资源税申报缴纳增值税、消费税、营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税地税无应纳税(费)款申报个人所得税全员全额扣缴申报申报缴纳资源税申报缴纳增值税、消费税、营业税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税2015年度北京国税、北京地税常用征期日历税务局征管和科技发展处、北京市地方税务局征管处共同整理管理法实施细则》第一百零九条:税收征管法及本细则所规定期限的最后一日是法定休假一日;在期限内有连续3日以上法定休假日的,按休假日天数顺延。