罗斯公司理财第八章课后习题答案

罗斯公司理财第八九版中文课后习题答案

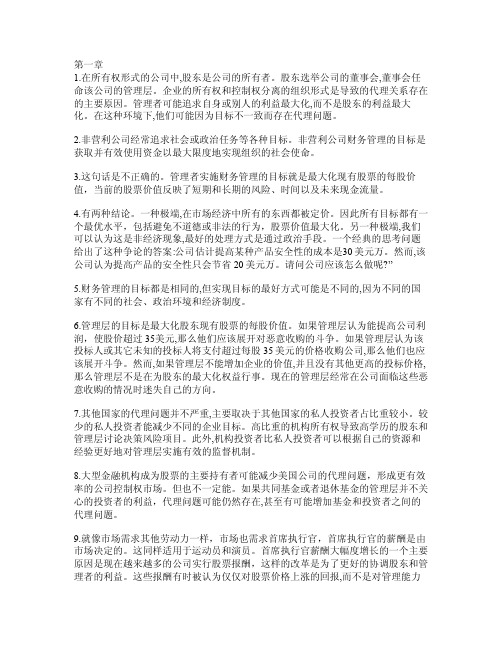

罗斯公司理财第八九版中文课后习题答案第一章1.在所有权形式的公司中,股东是公司的所有者。

股东选举公司的董事会,董事会任命该公司的管理层。

企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。

管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。

在这种环境下,他们可能因为目标不一致而存在代理问题。

2.非营利公司经常追求社会或政治任务等各种目标。

非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。

3.这句话是不正确的。

管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。

4.有两种结论。

一种极端,在市场经济中所有的东西都被定价。

因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。

另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。

一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。

然而,该公司认为提高产品的安全性只会节省20美元万。

请问公司应该怎么做呢?”5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。

6.管理层的目标是最大化股东现有股票的每股价值。

如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。

如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。

然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。

现在的管理层经常在公司面临这些恶意收购的情况时迷失自己的方向。

7.其他国家的代理问题并不严重,主要取决于其他国家的私人投资者占比重较小。

较少的私人投资者能减少不同的企业目标。

高比重的机构所有权导致高学历的股东和管理层讨论决策风险项目。

(完整版)公司理财-罗斯课后习题答案

第一章1.在所有权形式的公司中,股东是公司的所有者。

股东选举公司的董事会,董事会任命该公司的管理层。

企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。

管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。

在这种环境下,他们可能因为目标不一致而存在代理问题。

2.非营利公司经常追求社会或政治任务等各种目标。

非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。

3.这句话是不正确的。

管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。

4.有两种结论。

一种极端,在市场经济中所有的东西都被定价。

因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。

另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。

一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。

然而,该公司认为提高产品的安全性只会节省20美元万。

请问公司应该怎么做呢?”5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。

6.管理层的目标是最大化股东现有股票的每股价值。

如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。

如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。

然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。

现在的管理层经常在公司面临这些恶意收购的情况时迷失自己的方向。

7.其他国家的代理问题并不严重,主要取决于其他国家的私人投资者占比重较小。

较少的私人投资者能减少不同的企业目标。

高比重的机构所有权导致高学历的股东和管理层讨论决策风险项目。

此外,机构投资者比私人投资者可以根据自己的资源和经验更好地对管理层实施有效的监督机制。

【公司理财】罗斯,中文第六版课后习题详细解答05

第三部分未来现金流量估价第5章估价导论:货币的时间价值财务管理中最重要的问题之一是:未来将收到的现金流量,它在今天的价值是多少?答案取决于货币的时间价值,这也是该章的主题。

第6章贴现现金流量估价本章拓展第5章的基本结论,讨论多期现金流量的估价。

我们考虑了许多相关的问题,包括贷款估价、贷款偿付额的计算以及报酬率的决定。

第7章利率债券是一种非常重要的金融工具。

该章示范如何利用第6章的估价技术来决定债券的价格,我们讲述债券的基本特点,以及财经报章如何报道债券的价格。

我们还将考察利率对债券价格的影响。

第8章股票估价第三部分的最后一章考察股票价格的确定,讨论普通股和优先股的重要特点,例如股东的权利,该章还考察了股票价格的报价。

第5 章估价导论:货币的时间价值◆本章复习与自测题5.1 计算终值假定今天你在一个利率为6%的账户存了10 000美元。

5年后,你将有多少钱?5.2 计算现值假定你刚庆祝完19岁生日。

你富有的叔叔为你设立了一项基金,将在你30岁时付给你150 000美元。

如果贴现率是9%,那么今天这个基金的价值是多少?5.3 计算报酬率某项投资可以使你的钱在10年后翻一番。

这项投资的报酬率是多少?利用72法则来检验你的答案是否正确。

5.4 计算期数某项投资将每年付给你9%的报酬。

如果你现在投资15 000美元,多长时间以后你就会有30 000美元?多长时间以后你就会有45 000美元?◆本章复习与自测题解答5.1 我们需要计算在6%的利率下,10 000美元在5年后的终值。

终值系数为:1.065= 1.3382终值为:10 000美元×1.3382 = 13 382.26美元。

5.2 我们要算出在9%的利率下,11年后支付的150 000美元的现值。

贴现系数为:1/(1.09)11= 1/2.5804 = 0.3875这样,现值大约是58 130美元。

5.3 假定你现在投资1 000美元,10年后,你将拥有2 000美元。

罗斯公司理财第八章课后习题答案

1. 当到期收益率(YTM )等于如下值时,到期日将支付1000美元的10年期零息债券的价格是多少?a )5%b )10%c )15%这里有两个需要注意的点:1)零息债券——不支付任何利息的债券,它只在债券到期日支付本经所以的这种债券的重要特征是其售价远低于其票面价值;2)债券的复习周期的问题一般的美国债券都是每半年计息一次这一点可能书上会写也可能不会写,没有写的时候就当成默认属性,具体计算如下:这里再啰嗦依据关于APR 名义年利率与实际年利率的关系:由APR->每个计息周期的实际利率->由实际周期利率在复利的条件下又可以推出实际年利率,在本章中由于不存在复利的条件,那么APR=实际年利率,但是每个周期的利率=APR/周期数,而且折现利率的就是按照每个周期的利率来进行计算,这里的现金流发生的不是在年末,故折现率不能简单的采用的年折现率,应该将其除以22. Microhard 发行了一份具有如下特征的债券:面值:1000;期限(到期日):25;利息率(息票利率):7%;支付周期:半年到期收益率(yield to maturity )a )7%b )9%c )5%3.Watters雨伞集团公司2年前发型了12年期的债券,票面利率为7.8%,该债券每半年支付一次利息。

如果债券当前售价面值为105%,那么到期收益收益率(YTM)会是多少?答:这道题就没有什么好说的了就是考察一个逼近法和一个2年前,因为售价是面值的105%所以他的期望收益率会低于票面利率,剩下的就只能通过试错来确定了(但也可以千万要注意一般会先算出来3.45%这个数但是这个是一个计息周期的折现率,要将他转换成一年的折现率,由于这里不会存在复利的情况故这里的年折现率只需将半年计的折现率乘以2即可4.公司发行在外的债券期限为13.5年,到期收益率为7.6%,当前价格为1175美元,该债券每半年支付一次利息问该债券的当前价格是多少?这道题漏了一个条件那就是该债券的票面价值是1000,需要记住的是债券的票面值一般5.公司发行了一份面值为1000欧元的债券,期限为15年,票面利率为8.4%,每年支付一6.真实利率=(1+名义利率)/(1+通货膨胀率)-18.根据公式:名义利率=(1+实际利率)*(1+通货膨胀率)-1故本题的答案=7.32%9.略:同样是根据真实利率=(1+名义利率)/(1+通货膨胀率)-1来做10.略11.这个要求了解国债报价表的组成其实就是考英语单词coupon:利息bid:购入价格asked:卖出价格chg:卖出价的变动情况asded yield:到期收益率购买价格是面值的1000(119+19/32)%其一天的卖出价格是面值的1000(120+6/32)%,美国债券市场上的债券面值一般为100012.这道题出现了一个新名词叫做当前收益率,对它的解释是:利息/卖出价格,注意不要和息票利率混淆了,默认面值=100013.这道题需要的注意的是在一道题中使用的折现率与折现周期要统一,不能前半部分是按照年14.这道题有一个隐含条件:在题目中没有明确指出债券价格的时候就将它默认为是1000美元,这里只给出敏感性分析的计算结果:由图可知期限较长的债券对利率风险较为敏感,原因是期限较长的债券的面值的现值较低,相较于期限较短的债券的它的利息年金的现值在价格所占的比重增加说实话从这幅图还真的不好判别到底谁的更加敏感,从斜率来看甚至我觉得高票面利率的债券甚至反应要稍微强一点,到底是不是这样呢?我们来看一下变化的百分比(当到期收益率改变时的价格变化/没有变化前的百分比较少,它的价格中的一大部分的比重来自与面值的现值,如果到期收益率变换那么对它将造成比较大的影响16.说实话这道题让我有点迷糊了,这里的到期收益率YTM和当前收益率都出现过了,但是这里居然冒出来一个实际收益率EAR也就是计算复利复息的那种,债券真的还会支付利息的利息吗??这点我有很大的疑问,不过答案是这么写的,知道的同学可以的话发个17.这道题参考了英文原版答案,发现题中漏了一个条件那就是票面利率=10%,这道题没有什么特点就是考察当以面值出售时,票面利率=期望收益率所以读者自作吧,只是简单的计算题18.这道题也是,首先发票价上的1090包含了四个月的利息,所以半年利息的2/3即可,具体计算留作读者自作19.同18题20.结果如下图所示21.这道题值得注意的是它的最新报价应为871.55美元,还有就是再一次提醒所有的率都是22.根据题目创建了excel电子表格模型,发现当到期收益率=票面利率时,无论期限为多少债券价格都等于票面价值,这可以单过一个定理来进行记忆,也可以通过公示推导得到,具体数学公式推导,读者自作23.本题有一个公式需要了解:资本利得=卖出价格-买入价格,不要考虑折现问题英文原版答案:24.题目比较简单,就是注意一下它的哪一个持有期收益率就是在你持有过程之中所实际得25.这道题比较简单,就是计算量大,注意求完终值再来求现值即可26.这是一道比较好的题,它让我们分清以前的实际年利率和实际利率的差别,虽然只是差了一个字,但是在这道题中却很明显的体现了出来,显示名义年利率(与计息周期有关)->名义利率(与通货膨胀率有关)->除去通货膨胀的名义年利率->周利率,在来使用年金现值计算公式,这里体现了一个重要的思想那就是以年金发生时间间隔来算年金现值27.这是一道非常好的题,具体的思路与26题相似,都是通过实际年利率->出去通货膨胀的实际年利率->除去通货膨胀的名义年利率->除去通货膨胀的名义月利率这里为什么要求出除去通货膨胀的月利率,因为现金流量的发生时间不是在年末,而是在每个月,而这一题的最后一问确是一道更好的题,它求最后一年的名义现金流量,也就是考虑通货膨胀的情况,但我们从一开始计算这道题时就去除了通货膨胀,所以通货膨胀年应该是30+25年,而且因为只是求一个时间点的现金流量,而且不存在求和的情况,故用年度通货膨胀率。

罗斯《公司理财》第八版 第八章

Annual inflation rate: 5% Working Capital: initial $10,000 changes with

McGraw-Hill/Irwin

Copyright © 2007 by The McGraw-Hill Companies, Inc. All rights reserved.

Chapter Outline

8.1 Incremental Cash Flows 8.2 The Baldwin Company: An Example 8.3 Inflation and Capital Budgeting 8.4 Alternative Definitions of Cash Flow 8.5 Investments of Unequal Lives: The

Interest Expense

Later chapters will deal with the impact that the amount of debt that a firm has in its capital structure has on firm value.

For now, it’s enough to assume that the firm’s level of debt (and, hence, interest expense) is independent of the project at hand.

sales

McGraw-Hill/Irwin

Copyright © 2007 by The McGraw-Hill Companies, Inc. All rights reserved.

罗斯《公司理财》第9版笔记和课后习题(含考研真题)详解-第8篇理财专题【圣才出品】

罗斯《公司理财》第9版笔记和课后习题(含考研真题)详解-第8篇理财专题【圣才出品】第8篇理财专题第29章收购、兼并与剥离29.1 复习笔记企业间的并购是一项充满不确定性的投资活动。

在并购决策中必须运用的基本法则是:当一家企业能够为并购企业的股东带来正的净现值时才会被并购。

因此确定目标企业的净现值显得尤为重要。

并购具有以下几个特点:并购活动产生的收益被称作协同效应;并购活动涉及复杂的会计、税收和法律因素;并购是股东可行使的一种重要控制机制;并购分析通常以计算并购双方的总价值为中心;并购有时涉及非善意交易。

1.收购的基本形式收购是指一个公司(收购方)用现金、债券或股票购买另一家公司的部分或全部资产或股权,从而获得对该公司的控制权的经济活动。

收购的对象一般有两种:股权和资产。

企业可以运用以下三种基本法律程序进行收购,即:①吸收合并或新设合并;②收购股票;③收购资产。

吸收合并是指一家企业被另一家企业吸收,兼并企业保持其名称和身份,并且收购被兼并企业的全部资产和负债的收购形式。

吸收合并的目标企业不再作为一个独立经营实体而存在。

新设合并是指兼并企业和被兼并企业终止各自的法人形式,共同组成一家新的企业。

收购股票是指用现金、股票或其他证券购买目标企业具有表决权的股票。

2.并购的分类兼并通常是指一个公司以现金、证券或其他形式购买取得其他公司的产权,使其他公司丧失法人资格或改变法人实体,并取得对这些企业决策控制权的经济行为。

兼并和收购虽然有很多不同,但也存在不少相似之处:①兼并与收购的基本动因相似。

要么为扩大企业的市场占有率;要么为扩大企业生产规模,实现规模经营;要么为拓宽企业经营范围,实现分散经营或综合化经营。

总之,企业兼并或收购都是增强企业实力的外部扩张策略或途径。

②企业兼并与收购都以企业产权交易为对象,都是企业资本营运的基本方式。

正是由于两者有很多相似之处,现实中,两者通常统称为“并购”。

按照并购双方的业务性质可以分为:(1)横向并购。

罗斯公司理财第九版第八章课后答案对应版(英汉)金融专硕复习

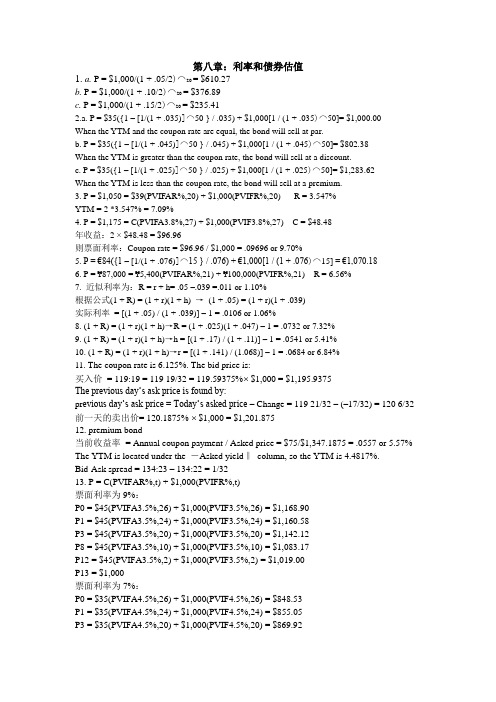

第八章:利率和债券估值1. a. P = $1,000/(1 + .05/2)⌒20 = $610.27b. P = $1,000/(1 + .10/2)⌒20 = $376.89c. P = $1,000/(1 + .15/2)⌒20 = $235.412.a. P = $35({1 – [1/(1 + .035)]⌒50 } / .035) + $1,000[1 / (1 + .035)⌒50]= $1,000.00When the YTM and the coupon rate are equal, the bond will sell at par.b. P = $35({1 – [1/(1 + .045)]⌒50 } / .045) + $1,000[1 / (1 + .045)⌒50]= $802.38When the YTM is greater than the coupon rate, the bond will sell at a discount.c. P = $35({1 – [1/(1 + .025)]⌒50 } / .025) + $1,000[1 / (1 + .025)⌒50]= $1,283.62When the YTM is less than the coupon rate, the bond will sell at a premium.3. P = $1,050 = $39(PVIFAR%,20) + $1,000(PVIFR%,20) R = 3.547%YTM = 2 *3.547% = 7.09%4. P = $1,175 = C(PVIFA3.8%,27) + $1,000(PVIF3.8%,27) C = $48.48年收益:2 × $48.48 = $96.96则票面利率:Coupon rate = $96.96 / $1,000 = .09696 or 9.70%5. P = €84({1 – [1/(1 + .076)]⌒15 } / .076) + €1,000[1 / (1 + .076)⌒15] = €1,070.186. P = ¥87,000 = ¥5,400(PVIFAR%,21) + ¥100,000(PVIFR%,21) R = 6.56%7. 近似利率为:R = r + h= .05 –.039 =.011 or 1.10%根据公式(1 + R) = (1 + r)(1 + h)→(1 + .05) = (1 + r)(1 + .039)实际利率= [(1 + .05) / (1 + .039)] – 1 = .0106 or 1.06%8. (1 + R) = (1 + r)(1 + h)→R = (1 + .025)(1 + .047) – 1 = .0732 or 7.32%9. (1 + R) = (1 + r)(1 + h)→h = [(1 + .17) / (1 + .11)] – 1 = .0541 or 5.41%10. (1 + R) = (1 + r)(1 + h)→r = [(1 + .141) / (1.068)] – 1 = .0684 or 6.84%11. The coupon rate is 6.125%. The bid price is:买入价= 119:19 = 119 19/32 = 119.59375%⨯ $1,000 = $1,195.9375The previous day‘s ask price is found by:pr evious day‘s ask price = Today‘s asked price – Change = 119 21/32 – (–17/32) = 120 6/32 前一天的卖出价= 120.1875% ⨯ $1,000 = $1,201.87512.premium bond当前收益率= Annual coupon payment / Asked price = $75/$1,347.1875 = .0557 or 5.57% The YTM is located under the ―Asked yield‖column, so the YTM is 4.4817%.Bid-Ask spread = 134:23 – 134:22 = 1/3213.P = C(PVIFAR%,t) + $1,000(PVIFR%,t)票面利率为9%:P0 = $45(PVIFA3.5%,26) + $1,000(PVIF3.5%,26) = $1,168.90P1 = $45(PVIFA3.5%,24) + $1,000(PVIF3.5%,24) = $1,160.58P3 = $45(PVIFA3.5%,20) + $1,000(PVIF3.5%,20) = $1,142.12P8 = $45(PVIFA3.5%,10) + $1,000(PVIF3.5%,10) = $1,083.17P12 = $45(PVIFA3.5%,2) + $1,000(PVIF3.5%,2) = $1,019.00P13 = $1,000票面利率为7%:P0 = $35(PVIFA4.5%,26) + $1,000(PVIF4.5%,26) = $848.53P1 = $35(PVIFA4.5%,24) + $1,000(PVIF4.5%,24) = $855.05P3 = $35(PVIFA4.5%,20) + $1,000(PVIF4.5%,20) = $869.92P8 = $35(PVIFA4.5%,10) + $1,000(PVIF4.5%,10) = $920.87P12 = $35(PVIFA4.5%,2) + $1,000(PVIF4.5%,2) = $981.27P13 = $1,00014.PLaurel = $40(PVIFA5%,4) + $1,000(PVIF5%,4) = $964.54PHardy = $40(PVIFA5%,30) + $1,000(PVIF5%,30) = $846.28Percentage change in price = (New price -Original price) / Original price△PLaurel% = ($964.54 -1,000) / $1,000 = -0.0355 or -3.55%△PHardy% = ($846.28 -1,000) / $1,000 = -0.1537 or -15.37%If the YTM suddenly falls to 6 percentPLaurel = $40(PVIFA3%,4) + $1,000(PVIF3%,4) = $1,037.17PHardy = $40(PVIFA3%,30) + $1,000(PVIF3%,30) = $1,196.00△PLaurel% = ($1,037.17 -1,000) / $1,000 = +0.0372 or 3.72%△PHardy% = ($1,196.002 -1,000) / $1,000 = +0.1960 or 19.60%15. Initially, at a YTM of 10 percent, the prices of the two bonds are:P Faulk = $30(PVIFA5%,16) + $1,000(PVIF5%,16) = $783.24P Gonas = $70(PVIFA5%,16) + $1,000(PVIF5%,16) = $1,216.76If the YTM rises from 10 percent to 12 percent:P Faulk = $30(PVIFA6%,16) + $1,000(PVIF6%,16) = $696.82P Gonas = $70(PVIFA6%,16) + $1,000(PVIF6%,16) = $1,101.06Percentage change in price = (New price – Original price) / Original price△PFaulk% = ($696.82 -783.24) / $783.24 = -0.1103 or -11.03%△PGonas% = ($1,101.06 -1,216.76) / $1,216.76 = -0.0951 or -9.51%If the YTM declines from 10 percent to 8 percent:PFaulk = $30(PVIFA4%,16) + $1,000(PVIF4%,16) = $883.48PGonas = $70(PVIFA4%,16) + $1,000(PVIF4%,16) = $1,349.57△PFaulk% = ($883.48 -783.24) / $783.24 = +0.1280 or 12.80%△PGonas% = ($1,349.57 -1,216.76) / $1,216.76 = +0.1092 or 10.92%16.P0 = $960 = $37(PVIFAR%,18) + $1,000(PVIFR%,18) R = 4.016% YTM = 2 *4.016% = 8.03%Current yield = Annual coupon payment / Price = $74 / $960 = .0771 or 7.71% Effective annual yield = (1 + 0.04016)⌒2 – 1 = .0819 or 8.19%17.P = $1,063 = $50(PVIFA R%,40) + $1,000(PVIF R%,40) R = 4.650% YTM = 2 *4.650% = 9.30%18.Accrued interest = $84/2 × 4/6 = $28Clean price = Dirty price – Accrued interest = $1,090 – 28 = $1,06219.Accrued interest = $72/2 × 2/6 = $12.00Dirty price = Clean price + Accrued interest = $904 + 12 = $916.0020.Current yield = .0842 = $90/P0→P0 = $90/.0842 = $1,068.88P = $1,068.88 = $90{[(1 – (1/1.0781)⌒t ] / .0781} + $1,000/1.0781⌒t $1,068.88 (1.0781)⌒t = $1,152.37 (1.0781)⌒t – 1,152.37 + 1,000t = log 1.8251 / log 1.0781 = 8.0004 ≈8 years21.P = $871.55 = $41.25(PVIFA R%,20) + $1,000(PVIF R%,20) R = 5.171% YTM = 2 *5.171% = 10.34%Current yield = $82.50 / $871.55 = .0947 or 9.47%22.略23.P: P0 = $90(PVIFA7%,5) + $1,000(PVIF7%,5) = $1,082.00P1 = $90(PVIFA7%,4) + $1,000(PVIF7%,4) = $1,067.74Current yield = $90 / $1,082.00 = .0832 or 8.32%Capital gains yield = (New price – Original price) / Original priceCapital gains yield = ($1,067.74 – 1,082.00) / $1,082.00 = –0.0132 or –1.32%D: P0 = $50(PVIFA7%,5) + $1,000(PVIF7%,5) = $918.00P1 = $50(PVIFA7%,4) + $1,000(PVIF7%,4) = $932.26Current yield = $50 / $918.00 = 0.0545 or 5.45%Capital gains yield = ($932.26 – 918.00) / $918.00 = 0.0155 or 1.55%24. a.P0 = $1,140 = $90(PVIFA R%,10) + $1,000(PVIF R%,10) R = YTM = 7.01%b.P2 = $90(PVIFA6.01%,8) + $1,000(PVIF6.01%,8) = $1,185.87P0 = $1,140 = $90(PVIFA R%,2) + $1,185.87(PVIF R%,2)R = HPY = 9.81%The realized HPY is greater than the expected YTM when the bond was bought because interest rates dropped by 1 percent; bond prices rise when yields fall.25.PM = $800(PVIFA4%,16)(PVIF4%,12)+$1,000(PVIFA4%,12)(PVIF4%,28)+ $20,000(PVIF4%,40) PM = $13,117.88Notice that for the coupon payments of $800, we found the PV A for the coupon payments, and then discounted the lump sum back to todayBond N is a zero coupon bond with a $20,000 par value; therefore, the price of the bond is the PV of the par, or:PN = $20,000(PVIF4%,40) = $4,165.7826.(1 + R) = (1 + r)(1 + h)1 + .107 = (1 + r)(1 + .035)→r = .0696 or 6.96%EAR = {[1 + (APR / m)]⌒m }– 1APR = m[(1 + EAR)⌒1/m – 1] = 52[(1 + .0696)⌒1/52 – 1] = .0673 or 6.73%Weekly rate = APR / 52= .0673 / 52= .0013 or 0.13%PVA = C({1 – [1/(1 + r)]⌒t } / r)= $8({1 – [1/(1 + .0013)]30(52)} / .0013)= $5,359.6427.Stock account:(1 + R) = (1 + r)(1 + h) →1 + .12 = (1 + r)(1 + .04) →r = .0769 or 7.69%APR = m[(1 + EAR)1/⌒1/m– 1]= 12[(1 + .0769)⌒1/12– 1]= .0743 or 7.43%Monthly rate = APR / 12= .0743 / 12= .0062 or 0.62%Bond account:(1 + R) = (1 + r)(1 + h)→1 + .07 = (1 + r)(1 + .04)→r = .0288 or 2.88%APR = m[(1 + EAR)⌒1/m– 1]= 12[(1 + .0288)⌒1/12– 1]= .0285 or 2.85%Monthly rate = APR / 12= .0285 / 12= .0024 or 0.24%Stock account:FVA = C {(1 + r )⌒t– 1] / r}= $800{[(1 + .0062)360 – 1] / .0062]}= $1,063,761.75Bond account:FVA = C {(1 + r )⌒t– 1] / r}= $400{[(1 + .0024)360 – 1] / .0024]}= $227,089.04Account value = $1,063,761.75 + 227,089.04= $1,290,850.79(1 + R) = (1 + r)(1 + h)→1 + .08 = (1 + r)(1 + .04) →r = .0385 or 3.85%APR = m[(1 + EAR)1/m– 1]= 12[(1 + .0385)1/12– 1]= .0378 or 3.78%Monthly rate = APR / 12= .0378 / 12= .0031 or 0.31%PVA = C({1 – [1/(1 + r)]t } / r )$1,290,850.79 = C({1 – [1/(1 + .0031)]⌒300 } / .0031)C = $6,657.74FV = PV(1 + r)⌒t= $6,657.74(1 + .04)(30 + 25)= $57,565.30。

罗斯公司金融课后答案

第一章1.在所有权形式的公司中,股东是公司的所有者。

股东选举公司的董事会,董事会任命该公司的管理层。

企业的所有权和控制权分离的组织形式是导致的代理关系存在的主要原因。

管理者可能追求自身或别人的利益最大化,而不是股东的利益最大化。

在这种环境下,他们可能因为目标不一致而存在代理问题。

2.非营利公司经常追求社会或政治任务等各种目标。

非营利公司财务管理的目标是获取并有效使用资金以最大限度地实现组织的社会使命。

3.这句话是不正确的。

管理者实施财务管理的目标就是最大化现有股票的每股价值,当前的股票价值反映了短期和长期的风险、时间以及未来现金流量。

4.有两种结论。

一种极端,在市场经济中所有的东西都被定价。

因此所有目标都有一个最优水平,包括避免不道德或非法的行为,股票价值最大化。

另一种极端,我们可以认为这是非经济现象,最好的处理方式是通过政治手段。

一个经典的思考问题给出了这种争论的答案:公司估计提高某种产品安全性的成本是30美元万。

然而,该公司认为提高产品的安全性只会节省20美元万。

请问公司应该怎么做呢?”5.财务管理的目标都是相同的,但实现目标的最好方式可能是不同的,因为不同的国家有不同的社会、政治环境和经济制度。

6.管理层的目标是最大化股东现有股票的每股价值。

如果管理层认为能提高公司利润,使股价超过35美元,那么他们应该展开对恶意收购的斗争。

如果管理层认为该投标人或其它未知的投标人将支付超过每股35美元的价格收购公司,那么他们也应该展开斗争。

然而,如果管理层不能增加企业的价值,并且没有其他更高的投标价格,那么管理层不是在为股东的最大化权益行事。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

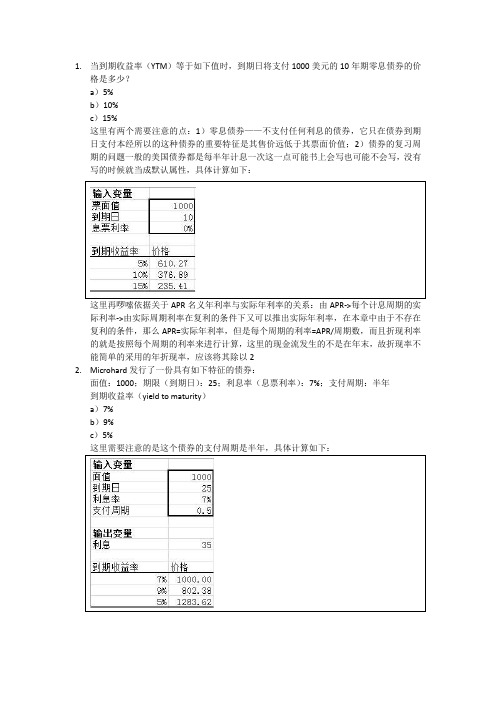

1. 当到期收益率(YTM )等于如下值时,到期日将支付1000美元的10年期零息债券的价

格是多少?

a )5%

b )10%

c )15%

这里有两个需要注意的点:1)零息债券——不支付任何利息的债券,它只在债券到期日支付本经所以的这种债券的重要特征是其售价远低于其票面价值;2)债券的复习周期的问题一般的美国债券都是每半年计息一次这一点可能书上会写也可能不会写,没有写的时候就当成默认属性,具体计算如下:

这里再啰嗦依据关于

APR 名义年利率与实际年利率的关系:由APR->每个计息周期的实际利率->由实际周期利率在复利的条件下又可以推出实际年利率,在本章中由于不存在复利的条件,那么APR=实际年利率,但是每个周期的利率=APR/周期数,而且折现利率的就是按照每个周期的利率来进行计算,这里的现金流发生的不是在年末,故折现率不能简单的采用的年折现率,应该将其除以2

2. Microhard 发行了一份具有如下特征的债券:

面值:1000;期限(到期日):25;利息率(息票利率):7%;支付周期:半年

到期收益率(yield to maturity )

a )7%

b )9%

c )5%

3.Watters雨伞集团公司2年前发型了12年期的债券,票面利率为7.8%,该债券每半年支

付一次利息。

如果债券当前售价面值为105%,那么到期收益收益率(YTM)会是多少?

答:这道题就没有什么好说的了就是考察一个逼近法和一个2年前,因为售价是面值的105%所以他的期望收益率会低于票面利率,剩下的就只能通过试错来确定了(但也可以

千万要注意一般会先算出来3.45%这个数但是这个是一个计息周期的折现率,要将他转换成一年的折现率,由于这里不会存在复利的情况故这里的年折现率只需将半年计的折现率乘以2即可

4.公司发行在外的债券期限为13.5年,到期收益率为7.6%,当前价格为1175美元,该债

券每半年支付一次利息问该债券的当前价格是多少?

这道题漏了一个条件那就是该债券的票面价值是1000,需要记住的是债券的票面值一般

5.公司发行了一份面值为1000欧元的债券,期限为15年,票面利率为8.4%,每年支付一

6.

真实利率=(1+名义利率)/(1+通货膨胀率)-1

8.根据公式:名义利率=(1+实际利率)*(1+通货膨胀率)-1

故本题的答案=7.32%

9.略:同样是根据真实利率=(1+名义利率)/(1+通货膨胀率)-1来做

10.略

11.这个要求了解国债报价表的组成其实就是考英语单词

coupon:利息

bid:购入价格

asked:卖出价格

chg:卖出价的变动情况

asded yield:到期收益率

购买价格是面值的1000(119+19/32)%

其一天的卖出价格是面值的1000(120+6/32)%,美国债券市场上的债券面值一般为1000

12.这道题出现了一个新名词叫做当前收益率,对它的解释是:利息/卖出价格,注意不要

和息票利率混淆了,默认面值=1000

13.

这道题需要的注意的是在一道题中使用的折现率与折现周期要统一,不能前半部分是按照年

14.这道题有一个隐含条件:在题目中没有明确指出债券价格的时候就将它默认为是1000

美元,这里只给出敏感性分析的计算结果:

由图可知期限较长的债券对利率风险较为敏感,原因是期限较长的债券的面值的现值较低,相较于期限较短的债券的它的利息年金的现值在价格所占的比重增加

说实话从这幅图还真的不好判别到底谁的更加敏感,从斜率来看甚至我觉得高票面利率的债券甚至反应要稍微强一点,到底是不是这样呢?我们来看一下变化的百分比(当到期收益率改变时的价格变化/没有变化前的百分比

较少,它的价格中的一大部分的比重来自与面值的现值,如果到期收益率变换那么对它将造成比较大的影响

16.说实话这道题让我有点迷糊了,这里的到期收益率YTM和当前收益率都出现过了,但是

这里居然冒出来一个实际收益率EAR也就是计算复利复息的那种,债券真的还会支付利息的利息吗??这点我有很大的疑问,不过答案是这么写的,知道的同学可以的话发个

17.这道题参考了英文原版答案,发现题中漏了一个条件那就是票面利率=10%,这道题没有

什么特点就是考察当以面值出售时,票面利率=期望收益率所以读者自作吧,只是简单的计算题

18.这道题也是,首先发票价上的1090包含了四个月的利息,所以半年利息的2/3即可,

具体计算留作读者自作

19.同18题

20.结果如下图所示

21.这道题值得注意的是它的最新报价应为871.55美元,还有就是再一次提醒所有的率都是

22.根据题目创建了excel电子表格模型,发现当到期收益率=票面利率时,无论期限为多少

债券价格都等于票面价值,这可以单过一个定理来进行记忆,也可以通过公示推导得到,具体数学公式推导,读者自作

23.本题有一个公式需要了解:资本利得=卖出价格-买入价格,不要考虑折现问题

英文原版答案:

24.题目比较简单,就是注意一下它的哪一个持有期收益率就是在你持有过程之中所实际得

25.这道题比较简单,就是计算量大,注意求完终值再来求现值即可

26.这是一道比较好的题,它让我们分清以前的实际年利率和实际利率的差别,虽然只是差

了一个字,但是在这道题中却很明显的体现了出来,显示名义年利率(与计息周期有关)->名义利率(与通货膨胀率有关)->除去通货膨胀的名义年利率->周利率,在来使用年金现值计算公式,这里体现了一个重要的思想那就是以年金发生时间间隔来算年金现值

27.这是一道非常好的题,具体的思路与26题相似,都是通过实际年利率->出去通货膨胀的

实际年利率->除去通货膨胀的名义年利率->除去通货膨胀的名义月利率这里为什么要求出除去通货膨胀的月利率,因为现金流量的发生时间不是在年末,而是在每个月,而这一题的最后一问确是一道更好的题,它求最后一年的名义现金流量,也就是考虑通货膨胀的情况,但我们从一开始计算这道题时就去除了通货膨胀,所以通货膨胀年应该是30+25年,而且因为只是求一个时间点的现金流量,而且不存在求和的情况,故用年度通货膨胀率。