增值税计算题大全

增值税计算题

1.甲食品有限责任公司(增值税一般纳税人)2018年12月发生下列经营业务:(1)销售副食品给某商场,开具增值税专用发票注明价款150000元,并以本公司自备车辆送货上门,另开具普通发票收取运费555元。

(2)销售熟食制品给某连锁超市,不含税价款125000元;委托某货运公司运送货物,代垫运费500元,取得该货运公司开具给超市的货运专用发票并将其转交给该超市。

要求:甲公司当月的销项税额。

2.某电脑生产企业为增值税一般纳税人,2018年6月发生业务如下:(1)采取交款提货方式向甲家电商场销售A型电脑100台,同意出厂价为5000元/台。

由于市场购买的数量多,按照协议规定,厂家同意给与商场出厂价5%的优惠,全部以银行存款收讫。

(2)向乙家电商场销售A型电脑50台,为了尽快收回货款,厂家提供价税合计金额2%的现金折扣,乙家电商场及时付款享受了现金折扣。

(3)采取以旧换新方式,从消费者个人手中收购旧电脑,销售A型电脑10台,旧电脑作价1000元一台。

(4)采取还本销售方式,销售A型电脑15台,根据协议规定,5年后将全部货款以价税合计总额退还给购货方,开出15张发票,含税销售收入金额为87750元。

(5)以30台A型电脑向丙单位换取原材料,电脑成本每台3500元,双方按17%的税率开具了增值税专用发票。

(6)当月向丁商场销售A型电脑共200台,同时负责运输,运费按每台15元向购买方收取。

要求:该企业当月的销项税额。

3.某企业为增值税一般纳税人,2018年12月发生下列经济业务:(1)销售产品取得不含税收入524,800元,同时开具普通发票向购货方收取本单位负责运输的运费2,500元。

(2)因产品质量发生销货退回,凭购货方主管税务机关开具的《销货退回或索取折让证明单》开具红字发票,退还价款5,800元,税款986元。

(3)购进原料一批,取得专用发票注明价款20万元,税额3.4万元,专用发票已通过认证。

要求:计算该企业本期应纳增值税。

初级增值税计算题目

初级增值税计算题目

以下是一份初级增值税计算题目:

某公司为增值税一般纳税人,2023年5月发生以下业务:

1.销售A产品100件,不含税单价为200元/件,销售B产品200件,不含税单价为150

元/件。

2.将A产品50件作为职工福利发放给员工。

3.购进原材料一批,取得增值税专用发票上注明价款为50000元,税额为6500元。

4.支付运费1000元,取得运输企业开具的增值税专用发票。

5.发生其他费用2000元。

请计算该公司5月份应缴纳的增值税税额。

解:

1.销售A产品应缴纳的增值税税额= 100 × 200 × 13% = 2600元。

2.销售B产品应缴纳的增值税税额= 200 × 150 × 13% = 3900元。

3.将A产品发放给员工应视同销售,应缴纳的增值税税额= 50 × 200 × 13% = 1300元。

4.购进原材料应抵扣的增值税税额= 6500元。

5.支付运费应抵扣的增值税税额= 1000 × 9% = 90元。

6.其他费用不属于增值税征税范围,不缴纳增值税。

7.应缴纳的增值税税额= (2600 + 3900 + 1300)- (6500 + 90)= 2710元。

因此,该公司5月份应缴纳的增值税税额为2710元。

1。

增值税计算题

一、某果酱厂某月外购水果10000公斤,取得的增值税专用发票上注明的价款和增值税额分别是10000元和1300元(每公斤0.13元)。

在运输途中因管理不善腐烂1000公斤。

水果运回后,发放职工福利200公斤,用于厂办招待所800公斤。

其余全部加工成果酱400公斤(20公斤水果加工成1公斤果酱)。

其中350公斤用于销售,单价20元;50公斤因管理不善被盗。

确定当月该厂允许抵扣的进项税额。

允许抵扣的进项税额=1300-[1000(腐烂)×0.13+200(福利)×0.13+800(招待所)×0.13+50(被盗)×20×0.13]=910(元)二、某家具公司为一般纳税人,主要生产立柜、沙发、餐桌椅三种系列家具,每套不含税售价分别为10000元、5000元、2000元,同时承接加工定制业务。

2013年3月外购项目如下:1、从木材公司购进原木一批,专用发票注明价款800000元、增值税104000元、另支付运杂费9000元,其中,销货方转交的铁路货运发票注明的运费8000元、装卸费500元、建设基金500元。

2、直接从某国有林场购进原木一批,取得普通发票,支付买价100000元。

另支付运费1000元,尚未取得货运发票。

3、从木材交易市场购进锯材一批,专用发票注明价款200000元,增值税34000元。

4、从属于小规模纳税人的五金经营部购进辅助材料一批,取得普通发票,价税合计2850元。

5、从装潢材料商店购进油漆一批,专用发票注明价款6000元,增值税1020元。

6、从某机械厂购进木料加工机械2台,专用发票注明价款25000元,增值税税款4250元。

另支付运费400元,取得定额发票。

7、从商场购进非劳保夏令用品一批,发放给职工个人,取得专用发票,发票注明价款20000元,增值税款3400元。

8、收回上月委托某雕刻厂加工的家具装饰附件一批,并支付加工费,专用发票注明加工费4000元,增值税款680元。

增值税计算题

1.南方家具公司为增值税一般纳税人;该公司2月发生以下经济业务:1外购用于生产家具的木材一批,全部价款已付并验收入库;对方开具的增值税专用发票上注明的货款不含增值税为40万元;2外购建筑涂料用于装饰公司办公楼,取得对方开具的增值税发票上注明的增值税税额为9万元,已办理验收入库手续;3进口生产家具用的辅助材料一批,关税完税价格8万元,以纳关税1万元;4销售家具一批,开具普通发票注明销售额万元;已知:该公司月初增值税进项税余额为零,增值税税率为17%;要求:1计算该公司进口辅助材料应纳增值税税额,并列出计算过程;2计算该公司2月份增值税销项税额,并列出计算过程;3计算该公司2月份增值税进项税额,并列出计算过程;4计算该公司2月份应纳增值税税额,并列出计算过程;2.某粮油加工厂为一般纳税人,该厂2009年6月份发生的购销业务如下:1从粮管所购进小麦20万公斤,增值税专用发票注明,价款50000元,增值税税款为19500元;2从农民手中收购小麦10万公斤,价款70000元,取得收购凭证;3销售自制的面粉,开局专用发票,注明销售额180000元;销售挂面,专用发票注明销售额为60000元;销售食用植物油,专用发票注明销售额为100000元;要求:根据上述资料计算该厂本期应纳的增值税税额;3.某自行车厂为一般纳税人,主要生产销售自行车,2009年9月购销情况如下:1外购自行车零部件、原材料,专用发票注明价款120000元,进项税额2040 0元;2从小规模纳税人处购进自行车零件30000元,未取得专用发票;3向当地百货商场销售800辆,每辆出厂价250元不含税,百货商场当月付清货款后,厂家给予了5%的销售折扣,开具红字发票入账;4向一特约经销店销售600辆,每辆出厂价250元不含税,并向运输单位支付运费8000元,受到运费发票;5逾期仍未收回的包装物押金30000元;要求:根据上述资料计算该厂本期应缴纳的增值税税额;4.某工业企业为一般纳税人,生产A、B两种产品,A产品增值税率为17%,B 产品增值税率为13%;10月份有关经济业务如下:1销售A产品取得不含税收入1100000元,增值税187000元,款项已存入银行;2销售B产品取得含税收入及运输包装费915300元,款项已存银行;3本月购入零配件取得专用发票上注明销售额500000元,增值税率17%,所有款项已付,料已入库;4向另一单位购入一批原材料,取得普通发票上注明买价98000元,款项已付,材料已入库;要求:计算该工业企业10月份应纳增值税税额;1、某市商场为增值税一般纳税人,2015年2月发生如下业务:1从毛巾生产企业购进毛巾一批,取得增值税专用发票上注明价款20000元,税款3400元;2从小规模纳税人处购买商品一批,取得税务机关代开的增值税专用发票,注明价款30000元;3购买一批建材用于修缮仓库,取得增值税专用发票,注明价款10000元;4购进电冰箱100台,取得增值税专用发票注明价款250000元,5零售服装、鞋帽等,取得含税收入300000元;6因管理不善丢失一批上月外购的日用商品,账面成本5850元7外购电脑30台,取得增值税专用发票,每台不含税售价5000元,已取得增值税专用发票,购入后将6台用于办公使用,10台捐赠给希望小学,剩余14台全部零售,零售价每台8500元;8将一批库存的棉被捐赠给地震灾区,账面成本为80000元,同类棉被不含税市场价格为100000元;其他相关资料:本月取得的相关票据符合税法规定,并在当月通过认证并申报抵扣,上月留抵税额3000元;要求:根据上述资料<1>、计算该商场当期可以抵扣的进项税额;<2>、计算该商场当期增值税销项税额;<3>、计算该商场当期应缴纳的增值税;2、某洗衣机厂增值税一般纳税人 ,本纳税期限内发生以下业务:1向某商业批发公司销售甲种型号洗衣机500台,每台950元不含税 ;2向某零售商店销售乙种型号洗衣机100台,每台1404元含税 ;3向某敬老院赠送丙种型号洗衣机10台,每台价值1000元不含税 ;4外购机器设备1台,每台单价200000元,取得增值税专用发票注明税额34000元,机器设备已验收入库;5外购洗衣机零配件支付50000元,专用发票注明税款8500元;6该洗衣机厂在销售洗衣机的同时提供运输服务;本月共取得运输劳务收入10000元;要求:计算该洗衣机厂本期应缴纳增值税额3、某新闻出版社2003年某月发生以下几笔业务:1购入纸张,增值税专用发票上注明的货价金额为100万元;税款17万元,同时支付采购的运输费用,取得的货运发票上注明的款项是5万元;纸张已经验收入库;2支付印刷厂印刷装订费用,增值税专用发票上注明的印刷装订费用为50万元;3销售一批图书,开具的增值税专用发票上注明的销售货价为300万元;4向有关高校赠送一批图书,按当月同类品种的平均销售价格计算货价为20万元;6加工制作了一种礼品性质的图书,分别送给客户及购货人,加工单位开具的专用发票上注明的价款为6万元要求:计算出版社当月应纳增值税税额4、某生产企业为增值税一般纳税人,2006年5月发生以下业务;1销售给某商场货物一批,开局增值税专用发票,注明销售额450万元,该商场尚未付款提货;2购进生产用原材料一批,取得增值税专用发票,注明销售额100万元、税额17 万元,已支付货款并已验收入库;支付运杂费3万元,其中运费金额万元,保费万元,建设基金万元,装卸费万元.3定制一批救灾物质捐给灾区,专用发票上注明销售额2万元、税金万元;4批发销售一批货物,专用发票上注明销售额80万元;5销售给商业小规模纳税人货物一批,开具的专用发票上注明的销售额30万;要求:据以上资料,计算该企业应纳增值税额年3月,某酒厂增值税一般纳税人销售粮食白酒和啤酒给副食品公司,其中销售白酒开具增值税专用发票,收取不含税价款50000元,另外收取包装物押金3000元;销售啤酒开具普通发票,收取价税合计款23400元,另外收取包装物押金1500元;副食品公司按照合同约定,于2014年4月将白酒、啤酒包装物全部退还给酒厂,并取回全部押金;就此项业务,该酒厂2014年3月增值税销项税额为多少2. 某电器修理部小规模纳税人2014年3月取得含税修理收入20600元,当月出售一台使用过的进口旧设备,收取价税合计金额123600元,该修理部当月应纳增值税是多少3. 某旧机动车交易公司增值税一般纳税人2014年3月收购旧机动车50辆,支付收购价款350万元;销售旧机动车60辆,取得含税销售收入480万元,同时协助客户办理车辆过户手续,取得收入3万元;2014年3月该旧机动车交易公司应缴纳增值税多少钱4. 某商场一般纳税人与服装厂达成协议,按销售额挂钩进行平销返利;2013年3月商场销售服装取得零售额10万元,平价与服装厂增值税一般纳税人结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入2万元;当月该商场允许某电压力锅进店销售电压力锅新产品,一次收取进店费3万元,计算该商场当期可以抵扣的进项税和销项税分别是多少5. 某自行车厂增值税一般纳税人生产销售自行车,出厂不含税价格为280元/辆;2014年3月末留底税额3000元,4月该厂购销情况如下:1向当地百货大楼销售8000辆,百货大楼当月付清货款后,厂家给予了8%的现金折扣;2向外地特约经销店销售800辆,支付运输单位运杂费8000元,收到一般纳税人开具的货物运输业增值税专用发票上注明运费元;3销售本厂2008年购买自用的机器一件,取得含税收入120000元;4购进自行车零部件,原材料收取的增值税专用发票上注明金额140000元,增值税额23800元;5从小规模纳税人处购进自行车零件,价税合计金额为90000万元,取得税务机关代开的增值税专用发票;假定应该认证的发票均已通过认证并允许当月抵扣;计算1当月准予抵扣的进项税额2当期的销项税额3自己使用过的机器应纳的增值税4总共需要交纳增值税为多少6. 某食品加工厂增值税一般纳税人2014年3月发生下列业务:1向农民收购大麦10吨,收购凭证上注明价款20000元,验收后送另一加工厂增值税一般纳税人加工膨化,支付加工费价税合计600元,取得增值税专用发票;2从县城某小规模纳税人处购入工具一批,取得税务机关代开的增值税专用发票,支付价税合计款3605元;3将以前月份购入的10吨玉米渣对外销售9吨,取得不含税收入21000元,将1吨无偿赠送给客户适用税率13%4生产夹心饼干销售,开具的增值税专用发票上注明销售额100000元;5上月向农民收购的小米因保管不善霉烂,账面成本入账价值、采购成本元含运费元;6转让2009年3月购入的小型生产设备一台,从购买方取得支票8000元含税,发生清理费支出400元;假定应该认证的发票均已通过认证并允许当月抵扣;要求计算:1当期可抵扣的进项税额;2当期的销项税额3当期应缴纳的增值税税额;7. 某商业企业是增值税一般纳税人,2014年3月初留抵税额2000元,3月发生下列业务:1购入商品一批,取得增值税专用发票,注明价款10000元,税款1700元;2因管理不善丢失一批3个月前从农民手中收购的粮食,账面成本5220元假设不含运费;3从农民手中收购大豆1吨,收购凭证上注明收购款1500元;4购买建材用于修缮仓库,取得增值税专用发票,注明价款20000元,税款3400元;5零售日用商品,取得含税收入150000元;6将一批库存布料援赠灾区,账面成本20000元,同类布料不含税市场销售价格为30000元;7外购电脑20台,取得增值税专用发票,每台不含税单价6000元,购入后5台用于办公使用,5台捐赠给希望小学,剩余10台零售,零售价格每台8000元;假定应该认证的发票均已通过认证并允许当月抵扣;要求计算:1当期可以抵扣的进项税额;2当期销售货物的销项税额3当期应缴纳的增值税;。

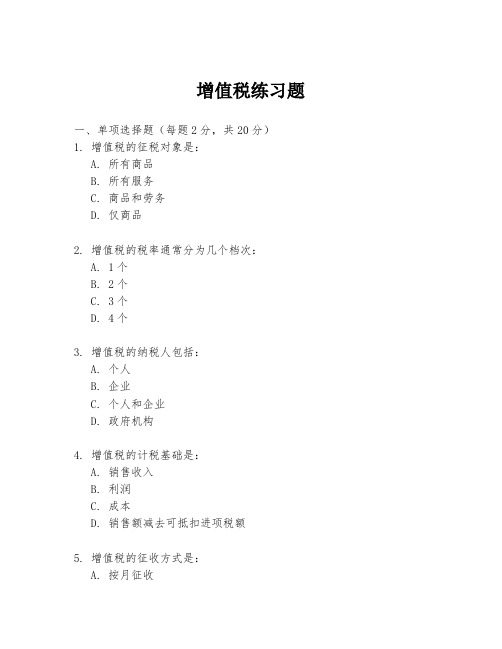

增值税练习题

增值税练习题一、单项选择题(每题2分,共20分)1. 增值税的征税对象是:A. 所有商品B. 所有服务C. 商品和劳务D. 仅商品2. 增值税的税率通常分为几个档次:A. 1个B. 2个C. 3个D. 4个3. 增值税的纳税人包括:A. 个人B. 企业C. 个人和企业D. 政府机构4. 增值税的计税基础是:A. 销售收入B. 利润C. 成本D. 销售额减去可抵扣进项税额5. 增值税的征收方式是:A. 按月征收B. 按季征收C. 按年征收D. 以上都是6. 增值税的进项税额是指:A. 购买商品支付的税额B. 销售商品收取的税额C. 购买服务支付的税额D. 销售服务收取的税额7. 增值税的销项税额是指:A. 购买商品支付的税额B. 销售商品收取的税额C. 购买服务支付的税额D. 销售服务收取的税额8. 增值税的应纳税额计算公式是:A. 应纳税额 = 销售额× 税率B. 应纳税额 = 销售额 - 进项税额C. 应纳税额 = 销项税额 - 进项税额D. 应纳税额 = 进项税额 - 销项税额9. 增值税的免税项目包括:A. 教育服务B. 医疗服务C. 农业产品D. 以上都是10. 增值税的纳税申报期限是:A. 每月1日至15日B. 每季第一个月的1日至15日C. 每年1月1日至15日D. 根据税务机关规定二、多项选择题(每题3分,共15分)11. 增值税的纳税人包括以下哪些类型?A. 个体工商户B. 合伙企业C. 有限责任公司D. 个人独资企业12. 以下哪些行为属于增值税的征税范围?A. 销售货物B. 提供加工修理修配劳务C. 提供无形资产D. 提供不动产13. 增值税的税率一般包括哪些类型?A. 零税率B. 低税率C. 标准税率D. 高税率14. 以下哪些项目可以作为增值税的进项税额抵扣?A. 购买原材料支付的税额B. 购买固定资产支付的税额C. 购买办公用品支付的税额D. 支付的运输费用15. 增值税的纳税义务发生时间是:A. 销售货物或者提供劳务的当天B. 收到销售款项的当天C. 合同约定的收款日期D. 发出货物的当天三、判断题(每题1分,共10分)16. 增值税的纳税人必须进行税务登记。

增值税法计算题及答案 17题

应纳税额=[3200÷(1+4%)+2300 ÷(1+4%) +12300] ×4%=703.54(元)

十、东方进出口公司2003年3月进口化妆品一 批,关税完税价格经海关核定为150000元 (人民币,下同),关税为30000元,消费税 为77142元。计算进口这批化妆品应纳增值税。

1、从木材公司购进原木一批,专用发票注明价款800000元、增值 税104000元、另支付运杂费9000元,其中,销货方转交的铁路货 运发票注明的运费8000元、装卸费500元、建设基金500元。

2、直接从某国有林场购进原木一批,支付买价100000元。另支付 运费1000元,尚未取得货运发票。

三、某果酱厂某月外购水果10000公斤,取得

的增值税专用发票上注明的价款和增值税额分 别是10000元和1300元(每公斤0.13元)。在 运输途中因管理不善腐烂1000公斤。水果运回 后,发放职工福利200公斤,用于厂办招待所 800公斤。其余全部加工成果酱400公斤(20 公斤水果加工成1公斤果酱)。其中350公斤用 于销售,单价20元;50公斤因管理不善被盗。 确定当月该厂允许抵扣的进项税额。

损失产品成本中所耗外购货物的购进额 =80000 × (300000/420000)=57144(元)

应转出进项税额=57144×17%=9714(元)

五、某民营制造企业购入一批材料,增值税专 用发票上注明的增值税额为20.4万元,材料价 款为120万元。材料已入库,货款已经支付(假 设该企业材料采用实际成本进行核算)。材料 入库后,该企业将该批材料的一半用于工程项 目,该企业就该批材料的进项税额如何抵扣?

八、长鸣公司1999年8月商品销售总额(含税收入)为1023万元,属 于营业税征收范围的咨询服务收入8·4万元;公司适用增值税税率 为17%。同期购迸各种货物专用发票上注明的增值税额合计174万 元,其中购入属于固定资产的机器设备的进项税额69万元。大南 公司1999年8月份的销项税额、进项税额和应纳增值税额各是多少?

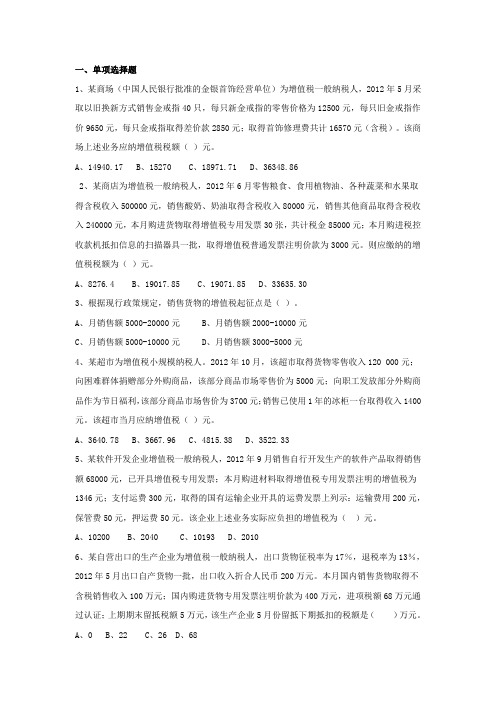

增值税计算专项练习题--作业

一、单项选择题1、某商场(中国人民银行批准的金银首饰经营单位)为增值税一般纳税人,2012年5月采取以旧换新方式销售金戒指40只,每只新金戒指的零售价格为12500元,每只旧金戒指作价9650元,每只金戒指取得差价款2850元;取得首饰修理费共计16570元(含税)。

该商场上述业务应纳增值税税额()元。

A、14940.17B、15270C、18971.71D、36348.862、某商店为增值税一般纳税人,2012年6月零售粮食、食用植物油、各种蔬菜和水果取得含税收入500000元,销售酸奶、奶油取得含税收入80000元,销售其他商品取得含税收入240000元,本月购进货物取得增值税专用发票30张,共计税金85000元;本月购进税控收款机抵扣信息的扫描器具一批,取得增值税普通发票注明价款为3000元。

则应缴纳的增值税税额为()元。

A、8276.4B、19017.85C、19071.85D、33635.303、根据现行政策规定,销售货物的增值税起征点是()。

A、月销售额5000-20000元B、月销售额2000-10000元C、月销售额5000-10000元D、月销售额3000-5000元4、某超市为增值税小规模纳税人。

2012年10月,该超市取得货物零售收入120 000元;向困难群体捐赠部分外购商品,该部分商品市场零售价为5000元;向职工发放部分外购商品作为节日福利,该部分商品市场售价为3700元;销售已使用1年的冰柜一台取得收入1400元。

该超市当月应纳增值税()元。

A、3640.78B、3667.96C、4815.38D、3522.335、某软件开发企业增值税一般纳税人,2012年9月销售自行开发生产的软件产品取得销售额68000元,已开具增值税专用发票;本月购进材料取得增值税专用发票注明的增值税为1346元;支付运费300元,取得的国有运输企业开具的运费发票上列示:运输费用200元,保管费50元,押运费50元。

增值税计算题目练习

增值税计算题目练习(总6页) -本页仅作为预览文档封面,使用时请删除本页-增值税练习11.某企业为增值税一般纳税人,2002年6月发生以下业务:购进一批钢材,支付不含税价款2000000元,增值税税率为17%,支付运输费400000元;购进一台成套设备,不含税价值600000元,增值税税率为17%;将价值为100000元(不含税)的钢材用于建造本企业的职工宿舍,企业将价值800000元的钢材向其联营企业投资,双方作价为1000000元(不含税)计算该企业当月的进项税额、销项税额和应纳税额。

2.某机械厂为增值税一般纳税人,采用直接收款结算方式销售货物,本月发生下列经济业务:(1)10日开出增值税专用发票,销售甲产品50台,不含税单价8000元,并交于购方。

(2)将20台乙产品分配给投资者,单位成本6000元,没有同类产品销售价格(3)基本建设工程领用材料1000公斤,不含税单价50元计50000元。

(4)本月发生购进货物的全部进项税额为70000元,税率为17%。

计算机械厂该月应纳增值税多少3.某企业为增值税一般纳税人,本月销售产品一批,不含税价款100万元,向小规模纳税人销售产品一批,含税金额为万元,向消费者个人销售产品一批,含税金额为万元,向灾区捐赠一批货物,不含税金额为5万元,以自制产品换取原材料一批,生产成本为30万元,无同类产品销售价格。

该企业月初留抵税额为2万元,本月进项税额发生额为10万元,当月用库存材料修缮本厂车间房屋,价款2万元(不含税),则本月应纳增值税为多少(税率17%)4.某企业为增值税一般纳税人,在某一纳税期内发生如下购销业务:4、采购生产原材料聚乙烯,取得的专用发票上注明的价款为120万元2、采购生产用燃料煤炭,取得的专用发票上注明的价款中75万元3、购买钢材用于基建工程,取得的专用发票上注明价款30万元4、支付运输单位运费,取得的发票注明运费18万元,装卸费2万元,保险费2万元5、销售农用薄膜,开出的专用发票上注明价款180万元6、销售产品塑料制品,开出的专用发票上注明价款230万元请计算该企业当期应纳增值税税额。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

增值税计算题1、某机床厂为一般纳税人某年6月销售机床10台,每台不含税单价200 000元,另外每台收取包装费4 000元。

当月企业购进钢材金额840 000元,增值税专用发票注明税款142 800元;购入燃料金额120 000元,增值税专用发票注明税款20 400元,本月发生运费5 000元,装卸费5 000元,取得普通发票,购入动力金额100 000元,增值税专用发票注明税款17 000元,水费6 000元,增值税专用发票注明税款360元。

试计算该厂6份应纳增值税额。

2、某玩具厂经税务机关认定为小规模纳税人,某年4月份购入生产用原材料一批,购进金额2,000元,取得普通发票。

生产玩具销售,取得销售收入额38,000元;该纳税人当月应缴纳增值税额是多少?3、前进水泥厂为增值税的一般纳税人某年4月发生以下主要经营业务:(1)销售给一般纳税人散装水泥200吨,每吨不含税单价60元,收取运输装卸费360元;(2)销售给一般纳税人袋装水泥700吨,每吨不含税单价65元,收取装卸费840元;(3)将散装水泥45吨用于维修本厂职工浴池;(4)将散装水泥1000吨连续加工成水泥板,当月不含税销售额90000元;(5)当月购进设备一台,购进金额50000元,增值税专用发票注明税额8500元;(6)为生产水泥及水泥制品,当月购进各种原材料,燃料动力等外购项目的增值税专用发票上共注明增值税额8440元,上月末未抵扣完的进项税额结转本期650元;计算该企业当月应纳的增值税。

4、某外贸进出口公司某年7月从国外进口140辆轿车,每辆轿车的关税完税价格为9万元,已知每辆小轿车的进口关税为9.9万元,每辆小轿车的消费税为0.99万元,请计算进口这些轿车应缴纳的增值税。

营业税计算题1.某进出口公司本月份为甲工厂代理一批进口设备的业务,收取手续费8 800元,为乙工厂代理一批商品出口业务,收取手续费16 000元,计算该公司本月应纳营业税。

2.某酒店12月份销售烟酒、饮料获得收入5 000元,承办筵席取得收入68 000元,计算该酒店12月份应纳的营业税。

3.某宾馆附设餐饮和商品部,本月主营业务收入50 000元,餐饮业收入20 000元,零售商品收入10 000元,计算应纳营业税和应纳增值税。

(该企业增值税采取小规模纳税人的征收方法)4.某建筑工程公司,某年8月份取得工程收入100万元,出租吊车取得租赁收入2万元,转让一项无形资产取得转让收入10万元,该建筑公司当月应纳多少营业税。

5.某金融机构某年一季度取得贷款业务利息收入200万元,取得出售支票收入10万元,则该金融机构一季度应纳多少营业税。

6.某房地产开发公司自行建筑商品房出售,某年8月,建造住宅楼一幢,建造成本4850万元;当月将该住宅楼出售,取得收入8000万元;出租施工机械取得租金收入10万元。

该省规定的成本利润率为20%。

该房地产公司该月应纳多少营业税。

消费税计算题1、某日用化工厂某年10月份销售一批化妆品,取得销售额65 000元(含增值税销项税额)化妆品消费税适用税率为30%,计算该化工厂10月分应纳的消费税。

2、飞跃汽车轮胎厂某年8月接受“一汽”委托,加工特种轮胎一批。

其中工程专用车轮胎30 000只,高速跑车轮胎2 000只;由“一汽”提供原材料价值为3 200 000元,收取加工费260 000元,代垫辅助材料费10 000元,查知无同类产品销售价格。

该轮胎厂当月售出普通汽车轮胎120 000只,取得不含税销售收入2 000 000元,另收取优质费240 000元。

(消费税税率为10%) 根据以上资料请计算:(1)代收代缴消费税额(2)该厂当月应纳消费税额3、某进出口公司某月进口一批应税消费品,海关核定的关税完税价格为170万元,关税为136万元。

消费税税率为15%,请计算该公司该月应纳进口环节的消费税。

4、某卷烟厂某年某月生产销售甲级卷烟120标准箱,取得不含税收入180万元。

销售雪茄烟,取得不含税收入200万元。

赠送有关客户甲级卷烟2标准箱(甲级卷烟适用消费税税率为56%,每标准箱150元,雪茄烟消费税税率为36%)请计算卷烟厂该月应纳消费税。

其他国内商品税计算题1、某集团公司某年某月,从国外进口3辆某型号小轿车自用,该公司报关进口这批小轿车时,经报关地口岸海关的审查,确定关税计税价格为120000元/辆(人民币),关税税率为50%,消费税为5%,增值税税率为17%.请计算该公司应纳关税、消费税、增值税、车辆购置税.2、王某某年3月2日,从某汽车有限公司购买一辆某型号的小轿车,支付含增值税车价150000元,另支付该公司代收上牌照费等费用2000元,支付购买工具和零配件价款8000元。

支付的各项价费均由该汽车有限公司开具“机动车销售统一发票”和有关票据。

请计算车辆购置税。

3、A市区某企业为增值税一般纳税人。

某年6月实际缴纳增值税200000元,缴纳消费税300000元,缴纳营业税400000元。

请计算该企业6月份应缴纳的城市维护建设税税额。

关税计算题1、某机械进出口公司某年9月进口小轿车300辆,每辆货价75000元,该批小轿车运抵我国上海港起卸前的包装、运输、保险和其他劳务费用共计150000元;小轿车关税税率为110%。

请计算该批小轿车应纳关税税额。

2、某工艺品进出口公司某年5月从国外进口宝石一批,到岸价格共计200000元,另外在宝石成交过程中,公司还向卖方支付了佣金30000元。

但在该批宝石成交价格中已包括宝石进口后发生的技术指导费40000元(能够单独分列)。

宝石进口关税税率为20%。

请计算该批宝石应纳关税税额。

3、某丝绸进出口公司从国外进口化妆品一批,货价420万元,运费80万元,保险费按货价加运费的比例确定为3‰,其他杂费10万元,请问该公司应交哪些税?各交多少?(关税税率110%,消费税税率30%)增值税答案1、答案销项税额=[10×200 000+10×4 000÷(1+17%)]×17%=345 812(元)进项税额=142 800+20 400+5 000×7%+17 000+360=180910(元)应纳税额=345 812-180910=164 902(元)2、应纳增值税=38 000÷(1+3%)×3%=1106.80(元)3、销项税额=[200×60+360÷(1+17%)]×17%+[700×65+ 840÷(1+17%)]×17%+(45×60)×17%+90000×17% =25708.36(元)进项税额=8500+8440+650+=17590(元)应纳增值税=25708.36-17590=8118.36(元)4、进口轿车应纳增值税=(9+9.9+0.99)×140×17%=473.38(万元)营业税计算题答案1、应纳税额=(8800+16000)×5%=1240(元)2、应纳税额=营业收入×5%=(5000+68000)×5%=3650(元)3、该宾馆分别核算,则分别征收营业税和增值税(1)应纳营业税额==(50 000+20 000)×5%=3 500(元)应纳增值税==10000÷1.03×3%=291.26(元)4、应纳建筑营业税=100×3%=3(万元)出租收入应纳营业税=2×5%=0.1(万元)转让无形资产应纳营业税=10×5%=0.5(万元)5、贷款利息应纳营业税=200×5%=10(万元)出售支票收入应纳营业税=10×5%=0.5(万元)6、自建行为应纳营业税=[4850×(1+20%)]÷(1-3%)×3%=180(万元)销售不动产应纳营业税=8000×5%=400(万元)出租施工机械应纳营业税=10×5%=0.5(万元)合计应纳营业税=180+400+0.5=580.5(万元)消费税答案1、应纳消费税=65 000÷(1+17%)×30%=16 666.67(元)2、代收代缴消费税= (3 200 000+10 000+260 000)÷(1-10%)×10%=385 555.56(元)该厂当月应纳消费税=[2 000 000+240 000÷(1+17%)]×10%=220 512.82(元)3、进口环节应纳消费税=(170+136)÷(1-15%)×15%=54(万元)4、应纳消费税=120×0.015+180×56%+200×36%+2×0.015+18 0÷120×2×56%=1.8+100。

8+72+0.03+1.68=176.31(万元)其他国内商品税计算题1、应纳关税税额=12×3 ×50%=18(万元)组成计税价格= (36+18)/(1-5%)=56.84(万元)应纳消费税税额=56.84 ×5%=2.84(万元)应纳增值税税额= 56.84 ×17%=9.66(万元)应纳车辆购置税税额=(36+18+2.84)×10%=5.68(万元)2、计税价格=(150000+2000+8000)÷(1+17%)=136752.13(元)应纳车辆购置税= 136752.13×10%=13675.21(元)3、该企业应缴纳城市维护建设税税额=(200000+300000+400000)×7%=63000(元)关税计算题答案1、应纳关税税额=(75000×300+150000)×110%=24915000(元)2、应纳关税税额=(200000+30000-40000)×20%=38000(元)3、到岸价格=(420+80)×(1+3‰)+10=511.5万元应纳进口关税=511.5×110%=562.65万元应纳进口消费税税额=(511.5+562.65)÷(1-30%)×30%=460.35万元应纳进口增值税税额=(511.5+562.65+460.35)×17%=260.87(万元)。