年终奖金个税自动计算

2024最新年终奖个税计算方法

一、根据收入调整扣缴义务人的应纳税所得额

1、应纳税所得额=年终奖收入+免税收入的部分-专项附加扣除-起征点

2、起征点:根据《个人所得税法》,交纳个人所得税,发放年终奖的企业个人,计算应纳税所得额时,可以减去本期及上年度累计以下起征点:

(2)上年度累计起征点:根据上年度预扣税、已交税、获赔偿等情况,由扣缴义务人收取的上年度累计应纳税所得额计算所得:上年度累计应纳税所得额≤本年起征点的,累计起征点可按照上年度累计应纳税所得额计算;上年度累计应纳税所得额>本年起征点的,累计起征点按照本年起征点计算。

二、根据税率计算应纳税额

扣缴义务人应纳税额=累计应纳税所得额×适用税率-速算扣除数

(1)速算扣除数:根据《个人所得税法》及国家有关文件,选择正确的速算扣除数,以减少应纳税额:

累计应纳税所得额(元)速算扣除数(元)

不超过30000。

2022年终奖个人所得税计算器公式和计算方法

2022年终奖个人所得税计算器公式和计算方法(经典版)编制人:__________________审核人:__________________审批人:__________________编制单位:__________________编制时间:____年____月____日序言下载提示:该文档是本店铺精心编制而成的,希望大家下载后,能够帮助大家解决实际问题。

文档下载后可定制修改,请根据实际需要进行调整和使用,谢谢!并且,本店铺为大家提供各种类型的经典范文,如总结计划、党团报告、合同协议、策划方案、演讲致辞、规章制度、条据文书、教学资料、作文大全、其他范文等等,想了解不同范文格式和写法,敬请关注!Download tips: This document is carefully compiled by this editor. I hope that after you download it, it can help you solve practical problems. The document can be customized and modified after downloading, please adjust and use it according to actual needs, thank you!Moreover, our store provides various types of classic sample essays, such as summary plans, party and youth league reports, contract agreements, planning plans, speeches, rules and regulations, doctrinal documents, teaching materials, complete essays, and other sample essays. If you would like to learn about different sample formats and writing methods, please stay tuned!2022年终奖个人所得税计算器公式和计算方法年终奖金是很多工薪族们辛苦一年所劳动所得的辛劳钱,可是在本人的年终奖金还需要交个人所得税。

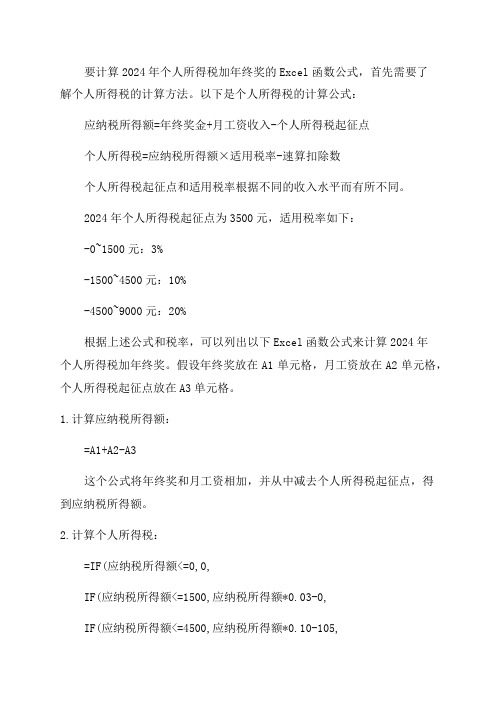

2024年个人所得税加年终奖EXCEL函数公式

要计算2024年个人所得税加年终奖的Excel函数公式,首先需要了

解个人所得税的计算方法。

以下是个人所得税的计算公式:

应纳税所得额=年终奖金+月工资收入-个人所得税起征点

个人所得税=应纳税所得额×适用税率-速算扣除数

个人所得税起征点和适用税率根据不同的收入水平而有所不同。

2024年个人所得税起征点为3500元,适用税率如下:

-0~1500元:3%

-1500~4500元:10%

-4500~9000元:20%

根据上述公式和税率,可以列出以下Excel函数公式来计算2024年

个人所得税加年终奖。

假设年终奖放在A1单元格,月工资放在A2单元格,个人所得税起征点放在A3单元格。

1.计算应纳税所得额:

=A1+A2-A3

这个公式将年终奖和月工资相加,并从中减去个人所得税起征点,得

到应纳税所得额。

2.计算个人所得税:

=IF(应纳税所得额<=0,0,

IF(应纳税所得额<=1500,应纳税所得额*0.03-0,

IF(应纳税所得额<=4500,应纳税所得额*0.10-105,

IF(应纳税所得额<=9000,应纳税所得额*0.20-555,

这个公式使用了嵌套的IF函数来根据不同的应纳税所得额范围计算

个人所得税。

公式中的各个阶梯计算式根据相应的税率和速算扣除数计算,最终得到个人所得税。

3.计算个人所得税加年终奖:

=应纳税所得额-个人所得税

这个公式将应纳税所得额减去个人所得税,得到个人所得税加年终奖。

年终奖个人所得税计算器

年终奖个人所得税计算器是一种用于计算个人年终奖的所得税的工具。

它可以帮助人们在领取年终奖时快速准确地计算应缴纳的个人所得税金额,方便人们在收入计划、预算规划等方面做好相应的安排。

下面将详细介绍年终奖个人所得税计算器的功能、使用方法以及相关知识。

一、功能介绍年终奖个人所得税计算器的主要功能是根据国家税收政策和个人收入情况,计算个人年终奖应缴纳的所得税金额。

根据不同的税法法规和税率表,计算器可以自动识别个人所在地区、税收政策等因素,进行相应的计算并给出具体的所得税金额。

二、使用方法使用年终奖个人所得税计算器非常简单,只需按照以下步骤进行操作:1.打开计算器并选择所在地区:根据计算器提供的选项,选择自己所在的地区或工作单位所在地区。

不同地区的税收政策和税率有所不同,因此选择正确的地区对于计算准确的所得税金额非常重要。

2.输入个人年终奖金额:根据实际情况,将个人年终奖金额输入到计算器中。

3.确定个人适用税率:根据所得金额和地区的税率表,计算器会自动判断个人适用的税率,并将其显示在计算结果中。

4.点击计算按钮:确认输入的信息无误后,点击计算按钮,计算器将根据所得金额和适用税率计算个人所得税金额,并将结果显示在屏幕上。

5.查看计算结果:查看计算结果,了解个人应缴纳的所得税金额。

根据需要,可以进行进一步的调整和规划。

三、相关知识了解个人所得税的计算原理和相关知识对于正确理解和使用年终奖个人所得税计算器非常重要。

以下是关于个人所得税的一些基本知识:1.税率分类:个人所得税按照应纳税所得额的不同分为7个级别,分别为0%、3%、10%、20%、25%、30%和35%。

不同级别的税率适用于不同的所得范围。

2.税前扣除:个人所得税的缴纳是在税前收入的基础上进行计算的,而不是在实际收入的基础上计算。

在计算个人所得税时,可以在税前收入的基础上减去一定的扣除项,如社会保险、住房公积金等。

3.税率调整:根据国家税收政策的调整,个人所得税税率和税收起征点等相关规定可能会发生变化。

年终奖扣税公式计算器和年终奖扣税公式

拥有很多精彩的文章,为迷茫的你指引方向,接下来介绍年终奖扣税公式年终奖扣税公式计算器,让你不再为生活和工作中阅读和查找资料而烦恼。

✅年终奖个人所得税如何计算?第三步,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入某适用税率-速算扣除数。

假设,你的全年一次性奖金12万元,选择不并入全年综合所得,单独计算个人所得税,那么步骤如下:第一步,确定全月应纳税所得额。

年终奖个人所得税计算有两种方式:一种是并入综合所得计算;一种是单独计算。

第一种方法,是将年终一次性奖金并入全年综合所得,按照七级超额累进税率计算个人所得税,汇算清缴时多退少补。

第二种方法,是将年终一次性奖金单独计算个人所得税,不并入全年综合所得。

年终奖怎么扣税年终奖个人所得税计算方式:发放年终奖的当月工资高于5000元时,年终奖扣税方式为:年终奖某税率-速算扣除数,税率是按年终奖/12作为“应纳税所得额”对应的税率。

方法一:取得年终奖金当月个人的工资高于(或等于)费用扣除额(3500元)的,将年终奖金除以12个月,按照得出的数额找出所对应的税率和速算扣除数,然后用奖金全额某税率-速算扣除数,就是最终需要缴纳的税款额。

如果你所说的年终奖属于全年一次性奖金,对于全年一次性奖金,纳税人可以选择不并入全年综合所得,单独计算个人所得税。

年终奖一次性扣税公式是什么1、年终奖个人所得税计算公式全年一次性奖金收入÷12=商数(按照商数查找相应的适用税率A和速算扣除数A)。

应纳税额=全年一次性奖金收入(乘以)适用税率A-速算扣除数A。

2、法律分析:年终奖扣税。

计算公式为:应纳税额=全年一次性奖金收入某适用税率-速算扣除数。

自2023年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

3、第三步,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入某适用税率-速算扣除数。

假设,你的全年一次性奖金12万元,选择不并入全年综合所得,单独计算个人所得税,那么步骤如下:第一步,确定全月应纳税所得额。

2020年终奖个税自动计算表

三、 在一个纳 税年度 内,对每 一个纳税 人,该计 税办法只 四、 实行年薪 制和绩效 工资的单 位,个人 取得年终 兑现的年 薪和绩效 工资按本 通知第二 五、 雇员取得 除全年一 次性奖金 以外的其 它各种名 目奖金, 如半年奖 、季度奖 、加班奖 、先进奖 、考勤奖 等,一律 与当月工 资、薪金 收入合 5.如有其 他相关疑 难问题,请 直接联系" 沙河 ",QQ:1075

1

2

应税工资

不超过1500元 超过1500元至 4500元

工资个税税率对照表

税率%

3

10

3

超过4500元至 9000元

20

4

超过9000元至 35000元

25

5

超过35000元至 55000元

30

6

超过55000元至 80000元

35

7

超过80000元

45

有疑问请点击

当前单元格:H7 行高:7.05毫米 列宽:33.82毫米

#NAME?

1,695.10 #NAME?

#NAME? 1,155.10

28,995.00 #NAME?

#NAME?

- #NAME?

#NAME?

49,828.13

#NAME?

#NAME?

速算扣除数

0

105

555 1005 2755 5505 13505

3.00% 3.00% 20.00% 555.00 10.00% 105.00 3.00% 3.00% 10.00% 105.00 10.00% 105.00 25.00% 1,005.00 0.00% -

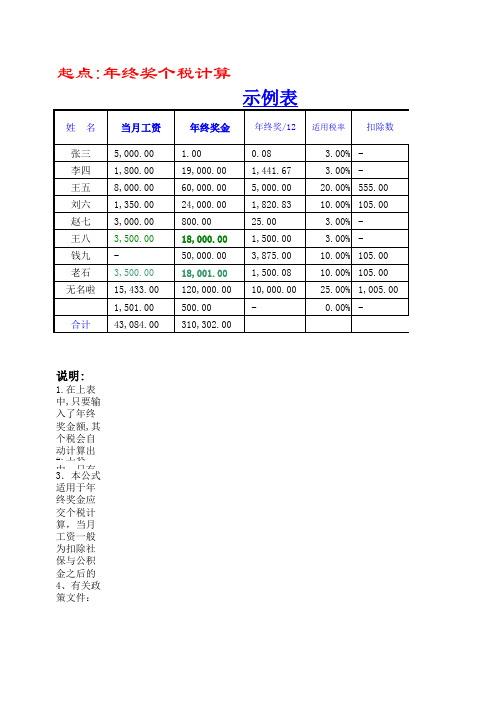

说明:

1.在上表 中,只要输 入了年终 奖金额,其 个税会自 动2.计上算表出 中3.,本只公有式 适用于年 终奖金应 交个税计 算,当月 工资一般 为扣除社 保与公积 金之后的 4、有关政 策文件:

2023年最新年终奖个税计算方法和计算公式

2023年最新年终奖个税计算方法和计算公式年终奖个税计算方法和公式个税中,年终奖个税计算方法包括合并入当年综合所得计税,以及适用全年一次性奖金政策单独计税。

1、合并入当年综合所得计税的计算公式为:应纳税额=(当期奖金收入额+累计工资薪金收入-累计专项扣除及专项附加扣除等费用)×适用税率-速算扣除数;2、适用全年一次性奖金政策单独计税的计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数;根据《财政部税务总局关于延续实施全年一次性奖金等个人所得税优惠政策的公告》规定,全年一次性奖金政策单独计税政策延续至2023年12月31日。

在此日期之前,纳税人可以根据自身情况,选择对自己更为有利的计税方式。

具体纳税人可以登录手机个税APP,分别选择按合并计税或单独计税方法,视系统自动算出的结果决定。

年终奖纳税举例说明A公司小王,今年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

按单独计税的方式,小王共需缴纳900元个税,年终奖到手29100元;按合并计税的方式,相当于年终奖扣税6000元,到手24000元。

对小王来说,两种计税方式下,到手的年终奖差了5100元。

B公司小李,今年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。

如果单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元。

如果合并计税,则共需缴纳个税43080元。

对小李来说,两种计税方式取得的年收入相差10410元。

总而言之,今年年内取得的年终奖,缴纳个税有两种计税方式,分别是单独计税和合并计税。

工资总额大于年终奖的将多交税,工资总额小于年终奖的将少交税。

明年开始,取得的年终奖就只有合并计税一种方式了。

员工提前离职有年终奖吗如果劳动合同或用人单位的规章制度中,有确定的“年终奖”数额,那么离职劳动者也应得到相应的“年终奖”。

如果劳动合同和用人单位的规章制度都未规定“年终奖”,但事实上已发“年终奖”,用人单位也必须向离职劳动者发放。

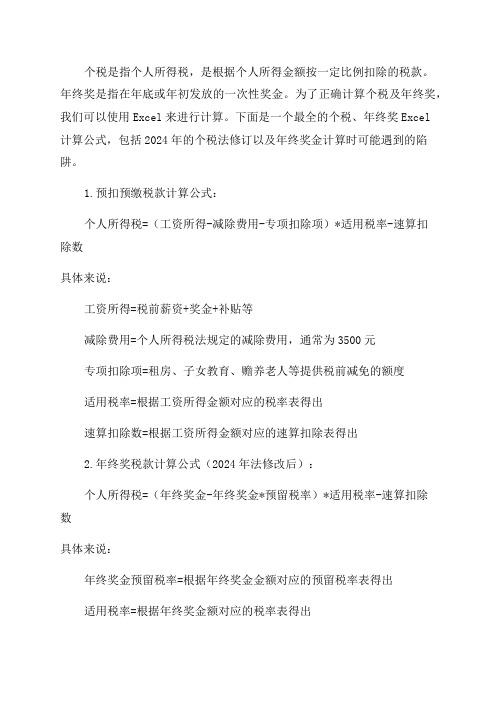

最全个税年终奖EXCEL计算公式

个税是指个人所得税,是根据个人所得金额按一定比例扣除的税款。

年终奖是指在年底或年初发放的一次性奖金。

为了正确计算个税及年终奖,我们可以使用Excel来进行计算。

下面是一个最全的个税、年终奖Excel计算公式,包括2024年的个税法修订以及年终奖金计算时可能遇到的陷阱。

1.预扣预缴税款计算公式:个人所得税=(工资所得-减除费用-专项扣除项)*适用税率-速算扣除数具体来说:工资所得=税前薪资+奖金+补贴等减除费用=个人所得税法规定的减除费用,通常为3500元专项扣除项=租房、子女教育、赡养老人等提供税前减免的额度适用税率=根据工资所得金额对应的税率表得出速算扣除数=根据工资所得金额对应的速算扣除表得出2.年终奖税款计算公式(2024年法修改后):个人所得税=(年终奖金-年终奖金*预留税率)*适用税率-速算扣除数具体来说:年终奖金预留税率=根据年终奖金金额对应的预留税率表得出适用税率=根据年终奖金额对应的税率表得出速算扣除数=根据年终奖金额对应的速算扣除表得出3.年终奖陷阱:根据中国税法,年终奖金是按照当年全年的税率计算个税。

但是,很多公司仍然使用旧的税率计算个税,这样会导致年终奖税款很高。

因此,在计算年终奖税款时,一定要确认使用的是当年全年的税率表。

为了更好地计算个税及年终奖,我们可以使用Excel函数来自动计算。

下面是使用Excel函数的步骤:1.创建一个表格,列出需要计算的项目,如税前薪资、奖金、补贴等。

2.在相应的单元格中输入公式,根据上述公式来计算个税。

a.对于预扣预缴税款,可以使用“=IF(工资所得-减除费用>0,(工资所得-减除费用-专项扣除项)*适用税率-速算扣除数,0)”来计算。

b.对于年终奖税款,可以使用“=((年终奖金-年终奖金*预留税率)*适用税率-速算扣除数)”来计算。

3.填写相应的数值,即可得出个税金额。

通过使用Excel函数,可以快速准确地计算个税及年终奖金额。

同时,在计算时要注意税率表及速算扣除表是否与所在年份一致,以避免年终奖陷阱的发生。