恒顺醋业2019年上半年决策水平分析报告

恒顺财务分析报告(3篇)

第1篇一、前言恒顺公司成立于20XX年,主要从事食品加工、销售业务。

经过多年的发展,公司已成为我国食品行业的重要企业之一。

为了全面了解恒顺公司的财务状况,本报告将从公司概况、财务报表分析、盈利能力分析、偿债能力分析、运营能力分析等方面对恒顺公司进行深入剖析。

二、公司概况恒顺公司主要从事食品加工、销售业务,产品主要包括方便面、挂面、饼干等。

公司总部位于我国某一线城市,并在全国范围内设有多个生产基地和销售网络。

截至20XX年底,公司拥有员工3000余人,年销售收入达到50亿元。

三、财务报表分析1. 资产负债表分析(1)资产结构分析从恒顺公司20XX年的资产负债表可以看出,公司资产总额为100亿元,其中流动资产占比60%,非流动资产占比40%。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

(2)负债结构分析恒顺公司20XX年的负债总额为60亿元,其中流动负债占比80%,非流动负债占比20%。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

2. 利润表分析(1)营业收入分析20XX年,恒顺公司营业收入为50亿元,同比增长10%。

其中,方便面销售收入为30亿元,挂面销售收入为10亿元,饼干销售收入为10亿元。

(2)成本费用分析20XX年,恒顺公司营业成本为40亿元,同比增长8%。

其中,原材料成本为25亿元,人工成本为5亿元,制造费用为10亿元。

期间费用为5亿元,同比增长5%。

(3)净利润分析20XX年,恒顺公司净利润为3亿元,同比增长15%。

其中,主营业务利润为2.5亿元,其他业务利润为5000万元。

四、盈利能力分析1. 毛利率分析20XX年,恒顺公司毛利率为20%,较上年同期提高2个百分点。

这表明公司产品竞争力较强,成本控制良好。

2. 净利率分析20XX年,恒顺公司净利率为6%,较上年同期提高1个百分点。

这表明公司盈利能力较强,经营状况良好。

恒顺醋业2024年财务分析结论报告

一、总体情况恒顺醋业在2024年取得了可观的业绩表现。

公司整体销售收入和净利润均实现了显著增长,显示出公司的良好发展势头。

下文将对其财务状况进行详细分析。

二、收入情况2024年恒顺醋业的销售收入为X万元,同比增长X%,显示出公司销售业绩的优秀表现。

销售增长主要归功于公司产品的市场份额提升以及销售策略的改进。

此外,公司将不断拓展新的销售渠道和市场,有望进一步推动销售收入的增长。

三、成本情况公司在2024年努力控制成本,实现了较好的成本控制效果。

销售成本和管理成本相对稳定,未出现大幅度增长,这说明公司在成本管理方面取得了一定的成就。

然而,要进一步提高公司的盈利能力,还需进一步优化成本结构,降低生产成本,提高利润率。

四、利润情况2024年恒顺醋业的净利润为X万元,同比增长X%,这一数据显示出公司盈利能力的显著提升。

公司采取了多项措施,包括增加销售渠道、优化生产流程等,使得净利润得到了有效提升。

净利润的增长为公司未来的发展提供了充足的现金流。

五、资产负债情况公司的资产负债平衡较好,流动比率和速动比率均在合理范围内,显示出公司具备较强的偿债能力。

此外,公司的资产回报率也在逐年提高,说明公司对资产的利用效率在不断提高。

然而,公司要继续关注债务结构和流动性,以确保偿债能力和经营稳定性。

六、现金流情况公司的现金流量表显示,公司在经营活动中的净现金流入较大,这表明公司的经营活动能够带来稳定的现金流入。

此外,公司的投资活动产生的现金流量也较为稳定,显示出公司的投资决策相对谨慎。

然而,公司要关注经营性现金流量的可持续性,确保公司未来的发展持续稳定。

七、风险和挑战尽管恒顺醋业在2024年取得了良好的财务表现,但仍需面对一些风险和挑战。

首先,市场竞争激烈,公司需要不断提升产品品质和技术创新能力,以保持市场竞争优势。

其次,原材料价格波动较大,可能对公司的成本和盈利能力带来不利影响。

此外,宏观经济形势和政策环境的变化也可能对公司的经营造成不利影响。

2019年食醋行业恒顺醋业分析报告

2019年食醋行业恒顺醋业分析报告2019年7月目录一、食醋龙头聚焦主业,稳健增长获外资青睐 (6)1、发展经历波折,回归调味品主业 (6)(1)食醋龙头,底蕴深厚 (6)(2)错失调味品行业黄金十年,多元化发展致业绩大幅波动 (7)(3)聚焦调味品主业,剥离非调味品业务 (8)2、食醋龙头获外资青睐,国资控股激励有待加强 (8)(1)调味品主业稳健增长,沪深港股通持股比例上升 (8)(2)镇江市国资委控股,激励机制有待加强 (9)(3)期待治理改善带来管理费用率(含研发费用)下降 (11)二、食醋行业迎合健康诉求,份额有望向龙头集中 (11)1、食醋行业量价齐升,少盐多醋符合健康诉求 (11)(1)调味品百强企业的食醋产量高个位数增长,吨价呈上升趋势 (11)(2)借鉴日本,少盐多醋符合老龄化和健康化趋势 (12)(3)日本食醋人均供给量(产量+进口量-出口量)持续增长,我国仍有50%左右的量增空间 (13)2、行业集中度低,小企业将快速退出 (14)(1)日本食醋行业CR3达63.4%,小规模企业快速退出 (14)(2)中国四大名醋各据一方,加速淘汰小作坊 (14)(3)我国食醋行业CR3仅22%,提升空间明显 (15)三、强化渠道与营销短板,食醋毛利率有望继续提升 (16)1、调味品主业稳健,恒顺食醋产品力突出 (16)(1)恒顺调味品收入稳健增长,盈利能力强 (16)(2)酿造工艺奠定恒顺食醋产品力 (17)(3)恒顺食醋产品线丰富,价格带齐全 (17)(4)新品开发能力强,聚焦大单品 (18)(5)恒顺食醋酸度高、无食品添加剂,口味更适合全国化 (19)3、深耕华东大本营,循序渐进推动全国化 (20)(1)华东大区贡献54%收入,2018年实现快速增长 (20)(2)上海市场开拓成效显著,食醋和料酒市占率双升 (21)(3)华东挖潜空间大,长期看好全国化发展 (21)(4)开拓华东餐饮渠道,餐饮占比具备提升空间 (22)(5)渠道与营销齐发力,补齐公司短板 (23)4、结构升级+提价+规模效应将持续推升食醋毛利率 (24)(1)食醋毛利率理论上高于酱油,且主要原材料价格波动更小 (24)(2)2018年恒顺食醋销量恢复高个位数增长,食醋吨价持续提升 (25)(3)高端产品增长更快,华东是结构升级主要区域 (25)(4)恒顺提价能力强,抵抗通胀压力 (26)(5)规模效应增强将带动吨成本下降 (27)5、料酒跑马圈地,保持快速增长 (27)(1)料酒行业放量增长,集中度低 (27)(2)恒顺料酒促销放量,快速抢占市场份额 (28)四、盈利预测 (29)五、主要风险 (30)1、原材料价格波动的风险 (30)2、品牌被侵害的风险 (30)3、食品安全控制风险 (30)食醋龙头聚焦主业,稳健增长获外资青睐。

恒顺醋业2024年上半年财务分析结论报告

恒顺醋业是一家以醋制品为主要产品的醋生产企业。

本文将对恒顺醋业2024年上半年的财务状况进行详细分析,得出结论报告。

首先,针对恒顺醋业的营业收入进行分析。

2024年上半年,恒顺醋业的营业收入为X万元。

与去年同期相比,营业收入有较大幅度的增长。

该增长主要是由于公司通过加大产品销售力度,扩大市场份额,提高产品质量和口碑所带来的。

此外,酒店、餐饮业对醋制品的需求量也有所增加,进一步促进了营业收入的增长。

根据过去几年的趋势来看,恒顺醋业的营业收入仍然呈现稳步增长的态势。

其次,对恒顺醋业的成本费用进行分析。

根据财务数据统计,2024年上半年,恒顺醋业的生产成本为X万元,销售费用为X万元,管理费用为X万元,财务费用为X万元。

总体来说,成本费用占比较高,特别是销售费用和管理费用占比较大。

这主要是由于公司为了扩大市场份额,增加销售额而加大了营销和管理投入。

不过,应该注意的是,成本费用占比相对稳定,整体来看在合理范围内。

再次,对恒顺醋业的盈利能力进行分析。

根据财务数据,2024年上半年,恒顺醋业的净利润为X万元,同比增长X%。

这显示了公司在经营过程中的较好盈利能力。

同时,恒顺醋业的毛利率和净利率也都保持在较高水平,分别为X%和X%。

这表明公司在生产和销售过程中能够有效控制成本,提高产品附加值,实现了良好的盈利。

最后,在对恒顺醋业进行财务分析时,还需要关注公司的资产负债状况。

根据财务数据统计,截至2024年上半年,恒顺醋业的总资产为X万元,净资产为X万元。

公司总负债为X万元,资产负债率为X%。

从资产负债率来看,公司的负债相对较低,财务状况较为健康。

综上所述,根据对恒顺醋业2024年上半年财务状况的分析,可以得出以下结论:1.恒顺醋业的营业收入呈现稳步增长的态势,主要由于产品销售力度的提高和市场需求的增加。

2.公司的成本费用相对较高,尤其是销售费用和管理费用,但整体稳定在合理范围内。

3.恒顺醋业的盈利能力较好,净利润增长较快,毛利率和净利率保持在较高水平。

恒顺醋业2020年上半年财务分析结论报告

恒顺醋业2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为18,227.43万元,与2019年上半年的17,129.37万元相比有所增长,增长6.41%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2020年上半年营业成本为56,423.78万元,与2019年上半年的49,440.79万元相比有较大增长,增长14.12%。

2020年上半年销售费用为13,642.78万元,与2019年上半年的14,441.11万元相比有较大幅度下降,下降5.53%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为4,817.28万元,与2019年上半年的6,037.15万元相比有较大幅度下降,下降20.21%。

2020年上半年管理费用占营业收入的比例为5.05%,与2019年上半年的6.85%相比有所降低,降低1.8个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

2020年上半年财务费用为324.98万元,与2019年上半年的299.99万元相比有较大增长,增长8.33%。

三、资产结构分析2020年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,恒顺醋业2020年上半年是有现金支付能力的,其现内部资料,妥善保管第1 页共4 页。

恒顺醋业2020年上半年管理水平报告

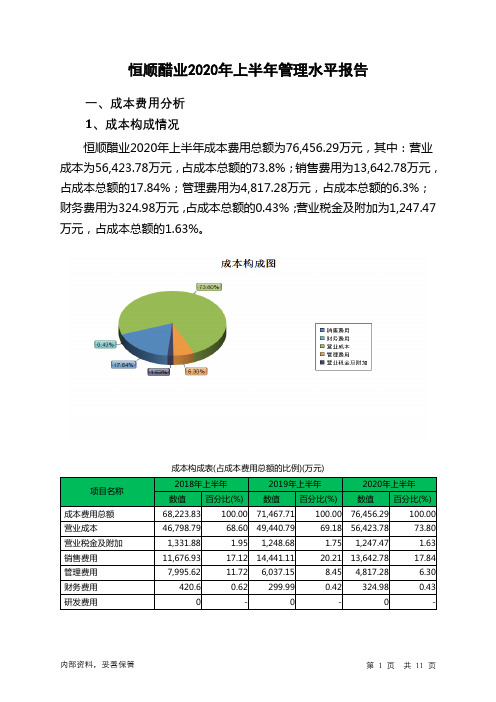

恒顺醋业2020年上半年管理水平报告一、成本费用分析1、成本构成情况恒顺醋业2020年上半年成本费用总额为76,456.29万元,其中:营业成本为56,423.78万元,占成本总额的73.8%;销售费用为13,642.78万元,占成本总额的17.84%;管理费用为4,817.28万元,占成本总额的6.3%;财务费用为324.98万元,占成本总额的0.43%;营业税金及附加为1,247.47万元,占成本总额的1.63%。

成本构成表(占成本费用总额的比例)(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)成本费用总额68,223.83 100.00 71,467.71 100.00 76,456.29 100.00 营业成本46,798.79 68.60 49,440.79 69.18 56,423.78 73.80 营业税金及附加1,331.88 1.95 1,248.68 1.75 1,247.47 1.63 销售费用11,676.93 17.12 14,441.11 20.21 13,642.78 17.84 管理费用7,995.62 11.72 6,037.15 8.45 4,817.28 6.30 财务费用420.6 0.62 299.99 0.42 324.98 0.43 研发费用0 - 0 - 0 -2、总成本变化情况及原因分析恒顺醋业2020年上半年成本费用总额为76,456.29万元,与2019年上半年的71,467.71万元相比有所增长,增长6.98%。

以下项目的变动使总成本增加:营业成本增加6,982.99万元,财务费用增加25万元,共计增加7,007.98万元;以下项目的变动使总成本减少:营业税金及附加减少1.21万元,销售费用减少798.33万元,管理费用减少1,219.87万元,共计减少2,019.4万元。

恒顺醋业盈利能力分析

CHINA MANAGEMENT INFORMATIONIZATION/恒顺醋业盈利能力分析庞明,张浩(西安石油大学经济管理学院,西安710065)[摘要]盈利能力分析是各个公司财务分析的核心内容,且要做到客观、准确的分析。

恒顺醋业作为我国食品调味品行业上市公司,对其盈利能力的分析可以向管理领域的决策提供参考,并产生极其重大的影响。

为了实现企业获取更多利润和可持续发展的目标,因此,对恒顺醋业盈利能力的分析,计算各种指标,进而对于出现这些指标所暗藏的原因进行分析和探究,最终找到问题的所在,并就此针对性地提出可行性建议,供企业参考。

[关键词]恒顺醋业;盈利能力;指标分析doi:10.3969/j.issn.1673-0194.2020.05.033[中图分类号]F275[文献标识码]A [文章编号]1673-0194(2020)05-0071-03[收稿日期]2019-11-20[作者简介]庞明(1971-),女,河南郑州人,西安石油大学副教授,管理学博士,主要研究方向:公司理财战略管理。

1盈利能力研究综述盈利能力也就是企业获取利润的能力,是用来评估企业在经营期间内,利用各种资源,为自身赚取收益水平的重要指标之一。

企业作为一种经济组织,其主要目标就是盈利,盈利能力的高低不仅能够反映出该企业现阶段的经营状态,也是预测企业未来发展前景的依据。

作为分析企业盈利能力普遍使用的方法,杜邦分析法能有较于2016年仍有不小的差距,而从X 3的数值比较来看,企业的资产运营效率也在不断地下滑,经营效率越来越低。

X 4:股东权益市场价值可以按流通股市场价值和非流通股市场价值的和来计算。

经计算得出2016年至2018年三年的数值分别为0.547、0.476、0.481,虽然在2018年该项指标有所回升,但对比2016年仍然不能乐观,该项指标整体还是呈下滑的趋势,一方面证明了企业的资本结构不好,投资的价值越来越小,另一方面,结合X 1指标也进一步证明了该企业的偿债能力不如之前。

醋行业品牌企业恒顺醋业调研分析报告

2019年交通运输行业市场投资策略调研分析报告1.国内醋业龙头,夯实主业继往开来 (4)1.1.传承百年酿造技艺,经典品牌历久弥新 (4)1.2.进入聚焦发展阶段,调味品主业稳步增长 (5)2.名醋之争占得先机,立足华东布局全国 (8)2.1.行业地域性强,集中度低,存在进一步整合空间 (8)2.2.率先确立区域强势地位,占得全国化先机 (10)2.3.传统和现代渠道双轮驱动,渠道建设不断加强 (11)2.4.持续深耕华东,逐步开拓其他区域市场 (12)3.引领行业升级趋势,龙头定价权凸显 (14)3.1.对比日本,国内食醋行业量价提升空间明显 (14)3.2.提价具备市场和行业基础,龙头定价权彰显 (15)3.3.同心多元拓展品类,引领高端化、用途化、健康化趋势 (17)3.4.料酒布局初见成效,行业发展空间广阔 (20)4.经营改善尚存空间,机制理顺备受期待 (21)5.盈利预测与投资建议 (23)6.风险提示 (25)1.国内醋业龙头,夯实主业继往开来1.1.传承百年酿造技艺,经典品牌历久弥新公司是国内食醋行业品牌化运作的先驱者和领头羊。

公司前身为镇江“朱恒顺糟坊”,始创于1840年,出产镇江香醋已有170余年历史,是镇江香醋的起源地。

在百年传承和发展的历程中,公司在生产、经营、品牌宣传等各方面不断升级,锐意进取,经历了公私合营改造、机械化生产、股份制改造,从一个传统酱醋作坊一步步发展成为现代化的食醋生产集团。

2001年公司在上交所上市,至今仍是A股唯一一家上市醋企。

2006年公司品牌被认定为“中华老字号”。

在食醋这个被认为集中度和品牌运作水平较低的行业中,公司依靠百年来积累孕育的品牌价值和现代化经营的能力,在日趋激烈的品牌化竞争中占得了先机,国内食醋行业龙头地位尚无人能够撼动。

图1:百年历史传承为公司的品牌地位和价值夯实了基础公司依托镇江优越的自然条件和酿醋技艺传承创新,构筑品牌护城河。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

恒顺醋业2019年上半年决策水平报告

一、实现利润分析

2019年上半年实现利润为17,129.37万元,与2018年上半年的

14,946.09万元相比有较大增长,增长14.61%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年上半年营业利润为16,860.79万元,与2018年上半年的14,947.82万元相比有较大增长,增长12.80%。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析

2019年上半年恒顺醋业成本费用总额为71,467.71万元,其中:营业成本为49,440.79万元,占成本总额的69.18%;销售费用为14,441.11万元,占成本总额的20.21%;管理费用为6,037.15万元,占成本总额的8.45%;财务费用为299.99万元,占成本总额的0.42%;营业税金及附加为1,248.68万元,占成本总额的1.75%。

2019年上半年销售费用为14,441.11万元,与2018年上半年的11,676.93万元相比有较大增长,增长23.67%。

2019年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年上半年管理费用为6,037.15万元,与2018年上半年的7,995.62万元相比有较大幅度下降,下降24.49%。

2019年上半年管理费用占营业收入的比例为6.85%,与2018年上半年的9.93%相比有所降低,降低3.08个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

三、资产结构分析

恒顺醋业2019年上半年资产总额为281,670.53万元,其中流动资产为115,625.22万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的54.07%、23.95%和10.08%。

非流动资产为166,045.31万元,主要分布在固定资产和长期投资,分别占企业非流动资产的55.65%、32.1%。

企业营业环节占用的资金数额较大,约占企业流动

资产的23.95%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

从资产各项目与营业收入的比例关系来看,2019年上半年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

四、负债及权益结构分析

2019年上半年负债总额为54,753.49万元,与2018年上半年的75,011.5万元相比有较大幅度下降,下降27.01%。

2019年上半年企业负债规模有较大幅度的减少,负债压力有较大幅度的下降。

负债变动情况表

项目名称

2019年上半年2018年上半年2017年上半年

数值增长率(%) 数值增长率(%) 数值增长率(%)

负债总额54,753.49 -27.01 75,011.5 8.67 69,028.45 0 短期借款2,300 -80.99 12,100 26.04 9,600 0 应付账款18,887.1 1.06 18,689.35 17.23 15,942.6 0 其他应付款9,511.12 -31.08 13,800.66 9.64 12,587.7 0 非流动负债8,347.09 -31.39 12,166.41 5 11,587.44 0 其他15,708.18 -13.95 18,255.08 -5.47 19,310.72 0

2019年上半年所有者权益为226,917.04万元,与2018年上半年的191,598.38万元相比有较大增长,增长18.43%。

所有者权益变动表

项目名称

2019年上半年2018年上半年2017年上半年

数值增长率(%) 数值增长率(%) 数值增长率(%)

所有者权益合计226,917.04 18.43 191,598.38 12.82 169,830.06 0 资本金78,355.94 0 78,355.94 30 60,273.8 0 资本公积30,394.42 4.99 28,950.94 -38.57 47,131.09 0 盈余公积13,301.99 25.01 10,640.5 23.68 8,603.53 0 未分配利润95,620.55 45.01 65,940.63 45.23 45,403.17 0

五、偿债能力分析

从支付能力来看,恒顺醋业2019年上半年是有现金支付能力的。

企业。