从财务角度分析巨化公司可持续发展能力

巨化股份异常高派现行为研究

巨化股份异常高派现行为研究巨化股份异常高派现行为研究近年来,巨化股份在股息派发方面的行为备受关注。

其异常高的派现现象引起了投资者的广泛兴趣和研究。

本文将对巨化股份异常高派现行为进行探讨和研究,从财务分析和市场反应两个方面进行分析,以期揭示背后的原因和动机。

首先,我们从财务分析的角度来分析巨化股份异常高派现的原因。

巨化股份是一家在化工行业具有较强实力和良好品牌影响力的公司。

通过对其财务数据的分析可以发现,巨化股份一直保持着稳定的盈利能力和现金流入。

在盈利方面,公司过去几年的净利润持续增长,这使得公司在派现时具备了相对充足的盈利基础。

在现金流方面,巨化股份的操作活动现金流入逐年增加,这进一步增强了公司派现能力。

其次,我们将从市场反应的角度来探讨巨化股份异常高派现的动机。

作为一家上市公司,巨化股份在股息派发方面的表现将直接影响到投资者的利益及市场对其的评价。

一家公司如果能够持续地高额派发股息,将会吸引更多的投资者关注并增强市场对公司的乐观预期。

这有助于提升公司的股价表现,为公司吸引更多的投资资金。

因此,巨化股份异常高派现的动机可能是为了吸引更多的投资者,提升股价表现。

然而,我们不能忽视巨化股份异常高派现的潜在风险。

一方面,高额派发股息将使得公司的现金流减少,可能会影响到公司的运营和发展。

因此,公司在决定派发高额股息时需要谨慎考虑自身的财务状况和发展战略。

另一方面,高额派发股息可能会引起市场对公司的质疑和担忧。

投资者可能会质疑公司是否存在财务困境或其他问题,而对公司的信任度下降。

因此,公司在派发高额股息时需要及时向市场进行解释和沟通,以减少市场的不确定性。

综上所述,巨化股份异常高派现行为的原因可能是公司稳定的盈利能力和现金流入,以及为了吸引投资者的关注和提升股价表现。

然而,公司在决定派发高额股息时需要谨慎考虑财务状况和市场反应。

只有在充分评估风险和利益的基础上,才能确保公司派发股息的可持续性和稳定性。

未来,随着巨化股份的发展和市场的变化,我们还需继续关注和研究其派现行为的发展趋势和影响机制综合以上对巨化股份异常高派现的评价,我们认为公司派发高额股息的动机可能是为了吸引更多投资者并提升股价表现。

如何运用财务分析实现企业可持续发展战略

如何运用财务分析实现企业可持续发展战略在当今竞争激烈的商业环境中,企业要实现可持续发展,离不开科学有效的管理决策。

而财务分析作为企业管理的重要工具,能够为企业提供关键的财务信息和决策支持,帮助企业识别优势和劣势,把握机遇和挑战,从而制定和实施可持续发展战略。

一、财务分析在企业可持续发展中的重要性财务分析是对企业财务状况和经营成果的综合评估,通过对财务数据的收集、整理、计算和分析,为企业管理者提供有关企业盈利能力、偿债能力、营运能力和发展能力等方面的信息。

这些信息对于企业制定可持续发展战略具有重要意义。

首先,财务分析有助于企业评估自身的财务健康状况。

通过对资产负债表、利润表和现金流量表的分析,企业可以了解自身的资产结构、负债水平、盈利水平和现金流动性,从而判断企业是否具备足够的财务实力来支持其长期发展。

其次,财务分析能够帮助企业发现经营中的问题和风险。

例如,通过对成本费用的分析,企业可以发现成本过高的环节,采取措施降低成本,提高盈利能力;通过对应收账款和存货的分析,企业可以了解资金占用情况,加强资金管理,防范资金链断裂的风险。

最后,财务分析为企业的战略决策提供数据支持。

企业在制定发展战略时,需要考虑投资、融资、扩张、收缩等重大决策,而财务分析可以提供有关投资回报率、资本成本、融资能力等方面的信息,帮助企业做出科学合理的决策。

二、财务分析的主要内容和方法(一)财务比率分析财务比率分析是财务分析中最常用的方法之一,通过计算各种财务比率,对企业的财务状况和经营成果进行评估。

常见的财务比率包括盈利能力比率(如毛利率、净利率、净资产收益率等)、偿债能力比率(如资产负债率、流动比率、速动比率等)、营运能力比率(如应收账款周转率、存货周转率、总资产周转率等)和发展能力比率(如营业收入增长率、净利润增长率、总资产增长率等)。

(二)趋势分析趋势分析是通过对企业连续若干年的财务数据进行比较,观察其发展趋势,从而判断企业的经营状况和发展前景。

如何利用财务分析实现企业可持续发展

如何利用财务分析实现企业可持续发展在当今竞争激烈的商业环境中,企业的可持续发展已成为众多企业追求的核心目标。

而财务分析作为企业管理的重要工具,对于实现这一目标起着至关重要的作用。

财务分析不仅能够帮助企业了解自身的财务状况,还能为决策提供有力支持,从而优化资源配置,提高经济效益,增强企业的竞争力和抗风险能力。

一、财务分析的重要性财务分析是对企业财务状况和经营成果的全面评估和解读。

通过对财务数据的收集、整理和分析,企业管理者可以清晰地了解企业的盈利能力、偿债能力、运营效率等方面的情况。

首先,财务分析有助于企业评估自身的盈利能力。

盈利能力是企业生存和发展的关键,通过分析营业收入、成本费用、利润等指标,企业可以发现哪些产品或业务板块盈利较好,哪些需要改进或淘汰,从而调整经营策略,提高整体盈利水平。

其次,财务分析能够反映企业的偿债能力。

偿债能力关系到企业的信用和融资能力,通过对资产负债率、流动比率等指标的分析,企业可以合理安排债务结构,确保在满足资金需求的同时,避免陷入债务危机。

再者,财务分析可以衡量企业的运营效率。

例如,通过分析存货周转率、应收账款周转率等指标,企业能够发现运营环节中的问题,优化流程,提高资金使用效率,减少资金占用。

二、财务分析的主要方法1、比率分析法比率分析法是通过计算各种财务比率来评估企业的财务状况和经营成果。

常见的比率包括盈利能力比率(如毛利率、净利率)、偿债能力比率(如资产负债率、流动比率)、运营能力比率(如存货周转率、应收账款周转率)等。

2、趋势分析法趋势分析法是通过对企业连续若干期的财务数据进行比较,观察其发展趋势。

这种方法可以帮助企业发现财务状况的变化规律,预测未来的发展方向。

3、因素分析法因素分析法是用来分析某一财务指标的影响因素及其影响程度。

例如,通过因素分析法可以找出影响企业利润的主要因素,从而有针对性地采取措施。

三、如何进行有效的财务分析1、明确分析目的在进行财务分析之前,企业需要明确分析的目的是什么,是为了评估投资项目的可行性,还是为了制定预算计划,或者是为了评估企业的整体绩效。

巨化股份2019年财务分析结论报告

巨化股份2019年财务分析综合报告巨化股份2019年财务分析综合报告一、实现利润分析2019年实现利润为106,463.11万元,与2018年的262,070.59万元相比有较大幅度下降,下降59.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

营业收入增长不大,营业利润却大幅度下降,企业成本费用支出增长过快,应注意加强企业内部管理特别是成本费用管理。

二、成本费用分析2019年营业成本为1,331,996.06万元,与2018年的1,180,164.28万元相比有较大增长,增长12.87%。

2019年销售费用为43,933.72万元,与2018年的42,612.8万元相比有所增长,增长3.1%。

2019年销售费用有所增长,但营业收入却没有多大变化,表明企业的销售策略并没有取得预期效果。

2019年管理费用为52,147.8万元,与2018年的41,073.95万元相比有较大增长,增长26.96%。

2019年管理费用占营业收入的比例为3.34%,与2018年的2.62%相比有所提高,提高0.72个百分点。

但企业的营业利润却有所下降,管理费用增长并不合理。

本期财务费用为-3,550.12万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,巨化股份2019年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析巨化股份2019年的营业利润率为6.84%,总资产报酬率为6.71%,净资产收益率为7.03%,成本费用利润率为7.44%。

企业实际投入到企业自身经营业务的资产为1,117,539.1万元,经营资产的收益率为9.54%,而对外投资的收益率为8.50%。

从企业内外部资产的盈利情况来看,外部投资内部资料,妥善保管第1 页共3 页。

从财务角度分析巨化公司可持续发展能力

现金流入主 要是有经营 活动产生 的; 在所有流入 项 目中 , 收到

、

财务报表分析

商品提供 劳务收到 的现金 和取得借款 收到的现金 占最 主要的 比重, 说 明公 司现金流入 的主要途径是销售商品并 向银行取得

( 一) 资 产 负 债 表 分析

2 0 1 0年公司总资产达 4 7 . 3 6 亿元 ,比 2 0 0 9年增长 5 . 2 7 %。 借款 。 2 0 1 0年公司现金流 出总量约为 9 O 亿元 , 经营活动现金流 3 . 2亿元 的流动 资产增加是导致总资产增加的主要原 因。而流 出量 、 投资活动现金流 出量和筹资活动现金流 出量 所 占比重分

从 财 务 角度 分析 巨化公 司 可持续发展能力

徐春妃

( 浙江新 柴股份有 限公 司, 浙江 绍兴 3 1 2 5 0 0 )

浙 江 巨化股 份有 限公司位于 浙赣 闽皖 四省交 界处 的衢 州

2 0 1 0年公司净现金流入量为 9 O . 8 0 亿元 , 而净现金 流出量

市, 为上海证券交 易所 上市公司 。公司 以生产氟化学制 品和 基 为 8 9 . 9 1 亿元 , 因此 , 本年度公司 的现金净额基 本与 2 0 0 9年 持

的减少主要 是因 为公司用 回笼货款偿 还了约 2亿元 的短期 借 ( 四) 所有者权益变动表分析

款 和约 1 . 4亿元 的长期借 款 。2 0 1 0 年 公司所有 者权 益合计 为

从水平分析来看 , 公司 2 0 1 0年所有者权益 比 2 0 0 9 年增 加

2 5 . 9 5亿元, 比2 0 0 9年增加 了 2 2 . 4 5 %。 由于 2 0 1 0年公司大幅盈 了 4 . 7亿 元 , 增长幅度达 2 2 . 4 5 %; 从 影 响 的主 要 项 目看 , 最主 要 0 1 0 年净利润 的大 幅增长 , 增长了约 5亿元, 涨 幅达 利 ,致 使 权益 项 目中 的未 分配 利润 增 长 了 5亿 元 ,涨 幅 达 的原 因是 2

从财务视角审视上市公司可持续增长

从财务视角审视上市公司可持续增长可持续增长是上市公司的首要目标之一,它不仅关乎公司的生存与发展,更涉及到股东的利益与企业的社会责任。

在当今竞争激烈、环境变化迅速的市场环境下,要实现可持续增长并非易事,需要在战略决策、财务管理和绩效评价等方面进行全方位的审视和优化。

本文从财务视角审视上市公司可持续增长这一话题展开探讨,希望能够给读者提供一些有益的思考和启示。

要审视上市公司的可持续增长,就需要对其财务状况进行全面的分析。

财务状况是公司可持续增长的基础,只有健康的财务状况才能支撑企业的长期发展。

在财务分析中,我们可以从公司的盈利能力、资产负债状况、现金流等方面来审视公司的财务健康水平。

盈利能力是企业实现可持续增长的重要保障,它体现了公司的盈利能力和盈利质量。

资产负债状况则关系到公司的偿债能力和资金运作能力,它影响着公司的发展空间和风险承受能力。

现金流则是衡量公司资金周转能力和流动性状况的重要指标,它直接关系到公司的生存与发展。

通过对这些指标的审视,可以帮助我们深入了解上市公司的财务状况,为其可持续增长提供坚实的财务基础。

要审视上市公司的可持续增长,就需要关注其财务管理的有效性。

良好的财务管理是实现可持续增长的关键,它能够帮助公司提高资金利用效率,优化资本结构,降低财务风险,提升盈利能力。

在财务管理方面,我们需要关注公司的财务预算、成本控制、风险管理、资本运作等方面的工作。

财务预算是财务管理的起点,通过预算编制和执行,可以帮助公司合理规划资金使用,提高资金利用效率。

成本控制是财务管理的核心内容,通过严格的成本控制,可以降低企业的经营成本,提升盈利能力。

风险管理则是财务管理的关键环节,它能够帮助公司规避和化解各种经营风险,保障公司的可持续增长。

资本运作则是财务管理的重要手段,通过优化资本结构、合理运作资金,可以帮助公司提升盈利能力。

通过对这些方面的审视,可以帮助我们评估上市公司的财务管理水平,为其可持续增长提供有效的支持。

企业可持续发展的财务指标分析

企业可持续发展的财务指标分析摘要:财务分析通过对企业财务报告反映的财务指标的剖析,评价企业的财务状况及发展趋势。

财务分析方法有很多种,总的来说可分为基本指标法与综合分析法,综合分析法包括沃尔比重评分法和杜邦分析法。

本文从财务分析的概念及公司常用的几种财务分析方法入手,介绍了沃尔比重评分法的概念、传统和现行的沃尔的基本思路和使用的财务指标,根据其存在的不足进行了改进,然后利用改进后的沃尔评分法对美罗药业和哈药集团2010-2011年的财务状况进行分析,指出影响美罗药业可持续发展的因素;最后针对公司在运营中存在的问题,提出改进方案,实现公司的可持续发展。

关键词:财务分析,财务分析方法,沃尔比重评分法,可持续发展ABSTRACT :Financial analysis through to the enterprise financial report reflects financial index analysis, evaluation of enterprise financial status and development trend. Financial analysis method has a lot of kinds, in general can be divided into basic index method and the comprehensive analysis, the comprehensive analysis including the proportion of the wal-mart pointrating method and dupont analysis method. This paper, from the analysis of the concept and financial company of several normal financial analysis of the method, this paper introduces the concept of the proportion of the wal-mart grading method, traditional and the basic ideas of the world and use of financial indicators, according to the existing shortage is improved, and then using the improved method of the wal-mart score beauty ROM pharmaceutical and ha medicine group 2010-2011 years of financial status, analyzes the influence of the sustainable development of Saul pharmaceutical factors; Finally, according to the company operating in the problems, and put forward the improvement plan, realize the sustainable development of the company.Key words: financial analysis,Financial analysis method,Waldo proportion score,sustainable development一、财务分析的含义和内容(一)财务分析的含义财务分析,是指利用会计资料及和它有关的其他数据资料,通过计算财务指标,采用一定的方法对企业财务活动中的各种经济关系及财务活动结果进行分析、评价,为财务决策、财务诊断、咨询、评估、监督、控制提供所需财务信息。

企业可持续发展财务分析

企业可持续发展财务分析作者:仰田蜜来源:《合作经济与科技》2016年第01期[提要] 产品和服务溢价能力、成长性、资产管理水平等是企业可持续发展不可或缺的财务要素。

在这些财务要素的推动下,只有把握好、控制好、配置好和管理好企业的资源,才能实现企业可持续发展目标。

关键词:可持续发展;溢价能力;财务指标本文为2015年度安徽高校人文社会科学重点研究基地招标项目:“皖江城市带企业财务核心能力培育研究”(项目编号:SK2015A173)中图分类号:F27 文献标识码:A收录日期:2015年11月10日财务指标分析是以企业的财务指标为基本依据,采用专门的分析工具和方法,对企业财务状况、经营业绩和现金流量情况进行比较和分析,借以全面正确地评价企业财务状况的好坏、盈利能力的高低和偿债能力的大小,进而判断企业可持续发展能力。

企业可持续发展能力是指企业在追求长久生存与永续发展过程中,既能实现经营目标、确保市场地位,又能使企业在已经领先的竞争领域和未来的扩展经营环境中保持优势、持续盈利,并在相当长的时间内稳健成长的能力。

企业可持续发展能力表现在财务上是盈利能力、偿债能力、营运能力、资本结构、成长能力。

一、企业的可持续增长在激烈的市场竞争中,企业经营不进则退。

所以,企业经营者通常会开足马力向前冲。

但是,过快增长也会使企业的资源紧张,可能产生资金链断裂、财务风险等问题。

从财务角度看,可持续增长才是企业经营者追求的终极目标。

“可持续发展”这一概念最初来源于社会可持续发展领域,主要从宏观角度来论述社会、经济、环境的协调发展,其基本含义是指在满足当代人需要的同时,又不对后代人满足其需要的能力构成危害的发展。

近年来,其内涵得到不断丰富,学者们逐步将其延伸到企业财务领域。

美国财务学家罗伯特·C·希金斯认为,可持续增长率是指在不需要耗尽财务资源情况下,企业销售所能达到的增长的最大比率。

财务学家拉巴波特提出了可承受增长,即在不筹措新股、目标毛利率、资本结构及股利分配率前提下的企业最大业务增长。

从财务报表分析看企业可持续发展能力

论文从财务报表分析看企业可持续发展能力学院:学生姓名:专业班级:学号:指导教师:目录摘要 (I)Abstract (II)第一章绪论 (1)第二章财务报表的概述 (2)2.1财务报表的概念 (2)2.2 财务报表分析的意义 (2)第三章从财务报表分析,判断企业可持续发展能力 (3)3.1 偿债能力分析 (3)3.1.1 短期偿债能力分析 (3)3.1.2 长期偿债能力分析 (4)3.2 盈利能力分析 (4)3.2.1 营业利润率 (4)3.2.2 成本费用利润率 (5)3.2.3 总资产报酬率 (5)3.3 运营能力分析 (5)3.3.1 流动资产周转情况 (5)3.3.2 固定资产周转情况 (6)3.3.3 总资产周转情况 (6)第四章关于提高企业可持续发展能力的建议 (8)4.1 制定企业财务战略,提高企业可持续发展能力 (8)4.2 增强企业经营管理水平,提高企业可持续发展能力 (8)4.3 实施全面预算管理,提高企业可持续发展能力 (8)4.4 增强企业财务状况调整能力,提高企业可持续发展能力 (9)结论 (10)主要参考文献 (11)致谢 (11)摘要财务报表是对一个企业过去某一阶段的财务成果及其质量,以及目前的财务状况的反映。

财务报表提供了企业四种主要经济活动的信息:目标规划、资金筹集、项目投资和日常经营管理,而对财务报表分析就是为了帮助报表的使用者如何面对庞杂的信息进行筛选和评价,读懂、理解一个企业的财务现状、成果、质量和前景,并利用财务报表的各项数据,帮助做出更好的决策。

认真解读与分析财务报表,能帮助我们找出企业在生产经营过程中存在的问题,评判当前企业的财务状况,预测企业可持续发展能力。

关键字:财务报表分析;财务状况;决策;可持续发展AbstractFinancial statements are to an enterprise past a certain stage of financial results and quality, and present finances reflected. Financial statements provides enterprise four main economic activity of information: the goal programming, fund raising, project investment and daily management, but to financial statement analysis is to help the final report users how to face of confused information screening and evaluation, read, understand that an enterprise's financial status and achievements, quality and prospects, and use the financial statements of various data, help make better decisions. Interpretation and analysis of financial statements, and can help us find enterprise in the production management, the problems in the process of judging current enterprise's financial condition, predict enterprise sustainable development ability.Key word: financial statement analysis, financial status, Policymaking. Sustainable development第一章绪论财务报表分析不仅要满足企业外部和相关利益集团的决策需要,而且还要满足企业内部管理决策的需要。

财务可持续性分析报告(3篇)

第1篇一、报告概述本报告旨在对XX公司进行财务可持续性分析,通过对公司财务状况的全面评估,揭示公司的财务风险、盈利能力、偿债能力以及运营效率等方面的问题,为公司未来的发展战略提供决策依据。

二、公司简介XX公司成立于XXXX年,主要从事XX行业产品的研发、生产和销售。

公司经过多年的发展,已逐渐成为该行业的重要企业之一。

公司秉承“诚信、创新、共赢”的经营理念,致力于为客户提供优质的产品和服务。

三、财务可持续性分析(一)盈利能力分析1. 盈利能力概述通过分析公司近三年的财务报表,可以看出公司整体盈利能力较强,营业收入和净利润均呈现逐年增长的趋势。

以下是具体分析:(1)营业收入分析营业收入方面,公司近三年营业收入分别为XX亿元、XX亿元和XX亿元,同比增长率分别为XX%、XX%和XX%。

从数据来看,公司营业收入逐年增长,表明公司产品市场需求旺盛,市场竞争优势明显。

(2)净利润分析净利润方面,公司近三年净利润分别为XX亿元、XX亿元和XX亿元,同比增长率分别为XX%、XX%和XX%。

净利润增长率略低于营业收入增长率,主要原因是公司在研发、生产、销售等环节存在一定的成本压力。

2. 盈利能力分析结论综合以上分析,XX公司盈利能力较强,但净利润增长率略低于营业收入增长率,需关注成本控制问题。

(二)偿债能力分析1. 偿债能力概述通过分析公司近三年的财务报表,可以看出公司偿债能力良好,资产负债率、流动比率和速动比率均处于合理范围内。

(1)资产负债率分析资产负债率方面,公司近三年资产负债率分别为XX%、XX%和XX%,逐年下降。

这表明公司负债水平较低,财务风险较小。

(2)流动比率和速动比率分析流动比率和速动比率方面,公司近三年分别为XX和XX,均大于1。

这表明公司短期偿债能力较强,能够满足日常经营需求。

2. 偿债能力分析结论综合以上分析,XX公司偿债能力良好,财务风险较小。

(三)运营效率分析1. 运营效率概述通过分析公司近三年的财务报表,可以看出公司运营效率较高,资产周转率和存货周转率均处于行业平均水平以上。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

从财务角度分析巨化公司可持续发展能力

浙江巨化股份有限公司位于浙赣闽皖四省交界处的衢州市,为上海证券交易所上市公司。

公司以生产氟化学制品和基本化工原料为主业,兼营高分子材料、化肥材料等17大类200多种产品。

公司为国内重要的化工大型联合企业之一和国内有影响力的氟化工龙头企业。

公司战略为以蓝天碧水、造氟社会为宗旨,以高新技术产业为主导,依靠技术、管理和制度创新,推进人才工程,着力抓好产业和资本两个经营,突出以氟化工为核心,加快结构调整,培育核心竞争力,创建具有自主创新能力和知名品牌的巨化集团。

一、财务报表分析

(一)资产负债表分析

2010年公司总资产达47.36亿元,比2009年增长5.27%。

3.2亿元的流动资产增加是导致总资产增加的主要原因。

而流动资产的增加主要是由于期末产品单价出现上涨趋势,公司增加2亿元的存货准备;以及应收票据增加了1亿元。

2010年公司负债总额为21.41亿元,比2009年下降了10.03%。

负债项目的减少主要是因为公司用回笼货款偿还了约2亿元的短期借款和约1.4亿元的长期借款。

2010年公司所有者权益合计为25.95亿元,比2009年增加了22.45%。

由于2010年公司大幅盈利,致使权益项目中的未分配利润增长了5亿元,涨幅达77.63%。

(二)利润表分析

2010年利润表各项目变化均比较大,受到全球金融风暴影响,从09年开始,化工行业进入下行阶段。

从2009年年底的各项统计数据来看,氯碱等化工产品无论从产量还是开工率上,都已经达到了近几年的最低点。

2010年开始,行业逐渐复苏,巨化集团在整体行业利好的背景下,也逐步走出危机。

2010年营业收入增加了约17亿元,主要因为氟化产业复苏,随销售价格的增加,材料采购成本也出现不同程度的上升;管理费用增加了0.2亿元,主要系公司加大了技术开发的投入力度;资产减值损失增加幅度巨大,达1139%,主要是响应国家的政策,淘汰了落后产能,计提了固定资产减值准备;营业外收入支出增加幅度也比较大,分别达到了325%和661%,主要系本期公司收到的政府补助款增加较多、本期公司发生厂搬迁费用所致。

最终,净利润增长了约5亿元,涨幅达409.71%。

此外,营业成本23.9%的增长率明显低于45%的营业收入增长率,说明公司的经营状况良好。

(三)现金流量表分析

2010年公司净现金流入量为90.80亿元,而净现金流出量为89.91亿元,因此,本年度公司的现金净额基本与2009年持平。

其中,经营活动产生的现金净流量比上年度增长了8.4亿元,增长率为187%;投资活动产生的现金净流量在上年度为负值的基础上,又减少了4.5亿元,增长了8250%;筹资活动产生的现金净流量比上年度减少了5亿元。

而公司的现金流入总量中经营活动现金流入量、

投资活动现金流入量和筹资活动现金流入量所占比重分别为

78.32%、1.35%和20.33%,可见公司的现金流入主要是有经营活动产生的;在所有流入项目中,收到商品提供劳务收到的现金和取得借款收到的现金占最主要的比重,说明公司现金流入的主要途径是销售商品并向银行取得借款。

2010年公司现金流出总量约为90亿元,经营活动现金流出量、投资活动现金流出量和筹资活动现金流出量所占比重分别为64.69%、6.47%和28.84%;在所有流出项目中,购买商品接受劳务支付的现金和偿还债务支付的现金占最主要的

比重,说明公司的主要支出是购买商品、接受劳务和偿还借款。

(四)所有者权益变动表分析

从水平分析来看,公司2010年所有者权益比2009年增加了4.7亿元,增长幅度达22.45%;从影响的主要项目看,最主要的原因是2010年净利润的大幅增长,增长了约5亿元,涨幅达409.71%,说明净利润的增长是公司经营资本增加的源泉,也是所有者权益增长的主要途径。

从结构分析来看,所有者权益项目结构有所变化,其年初余额比重降低了16.52%;2010年净利润比重上升了17.91%,这是2010年公司所有者权益上升的主要原因。

二、公司财务效率分析

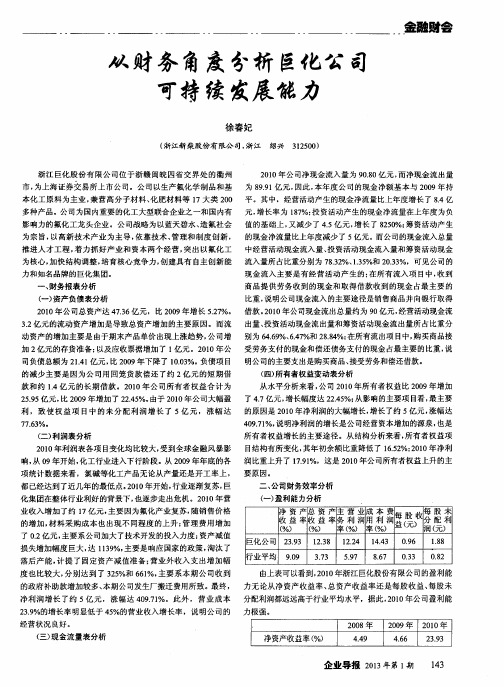

(一)盈利能力分析

由上表可以看到,2010年浙江巨化股份有限公司的盈利能力无论从净资产收益率、总资产收益率还是每股收益、每股未分配利润都

远远高于行业平均水平,据此,2010年公司盈利能力极强。

而对比近三年公司各有关盈利能力的项目可看出,2010年公司的盈利能力似乎猛然地增强,这也是因为2008年金融危机的影响,氟行业不景气,到2010年市场复苏,公司盈利大幅增长所致。

由此也反映出公司受外界因素影响的敏感性比较强,在应对行业危机时缺少积极的应对措施,同时也反映出公司盈利点单一。

(二)营运能力分析

由上表可看到,2010年公司的总资产周转率与流动资产周转率均高于行业平均水平,说明企业的销售能力很强,资产利用率很高,资产周转速度很快,其营运能力在整体行业中处于前列。

对比近三年公司营运能力的各项指标,由总资产周转率、流动资产周转率和应收账款周转率来看,2009年因金融危机行业衰退使得公司资产利用率降低,应收账款回收能力较差,营业能力骤降,而2010年随着行业复苏,公司资产利用率升高,同时收账迅速,使得资产流动性增强,较少坏账损失。

但是,公司的一大问题是存货周转率一直递减,即使在行业复苏的2010年也如此,由此说明了企业存货堆积严重,变现能力不强。

(三)偿债能力分析

根据上表,从流动比率来看,整个行业的平均流动比率低于2:1的最佳比例,而巨化股份有限公司更是低于行业平均,说明公司流动资产不足偿还流动负债,短期偿债能力不强;从速动比率来看,

整个行业的平均值小于1,而公司更是低于行业平均,说明公司资产流动性较差,变现能力不足,究其原因是因为存货堆积严重;而从现金比率来看,用现金偿还短期债务的能力很弱。

从资产负债率来看,公司资产负债率低于行业平均水平,说明公司长期负债能力挺强;而从股东权益比率来看,也明显高于行业平均,说明投资者投资所形成的资产较多,偿还债务的保证大。

根据近三年的比较,可以看到公司的流动比率和速动比率虽然是在一点点增大,然而还是很低,远没有达到最优水平,说明公司短期偿债能力问题确实很大;但从股东权益比率和资产负债率来看,公司长期偿债能力很强,且逐年增强。

(四)发展能力分析

在与行业平均的比较来看,特别是净利润增长率的对比和每股收益增长率的对比,巨化股份有限公司的发展能力挺强,特别是获取利润的能力在2010年得到了充分体现。

对公司近三年的发展能力指标的分析,可以看出,公司在经历了2008年至2009年的金融危机后,随着行业复苏迅速走出了困境,净利润增长率明显高于前两年,这也主要得益于主营业务收入的增加迅速,说明公司的销售收入好,市场前景广阔;而公司总资产增长率较高,说明扩张较快。

总的来说,公司的发展能力较强。

综上所述,我觉得公司主要存在以下几点不足:公司短期偿债能力不足;公司产品单一,赢利点不足,受外界影响的敏感性较强;

存货堆积严重,变现能力差;成长能力一般。

公司可从以下几方面改进:增加销售费用,拓宽销售渠道,开拓新的市场,或者调整销售策略,使积压的存货尽快销售变现,用以偿还短期负债;注意加强流动资产的流动性和现金的流动性;开发新产品,寻找第二赢利点,争取多元化发展。