国际结算案例

国际结算案例——托收

案例1 托收单据丢失责任划分案案情:山东A公司于X年4月11日出口欧盟B国果仁36吨,金额32100美元,付款方式为D/P AT SIGHT。

A公司于4月17日填写了托收委托书并交单至我国Z银行, Z银行于4月19日通过DHL邮寄到B国W银行托收。

5月18日,A公司业务员小李突然收到外商邮件,说货物已经到达了港口,询问单据是否邮寄,代收行用的哪一家。

小李急忙联系托收行,托收行提供了DHL号码,并传真了邮寄单留底联。

小李立即发送传真给外商,并要求外商立即联系W银行。

第二天客户回复说银行里没有此套单据。

A公司领导十分着急,小李质疑托收行没有尽到责任,托收行业务主管不同意A公司的观点,双方言辞激烈。

压力之下,托收行于5月20日和5月25日两次发送加急电报。

W银行于5月29日回电报声称“我行查无此单”。

但W银行所在地的DHL提供了已经签收的底联,其上可以清楚看到签收日期和W银行印章。

A公司传真给了客户并请转交代收行。

然而,W 银行不再回复。

外商却于6月2日告诉小李,B国市场行情下跌,必须立即补办提单等单据,尽快提货,否则还会增加各种占港费等,后果将很严重。

重压之下,A公司于6月4日电汇400元相关机构挂失FORMA证书,同时派人到商检局开始补办植物检疫证等多种证书。

困难的是补提单,船公司要求A公司存大额保证金到指定帐户(大约是出口发票额的2倍),存期12个月,然后才能签发新的提单。

6月9日代收行突然发送电报称“丢失单据已经找到,将正常托收”。

此刻,无论A公司还是托收行都长出了一口气,这的确是皆大欢喜的结果,不幸中的万幸。

然而这个事件让A公司乱成一团,花费和损失已经超过本次出口预期利润。

分析:根据《托收统一规则》第4条明确规定,“与托收有关的银行,对由于任何通知、信件或单据在寄送途中发生延误和(或)失落所造成的一切后果,或对电报、电传、电子传送系统在传送中发生延误、残缺和其他错误,或对专门性术语在翻译上和解释上的错误,概不承担义务或责任。

国际结算案例

国际结算案例国际结算案例案例1 D/P远期付款方式的掌握案情X月X日,我国公司同南美客商B公司签订合同,由A公司向B 公司出口货物一批,双方商定采用跟单托收结算方式了结贸易项下款项的结算。

我方的托收行是A′银行,南美代收行是B′银行,具体付款方式是D/P 90天。

但是到了规定的付款日,对方毫无付款的动静。

更有甚者,全部单据已由B公司承兑汇票后,由当地代收行B′银行放单给B公司。

于是A公司在A′银行的配合下,聘请了当地较有声望的律师对代收行B′银行,因其将D/P 远期作为D/A方式承兑放单的责任,向法院提出起诉。

当地法院以惯例为依据,主动请求我方撤诉,以调解方式解决该案例。

经过双方多次谈判,该案终以双方互相让步而得以妥善解决。

分析托收方式是一种以商业信用为基础的结算方式,这种结算方式显然对一方有利,对另一方不利。

鉴于当今世界是个买方市场这一情况,作为出口商的我方想通过支付方式给予对方优惠来开拓市场。

增加出口,这一做法本无可厚非,问题是在采用此种结算方式时,我们除了要了解客户的资信以外,还应掌握当地的习惯做法。

在这一案例中托收统一规则《URC522》与南美习惯做法是有抵触的。

据《URC522》第7条a款:托收不应含有凭付款交付商业单据指示的远期汇票;b款:如果托收含有远期付款的汇票,托收指示书应注明商业单据是凭承兑交付款人(D/A)还是凭付款交付款人(D/P)如果无此项注明,商业单据仅能凭付款交单,代收行对因迟单据产生的任何后果不付责任;c款:如果托收含有远期付款汇票,且托收指示书注明凭付款交付商业单据,则单据只能凭付款交付,代收行对于因任何迟交单据引起的后果不负任何责任。

从中不难看出,国际商会托收统一规则,首先不主张使用D/P远期付款方式,但是没有把D/P远期从《URC522》中绝对排除。

倘若使用该方式,根据《URC522》规则,B′银行必须在B银行90天付款后,才能将全套单据交付给B公司。

故B′银行在B公司承兑汇票后即行放单的做法是违背《URC522》规则的。

财务知识——国际结算案例

一价定律: 在自由贸易的条件下,两个国家生产和消费的同一种商品,其价格上的差异不会超过运输成本,汇率将移动到使两个国家同一种商品的价格相同的水平上(当以此汇率转换时)。 下表列示了1995年8月“巨无霸”在美国和8个国家的价格(第2栏), 表中同时列出了1995年8月各国货币对美元的汇率,以1美元外国货币的数量表示(第3栏)。

-15%

加拿大(CAD)

C$2.27

1.36

$1.67

1.19

+14%

法国(FRF)

Fr15.4

5.06

$3.04

8.10

-38%

德国(DEM)

DM3.9

1.48

$2.64

2.05

-28%

意大利(ITL)

L3700

1623

$2.28

1947

-17%

日本(JPY)

¥322

96.9

$3.32

169.5

-43%

一.国际结算案例

案例 1 假设中国机械设备进出口公司向美国史密斯公司出口机器设备(一台),价值2万美元。

1

分析:

结论:通过上述业务活动,国际间由于贸易发生的债权债务关系得到顺利清偿。由此可见,动态的外汇定义概括了外汇原理的基本特征

2

案例 2

11

德国

美国

避免汇率下跌损失

避免汇率上涨损失

出口10万$商品

进口10万$商品

$1∶1.20€ 10万$=120,000 €

$1∶1.15€ 10万$=115,000 €

$1∶1.25€ 10万$=125,000 €

+5000收入

- 5000收入

$1∶1.20€ 10万$=120,000 €

国际结算案例分析

一、 教学案例分析案例1、小丁是一家公司外贸部的职员,该公司位于上海,主要从事工业用纸的生产和国内外销售工作,公司有非常稳定的日本、越南、加拿大、俄罗斯客户群。

小丁已经有两年多的工作经验,对国际结算非常熟悉。

近日,公司来了一个实习生小徐,没有真正接触过国际结算的内容,工作不知如何下手。

货款的收付直接影响双方的资金周转和融通,以及各种金融风险和费用的负担,关系到买卖双方的利益和得失。

所以外贸部经理告诉小徐向小丁学习。

小丁打算先给小徐做一个简单培训。

分析:国际结算是指国际间债权债务的清偿或者跨国转移资金而发生的在不同国家之间的货币收付业务。

国际结算是一门以国际金融、国际贸易和商业银行学为基础而形成的交叉学科。

与国内结算相比,国际结算要复杂不少,风险也更大,涉及因素多,需要掌握贸易、金融、法律、外语、商品等相关知识和理论基础。

在公司贸易中发生的货币收付,需要运用金融工具(如汇票、本票、支票等),采取约定的结算方式(如汇付、托收、信用证等),利用一定的结算渠道(如SWIFT网络等),通过金融机构,使国际间的债权债务得以清偿。

整个过程周期长,手续复杂,风险大。

小丁应针对本公司的贸易特点,从国际结算的产生与发展、国际结算的性质和特点、国际结算的种类、内容等方面展开培训,着重讲解与实际应用相关的票据、汇付、托收、信用证、单据等事项。

案例2、公司接到一个来自加拿大的定单,需要定制一款尺寸特殊的擦拭用纸,包装的设计和材料也是定制的,货款价值5万美元,双方商议后决定采用6个月的远期信用证结算。

远期信用结算是公司常用的一种结算方式,因信用证是一种银行信用,既能保证出口商安全迅速受到货款,也能保证买方按时受到装运单据。

根据信用证使用流程,需要根据买卖合同规定,填写开证申请书,向开证行申请开立信用证。

开证行接受进口方的开证申请,收受开证押金后,依据开证申请书内容开出信用证,发送出口商所在地的通知行。

通知行鉴定信用证表面真实性后通知出口商,出口商审核信用证与买卖合同条款相符后,按信用证规定转运货物。

国际结算50 案例

案例1 汇票被外商转让造成银行损失案基本案情上世纪90年代末期,深圳A公司与新加坡B商人签订了一份进口胶合板的合同。

合同总金额为700万美元,支付方式为D/P,允许分批装运。

按照D/P方式,第一批价值为60万美元的胶合板准时到货,经检验后认为质量良好,A公司甚为满意。

当第二批胶合板交货期要到时,B商人向A公司提出:“鉴于贵公司资金周转困难,为了帮助贵公司,我方允许贵公司采用远期付款方式。

贵公司作为买方,可以给我方开出一张见票后一年付款700万美元的汇票,请中国人民建设银行深圳分行承兑。

承兑后,贵公司可以放心,一年内我方保证将700万美元的胶合板都交付贵方。

明年的今日,贵公司再付给我方700万美元的货款。

”A公司的老总欣然接受了B商人的提议。

他认为,我现在不付款,只开张远期汇票,B商人就可以交货,收到货后,我就可以在国内市场上销售。

利用这一年的时间,卖胶合板的货款还可以用于炒楼房,明年到期时,再用炒楼赚的钱去支付货款。

这真是一笔无本万利的生意,何乐而不为!但是,A公司老总始料不及的是,B商人将这张承兑了的远期汇票在新加坡的美国银行贴现600万美元。

由于银行的美元利息低,银行贴现后一年可多收回100万美元,当然是很合算的。

于是,美国银行向B商人支付了600万美元的现金,从而成了这张远期汇票的受让人。

B商人拿到这笔600万美元的现金后,就一张胶合板都不交给A公司了。

不管A公司如何催他发货,B商人就是不交货。

事实上,B商人将巨款骗到手后就消失得无影无踪了。

一年后,新加坡的美国银行持这张承兑了的远期汇票请建行深圳分行付款。

深圳分行的业务员认为:“卖方未交货,我凭什么付款?”美国银行的业务员告诉他:“这张汇票上没有写什么胶合板,只有一句话——‘见票后一年付700万美元’。

卖方未交货,你应该去找B商人,与我们美国银行毫无关系。

B商人交货没有?他骗了你们没有?我们不知道。

我们是向B商人付了600万美元才接受了这张远期汇票。

国际结算案例

在国际贸易中,如果贸易双方是初次交易,对对方的资 信状况不尽了解,一般不应使用基于商业信用,且货物 与款项交接风险负担不平衡的汇款方式来结算货款。如 果决定使用汇款结算方式,必须作好相应的防范,避免 钱货两空。

3、远期付款交单纠纷案

X年X月X日,我国甲公司同南美客商乙公司签订合同, 由甲公司向乙公司出口货物一批,双方商定采用跟单 托收结算方式了结贸易项下的结算。我方的托收行是 甲银行,南美代收行是乙银行,具体付款方式是 D/P90天。但是到了规定的付款日,对方毫无付款的 动静。更有甚者,全部单据已由乙公司承兑汇票后, 由当地代收行乙银行放单给乙公司。于是甲公司在甲 银行的配合下,聘请了当地较有声望的律师对代收行 乙银行将D/P远期作为D/A方式承兑放单的行为向法 院提出起诉。当地法院以惯例为依据,主动请求我方 撤诉,并改为调解方式解决该案。经过双方多次谈判, 该案终以双方互相让步而得以妥善解决。

待卖方向有关银行结算以后, 却收到买方提 出的抗辩: “关于第XXXX号合同, 合同中规 定采用木箱包装, 而贵方所提交的单据显示 该批货物系装于出口标准纸箱中, 我方已于 最终用户联系,其表示不能接受. 因此,我方 也不能接受贵方所提供的货物和单据. 希望 贵方退还已从银行结算的货款, 并承担我方 的损失费用……”

分析: 这是一个信用风险与欺诈风险同时存在的例 子. 在案例事实中, 不难看出存在着欺诈的情况.在 2001年1月, C银行收到国外提示行电传,声称B公 司已经承兑, 并取走了该套单据. 到期日为2001年 2月8日.但是到期日之后, 却迟迟未见该笔款项划 转过来. A公司与B公司联系, B公司声称已将该笔 款项转到银行. 2001年3月25日, C银行发电至代 收行查询, 代收行未有任何答复. 直到半年以后的 2001年9月,B公司才突然来电声称自己破产, 已无 偿还能力. B公司与代收行的言行前后严重矛盾. 最后的结果是B公司没有支付货款, 但取走了单据, 作为取走单据的自然结果, B公司也取走了货物. A 公司与C银行落得款货两空的境地.

国际结算案例(内部资料)

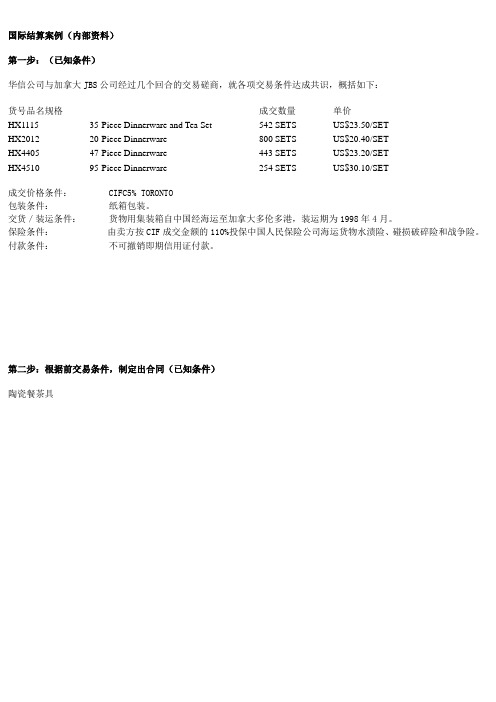

国际结算案例(内部资料)第一步:(已知条件)华信公司与加拿大JBS公司经过几个回合的交易磋商,就各项交易条件达成共识,概括如下:货号品名规格成交数量单价HX111535-Piece Dinnerware and Tea Set542 SETS US$23.50/SETHX201220-Piece Dinnerware800 SETS US$20.40/SETHX440547-Piece Dinnerware443 SETS US$23.20/SETHX451095-Piece Dinnerware254 SETS US$30.10/SET成交价格条件:CIFC5% TORONTO包装条件:纸箱包装。

交货/装运条件:货物用集装箱自中国经海运至加拿大多伦多港,装运期为1998年4月。

保险条件:由卖方按CIF成交金额的110%投保中国人民保险公司海运货物水渍险、碰损破碎险和战争险。

付款条件:不可撤销即期信用证付款。

第二步:根据前交易条件,制定出合同(已知条件)陶瓷餐茶具SALES CONFIRMATIONS/C NO.:SHHX98027DATE:03-APR-98The Seller:huaxin TRADING CO.,LTD.THE BUYER:JAMSBROWN &SONSADDRESS:14TH FLOOR KINGSTAR MANSION, 676 JINLIN RD.,SHANGHAICHINA ADDRESS:#304-301 JALANSTREET,TORONTO,CANADAPACHED IN CARTONS OF 1 SET EACH ONLY.TOTAL:1639 CARTONSPORT OF LOADING &DESTINATION:FROM:SHANGHAI TO:TORONTOTIME OF SHIPMENT: TO BE EFFECTED BEFORE THE END OF APRIL 1998 WITH PARTIAL SHIPMENT ALLOWEDTERMS OF PAYMENT: THE BUYER SHALL OPEN THOUGH A BANK ACCEPTABLE TO THE SELLER AN IRREVOCABLE L/C AT SIGHT TO REACH THE SELLER BEFORE APRIL 10,1998 V ALIDFOR NEGOTIATION IN CHINA UNTIL THE 15TH DAY AFTER THE DATE OFSHIPMENT.INSURANCE: THE SELLER SHALL COVER INSURANCE AGAINSTT WPA AND CLASH & BREAKAGE & WAR RISKS FOR 110% OF THE TOTAL INVOICE V ALUE AS PER THE RELEV ANTOCEAN MARINE CARGO OF P.I.C.C. DATED 1/1/1981.Confirmed by:THE SELLER THE BUYERHUAXIN TRADING CO.,LTDMANAGER赵建国(signature)(signature)REMARKS:1. The buyer shall have the covering letter of credit reach the seller 30days before shipment, failing which the seller reserves the right to rescind without further notice, or to regard as still valid whole or a part of this contract not fulfilled by the buyer, or to lodge a claim for losses thus sustained, if any.2. In case of any discrepancy in Quality, claim should be filled by the Buyer within 30 days after the arrival of the goods at port of destination; while for quantity discrepancy, claim should be filed by the Buyer within 15days after the arrival of the goods at port of destination.3. For transactions concluded on C.I.F. basis, it is understood that the insurance amount will be for 110% of the invoice value against the risks specified in the Sales Confirmation .If additional insurance amount or coverage required .the Buyer must have the consent of the Seller before Shipment and the additional premiumis to borne by the Buyer.4. The Seller shall not be held liable for non-delivery or delay in delivery of the entire lot or a portion of the goods hereunder by reason of natural disasters, war or other causes of Force Majeure, However, the seller shall notify the Buyer as soon as possible and furnish the Buyer within 15days by registered airmail with a certificates issued by the china Council for the Promotion of International Trade attesting such event(s).5. All deputies arising out of the performance of, or relating to this S/C, shall be settled through negotiation .In case no settlement can be reached through negotiation, the case shall then be submitted to the China international Economic and Trade Arbitration Commission for arbitration in accordance with its arbitral rules. The arbitration shall take place in Shanghai.The arbitral award is final and binding upon both parties.6. The Buyer is requested to sign and return one copy of this S/C immediately after receipt of the same. Objection, if any, should be raised by the Buyer within 3 working days. Otherwise it is understood that the Buyer has accepted the terms and conditions of this contract.7. Special condition:(These shall prevail over all printed terms in case of any conflict.)第三步:根据前两步已知条件,开证银行开出信用证。

进出口贸易第六章国际结算案例[全文5篇]

![进出口贸易第六章国际结算案例[全文5篇]](https://img.taocdn.com/s3/m/ed8cd72ac4da50e2524de518964bcf84b8d52d5e.png)

进出口贸易第六章国际结算案例[全文5篇]第一篇:进出口贸易第六章国际结算案例第六章国际结算[案例1] 某笔进出口业务,约定分两批装运,支付方式为即期不可撤销信用证。

第一批货物发送后,买方办理了付款赎单手续,但收到货物后,发现货物品质与合同严重不符,便要求开证行通知议付行对第二批信用证项下的货运单据不要议付,银行不予理睬。

后来议付行对第二批信用证项下的货运单据仍予议付。

议付行议付后,付款行通知买方付款赎单,遭到买方的拒绝。

问:(1)银行处理方法是否合适?(2)买方应如何处理此事为宜?案例分析:答:(1)银行的处理方法是合适的。

本案凭即期不可撤销信用证支付方式结汇。

在信用证结算方式下,信用证是一种自足文件,银行在输信用证业务时,只根据信用证的有关规定审核出口商提交的单据,只要“单证一致,单单一致”,银行就承担第一性的付款责任。

因此,本案中的议付行对第二批货物的议付,是符合信用证业务的做法的。

[案例2] 某纺织品进出口公司与国外按CFR条件签订一份棉织品出口合同,合同规定装运期为10月份,但未规定具体开证日期。

外商拖延开证,我方见装运期快到,从9月底开始,连续多次电催外商开证。

10月5日,收到开证的简电通知书(详情后告),我方因怕耽误装运期,即按简电办理装运。

10月28日,外商开来信用证正本,正本上对有关单据做了与合同不符的规定,我方审证时未予注意,交银行议付时,银行也未发现,开证行即以单证不符为由,拒付货款。

试分析:我方应从此事件中吸取哪些教训?案例分析:教训有:(1)在合同中一般应明确规定买方开到信用证的期限,而在本合同中却未做出此项规定,考虑欠周。

(2)装运期为10月份,而出口公司直到9月底才开始催证,为时过晚。

(3)10月5日收到简电通知后,即忙于装船,过于草率。

(4)以信用证付款的交易,即使合同中未规定开证期限,按惯例买方有义务不迟于装运期开始前一天将信用证送达卖方,而本案的信用证迟至装运期开始后第23天才送达,显然违反惯例。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

案例一

我国某出口企业与香港某企业签定了一份进出口贸易合同,金额较小,未使用预付定金,并在合同条款规定:价格FOB,港商指定货代,shipper 为进口方,支付条款为T/T 30days against the B/L。

待出货后,我方发货后30 天凭B/L收取货款,发现船方无单放货,导致我出口方钱货两空。

虽事后我出口企业向船方进行追偿,但船方以服从shipper 为由拒绝我方要求,致使我方承受了较大的损失。

分析:问题的焦点?如何防范?

答:(1)案例中仅规定T/T 30days against the B/L

(2)A、合同支付条款的规定:在案例中虽然付款时间规定在提单30天但是对于这样时间从何算起并未规定双方可能就是收到提单后30天还是提单签发后30天产生争议。

所以在规定是首先要明确具体的电汇时间,可以结合发货日期、交单日期、装运日期等来进行说明或直接规定付款期限。

B、选择合适的支付方式:对于T/T来讲,出口方风险的大小取决于选择的支付方式,常见有两种形式:一是在安排生产或交货前,买方先将全部的货款以电汇的方式汇付给买方,即“前T/T”,也叫做“预付货款”;二是交货或装运后,买方将全部货款以电汇的方式汇付给买方,即“后T/T”。

就卖方风险比较而言前T/T最为稳妥,后T/T风险最大。

C、制定约束性条款:a、通过对货物的控制来约束对方的付款时间。

b 、

案例二

2011 年3 月湖南长沙A外贸公司与南美客户签订5 万美金出口灯具合同,支付条件为收到30%订金后开始生产, 货物到港后进口商支付余额。

2011 年4 月A 公司收到30%订金后即安排生产、发货,但货物到港后,客人一直没有支付余款,提单也一直没有交给进口商。

通过多次的函电及电话接触,A 公司业务员了解到客户当时资金有困难。

进口商是 A 公司多年来比较稳定的客户,同时,出口公司所供的灯具在南美市场销量还是不错的,进口商没有提单提货,货物滞留在港口,每天产生了昂贵的滞港费等费用,本着“最小限度减少损失、最大程度解决问题”的原则,A 公司业务员同意在客户的能力范围内,先支付剩余货款70%的50%(即全部订单的约35%货款)后提货,剩余的35%货款看客

人资金情况可以几次付清。

当前一批货款到账后 A 公司业务员再催客户支付剩余部分。

这样经过先后几次支付,长沙A 公司最后在货物到港2 个月后收回了全部余款。

分析:问题的焦点?如何防范?

案例三:2012 年株洲外贸公司B与伊朗客人签订客人自有品牌摩托车配件出口合同7 万美金,支付条款为发货前进口商电汇30%货款,发货后见到正本提单扫描件后电汇支付剩下

70%货款。

B 公司按合同要求如期发货,货物于2012 年4 月到达伊朗阿巴斯港,提单扫描件传真过去后客人一直不支付余款。

2012 年 4 月到 6 月,B 公司业务员无数次联系客人却得不到任何回复,货物一直置放于伊朗阿巴斯港。

B 业务员了解到,伊朗海关进口物的申报期限为四个月,如果过期无人提货则海关有权拍卖过期未报关货物。

而此单商品的商标为伊朗客人自有品牌,即使其他当地进口商买下商品也无法在当地销售。

同时由于摩托

车配件的特殊性,商标也无法随意拆卸,因此没有办法在目的港转卖其他进口商。

经过各种途径,B 公司业务员了解到此伊朗客人资信情况差,此单货客人无理不付剩余货款的主要目的是想等 4 个月期限到后由海关拍卖时以极低的价格买进该批货。

在联系客人无果和权衡利弊的情况下,2012 年 6 月B 公司业务员开始联系出口货物退运事项,直至2012 年7 月才办妥所有手续完成出口货物的退运,将货物退回中国。

货物退回后出口企业通过国际司法程序将进口商告上法庭。

案例四:某省一工艺品工厂,为了简便办理出口手续,采用FOB方式出口一批工艺品到K国。

合同规定采取T/T 方式结算:预付款+余款copy of original B/L,即先付30%订金,等到货装上船后,将提单的COPY 件发给国外客户看,再付清余款。

正常情况下,该付款方式应属安全收汇方式,因为提单原件是在SHIP-PER 手中,CONSIGNEE 是无法提到货的。

可关键问题就出在,去国的货基本是出H/BL 的,而且该K国据说COPY 件都可以提到货,我们知道H/BL 的SHIPPER 是不能显示货代的信息,同样CON-SIGNEE也必须是真正的收货人信息。

不像M/BL,SHIPPER 和CONSIGNEE可以分别显示为SHIPPER的FORD和CONSIGNEE的代理。

工艺品工厂觉得这件事没什么问题,等到船开提单COPY 件出来后,就把COPY 件扫描发给CONSIGNEE 看,当时CON-SIGNEE 收到后也回复了,说是在国外,

等回来后就安排余款。

出于对客户的理解,我工艺品工厂也就没有追款。

又过了一段时间,我工厂再去问余款的事,国外客户总是会用一些借口推托,而且表示自己也很着急,也担心产生柜租仓租等费用,可是反复几次,我工厂有所察觉,但毕竟前几票合作的较好,而且提单目前在我方,如国外客户不提货,因为收了30%的预付款,再把货退运回来也可。

半个月过后,船到达目的港几日后,联系国外客户未果。

我工厂根据集装箱号码联系船公司,发现系统显示-3TEU(该票货柜是空柜,货已提走),我工厂最终钱货两空。

案例五:河北省某进出口公司出口到东南亚某国鸭梨。

出口合同规定,成交价格采取FOB,国外客户在发货前先T/T 支付30%款,我方出口公司在收到外商的预付款10 天后已经把货物装上外商租的货船,并把提单传真给了外商。

此时外商谎称正在国外渡假,迟迟拖延不支付后70%货款,眼看货船已经快要到达目的港口了,外商来电称进口国鸭梨市场价格大跌,希望我方公司考虑配合降价,而我方公司如果不同意外商的降价要求,外商很有可能采取拖延提货或者不提货的做法,那样我方公司将要支付高额的目的港压港费用,如果采取把货物从目的港运回国内往返的运费很高,我方公司公司只好同意降价,损失很大。

案例分析:从以上二则案例看,采取前T/T 付款方式,对于卖方仍存在一定的风险。

一旦出现问题,卖方轻则损失海运费、滞港费,重则造成钱货两空,损失巨大。

前T/T 付款主要有两个风险点:一是卖方要确保买方没有可能在未拿到正本提单的情况下提货,再者为卖方需要确保预付款足够挽回假如买方不要货带来的损失。

案例四属于第一种风险点,从案例中可知,虽然正本提单在我工厂手里,但由于在个别国家采取 H/BL,提单的复印件照常可以提货,所以此案例中买方在没有拿到正本提单的情况下凭借着我方提供的提单复印件依然把货提走了,然后找各种借口推托不支付余款,最终导致了我方钱货两空的损失。

如果在这个案例中卖方能够确保买方只有拿到了正本提单才能够提货的话,那么上边所提到的钱货两空的损失就会避免,因此卖方在采用前T/T 付款时首先要确保买方没拿到正本提单就不能提货。

案例五中属于第二种风险点,卖方要确保预付款足够挽回买方不要货带来的损失,此案例中买方预付款30%,买方在货船快到目的港时提出降价,在这种情况下我方就会陷入两难的境地,如果同意降价会有损失,如果不同意降价买方就可能延迟提货或者不提货,买方如果延迟提货我方要支付高额的目的港压港费用,买方如果不提货给我方的损失要远远大于30%的预付款。

鸭梨运输需要全程40英尺高冷集装箱装运,集装箱运费较大,鸭梨一旦出运,如把货物中途或到港后运回,来回的运费要很高,到东南亚港口高冷40英尺集装箱往返运费约3000USD,欧洲港口约为6500USD,而鸭梨的货值在10000USD左右。

在这,货物运回来转内销或变更出口国,对于易腐烂商品不好出手,在此情况下,我方必然处于被动局面。

所以,案例二中最终我方接受了买方的降价要求,承担了一定的损失,因此卖方在采用前T/T 付款时还要确保预付款能够弥补买方不要货时的损失。

基于以上两个案例可以看出,虽然“前T/T”操作简单,费用低廉,工作效率加快,但其付款方式本身就存在一定的风险,即见提单的COPY 件付后70%余款,存在着货已发出和余款到账的时间差。

时间差越长,对买方的风险越大,这也是该付款方式的缺点之一。

当然,造成“前T/T”付款方式风险的原因还有:其一,对客户的资信情况了解不够。

国内一些出口商对于客户缺乏真正的了解,没有对客户的贸易资信进行正确的判断,尤其是对个别外商的前几票的大手笔及所谓的“优惠”条件缺乏足够的认识,外商以此为诱饵取得我方的信任后,后面的货延迟付款、降价或不提货,给我方造成巨大损失。

其二,与个别国家的海关制度不健全以及国内市场变化有关。

一些国家的海关不能严格执行有关制度,COPY 件照常能够通关提货,船公司在没有正本提单的情况下也能放货。

一些客户由于受经济危机影响,或遇到市场不景气等原因,通过延迟付余款或降价等原因不按合同执行,进而转嫁进口商品销售所带来的损失。

三是我一些出口商做业务急于求成,对该付款方式出现的各种风险未给予足够的认识,尤其是货值较低而运费较高的商品,如案例二中的40英尺集装箱运输鸭梨,认为已经预付了30%的货款能够足足把持外商。

这种情况下,一旦外商不要货的话,往返运费几乎要接近货值,而且造成的损失远远高于预付30%的货款。

另外,国内一些出口

商在单据的制作、传送及业务洽商等细节问题上没有做好文章,导致因小失大,这些都是造成“前T/T”付款方式风险的原因所在。