税费计算与申报-项目五习题参考答案

税费的计算与申报课后训练参考答案

税费的计算与申报项目一企业纳税事务办理知识训练参考答案一、单项选择题1-5 A B B A C 6-10 B C A D A二、多项选择题1-5 ABC BC ABCD ABC BC 6-10 ABCD ABD BC ABC ABC 三、判断题1-5 ×√√√√ 6-10 √××××项目二增值税的计算与申报知识训练参考答案一、单项选择题1-5 D C D D B 6-10 A C C B D二、多项选择题1-5 CD ABCD ABD ACD ABC6-11 AB AD ABC CD BCD ABC三、判断题1-7 ××√×√×√技能实训参考答案答:(1)销项税额=1000001×60×17%=2 720 000元(2)销项税额=23400/1.17×17%=3 400元(3)进项税额=2 040 000+5 500=2 045 500元(4)销项税额=1000×160×17%=27 200元(5)进项税额=17 000元(6)进项税额转出=52 000×17%=8 840元(7)进项税额=20 400元宏发公司2016年6月增值税汇总如下:增值税进项税额=2 045 500+17 000+20 400=2 082900元增值税销项税额=2 720 000+3 400+27 200=2 750 600元应纳税额=2 750 600-2 082900+8840=676540元项目三消费税的计算与申报知识训练参考答案一、单项选择题1-5 C D A D A 6-10 B C D D B二、多项选择题1-5 ABCD AB ABC AC BC备注:多选题5由于法律规定的修改,答案应修改为C,化妆品消费税率现为15%。

6-10 BC BD 无正确答案 BCD BCD备注:多选题8由于法律规定的修改无正确答案。

税费计算与申报实训(第二版)参考答案附录企业纳税综合实训参考答案

附录企业纳税综合实训参考答案1.计算印花税①权利许可证照,按每本5元缴纳应纳印花税=(1+1+1+1)×5=20(元)=0.002(万元)②记载资金的营业账簿按实收资本和资本公积两项合计金额为计税依据,税率为0.5‰应纳印花税=7500×0.5‰=3.75(万元)③其他营业账簿,按每本5元缴纳应纳印花税=8×5=40(元)=0.004(万元)应纳印花税合计=0.002+3.75+0.004=3.756(万元)2.计算房产税①从价计征应纳税额注意:根据税法规定,企业办的各类学校自用的房产,免征房产税;房产税的征税范围不涉及农村。

应纳房产税=(3000+800)×(1-20%)×1.2%=36.48(万元)②从租计征应纳税额应纳房产税=20×12×12%=28.8(万元)应纳房产税合计=36.48+28.8=65.28(万元)3.计算城镇土地使用税注意:企业办的学校,其用地能与企业其他用地明确区分的,免征城镇土地使用税;城镇土地使用税的征税范围不涉及农村。

应纳城镇土地使用税=1500×25+9000×20+900×15=231000(元)=23.1(万元)4.计算车船税注意:车辆自重尾数在0.5吨以下(含0.5吨)的,按照0.5吨计算应纳车船税=12×10×60+4.5×60+5×540+15×360=15570(元)=1.557(万元)5.计算关税进口烟丝需要缴纳的关税是:关税完税价格=15+0.75=15.75(万元)关税=15.75×57%=8.9775(万元)进口设备需要缴纳的关税是:关税完税价格=120+48=168(万元)关税=168×25%=42(万元)6.计算消费税(1)委托加工业务由受托方代收代缴消费税。

此处要注意,原材料是从农民手中收购的烟叶,是属于农产品,其成本核算和普通的原材料不同,等于买价×(1-13%);烟叶的买价中包括烟叶税。

税务会计学习指导、习题与项目实训(第五版)项目四 关税会计业务操作

项目四关税会计业务操作参考答案任务一关税税款计算一、判断题1.√ 2.× 3.× 4.√ 5.× 6.× 7.√ 8.√ 9.× 10.√11.× 12.√ 13.√ 14.√ 15.×二、单项选择题1.B 2.C 3.C 4.D 5.A 6.B 7.A 8.D 9.B 10.C三、多项选择题1.ABC 2.AB 3.AC 4.ACD 5.CD 6.ABCD 7.ABC 8.AD 9.AB 10.CD四、思考题(略)五、业务题1.(1)关税完税价格=500+25+25=550(万元)(2)进口关税=550×8%=44(万元)(3)消费税计税价格=(550+44)/(1-20%)=742.5(万元)进口消费税=742.5×20%=148.5(万元)(4)进口增值税=742.5×13%=96.525(万元)2.(1)成交价格不合理,应采用700万元的市场价格(2)由买方负担的50万元包装材料费,应该计入进口完税价格。

(3)进口后的技术服务费150万元属于进口后费用,不计入完税价格。

(4)应缴纳的关税=(700+50)×10%=75(万元)3.关税完税价格=600-30=570(万元)关税税额=570×10%=57(万元)纳税人应当自海关填发税款缴款书之日起15日内完税,该公司应于1月24日前纳税,该公司25日纳税滞纳1天,滞纳金为57万元×0.5‰=285(元)。

4.(1)进口货物的完税价格由海关以进口应税货物的成交价格以及该货物运抵我国境内输入地点起卸前的运费及其相关费用、保险费为基础审查确定。

所以进出口公司在进口该批机器设备过程中审定的成交价200万美元、货物运抵我国境内输入地点起卸前的运输费10万美元、保险费20万美元以及包装劳务费3万美元,都应计入货物的完税价格。

《税费计算与申报实训》答案

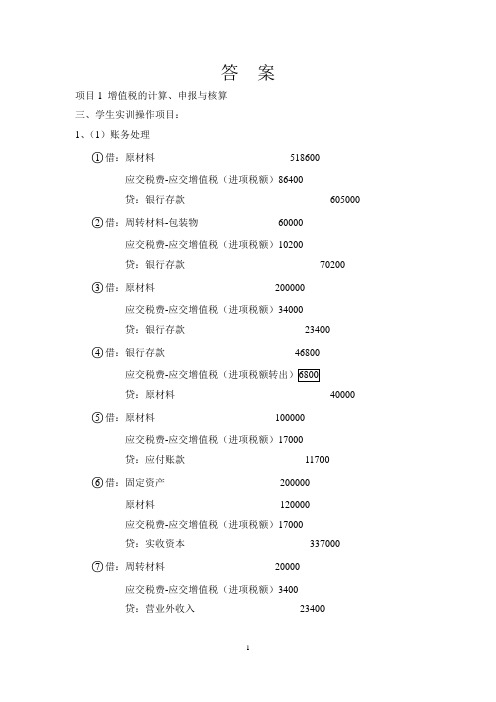

答案项目1 增值税的计算、申报与核算三、学生实训操作项目:1、(1)账务处理○1借:原材料518600应交税费-应交增值税(进项税额)86400贷:银行存款605000 ○2借:周转材料-包装物60000应交税费-应交增值税(进项税额)10200贷:银行存款70200 ○3借:原材料200000应交税费-应交增值税(进项税额)34000贷:银行存款23400○4借:银行存款46800应交税费-贷:原材料40000 ○5借:原材料100000应交税费-应交增值税(进项税额)17000贷:应付账款11700○6借:固定资产200000原材料120000应交税费-应交增值税(进项税额)17000贷:实收资本337000○7借:周转材料20000应交税费-应交增值税(进项税额)3400贷:营业外收入23400○8借:制造费用6000应交税费-应交增值税(进项税额)1020贷:银行存款7020 ○9借:应交税费-已交增值税30000贷:银行存款30000○10借:制造费用8000应交税费-应交增值税(进项税额)1360贷:银行存款93600 ○11借:固定资产 292500贷:银行存款 292500○12借:管理费用 93600贷:应付账款 93600○13借:应收票据 1073000贷:主营业务收入 900000 应交税费-应交增值税(销售税额)153000银行存款20000 ○14借:银行存款70200贷:应交税费-应交增值税(销项税额)10200主营业务收入60000 ○15借:主营业务收入100000应交税费-应交增值税(销项税额)17000贷:银行存款117000○16借:长期股权投资63600贷:库存商品50000 应交税费-应交增值税(销项税额)13600 ○17借:应收账款760500贷:主营业务收入600000其他业务收入50000应交税费-应交增值税(销项税额)110500○18借:应交税费-应交增值税(已交税金)30000贷:银行存款30000○19借:销售费用4000贷:其他业务收入3418.8应交税费-应交增值税(销项税额)581.2○20借:待处理财产损益-待处理固定资产损益55600 贷:库存商品-播种机20000-脱壳机30000 应交税费-应交增值税(进项税额转出)5600 ○21借:在建工程528840贷:原材料-钢材520000 应交税费-应交增值税(进项税额转出)8840 ○22借:委托加工物资12000应交税费-应交增值税(进项税额)2040贷:银行存款14040○23借:固定资产-设备300000-轿车100000应交税费-应交增值税(进项税额)51000贷:银行存款451000 ○24借:生产成本25400制造费用10600应交税费-应交增值税(进项税额)4940贷:银行存款40940(2)计算并填表(表格略,下同。

税务会计学习指导、习题与项目实训(第五版)学习指导与习题答案

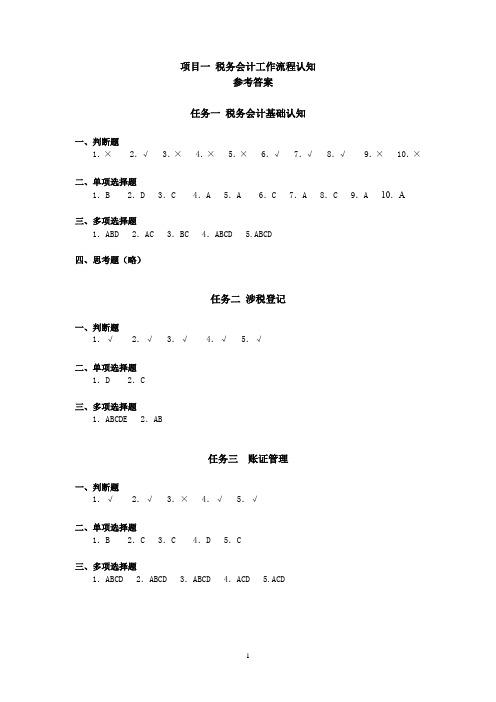

项目一税务会计工作流程认知参考答案任务一税务会计基础认知一、判断题1.× 2.√ 3.× 4.× 5.× 6.√ 7.√ 8.√ 9.× 10.×二、单项选择题1.B 2.D 3.C 4.A 5.A 6.C 7.A 8.C 9.A 10.A三、多项选择题1.ABD 2.AC 3.BC 4.ABCD 5.ABCD四、思考题(略)任务二涉税登记一、判断题1.√ 2.√ 3.√ 4.√ 5.√二、单项选择题1.D 2.C三、多项选择题1.ABCDE 2.AB任务三账证管理一、判断题1.√ 2.√ 3.× 4.√ 5.√二、单项选择题1.B 2.C 3.C 4.D 5.C三、多项选择题1.ABCD 2.ABCD 3.ABCD 4.ACD 5.ACD任务四纳税申报一、判断题1.× 2.× 3.√ 4.× 5.√二、单项选择题1.D 2.A 3.A 4.C 5.D三、多项选择题1.ABCD 2.ABCD 3.ABC 4.AB 5.AC任务五税款缴纳一、判断题1.√ 2.√ 3.× 4.× 5.√二、单项选择题1.A 2.C 3.D 4.B 5.D三、多项选择题1.ABCD 2.ABC 3.BD 4.ABCD 5.ABC项目二增值税会计业务操作参考答案任务一增值税纳税人和征税范围的确定一、判断题1.× 2.× 3.× 4.× 5.× 6.√ 7.× 8.× 9.√ 10.√二、单项选择题1.B 2.B 3.A 4.B 5.D(选项请改为“购进原材料支付的运费”) 6.D 7.A 8.B 9.D 10.C三、多项选择题1.BCD 2.ABCD 3.AC 4.ABD 5.ABC 6.ABCD 7.ABCD 8.ABC 9.ABCD 10.ABCD四、思考题(略)任务二增值税税款计算一、判断题1.× 2.× 3.× 4.× 5.√ 6.× 7.× 8.× 9.× 10.√二、单项选择题1.A 2.A 3.D 4.B 5.A 6.A 7.D 8.A 9.A 10.B三、多项选择题1.BC 2.BCD 3.ABC 4.ABCD 5.AB 6.BC 7.BCD 8.ACD 9.ABCD 10.AB四、思考题(略)五、业务题1.当月销项税额=350×13%=45.5(万元)当月进项税额=(200+40)×13%=31.2(万元)当月应纳增值税额=45.5-31.2=14.3(万元)2.销售额=600000+100000×(1+5%)/(1-15%)=723529.41(元)。

《税费计算与申报》期末试卷及答案3套

期末测试题(一)一、单项选择题(本大题共20 小题,每小题1 分,共20 分)1. 下列各项中,属于税收法律制度核心要素的是()。

A. 征税对象B. 纳税义务人C. 税率D.计税依据2. 增值税小规模纳税人的认定标准为年应征增值税销售额为()及以下。

A.50万元B.100万元C.80万元D.500万元3.计算增值税时,个人出租住房,应按照( )计算应纳税额。

A.5%的征收率B.4%的征收率减按2%C.3%的征收率减按2% D.5%的征收率减按1.5%4.依据消费税的有关规定,下列行为中应缴纳消费税的是()。

A.进口卷烟B.进口服装C.零售高档化妆品D.零售白酒5. 金银首饰、铂金首饰、钻石及钻石饰品征收消费税的环节是()。

A.生产、委托加工B.进口C.批发D.零售6. 教育费附加的征收率是()。

A.1% B.2% C.3% D.5%7.某县城的甲企业为增值税一般纳税人,2019年6月销售收入8万元,实际缴纳增值税3 000元,被税务机关查补增值税1 000元,加收滞纳金15元,则甲企业6月应纳城市维护建设税为()。

8.企业的下列收入中不属于免税收入的是( C )A.国债利息收入B.符合条件的居民企业之间的股息、红利等权益性投资收益C.非营利组织从事营利性活动取得的收入D.符合条件的非营利组织的收入9.甲公司2018年取得营业收入2000万元,转让房屋收入50万元,客户合同违约金收入3万元,发生业务招待费20万元,所得税前允许扣除的业务招待费是()A.10万元B.12万元C.10.25万元D.10.015万元10.根据个人所得税法律制度的规定,下列个人所得,以一个月内取得的收入为一次的是()。

A.稿酬所得B.特许权使用费所得C.财产租赁所得D.偶然所得11.下列各项中,()不是房产税的税率。

A.1.2%B.4%C.10%D.12%12.甲公司2019年有厂房原值1000万元,公司幼儿园用房原值为520万元,当地政府规定的计算房产余值扣除比例为30%,甲公司2019年度应纳房产税()。

《税费核算与智能申报》试题库

《税费核算与智能申报》试题库导言税收概述单选7个+多选5个=12个(一)单项选择题1.税收作为一种特定的分配形式,有着自身固有的形式特征,即()。

A.强制性、无偿性、合法性B.强制性、合理性、合法性C.强制性、无偿性、固定性D.固定性、合理性、合法性【参考答案】C知识点:税收概述/认识税收/税收的特征2.根据税收法律制度的规定,下列关于纳税人的表述中,正确的是()。

A.纳税人是直接承包税款的单位和个人B.纳税人是最终负担税款的单位和个人C.纳税人是直接负有纳税义务的单位和个人D.纳税人是负有代扣代缴税款义务的单位和个人【参考答案】C知识点:税收概述/认识税收/税收法律制度及构成要素/纳税人3.根据税收征收管理法律制度的规定,下列税收法律制度的要素中,属于区分不同税种主要标志的是()。

A.税目B.征税对象C.纳税地点D.纳税义务人【参考答案】B知识点:税收概述/认识税收/税收法律制度及构成要素/征税对象4. 根据税收法律制度的规定,下列税收法律制度的要素中,属于衡量纳税人税收负担轻重与否重要标志的是()。

A.纳税期限B.减税免税C.税率D.纳税环节【参考答案】C知识点:税收概述/认识税收/税收法律制度及构成要素/税率5.根据税收法律制度的规定,下列税种中,目前采用超率累进税率的是()。

A.土地增值税B.城市维护建设税C.个人所得税D.增值税【参考答案】A知识点:税收概述/认识税收/税收法律制度及构成要素/税率6. 根据税收法律制度的规定,下列税种中,不属于商品劳务税的是()。

A.增值税B.消费税C.关税D.企业所得税【参考答案】D知识点:税收概述/认识税收/我国税种及其分类/按征税对象分类7. 根据税收法律制度的规定,下列税种中,属于中央与地方共享税的是()。

A.消费税B.车辆购置税C.增值税D.关税【参考答案】C知识点:税收概述/认识税收/我国税种及其分类/按税收收入归属分类(二)多项选择题1.下列各项中,属于税收作用的有()。

税费的计算与申报课后训练参考答案

税费的计算与申报项目一企业纳税事务办理知识训练参考答案一、单项选择题1-5 A B B A C 6-10 B C A D A二、多项选择题1-5 ABC BC ABCD ABC BC 6-10 ABCD ABD BC ABC ABC 三、判断题1-5 ×√√√√ 6-10 √××××项目二增值税的计算与申报知识训练参考答案一、单项选择题1-5 D C D D B 6-10 A C C B D二、多项选择题1-5 CD ABCD ABD ACD ABC6-11 AB AD ABC CD BCD ABC三、判断题1-7 ××√×√×√技能实训参考答案答:(1)销项税额=1000001×60×17%=2 720 000元(2)销项税额=23400/1.17×17%=3 400元(3)进项税额=2 040 000+5 500=2 045 500元(4)销项税额=1000×160×17%=27 200元(5)进项税额=17 000元(6)进项税额转出=52 000×17%=8 840元(7)进项税额=20 400元宏发公司2016年6月增值税汇总如下:增值税进项税额=2 045 500+17 000+20 400=2 082900元增值税销项税额=2 720 000+3 400+27 200=2 750 600元应纳税额=2 750 600-2 082900+8840=676540元项目三消费税的计算与申报知识训练参考答案一、单项选择题1-5 C D A D A 6-10 B C D D B二、多项选择题1-5 ABCD AB ABC AC BC备注:多选题5由于法律规定的修改,答案应修改为C,化妆品消费税率现为15%。

6-10 BC BD 无正确答案 BCD BCD备注:多选题8由于法律规定的修改无正确答案。