万科2012资产负债表分析

2012万科集团财务分析

3、存货周转率

会计年度

2012年

存货周转率(次)

0.28

周转天数(天)

1275.24

2011年

0.25

1422.92

2010年

0.27

1333.33

一般来讲,存货周转率越高越好。万科近三年存货周转率比较低,变现 速度慢,周转额变小,资源占用水平高。

获利能力指标

1、营业利润率

会计年度

2012年

营业利润率(%)

ST战略

WT战略

提高产品质含量,严格控 谨慎买地,提高对市场的 制成本 洞察力

杜邦体系分析:

1.从数据中可看到,万科的净资产收益率在逐年降低,行业平 均也在降低,不过万科仍高于行业平均值。反映了近几年的行 业和公司的盈利能力在减弱。 2.万科权益乘数在逐年地增高,且其值在行业平均值之上。说 明了公司的负债的比率变大了,给企业带来了较多的杠杆利益, 同时也给企业带来较大的风险。 3.总资产周转率在逐年降低,反应了全部资产的利用效率较差, 最终会影响到公司的获利能力降低。 4. 在发展能力上,说明了万科在房地产行业环境发展越来越严 峻的形势下,仍能维持盈利的状态,可是发展的空间缩小了。

对企业发展前景的预测单从近年的财务报表看万 科的状况并不是很好,现金流量紧张、存货量剧增等 不利因素较多,但是如果从整个宏观政策来看就不难 发现,前几年发地产行业发展迅速,房地产企业也有 较快的发展,近年由于政府的宏观调控政策的连续出 台特别是限购政策的实施,对房地产行业来说是沉重 的打击,很可能造成资金链条的断裂,甚至破产。但 是在这么严峻的宏观环境条件下万科的利润仍然连年 升高,主营业务连年扩大,再对比同行业的金地、保 利,在偿债能力、盈利能力、营运能力方面万科都领 先同行业的竞争对手。 未来十年,万科的中长期发展规划是:有质量增 长。即要提高资本与人力资源回报率,提升客户忠诚 度,加强产品与服务创新。为实现这一目标,万科还 提出三大策略:一是客户细分策略,二是城市圈聚焦 策略,三是产品创新策略。万科的经营策略符合现今 社会低碳、环保的要求。所以总的来说万科的未来发 展之路非常美好值得我们的期待。

万科财务报表分析资产负债版

万科财务报表分析一背景分析万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。

2008年公司完成新开工面积523.3万平方米,竣工面积529.4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。

万科企业股份有限公司原系经深圳市人民政府深府办 (1988) 1509 号文批准,于1988 年11月1 日在深圳现代企业有限公司基础上改组设立的股份有限公司,原名为“深圳万科企业股份有限公司”。

截止到2009年3月31日,公司第一大股东为华润股份有限公司,控股14.73%。

公司主营业务为:房地产开发;兴办实业(具体项目另行申报);国内商业、物资供销业(不含专营、专控、专卖商品);进出口业务(按深经发审证字第113号外贸企业审定证书规定办理)。

截至2009年3月31日,公司总股本109.95亿股,第一季度公司实现营业收入8,164.32百万元,同比增长27.56%;归属于母公司所有者净利润768.76百万元,同比增长7.05%;实现基本每股收益0.07元。

万科认为,坚守价值底线、拒绝利益诱惑,坚持以专业能力从市场获取公平回报,是万科获得成功的基石。

公司致力于通过规范、透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工、最受合作伙伴欢迎,最受社会尊重的企业。

凭借公司治理和道德准则上的表现,公司连续六次获得“中国最受尊敬企业”称号,2008年入选《华尔街日报》(亚洲版)“中国十大最受尊敬企业”。

目前房地产业发展形势:①进入 2010年前后,政府推出一系列调控政策,以遏制房价过快上涨、引导住宅市场理性发展;②预计2010年房地产调控政策将以稳健的调控政策为主,保证房地产市场的平稳运行;③低碳经济与节能环保的理念逐渐深入人心,而房地产行业在节能减排中将扮演重要角色。

能否率先完成绿色转型,对于参与绿色经济背景下的市场竞争至关重要。

③2010年万科的房地产业务收入500亿元,同比增长3.55%,营业利润率30%,比上年提高8个百分点;物业管理收入4.3亿元,同比增长30.96%,营业利润率13.44%。

万科2011-2012财务报表分析报告

财务管理作业万科房地产公司财务分析报告一、背景分析1.公司法定中文名称:万科企业股份有限公司公司法定英文名称:CHINA VANKE CO.,LTD.(缩写为VANKE)2.公司法定代表人:王石3.公司注册地址:中国深圳市盐田区大梅沙万科东海岸裙楼C02公司办公地址:中国深圳市盐田区大梅沙环梅路33 号万科中心4.公司股票上市交易所:深圳证券交易所股票简称:万科A股票代码:000002二、企业发展状况万科公司概况:万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业。

2008年公司完成新开工面积523.3万平方米,竣工面积529.4万平方米,实现销售金额478.7亿元,结算收入404.9亿元,净利润40.3亿元。

总部设在深圳,至2009年,已在20多个城市设立分公司。

万科认为,坚守价值底线、拒绝利益诱惑,坚持以专业能力从市场获取公平回报,是万科获得成功的基石。

公司致力于通过规范、透明的企业文化和稳健、专注的发展模式,成为最受客户、最受投资者、最受员工、最受合作伙伴欢迎,最受社会尊重的企业。

凭借公司治理和道德准则上的表现,公司连续六次获得“中国最受尊敬企业”称号,2008年入选《华尔街日报》(亚洲版)“中国十大最受尊敬企业”。

万科1988年进入房地产行业,1993年将大众住宅开发确定为公司核心业务。

至2008年末,业务覆盖到以珠三角、长三角、环渤海三大城市经济圈为重点的31个城市。

当年共销售住宅42500套,在全国商品住宅市场的占有率从2.07%提升到2.34%,其中市场占有率在深圳、上海、天津、佛山、厦门、沈阳、武汉、镇江、鞍山9个城市排名首位。

万科1991年成为深圳证券交易所第二家上市公司,持续增长的业绩以及规范透明的公司治理结构,使公司赢得了投资者的广泛认可。

过去二十年,万科营业收入复合增长率为3 1.4.%,净利润复合增长率为36.2%;公司在发展过程中先后入选《福布斯》“全球200家最佳中小企业”、“亚洲最佳小企业200强”、“亚洲最优50大上市公司”排行榜;多次获得《投资者关系》等国际权威媒体评出的最佳公司治理、最佳投资者关系等奖项。

万科2012年财务报告分析

万科集团报表分析专业:市场营销班级:090722姓名:薛燕学号:09072202摘要财务报表是会计主体对外提供的反映会计主体财务状况和经营的会计报表,包括资产负债表、损益表、现金流量表或财务状况变动表、附表和附注。

财务报表是财务报告的主要部分,不包括董事报告、管理分析及财务情况说明书等列入财务报告或年度报告的资料。

对内报表的对称,是以会计准则为规范编制的,向所有者、债权人、政府及其他有关各方及社会公众等外部使用者披露的会计报表。

通过对《财务报表分析》课程的学习,我们将会进行实际的财务报表分析以提高应用能力。

财务报表的分析从四个方面进行,偿债能力分析、盈利能力分析、资产运用效率分析与投资报酬分析。

万科集团的中国房地产行业中具有代表性的一家,通过对其分析有利于我对财务报表知识的掌握。

万科集团的存货周转率较低,存货的库存风险较高,存货的销售速度较慢,存货的资金流动性较弱,偿付能力也较弱,资本的运用效率较低。

万科集团的应收账款周转率处于下降的状态,公司要提高应收账款的管理办法,使得收款能力提高,从而提高资金周转的速度。

万科企业的长期偿债能力在不断的下降,企业的负债水平较高,财务风险较大,企业充分利用了财务的杠杆作用,提高了股东的实际报酬率,降低了资金的成本。

房地产行业受经济环境的影响较为明显,企业的获利能力受金融环境和国家的政策的影响也较为明显,但是企业的营运成本可以通过自身的管理降低。

万科的总资产周转率下降的幅度较大,万科在资产的运用上效率较低,经营活动的能力差,影响它的盈利能力。

行业的固定周转率水平基本维持在4.00,可以看出房地产行业的固定资产周转率较为稳定。

万科企业的短期偿债能力较弱,应该提高企业的流动资产的使用效率,控制成本,加强管理,促进销售。

万科集团的存货周转率水平稳定,波动不大,可以看出它的生产经营活动是稳定的成熟的。

万科集团的应收账款周转率处于下降的状态,公司要提高应收账款的管理办法,使得收款能力提高,从而提高资金周转的速度。

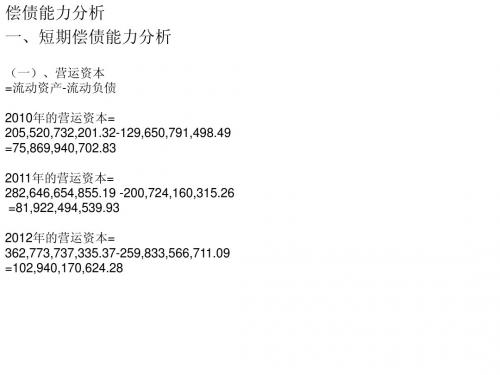

2012万科偿债能力分析

(三)、速动比率 2010年年末速动比率=(流动资产-存货)/流动负债= (205,520,732,201.32-133,333,458,045.93)/129,650,791,498.49 =0.56 2011年年末速动比率= (282,646,654,855.19-208,335,493,569.16)/200,724,160,315.26 =0.37 2012年年末速动比率= (362,773,737,335.37-255,164,112,985.07)/259,833,566,711.09=0.41

(二)、流动比率 =流动资产/流动负债 项目 流动资产 流动负债 流动比率

2010年

205,520,732,201.32 129,650,791,498.49 1.59

2011年

282,646,654,855.19 200,724,160,315.26 1.41

2012年

362,773,737,335.37 259,833,566,711.09 1.40

分析:现金比率可以准确地反映企业的直接偿付能力,现金比率越高, 表明公司可以立即用于支付债务的现金类资产越多,一般认为这一比率 应在20%左右,万科公司2010-2012三个年度的现金比率均在20%附近波 动,虽然万科公司整体现金比率略有下降,但主要原因是流动负债增加 额较大,说明万科公司短期偿付能力很强,且直接支付能力不会有问题。

(三)、净资产负债率

=负债总额/所有者权益总额 2010年末净资产负债率=161,051,352,099.42/54,586,199,642.41 = 2.95 2011年末净资产负债率=228,375,901,483.02/67,832,538,547.03=3.37 2012年末净资产负债率=296,663,420,087.27/82,138,194,988.10=3.61

万科集团资产负债分析_陈靓儿

◎文/陈靓儿万科集团资产负债分析[摘要]房地产行业是一个十分特殊的行业,主要起着拉动经济与稳定经济的作用,对国民经济有着深远的影响,在我国经济发展中占据了至关重要、不可替代的地位。

[关键词]财务分析;房地产一、本文研究的背景万科2012年的销售额达到1412亿元,在2012年中国房地产企业销售金额TOP50榜中位居第一。

无论政策环境还是市场景气如何变化,作为大型品牌房地产企业的万科,始终坚持主流产品定位,积极定价,迅速回笼资金。

作为住宅行业第一个全国驰名商标,万科的品牌不仅赢得了顾客的信任,也获得市场的认可,经得起市场的考验。

本文运用所学的财务分析方法对房地产行业的万科股份有限公司资产负债表进行研究和评价。

二、企业资产负债表分析本文将从以下两个方面对万科的资产负债表进行分析。

(一)资产分析1.资产项目结构百分比分析从表1中可以得出,从2009年到2012年,资产项目结构中的各项资产所占比重趋于稳定状态,其中流动资产每年在总资产中占了相当大的比重,趋近于1。

万科2011年和2012年固定资产的比重分别为0.54%和0.43%,流动资产的比重分别为95.42%和95.77%,两年的固流比例分别为1:177和1:223,固流比例稳定。

无形资产从2009年开始有明显的上涨幅度,但其所占总资产的比重较小。

2.资产规模及变动情况分析。

从表1可知,万科在2010年总资产规模扩张最大,从15.41%增长到56.70%,其中流动资产变动幅度较大,从14.87%增长到57.7%,然而固定资产的增长率出现了负数,为-10.06%。

近两年扩张规模有所下降。

无形资产增长率在2010年出现了负值,为-12.61%。

3.流动资产结构变动情况分析。

结合表1可以看出,存货在60%-80%之间跳跃,在2009年,比重达到69.12%,在2010年下降为64.88%,在2011年又上升为73.71%。

2012年年末,已完工开发产品占比6.27%;在建开发产品,占比63.57%;拟开发产品,占比30.07%,存货结构处于健康状态。

万科财务报表分析,揭秘企业经营

万科财务报表分析,揭秘企业经营在进行万科财务报表分析之前,我想先介绍一下万科这家企业。

万科成立于1984年,是一家主要从事房地产开发的企业,经过多年的发展,已经成为我国房地产行业的领军企业。

万科的业务范围涵盖了住宅开发、商业地产、物业管理等多个领域。

在我国房地产市场的快速发展背景下,万科的业绩也实现了持续增长。

然而,随着市场环境的变化,万科也面临着一定的挑战。

本文将通过分析万科的财务报表,揭秘其企业经营状况。

一、万科财务报表分析1. 资产负债表分析资产负债表是反映企业某一特定时点财务状况的重要财务报表。

通过分析万科的资产负债表,可以了解到企业的资产结构、负债结构和所有者权益情况。

(1)资产结构分析截至2021年,万科的总资产约为1.1万亿元,同比增长约10%。

其中,流动资产约为2700亿元,非流动资产约为8300亿元。

万科的资产结构以流动资产为主,非流动资产占比较高,说明企业具有较强的经营实力。

(2)负债结构分析万科的负债总额约为7600亿元,其中流动负债约为2200亿元,非流动负债约为5400亿元。

万科的负债结构以长期负债为主,说明企业对未来发展的信心较强。

万科的资产负债率约为69%,相较于行业平均水平,企业的负债压力相对较大。

(3)所有者权益分析万科的所有者权益总额约为3400亿元,其中,实收资本约为2100亿元,资本公积约为400亿元,盈余公积约为300亿元,未分配利润约为600亿元。

所有者权益结构较为稳定,说明企业的盈利能力较强。

2. 利润表分析利润表是反映企业在一定时期内经营成果的财务报表。

通过分析万科的利润表,可以了解到企业的收入、成本、费用和利润情况。

(1)营业收入分析截至2021年,万科的营业收入约为4200亿元,同比增长约15%。

万科的营业收入增长速度较快,说明企业具有较强的市场竞争力。

(2)成本和费用分析万科的成本和费用总额约为3200亿元,其中,主营业务成本约为2600亿元,销售费用约为200亿元,管理费用约为150亿元,财务费用约为150亿元。

2010-2012年万科财务分析报告

一、企业简介万科集团股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

公司于1988年介入房地产领域,1992年正式确定大众住宅开发为核心业务,截止2002年底已进入深圳、上海、北京、天津、沈阳、成都、武汉、南京、长春、南昌和佛山进行住宅开发,2003年上半年万科又先后进入鞍山、大连、中山、广州,目前万科业务已经扩展到15个大中城市凭借一贯的创新精神及专业开发优势,公司树立了住宅品牌,并获得良好的投资回报。

万科A (000002)、万科B(200002)3月12日晚间公布的2011年年报显示,2011年末公司资产总额2962.08亿元,比上年末增37.36%;期末归属于上市公司股东的股东权益529.67亿元,比上年末增19.75%。

2011年公司经营活动产生的现金流量净额为33.89亿元,同比增51.50%。

报告期内,公司实现营业收入717.8亿元,同比增长41.5%,实现净利润96.2亿元,同比增长32.2%。

实现结算面积562.4万平方米,结算收入706.5亿元,同比分别增长24.4%和41.2%。

截至2011年末,公司合并报表范围内已销售未结算资源面积合计1085万平方米,对应合同金额1222亿元,较2010年末分别增长59.6%和49.0%。

在当前的中国房地产市场上,万科无疑已经成为中国房地产市场的领军人物。

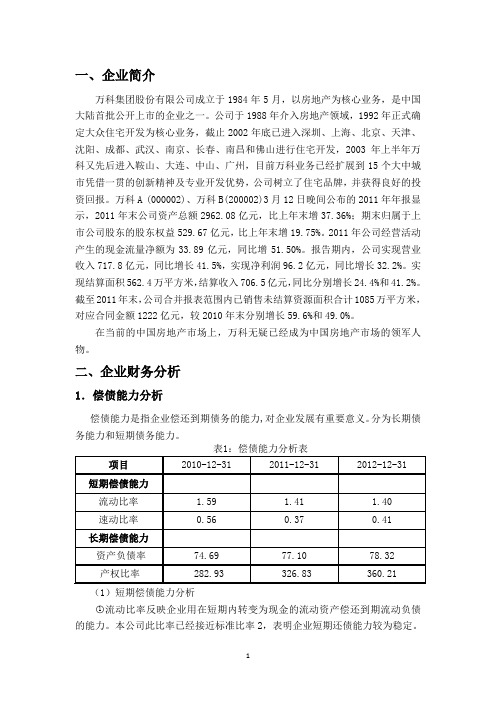

二、企业财务分析1.偿债能力分析偿债能力是指企业偿还到期债务的能力,对企业发展有重要意义。

分为长期债务能力和短期债务能力。

表1:偿债能力分析表项目2010-12-31 2011-12-31 2012-12-31 短期偿债能力流动比率 1.59 1.41 1.40速动比率0.56 0.37 0.41 长期偿债能力资产负债率74.69 77.10 78.32产权比率 282.93 326.83 360.21 (1)短期偿债能力分析○1流动比率反映企业用在短期内转变为现金的流动资产偿还到期流动负债的能力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

万科集团公司资产负债表分析一、资产负债表分析概述资产负债表是指反应企业在某一特定日期财务状况的会计报表。

它反映企业在某一特定日期所拥有或控制的经济资源、所承担的现时义务和所有者对净资产的要求权。

通过资产负债表,可以提供某一日期资产的总额及其结构,表明企业拥有或控制的资源及其分布情况,使用者可以一目了然地从资产负债表上了解企业在某一特定日期所拥有的资产总量及其结果;可以提供某一日期的负债总额及其结构,表明企业为了需要用多少资产或劳务清偿债务以及清偿时间;可以反映所有者拥有的权益,据以判断资产保值、增长的情况以及对负债的保障程度。

此外,资产负债表还可以提供进行财务分析的资料,如流动比率、速动比率等,可以表明企业的变现能力、偿债能力和资金周转能力,从而有助于报表使用者作出经济决策。

本文运用水平分析法、垂直分析法、比率分析法对万科集团公司2012年资产负债表进行分析,并得出结论,及其改进建议。

水平分析法,是指将反映企业报告期财务状况的信息(也就是会计报表信息资料)与反映企业前期或历史某一时期财务状况的信息进行对比,研究企业各项经营业绩或财务状况的发展变动情况的一种财务分析方法。

垂直分析法是一种分析方法,它可以用于财务资料的分析方面。

在一张财务报表中,用表中各项目的数据与总体(或称报表合计数)相比较,以得出该项目在总体中的位置、重要性与变化情况。

比率分析法是以同一期财务报表上若干重要项目的相关数据相互比较,求出比率,用以分析和评价公司的经营活动以及公司目前和历史状况的一种方法。

二、万科集团公司简介万科企业股份有限公司成立于1984年5月,以房地产为核心业务,是中国大陆首批公开上市的企业之一。

总部设在深圳,1988年介入房地产领域。

1991年1月29日,公司A 股在深圳证券交易所挂牌交易。

1993年3月,在深圳证券交易所上市。

2010年正式进入商业地产,多地成立商业管理公司,2011年正式宣布三大产品线,近两年,万科虽然一直强调以住宅开发为主,但其在商业地产领域却是动作频频。

截止目前,万科已经形成万科广场、万科红、万科大厦、万科2049四大商业产品线,在全国在建、规划18个购物中心项目,商业面积达150 万平方米。

在企业领导人王石的带领下,万科通过专注于住宅开发行业,建立起内部完善的制度体系,组建专业化团队,树立专业品牌,以所谓“万科化”的企业文化(简单不复杂、规范不权谋、透明不黑箱、责任不放任)享誉业内。

公司于2000年和2001年两度分别入选世界权威财经杂志《福布斯》全球最优秀300家和200家小型企业,公司的良好业绩、企业活力及盈利增长潜力受到市场广泛认可。

(一)水平分析法根据万科公司2012年资产负债表,编制资产负债表的趋势分析表,如表1所示。

表1 资产负债表单位:万元1.总资产变动情况分析从总体来看,企业的资产总额从年初的29620844万元增加到年末的37880162万元,增长了8259318万元,增幅为0.28%,说明公司本年资产规模有所增长。

企业资产总额的增加将会增加万科公司的竞争实力。

流动资产本期增加8012709万元,增长幅度为0.28%。

非流动资产本期增加了246609万元,增幅为0.18%,两者合计使总资产增加了8259318万元,增幅为0.28%。

通过对企业资产各要素的数据分析,应重点关注以下项目:(1)投资性房地产投资性房地产总额增加幅度较大,增加了124912万元,增幅为1.11%。

投资性房地产包括已出租的土地使用权、持有并准备增值后转让的土地使用权及已出租的建筑物。

作为房地产企业的重要资产,投资性房地产数额的大幅增长,说明企业的价值是增长的。

(2)货币资金货币资金增加了1805203,增长幅度为0.53%,提高了资金的流动性,进一步增强了企业的营运能力,也能够从一定程度上应对未来周转的不确定性风险。

但是过多的货币资金有时会使企业资金闲置,从而降低了资产利用率,企业应适度保持资金存量。

(3)预付账款预付账款增长了0.66%,这从一定程度上使企业经营活动现金流动性下降。

可以查看公司的相关购货合同,如果预防账款主要用于增加合同备货和预付材料款等,说明企业的业务增长速度加快,有利于企业的发展。

但如果是一些不必要的预付支出,这就会给公司带来更多机会成本。

(4)应收账款企业应收账款的增幅为0.25%,应进一步对应收账款的质量加以分析,企业应加强应收账款的管理,提高应收账款的周转率。

(5)存货存货减少了4682862万元,减幅为18.35%。

存货的大幅减少,说明企业销售情况良好,同时,这也增强了企业流动资产的周转率,加强了企业营运能力。

(6)可供出售金融资产可供出售金融资产总额下降了43650万元,下降幅度0.99%,可供出售金融资产是企业金融资产的一种,其总额下降可说明企业大部分资金用于公司运营,有利于稳定发展。

同时,其他非流动资产本期下降24530万元,降幅为0.53%,非流动资产的下降从一定程度上加快了企业资产的流动性。

2.权益变动情况分析从总体来看,企业的权益总额从年初的29620844万元增加到年末的37880162万元,增长了8259318万元,增幅为0.28%。

其中,负债增长了0.3%,所有者权益增长了0.21%。

企业所有者权益的增加说明万科净资产在不断增值。

应重点关注以下项目:(1)应付票据本年,企业负债中应付票据增加了494588万元,增长幅度为158.27%。

这一显著增长,表明公司即将到期的应付票据金额比较大,这将会影响企业的现金流量,因此企业应该关注应付票据的到期,及时补充企业生产经营所需的现金。

但另一方面,大量的应付票据又表明了企业的信誉很高,企业的实力还是强的。

(2)短期借款短期借款增长了4.76%,这会影响到企业的短期现金流量,但同时也说明公司拥有较好的商业信用。

(3)应付利息应付利息增长了37739万元,增幅为1.39%。

这主要是短期借款和长期借款的金额与上一年相比增加所致,从而导致应付利息的增长。

但其增幅对企业并不造成太大风险,企业在保证健康运营过程中可以适度负债。

(4)应付债券企业应付债券从585040万元下降为0。

充分体现了企业的偿债能力良好,企业财务风险小。

所有者权益本期增加主要体现在未分配利润的增长上。

未分配利润本期增加775348万元,增幅为0.41%。

说明本公司的盈利能力还是比较好的。

再次,盈余公积增长了0.25%,也说明了企业盈利能力很好。

(二)垂直分析法根据万科公司2012年资产负债表,编制资产负债表的垂直分析表,如表2所示。

1.资产构成分析万科总资产为37880162万元,其中流动资产总额为36277374万元,占资产总额的比例为95.77%;非流动资产为1602788万元,占资产总额比例仅为4.23%。

可见,公司流动资产比重过高,非流动资产比重过低。

流动资产多说明公司的流动风险较小,但是,流动资产过多会占用公司大量资金,影响公司的资金利用效率。

通过对企业资产各要素的数据分析,应重点关注以下项目:(1)货币资金企业货币资金的金额为5229154万元,占资产总额的13.80%。

这个表明企业的货币资金持有规模偏大。

货币资金虽然是流动性最强的资产,但同时又是赢利能力最低的资产,过高的货币资金持有量会浪费企业的投资机会,增加企业的机会成本,将会导致风险和赢利能力同时下降。

货币资金的持有量并非越多越好,而应该按照风险和赢利能力达到均衡状态的要求来确定和评价货币资金的持有量。

(2)存货公司存货净值为25516411万元,占流动资产总额的比重为70.34%,占资产总额的比重为67.36%,可见存货项目在资产中所占比重较大,说明公司资产流动性较强。

房地产企业的土地储备类似于一般公司存货中的原材料,但土地储备不同于原材料的地方在于,土地是稀缺品,其价格往往呈上涨趋势,而原材料放久了会发生贬值。

因此,对房地产类上市公司,投资者要特别留意其存货明细中的一个项目——拟开发土地。

(3)预付账款公司的预付账款额为3337361万元,占资产总额的比重为8.81%。

预付账款过多会占用企业的大量资金,造成浪费。

(4)应收账款公司应收账款总计188655万元,占资产总额的比重仅为0.5%。

这说明万科公司的资产质量较好,流动资产的管理能力较强,现金保障能力与企业的持续发展能力都较好。

2.负债与权益结构分析公司负债总计29666342万元,占资本总额的比重为78.32%。

其中流动负债2598335万元,占资本总额的比重为68.59%;非流动负债总额为3682985万元,占资本比重为9.72%。

公司所有者权益总计8213819万元,占资本比重为21.68%。

公司负债比重过大,这会增加公司的财务风险,一旦公司的资金链发生问题,极有可能引起偿债危机。

而在负债中流动负债的比例又较大,因此企业必须有足够的经营净现金流来偿还流动负债。

所有者权益应着重关注以下项目:(1)应付账款应付账款总额为4486100万元,占资本比重达11.84%。

企业经营时,最好是欠别人钱,而不是别人欠自己钱,体现在报表中,则应该是应付账款多,应收账款很少。

这说明万科公司信誉较好,但另一方面,如果公司经营发生问题,可能会有资不抵债的风险。

(2)预收账款预收账款总计13102398万元,占资本比重的34.59%。

预收账款多说明公司的产品非常抢手,这也与中国目前房地产市场的状况相符。

同时也符合房地产行业的特殊性,如期房的销售,就是先交定金后交房。

但是,万科公司本年预收账款比重较上年有所下降,可能是由于国家对房地产市场的调控产生的影响。

(三)比率分析法根据万科公司2012年资产负债表,编制资产负债表的比率分析表,如表3、4所示。

表3 营运能力比率分析表(1)应收账款周转率应收账款周转率较2011年度上升,周转天数下降,说明2012年度资产流动性较2011年度强,如果企业赊销有可能比现金销售更有利,周转天数就不会越短越好。

一般说来,企业的应收账款周转率越高,说明企业催收账款的速度越快,可以减少坏账损失,而且资产流动性强,企业的短期偿债能力也会增强,在一定程度上可以弥补流动比率低的不利影响。

若企业应收账款周转率过低,则说明企业催收账款的效率太低或信用政策十分宽松,会影响企业资金利用率和资金的正常周转。

(2)流动资产周转率较2012年度流动资产周转率较2011年度上升,表明企业的短期内营运能力有所提高,企业的流动资产得到有效利用。

(3)存货周转率本期存货周转率有所上升,说明企业存货流动性良好,存货的周转天数下降,但是存货周转天数并不是越短越好,存货过多会浪费资金,存货过少不能满足流转需要,企业应在特定的经营条件下保持一个最佳的存货水平。

(4)总资产周转率总资产周转率较2011年度也有提高,表明企业资产可供运用的机会越多,使用效率越高。