化肥进口关税配额管理税目、税率表

商务部关于2022年化肥进口关税配额总量、分配则及相关程序的公告

商务部关于2022年化肥进口关税配额总量、分配则及相关程序的公告文章属性•【制定机关】商务部•【公布日期】2021.10.11•【文号】商务部公告2021年第33号•【施行日期】2021.12.15•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】进出口贸易正文商务部公告2021年第33号2022年化肥进口关税配额总量、分配原则及相关程序根据《中华人民共和国货物进出口管理条例》《化肥进口关税配额管理暂行办法》,商务部制定了《2022年化肥进口关税配额总量、分配原则及相关程序》,现予以公布,请遵照执行。

商务部2021年10月11日2022年化肥进口关税配额总量、分配原则及相关程序第一条化肥进口关税配额总量2022年化肥进口关税配额总量为1365万吨。

其中,尿素330万吨;磷酸二铵690万吨;复合肥345万吨。

第二条国营贸易及非国营贸易关税配额2022年化肥国营贸易关税配额数量分别为:尿素297万吨,磷酸二铵352万吨,复合肥176万吨。

国营贸易企业中国中化集团公司、中国农业生产资料集团公司在国营贸易总量内申请关税配额。

2022年化肥非国营贸易配额数量分别为:尿素33万吨,磷酸二铵338万吨,复合肥169万吨。

非国营贸易企业中国化工建设总公司、华垦国际贸易有限公司在非国营贸易总量内申请关税配额。

其他企业根据实际进口需要选择申请国营贸易关税配额或非国营贸易关税配额,由国营贸易企业或非国营贸易企业代理进口。

第三条分配原则2022年化肥进口关税配额实行先来先领的分配方式。

凡在工商行政管理部门登记注册的企业,在其经营范围内均可申请化肥进口关税配额。

第四条申领方式企业申领化肥进口关税配额实行先来先领,直至化肥进口关税配额总量申领完毕。

企业申领化肥进口关税配额时,其可申领的起始关税配额数量根据以往实际关税配额使用情况设定,在起始关税配额数量内企业可分次申领《化肥进口关税配额证明》。

企业报关进口后或将未使用的化肥进口关税配额退回后,可在不超过起始关税配额数量的范围内再次申领化肥进口关税配额。

农产品进口关税配额管理暂行办法

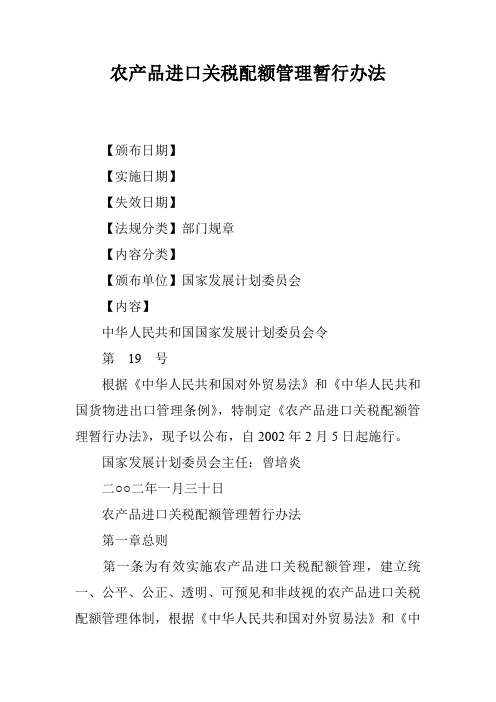

农产品进口关税配额管理暂行办法【颁布日期】【实施日期】【失效日期】【法规分类】部门规章【内容分类】【颁布单位】国家发展计划委员会【内容】中华人民共和国国家发展计划委员会令第19号根据《中华人民共和国对外贸易法》和《中华人民共和国货物进出口管理条例》,特制定《农产品进口关税配额管理暂行办法》,现予以公布,自2002年2月5日起施行。

国家发展计划委员会主任:曾培炎二○○二年一月三十日农产品进口关税配额管理暂行办法第一章总则第一条为有效实施农产品进口关税配额管理,建立统一、公平、公正、透明、可预见和非歧视的农产品进口关税配额管理体制,根据《中华人民共和国对外贸易法》和《中华人民共和国货物进出口管理条例》制定本办法。

第二条在公历年度内,国家根据中国加入世界贸易组织货物贸易减让表所承诺的配额量,确定实行进口关税配额管理的农产品的年度市场准入数量;配额量内的农产品进口适用于关税配额内税率,配额量外的农产品进口适用于关税配额外税率。

溢装、短装部分按有关规定执行。

第三条实行进口关税配额管理的农产品品种为:小麦、玉米、大米、豆油、菜籽油、棕榈油、食糖、棉花、羊毛以及毛条。

具体品种及税目另行公布。

第四条小麦、玉米、大米、豆油、菜籽油、棕榈油、食糖、棉花分为国营贸易配额和非国营贸易配额。

国营贸易配额需通过国营贸易企业进口;非国营贸易配额,可以通过国营贸易企业或有贸易权的非国营贸易企业进口,有贸易权的最终用户也可以直接进口。

羊毛、毛条实行进口指定公司经营,按外经贸部《货物进口指定经营管理办法》的有关规定执行。

第五条农产品进口关税配额为全球配额。

第六条关税配额实行贸易方式全口径管理。

所有贸易方式进口符合第三条规定的商品均纳入关税配额管理范围。

第七条农产品进口关税配额由国家发展计划委员会统一管理。

第八条国家计委委托授权机构负责下列事项:接收申请者的申请并将申请转送国家计委;接收咨询并将其转达国家计委;核实申请者的申请,以确定是否符合公布的标准;通知申请者其申请中的任何不足之处,向申请者提供消除其申请中不足之处的机会;将国家计委作出的关税配额分配和再分配决定,通知给最终用户,提供分配和再分配的信息;向经过批准的申请者发放《农产品进口关税配额证》。

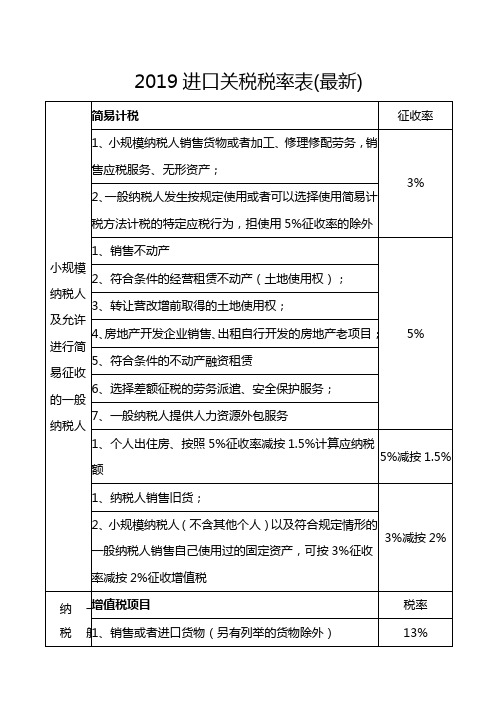

2019进口关税税率表(最新)

4、房地产开发企业销售、出租自行开发的房地产老项目;

5、符合条件的不动产融资租赁

6、选择差额征税的劳务派遣、安全保护服务;

7、一般纳税人提供人力资源外包服务

1、个人出住房、按照5%征收率减按1.5%计算应纳税额

5%减按1.5%

1、纳税人销售旧货;

3%减按2%

2、小规模纳税人(不含其他个人)以及符合规定情形的一般纳税人销售自己使用过的固定资产,可按3%征收率减按2%征收增值税

鉴证咨询服务、广播影视服务、上午辅助服务、其他现代服务

6%

有形动产租赁

13%

不动产租赁服务

9%

生活服务

文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务、其他生活服务

6%

销售无形资产

转让技术、商标、著作权、商誉、自然资源和其他权益性无形资产使用权或所有权

6%

转让土地使用权

9%

纳税人

9%

邮政服务

邮政普遍服务、邮政特殊服务、其他邮政服务

9%

电信服务

基础电信服务

9%

增值பைடு நூலகம்信服务

6%

建筑服务

工程服务、安装服务、修缮服务、装饰服务、其他建筑服务

9%

销售不动产

转让建筑物、构筑物等不动产所有权

9%

金融服务

贷款服务、直接收费金融服务、保险服务和金融商品转让

6%

现代服务

研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、

一 般 纳 税 人

增值税项目

税率

1、销售或者进口货物(另有列举的货物除外)

13%

2、销售劳务

销售或者进口

2017年全行业全税种全税率大汇总

2017年全行业全税种、全税率大汇总!一、增值税增值税采用比例税率形式,可以分为基本税率、低税率和零税率。

除此之外,一般纳税人采用简易办法征税和小规模纳税人计算税款时还要用到征收率。

01税率1.基本税率一一17%销售或进口一般货物、提供应税劳务、提供有形动产租赁服务。

2.低税率(1)11%销售或进口税法列举的货物:①生活必需品类一一粮食、食用植物油(包括橄榄油)、鲜奶、食用盐、自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气和居民用煤炭制品等。

②文化用品类:图书、报纸、杂志、音像制品和电子出版物。

③农业生产资料类:初级农产品、饲料、化肥(有机肥免税)、农机(不含农机零部件)、农药、农膜。

④提供交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权。

(2)6%提供金融服务、生活服务、增值电信服务、现代服务(有形动产租赁、不动产租赁服务除外)、销售无形资产(转让土地使用权除外)。

3.零税率即出口规定范围内的货物和发生的跨境应税行为,整体税负为零:单位和个人销售的下列服务和无形资产,适用增值税零税率:(1)国际运输服务(2)航天运输服务(3)向境外单位提供的完全在境外消费的下列服务①研发服务②合同能源管理服务③设计服务④广播影视节目的制作和发行服务⑤软件服务⑥电路设计及测试服务⑦信息系统服务⑧业务流程管理服务⑨离岸服务外包业务⑩转让技术(4)财政部和国家税务总局规定的其他服务。

02征收率增值税一般纳税人采用简易征收办法和小规模纳税人发生应税行为时采用。

1.基本征收率为3%(1)自2009年1月1日起,增值税小规模纳税人销售货物,提供应税劳务和应税服务,采用3%的征收率征收增值税。

(2)自2014年7月1日起,增值税一般纳税人按规定采用简易办法征税的,征收率统一调整为3%。

2.减按2%征收增值税小规模纳税人销售自己使用过的固定资产和旧货,减按2%的征收率征收增值税。

增值税一般纳税人销售旧货和上述小规模纳税人的征税政策一致;对增值税一般纳税人销售自己使用过的固定资产征税时,要区分固定资产的类型和购入时间,其征税政策如下:(1)销售自己使用过的2013年7月31日以前购进或自制的小汽车、摩托车和游艇,以及2008年12月31日以前购进或自制的其他固定资产(未抵扣进项税额),依3%征收率减按2%征收增值税。

2012年关税实施方案

国务院关税税则委员会关于2012年关税实施方案的通知(税委会[2011]27号)海关总署:《2012年关税实施方案》已经国务院关税税则委员会第八次全体会议审议通过,并报国务院批准,自2012年1月1日起实施。

特此通知。

附件:2012年关税实施方案国务院关税税则委员会二〇一一年十二月九日2012年关税实施方案一、进口关税调整(一)最惠国税率:1.最惠国税率维持不变。

2.对感光材料等52种商品继续实施从量税或复合税(见附表一)。

3.对小麦等8类47个税目的商品继续实施关税配额管理。

对配额外进口的一定数量棉花继续实施滑准税形式的暂定税率,并适当调整滑准公式。

对尿素、复合肥、磷酸氢二铵三种化肥继续实施1%的暂定配额税率(见附表二)。

4.对9个非全税目信息技术产品继续实施海关核查管理。

(二)对燃料油等部分进口商品实施暂定税率(见附表三)。

(三)根据我国与有关国家或地区签署的贸易或关税优惠协定,对有关国家或地区实施协定税率(见附表四):1.对原产于韩国、印度、斯里兰卡、孟加拉和老挝的1860个税目商品继续实施亚太贸易协定税率;2.对原产于文莱、印度尼西亚、马来西亚、新加坡、泰国、菲律宾、越南、缅甸、老挝和柬埔寨的部分税目商品,继续实施中国-东盟自由贸易协定税率;3.对原产于智利的7265个税目商品继续实施中国-智利自由贸易协定税率;4.对原产于巴基斯坦的6466个税目商品继续实施中国-巴基斯坦自由贸易协定税率;5.对原产于新西兰的7276个税目商品继续实施中国-新西兰自由贸易协定税率;6.对原产于新加坡的2766个税目商品继续实施中国-新加坡自由贸易协定税率;7.对原产于秘鲁的7042个税目商品继续实施中国-秘鲁自由贸易协定税率;8.对原产于哥斯达黎加的7239个税目商品继续实施中国-哥斯达黎加自由贸易协定税率;9.对原产于香港地区且已制定优惠原产地标准的1734个税目商品实施零关税;10.对原产于澳门地区且已制定优惠原产地标准的1259个税目商品实施零关税;11.对原产于台湾地区的608个税目商品继续实施海峡两岸经济合作框架协议货物贸易早期收获计划协定税率。

关税税率表

产品除外:

的产品除外:

-其他蔬菜及什锦蔬菜:

-其他蔬菜及什锦蔬菜:

--其他:

--其他:

2005.9910 ---清水马蹄罐头

25

80

2005.9920 ---蚕豆罐头

25

80

2005.9920 ---蚕豆罐头

25

80

2005.9940 ---榨菜

25

80

2005.9940 ---榨菜

25

80

2005.9950 ---咸蕨菜

20

28.11

其他无机酸及非金属无机 氧化物:

-其他无机酸:

2811.1100 --氟化氢(氢氟酸)

5.5

--其他:

2811.1910 ---氢氰酸

5.5

2811.1920 ---硒化氢

5.5

2811.1990 ---其他

5.5

肼(联氨)、胲(羟胺)

28.25

及其无机盐;其他无机碱; 其他金属氧化物、氢氧化

30 30

30 30 30

30 30 30 30 30 30 30

30

第 486 页

子目注释

备注

增列税目 增列税目

增列税目 调整子目位置

调整前

税号

商品名称

最惠国税率 (%)

2922.1190 ---其他

6.5

-氨基醇酚、氨基酸酚及其

他含氧基氨基化合物:

2922.5010

---对羟基苯甘氨酸及其邓 钾盐

物及过氧化物:

第 485 页

普通税率 (%)

90 80 90 80 80 80 80 80 80

100 180 80 90 90 90

非关税限制进口措施

道德壁垒

• SA8000(social accountability Management System 8000) • 标准1.不能使用15岁以下的童工,每天工作不能超过10小时,每周不超过48小时,7天工作

由出口国家对某些出口到指定进口国家的商品数额进行限制。

数量性措施

• 种类:“自动“出口配额制有两种: • 一种是由出口国单方面决定出口的限额,即在进口国家的压力下,出口国家或地区在一

定期限内“自动控制”某种商品的金额和数量;如在美日汽车战中,美国采取这种方法 迫使日本自动限制对美国出口汽车的数量。

案例

• 《京都议定书》欧盟,日本,中国等140个国家签署。发达成员在2008年-2012年是6种 气体排放量比1990年减少5.2%,发展中国家没有要求。在2012年并没有完成,在2012年 后减排义务增加到1.3倍,在2005年-2008年3年过渡期内处以$48/吨处罚,在2008年2012年是以$120/吨,解决办法,购买配额,减排价格在中国$6/吨,在欧盟配额$20/吨。

中必须休息1天,每月加班时间不超过12小时。2.不能以任何理由收取工作的身份证明和 押金3.工人的工资由工会代表与资方谈判取得,不能将工会代表除名4.不能因为工人的 性别,国籍,肤色,宗教信仰,性取向歧视工人. • 认证组织:SAI

案例

• 美国337条款,因1930年美国关税法第337条得名,进口货物侵犯美国已登记的有效可执 行的专利权,商标权,版权或集成电路布图设计专有权,使美国的独占权利丧失。

• 不须证明美国国内企业受到损害,只证明进口产品有侵权事实。

案例

• 2005年7月,美国UnilinBeheer以及荷兰Unilin、爱尔兰地板工业公司联合向美国国际 贸易委员会提出申请,依据美国337条款状告圣象集团等中国18家地板企业地板锁扣专 利侵权。要求ITC依据美国关税法第337条款展开调查,并对每家企业出口的地板按每平 方米征收1美元专利费,此举涉及中国5000家地板企业,每年出口量达1.75亿美元,如 果支付这笔专利费,无疑让很多中国地板企业无利可图。

初会基础精讲第26讲关税、进口增值税、消费税和船舶吨税

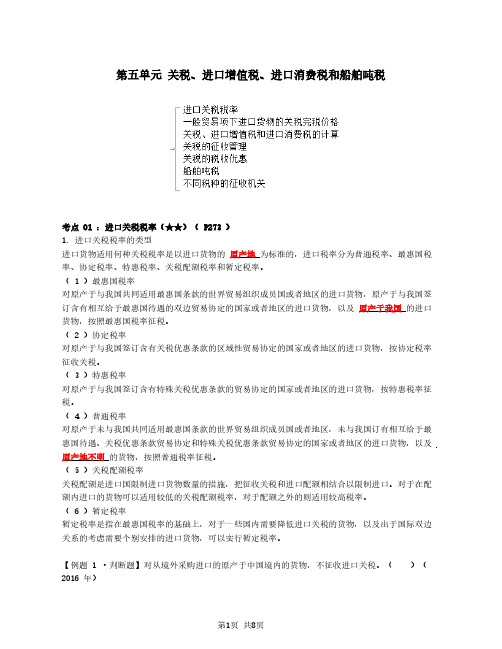

第五单元 关税、进口增值税、进口消费税和船舶吨税考点01:进口关税税率(★★)(P273)1.进口关税税率的类型原产地进口货物适用何种关税税率是以进口货物的 为标准的,进口税率分为普通税率、最惠国税率、协定税率、特惠税率、关税配额税率和暂定税率。

(1)最惠国税率对原产于与我国共同适用最惠国条款的世界贸易组织成员国或者地区的进口货物,原产于与我国签原产于我国订含有相互给予最惠国待遇的双边贸易协定的国家或者地区的进口货物,以及 的进口货物,按照最惠国税率征税。

(2)协定税率对原产于与我国签订含有关税优惠条款的区域性贸易协定的国家或者地区的进口货物,按协定税率征收关税。

(3)特惠税率对原产于与我国签订含有特殊关税优惠条款的贸易协定的国家或者地区的进口货物,按特惠税率征税。

(4)普通税率对原产于未与我国共同适用最惠国条款的世界贸易组织成员国或者地区,未与我国订有相互给予最惠国待遇、关税优惠条款贸易协定和特殊关税优惠条款贸易协定的国家或者地区的进口货物,以及 原产地不明的货物,按照普通税率征税。

(5)关税配额税率关税配额是进口国限制进口货物数量的措施,把征收关税和进口配额相结合以限制进口。

对于在配额内进口的货物可以适用较低的关税配额税率,对于配额之外的则适用较高税率。

(6)暂定税率暂定税率是指在最惠国税率的基础上,对于一些国内需要降低进口关税的货物,以及出于国际双边关系的考虑需要个别安排的进口货物,可以实行暂定税率。

【例题1·判断题】对从境外采购进口的原产于中国境内的货物,不征收进口关税。

( )(2016年)【答案】×【解析】对从境外采购进口的原产于中国境内的货物,按照最惠国税率征税。

【例题2·单选题】根据关税法律制度的规定,原产地不明的进口货物适用的关税税率是( )。

(2017年)A.协定税率B.最惠国税率C.特惠税率D.普通税率【答案】D【例题3·单选题】根据关税法律制度的规定,对原产于与我国签订含有特殊关税优惠条款的贸易协定的国家或者地区的进口货物,适用特定的关税税率。