中央债券综合业务系统到期收益率计算公式

债券收益率的计算

债券的收益水平通常用到期收益率来衡量。

到期收益率是指以特定价格购买债券并持有至到期日所能获得的收益率。

它是使未来现金流量现值等于债券购入价格的折现率。

计算到期收益率的方法是求解含有折现率的方程,即:购进价格=每年利息X年金现值系数+面值X复利现值系数债券收益率公式V=I*(p/A,i,n)+M*(p/s,i,n)债券收益率字母代表V—债券的价格I—每年的利息M—面值n—到期的年数i—折现率债券收益率有三种:(1)当期收益率;(2)到期收益率;(3)提前赎回收益率。

当期收益率:当期收益率又称直接收益率,是指利息收入所产生的收益,通常每年支付两次,它占了公司债券所产生收益的大部分。

当期收益率是债券的年息除以债券当前的市场价格所计算出的收益率。

它并没有考虑债券投资所获得的资本利得或是损失,只在衡量债券某一期间所获得的现金收入相较于债券价格的比率。

到期收益率:所谓到期收益,是指将债券持有到偿还期所获得的收益,包括到期的全部利息。

到期收益率又称最终收益率,是投资购买国债的内部收益率,即可以使投资购买国债获得的未来现金流量的现值等于债券当前市价的贴现率。

它相当于投资者按照当前市场价格购买并且一直持有到满期时可以获得的年平均收益率。

提前赎回收益率:债券发行人在债券规定到期日之前赎回债券时投资人所取得的收益率。

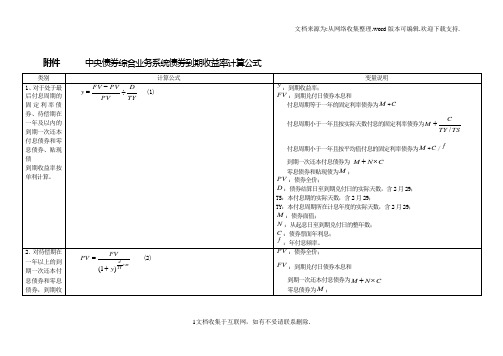

具体的债券收益率计算公式如下所示:1、对处于最后付息周期的附息债券(包括固定利率债券和浮动利率债券)、贴现债券和剩余流通期限在一年以内(含一年)的到期一次还本付息债券,到期收益率采取单利计算。

计算公式为(1):(1)其中:y为到期收益率;PV为债券全价(包括成交净价和应计利息,下同);D为债券交割日至债券兑付日的实际天数;FV为到期本息和。

其中:贴现债券FV=100,到期一次还本付息债券FV=M+N×C,附息债券FV=M+C/f;M为债券面值;N为债券偿还期限(年);C为债券票面年利息;f为债券每年的利息支付频率。

债券收益率公式应用

债券收益率公式应用债券收益率是衡量债券投资回报的重要指标,它可以帮助投资者评估债券的投资价值和风险。

下面我们将介绍债券收益率的计算公式,并探讨其应用。

债券收益率是指持有债券期间所能获得的总收益率,包括债券票面利息和债券价格波动所带来的收益。

债券收益率的计算公式如下:债券收益率 = (年息票利息 + (债券到期时的价格 - 债券购买时的价格))/ 债券购买时的价格其中,年息票利息是指每年债券支付的利息,债券到期时的价格是指债券到期时的市场价格,债券购买时的价格是指投资者购买债券时支付的价格。

债券收益率的应用非常广泛,下面我们将介绍几个常见的应用场景。

1. 债券投资决策债券收益率可以作为投资者进行债券投资决策的重要参考指标。

一般来说,债券收益率越高,代表债券的风险越高,投资者可以根据自身风险承受能力和投资目标选择适合的债券投资组合。

2. 债券估值债券收益率可以用于对债券进行估值。

通过将债券收益率代入债券收益率公式,可以计算出债券的合理价格。

投资者可以根据债券的市场价格和估值结果判断债券的市场价值和投资机会。

3. 债券定价债券收益率可以用于债券的定价。

在债券市场上,债券价格和债券收益率呈现反向关系,即债券收益率上升,债券价格下降;债券收益率下降,债券价格上升。

投资者可以通过预测债券收益率的变动来调整债券的买卖策略,以获取更好的投资回报。

4. 债券比较债券收益率可以用于比较不同债券之间的投资回报。

投资者可以计算不同债券的收益率,并将其进行对比,选择收益率较高的债券进行投资。

这有助于投资者找到更好的投资机会和优化投资组合。

债券收益率公式是债券投资中必备的工具之一,它可以帮助投资者评估债券的投资价值和风险。

通过运用债券收益率公式,投资者可以做出更加明智的投资决策,提高投资回报。

因此,掌握债券收益率公式的应用方法对于债券投资者来说至关重要。

中央债券综合业务系统到期收益率计算公式

类别

计算公式

变量说明

1、对于处于最后付息周期的固定利率债券、待偿期在一年及以内的到期一次还本付息债券和零息债券、贴现债

到期收益率按单利计算。

(1)

:到期收益率;

:到期兑付日债券本息和

付息周期等于一年的固定利率债券为 +

付息周期小于一年且按实际天数付息的固定利率债券为

:债券面值;

:从起息日至到期兑付日的整年数;

:债券票面年利息。

3.对不处于最后付息周期的固定利率债券,到期收益率按复利计算。

按平均值付息:

(3)

按实际天数付息:

(4)

:债券全价;

:到期收益率;

:结算日至下一最近付息日的实际天数,含2月29;

n:结算日至到期兑付日的债券付息次数;

:债券面值;

C:债券票面年利息;

:本付息期的实际天数,含2月29。

f:年付息次数。

为每一个付息周期的实际天数,含2月29日。

为付息周期所对应的计息年度的实际天数,含2月29日。

4.对于浮动利率债券的到期收益率

处于最后付息周期的浮动利率债券,到期收益率算法见公式(1)

对于不处于最后付息周期的浮动利率债券,到期收益率计算区分按平均值计息和按实际天数计息两种方式。

:年付息频率。

2.对待偿期在一年以上的到期一次还本付息债券和零息债券,到期收益率按复利计算。

(2)

:债券全价;

:到期兑付日债券本息和

到期一次还本付息债券为

零息债券为 ;

:到期益率;

:结算日至下一最近理论付息日的实际天数,含2月29;

TY:本付息周期所在理论计息年度的实际天数,含2月29;

债券年收益率计算公式

债券年收益率计算公式债券年收益率是投资者购买债券后所能获得的年化回报率。

它是衡量债券投资回报的重要指标,也是投资者判断债券投资价值的重要依据。

下面我们将介绍债券年收益率的计算公式和相关概念。

我们需要了解几个概念:1. 债券面值:债券的面值是指债券的票面金额,也就是发行人承诺在到期日偿还给债券持有人的金额。

2. 债券市场价格:债券在市场上的实际交易价格。

3. 债券到期日:债券的到期日是指债券的最后偿还日期。

4. 债券利息:债券的利息是指债券发行人向债券持有人支付的固定利率。

债券年收益率的计算公式如下:债券年收益率 = (债券利息 + (债券面值 - 债券市场价格)) / 债券市场价格 * 100%债券年收益率的计算公式中有几个关键要素需要注意:1. 债券利息:债券利息是指债券每年向债券持有人支付的利率,通常以年利率计算。

2. 债券面值:债券面值是指债券的票面金额,也就是发行人承诺在到期日偿还给债券持有人的金额。

债券面值是固定的。

3. 债券市场价格:债券市场价格是指债券在市场上的实际交易价格,会随着市场供求关系的变化而波动。

根据债券年收益率的计算公式,我们可以得出以下结论:1. 当债券市场价格高于债券面值时,债券年收益率会低于债券利息。

这是因为投资者购买债券时支付的价格较高,导致回报率较低。

2. 当债券市场价格低于债券面值时,债券年收益率会高于债券利息。

这是因为投资者购买债券时支付的价格较低,导致回报率较高。

债券年收益率的计算公式可以帮助投资者评估债券的收益潜力和风险。

通过比较不同债券的年收益率,投资者可以选择最有吸引力的债券投资机会。

需要注意的是,债券年收益率的计算公式只是一种简化的计算方法,它并不能完全反映债券投资的实际收益情况。

在实际投资中,投资者还需要考虑债券的信用风险、市场利率变动等因素。

债券年收益率是债券投资的重要指标,可以帮助投资者评估债券投资的回报潜力和风险。

债券年收益率的计算公式提供了一种简化的计算方法,投资者可以通过比较不同债券的年收益率来选择最有吸引力的债券投资机会。

到期收益率的两种算法

债券的收益率与久期假设债券在未来时间1t ,2t ,…,n t ,有现金流1C ,2C ,…,n C ,其中包括付息及到期兑付现金流。

则1)对每年付息1次的债券,1t ,2t ,…,n t 之间的间隔为1;2)对每年付息2次的债券,1t ,2t ,…,n t 之间的间隔为0.5。

假设当前时间为t ,价格为P 。

以下为几个常用指标的计算公式。

1.到期收益率:以1年为时间单位的算法以1年为时间单位计算的到期收益率y ,计算公式为:t t n t t t t n y C y C y C P ---++++++=)1()1()1(2121 2.到期收益率:bond equivalents 算法以半年为时间单位计算,然后换算为1年的到期收益率BE y ,)(2)(22)(21)2/1()2/1()2/1(21t t BE n t t BE t t BE n y C y C y C P ---++++++= 3.到期收益率:人民银行公式人民银行“银货政[2001]51号”文件所给出的计算公式为 111)/1()/1(/)/1(/)/1(/-+-+++++++++=n w n w w w f y M f y f C f y f C f y f C PV 以上公式实际上同时包含了两种算法。

1)对于1年付息1次的情况,1=f ,以上公式给出收益率y ;2)对于1年付息2次的情况,2=f ,以上公式给出收益率BE y 。

如果需要比较不同债券的到期收益率,应该用同一种算法。

也就是说,可以全部选择使用y ,或者全部选择使用BE y 。

而不能将一个债券的y 与另一个债券的BE y 进行直接比较。

这一点非常重要。

4.修正久期与凸性修正久期与凸性都是利率风险指标,衡量债券价格对利率变化的敏感性。

具体地说,有公式2)(*/2dy C dy D P dP +-=其中,dy 表示收益率的变化,dP 表示价格的变化,*D 表示修正久期,C 表示凸性。

到期收益率计算公式

到期收益率计算公式

到期收益率计算公式:

到期收益率=(收回金额-购买价格+总利息)/(购买价格×总期数)×100%。

与持有期收益率一样,到期收益率也同时考虑到了利息收入和资本损益,而且,由于收回金额就是票面金额,是确定不变的,因此,在事前进行决策时就能准确地确定,从而能够作为决策的参考。

但到期收益率适用于持有到期的债券。

所谓到期收益,是指将债券持有到偿还期所获得的收益,包括到期的全部利息。

到期收益率又称最终收益率,是投资购买债券的内部收益率,即可以使投资购买债券获得的未来现金流量的现值等于债券当前市价的贴现率。

它相当于投资者按照当前市场价格购买并且一直持有到满期时可以获得的年平均收益率,其中隐含了每期的投资收入现金流均可以按照到期收益率进行

再投资。

债券到期收益率计算的原理是

债券到期收益率计算的原理是

债券到期收益率是指投资者持有债券到期时获得的总收益与其购买价格之间的比率。

即投资者在购买债券时能获得的预期收益率。

债券到期收益率的计算原理是基于当前债券市场价格与债券的面值、利率以及剩余期限之间的关系。

一般来说,债券到期收益率是通过以下四个步骤计算的:

1. 确定当前债券市场价格:投资者需要获取当前债券市场上的实际交易价格,即投资者购买债券所需支付的实际金额。

2. 计算债券的面值:债券的面值是指债券到期时投资者能够获得的本金金额。

3. 确定债券的剩余期限:债券的剩余期限是指截止目前投资者需要持有债券的期限,通常以年为单位。

4. 使用到期收益率计算公式计算:根据债券的市场价格、面值、利率和剩余期限,可以使用到期收益率计算公式来计算债券的到期收益率。

到期收益率计算公式如下:

到期收益率 = (债券的年息票收益 + (面值 - 当前债券市场价格) / 剩余期限) / (面值 + 当前债券市场价格) / 2

其中,债券的年息票收益是指每年从债券中获得的利息收益,可以通过债券的票面利率乘以面值来计算。

当债券的市场价格高于面值时,债券到期收益率将低于票面利率;当债券的市场价格低于面值时,债券到期收益率将高于票面利率。

通过以上步骤,投资者可以计算债券的到期收益率,从而对债券的投资收益做出评估和比较。

为了确保计算结果准确,投资者需要使用真实的市场价格和债券信息进行计算。

到期收益率的公式

短期债券到期收益率对处于最后付息周期的附息债券、贴现债券和剩余流通期限在一年以内(含一年)的到期一次还本付息债券,到期收益率计算公式为:到期收益率 = (到期本息和-债券买入价)/(债券买入价*剩余到期年限)*100% 各种不同债券到期收益率的具体计算方法分别列示如下:1、息票债券的计算到期收益率=(债券年利息+债券面值-债券买入价)/(债券买入价*剩余到期年限)*100%某公司2003年1月1日以102元的价格购买了面值为100元、利率为10%、每年1月1日支付1次利息的1999年发行5年期国库券,持有到2004年1月1日到期,则: 到期收益率= 2、一次还本付息债券到期收益率的计算到期收益率=[债券面值(1+票面利率*债券有效年限)-债券买入价]/(债券买入价*剩余到期年限)*100%例:甲公司于2004年1月1日以1250元的价格购买了乙公司于2000年1月1日发行的面值为1000元、利率为10%、到期一次还本利息的5年期公司债券,持有到2005年1月1日,计算其投资收益率。

到期收益率= 3、贴现债券到期收益率的计算到期收益率=(债券面值-债券买入价)/(债券买入价*剩余到期年限)*100%长期债券到期收益率采取复利计算方式(相当于求内部收益率)。

其中:Y为到期收益率;PV为债券买入价;M为债券面值;t为剩余的付息年数;I为当期债券票面年利息。

例:H公司于2004年1月1日以1010元价格购买了TTL公司于2001年1月1日发行的面值为1000元、票面利率为10%的5年期债券。

要求:(1)如该债券为一次还本付息,计算其到期收益率。

(2)如果该债券为分期付息、每年年末付一次利息,计算其到期收益率。

1、一次还本付息根据1010=1000*(1+5*10%)(P/F,i,2)可得:(P/F,i,2) = 1010/1500 =0.6733查复利现值系数表可知:当i=20%,=0.6944 当i=24%,=0.6504 采用插值法求得:i=21.92%2、分期付息,每年年末付一次利息根据1010=1000×10%×(P/A,i,2)+1000×(P/F,i,2)=100×(P/A,i,2)+1000×(P/S,i,2)当i=10%时,NPV=100×(P/A,10%,2)+1000×(P/F,10%,2)-1010=100×1.7355+1000×0.8264-1010=-10.05(元)由于NPV小于零,需进一步降低测试比率。