恒大地产2012年 年报

2012中国房地产销售市场回顾

2012中国房地产销售市场回顾2012年是房地产调控大年,曾被寄予厚望的“金九银十”也略显冷情,但这一切都阻止不了房地产销售市场的高歌猛进。

继2011年高增长后,2012年全国房地产销售业绩再创辉煌,在年初公布销售计划的15家房企全都超额完成任务。

其中,万科仍是房企龙头,年销售达到1400多亿元;保利首次破千亿,与万科一并列入“千亿军团”,15家房地产开发商全年销售达6367亿元,销售面积、金额全都大幅增增长。

可以说,2012年仍是房地产企业的欣喜年。

后调控时代行业分化加剧2012年是我国整个房地产调控的转折年。

虽然宏观经济政策没有放松,但2012年下半年整个房地产市场开始进入以消费持续回归为特点的“后调控时代”。

在此大环境的推动下,同比2011年,销售金额、销售面积、超额完成年度目标“三涨”的情况出现并不意外。

面对限购等调控政策的压力,龙头房企通过“牺牲价格,追求销量”等房地产销售策略,使部分大型房企的销售业绩迅速攀升,资金快速回笼,楼市回暖的优势进一步扩大。

在此过程中,万科等一线房企表现更加优异,行业集中度明显提高。

房地产企业未来表现或将明显分化。

由于标杆房企整体业绩良好,资金链缓解,存库下降,因此在未来拿地过程中仍将成为主力军。

而一些中小开发商整体房地产销售情况一般,资金链紧张,未来卖地求生的趋势仍将持续。

目前房地产行业洗牌仍在进行,并购重组案例层出不穷,随着房地产销售市场自身发展以及房地产调整的长期化,未来一线城市的市场集中度仍将进一步提升。

房企业绩不降反升调控之年,房企的业绩不降反升。

早在2012年10月,就已经有保利地产、中海地产、招商地产、越秀地产、融创中国、中骏置业、华润置地、禹州地产及远洋地产等标杆房企完成全年销售目标。

进入2013年后,随着融创、旭辉、世茂房地产等公布2012年销售业绩,房地产行业的整体业绩水平普遍超出预期。

经营状况同比增幅最为明显的是2012年刚刚登陆H股主板的旭辉集团,签约销售金额达95.4亿元,销售面积102.6万平米,同比增幅分别为75%和90%。

2012年房地产运行情况分析

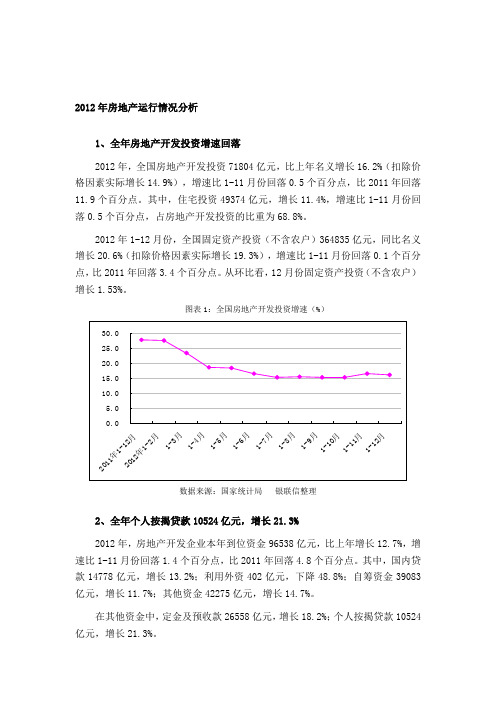

2012年房地产运行情况分析1、全年房地产开发投资增速回落2012年,全国房地产开发投资71804亿元,比上年名义增长16.2%(扣除价格因素实际增长14.9%),增速比1-11月份回落0.5个百分点,比2011年回落11.9个百分点。

其中,住宅投资49374亿元,增长11.4%,增速比1-11月份回落0.5个百分点,占房地产开发投资的比重为68.8%。

2012年1-12月份,全国固定资产投资(不含农户)364835亿元,同比名义增长20.6%(扣除价格因素实际增长19.3%),增速比1-11月份回落0.1个百分点,比2011年回落3.4个百分点。

从环比看,12月份固定资产投资(不含农户)增长1.53%。

图表1:全国房地产开发投资增速(%)数据来源:国家统计局银联信整理2、全年个人按揭贷款10524亿元,增长21.3%2012年,房地产开发企业本年到位资金96538亿元,比上年增长12.7%,增速比1-11月份回落1.4个百分点,比2011年回落4.8个百分点。

其中,国内贷款14778亿元,增长13.2%;利用外资402亿元,下降48.8%;自筹资金39083亿元,增长11.7%;其他资金42275亿元,增长14.7%。

在其他资金中,定金及预收款26558亿元,增长18.2%;个人按揭贷款10524亿元,增长21.3%。

图表2:2012年个人按揭贷款情况(亿元)资料来源:统计局银联信整理3、12月国房景气指数回落12月份,房地产开发景气指数(简称“国房景气指数”)为95.59,比上月回落0.12点。

图表3:2012.12-2012.12月全国房地产开发景气指数趋势图数据来源:国家统计局银联信整理4、全年商品房销售面积同比增长1.8%2012年,商品房销售面积111304万平方米,比上年增长1.8%,增幅比1-11月份回落0.6个百分点,比2011年回落2.6个百分点;其中,住宅销售面积增长2%,办公楼销售面积增长12.4%,商业营业用房销售面积下降1.4%。

cpa财务造假案例

cpa财务造假案例近年来,十分熟悉的公司金融造假事件如雨后春笋一般层出不穷,其中大多数被公认的财务造假方式之一是以虚构账目和误导性的报告来误导投资者。

CPA竞争激烈,为了在行业中立足,有一些人不择手段来避免意义重大罪行。

下面是一些最突出的cpa财务造假案例的分析。

1.恒大地产在2012年,有一些投资者投资恒大地产,然而在随后的几个月中,恒大集团四次对其销售额进行了调整。

随后,有消息指出恒大地产虚假报告2012年度财务报表。

根据恒大地产公司给出的数据,其2012年销售额为4045亿人民币,但实际的销售额远远低于这个数字,需要下调约30%。

由于隐瞒了真实销售额,恒大地产的财务造假行为被加以证实。

造假的形式:虚报销售额。

恒大地产虚报的销售额意图是为了在市场上维持其地位,使投资者对公司的信心不会下降。

造假的原因是:恒大地产在市场上的地位是非常重要的。

为了维持这一地位,恒大地产没有其他选择而必须虚报销售额。

恒大地产违反了道德观念,并没有准确报告财务业绩,以获取更多的利润。

2.长江实业长江实业是中国一家有着超过90年历史的公司,主要从事地产、物流以及旅游等领域的业务。

但是,在2004年,长江实业却因为存在虚构资产价值而备受质疑。

在2004年末,一些投资者和分析师提出拨备问题。

长江实业的拨备,在不同年份显示出不同水平的不一致,然而它获得了不断增加的A+评级。

2005年初,业内人士指出,长江实业的拨备涉及数额极大的资产重估。

在调查中,长江实业幕后的公司负责人承认其存在虚假报告的事实,这个公司因为虚构资产价值而被曝光。

造假的形式:虚构资产价值。

长江实业虚构的资产价值是为了增加公司的市值,吸引更多的资本进入到公司内部。

造假的原因是:长江实业的财务数据非常糟糕,本身没有好的公共背景,而利用虚构资产可以搭上国际市场的快速增长,吸引来自投资者对近几年财务数据的信任。

3.中兴通讯2018年4月17日,中兴通讯发布了2017年年报,2009年至2017年出现非常严重的财务造假情况,公司2017年ISS带息净现金流为39.54亿元,但是公司最终营业收入却只有1096.37亿元。

恒大地产财务报表分析(2010-2012)

资产负债比率分析

负债项目变化情况

配股融资,偿还债务

• 今年1月16日晚间,恒大宣布其配股集资的 计划。其计划配售12亿股份,集资额最多 45亿元。市场消息称,截止16日深夜,配 股已获得了足额认购。恒大此次配售就是 主要用于偿还企业债,高盛认为经过此次 配售,可以降低恒大的净负债比率,由64% 降至53%,“是恒大经过往年进取扩张后, 修理其资产负债表的所需一步”。

盈利能力分析

主要非流动资产变动情况

主要流动资产变动情况

营业额

总资产报酬率

运营成本增加

2012 行政开支 2600664 2011 2161218 2010 1384263

其他经营成本

1164213

79162

124957

2012 融资成本/收入 (3010 271798

进入城市最多的房企

• 截止2012年,恒大的218个项目分布于121 个城市。不限购城市占比76%;在其现有的 218个项目中,二三线城市项目占比97.2%。

利润率

每股盈利

2012年房地产行业年度报告

2012年房地产行业年度报告目录第一章2011年全球房地产市场发展状况25第一节2009-2011年全球房地产发展分析25一、2009年全球房产市场现状25二、2010年全球房产市场现状27三、2010年全球房地产商投资额分析28四、2011年全球房地产市场发展概况29五、全球房地产市场发展形势分析34第二节2011年世界部分国家房地产发展分析35一、2011年美国房地产市场发展分析35二、2011年欧洲房地产市场发展分析39三、2011年德国房地产市场发展分析41四、2011年法国房地产市场发展分析43五、2011年英国房地产市场发展分析44六、2011年日本房地产市场发展分析46第三节2011年港台地区房地产市场发展状况48一、2011年香港房地产市场发展分析48二、2011年台湾房地产市场发展分析50三、台湾公司有望直接投资大陆房地产51第四节世界房地产泡沫及其影响分析52一、世界房地产泡沫概述52二、房地产泡沫特征分析52三、房地产泡沫的影响54第二章2011年中国房地产发展环境分析56第一节2011年中国宏观经济发展环境分析56一、2011年中国GDP增长情况分析56二、2011年工业经济发展形势分析57三、2011年全社会固定资产投资分析58四、2011年社会消费品零售总额分析61五、2011年城乡居民收入与消费分析62六、2011年对外贸易的发展形势分析64第二节2011年中国房地产业政策环境分析67一、2011年中国房地产土地政策分析67(一)《关于土地增值税清算有关问题的通知》67(二)国土资源部加大闲置土地清理力度68(三)《2011年全国住房用地供应计划公告》70二、2011年中国保障性住房政策分析71(一)中国保障性住房主要政策分析71(二)央行银监会要求支持保障房项目贷款73(三)保障性住房建设成为政府的工作重点73(四)《关于公开城镇保障性安居工程建设信息的通知》78 三、2011年中国房地产限购政策分析79(一)新“国四条”与新“国十条”79(二)新“国五条”限购政策出台81(三)新“国八条”房地产限购政策82(四)住建部公布新增限购城市五项标准83四、2011年中国房地产其他政策分析84(一)《住宅销售价格统计调查方案》84(二)个人住房转让营业税政策调整85(三)《商品房销售明码标价规定》85(四)2011年新“国五条”房地调控政策86五、银根紧缩政策对房地产行业的影响分析87第三节2011年中国房地发展社会环境分析90一、2011年人口规模及结构分析90二、中国城镇化进程分析93三、中国人均住房面积情况93四、家庭人均居住支出情况94五、居民住房观念的改变95第三章2011-2012年中国房地产市场运行分析96第一节2011年中国房地产景气指数分析96一、2011年企业景气指数持续回升96二、2010年“国房景气指数”分析98三、2011年“国房景气指数”分析99第二节2011-2012年中国房地产业供给情况分析100 一、土地开发及购置面积100(一)2010年房地产土地购置与开发情况100 (二)2011年房地产土地购置与开发情况101 (三)2012年房地产土地购置与开发情况104二、房地产投资完成额105(一)2011年房地产开发投资增速分析105(二)2012年房地产开发投资增长分析107三、资金来源分析107(一)2011年房地产开发企业资金来源分析107 (二)2012年房地产开发企业资金来源分析108 四、房屋施竣工面积109(一)2011年房屋施竣工面积109(二)2012年房屋施竣工面积111五、房地产业市场供给结构分析112(一)2010年房地产业市场供给结构分析112 (二)2011年房地产业市场供给结构分析113 (三)2012年房地产业市场供给结构分析115第三节2011-2012年中国房地产业需求情况分析116一、2011年中国房地产市场需求情况分析116二、2011年商品房销售面积和销售额增长情况117三、2012年商品房销售面积与销售额增长情况117四、2011年全国房地产市场价格变动情况119 (一)2010年全国房地产市场价格变动情况119(二)2011年全国房地产市场价格变动情况122 (三)2012年全国房地产市场价格变动情况125第四节2011年中国房地产企业发展情况分析128一、2010年中国房地产上市企业特征分析128二、2011年中国房地产企业销售业绩剖析131三、2011年中国房地产企业拿地速度放缓132四、2011年中国房地产企业打响业绩保卫战134五、2011年中国房地产企业品牌价值分析135六、2012年中国房地产企业发展分析138第四章2011年中国房地产业市场分析与展望141第一节2011年中国房地产市场发展状况分析141一、2011年中国房地产发展特点分析141二、2011年二三线城市房价变动情况142三、2011年保障性安居工程建设进度143第二节2011年中国房地产发展形势分析145一、2011年中国房地产总体走势145二、2011年房地产贷款情况分析147三、2011年房产成交情况分析148四、重点城市住宅库存量激增151五、2011年房地产市场融资情况152第三节2012年中国房地产发展趋势及预测分析159一、2012年宏观经济形势预测159二、2012年购房者心理预期分析162三、2012年房地产细分市场走势分析162第五章2011-2012年中国主要城市房地产市场分析164 第一节上海市164一、2011年上海市房地产投资开发情况164二、2011年上海市房地产土地市场情况166三、2011年上海市房地产建设供给情况168三、2011年上海市房地产销售需求情况169四、2011年上海市房地产价格走势情况171五、2012年上海市房地产市场运行分析171第二节北京市173一、2011年北京市房地产投资开发情况173二、2011年北京市房地产土地市场情况174三、2011年北京市房地产建设销售情况177四、2011年北京市房地产市场运行情况179第三节广州市180一、2011年广州市房地产调控政策分析180二、2011年广州市土地市场供求分析184三、2011年广州市房地产投资开发情况188四、2011年广州市房地产建设销售情况190五、2011年广州市商品住宅市场分析194六、2011年广州市保障房建设力度加大197第四节深圳市199一、2011年深圳市房地产市场运行情况199二、2011年深圳房地产市场表现分析203 (一)一级市场城市改造及土地成交203 (二)二级市场商品房成交分区情况204 (三)三级市场商品房成交分区情况210三、2011年深圳房地产土地市场分析213四、2011年深圳市新房市场供需分析215五、2011年深圳二手房市场供需分析227六、2011年深圳房地产写字楼市场分析231七、2011年深圳市房地产市场展望分析234 第五节南京市235一、2010年南京市房地产市场发展概述235二、2011年南京房地产建筑与销售情况238三、2011年南京市房地产市场成交情况240四、2011年南京市房地产市场运行状况243 第六节苏州市246一、2010年苏州市房地产市场概述246二、2011年苏州市商品房成交分析249三、2011年苏州市土地市场分析251四、2011年苏州市住宅市场分析252五、2011年苏州房地产开发销售情况253 第七节杭州市256一、2010年杭州市房地产市场概述256二、2011年杭州市房屋建筑与销售情况257三、2011年杭州市房地产市场发展状况259四、2011年杭州市房地产景气指数分析260 第九节重庆市261一、2010年重庆房地产土地市场分析261二、2011年重庆房地产土地市场分析263三、2011年重庆房地产市场运行分析267四、2011年重庆房地产地方政策分析270五、2012年重庆房地产市场前景展望271 第十节成都市272一、2010年成都市房地产土地市场分析272二、2010年成都市房地产市场供需分析276三、2010年成都市房地产市场运行分析283四、2011年成都市房地产土地市场分析284五、2011年成都市房地产市场供需分析289六、2011年成都市房地产市场运行分析290七、2011年成都市房地产市场发展分析291 第十一节武汉市299一、2011年武汉市房地产开发市场分析299二、2011年武汉市房地产市场运行特征303三、房地产市场运行中存在问题及分析310四、未来武汉市房地产市场前景展望311第六章2011年中国房地产竞争格局分析314第一节2011年房地产市场竞争层次体系探讨314一、房地产市场竞争层次概述314二、产品式样竞争314三、产品大类竞争315四、产品使用价值竞争316五、基于消费观念和文化导向的竞争317第二节中国房地产市场竞争格局分析318一、中国房地产百强企业研究报告318二、中国房地产上市公司总体状况331三、国资委勒令非地产国企退出房地产343四、中国房地产行业并购与重组分析346五、中国房地产市场集中度提高347六、中国房地产市场销售门槛提升348七、中国房地产市场竞争格局分析349第三节2011年房地产开发企业竞争力分析350一、房地产市场竞争阶段350二、房地产市场竞争特征351三、房地产企业竞争力分析352第四节2011年信息化与房地产企业核心竞争力354一、新形势下房地产企业核心竞争优势354二、房地产企业信息化增强核心竞争力355三、中国房地产企业信息化规划的原则357四、房地产企业培育核心竞争力的策略357第五节2011年中小房地产企业竞争策略分析359一、中小房地产企业发展现状359二、房地产中小企业竞争优势360三、房地产中小企业竞争劣势361四、中小房地产企业的竞争战略362五、中小房地产企业市场竞争措施364第七章2011-2012年中国房地产企业发展战略分析366 第一节后危机时代下中国房地产业发展的思考366一、未来宏观经济政策可能锚定房地产366二、当前我国房地产市场发展存在的问题367三、对当前房地产宏观调控力度的把握368四、对房地产信贷政策和房产税的思考370五、房地产企业战略转型的思考与对策371第二节企业应对房地产周期波动的经营策略373一、资本运作策略373二、土地储备策略374三、业务组合策略375四、区域互补策略376第三节房地产企业发展战略制定分析376一、房地产企业制定明确的发展战略376二、房地产企业品牌发展战略分析377三、房地产企业客户发展战略分析380四、房地产企业文化发展战略分析380第四节中国房地产业发展战略选择分析380一、中国房地产业的战略选择380二、房地产企业专业化战略选择383三、房地产企业多样化战略选择385四、二三线城市房地产开发策略选择388五、国有房地产企业的发展战略分析390六、新形势下房地产企业的战略选择392第五节新形势下中国房地产发展创新战略分析395一、新形势下房地产发展需要创新型智慧395二、新形势下房地产需要产品与金融创新396三、新形势下房地产市场的管理创新分析398四、新形势下房地产市场的创新营销策略399五、新形势下房地产企业创新转变的热点401第六节新形势下中国房地产企业持续发展思考406一、中国房地产企业发展面临新形势406二、房地产企业持续发展存在的问题408三、中国房地产企业持续发展的思路412第七节中国中小房产企业发展战略分析420一、中小房地产企业发展战略管理的特点420二、中小房地产开发企业发展战略的选择421三、中小房地产开发企业的竞争战略探讨425四、中小房地产企业的品牌战略建设分析428第八章2011-2012年中国房地产企业发展策略分析430 第一节房地产企业发展管理分析430一、成本控制策略430二、定价策略分析435三、竞争策略分析439四、并购重组策略441五、融资策略分析444六、资本运作策略446第二节房地产企业品牌发展策略447一、房地产品牌及其作用447二、房地产品牌塑造的必要性451三、房地产主流企业的品牌误区452四、房地产企业品牌开发步骤分析456五、房地产物业管理品牌化发展趋势458六、中国房地产企业品牌创建战略460七、中国房地产企业品牌战略的实施463第三节中国旅游房地产业发展策略分析465一、旅游房地产的概念及分类465二、中国旅游房地产发展的市场前景466三、发展旅游房地产业的宏微观思考467四、中国旅游房地产业发展对策探究469第四节新形势下房地产企业融资发展分析471一、新宏观形势下房地产企业融资困境471二、新宏观形势下房地产企业融资对策475三、宏观调控下房地产中小企业融资策略477四、中国房地产企业财务风险管理及防范480五、中小房地产企业财务风险分析与对策483第九章2011-2012年中国房地产营销策略分析486 第一节当前房地产企业营销状况分析486一、房地产企业营销中存在的问题486二、房地产企业做好市场营销的策略487第二节新形势下房地产企业发展策略489一、新形势下房地产企业产品策略489二、新形势下完善房地产营销的策略490三、新形势下的房地产整合营销策略493四、房地产市场迎对危机营销价格策略496第三节基于GISVR的新型房地产营销模式499一、GIS和VR介绍499二、基于GIS/VR新型营销模式的优势500第四节房地产网络营销的策略选择501一、房地产网络营销运作模式分析501二、房地产企业开展网络营销的优势503三、房地产企业开展网络营销的缺陷505四、房地产企业网络营销的整合互补506五、房地产实现网络“赢销”的策略507第十章2011年中国房地产重点企业经营分析509 第一节万科企业股份XXX509一、企业概况509二、2010年企业经营情况分析510三、2011年企业经营情况分析512四、2011年企业经济指标分析513五、2011年企业盈利能力分析514六、2011年企业偿债能力分析514七、2011年企业运营能力分析515八、2011年企业成长能力分析515九、2011年企业成本费用分析516第二节保利房地产(集团)股份XXX516一、企业概况516二、2010年企业经营情况分析517三、2011年企业经营情况分析520四、2011年企业经济指标分析523五、2011年企业盈利能力分析524六、2011年企业偿债能力分析524七、2011年企业运营能力分析525八、2011年企业成长能力分析525九、2011年企业成本费用分析525 第三节合生创展集团XXX526一、企业概况526二、2011年企业经营情况分析526三、2011年企业经济指标分析528四、2011年企业盈利能力分析529五、2011年企业偿债能力分析529六、2011年企业运营能力分析529 第四节北京首都开发股份XXX530一、企业概况530二、2010年企业经营情况分析531三、2011年企业经营情况分析532四、2011年企业经济指标分析533五、2011年企业盈利能力分析534六、2011年企业偿债能力分析534七、2011年企业运营能力分析534八、2011年企业成长能力分析535九、2011年企业成本费用分析535 第五节恒大地产集团XXX536一、企业概况536二、2011年企业经营情况分析537三、2011年企业经济指标分析538四、2011年企业盈利能力分析539五、2011年企业偿债能力分析539六、2011年企业运营能力分析539 第六节中国海外发展XXX540一、企业概况540二、2011年企业经营情况分析541三、2011年企业经济指标分析541四、2011年企业盈利能力分析542五、2011年企业偿债能力分析542六、2011年企业运营能力分析543 第七节碧桂园控股XXX543一、企业概况543二、2011年企业经营情况分析544三、2011年企业经济指标分析545四、2011年企业盈利能力分析546五、2011年企业偿债能力分析546六、2011年企业运营能力分析546 第八节绿城房地产集团XXX547二、2011年企业经营情况分析547三、2011年企业经济指标分析549四、2011年企业盈利能力分析549五、2011年企业偿债能力分析550六、2011年企业运营能力分析550第九节武汉南国置业股份XXX550一、企业概况550二、2010年企业经营情况分析551三、2011年企业经营情况分析552四、2011年企业经济指标分析554五、2011年企业盈利能力分析554六、2011年企业偿债能力分析555七、2011年企业运营能力分析555八、2011年企业成长能力分析555九、2011年企业成本费用分析556第十节金地(集团)股份XXX556一、企业概况556二、2010年企业经营情况分析557三、2011年企业经营情况分析559四、2011年企业经济指标分析560五、2011年企业盈利能力分析561六、2011年企业偿债能力分析561七、2011年企业运营能力分析562八、2011年企业成长能力分析562九、2011年企业成本费用分析563第十一节招商局地产控股股份XXX563一、企业概况563二、2010年企业经营情况分析564三、2011年企业经营情况分析565四、2011年企业经济指标分析567五、2011年企业盈利能力分析568六、2011年企业偿债能力分析568七、2011年企业运营能力分析568八、2011年企业成长能力分析569九、2011年企业成本费用分析569第十二节佳兆业集团控股XXX570一、企业概况570二、2011年企业经营情况分析570三、2011年企业经济指标分析571四、2011年企业盈利能力分析572五、2011年企业偿债能力分析572六、2011年企业运营能力分析573第十三节广州富力地产股份XXX573二、2011年企业经营情况分析574三、2011年企业经济指标分析576四、2011年企业盈利能力分析576五、2011年企业偿债能力分析577六、2011年企业运营能力分析577第十四节深圳华侨城股份XXX577一、企业概况577二、2010年企业经营情况分析578三、2011年企业经营情况分析579四、2011年企业经济指标分析580五、2011年企业盈利能力分析580六、2011年企业偿债能力分析581七、2011年企业运营能力分析581八、2011年企业成长能力分析581九、2011年企业成本费用分析582第十五节大连万达集团股份XXX583一、公司简介583二、2011年上半年企业经营情况584三、万达全国独创订单商业地产模式584四、2011年大连万达正式进驻东莞586第十六节大华(集团)XXX586一、公司简介586二、大华集团公司发展战略587三、大华签署芒市城市发展和旅游开发项目589第十一章2012-2016年中国房地产发展趋势与前景预测分析590 第一节2012-2016年中国房地产行业发展前景分析590一、促进房地产市场长期繁荣的因素590二、中国房地产业中长期发展目标分析592三、“十二五”中国保障房建设发展规划592第二节2011-2020年中国房地产行业发展预测分析593一、未来中国房地产市场分化趋势593二、2012-2016年中国房地产投资前景分析598三、2012-2020年中国房地产业的发展目标599第三节2012-2016年中国房地产企业发展趋势分析602一、房地产企业民营化趋势分析602二、房地产企业集团化规模化经营603三、房地产企业服务的差别化趋势605四、房地产企业专业化和品牌化趋势606五、房地产企业网络化信息化趋向608六、房地产企业与金融业融合的趋势609七、房地产企业市场营销新趋势分析611八、未来房地产企业发展方向分析614九、小户型未来房地产市场发展趋势615。

恒大集团财务分析_OK

• 反映:简单衡量企业长期债务状况

• 2012年19.63%

• 2013年23.15%

• 2014年19.77%

• 说明恒大地产在经营过程中对长期

资金的依赖性减小。企业的长期的

偿债压力也202在1/7/减2 小。

10

2.企业资金结构分析

• 自有资产率=所有者权益合计 /资产总额

• 反映:企业自有资金保障程度

22

4.企业盈利能力分析

2021/7/2

23

2021/7/2

24

4.企业盈利能力分析

项目/年份

12年

13年

总资产额(单位:亿元) 238.99 348.14

利润总额(单位:亿元) 164.9 254.0

主营业收入(单位:亿元) 652.60 936.71

成本费用额(单位:亿元) 470.50 660.23

25.32% 26.74% 25.63%

营业净利率=净利润/营业收入

14.07% 14.64% 16.17%

净资产收益率=净利润/所有者权益平均余额 26.15% 31.57% 36.14%

总资产报酬率=(利润总额+利息支出)/总 3.84% 3.62% 2.66% 资产平均余额

恒大的一些获利能力指标,营业利润率基本持于平稳,

• 流动资产占用率=流动资产总额/资产总额 • 反映:企业能够直接变现获利的资产比重 • 2012年83.91% 2013年83.11% 2014年80.86%

• 固定资产占用率=固定资产合计/资产总额 • 反映:企业固定资产投资规模和长远发展 • 2012年3.58% 2013年3.27% 2014年3.27%

由图可知,恒大的利润率还是处于 2021/7/2

2012年房地产行业标杆分析:恒大地产

2012年房地产行业标杆分析:恒大地产

2012年12月

目录

一、高速成长的地产龙头 (4)

1、公司背景 (5)

2、股权结构 (5)

3、发展历程 (6)

4、业务结构 (7)

5、管理层简介 (8)

二、标准化运营模式加快开发速度 (9)

1、模式难以复制 (9)

2、开发速度及周转率位于行业前列 (11)

三、刚需产品定位维持高去化率 (12)

1、调控长期化趋势明显 (12)

2、刚需成为政策支持重点 (13)

3、公司以刚需产品为主 (15)

四、全国二三线城市分散布局,降低调控风险 (16)

1、一线城市销量占比逐年下降 (16)

2、城市化为二三线城市住房需求提供长期驱动力 (17)

3、二三线城市市场受调控影响较小 (18)

4、公司土地储备规模行业第一,成本处于低位 (19)

5、97%的项目位于二三线城市 (20)

五、行业龙头受益于市场集中度上升 (22)

1、调控加速行业整合 (22)

2、龙头企业融资优势明显 (23)

3、利润率短期难见起色,行业及项目整合将持续 (24)

4、品牌及管理优势逐步显现,区域中小开发商份额受挤压 (25)。

2012年四季度及全年房地产市场报告

【城市】:全国【发布时间】:2013-01-25【报告类型】:市场报告【发布机构】:中房协.【关键词】:中房协,住宅成交,销售额稳定,竣工面积,房地产,房屋的施工面积,成交面积,房地产市场,住宅, .【内容摘要】:在国家“稳中有进”宏观经济政策及相关货币政策等影响下,加上企业“以价换量”的策略,自住性需求不断保持释放,我国房地产市场从去年6月开始出现了回暖的迹象,之后市场不断向好发展。

土地购置面积、房屋新开工面积在绝对值负增长的情况下降幅收窄,房地产开发投资、房屋的施工面积、竣工面积增幅趋缓但仍保持一定增长,商品房销售面积和销售额稳定上升。

.报告内容:2012年第四季度及全年房地产市场研究报告(主报告稿)中国房地产研究会中国房地产业协会北京中房研协技术服务有限公司二零一三年一月二十四日前言2012年,是房地产调控政策常态化的一年,是既不放松,又不加码的一年。

但货币政策的走势对房地产市场的影响很大。

在国家“稳中有进”宏观经济政策及相关货币政策等影响下,加上企业“以价换量”的策略,自住性需求不断保持释放,我国房地产市场从去年6月开始出现了回暖的迹象,之后市场不断向好发展。

土地购置面积、房屋新开工面积在绝对值负增长的情况下降幅收窄,房地产开发投资、房屋的施工面积、竣工面积增幅趋缓但仍保持一定增长,商品房销售面积和销售额稳定上升。

房地产开发投资增速放缓符合国家经济转型发展的要求且与国家GDP增速放缓相一致。

商品房销售面积突破11亿平方米、商品房销售金额突破6万亿元,创出了历史新高。

房地产市场的需求总体依然旺盛,新建商品住宅销售主体依然是期房销售。

与此相比,土地购置面积和房屋新开工面积同比分别下降了19.5%和7.3%。

因此,增加普通住房用地和普通商品房的有效供应,依然是关系到房地产市场持续健康发展的重要问题。

房地产市场是发展不平衡的市场。

开发投资、销售面积、销售价格等在不同地区(东中西部)之间,在不同城市(一、二线和三、四线城市)之间,在不同企业(大型品牌房地产企业和中小房地产企业)之间,差异性明显存在。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2012年3月

1

免责声明

本簡報可能載有前瞻性陳述。任何該等前瞻性陳述乃基於若干有關恒大地產集團有 限公司(「本公司」)營運的假設及超出本公司控制範圍的因素而作出,且受重大 風險及不明朗因素所影響,故此,實際結果與有關前瞻性陳述或會大相徑庭。本公 司概無義務為出現在該等日期後的事件或情況更新有關前瞻性陳述。本簡報的資料 應被視為合乎作出簡報當時的情況,且並未及將不會為反映或在本簡報日期後出現 的重大發展而更新。構成本簡報一部分的投影片僅為協助口頭報告有關本公司的背 景資料而編制。本簡報同時包含有關中國及房地產開發業的資料及統計。本公司乃 自非官方來源取得該等資料及資料,事前並未經獨立核證。本公司並不能確保有關 來源已符合其他行業以相同基準或相同程度的準確性或完整性得出的該等資料及資 料。閣下請勿過度依賴本簡報中有關房地產開發業的陳述。本公司並不就本簡報所 載任何資料或意見的公平性、準確性、完整性或正確性發表任何明示或默示的聲明 或保證,且不應依賴有關容。讀者不應視本簡報為作出其個人判斷的替代品。本簡 報所包含的資料及意見可能基於或來自本公司管理層的判斷及意見。有關資料並不 一定能作準或生效。本公司或本公司的財務顧問,或彼等各自的董事、行政人員、 雇員、代理或顧問概不就本簡報的內容,或因使用本簡報所載內容或因本簡報的內 容而引致的任何損失承擔任何形式的責任。本簡報並不能視為投資目標、財務狀況 或任何投資者的指定需要的考慮,亦不構成買賣任何證券或相關金融工作的招攬、 要約或邀約。本簡報任何部分均不構成任何合約或承諾的基礎。本簡報不得複製或 者轉載。 本簡報僅供參考,並不構成在美國或任何其他司法權區提呈出售建議或招攬購買任 何證券的建議,倘根據任何該等司法權區的證券法未進行登記或獲批准而於上述地 區進行該建議、招攬或發售即屬違法。未辦理登記手續或未獲適用登記規定豁免 前,不得在美國提呈或發售任何證券。

5月

6月

7月

8月

9月

10月

11月

10

资金情况

集团年末现金余额人民币282.0亿元 ,较2010年末199.5亿元增加82.5亿元,增长41.4%

现金余额情况

(亿元人民币) (亿元人民币)

境内贷款情况

282.0

199.5

净增 118.9

新增 277.9 归还 159.0 新增 185.6

净增 107.1

竣工面积1,134万平方米(1) ,较2010年同期的899万平方米增长26%

(1) 截至2011年12月31日

经营业绩 ‐ 合约销售

2011年,集团累计实现合约销售额803.9亿元,完成全年销售计划的114.8%; 累计合约销售面积1,219.9万平方米,合约销售均价6,590元/平方米

2011年与2010年合約銷售情况對比圖

2011年 619.2 206.1 33.3% 117.8 86.1 14% 113.8 42.7% 0.761 0.19

变动 增长35.2% 增长54.2% 增长4.1个百分点 增长46.9% 增长56.3% 增长2个百分点 增长49.9% 保持平稳 增长50.4% 增长49.8%

土地储备

(万平方米) (万平方米)

在建面积

(万平方米)

竣工面积

较 较2 20 0 0 1 0 9年 1..4 9年 增 49 倍 增 9 长 倍 长

9,600

长 增长 年增 9 09 年 20 0 ..21倍 20 1 21倍 较 1 较

较 较2 20 0 0 8 0 9年 8..5 9年 增 53 倍 增 3 长 倍 长

700

(亿元人民币)

债务情况

2011 年 12 月 31 日 ( 亿元人民币) 短期貸款 長期貸款 总借貸 102.3 415.0 517.3 70.0 241.6 311.6 2010 年 12 月 31 日

29.8%

上半年

28.9%

下半年

下降0.9个百分点

2011年末与 2010年末相比 下半年较上半年

净负债率(净负债/权益)

52.5% 75.4% 67.5%

上升15个百分点 下降7.9个百分点

16

可动用资金及债务情况

集团拥有現金余額人民币282.0亿元,连同未使用的银行授信 额度人民币369.1亿元,共拥有可动用资金约人民币651.1亿元

13,684

3,652 899

1,134

2,397

1,655

5,498

119

2009年

2010年

2011年

2009年

2010年

2011年

2009年

2010年

2011年

12

过往3年业务指标对比

项目个数(1)

(个) (个)

项目所在城市数量(1)

合约销售额

(人民币亿元)

较 较2 20 0 0 2 0 9年 2..8 9年 增 82 倍 增 2 长 倍 长

截至2012年12月31日已在售项目56个 2011年新开盘项目65个

2011年合约销售额803.9亿元,其中截至2010年12月31日前已在售的56个项目,2011年合约销售额507.1亿元,平均单个项 2011年合约销售额803.9亿元,其中截至2010年12月31日前已在售的56个项目,2011年合约销售额507.1亿元,平均单个项 目合约销售额9.06亿元;2011年新开盘的65个项目合约销售额296.8亿元,平均单个项目合约销售额4.57亿元 目合约销售额9.06亿元;2011年新开盘的65个项目合约销售额296.8亿元,平均单个项目合约销售额4.57亿元

9

经营业绩 ‐ 合约销售

2011年11月以来,集团在保证充足现金流的情况下,适当调整了销售速度 未来我们仍将坚持随行就市的市场策略,进一步取得优异业绩

2011年1‐12月合约销售情况

合約销售金額(人民币亿元)

200

合約销售均价(人民币元/平方米)

10000

150

6,950

7,216 6,577

7,031

6,871

7,214 6,851 6,312 6,267 6,052 6,160 7,510

8000

100

6000

50

97.9 45.0 55.2 61.5

77.8

85.9

86.8

91.0

91.6

86.1 12.4 12.8

12月

4000

0

2000

1月

2月

3月

4月

7

注: 一线城市:包括北京、上海、广州、深圳 二线城市:包括省会城市 三线城市:非省会的地级城市

经营业绩 ‐ 工程建设

1 2 3 4

8

在建工程面积3,652万平方米(1) ,较2010年同期的2,397万平方米增长52%

在建项目146个(1) ,较2010年同期的69个增长110%

新开工面积2,389万平方米,较2010年同期的1,641万平方米增长46% 其中上半年新开工1,439万平方米,下半年新开工950万平方米

截至12月31日

2010年 总资 产 (人民币亿元) 1,044.5 2011年 1,790.2 变动 增长71.4%

股東应占权益 (人民币亿元)

206.4

326.9

增长58.4%

現金总額 (人民币亿元) (含受限制現金余額) 总负债率 (总负债/总资 产)

199.5

282.0

增长41.4%

2

目录

1 2 3

经营业绩 财务情况 问答环节

业绩亮点 ‐ 企业规模及业绩实现历史性跨越

恒大位居中国房地产综合实力第2名(1),是中国最大的房地产企业之 一

营业额人民币619.2亿元,同比2010年的458.0亿元,增长35.2% 营业额人民币619.2亿元,同比2010年的458.0亿元,增长35.2% 净利潤人民币117.8亿元,同比2010年的80.2亿元,增长46.9% 净利潤人民币117.8亿元,同比2010年的80.2亿元,增长46.9% 总资产人民币1,790.2亿元,同比2010年的1,044.5亿元,增长71.4% 总资产人民币1,790.2亿元,同比2010年的1,044.5亿元,增长71.4% 现金余额人民币282.0亿元,同比2010年的199.5亿元,增长41.4% 现金余额人民币282.0亿元,同比2010年的199.5亿元,增长41.4% 土地储备1.37亿平方米,同比2010年的9,600.3万平方米,增长42.5% 土地储备1.37亿平方米,同比2010年的9,600.3万平方米,增长42.5% 合约销售金额人民币803.9亿元,同比2010年的504.2亿元,增长59.4% 合约销售金额人民币803.9亿元,同比2010年的504.2亿元,增长59.4%

净增 11.8 新增 92.3 归还 80.5

归还 78.5

2010.12.31

2011.12.31

2011全年

2011上半年

2011下半年

年末集团未使用银行授信额度 369.1亿元,其中大部分是2011年底新取得的授信额度 年末集团未使用银行授信额度 369.1亿元,其中大部分是2011年底新取得的授信额度

(人民币亿元)

139.6 110.2 668.1

63.8

981.7

2 0 1 1年12月31日 之前已付

2 0 1 2年计划支付

2 0 13年计划支付

2 0 1 4年及以后 计划支付

总地价款合计

未付土地款合计313.6亿元

6

经营业绩 ‐ 项目情况

截至2011年底,集团的187个项目分布于103个城市, 已开盘销售项目121个,2011年新开盘项目65个

2010年 2011年