海信电器2019年经营成果报告

海信电器:2019年第三季度报告

公司代码:600060 公司简称:海信电器青岛海信电器股份有限公司2019年第三季度报告目录一、重要提示 (3)二、公司基本情况 (4)三、重要事项 (7)四、附录 (8)一、重要提示1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人程开训、主管会计工作负责人吴海燕及会计机构负责人(会计主管人员)杨可多保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第三季度报告未经审计。

二、公司基本情况2.1主要财务数据单位:元币种:人民币非经常性损益项目和金额√适用□不适用注 1:为提高资金使用效率,公司加速回款并盘活票据和资金,通过专业化资金运作获取资金收益,由此形成非经常性损益增加,此项操作有利于改善公司的整体利润。

若将此资金收益还原计算,公司报告期内归属于上市公司股东的扣除非经常性损益的净利润为18,702.61万元,同比减少35.20%。

2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用注2:本公司资产负债表年初余额为首次执行新金融工具准则调整当年年初财务报表后数据,详见“4.2项首次执行新金融工具准则、新收入准则、新租赁准则调整首次执行当年年初财务报表相关项目情况”。

3.2重要事项进展情况及其影响和解决方案的分析说明□适用√不适用3.3报告期内超期未履行完毕的承诺事项□适用√不适用3.4预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生重大变动的警示及原因说明□适用√不适用四、附录4.1 财务报表合并资产负债表2019年9月30日编制单位:青岛海信电器股份有限公司单位:元币种:人民币审计类型:未经审计法定代表人:程开训主管会计工作负责人:吴海燕会计机构负责人:杨可多母公司资产负债表2019年9月30日编制单位:青岛海信电器股份有限公司法定代表人:程开训主管会计工作负责人:吴海燕会计机构负责人:杨可多合并利润表2019年1—9月编制单位:青岛海信电器股份有限公司单位:元币种:人民币审计类型:未经审计定代表人:程开训主管会计工作负责人:吴海燕会计机构负责人:杨可多母公司利润表2019年1—9月编制单位:青岛海信电器股份有限公司法定代表人:程开训主管会计工作负责人:吴海燕会计机构负责人:杨可多合并现金流量表2019年1—9月编制单位:青岛海信电器股份有限公司法定代表人:程开训主管会计工作负责人:吴海燕会计机构负责人:杨可多母公司现金流量表2019年1—9月编制单位:青岛海信电器股份有限公司单位:元币种:人民币审计类型:未经审计法定代表人:程开训主管会计工作负责人:吴海燕会计机构负责人:杨可多4.2 首次执行新金融工具准则、新收入准则、新租赁准则调整首次执行当年年初财务报表相关项目情况√适用□不适用合并资产负债表单位:元币种:人民币各项目调整情况的说明:□适用√不适用母公司资产负债表各项目调整情况的说明:□适用√不适用4.3 首次执行新金融工具准则、新租赁准则追溯调整前期比较数据的说明□适用√不适用4.4 审计报告□适用√不适用。

海信家电2019年上半年财务分析详细报告

海信家电2019年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况海信家电2019年上半年资产总额为2,470,904.91万元,其中流动资产为1,751,934.69万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的28.71%、25.92%和16.42%。

非流动资产为718,970.23万元,主要分布在固定资产和长期投资,分别占企业非流动资产的44.19%、42.96%。

资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产2,470,904.91100.002,447,695.99100.00 2,142,861.3 100.00流动资产1,751,934.6970.90 1,748,970.1 71.451,490,140.2769.54长期投资308,858.52 12.50 277,442.31 11.33 222,786.8 10.40 固定资产317,718.5 12.86 330,806.38 13.52 334,551.11 15.61 其他92,393.2 3.74 90,477.2 3.70 95,383.11 4.452.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的41.71%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的27.63%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,751,934.69100.00 1,748,970.1 100.001,490,140.27100.00存货287,611.38 16.42 370,261.71 21.17 283,495.82 19.02 应收账款454,179.34 25.92 462,179.59 26.43 473,299.66 31.76 其他应收款29,815.6 1.70 28,251.28 1.62 44,182.3 2.96 交易性金融资产14.32 0.00 0 0.00 0 0.00 应收票据227,773.28 13.00 327,602.36 18.73 240,869.78 16.16 货币资金503,026.56 28.71 356,448.05 20.38 390,061.42 26.18 其他249,514.21 14.24 204,227.12 11.68 58,231.3 3.913.资产的增减变化2019年上半年总资产为2,470,904.91万元,与2018年上半年的2,447,695.99万元相比变化不大,变化幅度为0.95%。

海信家电2019年上半年财务指标报告

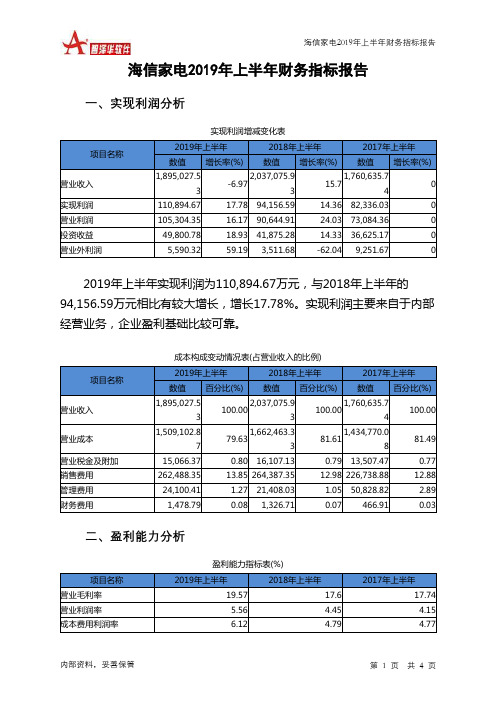

2019年上半年营业利润为105,304.35万元,与2018年上半年的 90,644.91万元相比有较大增长,增长16.17%。以下项目的变动使营业利 润增加:公允价值变动收益增加471.02万元,营业税金及附加减少1,040.76 万元,销售费用减少1,899万元,营业成本减少153,360.46万元,共计增 加156,771.25万元;以下项目的变动使营业利润减少:管理费用增加 2,692.38万元,财务费用增加152.08万元,资产减值损失增加100.21万元, 营业收入减少142,048.4万元,共计减少144,993.06万元。增加项与减少 项相抵,使营业利润增长11,778.18万元。

2019年上半年流动比率为1.11,与2018年上半年的1.04相比略有增 长。2019年上半年流动比率比2018年上半年提高的主要原因是:2019年 上半年流动资产为1,751,934.69万元,与2018年上半年的1,748,970.1万 元相比变化不大,变化幅度为0.17%。2019年上半年流动负债为 1,575,344.76万元,与2018年上半年的1,688,642.5万元相比有较大幅度 下降,下降6.71%。流动资产增长,但流动负债下降,致使流动比率提高。

1,478.79

0.08 1,326.71

0.07 466.91

0.03

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率

盈利能力指标表(%)

2019年上半年 19.57

2018年上半年 17.6

5.56

4.45

6.12

4.79

2017年上半年 17.74 4.15 4.77

内部资料,妥善保管

海信家电2019年上半年营业周期为71.06天,2018年上半年为71.38 天,2019年上半年比2018年上半年缩短0.32天。

海信家电2019年三季度财务分析结论报告

海信家电2019年三季度财务分析综合报告海信家电2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为40,943.54万元,与2018年三季度的36,683.93万元相比有较大增长,增长11.61%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2019年三季度营业成本为640,594.66万元,与2018年三季度的674,789.34万元相比有所下降,下降5.07%。

2019年三季度销售费用为131,428.64万元,与2018年三季度的130,704.84万元相比变化不大,变化幅度为0.55%。

2019年三季度销售费用基本不变,但企业营业收入却有所下降,企业经营业务的市场形势不太理想,应当引起关注。

2019年三季度管理费用为12,144.63万元,与2018年三季度的11,457.72万元相比有较大增长,增长6%。

2019年三季度管理费用占营业收入的比例为1.51%,与2018年三季度的1.36%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

2019年三季度财务费用为540.84万元,与2018年三季度的1,901.85万元相比有较大幅度下降,下降71.56%。

三、资产结构分析与2018年三季度相比,2019年三季度存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年三季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,海信家电2019年三季度是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析海信家电2019年三季度的营业利润率为5.09%,总资产报酬率为内部资料,妥善保管第1 页共3 页。

家电业财务分析报告总结(3篇)

第1篇一、报告背景随着我国经济的持续增长,家电行业在我国国民经济中占据着重要地位。

近年来,家电行业竞争日益激烈,市场环境变化迅速,企业面临诸多挑战。

为了更好地了解家电行业的财务状况,本报告对家电行业财务数据进行了全面分析,旨在为家电企业及投资者提供有益的参考。

二、报告内容1. 行业概况(1)市场规模根据国家统计局数据显示,2019年我国家电市场规模达到1.5万亿元,同比增长8.5%。

预计未来几年,我国家电市场规模将继续保持稳定增长。

(2)竞争格局我国家电行业竞争激烈,主要集中在空调、冰箱、洗衣机、彩电等主要产品领域。

国内外品牌竞争激烈,市场占有率争夺战愈发激烈。

2. 财务状况分析(1)盈利能力分析1)毛利率近年来,我国家电企业毛利率普遍呈现下降趋势。

主要原因是原材料价格上涨、市场竞争加剧、产品同质化严重等因素。

以某家电企业为例,2016年毛利率为22%,2019年下降至18%。

2)净利率与毛利率类似,我国家电企业净利率也呈现下降趋势。

以某家电企业为例,2016年净利率为8%,2019年下降至5%。

(2)偿债能力分析1)资产负债率我国家电企业资产负债率普遍较高,表明企业负债压力较大。

以某家电企业为例,2016年资产负债率为60%,2019年上升至65%。

2)流动比率流动比率是衡量企业短期偿债能力的重要指标。

我国家电企业流动比率普遍较高,表明企业短期偿债能力较强。

以某家电企业为例,2016年流动比率为1.5,2019年上升至1.8。

(3)运营能力分析1)存货周转率存货周转率是衡量企业存货管理效率的重要指标。

我国家电企业存货周转率普遍较低,表明企业存货管理存在一定问题。

以某家电企业为例,2016年存货周转率为2次,2019年下降至1.5次。

2)应收账款周转率应收账款周转率是衡量企业收款效率的重要指标。

我国家电企业应收账款周转率普遍较低,表明企业收款存在一定困难。

以某家电企业为例,2016年应收账款周转率为10次,2019年下降至8次。

海信审计报告

海信审计报告海信集团是中国知名的电器制造商,其产品涵盖了家电、智能家居、手机等领域。

随着海信集团在中国市场和国际市场的不断扩张,其业务范围和规模也在逐步扩大。

为确保公司财务运作的透明和规范,海信集团委托专业的会计事务所进行了审计,并发表了审计报告,以下是报告的主要内容摘要。

审计范围海信集团的审计范围包括了其2019年度的财务报表,即资产负债表、利润表、现金流量表及附注。

审计时间为2020年1月1日至2020年12月31日。

审计方法根据中国注册会计师准则及国际审计准则,审计人员采用了以下方法:1.对海信集团的内部控制制度进行了评估,并基于评估结果进行了相应的审计程序。

2.采用了抽样统计的方法,对海信集团在财务报表中的重要项目进行了测试。

3.对海信集团的会计记录、财务报表和相关文件进行逐一核查。

审计意见根据审计人员的全面审计,审计报告对海信集团的财务报表发表了无保留意见。

这意味着审计人员认为,在一定限度内,海信集团的财务报表真实、准确、完整。

审计发现审计人员针对海信集团的会计记录和财务报表进行了详细的测试和分析,以下是审计人员发现的一些问题和建议:1.财务报表中存在一些错误或疏漏,建议公司加强内部控制制度,避免类似问题再次出现。

2.公司在某些合同中存在违反合同条款的行为,需要公司及时整改。

3.公司在2019年度获得了相当数量的政府资助,应根据国家有关规定进行及时报告和披露。

结论海信集团作为一家优秀的企业,其财务报表的真实性、准确性和完整性得到了专业审计师的证实。

审计报告表明海信集团已经建立了完善的内部控制制度,同时也强调了该企业在一些领域还需要进一步加强,保障公司的财务运作更加规范和透明。

2019年海信电器公司发展战略和经营计划

2019年海信电器公司发展战略和经营计划2019年4月目录一、2018年公司经营情况回顾 (3)1、聚焦产品创新,追求技术领先 (3)(1)ULED超画质电视技术的日臻完美 (3)(2)激光电视的里程碑式发展 (4)(3)芯片技术的革故鼎新 (5)2、互联网运营业务的高速发展 (5)3、聚焦品牌建设,践行价值创造 (6)4、推进全球化布局,完成TVS公司整合 (7)二、行业格局和趋势 (8)1、大屏成为拉动市场增长的最大亮点 (8)2、以激光电视为代表的新技术产品快速普及 (9)3、消费结构升级加快,智能电视成为标配、4K成为市场主流 (9)三、公司发展战略 (9)四、公司经营计划 (10)1、以画质显示为核心,依托技术升级提升产品差异化水平 (10)2、引领产业升级、打造行业标杆产品 (10)3、推进产业链延伸和产品门类拓展,打造长期发展能力 (10)五、可能面对的风险 (11)一、2018年公司经营情况回顾公司从提升用户满意度和为用户创造价值的角度出发,深耕研发与渠道,持续加大研发和创新投入,全面升级产品和用户体验,以匠心打造高质量且具有差异化的好产品,同时,公司积极推动产业链的延伸和营销渠道的拓展,实现由“电视企业”向“显示企业”转变。

2018年彩电行业需求疲软,尽管公司电视市场占有率、品牌指数持续上升,但行业整体下降仍对公司当期规模造成较大影响;而公司为持续提高长期发展能力,持续加大技术研发以及品牌建设投入,致使当期费用增幅较大;同时,尽管TVS公司同比大幅减亏约3亿元,但由于TVS公司费用率较高,报告期内处于亏损状态,因此也造成了公司整体利润的下滑。

2018年公司实现营业收入351.28亿元,同比增长6.87%,归属于上市公司股东的净利润为3.92亿元。

1、聚焦产品创新,追求技术领先公司通过ULED、激光电视等高端产品结构调整,毛利率同比提升1.28个百分点。

同时,公司全球研发体系的建立和协同运作,持续为后续自主创新深度和广度的扩展打下坚实基础,成为公司持续推出高质量的好产品的坚实基础。

海信家电2019年度财务分析报告

海信家电[000921]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况海信家电2019年资产总额为33,990,663,543.85元,其中流动资产为24,520,457,276.99元,占总资产比例为72.14%;非流动资产为9,470,206,266.86元,占总资产比例为27.86%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,海信家电2019年的流动资产主要包括货币资金、应收票据及应收账款以及其他应收款,各项分别占比为24.96%,20.65%和17.93%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

海信电器2019年经营成果报告

3、投资收益 2019年投资收益为26,906.63万元,与2018年的34,744.54万元相比 有较大幅度下降,下降22.56%。

4、营业外利润

2018年营业外利润亏损27.58万元,2019年扭亏为盈,盈利2,616.33 万元。

5、经营业务的盈利能力

从营业收入和成本的变化情况来看,2019年的营业收入为 3,410,473.88万元,比2018年的3,512,827.82万元下降2.91%,营业成本 为2,797,874.92万元,比2018年的2,996,792.93万元下降6.64%,营业收 入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经 营业务盈利能力提高。

2、净资产收益率 2019年净资产收益率为5.1%,与2018年的3.7%相比有所提高,提高 1.4个百分点。

项目名称 营业收入 实现利润

实现利润增减变化表

2019年

2018年

2017年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

3,410,473.8

3,512,827.8

3,300,863.7

-2.91

6.42

0

8

2

7

76,346.54

26.12 60,535.65

-46.82 113,830.58

0

二、成本费用分析 1、成本构成情况

2019年海信电器成本费用总额为3,231,887.35万元,其中:营业成本 为2,797,874.92万元,占成本总额的86.57%;销售费用为360,545.34万元, 占成本总额的11.16%;管理费用为57,820.32万元,占成本总额的1.79%; 财务费用为1,553.84万元,占成本总额的0.05%;营业税金及附加为 20,961.38万元,占成本总额的0.65%。

0.34

内部资料,妥善保管

第3页 共9页

营业税金及附加

20,961.38

0.65 21,041.72

海信电器2019年经营成果报告

0.62 20,451.89

0.63

2、总成本变化情况及原因分析

海信电器2019年成本费用总额为3,231,887.35万元,与2018年的 3,387,685.15万元相比有所下降,下降4.6%。以下项目的变动使总成本增 加:销售费用增加65,132.37万元,管理费用增加155.74万元,共计增加 65,288.11万元;以下项目的变动使总成本减少:营业税金及附加减少80.34 万元,财务费用减少7,439.02万元,资产减值损失减少14,648.54万元,营 业成本减少198,918.01万元,共计减少221,085.91万元。增加项与减少项 相抵,使总成本下降155,797.8万元。

项目名称 内部资料,妥善保管

盈利能力指标表(%)

2019年

2018年

2017年 第5页 共9页

营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

17.35 2.16 2.36 2.66 5.1

海信电器2019年经营成果报告

14.09 1.72 1.79 2.58 3.7

13.03 3.39 3.52 5.29 7.22

2,797,874.9 2

2,996,792.9 82.04

3

2,850,472.4 85.31

9

86.36

20,961.38

0.61 21,041.72

0.60 20,451.89

0.62

360,545.34

10.57 295,412.96

8.41 227,640.91

6.90

57,820.32

1.70 57,664.58

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

3,410,473.8 8

3,512,827.8 100.00

2

3,300,863.7 100.00

7

100.00

1.64 115,928.73

3.51

1,553.84

0.05 8,992.86

0.26 11,9年营业成本为2,797,874.92万元,与2018年的2,996,792.93万元 相比有所下降,下降6.64%。

内部资料,妥善保管

第4页 共9页

海信电器2019年经营成果报告

项目名称

成本费用总额

营业成本 销售费用 管理费用 财务费用

成本构成表(占成本费用总额的比例)

2019年

2018年

2017年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

3,231,887.3 5

3,387,685.1 100.00

5

3,231,411.3 100.00

5

100.00

2,797,874.9 2

0

内部资料,妥善保管

第2页 共9页

营业利润 投资收益 营业外利润

海信电器2019年经营成果报告

73,730.21

21.74 60,563.23

-45.91 111,962.26

0

26,906.63

-22.56 34,744.54

78.84 19,428.03

0

2,616.33 9,585.59

-27.58 -101.48 1,868.32

三、盈利能力分析 1、盈利能力基本情况 海信电器2019年的营业利润率为2.16%,总资产报酬率为2.66%,净 资产收益率为5.10%,成本费用利润率为2.36%。企业实际投入到企业自 身经营业务的资产为2,047,163.81万元,经营资产的收益率为3.60%,而 对外投资的收益率为36.50%。

2,996,792.9 86.57

3

2,850,472.4 88.46

9

88.21

360,545.34

11.16 295,412.96

8.72 227,640.91

7.04

57,820.32

1.79 57,664.58

1.70 115,928.73

3.59

1,553.84

0.05 8,992.86

0.27 11,091.32

海信电器2019年经营成果报告

海信电器2019年经营成果报告

一、实现利润分析 1、利润总额 2019年实现利润为76,346.54万元,与2018年的60,535.65万元相比 有较大增长,增长26.12%。实现利润主要来自于内部经营业务,企业盈利 基础比较可靠。

2、营业利润

内部资料,妥善保管

第1页 共9页