印花税税目一览表

印花税税目税率表

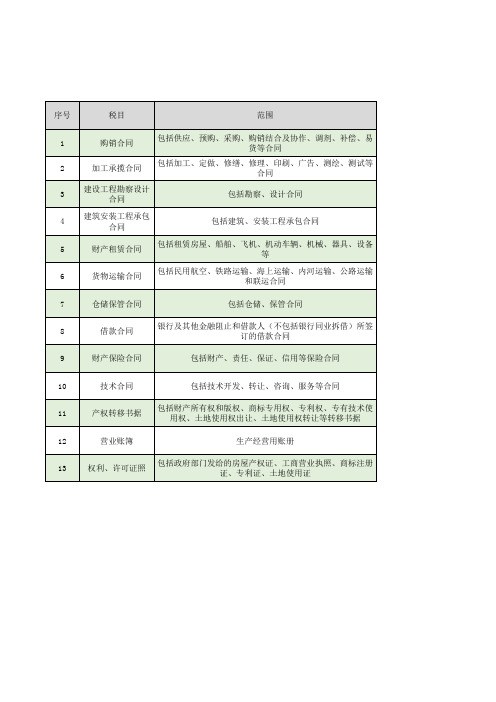

序号

税目

范围

1

购销合同

包括供应、预购、采购、购销结合及协作、调剂、补偿、易 货等合同

2

加工承揽合同

包括加工、定做、修缮、修理、印刷、广告、测绘、测试等 合同

3

建设工程勘察设计 合同

包括勘察、设计合同

4

建筑安装工程承包 合同

包括建筑、安装工程承包合同

5

财产租赁合同

包括租赁房屋、船舶、飞机、机动车辆、机械、器具、设备 等

按件贴花5元

纳税人 立合同ห้องสมุดไป่ตู้ 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人

立据人 立账簿人

领受人

说明 供水、供电、供气合同免贴花

单据作为合同使用的,按合同贴花 仓单或栈单作为合同使用的,按合同贴花

单据作为合同使用的,按合同贴花 单据作为合同使用的,按合同贴花 一般的法律、法规、会计、审计等方面的咨询 不属于技术咨询;职业培训不属于技术培训

6

货物运输合同

包括民用航空、铁路运输、海上运输、内河运输、公路运输 和联运合同

7

仓储保管合同

包括仓储、保管合同

8

借款合同

银行及其他金融阻止和借款人(不包括银行同业拆借)所签 订的借款合同

9

财产保险合同

包括财产、责任、保证、信用等保险合同

10

技术合同

包括技术开发、转让、咨询、服务等合同

11

产权转移书据

包括财产所有权和版权、商标专用权、专利权、专有技术使 用权、土地使用权出让、土地使用权转让等转移书据

12

营业账簿

生产经营用账册

13

权利、许可证照

2024版物流合同印花税率细目一览

2024版物流合同印花税率细目一览本合同目录一览1.1 物流合同定义与范围1.2 印花税的计算方法1.3 物流合同的印花税税目1.3.1 运输服务1.3.2 仓储服务1.3.3 配送服务1.3.4 包装服务1.3.5 装卸服务1.3.6 物流信息咨询服务1.3.7 其他物流相关服务1.4 印花税的缴纳义务人1.5 印花税的缴纳时间与方式1.6 印花税的缴纳金额与计算公式1.7 违反印花税缴纳规定的法律责任1.8 合同的生效、变更与终止1.9 争议解决方式1.10 合同的适用法律1.11 合同的解释权与适用范围1.12 合同的签订日期与地点1.13 合同的双方签字盖章1.14 附件:物流合同印花税率细目表第一部分:合同如下:1.1 物流合同定义与范围1.1.2 合同项下的物流服务范围包括但不限于:国内公路运输、铁路运输、航空运输、国际运输、仓储保管、配送、包装、装卸、物流信息咨询等。

1.2 印花税的计算方法1.2.1 印花税的计算基础为合同金额,即托运人应支付给物流公司的物流服务费用总额。

1.2.2 印花税的税率为国家规定的物流合同印花税率。

1.2.3 印花税的计算公式为:印花税金额 = 合同金额× 印花税税率。

1.3 物流合同的印花税税目1.3.1 运输服务1.3.1.1 国内公路运输印花税税目1.3.1.2 国内铁路运输印花税税目1.3.1.3 国内航空运输印花税税目1.3.1.4 国际运输印花税税目1.3.2 仓储服务印花税税目1.3.3 配送服务印花税税目1.3.4 包装服务印花税税目1.3.5 装卸服务印花税税目1.3.6 物流信息咨询服务印花税税目1.3.7 其他物流相关服务印花税税目1.4 印花税的缴纳义务人1.4.1 印花税的缴纳义务人为甲方(托运人)。

1.4.2 甲方应在合同签订后30日内,按照乙方提供的《物流合同印花税缴纳通知书》所列明的税目、税率、缴纳金额等信息,向乙方支付印花税。

合同印花税税率表

合同印花税税率表

合同印花税是在签订合同时需要缴纳的税费,其税率根据合同类型和交易金额而有所不同。

以下是合同印花税税率表,供您参考:

1. 房屋买卖合同。

交易金额在100万元以下,税率为0.5%。

交易金额在100万元至500万元之间,税率为1%。

交易金额在500万元以上,税率为1.5%。

2. 劳动合同。

合同期限在一年以下,税率为0.1%。

合同期限在一年以上,税率为0.5%。

3. 租赁合同。

租金总额在10万元以下,税率为0.5%。

租金总额在10万元至50万元之间,税率为1%。

租金总额在50万元以上,税率为1.5%。

4. 货物销售合同。

交易金额在50万元以下,税率为0.5%。

交易金额在50万元至100万元之间,税率为1%。

交易金额在100万元以上,税率为1.5%。

以上税率仅供参考,实际税率以当地税务部门规定为准。

在起草合同时,请务必咨询专业人士以确保合同印花税的合规缴纳。

如有任何疑问,请随时与我联系。

最新印花税税率表

X

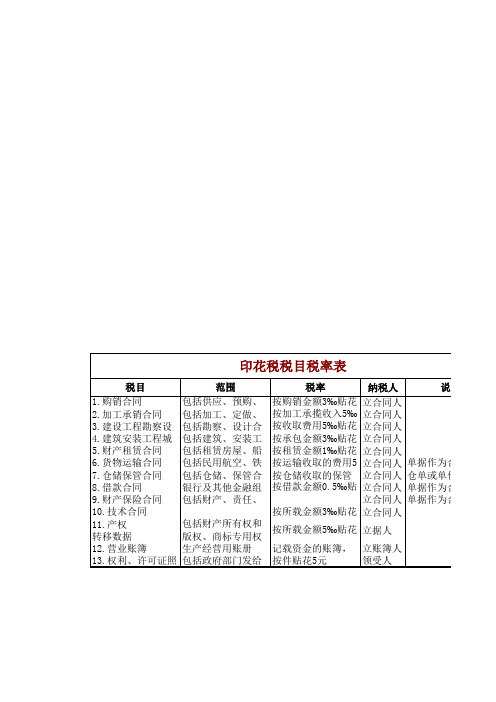

5.财产租赁合同 6.货物运输合同

包括花

包括建筑、安装工程承包合同 按承包金额 0.3‰ 立合同人 贴花

包括租赁房屋、船舶、飞机、机 按租赁金额 1‰

动车辆、机械、器具、设备等合 贴花。税额不足 1 立合同人

同

元,按 1 元贴花

包括民用航空运输、铁路运输、 海上运输、内河运输、公路运输 按运输费用 0.5‰ 立合同人

按保险费收入 1‰贴花

单据作为合同使用 立合同人

的,按合同贴花 单据作为合同使用 立合同人

的,按合同贴花

10.技术合同

包括技术开发、转让、咨询、服 按所载金额 0.3‰ 立合同人

务等合同

贴花

11.产权转移书据

包括财产所有权和版权、商标专 用权、专利权、专有技术使用权 等转移书据、土地使用权出让合 按所载金额 0.5‰

贴花 同、土地使用权转让合同、商品

房销售合同

立据人

12.营业账簿

生产、经营用账册

记载资金的账簿, 按实收资本和资 本公积的合计金

立账簿人 额 0.5‰贴花。其 他账簿按件贴花

5元

13.权利、许可证照

包括政府部门发给的房屋产权 证、工商营业执照、商标注册证、 按件贴花 5 元

专利证、土地使用证

领受人

贴花 和联运合同

单据作为合同使用 的,按合同贴花

7.仓储保管合同

包括仓储、保管合同

按仓储保管费用

仓单或栈单作为合同

立合同人

1‰贴花

使用的,按合同贴花

8.借款合同 9.财产保险合同

银行及其他金融组织和借款人 (不包括银行同业拆借)所签订的

借款合同

包括财产、责任、保证、信用等 保险合同

印花税税目税率表

税目 1.购销合同 2.加工承销合同 3.建设工程勘察设 4.建筑安装工程城 5.财产租赁合同 6.货物运输合同 7.仓储保管合同 8.借款合同 9.财产保险合同 10.技术合同 11.产权转移数据 12.营业账簿 13.权利、许可证照 范围 包括供应、预购、 包括加工、定做、 包括勘察、设计合 包括建筑、安装工 包括租赁房屋、船 包括民用航空、铁 包括仓储、保管合 银行及其他金融组 包括财产、责任、 包括财产所有权和 生产经营用账册 包括政府部门发给 税率 按购销金额3‰贴花 按加工承揽收入5‰ 按收取费用5‰贴花 按承包金额3‰贴花 按租赁金额1‰贴花 按运输收取的费用5 按仓储收取的保管 按借款金额0.5‰贴 纳税人 说明 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 立合同人 按所载金额3‰贴花 立合同人 按所载金额5‰贴花 立据人 记载资金的账簿, 立账簿人 按件贴花5元 领受人

Hale Waihona Puke 单据作为合同使用 仓单或单作为合同 单据作为合同使用 单据作为合同使用

说明

单据作为合同使用 仓单或单作为合同 单据作为合同使用 单据作为合同使用

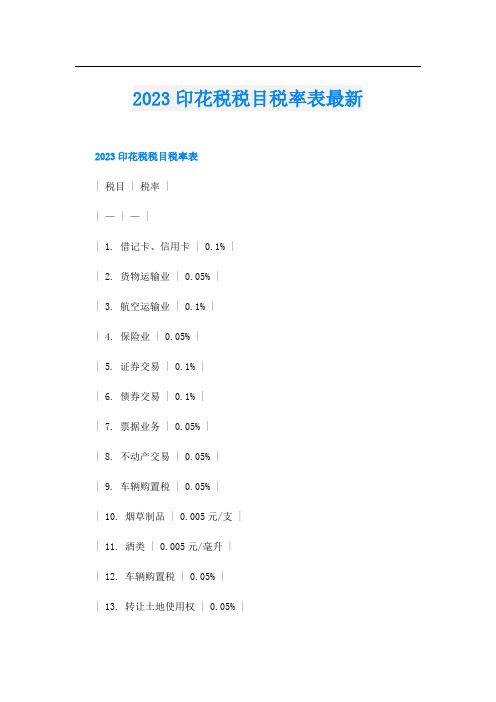

2023印花税税目税率表最新

2023印花税税目税率表最新2023印花税税目税率表| 税目 | 税率 || — | — || 1. 借记卡、信用卡 | 0.1% || 2. 货物运输业 | 0.05% || 3. 航空运输业 | 0.1% || 4. 保险业 | 0.05% || 5. 证券交易 | 0.1% || 6. 债券交易 | 0.1% || 7. 票据业务 | 0.05% || 8. 不动产交易 | 0.05% || 9. 车辆购置税 | 0.05% || 10. 烟草制品 | 0.005元/支 || 11. 酒类 | 0.005元/毫升 || 12. 车辆购置税 | 0.05% || 13. 转让土地使用权 | 0.05% |哪些行业需要缴纳印花税?1. 借记卡、信用卡借记卡、信用卡的使用会产生一定的交易费用,这些费用中就包含了印花税。

因此,使用借记卡、信用卡的用户需要缴纳印花税。

2. 货物运输业货物运输业是需要缴纳印花税的行业之一。

在货物运输的过程中,需要签订运输合同,这个过程中就需要缴纳印花税。

3. 航空运输业航空运输业也是需要缴纳印花税的行业之一。

在购买机票的过程中,需要缴纳印花税。

4. 保险业保险业也是需要缴纳印花税的行业之一。

在购买保险产品的过程中,需要缴纳印花税。

5. 证券交易证券交易也是需要缴纳印花税的行业之一。

在进行证券交易的过程中,需要缴纳印花税。

6. 债券交易债券交易也是需要缴纳印花税的行业之一。

在进行债券交易的过程中,需要缴纳印花税。

7. 票据业务票据业务也是需要缴纳印花税的行业之一。

在进行票据业务的过程中,需要缴纳印花税。

8. 不动产交易不动产交易也是需要缴纳印花税的行业之一。

在进行不动产交易的过程中,需要缴纳印花税。

9. 车辆购置税车辆购置税也是需要缴纳印花税的行业之一。

在购买车辆的过程中,需要缴纳印花税。

10. 烟草制品烟草制品也是需要缴纳印花税的行业之一。

在购买烟草制品的过程中,需要缴纳印花税。

2023年各类合同印花税税率标准一览表以及申报

2023年各类合同印花税税率标准一览表以及申报根据国家相关法律法规,每年都会对各类合同印花税税率标准进行调整。

以下是2023年各类合同印花税税率标准一览表以及相关申报事项:

1. 不动产买卖合同:

- 住房:合同价值的1%

- 商业用房、办公楼:合同价值的2%

2. 车辆买卖合同:

- 乘用车、电动车:合同价值的0.5%

- 商用车:合同价值的1%

3. 借款合同:

- 有抵押:合同金额的0.1%

- 无抵押:合同金额的0.05%

4. 财产租赁合同:

- 合同期限不超过1年:合同总租金的1%

- 合同期限超过1年:按每年租金的1%计算

5. 劳务合同:

- 合同价值的0.5%

6. 技术合同:

- 合同价值的0.5%

7. 知识产权许可合同:

- 合同价值的0.5%

8. 婚姻、收养协议:

- 合同价值的0.1%

9. 遗嘱、赠与合同:

- 合同价值的0.1%

10. 公司股权转让合同:

- 合同价值的0.1%

申报事项:

- 合同签订方需于合同生效之日起30日内办理印花税申报手续。

- 申报地点:相关税务机关或电子税务局。

- 申报方式:在线网上申报、线下纸质申报均可。

- 申报材料:申报表格、合同副本、合同相关证明文件、缴税证明等。

总结:

在2023年,各类合同的印花税税率标准有所调整。

合同双方需要根据合同类型和金额计算应缴纳的印花税,并及时办理申报手续。

申报材料及申报地点可以根据当地税务机关的规定进行提交。

请注意按时缴纳印花税,以免产生滞纳金或其他不良后果。

印花税的税目表最新的是什么

印花税的税目表最新的是什么印花税的税目以及税率是什么?印花税的税目有什么是我们要了解的?近来小编整理了最新的印花税税率表,欢迎阅读!印花税的税目表印花税:22种合同无须贴花1. 既有订单又有购销合同的,订单不贴花在购销活动中,有时供需双方只填制订单,不再签订购销合同,此时订单作为当事人之间建立供需关系、明确供需双方责任的业务凭证,根据国税函(1997 ) 505号文规定,该订单具有合同性质,需按照规定贴花。

但在既有订单,又有购销合同情况下,只需就购销合同贴花,订单对外不再发生权利义务关系,仅用于企业内部备份存查,根据(88 )国税地字第 025 号文规定,无需贴花。

2. 非金融机构之间签订的借款合同根据《印花税暂行条例》规定,银行与其他金融组织和借款人所签订的借款合同需要缴纳印花税,和非金融性质的企业或个人签订的借款合同不需要缴纳印花税。

企业向股东贷款是企业进行融资的常见方式,和股东所签订的借款合同,如果双方都不属于金融机构,无需贴花。

3. 股权投资协议股权投资协议是投资各方在投资前签订的协议,只是一种投资的约定,不属于印花税征税范围,无需贴花。

4. 继续使用已到期合同无需贴花企业所签订的已贴花合同到期,但因合同所载权利义务关系尚未履行完毕,需继续执行合同所载内容,即继续使用已到期合同,只要该合同所载内容和金额没有增加,无需再重新贴花。

但如果合同所载内容和金额增加,或者就尚未履行完毕事项另签合同的,需要按照《印花税暂行条例》另行贴花。

5. 委托代理合同代理单位和委托方签订的委托代理合同,凡仅明确代理事项、权限和责任的,根据国税发 [1991] 第155号文规定,不属于应税凭证,无需贴花。

6. 货运代理企业和委托方签订的合同和开出的货物运输代理业专用发票在货运代理业务中,委托方和货运代理企业签订的委托代理合同,以及货运代理企业开给委托方的货物运输代理业专用发票,根据国税发[1991] 第 155 号、国税发 [1990]173 号文规定,不属于印花税应税凭证,无需贴花。