第三章 汇款结算方式

第3章:汇款结算方式

20

三种方式比较

电汇

信汇

传递方式 电报、电传 邮寄

安全性 高

低

速度

快

慢

费用

高

低

票汇 汇款人寄给 低 慢 低

21

汇款头寸偿付和退汇

在汇款中所谓头寸(Cover)是指汇款资金的 调拨与偿付

汇出行办理汇出汇款业务,应及时将汇款金额 拨付给其委托解付汇款的汇入行,这叫汇款的 偿付(Reimbursement of Remittance Cover) 或俗称“拨头寸”

10

业务流程

汇款人

(债务人)

资金

(1) 汇票 申请 交款 付费

(2) 信汇 回执

汇出行

(3)邮寄 信汇委托书

(7)付讫 借记通知书

收款人 (债权人)

(4) 信汇 通知 书

(5) 收款 人收 据

(6) 付款

汇入行

11

信汇案例

甲和乙是非常要好的朋友,一次,由于甲 的疏忽,将印鉴留在乙的家中,李某利用该印 并模仿甲的签字,借甲的名义伪造了付款授权 信,将甲的款项信汇到自己账户。事后,虽然 乙受到法律的制裁,但甲仍遭受了巨大损失。

与收款人提交的汇票正本核对;

17

业务流程

收款人提示银行即期汇票给汇入行要求付款; 汇入行借记汇出行账户,取出头寸,凭票解付

汇款给收款人; 汇入行将借记通知书寄汇出行,通知它汇款解

付完毕。

18

业务流程

汇款人 (债务人)

(1) 汇票 申请 交款 付费

(2) 银行 即期 汇票

汇出行

资金 (3)银行 即期汇票

如果汇款行不能及时拨头寸,汇入行将不予解付 拨头寸视汇出行与汇入行的开设帐户情况,有四种

第三章 汇款结算方式

复旦大学面试题

1、 讨论一下《无极》、《一个馒头的血案》给网络生活带来的启示。

2、如果你是校长,会如何激发学生的创新能力? 3、说出全国政协常委委员名字。 4、说出现任复旦大学校长的名字。 5、描述你所希望的大学生活的一天。 6、说说对社会上乞讨者的看法。 7、“两会”是哪两会? 8、评价你校交响乐团成员? 9、简述你理想中的宇宙。 10、在1分钟内列举这瓶水的用途。 11、请谈一下数学以后的发展方向。 12、你对“安乐死”有何看法?为何我们要禁止“安乐死”? 13、请为你眼前的这个闹钟估价。 14、由你自己选一个话题阐述一番。 15、用3、4、5、6算24点。 16、请列举钟有哪些用途? 17、请说出你父母的生日。 18、简述无罪推定和有罪推定。 19、三轮车有几个主动轮?哪几个?你觉得地球上怎么会产生生命? 20、说明生活是三角形物体。 主要考学生的综合素质,根据经验分析学生的可塑造性

根据国际货币资金组织1996年的估计,每年 洗钱涉及的金额达590——1500亿美元,这大 概等于当年全球GDP的2%——5%,大概是当 年西班牙全年GDP总值。可见洗钱犯罪的规模是 非常大的。根据中国大陆2003年的估计,每年 洗钱涉及的金额大概是2000亿。其中涉及走私 活动的大概是700亿,涉及公务员贪污腐败的大 概是300亿。而香港估计每年洗钱涉及的金额大 概是9亿3000万港币。但这些数字只能是一个估 计,因为许多黑钱经过洗钱,已经很难证明。

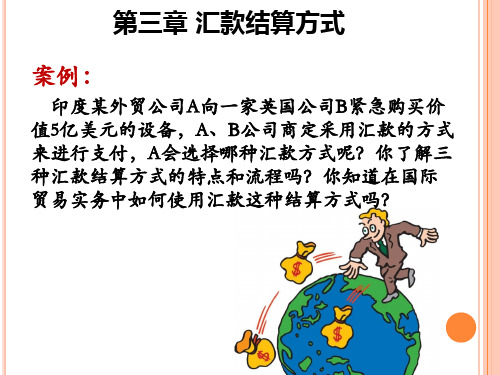

在甲公司坚持不修改信用证不能装船的情况下, 乙商社提出使用电汇方式把货款汇过来。甲公司 同意在收到对方汇款传真后再发货。甲公司第二 天就收到了对方发来的汇款凭证传真件,经银行 审核签证无误。同时由于港口及运输部门多次催 促装箱装船,甲公司有关人员认为货款既已汇出 ,就不必等款到再发货了,于是发运了货物并向 乙商社发了装船电文。 发货后一个月仍未见款项汇到,经查询,乙商社 又拿着汇款凭证到汇款行撤销了这笔汇款。港商 的欺诈行为致使甲公司损失惨重。 思考:1)采用汇款结算方式应如何防范风险? 2)电汇方式下如何办理退汇?

第三章汇款结算方式

第三章汇款结算方式第三章汇款结算方式第一节国际汇兑一、国际汇兑国际汇兑(International Exchange)又称国外汇兑(F o r e i g n E x c h a n g e),其业务与国内汇兑业务一样,也是两地之间的资金调拨,又是债权与债务的了结过程。

结算方式按资金的流向和结算工具传送的方向分类:(一)顺汇顺汇称汇付法,是由债务人或付款人主动将款项交给银行,委托银行使用某种结算工具,交付一定金额给债权人或收款人的结算方法。

典型例子:汇款业务(二)逆汇逆汇又称出票法,是由债权人以开出汇票的方式,委托银行向国外债务人索取一定金额的结算方式。

典型例子托收信用证第二节汇款方式概述一、汇款的基本概念汇款,也称汇付,是债务人或付款人主动通过银行将款项汇交收款人的结算方式。

二、汇款方式的当事人四个当事人及其关系:⑴汇款人((R e m i t t e r)⑵受款人或受益人(P a y e e)⑶汇出银行(R e m i t t i n g B a n k)⑷汇入银行(P a y i n g B a n k)三、汇款方式的业务程序汇款结算方式的一般业务程序第三节汇款结算方式*按汇款使用的支付工具不同,汇款可分为:一、电汇(T e l e g r a m T r a n s f e r)(一)定义电汇是银行应汇款人的申请,由汇出行拍发加押电报(Cable)或电传(Telex)或SWIFT电文等电讯方式指示其在国外的分行或代理行,要求其解付一定金额给收款人或其指定人的结算方式。

(二)电汇的业务程序(三)电报或电传的汇款应具备的内容FM:(汇出行名称)TO:(汇入行名称)DATE:(发电日期)TEST(密押)OUR REF NO. (汇款编号)NO ANY CHARGES FOR US(我行不负担费用)PAY(AMT)VALUE(DATE)TO(付款金额、起息日)(BENEFICIARY)(收款人)MESSAGE(汇款附言ORDER(汇款人)COVER(头寸拨付)收款人的表示*PAY TO BANK(帐户行)FOR CREDITING A/C NO.OF MR. SMITH(OR CO.LTD)收款人的帐户行是第三家银行;*PAY TO YOURSELVES(帐户行)FOR CREDIT OF A/C NO. OF MR. SMITH(OR CO.LTD)收款人的帐户行是汇入行;*PAY TO BANK(帐户行)FOR ACCOUNT OF NO.FAVOUR 收款人的帐户行是第三家银行。

第三章 国际结算方式--汇款结算方式2012.3

2、业务流程

汇款人 (债务人) ① 信 汇 申 请 书 ② 信 汇 回 执 ※③信汇委托书 汇出行 ⑦付讫借记通知书

收款人 (债权人) ④ 信 汇 通 知 书 ⑤ 收 ⑥ 款 付 人 款 收 据

汇入行

三、票汇汇款 (Remittance by Banker’s Demand Draft, D/D)

顺汇流程图

(2) 逆汇(Reverse Remittance)又称出票法 ,是由债权人以开出汇票的方式,委托银行向 国外债务人索取一定金额的结算方式。 • 其特点是结算工具传递方向与资金运动方向相 反。 • 见逆汇流程图

逆汇流程图

第二节 汇款结算方式概述

一、 汇款结算方式的概念 (一)汇款结算方式的定义 汇款是一种顺汇方式,是银行(汇出行)应 汇款人的要求,以一定的方式将一定金额,通 过国外联行或代理行作为汇入行,付给收款人 的一种结算方式。 汇款业务的实质是交易双方利用银行间的资 金划拨渠道,将一方的资金支付给另一方,以 完成收款人和付款人之间债权、债务的清偿。

收款人 (债权人) ④ 银 行 ⑤ 即 付 期 款 汇 票 汇入行

汇出行

采用中心汇票支付

中心汇票:付款行位于货币清算中心城市的汇票。 汇票当事人如下: • Drawer——汇出行 • Drawee——付款行,是汇出行在货币清算中心城市 的联行或代理行 • Payee——汇款的收款人

• 用中心汇票汇款,出票行(汇出行)不寄票根 、不拨头寸,手续较为简便。当收款人的所在 地不在货币清算中心城市时,可在委托当地银 行代收票款。

1、概念: 以汇款人购买的银行即期汇票为支付工具。 即汇出行应汇款人的要求开立以其在付款地的联 行或代理行为付款人的即期汇票交给汇款人,由汇 款人自寄或自带到付款地去凭票付款。 2、业务流程

国际结算课后练习与作业( 第三章)及参考答案

《国际结算》辅导(第三章)第三章汇款结算方式一、理解基本概念电汇信汇票汇拨头寸退汇中心汇票二、判断正误1、汇款业务一般有三个当事人,即:汇出行、汇款人、收款人。

()2、办理汇出汇款的原则是“先扣款,后汇出”。

()3、款项汇出后,汇款人要求撤销汇款,如汇入行已经解付,由汇款人和收款人协商解决,风险由汇出行承担。

()三、单项选择1、SWIFT是()的缩写。

A、美元清算支付系统B、环球银行金融电讯协会C、英磅清算支付系统D、港币清算支付系统2、()业务是顺汇。

A、汇款B、托收C、承兑信用证D、延期付款信用证3、汇款的偿付又称为()。

A、退汇B、拨头寸C、设账户D、信汇4、当卖方货物是畅销货时,卖方会积极争取()A、寄售B、售定C、预付货款D、货到付款四、多项选择1、汇款业务的基本当事人为()。

A、汇款人B、收款人C、汇出行D、汇入行 E需要时的代理人2、汇款申请书审核要点主要有()。

A、汇款金额与所付单证金额是否一致B、所盖印章与预留印鉴是否相符C、汇入行的名称、地址及所在国家是否完整、清楚、准确D、收款人的名称、地址、账号是否清楚、完整3、电汇是汇出行用()通知汇入行解付汇款的方式。

A、SWIFTB、电报C、电传D、CHAPS五、简答简述题:1、用图示说明中心汇票票汇业务程序2、用图示说明汇款业务的偿付指示3、举例说明在国际贸易结算中,汇款结算方式的应用及风险六、实务题1、Remitting bank: Bank of China, TianjinPaying bank: Bank of China, LuxemburgDate of cable: 9 JuneTest: 2563Ref No. 208TT0219Amount: USD1, 660.00Payee: Marie Clauda Durnont, LuxemburgAccount No. 0 - 164/7295/550 withBanque International du LuxemburgMessage: PayrollRemitter: Crystal Palace Hotel, TianjinCover: Debit our H. O. accountFM:TO:DATE:TEST OUR REFNOT ANY CHARGES FOR USPAYTOFOR CREDITING ACCOUNT NO.OFMESSAGEORDERCOVER2.请将下述的报文写成普通电报或者电传的汇款报文并用图示表示电汇路径。

第三章 汇款

:57/account with bank 。

BANKQUE NATIONALE DE TUNISIE TUNIS :59/beneficiary customer

/Y10-0127-033254 CORPORATION INTERNATIONAL DES EAUX ET DE I’ ELECTRICITE DE CHINE :70/details of payment REMIT FOR CUSTOMS DUTY ETC :71A/details of charges FOR BENEFICIARY :72/bank to bank information COVER DEBIT US

一、汇款结算方式的特点: ❖ 风险大、资金负担不平衡、结算手续简单。 ❖ 从总体上看,汇款结算是一种有利于进口商,而不

利于出口商的结算方式。 二、汇款的顺序 1、预付货款 (1)特点:资金方面、风险方面 (2)适用范围:抢手货、双方关系密切、货物旺销 2、货到付款:赊销方式、记帐赊销方式 (1)特点:资金方面、风险方面 (2)种类:

NO ANY CHARGES FOR US

PAY USD 20000 VALUE 1ST MARCH TO YOURSELVES FOR CREDIT OF A/C NO. 004-110-106028-001 OF PRECISION PHOTO EQUIPMENT LTD. HONGKONG MESSAGE CONTRACT NO.P10158

①汇款人填写信汇汇款申请书,交款付费给汇出行 ②汇款人取回电汇回执 ③汇出行制作信汇委托书或支付委托书经过两人双签,邮寄

汇入行。 ④汇入行收到信汇委托书或支付委托书,核对签字无误后,

将信汇委托书的第二联及第三四联收据正副本一并通知收 款人。 ⑤收款人凭收据取款。 ⑥汇入行借记汇出行帐户,取出头寸,解付汇款给收款人 ⑦汇入行将借记付讫通知书寄给汇出行,通知它汇款解付完 毕

《国际结算(第2版)》 第三章 结算方式习题答案

《国际结算(第2版)》一、名词解释汇款:是汇出行应汇款人的要求,以一定的方式将款项通过其国外代理行(汇入行)交付给收款人的结算方式。

电汇:是汇出行应汇款人的请求,用加押电报(cable)、电传(telex)或通过SWIFT报文给国外的汇入行(即分行或代理行)指示其解付一定款项给收款人的一种汇款方式。

顺汇:又称汇付法。

它是付款人主动将款项交给银行,委托银行采用某种结算工具支付给收款人的结算方式,由于资金流向与结算工具的传递方向相同,故称顺汇。

逆汇:也称出票法,是由收款人出具汇票,委托银行向国外的付款人收取■-定金额的结算方式。

由于资金流向与结算工具的传递方向相反,故称逆汇。

跟单托收:是指伴随着货运单据的托收。

在国际贸易结算中,出口商将汇票连同货运单据交给银行,委托银行代为收款的一种托收方式。

承兑交单:是指代收行根据托收指示,在付款人承兑汇票后,即将单据交给付款人,汇票到期时付款人再付款的一种托收方式。

信托收据:是按照信托收据法的要求,借单者持有存货,受银行的委托销售存货。

货物所有权归银行所有,待货物告出后货款归还银行。

信用证:是开证银行根据申请人(进口商)的要求做出的在满足信用证要求和提交规定的单据的条件下,向受益人(出口商)做出的承诺在一定期限内支付一定金额的书面文件。

简言之,信用证是银行有条件的付款承诺。

议付:是指信用证指定的议付行在单证相符条件下,扣除议付利息后向受益人给付对价的行为。

信用证软条款:是开证申请人在信用证中设置的陷阱条款,它会使受益人获得单据受到限制甚,从而造成单证不符,安全收汇受到威胁,是一项具有极大隐蔽性的条款。

循环信用证:指信用证金额被使用后仍可恢复到原金额继续使用的信用证。

可转让信用证:是指注明“可转让”字样的信用证。

它是开证行授权转让行在原受益人的要求下,将信用证的执行权利(即装货、取款)转让给•个或数个第B.能免除出口商的信用风险C.适用于一般商品贸易D.能加速出口商资金周转E.保理机构预付部分货款37._________________________________ 福费廷业务中的远期汇票应得到____________________________________________ 的扣.保。

汇款结算方式

代表结算工具流向

代表资金流向 逆汇

顺汇

合同

付款人

收款人

付款人

合同

收款人

银行甲

银行乙

银行甲

银行乙

6

补充知识:

一、代理行的概念

1、定义

与一批外国银行建立代理关系为其提供 国际业务的代理服务,这些外国银行就是该 银行的代理行。 代理行提供的金融业务包括国际结算和 融资,如汇款的解付与偿付、托收的提示与 收款,信用证的通知与保兑等等。

“分批发货、分批收汇”,可以降低结汇风险程度。 在实务中,是一个可以考虑“规避风险”的结汇模式。

(一)预付货款(payment in advance): 1、定义:进口商采用汇款方式先付部分或全部 货款,出口商收到货款再发货。

2、目的:出口商为防止进口商不履行合同,要

求进口商先付部分或全部货款。

(三)交单付现

定义:指进口商通过银行将款项汇给汇入行,指 示该行凭出口商提交的货运单据即可付款给出口 商的一种结算方式。

特点: 1、有条件的汇款。只有货物装运好,出口商 将提单交给汇入行才付款。 而一般汇款都是无条件的。 2、买卖双方风险较均衡。

四、汇付的风险和防范

(一)汇付的特点

(1)基于商业信用。汇付取决于交易一方对另一方的信 用,或卖方信用,或买方信用,买卖双方必有一方承担着 较大的风险。 (2)风险大。对于预付货款的买方和货到付款的卖方而 言,一旦付了款或发了货完全依赖对方的信用,如果他们 信用不好,很可能使对方钱货两空。 (3)资金负担不平衡:对于预付货款的买方和货到付款 的卖方而言,资金负担较重,整个交易过程中需要的资金 ,几乎全部由他们来提供。 (4)手续简便,费用少:手续最简便,费用也最少,只 有一笔数额很小的汇款手续费。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Remitting bank (2)in cover,please

Paying bank

Nostro a/c

debit our a/c with you

If there is no vostro or nostro account with each other, but the remitting bank can find a third bank, with which both the paying bank and the remitting bank maintain current account.

International exchange

refers to operational activities related with the

currency conversion and transfer of funds between countries in order to settle the claims and debts by payment instruments through banks. In broad sense: international settlement In narrow sense: international bank remittance

收款人:

PAY TO BANK (收款人的帐户行)FOR CREDITING A/C NO. OF 收款人

Remitting bank: bank of Asia, FM: bank of Asia, Tianjin Tianjin TO: bank of Asia, Luxemburg Paying bank:bank of Asia, DATE: 9 June Luxemburg TEST 2563 OUR Date of cable: 9 June REF208TT0219 NO ANY CHARGES FOR US Test:2563 PAY USD 1,660.00 Ref No. 208TT0219 TO Banque International du Amount: USD 1,660.00 Luxemburg Payee:Marie Clauda Dumont, FOR CREDITING A/C NO. 0Luxemburg account No.0164/7295/550 164/7295/550 with Banque International du Luxemburg OF Marie Clauda Dumont,Luxemburg Message:payroll Remitter:Crystal Palace Hotel, MESSAGE payroll ORDER Crystal Palace Tianjin Hotel,Tianjin Cover:Debit our H.O. account

Slow Authorized signature

Test key of SWIFT, Authorized Authentication key signature

Security

Quite safe

Charge

High

Reliable, but Stopmay be lost payment is in post time consuming Low Low

Mail transfer,M/T

the remitting bank instructs and authorizes the paying bank by mailing a P.O. cheap but slow procedures for M/T and T/T

Remittance by banker’s demand draft, D/D

Chapter three Remittance

International exchange

The concept of remittance

Parties of remittance

Methods and procedures of remittance

Reimbursement of remittance cover Application of remittance

payee

③ paying Paying baplication

② instruction

Remitting bank

Parties and their obligations

汇款人(remitter/importer):

Remittance application

On the request of the remitter, the remitting bank draws a demand draft on its overseas branch or correspondent bank ordering the latter to pay on demand to the payee upon presentation. convenient and transferable procedures for D/D

remitter

1) D/D application

3)bank demand draft

payee

2)Bank demand draft

4)Presenting 5)payment Collecting bank

Remitting bank

6)Debit advice

Paying bank

Cancellation of the remittance

Reimbursement of remittance cover

If the paying bank maintains a current account with the remitting bank(1) or the remitting bank has a a/c with the paying bank(2)

M/T or T/T can be cancelled before its payment is made. It’s usually done at the request of the remitter or the payee who refuse to receive the payment.

The contents of T/T

FM:汇出行 TO:汇入行 DATE:发电日期 TEST密押 OUR REF NO.汇款编号 NO CHARGES FOR US 我行不负担费用 PAY(AMT) VALUE (DATE)起息日 TO(BENEFICIARY)收款人 MESSAGE附言 ORDER/BY ORDER OF (B/O)汇款人 COVER头寸拨付

Table 3.1 Comparison of the M/T, T/T and D/D

Items Methods of transfer Time of transfer Method of authentication T/T Cable/Telex/SWIF T Fastest M/T Airmail D/D Mail or carried by remitter

Once the payment has been effected, the remittance cannot be cancelled. The remitter himself can contact the payee to claim back the payment. Unless the remitter assumes the damages of issuing a duplicate of draft, the issuing bank can accept the reason of being lost or stolen the draft. The remitter will sign a letter of indemnity.

P.O. and authenticate the relevant

signature or test key ;

usually paying after its receipt of the funds from the remitting bank; clean payment; inward remittance

COVER Debit our H.O. account

remitter

(1) (2)

(8)

payee

(4) (5) (6)

Remitting bank

(3) (7)

Paying bank

(1)Remittance application with funds and commission; (2)receipt (3)sends P.O. /telex/SWIFT instructing paying bank to make payment (4)after authenticating, notifies the payee with a copy of cable message (5)the payee presents the copy and ask the paying bank to pay (6)the paying bank debited the remitting bank’s a/c and make payment (7)sends the debit advice and payment receipt from payee to the remitting bank (8)the debt is discharged