土地增值税的计算方法

土地增值税的计算公式与9个实例

土地增值税的计算公式与9个实例1.土地增值税的计算公式:其中,“土地转让价款”是指土地转让的价格,包括现金、非现金或者现金和非现金结合的支付。

“取得土地的成本价款”是指纳税人取得土地的价款或费用,包括购买土地的价款、支付的中介服务费、土地利用权出让金、交付费等。

“税率”根据国家的不同政策而定,一般为30%。

2.土地增值税的实例:(1)企业购买一块土地,购地成本为200万元,经过一段时间,该土地转让价款为400万元。

则土地增值为200万元。

(2)公司购买一块土地,购地成本为100万元,经过一段时间,该土地转让价款为150万元。

则土地增值为50万元。

(3)一些人购买一块土地,购地成本为50万元,经过一段时间,该土地转让价款为100万元。

则土地增值为50万元。

(4)开发商购买一块土地,购地成本为500万元,经过一段时间,该土地转让价款为800万元。

则土地增值为300万元。

(5)公司购买一块土地,购地成本为200万元,经过一段时间,该土地转让价款为300万元。

但同时需要支付中介服务费50万元。

则土地增值为100万元。

(6)一些人购买一块土地,购地成本为80万元,经过一段时间,该土地转让价款为120万元。

但同时需要支付土地利用权出让金30万元。

则土地增值为40万元。

(7)开发商购买一块土地,购地成本为300万元,经过一段时间,该土地转让价款为500万元。

但同时需要支付土地利用权出让金80万元。

则土地增值为120万元。

(8)企业购买一块土地,购地成本为150万元,经过一段时间,该土地转让价款为250万元。

但同时需要支付中介服务费20万元。

则土地增值为80万元。

(9)一些人购买一块土地,购地成本为60万元,经过一段时间,该土地转让价款为80万元。

但同时需要支付交付费10万元。

则土地增值为20万元。

以上就是土地增值税的计算公式以及9个实例。

需要注意的是,具体的税率和其他的细则可能会因地区和政策的不同而有所变化,应以当地相关政策为准。

土地增值税的计算公式及个实例

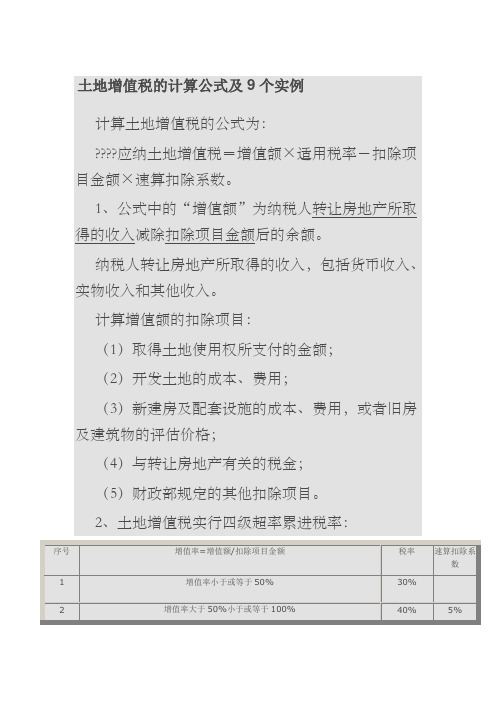

土地增值税的计算公式及9个实例计算土地增值税的公式为:应纳土地增值税=增值额×适用税率-扣除项目金额×速算扣除系数。

1、公式中的“增值额”为纳税人转让房地产所取得的收入减除扣除项目金额后的余额。

纳税人转让房地产所取得的收入,包括货币收入、实物收入和其他收入。

计算增值额的扣除项目:(1)取得土地使用权所支付的金额;(2)开发土地的成本、费用;(3)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;(4)与转让房地产有关的税金;(5)财政部规定的其他扣除项目。

2、土地增值税实行四级超率累进税率:×10%=180万元,应按照180万元作为房地产开发费用扣除。

5、税金:170万元扣除项目金额=300+1,500+360+180+170=2,510万元第二步,计算增值额商品房销售收入=4,000元×10,000平方米=4,000万增值额=商品房销售收入-扣除项目金额合计=4,000-2,510=1,490万元第三步,确定增值率增值率=1,490/2,510×100%=59.36%增值率超过扣除项目金额50%,未超过100%第四步,计算土地增值税税额土地增值税税额=增值额×40%-扣除项目金额×5%=1,490×40%-2,510×5%=596-125.50=470.50万元例2:企业开发房地产取得土地使用权所支付的金额为1000万元;房地产开发成本6000万元;向金融机构借入资金利息支出400万元(能提供贷款证明),其中超过国家规定上浮幅度的金额为100万元;该省规定能提供贷款证明的其他房地产开发费用扣除比例为5%;该企业允许扣除的房地产开发费用为多少?允许扣除的房地产开发费用=(400-100)+(1000+6000)×5%=650(万元)例3:某企业转让一栋旧仓库,取得转让收入600万元,缴纳相关税费共计32万元。

土地增值税计算方法有哪些

⼟地增值税计算⽅法有哪些⼟地增值税就是对有偿转让国有⼟地使⽤权及地上建筑五和其它附着物等产权和个⼈征收⼀定税,那么⼟地增值税计算⽅法是怎样的?下⾯店铺⼩编来为你解答,希望对你有所帮助。

⼟地增值税计算⽅法1、增值税税额计算⽅法增值税税额=增值额×增值税税率―扣除项⽬⾦额×扣除系数2、增值额计算⽅法增值额=销售收⼊―扣除项⽬⾦额3、扣除项⽬⾦额计算⽅法扣除项⽬⾦额=⼟地款+开发成本+开发费⽤+税⾦+其他扣除项⽬⼟地增值率计算⽅法增值率=增值额÷扣除项⽬⾦额×100%1、增值率未超过50%的(含50%)⼟地增值税税额=增值额×30%2、增殖率在50%—100%(含00%)之间的⼟地增值税税额=增值额×40%—扣除项⽬⾦额×5%3、增殖率在100%—200%(含200%)之间的⼟地增值税税额=增值额×50%—扣除项⽬⾦额×15%4、增殖率超过200%的⼟地增值税税额=增值额×60%—扣除项⽬⾦额×35%公式中的5%、15%、35%为速算扣除系数。

⼟地增值税税额计算⽅法1、增值额未超过扣除项⽬⾦额50%⼟地增值税税额=增值额×30%2、增值额超过扣除项⽬⾦额50%,未超过100%的⼟地增值税税额=增值额×40%-扣除项⽬⾦额×5%3、增值额超过扣除项⽬⾦额100%,未超过200%的⼟地增值税税额=增值额×50%-扣除项⽬⾦额×15%4、增值额超过扣除项⽬⾦额200%⼟地增值税税额=增值额×60%-扣除项⽬⾦额×35%公式中的5%,15%,35%为速算扣除系数。

⼟地增值税计算等级1、增值额未超过扣除项⽬⾦额50%的部分;2、增值额超过扣除项⽬⾦额50%、未超过100%的部分;3、增值额超过扣除项⽬⾦额100%、未超过200%的部分;4、增值额超过扣除项⽬⾦额200%的部分。

土地增值税计算方法土地增值税清算条件

土地增值税计算方法土地增值税清算条件

一、土地增值税计算方法

1.确定土地增值:土地增值是指土地价格在一定时期内有明显的涨幅。

在土地转让中,卖方需要根据当地政府规定的公示价格和实际转让价格来

计算土地增值。

2.确定应纳税款:土地增值税的计算公式为:土地增值税=(取得土

地的收入-取得土地的成本)×土地增值税税率。

税率根据不同的地区而

有所不同,一般为30%。

3.确定纳税义务人:纳税义务人一般是土地所有权人或使用权人,即

拥有土地所有权或土地使用权的单位或个人。

5.免税范围:土地增值税有一定的免税范围。

根据国家规定,个人自

住房屋的转让不征收土地增值税,但如果个人拥有多处住房,除自住住房

外的其他住房转让仍需缴纳土地增值税。

根据我国《土地增值税暂行条例》规定

1.土地使用权转让:只有土地使用权转让才需要缴纳土地增值税。

例如,地的土地使用权属于农民集体经济组织,当农民集体经济组织将土地

使用权转让给开发商时,开发商需要缴纳土地增值税。

2.土地使用权期限:土地使用权转让的时间要满足20年以上。

如果

使用期限少于20年,不需要缴纳土地增值税。

3.土地增值额:土地增值额需要达到一定标准才需要缴纳土地增值税。

具体标准由国家制定,一般是土地增值额超过50万元。

4.纳税人资格:纳税人需要是法人、个体工商户或其他组织,也可以是个人拥有多处住房的情况下。

5.免税情况:如前所述,个人自住房的转让不需要缴纳土地增值税。

此外,还有其他一些特定情况(如国有土地使用权变更、继承等)也可以免税,具体情况根据当地政府规定。

土地增值税的计算公式及9个实例

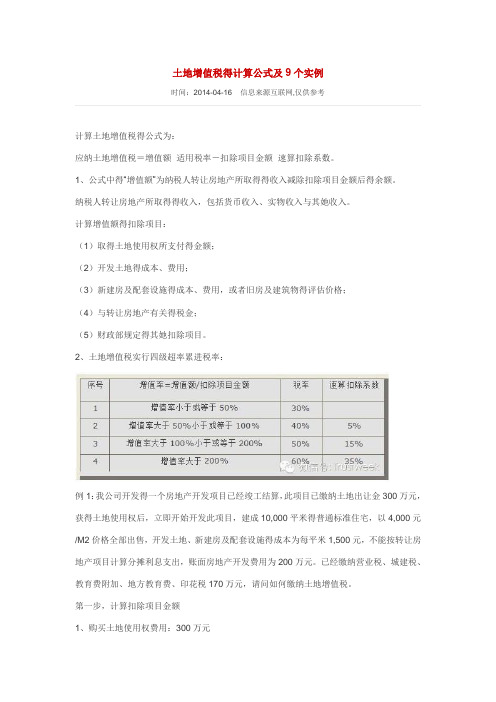

土地增值税得计算公式及9个实例时间:2014-04-16 信息来源互联网,仅供参考计算土地增值税得公式为:应纳土地增值税=增值额×适用税率-扣除项目金额×速算扣除系数。

1、公式中得“增值额”为纳税人转让房地产所取得得收入减除扣除项目金额后得余额。

纳税人转让房地产所取得得收入,包括货币收入、实物收入与其她收入。

计算增值额得扣除项目:(1)取得土地使用权所支付得金额;(2)开发土地得成本、费用;(3)新建房及配套设施得成本、费用,或者旧房及建筑物得评估价格;(4)与转让房地产有关得税金;(5)财政部规定得其她扣除项目。

2、土地增值税实行四级超率累进税率:例1:我公司开发得一个房地产开发项目已经竣工结算,此项目已缴纳土地出让金300万元,获得土地使用权后,立即开始开发此项目,建成10,000平米得普通标准住宅,以4,000元/M2价格全部出售,开发土地、新建房及配套设施得成本为每平米1,500元,不能按转让房地产项目计算分摊利息支出,账面房地产开发费用为200万元。

已经缴纳营业税、城建税、教育费附加、地方教育费、印花税170万元,请问如何缴纳土地增值税。

第一步,计算扣除项目金额1、购买土地使用权费用:300万元2、开发土地、新建房及配套设施得成本:1,500元×10,000平方米=1,500万元3、计算加计扣除:(300+1500)×20%=1800×20%=360万元4、房地产开发费用:因为您企业不能按转让房地产项目计算分摊利息支出,房地产开发费用扣除限额为:(300+1500)×10%=180万元,应按照180万元作为房地产开发费用扣除。

5、税金:170万元扣除项目金额=300+1,500+360+180+170=2,510万元第二步,计算增值额商品房销售收入=4,000元×10,000平方米=4,000万增值额=商品房销售收入-扣除项目金额合计=4,000-2,510=1,490万元第三步,确定增值率增值率=1,490/2,510×100%=59、36%增值率超过扣除项目金额50%,未超过100%第四步,计算土地增值税税额土地增值税税额=增值额×40%-扣除项目金额×5%=1,490×40%-2,510×5%=596-125、50=470、50万元例2:企业开发房地产取得土地使用权所支付得金额为1000万元;房地产开发成本6000万元;向金融机构借入资金利息支出400万元(能提供贷款证明),其中超过国家规定上浮幅度得金额为100万元;该省规定能提供贷款证明得其她房地产开发费用扣除比例为5%;该企业允许扣除得房地产开发费用为多少?允许扣除得房地产开发费用=(400-100)+(1000+6000)×5%=650(万元)例3:某企业转让一栋旧仓库,取得转让收入600万元,缴纳相关税费共计32万元。

土地增值税计算方法土地增值税清算条件

土地增值税计算方法土地增值税清算条件

一、土地增值税的计算方法

1.增值额的计算方法

土地增值额的计算方法是以土地转让收入减去土地取得成本得出的差额。

土地转让收入包括土地转让价款、价外补偿费用和配建设施费用等。

土地取得成本包括土地购买费用、土地使用权出让费用、土地开发费用和

土地增值补偿等。

计算公式如下:

增值额=土地转让收入-土地取得成本

2.税率的确定方法

3.扣除额的确定方法

土地增值税的扣除额是指可减免的税收费用。

我国土地增值税法规定,土地转让方需支付的税费包括土地增值税、契税和其他附加税。

其中,扣

除额包括土地取得成本和合理费用。

土地取得成本是指土地购置成本和土

地使用权出让费用。

合理费用是指土地转让过程中发生的相关费用,如评

估费用、经纪费用和土地登记费用等。

二、土地增值税的清算条件

1.国有土地使用权转让

2.土地取得成本的合法合理性

土地取得成本必须合法合理,符合相关法规的规定。

土地转让方必须

能够提供土地取得成本的相关证明文件,如购买合同、支付凭证等。

3.土地使用年限的限制

总结起来,土地增值税的计算方法包括增值额、税率和扣除额,其中增值额是土地转让收入和土地取得成本之差额;税率是国家确定的,目前为20%;扣除额包括土地取得成本和合理费用。

土地增值税的清算条件包括国有土地使用权转让、土地取得成本的合法合理性和土地使用年限的限制。

只有满足这些条件的土地转让方才能进行土地增值税的清算。

土地增值税计算方法

土地增值税计算方法土地增值税是房地产交易中的一种税费,是指当土地所有权人将土地转让给他人时,根据土地增值额计算的一种税费。

土地增值税是房地产开发中常见的一种税费,对于房地产市场的稳定发展起到了重要的促进作用。

本文将详细介绍土地增值税的计算方法。

1. 土地增值税计算基础土地增值税的计算基础是土地增值额。

土地增值额是指土地转让价格与取得土地的成本之间的差额。

计算土地增值额时需要考虑以下几个因素:(1)转让价格:转让价格是指土地所有权人出售土地所收到的款项,包括货币、股权等价交换的资产以及其他形式的价值。

(2)取得成本:取得成本是指土地所有权人取得土地的实际支付金额。

包括购买土地的款项、税费以及其他与取得土地有关的费用。

(3)增值额:增值额是指土地转让价格与取得成本之间的差额。

增值额可以是正值,也可以是负值。

2. 土地增值额计算方法土地增值税的计算方法是根据土地增值额来确定的。

土地增值额计算方法如下:土地增值额 = 转让价格 - 取得成本在计算土地增值额时,需要注意以下几点:(1)计算单位:一般以每平方米为计算单位,即将转让价格和取得成本单位化为每平方米的价格,以便进行比较。

(2)增值额调整:根据不同地区和不同情况,可以对增值额进行适当调整。

例如,对于部分地区政府出台的土地转让优惠政策,可以减少增值额的计算。

(3)税率标准:土地增值税的税率标准是根据国家和地方政府的规定来确定的。

不同地区、不同类型的土地转让可能有不同的税率标准。

3. 土地增值税计算示例接下来,我将通过一个示例来介绍土地增值税的计算过程。

假设某地区的土地转让价格为每平方米5000元,取得成本为每平方米3000元,税率为10%。

那么根据上述的计算方法,可以得到如下结果:土地增值额 = 5000 - 3000 = 2000元/平方米土地增值税 = 土地增值额× 税率= 2000 × 10% = 200元/平方米通过上述计算示例,可以看出土地增值税的计算方法是比较简单的。

土地增值税的计算公式及9个实例

土地增值税的计算公式及9个实例应纳税额=土地增值×税率-速算扣除数其中,土地增值指的是土地转让时的增值收入,一般可以通过以下公式计算:土地增值=土地转让价款-土地取得成本-土地增值税已纳税额-免征规定的增值税总额税率和速算扣除数根据不同地区和政策会有所不同。

9个土地增值税计算实例实例1:地一块土地的取得成本为100万元,转让价款为150万元,已纳税额为20万元,税率为30%,速算扣除数为10万元。

土地增值=150万元-100万元-20万元-0=30万元应纳税额=30万元×30%-10万元=5万元实例2:地一块土地的取得成本为80万元,转让价款为120万元,已纳税额为10万元,税率为20%,速算扣除数为5万元。

土地增值=120万元-80万元-10万元-0=30万元应纳税额=30万元×20%-5万元=1万元实例3:地一块土地的取得成本为200万元,转让价款为300万元,已纳税额为50万元,税率为25%,速算扣除数为8万元。

土地增值=300万元-200万元-50万元-0=50万元应纳税额=50万元×25%-8万元=3.5万元纳税额为15万元,税率为15%,速算扣除数为4万元。

土地增值=90万元-60万元-15万元-0=15万元应纳税额=15万元×15%-4万元=1.25万元实例5:地一块土地的取得成本为150万元,转让价款为180万元,已纳税额为30万元,税率为35%,速算扣除数为12万元。

土地增值=180万元-150万元-30万元-0=0万元应纳税额=0万元×35%-12万元=-4.2万元(负数表示无应纳税额)实例6:地一块土地的取得成本为120万元,转让价款为160万元,已纳税额为25万元,税率为28%,速算扣除数为7万元。

土地增值=160万元-120万元-25万元-0=15万元应纳税额=15万元×28%-7万元=1.4万元实例7:地一块土地的取得成本为90万元,转让价款为120万元,已纳税额为20万元,税率为18%,速算扣除数为6万元。

土地增值税计算公式

土地增值税计算公式Prepared on 21 November 2021土地增值税计算公式计算土地增值税的公式为:应纳土地增值税=增值额×适用税率-扣除项目金额×速算扣除系数。

1、公式中的“增值额”为纳税人转让房地产所取得的收入减除扣除项目金额后的余额。

纳税人转让房地产所取得的收入,包括货币收入、实物收入和其他收入。

计算增值额的扣除项目:(1)取得土地使用权所支付的金额;(2)开发土地的成本、费用;(3)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;(4)与转让房地产有关的税金;(5)财政部规定的其他扣除项目。

2、土地增值税实行四级超率累进税率:>例1:我公司开发的一个房地产开发项目已经竣工结算,此项目已缴纳土地出让金300万元,获得土地使用权后,立即开始开发此项目,建成10,000平米的普通标准住宅,以4,000元/M2价格全部出售,开发土地、新建房及配套设施的成本为每平米1,500元,不能按转让房地产项目计算分摊利息支出,账面房地产开发费用为200万元。

已经缴纳营业税、城建税、教育费附加、地方教育费、印花税170万元,请问如何缴纳土地增值税。

第一步,计算扣除项目金额1、购买土地使用权费用:300万元2、开发土地、新建房及配套设施的成本:1,500元×10,000平方米=1,500万元3、计算加计扣除:(300+1500)×20%=1800×20%=360万元4、房地产开发费用:因为你企业不能按转让房地产项目计算分摊利息支出,房地产开发费用扣除限额为:(300+1500)×10%=180万元,应按照180万元作为房地产开发费用扣除。

5、税金:170万元扣除项目金额=300+1,500+360+180+170=2,510万元第二步,计算增值额商品房销售收入=4,000元×10,000平方米=4,000万增值额=商品房销售收入-扣除项目金额合计=4,000-2,510=1,490万元第三步,确定增值率增值率=1,490/2,510×100%=59.36%增值率超过扣除项目金额50%,未超过100%第四步,计算土地增值税税额土地增值税税额=增值额×40%-扣除项目金额×5%=1,490×40%-2,510×5%=596-125.50=470.50万元例2:企业开发房地产取得土地使用权所支付的金额为1000万元;房地产开发成本6000万元;向金融机构借入资金利息支出400万元(能提供贷款证明),其中超过国家规定上浮幅度的金额为100万元;该省规定能提供贷款证明的其他房地产开发费用扣除比例为5%;该企业允许扣除的房地产开发费用为多少?允许扣除的房地产开发费用=(400-100)+(1000+6000)×5%=650(万元)。

土地增值税的计算方法

土地增值税的计算方法一、基本计算方法(一)增值税税额:《条例》第三条:土地增值税按照纳税人转让房地产所取得的增值额和本条例第七条规定的税率计算征收。

增值税税额=增值额×增值税税率―扣除项目金额×扣除系数(二)增值额:《条例》第四条:纳税人转让房地产所取得的收入减除本条例第六条规定扣除项目金额后的余额,为增值额。

增值额=销售收入―扣除项目金额(三)销售收入:《条例》第五条:纳税人转让房地产所取得的收入,包括货币收入、实物收入和其他收入。

《国家税务总局关于土地增值税清算有关问题的通知》(国税函[2010]220号)土地增值税清算时,已全额开具商品房销售发票的,按照发票所载金额确认收入;未开具发票或未全额开具发票的,以交易双方签订的销售合同所载的售房金额及其他收益确认收入。

销售合同所载商品房面积与有关部门实际测量面积不一致,在清算前已发生补、退房款的,应在计算土地增值税时予以调整。

1、一般销售收入:(1)一般销售收入的概念:《细则》第五条:条例所称收入,包括转让房地产的全部价款及有关的经济收益。

2、非直接销售收入及自用:国税发[2006]187号。

(1)将开发产品用于:职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他单位或个人的非货币性资产等,发生所有权转移时应视同销售房地产。

按下列方法确认收入:A、按本企业同年在同地区销售同类房屋的平均价计算;B、按当地同年同类房屋平均销售价计算。

(2)将开发产品用于自用或出租:产权未转移,不征土地增值税,相应成本费用税金不得扣除。

(四)扣除项目金额:扣除项目金额的计算方法:(《条例》第六条)扣除项目金额=土地款+开发成本+开发费用+税金+其他扣除项目1、土地成本:(1)《细则》第七条:取得土地使用权所支付的金额,包括地价款、按国家规定缴纳的有关费用。

(2)《国家税务总局关于土地增值税清算有关问题的通知》(国税函[2010]220号):①房地产开发企业逾期开发缴纳的土地闲置费不得扣除。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

土地增值税的计算方法分享|2013-06-03 09:57匿名|浏览94681次2013-06-03 09:58提问者采纳计算土地增值税的公式为:应纳土地增值税=增值额×税率1ﻫ、公式中的“增值额”为纳税人转让房地产所取得的收入减除扣除项目金额后的余额。

纳税人转让房地产所取得的收入,包括货币收入、实物收入与其她收入。

ﻫ计算增值额的扣除项目:ﻫ(1)取得土地使用权所支付的金额;ﻫ(2)开发土地的成本、费让房地产有关的税金;ﻫ(5)财政部规定的其她扣除项目。

2、土地增值税实行四级超率累进税率:ﻫ增值额未超过扣除项目金额50%的部分,部分,税率为50%。

ﻫ增值额超过扣除项目金额200%的部分,税率为60%。

上面所列四级超率累进税率,每级“增值额未超过扣除项目金额”的比例,均包括本比例数。

ﻫ纳税人计算土地增值税时,也可用下列简便算法:ﻫ计算土地增值税税额,可按增值额乘以适用的税率减去扣除项目金额乘以速算扣除系数的简便方法计算,具体公式如下:ﻫ(一)增值额未超过扣除项目金额50%ﻫ土地增值税税额=增值额×30%×40%-扣除项目金额×5%(三)增值额超过扣除项目金额100%,未超过200%的土地增值税税额=增值额×50%-扣除项目金额×15%(四)增值额超过扣除项目金额200%ﻫ土地增值税税额=增值额×60%-扣除项目金额×35%ﻫ公式中的5%,15%,35%为速算扣除系数。

房地产企业土地增值税怎么计算?2013-10-11 17:29房地产企业土地增值税如何清算,一般情况如下:房地产企业土地增值税一般就是采取先预交后清算的方式进行的(一般的预征率在2%-4%,具体每个地方不一样的):1、先计算可以扣除项目金额(包括土地成本、建造成本、税金、开发费用及利息、加计扣除等)2、计算收入ﻫ3、收入-扣除项目金额=增值额ﻫ4、增值额/扣除项目金额=增值率ﻫ5、按税率计算税额ﻫ基本步骤如下:ﻫ计算土地增值税的公式为:应纳土地增值税=增值额×税率1、公式中的“增值额”为纳税人转让房地产所取得的收入减除扣除项目金额后的余额。

纳税人转让房地产所取得的收入,包括货币收入、实物收入与其她收入。

计算增值额的扣除项目:(1)取得土地使用权所支付的金额;(2)开发土地的成本、费用;(3)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;(4)与转让房地产有关的税金;(5)财政部规定的其她扣除项目。

《土地增值税暂行条例实施细则》第七条第六款规定,该扣除项目为“根据条例第六条(五)项规定,对从事房地产开发的纳税人可按本条(一)、(二)项规定计算的金额之与,加计20%的扣除”,即“取得土地使用权所支付的金额”与“开发土地的成本、费用”之与的20%。

ﻫ但上述加计扣除项目,并不就是所有的房地产转让销售在计算土地增值税时都可以加计扣除的,只有符合一定的条件才可以享受。

一就是必须就是从事房地产开发的纳税人,也就就是具有开发资质的企业;二就是必须实际从事了房地产开发业务,对只从事房地产二手转让的企业,不得减除加计扣除项目。

根据国家税务总局《关于印发〈土地增值税宣传提纲〉的通知》(国税函发[1995]110号)规定,在具体计算增值额时,要区分以下几种情况进行处理:第一,对取得土地或房地产使用权后,未进行开发即转让的,计算其增值额时,只允许扣除取得土地使用权时支付的地价款、缴纳的有关费用,以及在转让环节缴纳的税金。

这样规定的目的主要就是抑制“炒”买“炒”卖地皮的行为。

显然,这种情况没有规定加计扣除项目。

第二,对取得土地使用权后投入资金,将生地变为熟地转让的,计算其增值额时,允许扣除取得土地使用权时支付的地价款、缴纳的有关费用、开发土地所需成本再加计开发成本的20%以及在转让环节缴纳的税金。

这样规定,就是鼓励投资者将更多的资金投向房地产开发。

需要纳税人注意的就是,这种情况虽然可以加计扣除,但在计算转让土地使用权加计扣除项目时,仅就是对开发成本加计扣除,对土地成本价款不加计扣除。

第三,对取得土地使用权后进行房地产开发建造的,在计算其增值额时,允许扣除取得土地使用权时支付的地价款与有关费用、开发土地与新建房及配套设施的成本与规定的费用、转让房地产有关的税金,并允许加计20%的扣除。

这可以使从事房地产开发的纳税人有一个基本的投资回报,以调动其从事正常房地产开发的积极性。

需要纳税人注意的就是,在计算开发建造房屋转让销售的加计扣除项目时,不仅允许对开发成本加计扣除,对土地成本价款也允许加计扣除。

第四,转让旧房及建筑物的,在计算其增值额时,允许扣除由税务机关参照评估价格确定的扣除项目金额(即房屋及建筑物的重置成本价乘以成新度折扣率后的价值),以及在转让时缴纳的有关税金。

这主要考虑到如果按原成本价作为扣除项目金额,不尽合理。

而采用评估的重置成本价能够相对消除通货膨胀因素的影响,比较合理。

从中也可以瞧出,这种转让旧房的情况也不允许加计扣除。

ﻫ此外,对于转让旧房及建筑物的,如果能够取得购置发票,还可以采用另外一种计算土地增值税的方法。

财政部、国家税务总局《关于土地增值税若干问题的通知》(财税[2006]21号)第二条规定,纳税人转让旧房及建筑物,凡不能取得评估价格,但能提供购房发票的,经当地税务部门确认,《条例》第六条第(一)项、第(三)项规定的扣除项目的金额(即土地价与房屋建筑物评估价),可按发票所载金额并从购买年度起至转让年度止每年加计5%计算。

对纳税人购房时缴纳的契税,凡能提供契税完税凭证的,准予作为“与转让房地产有关的税金”予以扣除,但不作为加计5%的基数。

对于转让旧房及建筑物,既没有评估价格,又不能提供购房发票的,地方税务机关可以根据《税收征管法》第三十五条的规定,实行核定征收。

ﻫ2、土地增值税实行四级超率累进税率:增值额未超过扣除项目金额50%的部分,税率为30%。

增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%。

ﻫ增值额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%。

ﻫ增值额超过扣除项目金额200%的部分,税率为60%。

ﻫ上面所列四级超率累进税率,每级“增值额未超过扣除项目金额”的比例,均包括本比例数。

ﻫ纳税人计算土地增值税时,也可用下列简便算法:ﻫ计算土地增值税税额,可按增值额乘以适用的税率减去扣除项目金额乘以速算扣除系数的简便方法计算,具体公式如下:(一)增值额未超过扣除项目金额50%土地增值税税额=增值额×30%ﻫ(二)增值额超过扣除项目金额50%,未超过100%的土地增值税税额=增值额×40%-扣除项目金额×5%(三)增值额超过扣除项目金额100%,未超过200%的土地增值税税额=增值额×50%-扣除项目金额×15%ﻫ (四)增值额超过扣除项目金额200%ﻫ土地增值税税额=增值额×60%-扣除项目金额×35%ﻫ公式中的5%,15%,35%为速算扣除系数。

房地产土地增值税如何计算?•浏览:14633•|•更新:2012-09-1911:56•|•标签:房地产增值税房地产土地增值税“增值额”为纳税人转让房地产所取得的收入减除扣除项目金额后的余额。

纳税人转让房地产所取得的收入,包括货币收入、实物收入与其她收入。

计算土地增值税的公式为:应纳土地增值税=增值额×税率计算方法•11、公式中的“增值额”为纳税人转让房地产所取得的收入减除扣除项目金额后的余额。

纳税人转让房地产所取得的收入,包括货币收入、实物收入与其她收入。

计算增值额的扣除项目:(1)取得土地使用权所支付的金额;(2)开发土地的成本、费用;(3)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格; (4)与转让房地产有关的税金;(5)财政部规定的其她扣除项目。

•22、土地增值税实行四级超率累进税率:增值额未超过扣除项目金额50%的部分,税率为30%。

增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%。

增值额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%。

增值额超过扣除项目金额200%的部分,税率为60%。

上面所列四级超率累进税率,每级“增值额未超过扣除项目金额”的比例,均包括本比例数。

纳税人计算土地增值税时,也可用下列简便算法:计算土地增值税税额,可按增值额乘以适用的税率减去扣除项目金额乘以速算扣除系数的简便方法计算,具体公式如下:(一)增值额未超过扣除项目金额50%土地增值税税额=增值额×30%(二)增值额超过扣除项目金额50%,未超过100%的土地增值税税额=增值额×40%-扣除项目金额×5%(三)增值额超过扣除项目金额100%,未超过200%的土地增值税税额=增值额×50%-扣除项目金额×15%(四)增值额超过扣除项目金额200%土地增值税税额=增值额×60%-扣除项目金额×35%公式中的5%,15%,35%为速算扣除系数。

END土地增值税计算方法实例2014-12-01 08:55:37 点击:50391来源:会计实战基地土地增值税就是指对土地使用权转让及出售建筑物时所产生的价格增值量征收的税种。

土地价格增值额就是指转让房地产取得的收入减除规定的房地产开发成本、费用等支出后的余额。

土地增值税实行四级超额累进税率,例如增值额未超过50%的部分,税率为30%,增值额超过200%的部分,税率为60%。

土地增值税超率累进税率表税率%速算扣除系数0%的部分300 2增值额超过扣除项目金额50%未超过100%的405%3增值额超过扣除项目金额100%未超过200%的5015%4增值额超过扣除项目金额200%的部分6035%例一:某房地产开发公司出售一幢写字楼,收入总额为10000万元。

开发该写字楼有关支出为:支付地价款及各种费用1000万元;房地产开发成本3000万元;财务费用中的利息支出为500万元(可按转让项目计算分摊并提供金融机构证明),但其中有50万元属加罚的利息;转让环节缴纳的有关税费共计为555万元;该单位所在地政府规定的其她房地产开发费用计算扣除比例为5%。

试计算该房地产开发公司应纳的土地增值税。

答:(1)取得土地使用权支付的地价款及有关费用为1000万元(2)房地产开发成本为3000万元(3)房地产开发费用=500-50+(1000+3000)×5%=650(万元)(4)允许扣除的税费为555万元(5)从事房地产开发的纳税人加计扣除20%允许扣除额=(1000+3000)×20%=800(万元)(6)允许扣除的项目金额合计=1000+3000+650+555+800=6005(万元)(7)增值额=10000-6005=3995(万元)(8)增值率=3995÷6005×100%=66、53%(9)应纳税额=3395×40%-6005×5%=1297.75(万元)例二:某房地产公司开发100栋花园别墅,其中80栋出售,10栋出租,10栋待售。