华能国际财报分析

600011华能国际2023年上半年财务风险分析详细报告

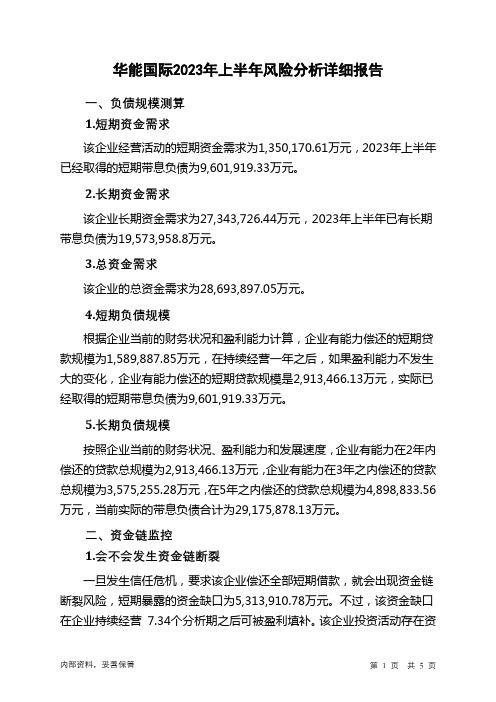

华能国际2023年上半年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为1,350,170.61万元,2023年上半年已经取得的短期带息负债为9,601,919.33万元。

2.长期资金需求该企业长期资金需求为27,343,726.44万元,2023年上半年已有长期带息负债为19,573,958.8万元。

3.总资金需求该企业的总资金需求为28,693,897.05万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,589,887.85万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是2,913,466.13万元,实际已经取得的短期带息负债为9,601,919.33万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为2,913,466.13万元,企业有能力在3年之内偿还的贷款总规模为3,575,255.28万元,在5年之内偿还的贷款总规模为4,898,833.56万元,当前实际的带息负债合计为29,175,878.13万元。

二、资金链监控1.会不会发生资金链断裂一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为5,313,910.78万元。

不过,该资金缺口在企业持续经营7.34个分析期之后可被盈利填补。

该企业投资活动存在资金缺口,主要依靠负债融资解决,但负债水平较高。

资金链断裂风险等级为7级。

2.是否存在长期性资金缺口该企业存在长期性资金缺口6,444,598.04万元,但这个资金缺口部分被经营活动创造的资金填补之后,还存在5,313,910.78万元的缺口。

其中:长期投资合计增加16,321.65万元,固定资产合计增加2,345,868.77万元,无形资产及其他资产合计增加105,599.66万元,递延所得税资产减少56,848.55万元,其他非流动资产增加225,659.39万元,共计增加2,636,600.92万元。

华能国际和国电电力财务报表分析

以上是华能国际和国电电力两家上市公司的财务报表。

一、偿债能力分析1、流动比率=流动资产/流动负债2、速动比率=速动资产/流动负债3、资产负债比率=(负债总额/资产总额)*100%二、营运能力分析1、应收账款周转率=销售收入/应收账款平均2、存货周转率=营业成本/平均存货余额3、流动资产周转率=营业收入/流动资产平均余额4、总资产周转率=营业收入/平均资产总额三、盈利能力分析1、营业毛利率=(营业收入-营业成本)/营业收入*100%2、营业利润率=营业利润/营业收入*100%3、营业净利率=净利润/营业收入*100%4、资产净利率=净利润/平均资产总额*100%5、净资产收益率=净利润/平均净资产*100%根据以上公式和财务报表可以计算出以下数据。

华能国际2013 华能国际2014 国电电力2013 国电电力2014 流动比率0.3449 0.3577 0.2184 0.1873速动比率0.2784 0.2922 0.1898 0.1609资产负债率0.7155 0.6935 0.7370 0.7561应收账款周转率8.6840 89.0098存货周转率14.2751 397.5036流动资产周转率 3.5771 2.6408总资产周转率0.4711 0.7193营业毛利率23.14%25.04%13.89%14.26%营业利润率13.71%14.79%16.71%18.10%营业净利率9.79%10.66%13.90%14.82%资产净利率 5.02%10.66%净资产收益率16.21% 30.01%分析:1、流动比率反映企业用可在短期内转变为现金的流动资产偿还到期流动负债的能力。

华能国际2014年的流动比率比2013年高,表示企业短期偿债能力率有提高。

而国电电力2014年的数据比2013年小,短期偿债能力下降。

华能国际的偿债能力在2013年和2014年都明显高于国电电力。

2、速动比率剔除了存货等变现能力差的资产,更能反映企业偿还流动资产的能力。

华能国际的财务分析报告

华能国际的财务分析报告一、公司基本情况华能国际电力股份有限公司及其附属公司开发、建设和经营管理大型发电厂,截至2008年8月31日拥有权益发电装机容量37593兆瓦,可控发电装机容量为40989兆瓦,是中国最大的上市发电公司之一。

该公司成立于一九九四年六月三十日,同年十月在全球首次公开发行了12.5亿股境外上市外资股,并以3,125万股美国存托股份形式在美国纽约证券交易所上市。

一九九八年一月,该公司外资股在香港联合交易所有限公司以介绍方式挂牌上市,此后于三月该公司又成功地完成了2.5亿股外资股的全球配售和4亿股内资股的定向配售。

二零零一年十一月,该公司在国内成功发行了 3.5亿股A 股,其中2.5亿股为社会公众股。

目前,公司总股本约为120.6亿股。

2008年4月29日,公司从中国华能集团收购了中新电力(私人)有限公司(“中新电力”,SinoSing Power Pte. Ltd.)100%的股权。

中新电力全资拥有的大士能源有限公司(Tuas Power Ltd.)是一家位于新加坡的从事电力生产、交易、零售的公司,总装机容量为2670兆瓦,约占新加坡电力市场25%的份额。

公司及其附属公司截至2008年8月31日全资拥有16家营运电厂、1家营运电力公司,控股13家营运电力公司及参股5家营运电力公司。

公司所属国内发电厂设备先进,高效稳定,且广泛分布于中国12个省份和2个直辖市。

公司的主要业务是利用现代化的技术和设备,利用国内外资金,开发、建设和运营大型发电厂。

公司在中国首次引进了60万千瓦“超临界”发电机组;其拥有的华能大连电厂是国内第一家获得“一流火力发电厂”称号的电厂;华能玉环电厂一号机组是国内首台投运的单机容量100万千瓦的超超临界燃煤机组;华能玉环电厂是国内首座投入商业运行的国产百万千瓦等级超超临界火力发电厂;公司是国内第一个实现在纽约、香港、上海三地上市的发电公司;公司全员劳动生产率在国内电力行业保持先进水平。

华能国际的财务分析报告

华能国际的财务分析报告一、公司基本情况华能国际电力股份有限公司及其附属公司开发、建设和经营管理大型发电厂,截至2008年8月31日拥有权益发电装机容量37593兆瓦,可控发电装机容量为40989兆瓦,是中国最大的上市发电公司之一。

该公司成立于一九九四年六月三十日,同年十月在全球首次公开发行了12.5亿股境外上市外资股,并以3,125万股美国存托股份形式在美国纽约证券交易所上市。

一九九八年一月,该公司外资股在香港联合交易所有限公司以介绍方式挂牌上市,此后于三月该公司又成功地完成了2.5亿股外资股的全球配售和4亿股内资股的定向配售。

二零零一年十一月,该公司在国内成功发行了 3.5亿股A 股,其中2.5亿股为社会公众股。

目前,公司总股本约为120.6亿股。

2008年4月29日,公司从中国华能集团收购了中新电力(私人)有限公司(“中新电力”,SinoSing Power Pte. Ltd.)100%的股权。

中新电力全资拥有的大士能源有限公司(Tuas Power Ltd.)是一家位于新加坡的从事电力生产、交易、零售的公司,总装机容量为2670兆瓦,约占新加坡电力市场25%的份额。

公司及其附属公司截至2008年8月31日全资拥有16家营运电厂、1家营运电力公司,控股13家营运电力公司及参股5家营运电力公司。

公司所属国内发电厂设备先进,高效稳定,且广泛分布于中国12个省份和2个直辖市。

公司的主要业务是利用现代化的技术和设备,利用国内外资金,开发、建设和运营大型发电厂。

公司在中国首次引进了60万千瓦“超临界”发电机组;其拥有的华能大连电厂是国内第一家获得“一流火力发电厂”称号的电厂;华能玉环电厂一号机组是国内首台投运的单机容量100万千瓦的超超临界燃煤机组;华能玉环电厂是国内首座投入商业运行的国产百万千瓦等级超超临界火力发电厂;公司是国内第一个实现在纽约、香港、上海三地上市的发电公司;公司全员劳动生产率在国内电力行业保持先进水平。

600011华能国际2022年财务分析报告-银行版

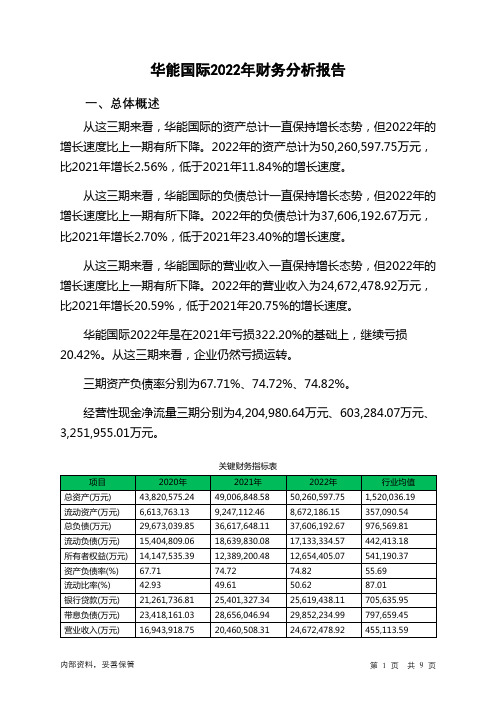

华能国际2022年财务分析报告一、总体概述从这三期来看,华能国际的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为50,260,597.75万元,比2021年增长2.56%,低于2021年11.84%的增长速度。

从这三期来看,华能国际的负债总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的负债总计为37,606,192.67万元,比2021年增长2.70%,低于2021年23.40%的增长速度。

从这三期来看,华能国际的营业收入一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的营业收入为24,672,478.92万元,比2021年增长20.59%,低于2021年20.75%的增长速度。

华能国际2022年是在2021年亏损322.20%的基础上,继续亏损20.42%。

从这三期来看,企业仍然亏损运转。

三期资产负债率分别为67.71%、74.72%、74.82%。

经营性现金净流量三期分别为4,204,980.64万元、603,284.07万元、3,251,955.01万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为2.56%,负债增长率为2.7%。

收入与资产变化不匹配,收入增长20.59%,资产增长2.56%。

净利润与资产变化不匹配,净利润增长20.42%,资产增长2.56%。

资产总额有所增长,营业收入大幅度增长,亏损在减少。

公司增产增收的效果明显。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为29,673,039.85万元、36,617,648.11万元、37,606,192.67万元,2022年较2021年增长了2.7%,主要是由于长期借款等科目增加所至。

从三期数据来看,营业收入呈持续增长趋势。

营业收入分别为16,943,918.75万元、20,460,508.31万元、24,672,478.92万元,2022年较2021年增长了20.59%。

华能国际财务报表分析作业

华能国际财务报表分析一、公司简介华能国际电力股份有限公司及其附属公司在中国全国范围内开发、建设和经营管理大型发电厂。

华能国际成立于1994年6月20日,是亚洲最大的独立发电上市公司,其母公司华能集团是亚洲最大的独立发电商,为国内五大发电集团之一。

1994年10月在全球首次公开发行了12.5亿股境外上市外资股,并以3,125万股美国存托股份(“ADS”)形式在美国纽约证券交易所上市(代码:HNP)。

1998年1月,外资股在香港联交所以介绍方式挂牌上市(代码:902),同年3月,华能国际成功地完成了2.5亿股外资股的全球配售和4亿股内资股向母公司(“华能集团”)的定向配售。

2001年11月,本公司在国内成功发行了3.5亿股A股,其中2.5亿股为社会公众股。

并在上海证券交易所挂牌上市(代码:600011)。

公司的主要业务是利用现代化的技术和设备,利用国内外资金,在全国范围内开发、建设和运营大型发电厂。

公司在中国首次引进了60万千瓦“超临界”发电机组;其拥有的华能大连电厂是国内第一家获得“一流火力发电厂”称号的电厂;华能玉环电厂一号机组是国内首台投运的单机容量100万千瓦的超超临界燃煤机组;华能玉环电厂是国内首座投入商业运行的国产百万千瓦等级超临界火力发电厂;国内第一个实现在纽约、香港、上海三地上市的发电公司;公司全员劳动生产率在国内电力行业保持先进水平。

2000年公司被国家电力公司授予“中国一流电力公司”称号。

二、“三表”分析1、资产负债表(1)资产结构分析2007~2010年的资产负债简表如下:表一2007-2010资产负债简表单位:万元分析上述数据,公司资产总额规模很大,并且逐年增加,这与华能国际一系列收购活动有关。

从资产构成来看,长期投资包括可供出售金融资产、长期应收款和长期股权投资,固定资产包括固定资产净值、在建工程、工程物资。

华能国际的负债比例占到了资本的50%以上,虽然充分利用了外来资本来为企业和股东创造价值,但负债过高,具有一定的风险性。

600011华能国际2023年三季度现金流量报告

华能国际2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为13,651,108.38万元,与2022年三季度的14,217,698.89万元相比有所下降,下降3.99%。

企业通过销售商品、提供劳务所收到的现金为7,716,734.17万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的56.53%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加1,990,029.17万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的27.38%。

但企业增加的负债所取得的现金,仍然不能满足偿还债务的资金需求。

二、现金流出结构分析2023年三季度现金流出为13,469,472.66万元,与2022年三季度的14,120,182.92万元相比有所下降,下降4.61%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的37.74%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;吸收投资收到的现金;收回投资收到的现金。

现金流出项目从大到小依次是:偿还债务支付的现金;购买商品、接受劳务支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年三季度华能国际投资活动需要资金1,284,827.19万元;经营活动创造资金1,990,029.17万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度华能国际筹资活动需要净支付资金523,566.25万元,也被经营活动所创造的资金满足。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

华能国际电力股份有限公司财务报告分析

华能国际电力股份有限公司财务报告分析华能国际电力股份有限公司财务报告分析一、公司基本分析1、公司简介华能国际电力股份有限公司成立于1994年6月30日,同年10月在全球首次公开发行了12.5亿股境外上市外资股(“外资股”),并以3,125万股美国存托股份(“ADS”)形式在美国纽约证券交易所上市。

2001年11月,该公司在国内成功发行了3.5亿股A 股,其中2.5亿股为社会公众股。

目前,公司总股本约为120.6亿股。

公司及其附属公司截至2010年8月31日全资拥有16家营运电厂、1家营运电力公司,控股13家营运电力公司及参股五家营运电力公司。

股票代码:600011。

公司所属国内发电厂设备先进,高效稳定,且广泛分布于中国12个省份和2个直辖市。

2、股权分布二、宏观形势分析我国的政治经济环境稳定,人民生活水平稳步提升,并且由于法律越来越健全吸引了大量的外资,同时我国与世界多个发展强国建立友好关系,吸引了大量的外资企业,这样不仅带动了我国国内电力行业的技术进步,同时国外大企业的先进的管理理念与市场营销理念也提高了国内电力行业的管理水平,而且也为我国培养了大量的专业型人才,因此中国稳定发展的政治与法律环境对电力行业的蓬勃发展起着积极的推动作用。

三、行业分析:1、行业供需状况2010年用电需求增长16.42%,新增发电装机1.2亿千瓦容量,同比增长16.4%,发电设备利用小时数下降167小时,其中,火电降低266小时。

供需两旺。

受宏观经济减速影响以及节能降耗力度加大,我们预测2011-2012年用电需求增长分别为13.5%、12%和10%,用电需求增速降低,全国电力供需处脆弱平衡。

2、行业发展状况。

2010年煤炭价格进一步大幅上涨,发电行业亏损面预计接近30%。

在一季度通货膨胀加速的前提下,我们预计上半年电力行业提高电价的几率很小,亏损发电企业申请政府补贴的可能性相对较大,一定程度上可以降低亏损企业的负担;2010年动力煤合同价上涨10-15%,两年累积上涨25%左右,1-2月电力行业利润下滑61%;定量分析结果显示,全国新投30万千瓦火电机组接近盈亏临界点,预计全年行业利润下滑在40%左右,尚不致出现行业整体性亏损。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

单位:万元 2012 1062449.71 14902.02 1494237.42 702238.36 3514507.23 15936308.11 25686186.94 9128267.44 19194362.91 6491824.03

943338.54 9172.73 1480679.03 646902.56 3352372.54 16092605.63 26027485.31 9718262.32 18623023.45 7404461.86

又成功地完成了2.5亿股外资股的全球配售和4亿股内资股的定向配售。二零零一年十一月,

本公司在国内成功发行了3.5亿股A股(代码:600011),其中2.5亿股社会公众股在上海证 券交易所上市。二零一零年十二月,本公司完成了15亿股A股和5亿股H股的非公开发行。 二零一四年十一月,本公司完成了3.65亿股H股的非公开发行。目前,公司总股本约为

2014

15828958.58 15932267.44 12195590.28 3736677.16 159673.81 2537471.86 -2377798.05 10614211.55 11680292.62 -1066081.07 -5837.9 286960.14

2013

15058637.96 15180356.8 11156413.86 4023942.94 92945.06 1998370.08 -1905425.02 7898287.18 10122296 -2224008.82 -10880.54 -116371.44

每股收益=(净利润-优先股股利)/发行在外的加权平均普通股股数 综合反应企业盈利能力的重要指 标,可以用来判断和评价管理层的经营业绩。而每股收益同比增长率反映了反映了企业盈利能力的发 展潜力。 13年到15年增长率明显下降,表明企业近两年来的盈利能力发展不太乐观,所以企业赢积极 寻找原因解决这一问题。 净资产收益率=销售净利率*总资产周转率*权益乘数 财务管理的目标之一就是使股东财富最大化, 同时也是杜邦分析得起点,企业为了良好的发展应不断提高净资产收益率。13年净资产收益率增长率 较高,但14年15年出现了明显的下降,企业需进行适当调整,一簇企业良好发展。 净利润=利润总额-所得税 根据数据表明企业在过去三年内,盈利能力增长呈下降趋势,收入增长减缓。

公司选定的信息披露媒体名称:《中国证券报》、《上海证券报》 登载年度报告的中国证监会指定网站的网址: 公司年度报告备置地点:北京市西城区复兴门内大街6号华能大厦 公司股票简况: A股 上海证券交易所 华能国际 600011 H股 香港联合交易所有限公司 902 ADR 纽约证券交易所 HNP 公司聘请的会计师事务所(境内)名称:毕马威华振会计师事务所(特殊普通合 伙) 公司聘请的会计师事务所(境内)办公地址:中国北京东长安街1号东方广场毕马 威大楼8层 签字会计师姓名:邹俊 付强 公司聘请的会计师事务所名称:毕马威会计师事务所 公司聘请的会计师事务所办公地址:香港中环遮打道10号太子大厦8楼

6.企业发展能力分析

6.企业发展能力分析

发展能力

科目\时间 每股收益同比增长率 营业收入同比增长率 净利润同比增长率 净资产收益率同比增长率 2015-12-31 10.47 -7.94 13.16 13.92 2014-12-31 0 -6.3 0.24 -10.55 2013-12-31 78.57 -0.1 79.26 61.36

2.企业资金结构分析

2.企业资金结构分析

华能国际资产负债表 (简表)

指标/年份 货币资金 交易性金融资产 应收账款 存货 流动资产合计 固定资产 资产总计 流动负债合计 负债合计 股东权益合计 2015 753781.26 13946.8 1439961.12 542273.2 3188659.07 19547996.24 29972972.26 12051541.77 20378986.56 9593985.7 2014 1358087.81 26113.54 1559072.06 740968.14 3997977.62 18827738.23 30088085.67 11066776.52 21041933.26 9046152.41 2013

华能国际利润表

单位:万元

现金流量表 单位:万元 指标/年份 销售商品、提供劳务收到的现 金 经营现金流入 经营现金流出 经营现金流量净额 投资现金流入 投资现金流出 投资现金流量净额 筹资现金流入 筹资现金流出 筹资现金流量净额 汇率变动对现金的影响 现金及现金等价物净增加额 2015

14484072.4 14621968.4 10385697.71 4236270.7 111463.04 3491269.07 -3379806.03 10195116.6 11609182.46 -1414065.87 3284.59 -554316.62

144.2亿股。

公司法定中文名称:华能国际电力股份有限公司 公司法定英文名称:HUANENG POWER INTERNATIONAL ,INC. 公司法定中文名称缩写:华能国际 公司法定英文名称缩写:HPI 公司法定代表人:曹培玺 公司注册地址:北京市西城区复兴门内大街6号华能大厦 公司注册地址邮编:100031 公司办公地址:北京市西城区复兴门内大街6号华能大厦 公司办公地址邮编:100031 公司网址:; 电子信箱:zpb@

每股收益=(净利润-优先股股利)/发行在外的加权平均普通股股数 通过以上分析,13年 到15年每股收益增长率虽有下降,但是近一年略有上升,表明企业盈利能力有所调整。 每股净资产=期末净资产/期末发行在外的普通股股数 每股净资产是指股东权益与总 股数的比率。这一指标反映每股股票所拥有的资产现值。每股净资产越高,股东拥有的资 产现值越多;每股净资产越少,股东拥有的资产现值越少。通常每股净资产越高越好。1315年每股净资产逐年增高,说明股东拥有的资产现值逐年增多。

本公司成立于一九九四年六月三十日,同年十月在全球首次公开发行了12.5亿股境外 上市外资股(「外资股」),并以3,125万股美国存托股份(「ADS」)形式在美国纽约证 券交易所上市(代码:HNP)。一九九八年一月,本公司外资股在香港联合交易所有限公 司(「香港联交所」)以介绍方式挂牌上市(代码:902),此后于一九九八年三月本公司

流动负债 12051541. 7

非流动负债 8327444.7 9

流动资产 3188659.07

非流动资产 26784313.1 9

净利润 1754967.7 1

营业总收入 12890487.25

总成本=营业成本+销售费用+管理费用+财务费用 即10757960.63=9152126.38+443.75+399664.52+780934.66 流动资产=货币资金+应收账款+存货 即3188659.07=753781.26+1439961+542273.20 净利润=营业总收入-总成本+其他利润-所得税 即1754967.71=12890487.25-10757960.63+37940.72-583545.01

8.企业经济效益综合评价

8.企业经济效益综合评价

杜邦分析图

1/(1-资产负债率) 67.99% 权益乘数 3.12

净资产收益率 17.36% 总资产收益率 6.14%

负债总额 20378986.56

资产总额 29972972.26

所有者权益 9593985.70

销售净利率 13.61%

总资产周转率 6.14%

4.企业资产营运能力分析

4.企业资产营运能力分析

运营能力

科目\时间 营业周期 存货周转天数 应收账款周转天数 2015-12-31 63.61 23.85 39.76 2014-12-31 66.67 25.22 41.46 2013-12-31 63.62 23.61 40.01

存货周转率

15.1

14.28

15.25

存货周转天数=计算期天数/存货周转次数; 存货周转率=营业成本/存货平均余额 13年到15年间,虽然14年存货周转率有所下降,但是基本保持在15左右,因为存货周转率越高,存 货资金占用越低,表明企业存货转化为现金或应收账款的速度越快,经营管理效果越高,资产流动性 和销售能力越强。所以,从华能国际的运营能力数据来看企业的发展保持良好的发展态势。 应收账款周转天数=计算期天数/应收账款周转次数 时间越短,应收账款回收速度越快。从13-15年华能国际电力股份有限公司的应收账款周转天数总体 趋势上减少,表明该企业应收账款回收速度呈小幅度加快趋势。

5.企业盈利能力分析

5.企业盈利能力分析

指标/年份 销售毛利率 销售毛利率=销售毛利/销售收入

2015 29

2014 25.04

2013 23.14

销售毛利率反映了销售收入扣除销售成本后还有多少剩余可用于各期费用和形成利润。 销售毛利率越高,反应陈品的盈利能力越强。 从13年到15年企业的销售毛利率逐年上升,所 以不难看出华能国际的产品的盈利能力逐年增强,企业最终获得的利润也就越高,因此说明, 企业近三年的发展空间越来越好。

华能国际财务报表分析

13级财管1班 第11组 张闯(数据收集、整理、计算,ppt制作) 李飞驰(指标分析、文字说明) 陈姝含(审核校对、主讲)

分析架构

1.企业概况 2.企业资金结构分析 3.企业偿债能力分析 4.企业资产营运能力分析 5.企业盈利能力分析 6.企业发展能力分析 7.上市公司特殊财务分析 8.企业经济效益综合评价 9.分析结论及建议

7.上市公司特殊财务分析

7.上市公司特殊财务分析

每股能力

科目\时间 基本每股收益 每股净资产 每股经营现金流 每股资本公积金 每股未分配利润 2015-12-31 0.95 5.22 2.79 1.2 2.47 2014-12-31 0.75 4.8 2.31 1.3 2.06 2013-12-31 0.75 4.39 2.86 1.19 1.76