普通股票内在价值决定之模型

股票估价模型下股票内在价值的计算公式

股票估价模型下股票内在价值的计算公式

股票估价模型(valuation models)是用于计算股票内在价值的

理论模型,常用的包括贴现现金流量模型(DCF)、股利贴现模型(DDM)和相对估值模型等。

1.贴现现金流量模型(Discounted Cash Flow Model,DCF):基

于公司未来现金流量的贴现值来估计股票的内在价值。

其计算公式为:内在价值= Σ [CF / (1+r)^n]

其中,CF表示每年的自由现金流(Free Cash Flow),r表示折

现率,n表示未来现金流的年份。

2.股利贴现模型(Dividend Discount Model,DDM):假设股票

价值等于未来股息的现值之和,其计算公式为:

内在价值= Σ [D / (1+r)^n]

其中,D表示每年的股息(dividend),r表示折现率,n表示未

来股息的年份。

3.相对估值模型:通过与同行业或同类股的相对估值比较来估算

股票的内在价值。

常用的相对估值指标包括市盈率(PE ratio)、市

净率(PB ratio)、市销率(PS ratio)等。

相对估值模型没有明确

的公式,而是通过比较公司股价与相关指标的平均水平来评估股票的

内在价值。

需要注意的是,股票估价模型仅是一种估算内在价值的理论模型,具体的估价结果还需要结合公司的财务状况、市场环境和行业发展等

因素进行综合分析。

此外,不同的估价模型适用于不同类型的公司和

不同投资目标,投资者在使用估价模型时需要综合考虑多个因素来进

行判断。

股票定价的三种模型

股票定价的三种模型

股票定价是投资者在股市中进行交易时必须要掌握的重要知识。

在投资时,股票定价是投资者最为关心的问题之一。

在现代金融领域中,股票的定价模型主要有三种,分别是股票本身价值定价模型、相对定价模型和实证定价模型。

第一种股票本身价值定价模型是最具有理论基础的模型之一,也是股票定价中应用最广泛的一种。

这种模型认为股票的价值是由公司的财务基本面和未来的盈利预期所决定的。

根据伯南克公式,可以计算出股票的内在价值,而这个价值可以被作为股票价格的基准。

第二种相对定价模型是以市场价格为基准,将股票的价格与其它证券相比较并予以定价。

这种模型认为股票的价格是由市场需求和供应的影响决定的,而且股票价格必须和市场平均水平保持一定比例。

这种方法需要进行比较和分析多种证券,稍有不慎可能会导致投资风险的增加。

第三种实证定价模型主要通过历史股票价格、市场指数、公司基本面和市场情绪等来描述股票价格的波动,这种模型不但可以反映市场需求和供应的动态变化,而且可以更好地反映市场风险。

以上三种股票定价模型各有优劣和不同的应用场景。

在股票投资中,投资者应充分了解这些模型和股票市场的基本规律,进行综合分析和判断,选择最适合自己的定价方法,从而保护自己的权益和实现投资收益。

总的来说,股票定价是根据市场需求和供应的变化来评估股票价值的一个过程。

在投资中,要根据不同的定价模型和股票市场的变化特点,合理分配自己的投资优势,提高自己的投资收益,同时尽可能降低自己的风险。

只有做到全面、深入的分析和判断,才能在投资市场上保持稳健的投资态度并创造更加丰厚的投资回报。

普通股价值评估

按照不变增长模型,甲公司股价=0.4/0.150.12=13.33

乙公司股价=1/0.15=6.66

甲公司股价高于乙公司的原因不在于增长本身,而 在于新投资项目的收益率高于市场资本报酬率。

公司股价P=E1/k+未来投资的净现值

用净资产收益率和每股年收益衡量价值:

我们进一步假设,公司利润内部保留率为固定不变 的b,再投资利润率为固定不变的r,股票持有者的 预期回报率与投资收益率相当

则本期收益Et=Et-1+rIt-1 I是再投资

It-1=bEt-1 带入上面式子,Et=Et-1+brIt-1 =Et-1(1+br) 则收益增长率ge=(Et-Et-1 )/ Et-1=br

D0=0.20,g1=20%,g2=10%,L=5,k=16%

V=

=

=5.45

三、股票市场价格计算方法——市盈率估价法 市盈率(P/E)=每股价格/每股收益

(一)简单估计法 1. 利用历史数据进行估计 (1)算术平均数法或中间数法。 (2)趋势调整法

2. 市场决定法

(1)市场预期回报率倒数法。在不变增长模型中,

二、股票内在价值的计算方法 (一)现金流贴现模型 1. 一般公式

用NPV衡量 NPV=V-P

-P

NPV>0,被低估 NPV<被高估

2. 内部收益率(IRR)。净现值为0时候的贴现率。

NPV=V-P=

-P=0

P=

K*>k买入 K*<k不买入

(二)零增长模型 1. 公式。 V=D0 /k

五、其他指标衡量股票价值 动态市盈率是指还没有真正实现的下一年度的预测

普通股价值分析

ROA EAT EAT S PM ATO A SA

g ROE(1 b) ROA L(1 b) PM ATO L (1 b)

第六节 市盈率模型之一:不变增长模型

贴现率旳决定原因分析 :

r i r f (rm r f )i

贴现率取决于无风险资产旳收益率、市场组合旳平均 收益率和证券旳β系数三个变量。

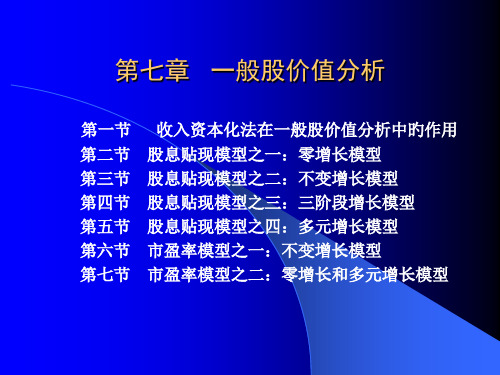

第七章 一般股价值分析

第一节 第二节 第三节 第四节 第五节 第六节 第七节

收入资本化法在一般股价值分析中旳作用 股息贴现模型之一:零增长模型 股息贴现模型之二:不变增长模型 股息贴现模型之三:三阶段增长模型 股息贴现模型之四:多元增长模型 市盈率模型之一:不变增长模型 市盈率模型之二:零增长和多元增长模型

对于那些在某段时间内没有支付股息旳股票,股息贴 现模型不能使用,而市盈率模型一样能够使用;

市盈率模型所涉及旳变量预测较股息贴现模型要简朴。 市盈率模型旳理论基础较单薄,而股息贴现模型旳逻

辑性较严密; 在进行股票比较时,市盈率模型只能决定不同股票市

盈率旳相对大小,不能决定股票绝正确市盈率水平。

三阶段增长模型 三阶段增长模型将股息旳增长分为三阶段: 第一阶段,期限为A,股息旳增长率为一常数(ga);

第三阶段(期限为B之后,直到永远),股息旳增长率 也是一种常数(gn),该增长率是企业长久旳正常旳 增长率。 第二阶段(期限为A+1到B),是股息增长旳转折期, 股息旳增长以线性旳方式从ga变化为gn。假如ga>gn,则 在转折期内体现为递减旳股息增长率;

8.2

7.2

1977 0.56 25.0 21.7 14.5 0.40 14.3

8.7

7.0

1978 0.54 15.2 24.9 12.7 0.38 11.1

股票内在价值计算

但目前投资者是在t=0时刻,而不是在t=T时刻,来决定股 票现金流的现值。于是在t=0时,T时刻以后的所有股利的 贴现值为

• 有限持有股票条件下股票内在价值的决定

无论是零增长模型、不变增长模型还是多元增长模型都是对所有未来 的股利进行贴现,预期投资者接受未来所有的鼓励流。如果投资者只 计划在一定期限内持有该种股票,该股票的内在价值该如何变化呢? 如果投资者计划在一年后出售这种股票,他所接受的现金流等于从现 在起的一年内预期的股利(假定普通股每年支付一次股利)再加上预 期出售价格。因此,该股票的内在价值的决定是用必要收益率对这两 种现金流进行贴现。其表达式为

式子中,V为股票的内在价值,D0为在未来无限时期支付 的每股股利,k为必要收益率。

假定某公司在未来无限时期支付的每股股利为8元,该公 司的必要收益率为10%,可知1股该公司股票的价值为8/ 0.10=80(元),而当时1股股票价格为65元,则每股股票 净现值为80-65=15(元),因此该股股票的价格被低估了 15元,故可购买股票

零增长模型实际上是不变增长没顶的一个特例。特别是, 假定增长率g等于零,股利将永远按固定数量支付,这时, 不变增长模型就是零增长模型。 从这两种模型看来,虽然不变增长模型的假设比零增长模 型的假设有较少的应用限制,但在许多情况下仍然被认为 是不现实的。

• 多元增长模型(Multiple Growth Model)

,则可以

购买这种股票;如果

,则不适宜购买这种股票。

• 在运用现金流贴现公式决定股票的内在价值时存在一个麻烦,即投资

者必须预测所有未来时期支付的股利。由于普通股股票没有一个固守 的的生命周期,因此建议使用无限时期的股利流,这就需要加上一些 假定。

• 这些假定始终围绕着股利增长率。一般来说,在时点t,每股股利被看

内在价值法的估值模型

内在价值法的估值模型内在价值法是一种基于企业内部因素估算其价值的方法,主要考虑企业的财务数据、业务模式、管理层水平等因素。

其估值方法主要是通过企业当前和未来预期的现金流量来估值,比较具有科学性和可靠性。

内在价值法的估值模型分为两种,即股权估值模型和企业价值估值模型。

1. 股权估值模型股权估值模型是一种将内在价值法应用于股票估值的方法。

它是通过预测未来的现金流量来计算股票的内在价值,然后将该价值除以股票的流通股数得出每股内在价值。

该模型主要包括四个步骤:(1)预测未来现金流量:预测未来的现金流量,该预测应该基于客观、可靠的数据。

(2)确定适当的折现率:折现率反映了投资风险和机会成本的影响。

根据企业的风险程度和行业平均水平,可确定一个适宜的折现率。

(3)计算股票内在价值:根据预测的未来现金流量和适当的折现率,计算公司的内在价值。

(4)计算每股内在价值:将公司的内在价值除以股票的流通股数,即可计算出每股股票的内在价值。

2. 企业价值估值模型企业价值估值模型是一种将内在价值法应用于企业估值的方法。

计算企业的内在价值需要考虑以下因素:(1)企业的净利润:该指标可以反映公司的盈利能力。

(2)企业的经营规模:指企业的销售额、资产规模等。

(3)企业成长性:指企业未来增值的潜力。

(4)资产负债情况:指企业的资产负债表情况,企业的负债情况会影响企业的运营风险。

(5)市场风险:指在特定的市场情况下,企业的经营风险。

基于以上因素,可以使用以下公式计算企业的内在价值:内在价值 = 净利润 / (折现率 - 成长率)其中,折现率可以使用企业权益成本或资本资产定价模型得出,成长率可以通过分析行业数据得出。

总之,内在价值法是一种以企业未来现金流量为主的估值方法,相比其他估值方法,更能反映企业的内在价值。

但是,使用内在价值法进行股票或企业估值时,预测未来现金流量和确定适当的折现率等也需要依据一定的预测和分析。

股票估价模型下股票内在价值的计算公式

股票估价模型下股票内在价值的计算公式

(最新版)

目录

1.股票估价模型的作用

2.股票内在价值的定义

3.股票内在价值的计算公式

4.股票估价模型的应用

5.股票估价模型的优缺点

正文

股票估价模型是评估股票价值的一种方法,通过对股票的内在价值进行计算,帮助投资者更准确地判断股票的价值,从而做出更为明智的投资决策。

在股票估价模型中,股票内在价值的计算公式是一个关键部分。

股票内在价值是指股票的实际价值,它与股票的市场价值和账面价值不同。

股票市场价值是指股票在市场上的交易价格,而股票账面价值是指股票在公司账面上的价值。

股票内在价值是通过一定的计算方法,根据公司的基本面数据和未来预期收益等因素来评估的。

股票内在价值的计算公式通常包括以下几个部分:

1.公司的未来预期收益:这是股票内在价值计算中最重要的部分,通常采用公司未来的净利润或现金流量来估计。

2.投资回报率:也称为资本成本或资本要求回报率,是投资者要求的最低回报率。

3.折现因子:用于将未来预期收益折算成当前的价值,通常采用折现现值(PV)或折现现金流(DCF)方法。

股票估价模型的应用主要体现在以下几个方面:

1.帮助投资者判断股票的价值是否合理:通过计算股票的内在价值,投资者可以对比股票的市场价值,判断股票是否被高估或低估。

2.提供投资决策的依据:投资者可以根据股票的内在价值,选择具有投资价值的股票进行投资。

3.评估公司的经营状况:通过股票估价模型,投资者可以了解公司的经营状况,从而更好地评估公司的发展前景。

股票估价模型的优点在于可以帮助投资者更准确地评估股票的价值,降低投资风险。

如何确定股票的内在价值

如何确定股票的内在价值在股票市场中,确定一只股票的内在价值是非常重要的,因为它能够帮助投资者在买卖股票时作出决策。

但是,要确定一只股票的内在价值并不容易,需要考虑多个因素。

下面将介绍一些方法和技巧,帮助投资者确定股票的内在价值。

一、基本面分析基本面分析是股票投资中最常用的分析方法之一。

它主要是通过对公司的财务数据和经营情况进行分析,来确定股票的内在价值。

基本面分析主要包括以下几个方面:1.财务数据分析:包括公司的财务报表分析,比如收入、利润、负债、资产等方面的数据分析。

2.行业分析:对公司所处的行业进行分析,了解行业的发展状况、竞争状况等情况。

3.管理层分析:对公司的管理层进行分析,了解管理层的能力、经验等情况。

通过基本面分析,可以比较准确地判断一只股票的内在价值,但是需要耗费较多的时间和精力。

二、股票估值模型股票估值模型是一种通过数学模型来估算股票内在价值的方法。

常用的股票估值模型包括以下几种:1. 市盈率模型:市盈率是市场上最常用的股票估值模型之一。

它是股票价格与每股收益之比。

一般来说,市盈率越低,说明一只股票的内在价值越高。

2. 市净率模型:市净率是股票价格与每股净资产之比。

一般来说,市净率越低,说明一只股票的内在价值越高。

3. 折现现金流模型:折现现金流模型是一种比较复杂的股票估值模型。

它是通过估算公司未来的现金流,然后将现金流折现到现在来计算股票的内在价值。

这个模型的优点是能够考虑到未来现金流的变化,缺点是模型复杂,需要对公司未来的现金流进行估算。

通过以上股票估值模型,可以比较准确地估算一只股票的内在价值,但是需要注意的是,股票估值模型只是一种估值方式,不能独立应用于投资决策。

三、技术分析技术分析是通过对股票价格图表进行分析,来预测股票价格走势的一种方法。

技术分析认为,股票价格的走势是由市场供需关系和投资者情绪等因素决定的,因此可以通过分析图表来预测未来价格走势。

技术分析主要包括以下几个方面:1.价格走势分析:通过观察股票价格的走势图表,来判断股票的趋势和趋势的变化。

股票内在价值模型原理

股票内在价值模型原理股票内在价值模型是投资者在进行股票分析时常用的一种方法,通过对公司的基本面进行分析和评估,来确定股票的内在价值。

它基于一种假设,即股票的价格最终会趋向于其内在价值,因此投资者可以通过分析内在价值来判断股票的投资价值。

股票的内在价值是指根据公司的财务数据和未来的盈利能力等因素,计算出的一个估值。

它反映了公司的经营状况、盈利能力和发展潜力等方面的信息,是投资者判断股票是否被低估或高估的重要指标之一。

股票内在价值模型有多种,其中比较常用的包括股利贴现模型(Dividend Discount Model,简称DDM)、市盈率模型(Price Earnings Ratio,简称PER)和贴现现金流模型(Discounted Cash Flow,简称DCF)等。

股利贴现模型是通过将未来的股利贴现回现在,得出股票的内在价值。

它基于一个假设,即投资者购买股票的目的是为了获取未来的股利收入。

这种模型适用于那些有稳定股利分配的公司,如公用事业公司等。

通过对公司过去的股利分配情况和未来的盈利预测,可以计算出股票的内在价值。

市盈率模型是通过将公司的市盈率与未来的盈利预测相乘,得出股票的内在价值。

市盈率是指股票价格与每股盈利之比,它反映了市场对公司盈利能力的预期。

市盈率模型适用于那些盈利稳定且成长性较好的公司。

通过对公司未来的盈利预测和市场的市盈率水平进行分析,可以计算出股票的内在价值。

贴现现金流模型是通过将公司未来的现金流量贴现回现在,得出股票的内在价值。

现金流是指公司在未来一段时间内的现金收入和支出情况,它反映了公司的盈利能力和现金流动性。

贴现现金流模型是一种较为复杂的模型,需要对公司未来的现金流进行预测,并对现金流进行贴现计算。

通过这种模型可以考虑到时间价值和风险溢价等因素,得出比较准确的股票内在价值。

除了以上几种模型,还有一些其他的股票内在价值模型,如股权净资产模型、每股收益模型等。

这些模型都有各自的优缺点和适用范围,投资者可以根据具体情况选择合适的模型进行分析。

股票价值评估模型

价值投资就是在一家公司的市场价格相对于它的内在价值大打折扣时买入其股份。

内在价值是一个非常重要的概念,它为评估投资和企业的相对吸引力提供了唯一的逻辑手段。

内在价值在理论上的定义很简单:它是一家企业在其余下的寿命史中可以产生的现金的折现值。

虽然内在价值的理论定义非常简单也非常明确,但要精确或甚至大概的计算一家公司的内在价值都是很困难的。

(1)“一家企业在其余下的寿命史中可以产生的现金”本身就是一个难以琢磨的概念,这完全依赖于对公司未来的预期其本身就充满了不确定性,以这个未来充满了不确定性的现金流为基础而形成的判断有多大的可信度呢?(2)影响折现值的另一个重要因素就是折现率,在不同的时点、征对不同的投资人会有相差悬殊的选择---这也是一个不确定的因素。

股票价格总是变化莫测的,而股票的内在价值似乎也是变化莫测的?如果不能解决对所谓内在价值的评估问题,那么价值投资的理论基础又何在呢?我曾追随着前辈大师们的足迹企图对此问题的困惑寻求突破但收获寥寥无几。

翻阅所有关于巴菲特的书籍及伯克希尔哈萨维公司大量的年报资料,虽然关于“内在价值”的字眼随处可见,但他却从未告诉我们该如何去计算它。

巴菲特最主要的合伙人查利芒格还曾耐人寻味的说过这样的话:巴菲特常常提到现金流量但我却从未看到他做过什么计算;对此巴菲特解释说:一切的数字与资料都存在于他的脑子里,若某些投资需要经过复杂的运算那它就不值得投资。

看来要指望他来帮助我们解决内在价值的评估问题是没希望了。

虽然也曾有人建立过计算公司内在价值或实质价值的完美公式,但却无法为公式里的变量提供准确的数据,它除了能满足理论家的个人偏好外毫无实际意义。

关于内在价值的评估始终是一个模糊的问题,但以巴老为代表的前辈大师们还是提供了一些“定性”的评估指标: (1)没有公式能计算公司的真正价值,唯一的方法是彻底的了解这家公司。

(2)应该偏爱那些产生现金而非消化现金的公司(不需一再投入大量现金却能持续产生稳定现金流)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

目前最通行採用盈餘基礎評價模型,因用剩餘利益來評估

股價,因此該模型稱之為剩餘盈餘模型 (Residual Earning Model)。

三、剩餘盈餘模型

RE 係指營業資產之剩餘盈餘。 RENOA = OI −期初NOA×公司之資金成本 OI:代表營業淨利;

NOA:代表淨營業資產。

若RE 係站在股東立場來計算時,則以RE 加以表達,此時RE 之計算公式如下: RE = NI −期初股東權益×股東之投資報酬率 剩餘利益發生期間長短及金額之變化會影響股票內在價值之

FCFt VF t (1 k) t 1

t

二、自由現金流量折現模型

若估計公司之自由現金流量有固定變化之模型時,可分成下

列幾項加以討論: 1. FCF 呈固定成長率成長 ( 期間有限 ) 假如FCF 係呈固定成長率g 成長時。

FCF (1 g) t VF t (1 k) t 1

11-1-2 現金折現評價模型

一、股利折現模型

二、自由現金流量折現模型

三、剩餘盈餘模型

一、股利折現模型

1. 假設每年之股利係以g 之比率呈固定成長時

‧Dt :代表第t 期之股利,亦即D0 即代表本期之股利, D1

代表第一期 ( 次期 ) 之股利,以此類推。 ‧V:代表目前以分析時所做之假設計算出來之股票內在價 值,其計算係由未來股東預期可得之股利以折現率加以折 成之現值。

8. 市價對淨值之比率之計算及其功用。

9. 本益比與企業成長機會。 10. 股利收益率之公式及其解釋。

本章先針對購買某公司股票時如何決定其內在價值之方式提 出說明,因為在有效率之財務市場 (Efficient Financial Market) 或稱有效率之資本市場 (Efficient Capital Market)

中,當效率市場假設 (Efficient Market Hypothesis) 存在時,

其企業之股票價格已反映所有可供使用之資訊,因此其股票 價值事實上是反應出該股票之內在價值。闡述最普遍被採用 之兩類內在價值決定模型:資產基礎評價模型及現金折現評 價模型,以供財務報表分析者得以加以利用。

11-1

‧r:代表適當的折現率,通常係指投資時所要求之報酬率

而言。

一、股利折現模型

D0 (1 g) t V t (1 r) t 1

t

t 趨近於無窮大時,才可以使用下列公式來計算V。

D0 (1 g) D1 V (r g) (r g)

2. 假設每年之股利均與目前之股利相同,亦即成長率g = 0 時

t

2. FCF 呈固定成長率成長 ( 期間無限 )

FCF0 (1 g) VF k g t 1

t

二、自由現金流量折現模型

3. FCF 無成長,每年固定,且期間無限 公司每年之自由現金流量均為FCF0。

FCF0 VF k

VE VF VL

使用自由現金流量模型來評估股價時有其缺點,故分析師

11-2-3 本益比計算時每股盈餘稀釋作用之考慮

一、股票股利或股票分割造成EPS 之稀釋 二、認股權證造成EPS 之稀釋 公式

ap0 bp 稀釋因子 p0 (a b)

11-3

每股淨值及市價與淨值之比率

每股淨值又稱為每股帳面價值,列示其公式

以及其與股票是否相關之說明如下。

11-3-1 每股淨值之公式

公式如下:

d 股利支付率 本益比 r 投資報酬率

當企業所支付之股利率愈高,則投資者願以較高之EPS 倍數來購買該公司之股票,但當投資報酬率愈高時,則

投資者只願以較低之EPS 倍數投資購買該公司之股票。

由上列本益比之公式可得知

若針對已達成熟之產業而言,其EPS 之成長有限,雖本益比

低,由於其未來價格上漲之機會不大,故投資者不願付高價 取得此類股票;而相對地正在成長階段之產業,可能其未來 之盈餘呈迅速成長之狀況,此時縱使以較高之本益比加以購 買仍划算。

評估,如課本表11-1。

三、剩餘盈餘模型

11-2

本益比

11-2-1 本益比之公式

每股市價 本益比 每股盈餘

11-2-2 本益比之功用

本益比來解釋究竟其願以每股盈餘之若干倍之價 格來購買該公司之股票。

目前每股市價 過去本益比 去年之EPS 目前每股市價 預測本益比= 預測之EPS

將本益比之公式以股利支付率及投資報酬率加以表達時,其

說

明

市價對淨值之比率通常大於一,因為市價比帳面價值大之 緣故。

11-4

本益比與企業之成長機會及風險性

V D0 r

二、自由現金流量折現模型

收現之收入減付現之成本,亦即營業活動之現金流量 (CFO) ,再減投資後之餘額即為自由現金流量,該金額可自由地運

用為支付股東之股利,假設以VF 代表公司之價值,VL 代表

負債之價值,VE 代表股票之價值 ( 或股東權益之價值 ),則 以下表公式計算自由現金流量折現模型下之公司價值VF:

525857

11

與股票投資相關 之其他分析工具

1. 不同之財務報表分析目的有其不同注重之分析層面。 2. 決定普通股票內在價值之目的。

3. 普通股票內在價值決定之模型。

4. 決定普通股票內在價值之因素,以及何以在有效率之資本 市場中股票市價反應其內在價值。 5. 本益比之公式、功用及解釋。

6. 以本益比來分析股票之合理性時須注意之問題。 7. 每股淨值之計算及功用。

公 式

屬於普通股東之權益 每股淨值 流通在外普通股之股數

流通在外普通股或潛在普通股股數於資產負債表日至財務 報表提出日之間發生重大改變者,應於財務報表揭露此一

事實。

說 明

當每股淨值愈高時代表企業之普通股東每一股對企業所擁 有之請求權愈高。

11-3-2 市價對淨值之比率

公 式

市價對淨值之比率 目前每股市價 每股淨值

普通股票之內在價值

股票之內在價值之分析與投資決策有重大相

關性之存在。一般用以決定股票內在價值之

模型包含下列兩種。

11-1-1 資產基礎評價模型

以公司之資產價值之辨認來決定公司 ( 股票 ) 價值之方式即 稱之為資產基礎評價模型,然資產之評價並非易事,其包 含了一些難以評價之因素在內,基於此種原因,此種資產 基礎評價模型較少為分析師所採用。