商品期货程序化交易波段操作系统测试报告

上海期货交易所期货公司业务系统测试报告.doc

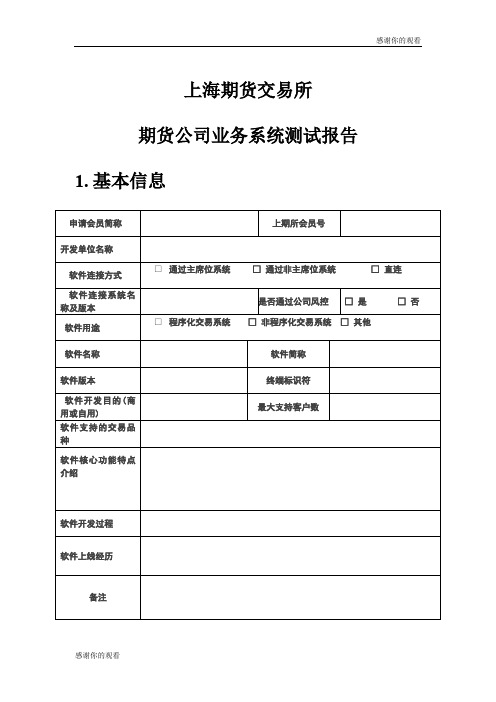

上海期货交易所期货公司业务系统测试报告1.基本信息申请会员简称上期所会员号开发单位名称□通过主席位系统□通过非主席位系统□直连软件连接方式软件连接系统名是否通过公司风控□是□否称及版本□程序化交易系统□非程序化交易系统□其他软件用途软件名称软件简称软件版本终端标识符软件开发目的(商最大支持客户数用或自用)软件支持的交易品种软件核心功能特点介绍软件开发过程软件上线经历备注2.测试环境描述2.1. 测试主机软硬件配置情况[列出主要测试机器的配置情况,如数据库、应用服务器、接口机、周边网关、客户机等]硬件名称硬件配置用途或安装程序系统及支撑软件2.2. 测试环境部署情况[描述会员测试环境的网络拓扑结构图、系统主要部件的部署图]2.3. 软件架构图[描述会员远程交易系统架构图、软件主要模块结构图]3.适应性测试3.1. 测试时间、IP地址、用户、测试人员姓名和联系方式[实际测试的时间、IP地址、测试用户以及测试人员姓名、联系方式]3.2. 测试的网络环境[与交易所互联的网络]3.3. 测试方案和执行记录(填写实际测试过的)[按照测试流来组织测试方案,记录各个测试流的执行结果并提供测试记录截图]3.4. 分析和建议[分析测试问题,总结测试结果,提出测试建议]4.压力测试4.1. 测试时间、IP地址、用户、测试人员姓名和联系方式[实际测试的时间、IP地址、测试用户以及测试人员姓名、联系方式]如与适应性测试相同可不填4.2. 测试的网络环境[与交易所互联的网络]如与适应性测试相同可不填4.3. 测试方案和执行记录(填写实际测试过的)[按照《上海期货交易所期货公司业务系统测试说明书》组织测试方案,记录各个测试流的执行结果并提供测试记录截图]4.4. 分析和建议[分析测试问题,总结测试结果,提出测试建议]5.测试结论5.1. 测试流执行结果一览测试流编号描述执行结果(PASS/FAIL)测试流模板1 [测试开市前和开市后的登录登出的系统行为][1] 2345 N/A6 N/A。

期货操作实验报告

一、实验目的本次期货操作实验旨在通过模拟交易,帮助我深入了解期货市场的运作机制,掌握期货交易的基本原则和规则,提高对期货价格走势的分析能力,培养实际操盘技巧。

通过模拟操作,我将学会运用基本面分析和技术分析方法,以实现投资效益的最大化。

二、实验内容1. 品种选择:本次实验选择了大豆期货作为研究对象,主要关注大豆期货的价格走势和成交量变化。

2. 数据收集:通过查阅相关资料,收集了大豆期货的历史价格数据、成交量数据、持仓量数据等。

3. 基本面分析:分析大豆的供需关系、政策环境、季节性因素等,以预测大豆期货的价格走势。

4. 技术分析:运用技术指标(如均线、MACD、RSI等)分析大豆期货的价格走势,寻找买卖时机。

5. 交易策略:根据基本面分析和技术分析,制定买入、卖出策略,并设定止损、止盈点。

三、实验过程1. 初始资金:实验初始资金设定为100万元人民币。

2. 交易时间:实验时间为2021年1月1日至2021年12月31日。

3. 交易方式:本次实验采用投机交易方式。

4. 交易品种:大豆期货。

5. 交易频率:每周进行一次交易。

四、实验结果1. 收益情况:经过一年的模拟交易,最终收益为-5万元,亏损率为5%。

2. 交易策略:在实验过程中,共进行20次交易,其中买入10次,卖出10次。

买入时,主要关注基本面分析,卖出时,主要关注技术分析。

3. 止损、止盈设置:止损点设置为买入价的-3%,止盈点设置为买入价的+5%。

4. 交易频率:实验期间,每周进行一次交易,以降低交易成本和风险。

五、实验总结1. 期货交易具有一定的风险性,投资者需具备一定的风险意识。

2. 基本面分析和技术分析是期货交易的重要手段,投资者需掌握并灵活运用。

3. 交易策略的制定和执行至关重要,投资者需根据市场变化及时调整策略。

4. 交易频率不宜过高,以降低交易成本和风险。

5. 实验过程中,由于自身经验不足,未能实现预期收益,但通过本次实验,对期货市场有了更深入的了解,为今后实际操作积累了经验。

期货实验报告运作分析(3篇)

第1篇一、实验背景随着我国期货市场的不断发展,越来越多的投资者对期货交易产生了浓厚的兴趣。

为了更好地了解期货市场的运作机制,提高自身的投资能力,我们进行了一次期货实验。

本次实验旨在通过模拟交易,了解期货市场的价格走势、交易规则以及风险控制等,为实际操作提供参考。

二、实验目的1. 了解期货市场的运作机制,熟悉期货交易的基本流程;2. 掌握期货交易的基本原则和规则,提高风险控制能力;3. 分析期货市场的价格走势,为实际操作提供决策依据;4. 提高自身的投资能力和市场分析能力。

三、实验内容1. 实验时间:2021年10月1日至2021年10月31日2. 实验品种:白糖、豆油、螺纹钢等3. 交易方式:投机和套利4. 实验工具:期货模拟交易平台四、实验过程1. 注册并登录期货模拟交易平台;2. 选择合适的期货品种,进行模拟交易;3. 观察期货市场的价格走势,分析影响价格波动的因素;4. 根据市场分析,制定交易策略,进行模拟交易;5. 记录交易过程,分析盈亏情况;6. 总结经验教训,为实际操作提供参考。

五、实验结果与分析1. 价格走势分析在本次实验中,我们选取了白糖、豆油、螺纹钢等期货品种进行模拟交易。

通过对K线图、均线系统等指标的分析,我们发现:(1)白糖价格波动较大,受季节性、政策等因素影响明显;(2)豆油价格波动相对平稳,受供需关系、宏观经济等因素影响;(3)螺纹钢价格波动较大,受房地产、基建等因素影响。

2. 交易策略分析在本次实验中,我们主要采用以下交易策略:(1)投机策略:根据市场分析,选择合适的时机买入或卖出期货合约,以获取价差收益;(2)套利策略:在两个或多个相关期货品种之间进行套利操作,以获取稳定的收益。

通过对实验结果的总结,我们发现以下问题:(1)在投机策略中,由于市场波动较大,风险控制难度较高;(2)在套利策略中,需要密切关注相关品种之间的价差变化,及时调整策略;(3)在实际操作中,投资者应结合自身情况,制定合理的交易策略。

期货模拟交易实验报告

期货模拟交易实验报告封面:概要:本报告旨在对期货模拟交易进行分析和总结。

通过参与期货模拟交易实验,我们对期货市场的运作机制、交易策略以及风险管理等方面有了更深入的了解。

本报告将介绍实验过程、实验结果和心得体会,并对其中的收获和不足进行分析和讨论。

1. 引言期货市场作为金融市场的重要组成部分,具有重要的风险管理和价格发现功能。

为了提高对期货市场的认识和应用技能,本次实验采用期货模拟交易的方式进行。

通过模拟交易,我们可以在真实市场场景下进行交易,感受市场波动和风险,并通过实际操作来提高自己的交易策略。

2. 实验过程2.1 实验目标本次实验的主要目标是熟悉期货市场的操作流程和交易策略,同时学会使用相应软件进行交易模拟,提高对期货市场的认知。

2.2 实验步骤首先,我们注册并登录了期货模拟交易系统账户,并通过系统提供的虚拟资金进行交易。

然后,我们根据市场行情和自身的分析,选择合适的期货合约进行交易。

交易过程中,我们严格遵守交易规则,密切关注市场的变化,并及时调整仓位和止损盈取。

最后,我们记录交易数据和心得体会,准备完成交易报告。

3. 实验结果3.1 交易收益通过期货模拟交易系统,我们进行了若干次交易并实现了一定的交易收益。

在这个过程中,我们深刻体会到交易决策的重要性和风险管理的必要性。

合理的交易策略和风险控制能够帮助我们取得更好的交易成果。

3.2 市场分析通过对市场行情的观察和数据分析,我们发现期货市场波动性较大,价格变动与基本面因素、政策因素等密切相关。

我们需要根据市场变化及时调整交易策略,并不断学习和积累交易经验。

4. 心得体会通过这次期货模拟交易实验,我们对期货市场有了更深入的了解和认识。

我们意识到市场风险不可忽视,交易决策需慎重,并能够及时反思和总结交易策略的有效性。

同时,我们也发现自己在交易分析能力和风险控制方面还有待提高,需要通过不断学习和实践来完善自己的交易技能。

5. 总结与展望通过期货模拟交易实验,我们深入了解了期货市场的运作机制和交易策略,并通过实际操作来提高自身的交易技能和风险管理能力。

大学期货实验报告总结(3篇)

第1篇一、实验背景与目的随着我国金融市场的不断发展,期货交易作为一种重要的金融衍生品,在风险管理、价格发现等方面发挥着越来越重要的作用。

为了提高自身对期货市场的认识,掌握期货交易的基本原理和操作方法,我在大学期间参加了期货实验课程。

本次实验旨在通过模拟交易,了解期货市场的运作机制,熟悉期货交易规则,培养实际操作能力,并从理论和实践两方面对期货市场进行深入分析。

二、实验过程与内容1. 理论学习阶段在实验开始前,我系统学习了期货市场的基本知识,包括期货合约、交易规则、基本面分析、技术分析等。

通过学习,我对期货市场有了初步的认识,了解了期货交易的基本原理。

2. 模拟交易阶段在模拟交易阶段,我选择了白糖和豆油两种期货品种进行交易。

在交易过程中,我遵循以下原则:(1)合理分配资金:根据自身风险承受能力,将资金合理分配到不同品种,降低单一品种交易风险。

(2)严格止损:设定合理的止损点,避免亏损扩大。

(3)顺势而为:根据市场趋势进行交易,避免逆势操作。

(4)控制情绪:保持冷静,避免因情绪波动而做出错误决策。

3. 实验结果分析在模拟交易过程中,我经历了亏损和盈利。

通过对实验结果的分析,我发现以下问题:(1)对期货品种的深入分析不足:在交易过程中,我对白糖和豆油两种品种的研究不够深入,未能充分了解其基本面和市场动态。

(2)技术分析能力有待提高:在交易过程中,我主要依靠技术分析进行操作,但技术水平有限,导致交易结果不稳定。

(3)投机心理较重:在交易过程中,我有时会因投机心理而盲目操作,未能正确把握盈利和亏损的度。

三、实验心得体会1. 提高对期货市场的认识通过本次实验,我对期货市场有了更深入的了解,认识到期货交易的风险与机遇并存。

在今后的学习和工作中,我将不断提高自身对期货市场的认识,为实际操作打下坚实基础。

2. 加强理论学习与实践操作相结合在实验过程中,我发现理论知识与实践操作相结合的重要性。

在今后的学习中,我将更加注重理论知识的积累,同时加强实践操作,提高自身交易水平。

商品期货模拟操作_实验报告

实验报告课程名称: 金融衍生工具 实验类别:综合性□ 设计性 □ 其他□ 实验项目: 商品期货模拟操作 专业班级: XXXXXXXXX 姓 名: XXX 学 号: XXXXXXXX 实验室号: 实验组号: 实验时间: 批阅时间: 指导教师: 成 绩: 实验项目:铜期货模拟操作一、实验目的和要求目的:掌握商品期货操作的具体方法。

要求:1. 熟悉商品期货的交易规则,熟悉商品期货的操作流程;2. 观测各种期货价格,了解系统所提供的商品期货交易行情;3. 进行商品期货模拟操作,采用基本分析和技术分析方法进行具体分析。

二、实验方法通过计算机网络登录良运期货网,下载、安装相关软件,并以此软件显示的信息为基础进行具体分析与模拟操作。

三、设备或条件微机、网络、IE浏览器、WORD文字处理软件、打印机四、实验内容成果在学习完一个学期的期货与期权这门课后我觉得获益良多。

从对期货市场一无所知到了解期货的产生,分析,懂得综合宏观和微观的因素对期货市场进行全面的分析。

同时学校为了进一步让我们体验炒期货的真实性,学会炒期货,分析行情,为我们开辟了模拟炒期货的平台,每个人初始资金五十万元。

尽管这并非现实中的期货市场,又或许现实中期货市场的操作会复杂得多,但是我从中我学到了许多东西,懂得如何去操作,如何去盈利,最重要的是为自己将来向期货市场投资打下了基础。

一、期货交易概述:所谓期货交易,是指交易双方在期货交易所买卖期货合约的交易行为。

期货交易是在现货交易基础上发展起来的、通过在期货交易所内成交标准化期货合约的一种新型交易方式。

交易遵从"公开、公平、公正"的原则。

买入期货称"买空"或称"多头",亦即多头交易,卖出期货称"卖空"或"空头",亦即空头交易。

期货交易的买卖又称在期货市场上建立交易部位,买空称作建立多头部位,卖空称作建立空头部位。

期货交易实训实验报告

一、实验背景与目的随着金融市场的不断发展,期货交易作为一种重要的衍生品交易方式,越来越受到投资者的关注。

为了提高学生对期货交易理论知识的掌握程度,培养其实际操作能力,经济贸易学院特组织期货交易实训课程。

本次实验旨在通过模拟期货交易,让学生深入了解期货市场的基本原理、交易规则及风险管理方法,提高学生的金融实践能力和风险意识。

二、实验内容与方法1. 实验内容(1)期货市场基础知识:期货合约、期货价格、期货交易机制等。

(2)期货交易策略:基本面分析、技术面分析、资金管理、风险控制等。

(3)模拟期货交易:通过模拟软件进行实际操作,体验期货交易的全过程。

2. 实验方法(1)理论学习:通过课堂讲解、阅读教材、观看教学视频等方式,掌握期货市场基础知识。

(2)模拟操作:使用模拟软件进行期货交易,实践所学知识。

(3)案例分析:分析实际期货交易案例,总结经验教训。

三、实验过程与结果1. 理论学习阶段在理论学习阶段,学生通过课堂讲解、阅读教材、观看教学视频等方式,掌握了期货市场基础知识。

主要包括期货合约、期货价格、期货交易机制等内容。

2. 模拟操作阶段在模拟操作阶段,学生使用模拟软件进行期货交易。

以下是实验过程中的一些关键步骤:(1)选择交易品种:根据个人兴趣和投资策略,选择合适的期货品种。

(2)制定交易计划:明确交易目标、止损点、止盈点等。

(3)执行交易:根据市场行情和交易计划,进行买入或卖出操作。

(4)风险控制:密切关注持仓情况,及时调整交易策略,降低风险。

在模拟操作阶段,学生共进行了20次交易,其中盈利10次,亏损10次。

以下是部分交易结果:- 交易品种:豆粕期货- 交易方向:买入- 交易价格:3100元/吨- 止损点:3080元/吨- 止盈点:3200元/吨- 实际盈亏:+100元/吨- 交易品种:螺纹钢期货- 交易方向:卖出- 交易价格:4000元/吨- 止损点:4050元/吨- 止盈点:3900元/吨- 实际盈亏:-200元/吨3. 案例分析阶段在案例分析阶段,学生分析了实际期货交易案例,总结了以下经验教训:(1)基本面分析:关注宏观经济、行业政策、供求关系等因素,对期货价格走势进行判断。

期货交易实验报告

期货交易实验报告院(系)经济管理学院专业经济学班级 110512姓名张钰学号 110512127导师侯剑平老师2014 年 06月 13 日期货交易实验报告1.实验课程名称:期货交易实验2.实验项目名称:“大智慧杯”高校金融精英选拔赛3.实验目的和要求实验目的:金融交易是一种理论与实践结合非常紧密的投资行为,作为经济学专业学生需要系统的了解金融产品交易的基本原理、分析方法、技术分析与基本面分析等金融交易基本技术,期货交易作为金融投资交易的一种,与其他金融交易既有具有相同之处又有自己的特点,仅仅通过课堂对有关知识的讲解不能使学生更好的理解期货交易的原理、方法与操作技巧,期货交易模拟实验可以提高学生学习兴趣,更好掌握课程内容。

4.实验内容和原理(1)根据市场价格走势与投资者的判断,投机交易分为做多与做空两种方式,本实验要求学生基于技术分析与基本面分析,进行做多与做空交易;(2)杠杆交易:期货交易的重要特征就是可以使用杠杆交易方式,实验要求学生在交易中体验杠杆交易原理与方法。

5.主要仪器设备大智慧云操盘软件系统6.操作方法与实验步骤(1)进入大智慧云操盘软件系统,登陆账号和密码,然后进入交易,模拟白银期货交易。

(2)了解模拟白银期货交易的基本流程。

对模拟交易来说,最主要的就是进行做多与做空的交易指令。

(3)利用技术分析与基本面分析对白银期货进行走势分析。

(4)根据走势进行一定数量的做多与做空交易。

(5)掌握资金的变动情况及其盈亏状况并进行原因分析。

(6)了解自己的排名情况。

7.实验数据记录和处理8.实验结果与分析通过实验操作,让我对期货交易有了从理论上到实践上的认识。

刚开始我们只是学习了期货交易的理论知识,对实践操作知之甚少,不能深刻理解利用技术分析与基本面分析对白银期货进行走势分析,从而进行一定数量的做多与做空交易来获取利润。

在本次试验中,从模拟期货投资出发,进行期货做多与做空操作,了解期货交易市场的变化多端,行情的变化莫测,在变化中体会期货的交易规则及其分析方法。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

商品期货程序化波段交易系统

测试报告

一. 一般描述

1.交易策略

在日线以及周线级别上,通过组合型、纯量化技术指标,确定期货商品交易过程中进场、出场、以及止损的具体价位;以纯量化资金管理

规则确定开仓数量。

并以这些规则作为交易依据。

2.交易的执行

根据上述纯数量化的交易规则,编写交易指令,通过文华财经Mytrader交易信息系统中程序化交易模块实现全自动下单。

3.交易品种选择

a)采用4-5个商品组合交易的策略

b)筛选在日线、周线级别的价格走势中富含较大振幅波动的品种;

c)在不同类别商品,如:工业品、农产品、化工产品等方面,尽量形

成互补组合

4.测试时间周期

PTA测试起始日期为2007年1月6日,截止于2010年10月31日,其余各品种测试周期起始于2006年1月1日,截止于2010年10月31

日。

5.交易合约的选择

各个品种选择当期主力合约进行交易,并且按照主力合约的实际转移进行换约。

换约方式依据一致性换约规则进行。

6.测试帐户起始本金确定为100万元

7.开仓数量的确定

每个品种保证金金额保持为帐户起始本金额的5%-7%,随商品价格的变动,相应增加或减少开仓数量

8.盈亏计算

帐户净值变化、帐户最大连续回撤等指标,以持有头寸平仓之后产生实际盈亏进行计算,持仓盈亏不计入净值变化以及帐户最大连续回撤等

指标。

二.

主要测试指标

项目 胶 铜 糖 豆油 PTA 汇总 总收益(元) 614600 1096250 506840 568900 643820 3430410 交易次数 148 54 40 91 58 391 盈利次数 61 25 21 42 28 177 亏损次数 87 29 19 49 30 214 胜率

41% 46% 53% 46% 48% 45% 最大连续回撤(次)

7 7 6 6 5 9 最大连续回撤(元) 80250

126200

67500

75720

55400

152000

发生时段

0602-0604 0706-0710 0604-0605 0706-0708 0808-0809 0602-0604

图表说明:

1. 胶、铜、糖、豆油测试周期:060101—101031;PTA 测试周期:070101

—101031

2. 以三分之一个月作为盈亏计算的时间单位

三. 资金曲线

1. 06年1月1日至10年10月31日商品期货波段交易系统盈利曲线

0500000

1000000

1500000

2000000

2500000

3000000

3500000

4000000

0601a

0602c

0604b

0606a

0607c

0609b

0611a

0612c

0702b

0704a

0705c

0707b

0709a

0710c

0712b

0802a

0803c

0805b

0807a

0808c

0810b

0812a

0901c

0903b

0905a

0906c

0908b

0910a

0911c

1001b

1003a

1004c

1006b

1008a

1009c

图表说明:

1.帐户本金为固定100万元,单利计算

2.起止时间:06年1月1日 至 10年10月31日

3.以头寸平仓产生平仓盈亏计算帐户净值变化,不计算持仓盈亏

4.以三分之一个月作为盈亏计算的时间单位

2. 06年1月1日至10年10月31日商品期货波段交易系统分品种盈利曲

线

-200000

0200000

400000

600000

800000

1000000

1200000

图表说明:

1.品种开仓数量规则:各品种保证金数额保持为账号总额的5%—7%

2.各品种在持仓过程中仓位不变

3.06年1月1日至10年10月31日商品期货波段交易系统保证金曲线

050000

100000

150000

200000

250000

300000

350000

0601a

0603a

0605a

0607a

0609a

0611a

0701a

0703a

0705a

0707a

0709a

0711a

0801a

0803a

0805a

0807a

0809a

0811a

0901a

0903a

0905a

0907a

0909a

0911a

1001a

1003a

1005a

1007a

1009a

图表说明:

1.帐户资金总额为固定100万元

2.红线为保证金总额,绿线为空仓保证金,红绿线之差为多仓保证金 3.红绿线重叠时,仓内保证金均为做空保证金;绿线达到零轴时,仓内保证金均为做多保证金

4.绿线位于纵向中部位置时,仓内做空、做多保证金参半,属于系统风险较小的时间段

四.

测试小结

1. 测试时间周期为5年,交易品种为5个品种,累计交易次数391次

2. 采用固定账号资金,单利交易方式,五年累计盈利超过300%

3.

年均收益超过60%,其中,收益最低年份为07年,年收益44.6%;最高收益年份为08年,年收益为111.9%

4. 以橡胶为例,五年的测试周期中,所经历的特征行情有:

a) 超过170%,累计超过17000点的连续单边上涨行情(0808—1001) b) 超过65%,累计超过19000点的连续单边下跌行情(0808—0812) c) 振幅在3500点左右的小幅震荡(0612—0801) d) 宽度为6000点左右的宽幅震荡整理(1001—1007) e) 宽度为1200点左右的窄幅震荡整理(0904—0907) 其他几个品种均有类似特性。

在测试期内,行情组成较为丰富全面,使得对于交易系统的测试更加完整,结果较为可信

5. 五种商品组合交易,各商品阶段盈亏形成互补,使测试时段范围内账号

最大资金回撤在15%左右,明显优于单独交易其中任何一个商品所产生

的最大资金回撤指标

6.各品种在测试期间内(五年)的累计收益差别较大,其中铜表现最优,

收益达到账号资金总额的109%,累计收益接近五个品种盈利总额的三分之一;收益最低的是白糖,累计收益为账号资金总额的50%。

7.由于收益测试的时间周期为5年,单纯以此5年各品种的累计盈利不足

以全面说明各品种的波动特性和盈利特性。

另外,组合投资对于平滑资金曲线起到了明显的作用,鉴于以上两点原因,不考虑以此测试结果对参与交易的品种进行简单的取舍

五. 测试结论

1.测试的时间周期达到5年,累计交易次数391次,测试所包含的行情类

型较为丰富全面

2.风险控制水平,在年度级别上比较稳定,测试期内未出现年度累计亏损

的情况

3.收益水平较大地依赖于各品种的大级别行情,年度之间差值较大

4.交易系统的资金容量较大,适合于从中小型到大型帐户的交易

5.采用全自动程序化交易方式,交易指令可以在文华程序化交易和交易开

拓者两个平台上同时实现,使得交易策略得以执行的稳定性较强

6.全自动程序化交易方式有利用多品种、多帐户同时交易

深蓝投资

2010年11月。