个人所得税明细申报表(二)

最新个人所得税纳税申报表(主表、附表一、附表二)

最新个人所得税纳税申报表(主表、附表一、附表二)1. 简介该文档旨在提供最新个人所得税纳税申报表的填写说明和要点。

本文分为主表、附表一和附表二三个部分,分别涵盖了个人所得税申报的核心内容。

2. 主表2.1 填写要点- 填写纳税人的基本信息,包括姓名、身份证号码、纳税人识别号等关键信息。

- 填写收入项目,如工资、劳务报酬、稿酬等,务必准确填写。

- 填写减除费用项目,如子女教育、住房贷款利息等,需提供相应证明材料。

- 计算应纳税所得额,注意核对计算公式及计算过程。

2.2 注意事项- 所有填写内容必须真实、准确,不得故意隐瞒或造假。

- 请仔细核对填写的各项数值,确保无误。

- 如有任何变动或调整,请及时更新相关信息。

3. 附表一3.1 填写要点- 填写涉及特殊个人所得项目的详细信息,如股息、红利、房屋租金等。

- 提供所得的来源、金额等相关信息,如有支出或费用扣除,需提供相应材料进行确认。

3.2 注意事项- 各项数据务必准确填写,特殊个人所得项目需提供相应证明材料。

- 如有疑问或不确定的填写内容,请咨询专业人士或相关税务机构。

4. 附表二4.1 填写要点- 填写个人所得税已缴税额,包括预缴税款、代扣代缴税款等。

- 对已缴税款进行核对和确认,确保填写准确无误。

4.2 注意事项- 所有填写内容必须真实、准确。

- 核对已缴税款时,请与相应的缴税证明进行对比。

以上为最新个人所得税纳税申报表(主表、附表一、附表二)的简要说明和填写要点。

准确填写申报表格,及时缴纳个人所得税,是每位纳税人的责任和义务,请务必遵守相关法规和准则。

如需更详细的说明或具体问题,建议咨询税务机构或专业人士的意见和帮助。

股权转让个人所得税自行纳税申报表

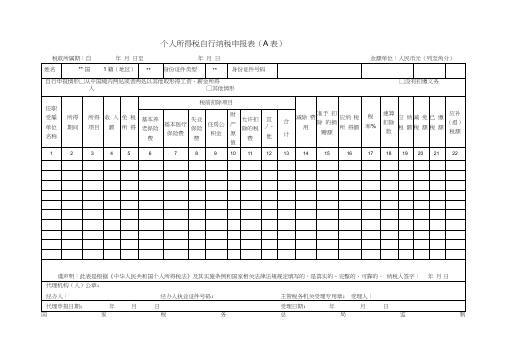

个人所得税自行纳税申报表(A表)【表单说明】一、适用范围本表适用于“从中国境内两处或者两处以上取得工资、薪金所得的”、“取得应纳税所得,没有扣缴义务人的”,以及“国务院规定的其他情形”的个人所得税申报。

纳税人在办理申报时,须同时附报附件2—《个人所得税基础信息表( B 表)》。

二、申报期限次月十五日内。

自行申报纳税人应在此期限内将每月应纳税款缴入国库,并向税务机关报送本表。

纳税人不能按规定期限报送本表时,应当按照《中华人民共和国税收征收管理法》(以下简称税收征管法)及其实施细则有关规定办理延期申报。

三、本表各栏填写如下:(一)表头项目1. 税款所属期:是指纳税人取得所得应纳个人所得税款的所属期间,应填写具体的起止年月日。

2. 姓名:填写纳税人姓名。

中国境内无住所个人,其姓名应当用中、外文同时填写。

3. 国籍(地区):填写纳税人的国籍或者地区。

4. 身份证件类型:填写能识别纳税人唯一身份的有效证照名称。

(1)在中国境内有住所的个人,填写身份证、军官证、士兵证等证件名称。

(2)在中国境内无住所的个人,如果税务机关已赋予18 位纳税人识别号的,填写“税务机关赋予”;如果税务机关未赋予的,填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照名称。

5. 身份证件号码:填写能识别纳税人唯一身份的号码。

(1)在中国境内有住所的纳税人,填写身份证、军官证、士兵证等证件上的号码。

(2)在中国境内无住所的纳税人,如果税务机关赋予18 位纳税人识别号的,填写该号码;没有,则填写护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等证照上的号码。

税务机关赋予境内无住所个人的18 位纳税人识别号,作为其唯一身份识别码,由纳税人到主管税务机关办理初次涉税事项,或扣缴义务人办理该纳税人初次扣缴申报时,由主管税务机关赋予。

6•自行申报情形:纳税人根据自身情况在对应框内打"V”。

(二)表内各栏纳税人在填报“从中国境内两处或者两处以上取得工资、薪金所得的”时,第1〜4列需分行列示各任职受雇单位发放的工薪,同时,另起一行在第4列“收入额”栏填写上述工薪的合计数,并在此行填写第5〜22列。

税务机关办理业务需带资料和表格样本

税务机关办理业务需带资料和表格样本税务机关是负责国家税收管理的机构,为了保障税收的征收和管理,税务机关需要办理各种税务业务。

不同的业务需要不同的资料和表格,下面就会为大家详细介绍税务机关办理业务所需的资料和表格样本。

一、个人所得税申报和缴纳个人所得税是指个人从各种来源取得的所得,按照国家规定需要纳税。

对于个人所得税的申报和缴纳,税务机关通常需要以下资料和表格:1. 个人所得税税务登记申报表(表1):用于个人所得税纳税人申请办理个人所得税税务登记。

2. 个人所得税汇算清缴表(表2):用于个人所得税的纳税人办理个人所得税的汇算清缴。

3. 个人所得税自行纳税申报表(表3):用于个人纳税人自行申报个人所得税。

4. 个人所得税预扣预缴申报表(表4):用于个人所得税的纳税人申报个人所得税的预扣预缴。

5. 个人所得税减免税申报表(表5):用于个人所得税纳税人申报个人所得税的减免税。

二、增值税申报和缴纳增值税是一种以货物和劳务的流转环节征税的税种。

对于增值税的申报和缴纳,税务机关通常需要以下资料和表格:1. 增值税纳税申报表(表6):用于纳税人按月、按季度向税务机关申报纳税。

2. 增值税开票销售情况表(表7):用于纳税人记录和申报增值税开具的发票和销售情况。

3. 增值税纳税检查调查表(表8):用于税务机关进行增值税纳税检查和调查。

三、企业所得税申报和缴纳企业所得税是指企业从各种经营活动中取得的所得,按照国家规定需要纳税。

对于企业所得税的申报和缴纳,税务机关通常需要以下资料和表格:1. 企业所得税纳税申报表(表9):用于企业纳税人申报企业所得税。

2. 企业所得税减免税申报表(表10):用于企业所得税纳税人申报企业所得税的减免税。

3. 企业所得税调整事项申报表(表11):用于企业所得税纳税人申报企业所得税的调整事项。

四、其他税务业务除了个人所得税、增值税和企业所得税以外,税务机关还需要办理其他各类税务业务,例如印花税、房产税、土地使用税等等。

2018个人所得税申报表(可编辑打印)

*扣缴义 务人名 称:

*税款所属期

至

*扣缴义务人所属行业:

*填表 日期:

法定 代表 人 (负 责 人):

*经 办 人

代理机构:

代理机 构经办 人:

经办人执业证件 号码:

代理申报 日期:

应扣未扣:

0

免税所得

税前扣除项目 其它

序 号

*是否明细 申报

姓名

身份 证件 类型

身份证件号码

*所得项 *所得期间起 目

* 速 算 扣 除 数

* 应 纳 税 额

协 定 税 率

应 减 扣 免 缴 税 税 额 额

以 扣 缴 税 额

应 补 退 税 额

备 注

1

*所得期间止 *收入额

科技人 员现金 奖励免 税部分

其他 基本养 基本医疗 免税 失业保险 老保险 保险 所得

允 许 扣 住房公 财产 投 除 商业 积金 原值 的 年金 健康 资 抵 税 险 扣 费

税 延 养 老 保 险

减 除 费 其 合计 用 他 扣 除

准予 扣除 应纳税 的捐 所得额 赠额

* 税 率

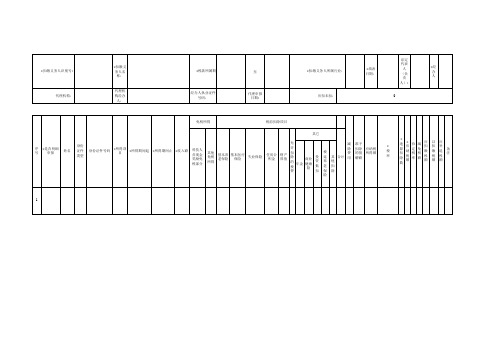

个人所得税明细申报表(一)-7页word资料

个人所得税明细申报表(一)个税明细申报类型:单位代扣代缴正常明细申报□个人正常明细自行申报□征管科、所:扣缴人名称(盖章):开户银行:帐号:扣缴人编码:填表日期:年月日金额单位:元根据《中华人民共和国个人所得税法》第九条的规定,制定本表,扣缴义务人应将本月扣缴的税款在次月15日内缴入国库,并向当地税务机关报送本表。

受理单位签章:受理人:受理日期:年月日扣缴义务人声明:我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》的规定填报的,我确信它是真实的、可靠的、完整的。

声明人签字:纳税人(或授权人):代理申报人(或办税员):申报日期:年月日说明:1.律师事务所和查账征收的个体工商户、独资、合伙企业以及承包承租经营者请使用《个人所得税明细申报表(二)》表申报。

2、应税项目为劳务报酬所得、财产租赁所得、特许权使用费时含税收入为扣除费用和税收后的收入;应税项目为财产转让所得时含税收入为扣除财产原值、合理费用和税收后的收入。

3.本表一式三份:经主管地税机关审核盖章后,扣缴人或纳税人一份、税收部门两份。

4、个税明细申报类型:单位正常扣缴申报的请选择单位代扣代缴正常明细申报;纳税人正常自行申报的,请选择个人正常明细自行申报;汇算明细申报和明细补退税申报请另行填写《个人所得税明细补、退税申报表》。

填表说明以及计算公式:一、税目:1、工薪所得,2、劳务报酬所得,3、稿酬所得,4、特许权使用费所得,5、财产租赁所得,6、财产转让所得,7、股息、利息、红利所得二、应税项目:根据税目不同选择:工薪所得:1、正常月薪收入,2、补发工资收入,3、年度奖金,4、实物福利,5、解除合同一次性补偿金,6、内部退养一次性补助劳务报酬所得:1、设计,2、装璜,3、安装,4、制图,5、化验,6、测试,7、医疗,8、法律,9、会计,10、咨询,11、讲学,12、新闻,13、广播,14、翻译,15、审稿,16、书画,17、雕刻,18、影视,19、录音,20、录像,21、演出,22、表演,23、广告,24、展览,25、技术服务,26、介绍服务,27、经纪服务,28、代办服务,29、其他劳务稿酬所得、特许权使用费所得、财产租赁所得、财产转让所得、股息利息红利所得的应税项目与税目相同。

个人所得税汇总明细表格

扣缴义务人声明

扣缴义务人(盖章): 2017年 月 日 法人代表(签章): 财务负责人(签章): 填表人(签章): 以 受理人(签章): 受理申报日期: 下 由 税 务 机 关 填 写 录入人(签章):

代理人(盖章): 年

经办人(签章):

月

日

录入日期:

所得 所属时间(止) 来源 地

其中:已 收入总 免税收 申报收入 额 入额 社保费 住房公积 其他 额 金

按规定扣除项目

已申报 速算扣 应纳税 批准减免 可抵缴 应纳税 除数 额 税额 税额 额

应扣补 (退)税 额

身分证

工资薪金所得 月度工资薪金

境内

0

0

0

0

0

0

0

3500

0

纳税人自行负担

0

0

0

0

0

0

身份证 明类别 身份证明号码 纳税人姓名

延期申报预缴□

汇缴申报□

扣缴义务人税务登记号 扣缴义务人名称 开户银行 单位社保编号 帐号

允许扣 法定减除 准予扣除 税款负 雇主负 除的费 费用额 的捐赠额 担方式 担比例 用额 雇主负 担税额 应纳税 所得额 税率

在职人员总 数

所得项目

所得项目子目

所属时间 (起)

0

0

0

0

本页小计 合计

附列资料共 1 份

0 0

我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》及相关法律法规的规定填报的,我确信它是真实的、可靠的、完整的。如有 不实,我愿承担法律责任。

பைடு நூலகம்

我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》及相关法律法规的 规定填报的,我确信它是真实的、可靠的、完整的。如有不实,我愿承担法律责任。

个人所得税明细申报表(二)

个人所得税明细申报表(二)个税明细申报类型:单位代扣代缴正常明细申报□个人正常明细自行申报□明细补税申报□明细退税申报□报表类型:月报: □年报:□扣缴人名称(盖章):开户银行:帐号:扣缴人编码:填表日期:年月日金额单位:元根据《中华人民共和国个人所得税法》第九条的规定,制定本表,扣缴义务人应将本月扣缴的税款在次月15日内缴入国库,并向当地税务机关报送本表。

受理单位签章:受理人:受理日期:年月日扣缴义务人声明:我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》的规定填报的,我确信它是真实的、可靠的、完整的。

声明人签字:纳税人(或授权人):代理申报人(或办税员):申报日期:年月日说明:1.本表适用律师事务所和查账征收的个体工商户、独资、合伙企业以及承包承租经营者申报个人所得税。

2.本表第13栏“个人可扣除费用“仅限于出资律师填报个人可依照比例扣除的费用及培训费用,其他人员不得填报。

3、本表一式三份:经主管地税机关审核盖章后,扣缴人或纳税人一份、税收部门两份。

4、个税明细申报类型:单位正常扣缴申报的请选择单位代扣代缴正常明细申报;纳税人正常自行申报的,请选择个人正常明细自行申报;单位年度汇算明细申报和明细补退税申报请选择明细补税申报、明细退税申报,并且报表类型选择年报;填表说明以及大略审核公式:一、税目:1、承包、承租经营所得;2、个体工商户生产经营所得;二、应税项目:承包、承租经营所得无应税项目;个体工商户生产经营所得:1、律师事务所经营者所得;2、独资、合伙企业经营者所得;3、一般个体户经营所得三、大略审核公式:本表自税款所属期2013年1月1日起使用,新增第13栏“个人可扣除费用”仅限于应税项目为“律师事务所经营者所得”时填报,其他人员不得填报。

第15、16栏按14拦套用个体工商户税率;(一)“承包、承租经营所得”:月报表:第9栏=第10栏=0(数值)(即这两栏不用填写)、1<=第11栏<=12,14=(8+12)/11×12(数值)-42000(数值),17=【14×15—16】/12(数值) ×11,20=17-18-19;年报表:第9栏=第10栏=0(数值)(即这两栏不用填写)、1<=第11栏<=12,14=8+12-3500(数值)×11,17=14×15—16,20=17-18-19;(二)“个体工商户生产经营所得”:月报表:个体户生产经营所得—一般个体户经营所得:1<=第11栏<=12,14=【(8-9)×10+12】/11×12(数值)-42000(数值),17=【14×15—16】/12(数值) ×11,20=17-18-19;个体户生产经营所得税目中的律师事务所经营者所得、独资、合伙企业经营者所得:1<=第11栏<=12,14=【(8-9)×10+12-13】/11×12(数值)-42000(数值),17=【14×15—16】/12(数值) ×11,20=17-18-19;注:第13栏“个人可扣除费用”仅限于应税项目为“律师事务所经营者所得”时填报,应税项目为独资合伙企业经营所得不得填报。

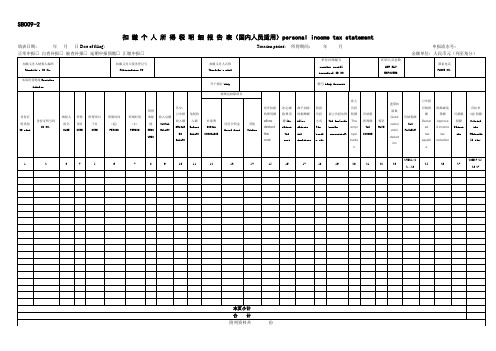

扣缴个人所得税明细报告表(国内人员适用)中英

ExemptSALARY

按规定扣除项目

允许扣除的费用额allow deduct the cost

法定减除费用额law deduct

The cost

准予扣除的捐赠额Allow deducts the donations

税款负担方式Tax burden way

雇主负担比例

The employer burden

可抵缴税额

Deduct tax

应扣补(退)税额

Overdue tax (Refundable tax)

社保费

SOCIAL INSURABCE

住房公积金

House fund

其他

Others

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24=21×22—23

25

26

27

28=24-25-26-27

开户银行bank

帐号bank account

身份证明类别

ID card

身份证明号码ID NO.

纳税人

姓名

NAME

所得项目

ITEM

所得项目子目

ITEM

所属时间(起)

PERIOD

所属时间(止)

PБайду номын сангаасRIOD

所得来源地RESOUREC

收入总额

TAOTAL SALARY

其中:已申报收入额DELCARED SALARY

扣缴义务人(盖章):

代理人(盖章):commsion

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

个人所得税明细申报表(二)

个税明细申报类型:单位代扣代缴正常明细申报口个人正常明细自行申报口明细补税申报

□明细退税申报口

报表类型:月报:口年报:口

扣缴人名称(盖章):开户银行:帐号:

b5E2RGbCAP

扣缴人编码:填表日期:年月日

金额单位:元plEanqFDPw

根据《中华人民共和国个人所得税法》第九条的规定,制定本表,扣缴义务人应将本月扣缴的税款在次月

15日内缴入国库,并向当地税务机关报送本表。

DXDiTa9E3d

RTCrpUDGiT

扣缴义务人声明:我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》的规定填报的,我确信它是真实的、可靠的、完整的。

声明人签字:5PCzVD7HxA

纳税人(或授权人):代理申报人(或办税员):

申报日期:年月日jLBHrnAlLg

说明:1 •本表适用律师事务所和查账征收的个体工商户、独资、合伙企业以及承包承租经营者申报个人所得税。

2 •本表第13栏“个人可扣除费用“仅限于出资律师填报个人可依照比例扣除的费用及培训费用,其他人员不得填报。

XHAQX74J0X

3、本表一式三份:经主管地税机关审核盖章后,扣缴人或纳税人一份、税收部门两份。

4、个税明细申报类型:单位正常扣缴申报的请选择单位代扣代缴正常明细申报;纳税人正常自行申

报的,请选择个人正常明细自行申报;单位年度汇算明细申报和明细补退税申报请选择明细补税申报、明细退税申报,并且报表类型选择年报;LDAYtRyKfE

填表说明以及大略审核公式:

一、税目:

1、承包、承租经营所得;

2、个体工商户生产经营所得;

二、应税项目:

承包、承租经营所得无应税项目;

个体工商户生产经营所得:1、律师事务所经营者所得;2、独资、合伙企业经营者所得;3、一般个体户经营所得Zzz6ZB2Ltk

三、大略审核公式:

本表自税款所属期2013年1 月1 日起使用,新增第13 栏“个人可扣除费用”仅限于应税项目为“律师事务所经营者所得”时填报,其他人员不得填报。

dvzfvkwMI1

第15、16 栏按14 拦套用个体工商户税率;(一)“承包、承租经营所得” :月报表:

第9栏=第10栏=0 (数值)(即这两栏不用填写)、1<=第11栏<=12,

14= (8+12)/11 X 12 (数值)一42000 (数值),

17=【14X 15—16】/12(数值)X 11,

20=17-18-19 ;

年报表:

第9栏=第10栏=0 (数值)(即这两栏不用填写)、1<=第11栏<=12,

14=8+12- 3500 (数值)X 11,

17=14X 15—16,

20=17-18-19 ;

(二)“个体工商户生产经营所得” :

月报表:

个体户生产经营所得—一般个体户经营所得:

1<=第11 栏<=12,

14=【(8-9 )X 10+12】/11 X 12(数值)- 42000(数值),

17=【14X 15—16】/12(数值)X 11,

20=17-18-19 ;

个体户生产经营所得税目中的律师事务所经营者所得、独资、合伙企业经营者所得:

1<=第11 栏<=12,

14=【(8-9 )X 10+12-13】/11 X 12(数值)- 42000(数值),

17=【14X 15—16】/12(数值)X 11,

20=17-18-19 ;

注:第13 栏“个人可扣除费用”仅限于应税项目为“律师事务所经营者所得”时填报, 应税项目为独资合伙企业经营所得不得填报。

rqyn14ZNXI

年报表:

个体户生产经营所得—一般个体户经营所得:

1<=第11 栏<=12,

14=【(8-9 )X 10+12】/11 X 12 (数值)一42000 (数值),

17=【14X 15—16】/12(数值)X 11,

20=17-18-19 ;

个体户生产经营所得税目中的律师事务所经营者所得、独资、合伙企业经营者所得:

1<=第11 栏<=12,

14=【(8-9 )X 10+12-13】—3500 (数值)X 11,

17=14X 15—16,

20=17-18-19 ;

注:第13栏“个人可扣除费用”仅限于应税项目为“律师事务所经营者所得”时填报, 应税项目为独资合伙企业经营所得不得填报。

EmxvxOtOc。