2008年-2011年商业银行不良贷款情况表

历年商业银行不良贷款的统计

余额

占全部贷款比例

余额

占全部贷款比例

2.2007年国有商业银行和股份制商业银行机构范围与2006年不同,因此国有商业银行和股份

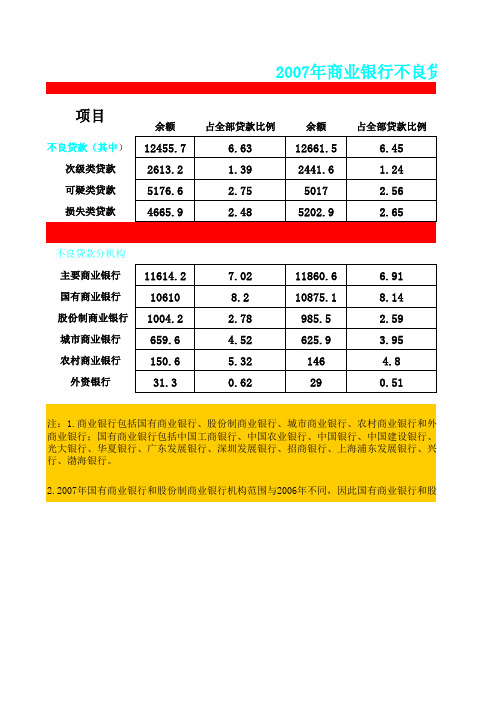

项目

注:1.商业银行包括国有商业银行、股份制商业银行、城市商业银行、农村商业银行和外资

商业银行;国有商业银行包括中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行;股光大银行、华夏银行、广东发展银行、深圳发展银行、招商银行、上海浦东发展银行、兴业银行、中国行、渤海银行。

国有商业银行 股份制商业银行城市商业银行农村商业银行外资银行

不良贷款分机构主要商业银行2007年商业银行不良贷款

良贷款情况表

余额占全部贷款比例余额占全部贷款比例

和外资银行;主要商业银行包括国有商业银行和股份制

建设银行、交通银行;股份制商业银行包括中信银行、

展银行、兴业银行、中国民生银行、恒丰银行、浙商银

和股份制商业银行的数据与2006年数据不可比。

银行逾期贷款不良比率分析

银行逾期贷款不良比率分析一、C银行贷款逾期不良比率分析(一)不良贷款下降总体较预期贷款下降快C银行改制为统一法人以来,在X局的持续监管及其自身的努力下,不良贷款基本呈下降趋势。

2008年9月C行的不良贷款余额为84.33亿元,经过近三年的努力,截至2011年一季度,不良贷款余额降至27.22亿元,降幅为67.72%。

同期的逾期贷款余额由55.88亿元降至23.62亿元,降幅为57.73%。

(二)两大原因形成“逾期贷款余额大于不良贷款余额”现象一是对于贷款五级分类原则的把握。

C行对不良贷款分类的把握原则是依据借款人的第一还款来源(即偿债能力)和偿债意愿,逾期与否是贷款分类的重要参考因素,但不是唯一的决定因素。

2010年,经过D会计师事务所审计,C行不良贷款余额调增5.46亿元不良贷款(不良率调增0.44个百分点),其部分原因即为对于逾期90天以上的农户贷款认定不一致(涉及金额1.02亿元)。

二是C行未将逾期90天以内的农户等相关涉农贷款纳入不良。

C行发放了相当数量的农户贷款及涉农助业贷款,由于农业生产的周期性特点以及外出打工春节返乡的农民工流动特点,导致这部分贷款经常会出现逾期,但最终形成不良贷款的情况较少(按照银监会及合作部五级分类矩阵,符合一系列既定条件的涉农贷款逾期180天以内,可以不纳入不良贷款)。

如2009年末,C行农户贷款余额156.02亿元,占全行贷款的15.30%;38.76亿元逾期贷款中,农户贷款(含助业贷款)17.07亿元,占逾期贷款总额的44.04%,至2010年末,这部分逾期的农户贷款(含助业贷款)已归还9.04亿元,归还率52.96%。

同时,从《逾期及不良贷款情况一览表》逾期贷款的数据分析,每年一季度,外出农民工返乡后,逾期贷款会出现显著下降。

.逾期及不良贷款情况一览表单位:亿元,%逾其中:逾期逾期90天以内贷不逾期贷款占期贷款 90天以内贷款良贷款款占逾期贷款比例不良贷款比率2008558466.26%11.9521.38%.33.88年三季度200842671.04%21.88%9.36.20年四季.772004573.19%15.00%6.14.92.93年一季2004486.13% 25.78%10.78.53.80年二季2003484.43% 6.2216.26%.28.23年三季20033104.70% 10.8528.00%.02.76年四季度.农户贷款(含农户助业贷款)逾期及归还情况表单位:亿元%二、关于Z银行逾期贷款与五级分类有关情况的报告根据《九家上市银行的不良贷款与逾期贷款之比》统计表,Z银行2006-2010年不良贷款/逾期贷款比例分别为124%、122%、92%、93%、98%,与其他几家上市银行不良贷款趋向于大于逾期贷款的情况不一致。

论商业银行不良贷款的处置对策(初稿)

南开大学滨海学院毕业论文(设计)中文题目:论商业银行不良贷款的处置对策外文题目:An Analysis ontheStrategies ofNon-performingAsset ofCommercial Bank学号:08991987姓名:李博年级:2008 级专业: 金融学系别: 金融学系指导老师:王旭丹完成日期: 2012年02月20日摘要商业银行的不良贷款以及由之引起的金融动荡是世界性的难题,特别是自美国次贷危机引发全球金融风暴后,各国银行体系的稳定性受到了严峻挑战,究其原因,威胁银行的主要风险仍然是不良贷款,银行的不良资产和脆弱的银行体系是爆发此次危机的根源。

尽管我国和国外银行由于经营模式不同,此次金融危机并未对我国银行业造成直接冲击。

但是由于金融全球化的发展,市场的联动性已成事实。

所以,在国际大环境的影响之下,我国商业银行对于不良贷款的处置应该防患于未然。

随着我国经济的发展,如何防范和化解这个问题迫在眉睫。

本文主要从我国商业银行不良贷款的现状出发,针对我国银行业现有的信贷风险控制机制存在种种缺陷,从内部和外部两个方面彻底分析我国商业银行不良贷款的形成的原因。

在处置对策方面,不仅要吸取国外混业经营模式的教训,还要结合我国银行业的实际情况、发展方向来努力防范和化解本国的金融风险。

关键词:金融危机,不良贷款,风险控制机制,处置对策,防控措施AbstractBadloansand thearousedfinancialturbulence are a universalproblem, especially after the American subprime mortgage crisis set offaglobal financial crisis andseriously thr eatenedthe stabilityof the banking systemworldwide. Basically,thehost ofproblems banksarefaced with havetheir origins in non-performing loan, anditis non-performingassets together with the fragilebanking system that proves tobe the direct causeof thiscrisis. Dueto themagn itude of the global financial crisis, a grave situationis presented to theChinesegovernment. Meanwhile,it should be noted thatnon-performingloan is akeyfactor for the stabilityandd evelopment of the overall economy。

我国商业银行不良贷款率影响因素的实证分析——基于2008—2022年的面板数据

DOI:10.19995/10-1617/F7.2023.23.089我国商业银行不良贷款率影响因素的实证分析——基于2008—2022年的面板数据温秀玲(华夏银行股份有限公司长春分行 吉林长春 130000 )摘 要:本文选取了2008—2022年13家上市商业银行数据,通过建立面板数据模型,研究分析商业银行不良贷款率的影响因素,并选取了拨备覆盖率、存贷比、资本充足率、最大十家客户贷款占比、净利差5个指标作为反映商业银行经营情况的个性指标,GDP增长率、M2增长率2个指标作为反映宏观经济水平的共性指标。

研究结果表明,通过优化宏观经济环境及提升商业银行自身风险防范水平等措施,有利于促进商业银行不良贷款率的降低,对商业银行的可持续发展及防范金融危机均具有重要意义。

关键词:商业银行;不良贷款率;影响因素;面板模型;实证分析本文索引:温秀玲.我国商业银行不良贷款率影响因素的实证分析[J].商展经济,2023(23):089-092.中图分类号:F832.33 文献标识码:A现代经济社会,商业银行作为重要的金融中介,不良贷款问题一直被有关部门高度重视。

整体来看,2008年末,我国境内商业银行不良贷款率为2.45%,2008—2012年,受银行上市的政策红利、金融危机后人民币信贷资产的快速扩张,以及中国经济高速增长的影响,商业银行不良贷款率呈整体下降趋势,从2013年开始,商业银行不良贷款率开始上升,并在2020年达到最高,开始逐步下降,2022年我国商业银行不良贷款率为1.63%。

将商业银行不良贷款率保持在一个合理水平,对维持稳健经营、防范金融风险、支持实体经济发展均具有重要意义。

因此,从宏观和微观角度探究商业银行不良贷款率影响因素,对商业银行可持续发展及防范金融危机具有重要意义。

1 文献综述商业银行不良贷款率一直是理论界研究的热点,国内学者从制度、宏观因素及微观因素多个维度对商业银行不良贷款率影响因素进行分析。

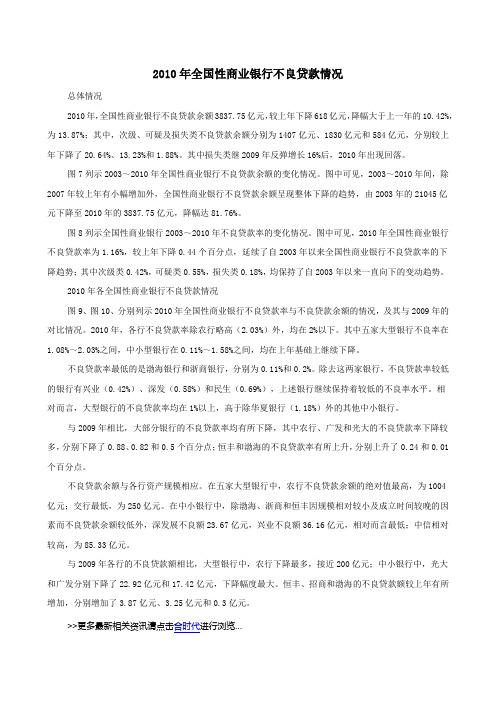

2010年全国性商业银行不良贷款情况

2010年全国性商业银行不良贷款情况总体情况2010年,全国性商业银行不良贷款余额3837.75亿元,较上年下降618亿元,降幅大于上一年的10.42%,为13.87%;其中,次级、可疑及损失类不良贷款余额分别为1407亿元、1830亿元和584亿元,分别较上年下降了20.64%、13.23%和1.88%。

其中损失类继2009年反弹增长16%后,2010年出现回落。

图7列示2003~2010年全国性商业银行不良贷款余额的变化情况。

图中可见,2003~2010年间,除2007年较上年有小幅增加外,全国性商业银行不良贷款余额呈现整体下降的趋势,由2003年的21045亿元下降至2010年的3837.75亿元,降幅达81.76%。

图8列示全国性商业银行2003~2010年不良贷款率的变化情况。

图中可见,2010年全国性商业银行不良贷款率为1.16%,较上年下降0.44个百分点,延续了自2003年以来全国性商业银行不良贷款率的下降趋势;其中次级类0.42%,可疑类0.55%,损失类0.18%,均保持了自2003年以来一直向下的变动趋势。

2010年各全国性商业银行不良贷款情况图9、图10、分别列示2010年全国性商业银行不良贷款率与不良贷款余额的情况,及其与2009年的对比情况。

2010年,各行不良贷款率除农行略高(2.03%)外,均在2%以下。

其中五家大型银行不良率在1.08%~2.03%之间,中小型银行在0.11%~1.58%之间,均在上年基础上继续下降。

不良贷款率最低的是渤海银行和浙商银行,分别为0.11%和0.2%。

除去这两家银行,不良贷款率较低的银行有兴业(0.42%)、深发(0.58%)和民生(0.69%),上述银行继续保持着较低的不良率水平。

相对而言,大型银行的不良贷款率均在1%以上,高于除华夏银行(1.18%)外的其他中小银行。

与2009年相比,大部分银行的不良贷款率均有所下降,其中农行、广发和光大的不良贷款率下降较多,分别下降了0.88、0.82和0.5个百分点;恒丰和渤海的不良贷款率有所上升,分别上升了0.24和0.01个百分点。

商业银行不良贷款产生原因及解决对策【文献综述】

文献综述商业银行不良贷款产生原因及解决对策随着我国商业银行的不断发展壮大,不良贷款问题也伴随着产生并阻碍着商业银行的进一步发展。

关于商业银行不良贷款问题产生的原因,以及化解不良贷款的措施,很多学者进行了深入的研究。

1 商业银行不良贷款的国外研究商业银行不良贷款的国外研究中,最早的银行倒闭事件可以追溯到14世纪巴蒂家族的弗罗伦萨银行,当时,由于英吉利政府没能偿还该银行的巨额贷款,而导致其倒闭。

19世纪,英格兰两家大银行的倒闭,日本北海道拓殖银行的破产等,这些银行经营的失败案例在国际金融史上时有发生。

而导致银行破产的原因中,银行不良贷款问题一直是银行失败的主要原因。

Sanjeev,Gunjan米(2007)认为,不良贷款已成为世界各地银行界的威胁,而形成不良贷款的外部因素与内部因素相比有较高的影响力。

富兰克林艾伦(2009)认为,不良贷款问题是中国持续繁荣的最重要的问题,在努力改善银行体系中,特别是减少不良贷款的主要银行数量和提高其效率的延续,是中国改革在短期内金融体系最重要的方面。

2 商业银行不良贷款的国内研究2.1商业银行不良贷款的现状研究对于商业银行不良贷款现状的国内研究中,中国银监会副主席唐双宁在举行“2007年中国金融市场论坛”上表示,虽然我国银行业的改革总体上取得了成功,但目前有些改革还在浅层次进行,基础还不牢固,有待进一步向纵深推进,特别要求商业银行防止不良贷款的反弹。

廖远甦(2007)认为解决我国商业银行的不良贷款难题,任重而道远。

因为,国际上一般认为合适的不良贷款率应该在2%—5%之间。

2000年世界排名前20的银行(不包括中国的银行)的平均不良贷款率为3.27%。

虽然除农业银行以外的其他三大国有商业银行的不良贷款率接近这一水平,但因为目前的不良贷款率是在政府大力扶持下短期获得的,仍然有反弹的可能。

赵洪丹、丁志国(2010)通过研究发现,2003年以来的不良贷款率和不良贷款余额“双降”主要归因于贷款存量增大和不良贷款的剥离。

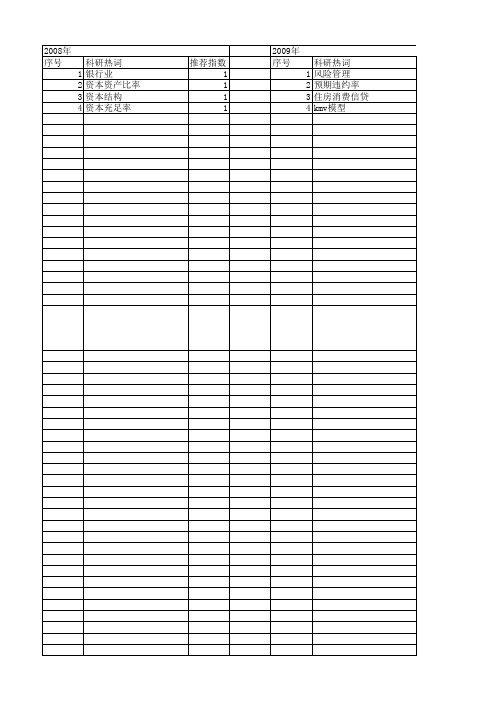

【国家自然科学基金】_不良贷款率_基金支持热词逐年推荐_【万方软件创新助手】_20140731

推荐指数 3 2 2 2 1 1 1 1 1 1Байду номын сангаас1 1 1 1 1 1 1 1 1 1

2014年 序号 1 2 3 4 5 6 7 8 9

2014年 科研热词 上市银行 风险因素 银行利润 资本充足率 货币政策 行业 汇率 影响因素 不良贷款率 推荐指数 2 1 1 1 1 1 1 1 1

科研热词 高管薪酬 高层管理人员 薪酬 股份制商业银行 盈利水平 持股比例 影响因素 影响因数 审计费用 境外战略投资者 城市商业银行 国有商业银行 商业银行 偏最小二乘法 产权性质 不良贷款率

推荐指数 2 1 1 1 1 1 1 1 1 1 1 1 1 1 1 1

2011年 序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20

2008年 序号 1 2 3 4

科研热词 银行业 资本资产比率 资本结构 资本充足率

推荐指数 1 1 1 1

2009年 序号 1 2 3 4

科研热词 风险管理 预期违约率 住房消费信贷 kmv模型

推荐指数 1 1 1 1

2010年 序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16

2013年 序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20

科研热词 商业银行 风险管理 资本充足率 巴塞尔协议ⅲ 银行风险 运行效率 货币政策 法定存款准备金率 成本效率 影响因素 县域经济 利率 农村金融 农村合作金融机构 信贷风险 不良贷款率 不良贷款 tobit模型 sfa dea方法

2012年 序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22

全国及各省份商业银行存贷款与不良贷款情况2007

4,850.3 4,357.5

4,581.9 5,808.1

7.5

6.7

1.5

1.0

3.1款情况表(2007 年)

机构 项目 不良 贷款余额

次级 可疑 损失 不良 贷款率 次级 可疑 损失

商业银行 国 有商业 股 份制商

合计

银行 业银行

12,684.2 11,149.5 860.3

17.9 2.7 9.4 5.7

2004年

17,175.6 3,074.7 8,899.3 5,201.6

13.2 2.4 6.8 4.0

2005年

12,196.9 2,949.6 4,609.0 4,638.4

8.9 2.2 3.4 3.4

2006年 2007年

11,703.0 12,009.9

2,270.7 1,844.3

统计信息

《西部金融》2008 年第 6 期

全国及各省份商业银行存贷款与不良贷款情况(2007)

全国主要商业银行不良贷款情况表(2003—2007 年)

年份 项目 不良贷款 余额

次级 可疑 损失 不良贷款 率 次级 可疑 损失

2003年

21,044.6 3,201.1 11,130.7 6,712.8

220,363.5 76,784.9 110,695.3 2,572.3 30,311.1 169,771.0 87,397.9 67,251.7 2,473.0 9,233.6 3,414.8

2004年

253,188.1 89,438.1 126,196.2 2,082.5 35,471.3 188,565.6 90,808.3 81,010.1 1,926.1 11,618.4 3,202.8

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

损失类贷款571.5 0.21% 579.2 0.20% 609.8 0.20% 627.9 0.20%

不良贷款分机构

主要商业银行4714.4 2.02% 4435.8 1.74% 4296.9 1.64% 4264.5 1.59%

国

4040.1 2.30% 3763.5 1.99% 3642.2 1.86% 3627.3 1.80% 有商业银行

股

674.3 1.17% 672.3 1.03% 654.7 0.99% 637.2 0.95% 份制商业银行

城市商业银行509.2 2.17% 485.1 1.85% 476.6 1.70% 376.9 1.30% 农村商业银行197.4 3.59% 192.8 3.20% 197.9 2.97% 270.1 2.76% 外资银行74.3 1.09% 67.7 1.03% 73.8 1.06% 61.8 0.85% 注:商业银行包括国有商业银行、股份制商业银行、城市商业银行、农村商业银行和外资银行;主要商业银行包括国有商业银行和股份制商业银行;国有商业银行包括中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行;股份制商业银行包括中信银行、

光大银行、华夏银行、广东发展银行、深圳发展银行、招商银行、上海浦东发展银行、兴业银行、中国民生银行、恒丰银行、浙商银

行、渤海银行。

其中:次级类贷款1665 0.4% 1663 0.4% 1536 0.4% 1725 0.4%

可疑类贷款2004 0.5% 1910 0.5% 1867 0.4% 1883 0.4%

损失类贷款663 0.2% 656 0.2% 675 0.2% 670 0.2% 不良贷款分机构

主要商业银行4333 1.1% 4229 1.0% 4078 0.9% 4279 1.0%

大

3100 1.2% 3030 1.1% 2879 1.1% 2996 1.1% 型商业银行

股

552 0.7% 530 0.6% 531 0.6% 563 0.6% 份制商业银行

城市商业银行333 0.9% 326 0.8% 330 0.8% 339 0.8% 农村商业银行299 1.8% 299 1.7% 297 1.6% 341 1.6% 外资银行49 0.5% 44 0.5% 40 0.4% 40 0.4% 注:商业银行包括大型商业银行、股份制商业银行、城市商业银行、农村商业银行和外资银行;主要商业银行包括大型商业银行和股份制商业银行;大型商业银行包括中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行;股份制商业银行包括中信银行、

光大银行、华夏银行、广东发展银行、深圳发展银行、招商银行、上海浦东发展银行、兴业银行、中国民生银行、恒丰银行、浙商银

行、渤海银行。