固定收益证券课后习题答案

固定收益证券姚长辉第一章课后题答案

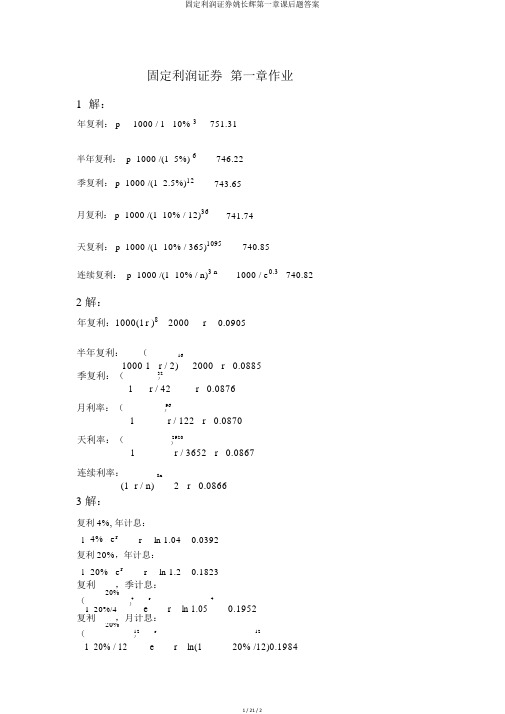

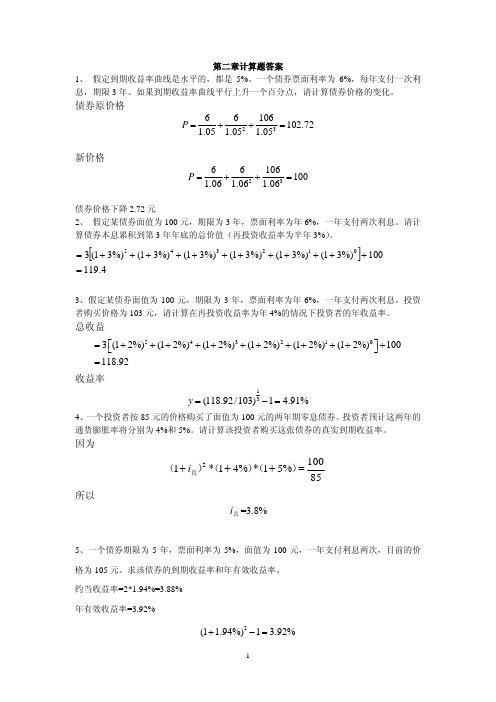

固定利润证券 第一章作业1 解:年复利: p 1000 / 1 10% 3 751.31半年复利: p 1000 /(1 5%) 6746.22 季复利: p 1000 /(1 2.5%)12743.65 月复利: p 1000 /(1 10% / 12)36 741.74天复利: p 1000 /(1 10% / 365)1095740.85连续复利: p 1000 /(1 10% / n)3 n 1000 / e 0.3 740.822 解:年复利:1000(1 r )8 2000 r 0.0905半年复利: ( 162000 r 0.0885 1000 1 r / 2) 季复利:( 132 r 0.0876 )r / 42月利率:(196 )r / 122 r 0.0870 天利率:(1 2920 )r / 3652 r 0.0867连续利率: 8n 2 r 0.0866 (1 r / n)3 解:复利 4%, 年计息:1 4% e rr ln 1.04 0.0392 复利 20%,年计息:1 20% e r r ln 1.2 0.1823复利 ,季计息: 20%( 4 r 4 )e r ln 1.05 0.1952 1 20%/4复利 ,月计息: 20% (12 r 12) e r ln(1 20% /12)0.19841 20% / 124解:净价101 23 / 32 101.71875应计利息 100 0.09125 / 2 79 / 184全价100(1 0.09125 / 2)1051 x 2184全价净价应计利息解得:x 0.029911851 故买入利润率为0.029911851同理卖出利润率为0.0277823275解:答:(1)设逆浮动利率债券的利率公式为X5000*9%=3000*(LIBOR+3%) +2000X解得 X=18%-1.5LIBOR逆浮动利率债券的利率确立公式为18%-1.5 month LIBOR(2)由于 0<LIBOR<=12%浮动利率债券的利率 =1month LIBOR+3%,故顶为 15%,底为 3% 逆浮动利率债券的利率 =18%-1.5monthLIBOR,故顶为 18%,底为 06解:5000/100*98.25 =4912.5元因此投资者购置该债券需支付的金额4912.5 元7解:浮动利率 = LIBOR+1.25%=6.5%+1.25%=7.725%半年支付的利率水平=7.725%/2=3.875%。

固定收益证券投资习题与答案(投资学)

1、一个面值为1000美元的债券,当前市场价格为960美元,票面利率为7%,距离到期时间为5年,并且1年按365天计算,那么此时买入该债券,到期收益率为:()A.6.5%B.7%C. 8.13%D.12%正确答案:C2、具有可转股条款的债券:()A.其他选项均不正确B.因为转股可能获得溢价,因而很具有吸引力C.相对于不可转股的类似债券而言,通常有一个更高的收益率D.当转股价格越低时可转债价格越低正确答案:B3、下列哪种方式债券以低于面值的方式卖出:()A.票面利率小于当期收益率,但大于到期收益率B.票面利率、当期收益率和到期收益率三者相等C.票面利率大于当期收益率,也大于到期收益率D.票面利率小于当期收益率,也小于到期收益率正确答案:D4、以下对信用风险描述正确的是:()A.利率水平增加时,信用风险增加B.信用风险上升,风险溢价增加C.信用风险上升,风险溢价降低D.利率水平降低时,信用风险增加5、期限越长的债券,其价格受到利率水平波动的影响()A.越小,因为修正久期越大B.越小,因为修正久期越小C.越大,因为修正久期越小D.越大,因为修正久期越大正确答案:D6、对债券到期收益率的影响可能来自于:()A.包含其他所有选项B.发债公司的净利润对利息的比例倍数上升C.发债公司短期内的流动性问题得到缓解D.发债公司的负债与股东权益之比增加正确答案:A7、目前,我国债券的种类比较多,其中风险最小,安全性最好的要属()A.企业债券B.公司债券C.金融债券D.政府债券正确答案:D8、债券与股票的共同点是()A.都是风险共担的证券B.偿还的方式相同C.都是有价证券D.都是能获得一定正收益的金融资产9、储蓄存款与债券、股票相比()A.收益高风险也高B.收益高而风险低C.收益低风险也低D.收益低而风险高正确答案:C10、利率期限结构是指A.一种证券的利率与其期限之间的关系B.以上选项都对C.所有不同证券的利率之间的关系.D. 债券收益率和违约率的关系正确答案:A11、根据期望假说理论, 斜率向上的收益率曲线说明A.利率被人们预期在未来会先降后升B.利率被人们预期在未来保持稳定.C.利率被人们预期在未来下降D.利率被人们预期在未来上升正确答案:D12、下表为不同期限零息债券的价格,面值均为1000美元。

固定收益证券 习题答案

6

9 9.5 10 10.5 11 11.5 12 12.5 13 13.5 14 14.5 15 15.5 16 16.5 17 17.5 18 18.5 19 19.5 20

9.2188% 9.2700% 9.3194% 9.3672% 9.4132% 9.4575% 9.5000% 9.5408% 9.5799% 9.6172% 9.6528% 9.6866% 9.7188% 9.7491% 9.7778% 9.8047% 9.8299% 9.8533% 9.8750% 9.8950% 9.9132% 9.9297% 9.9444%

折现因子 1 0.9619 0.9245 0.8880 0.8523 0.8175 0.7836 0.7506 0.7186 0.6876 0.6575 0.6285 0.6004 0.5733 0.5472 0.5220 0.4978 0.4745 0.4522 0.4308 0.4102

现金流量 0 0 80 0 80 0 80 0 80 0 80 0 80 0 80 0 80 0 80 0 80

9、当期的平价到期收益曲线 1 如下:

1

平价收益率是指证券价格等于面值时的到期收益率 3

到期日 1 2 3 4 5

平价收益率 10% 15% 20% 23% 25%

假设平价到期收益率的单位 为年,按年复利计息。 利用上面提供的信息,计算以下债券在零期的价格,该债券获得的现金流如下: C1 =10元, C2 = 10元, C3 = 110元,其中Ct是在第t期获得的现金收入。

r3 = 21.56%

债券的价值为

10 10 110 + + = 77.84 2 1.1 (1.1539) (1.2156) 3

固定收益证券-课后习题答案

第1章固定收益证券概述1.固定收益证券与债券之间是什么关系?解答:债券是固定收益证券的一种,固定收益证券涵盖权益类证券和债券类产品,通俗的讲,只要一种金融产品的未来现金流可预期,我们就可以将其简单的归为固定收益产品。

2.举例说明,当一只附息债券进入最后一个票息周期后,会否演变成一个零息债券?解答:可视为类同于一个零息债券。

3.为什么说一个正常的附息债券可以分拆为若干个零息债券?并给出论证的理由。

解答:在不存在债券违约风险或违约风险可控的前提下,可以将附息债券不同时间点的票面利息视为零息债券。

4.为什么说国债收益率是一国重要的基础利率之一。

解答:一是国债的违约率较低;二是国债产品的流动性在债券类产品中最好;三是国债利率能在一定程度上反映国家货币政策的走向,是衡量一国金融市场资金成本的重要参照。

5.假如面值为100元的债券票面利息的计算公式为:1年期银行定期存款利率×2+50个基点-1年期国债利率,且利率上限为5%,利率下限为4%,利率每年重订一次。

如果以后5年,每年利率重订日的1年期银行存款利率和国债利率如表1.4所示,计算各期债券的票面利息额。

表1.4 1年期定期存款利率和国债利率解答:第1次重订日计算的债券的票面利率为:1.5%×2+0.5%-2.5%=1%,由于该票面利率低于设定的利率下限,所以票面利率按利率下限4%支付。

此时,该债券在1年期末的票面利息额为100×4%=4元第2次重订日计算的债券的票面利率为:2.8%×2+0.5%-3%=3.1%,由于该票面利率低于设定的利率下限,所以票面利率仍按利率下限4%支付。

此时,该债券在2年期末的票面利息额为100×4%=4元第3次重订日计算的债券的票面利率为:4.1%×2+0.5%-4.5%=4.2%,由于该票面利率介于设定的利率下限和利率上限之间,所以票面利率按4.7%支付。

此时,该债券在3年期末的票面利息额为100×4.2%=4.2元第4次重订日计算的债券的票面利率为:5.4%×2+0.5%-5.8%=5.5%,由于该票面利率高于设定的利率上限,所以票面利率按利率上限5%支付。

固定收益证券题目及解答

23、假设货币市场期限为3个月、6个月和9个月 的债券的实际季度收益率分别为0.75%、1.5%和 2%,再假设该市场上存在期限为3个月和9个月 的两种贴现国债,面值都是100元。如果投资者 的投资期限是3个月,并假定收益率曲线在未来3

个月里不会变化。请问该投资者应选择哪一种债 券投资?

3、一张期限为10年的等额摊还债券,每年等 额偿还的金额为100元;另有一张永久债券, 每年支付利息为50元。如果市场利率为8%, 试比较它们价格的大小。

4、若市场上有下表所示的两个债券,并假设 市场利率的波动率是10%,构建一个二期的利率 二叉树。

市场债券品种假设

品种 A

到期期限 息票利率 折现率 当前价格

12、考虑票面金额1000元、票面利率为8%、 期限为5年的每年付息一次的债券,现有两种 情况:到期收益率为7%时,上升1个百分点 所引起的债券价格变化率为多少? 到期收益 率为8%时,上升1个百分点所引起的债券价 格变化率为多少?哪种情况下债券价格变化率 大?

13、某投资者购买了10张面值为100元,票 面利率为6%、每年付息一次的债券,债券刚 付息,持有3年,获得3年末的利息后出售。 期间获得的利息可以再投资,假设再投资收 益率为4.5%。每份债券购买价为103元,出 售价为107元。求该投资者的总收益率。

14、某一次还本付息债券,面值100元,票面 利率3.5%,期限3年,2011年12月10日到期。 债券交易的全价为99.40元,结算日为2009年9 月15日,试计算其到期收益率。

15、假设有3个不同期限债券,它们的数据

见下表,其中第一个为零息债券,后两个是附

息债券,且都是每年付息一次。试给出1年期

6、设某债券与上题B债券条件相同,但 为可回售债券,持有人有权在发行后的 第一年末以99.50元的价格向发行人回售, 利率二叉树与上题亦相同,试计算该债 券的价格。

固定收益证券龚仰树第二版课后答案

固定收益证券龚仰树第二版课后答案1 、下列关于委托指令的说法,错误的是() [单选题] *A 、委托指令无需包含买卖方向(正确答案)B 、委托指令需要反映客户买卖证券的具体要求C 、委托指令应包括证券账户号码和证券代码D 、委托指令应包括委托数量和委托价格答案解析:解析:在委托指令中,不管是采用填写委托单还是自助委托方式,都需要反映客户买卖证券的具体要求,这些要求主要体现在委托指令的内容中。

委托指令应当包括下列内容:证券账户号码;证券代码;买卖方向;委托数量;委托价格;交易所及其会员要求的其他内容。

2 、目前我国普通国债发行的方式不包括() [单选题] *A 、定向招募方式B 、期货交易方式(正确答案)C 、招标方式D 、承销方式答案解析:解析:目前,我国国债发行方式包括招标方式(向国债一级承销商发行可上市国债)、承销方式(向商业银行和财政部所属国债经营机构等销售不上市的凭证式储蓄国债)、定向招募方式(向社会保障机构和保险公司定向出售国债)。

3 、通常情况下,()可以给投资者带来较为确定的利息收入,波动性也较股票要小。

[单选题] *A 、优先股B 、债券(正确答案)C 、基金D 、金融衍生品答案解析:解析:债券通常有规定的票面利率,可获得固定的利息。

股票风险较大,债券风险相对较小。

4 、下列关于股票合并的说法,错误的是() [单选题] *A 、股票合并是将若干股票合并为1股B 、股票合并会影响每位股东所持股东权益占公司全部股东权益的比重(正确答案)C 、股票合并又称并股D 、股票合并常见于低价股答案解析:解析:股票合并又被称为并股,是将若干股股票合并为1股。

从理论上说,不论是分割还是合并,将增加或减少股份总数和股东持有股票的数量,但并不改变公司的实收资本和每位股东所持股东权益占公司全部股东权益的比重。

并股常见于低价股。

5 、下列关于公募基金的说法。

错误的是() [单选题] *A 、公募基金是指面向社会公众公开发售基金份额、募集资金而设立的基金B 、公募基金的基金份额的投资金额要求较低,适合中小投资者参与C 、公募基金募集金额不少于5000万元人民币(正确答案)D 、公募基金可以向社会公众公开宜传推广,基金募集对象不固定答案解析:解析:公募基金是指面向社会公众公开发售基金份额、募集资金而设立的基金。

固定收益证券Chapter06-3-习题

8. Bellow is a list of prices for zero-coupon bonds of various maturities::

Maturity (years)

1 2 3

price of $1000 par bond (zero-coupon) 943.40 873.52 816.37

expected price of the bond at the end of the first year? d) Under the liquidity preference theory with 1%

liquidity premium, what is the expected price of the bond at the end of the first year?

a. Upward sloping

b. Downward sloping

c. Flat 答案:a

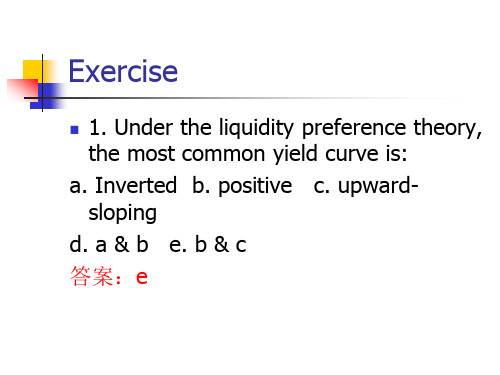

4. Assuming the liquidity preference theory is correct, what shape should the term structure

、curve have in a period under the following four

6. The term structure for zero-coupon bonds is

currently:

Maturity

YTM

(years)

(%)

1

4

2

5

3

6

a) Calculate the forward 1-year rate of interest for year 1 and year 2.

固定收益证券课后习题答案

《固定收益证券》课后习题参考答案陈蓉 郑振龙北京大学出版社Copyright © 2011 Chen, Rong & Zheng, Zhenlong第一章固定收益证券概述1.如何理解投资固定收益证券所面临的风险?虽然相比股票、期权等投资品,固定收益证券能够提供相对稳定的现金流回报,但投资固定收益证券同样面临一系列潜在风险,包括利率风险、再投资风险、信用风险、流动性风险、通货膨胀风险等。

(一)利率风险利率风险是固定收益证券最重要的风险之一,久期、凸性等指标都是描述利率变化百分比与固定收益证券价格变化百分比之间关系的,这意味着利率的变化能够对固定收益证券价格带来不确定性,这就是利率风险。

(二)再投资风险对于固定收益证券在存续期所收到的现金流,投资者面临着所收现金流的再投资问题,如果市场利率上升或者下降,投资者的收益必定会面临不确定性,这就是再投资风险。

(三)信用风险投资者面临的信用风险分为两类:一类是发行者丧失偿债能力导致的无法按期还本付息和发行者信用等级下降导致的固定收益投资品价格下降;另二类是固定收益衍生品交易对手不履约带来的风险。

(四)流动性风险固定收益证券面临着变现能力强弱的问题,即变现能力强,即投资品的流动性强;变现能力弱,即投资品的流动性弱。

(五)通货膨胀风险固定收益证券的收益率往往是指的名义收益率,所以在固定收益证券的存续期产生的现金流还面临着同期相对购买力变化的不确定性,即通货膨胀风险。

2.“国债是无风险债券。

”这种说法对吗?请以具体案例说明你的观点。

这句话是指国债没有信用风险,其基本含义是说国债到期能保证偿付。

但这并不意味着国债没有市场风险和流动性风险;同时,有时国债也可能有信用风险,例如欧债危机下的希腊国债。

3.如何理解回购交易的融资功能?为什么说回购交易为市场提供了卖空债券的手段?回购就是按约定价格卖出某一证券的同时,约定在未来特定时刻按约定价格将该证券买回。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

+ 4×e

− y ( t ,t3 )×2

+ 104 × e

− y ( t ,t3 )×3

得该价格对应的到期收益率, y ( t , t3 ) = 4.18% 6. 请解释到期收益率的含义及其与即期利率的区别。 到期收益率是使得未来现金流现值之与当前债券市场价格相等的收益率。 到期收益率与即期利率的区别参见课本 83 页。 7. 设一个剩余期限为 2 年的固定利率债券,本金为 100 元,票面利率为 5%, 每半年付息一次,并且该债券到期收益率为 4.80%,请计算该债券的价格, 并比较以下两种情况下债券价格的变化: (1) 到期收益率上升 50 个基点; (2)

2 4

得,等价的每季度复利一次的年利率 R4 = 4.97%

R2 1 + = e Rc ×1 (3) 2

2

得,等价的连续复利的年利率 RC = 4.94% 2. 假设当前你在某银行存入 1000 元,存款年利率为 6%,请分别按照以下复利 形式计算 3 年后该存款的终值:(1)每年复利一次(2)每月复利一次(3)连 续复利。 (1) FV1 = 1000 × (1 + 6%)3 = 1191.02 ( 元) (2) FV12 = 1000 × (1 +

2. 某银行在 3 个月前签订了一份 6 ×12 的远期利率协议多头,名义本金为 1000 万,协议利率为 4.8%,假设当前市场 3 个月和 9 个月期利率分别为 4.5%和 4.6%,请计算当前银行所持有该远期利率协议头寸的价值。 首先将协议利率转化为连续复利形式,即 RK =4 ln(1 + 当前时刻,可以计算出合理的远期利率: 4.6% × 0.75 − 4.5% × 0.25 R (t , T , T ∗ ) = = 4.65% 0.75 − 0.25 从而由题意知:

3.6% × 2 − 3.2% = 4% 2 −1

R (0, t2 ) × t2 − R (0, t1 ) × t1 , 可 t2 − t1

3.8% × 3 − 3.2% = 4.1% 3 −1 4.0% × 4 − 3.2% R (0,1, 4) = = 4.27% 4 −1 3.8% × 3 − 3.6% × 2 R (0, 2, 3) = = 4.2% 3− 2 4.0% × 4 − 3.6% × 2 R (0, 2, 4) = = 4.4% 4−2 4.0% × 4 − 3.8% × 3 R (0, 3, 4) = = 4.6% 4−3

= 1.0111A

Copyright © 2011 Chen, Rong & Zheng, Zhenlong

5

《固定收益证券》参考答案 陈蓉 郑振龙 北京大学出版社

第三章

利率远期、利率期货与利率互换

1. 假设当前时刻为 0 时刻,1 年期、2 年期、3 年期和 4 年期连续复利即期利率 分别为 3.2%、3.6%、3.8%和 4.0%,请分别计算以下连续复利远期利率: (1) R(0,1,2); (2)R(0,1,3); (3)R(0,1,4); (4)R(0,2,3); (5)R(0,2,4); (6) R(0,3,4); 由公式 e R (0,t1 )×t1 × e R (0,t1 ,t2 )×(t2 −t1 ) = e R (0,t2 )×t2 R (0, t1 , t2 ) = 得: (1) R (0,1, 2) = (2) R (0,1, 3) = (3) (4) (5) (6)

4% + 0.25% = 0.0213A 2 假设该债券的利差保持在 0.25%不变,则其合理的贴现率应为 A×

3.80%+0.25%=4.05%(3 个月计一次复利) ,转化为连续复利年利率为 4.03%,故 该债券的合理价格应为:

3 −4.03%× 12

V = ( A + 0.0213 A) × e

FV = 1000 × (1 + 6% ) = 5975.32 ( 元)

i i =1 5

4. 若某剩余期限为 5 年的零息票国债,当前市场价格为 82 元,到期支付本金 100 元,请根据该债券计算连续复利形式下 5 年期即期利率。 由 82 × e

R (0,5)×5

= 100 ,求得连续复利形式下 5 年期即期利率 R ( 0,5 ) = 3.97%

5.

请更新市场数据,对比分析全球和中国固定收益证券市场的结构和特点。

略。

Copyright © 2011 Chen, Rong & Zheng, Zhenlong

2

《固定收益证券》参考答案 陈蓉 郑振龙 北京大学出版社

第二章 债券价格与收益率

1. 若每半年复利一次的年利率为 5%,请计算与之等价的以下复利形式的年利 率: (1)每年复利一次(2)每季度复利一次(3)连续复利。

到期收益率下降 50 个基点,债券价格上升 0.98 元。 8. 某剩余期限为 2.25 年浮动利率债券,每半年支付一次利息,参考利率为 6 个月期的 SHIBOR 加 0.25%,若上一次付息日观察到的 6 个月 SHIBOR 利率为 4%,当前 3 个月 SHIBOR 利率为 3.80%,假设该债券合理的贴现率等于参考 利率,请计算该浮动利率债券的价格。 由于该债券的剩余期限为 2 年又 3 个月,这意味着 3 个月后支付利息,不妨 设面值为 A

M = 1000万பைடு நூலகம்t=0.25,T=0.5,T∗ =1,R K = 4.77%,R (t , T , T ∗ ) = 4.65%

Copyright © 2011 Chen, Rong & Zheng, Zhenlong

3

《固定收益证券》参考答案 陈蓉 郑振龙 北京大学出版社

该投资在 2010 年初的现值为:

PV = 1000 × (1 + 6% ) = 4465.11( 元)

−i i =0 4

该投资在 2014 年末的终值为:

Rm m :每年计 m 次复利的年利率 RC m :连续复利的年利率 R2 = 5%

R (1) 1 + 2 = (1 + R1 ) 2

2

得,等价的每年复利一次的年利率 R1 = 5.06%

R2 R4 1 + = 1 + (2) 2 4

6% 12×3 = 1196.68 ( 元) ) 12

6%×3 = 1197.22 ( 元) (3) FVc = 1000 × e

3. 假设你从 2010 年到 2014 年每年年初均在某银行存入 1000 元,若银行存款 年利率为 6%, 每年复利一次, 请计算该投资在 2010 年初的现值以及在 2014 年年末的终值。

Copyright © 2011 Chen, Rong & Zheng, Zhenlong 4

《固定收益证券》参考答案 陈蓉 郑振龙 北京大学出版社

到期收益率下降 50 个基点。 由式(2.11)该债券的价格

V ( t ) = 2.5 × e −4.8%×0.5 + 2.5 × e −4.8%×1 + 2.5 × e −4.8%×1.5 + 102.5 × e −4.8%×2 = 100.26 ( 元 )

5. 设一个剩余期限为 3 年的固定利率债券,本金为 100 元,票面利率为 4%, 每年付息一次,当前 1 年、2 年和 3 年期的即期利率分别为 3.5%,3.80% 和 4.20%,请用现金流贴现法计算该债券的理论价格,并计算该价格对应的到 期收益率。 根据现金流贴现法,固定利率债券的理论价格就是债券未来所有现金流的现 其中, 值总和, 即式 (2.10)V ( t ) = c1e − R(t ,t1 )×(t1 −t ) + c2 e − R( t ,t2 )×( t2 −t ) + ⋅⋅⋅ + cn e − R(t ,tn )×(tn −t ) , t 为当前时刻, ti 为该债券每次现金流发生的时刻, ci 和 R ( t , ti ) 则为与 ti 对应的 现金流和贴现率。 该债券的理论价格: V ( t ) = 4 × e −3.5%×1 + 4 × e −3.8%×2 + 104 × e −4.2%×3 = 99.26 ( 元) 由式(2.11) , 99.26 = 4 × e

1

Copyright © 2011 Chen, Rong & Zheng, Zhenlong

《固定收益证券》参考答案 陈蓉 郑振龙 北京大学出版社

回购就是按约定价格卖出某一证券的同时,约定在未来特定时刻按约定价格 将该证券买回。其中,卖出证券的一方叫做“正回购方” ,与正回购方相对一方 的叫做“逆回购方” 。正回购方由于需要资金,所以将持有的证券通过回购的方 式卖给逆回购方,约定在未来的特定时刻按照高于卖出价格的价格购回,通过如 此的回购过程,完成了资金从盈余部门向资金短缺部门的融通。 回购根据逆回购方是否对证券有处置权,分为质押式回购和买断式回购。其 中买断式回购中的逆回购方可利用回购实现卖空债券: 逆回购方购入回购债券之 后,对债券未来的价格看跌,于是到市场上将该债券卖出变现,在回购期限到来 之时,如果债券的价格果真如逆回购方所预期下跌,则逆回购方到市场上按照低 价买入标的债券还给正回购方,从而实现了卖空债券。 4. 如何理解资产证券化在次贷危机中的作用? 资产证券化是一种金融手段,它是次贷危机爆发的诱因和导火线,但并不能 将次贷危机简单地归于资产证券化。从本质上说,次贷危机是长期良好市况下金 融市场丧失风险意识的结果。就如我们不应将杀戮归咎于刀剑一样,我们不应简 单将危机归咎于金融这一工具。

《固定收益证券》 课后习题参考答案

陈蓉 郑振龙 北京大学出版社

Copyright © 2011 Chen, Rong & Zheng, Zhenlong