最新的增值税申报表及附表

(完整word版)增值税纳税申报表(主表、附表一、附表二)

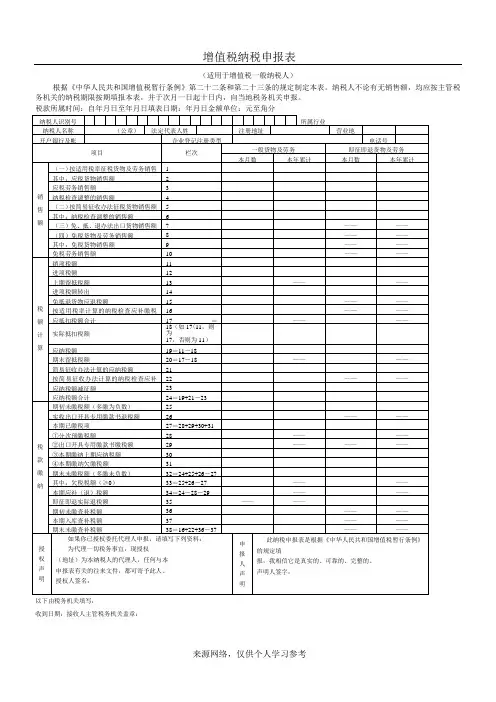

增值税纳税申报表

(适用于增值税一般纳税人)

根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表。

纳税人不论有无销售额,均应按主管税务机关的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

以下由税务机关填写:

收到日期:接收人主管税务机关盖章:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

-来源网络,仅供个人学习参考

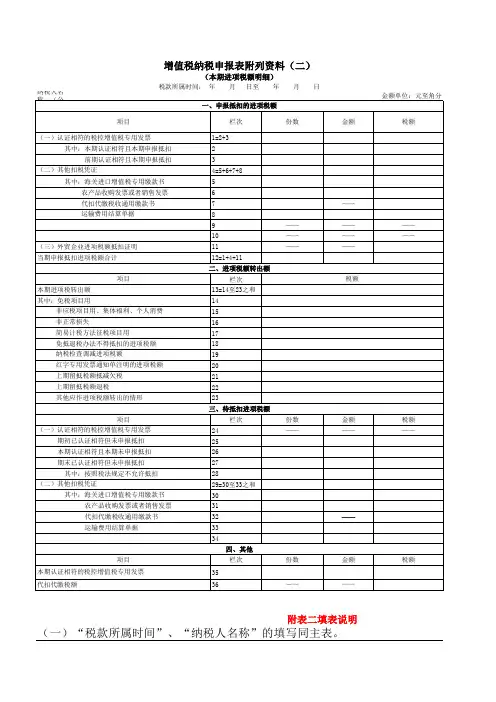

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

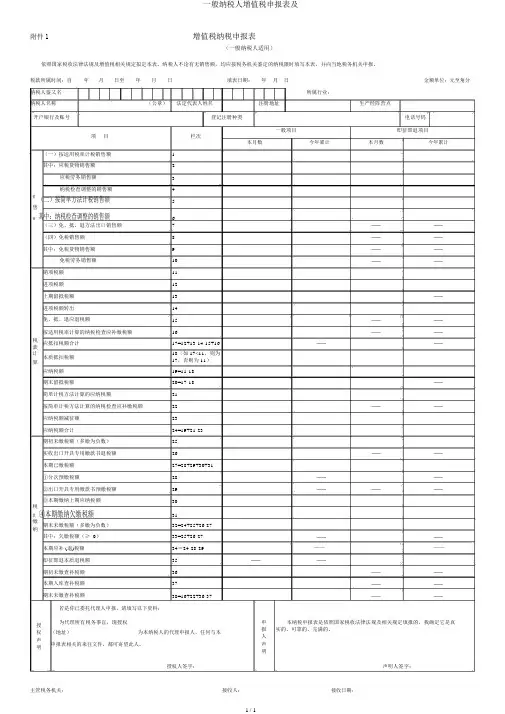

一般纳税人增值税申报表及

一般纳税人增值税申报表及1 / 1附件1增值税纳税申报表(一般纳税人适用)依照国家税收法律法规及增值税相关规定拟定本表。

纳税人不论有无销售额,均应按税务机关鉴定的纳税限时填写本表,并向当地税务机关申报。

税款所属时间:自 年月日至年月日填表日期:年 月 日金额单位:元至角分纳税人鉴又名所属行业:纳税人名称 (公章)法定代表人姓名注册地址生产经阵营点开户银行及账号登记注册种类电话号码项 目栏次一般项目即征即退项目本月数今年累计本月数今年累计(一)按适用税率计税销售额 1 其中:应税货物销售额2 应税劳务销售额3纳税检查调整的销售额4 销(二)按简单方法计税销售额5售6额其中:纳税检查调整的销售额(三)免、抵、退方法出口销售额 7 —— —— (四)免税销售额8 —— —— 其中:免税货物销售额9 —— —— 免税劳务销售额 10 ————销项税额 11 进项税额 12上期留抵税额 13 ——进项税额转出14免、抵、退应退税额15 —— ——按适用税率计算的纳税检查应补缴税额16———— 税应抵扣税额合计17=12+13-14-15+16————款18(如17<11,则为计 本质抵扣税额算17,否则为 11)应纳税额 19=11-18期末留抵税额20=17-18 ——简单计税方法计算的应纳税额21按简单计税方法计算的纳税检查应补缴税额 22 ————应纳税额减征额 23应纳税额合计24=19+21-23 期初未缴税额(多缴为负数) 25实收出口开具专用缴款书退税额 26————本期已缴税额27=28+29+30+31①分次预缴税额28 ————②出口开具专用缴款书预缴税额 29 ——————税 ③本期缴纳上期应纳税额3031款④本期缴纳欠缴税额缴 期末未缴税额(多缴为负数)32=24+25+26-27纳其中:欠缴税额(≥ 0)33=25+26-27 ————本期应补 (退)税额 34=24-28-29————即征即退本质退税额 35 ————期初未缴查补税额 36 —— —— 本期入库查补税额 37—— —— 期末未缴查补税额38=16+22+36-37 ————若是你已委托代理人申报,请填写以下资料:授 为代理所有税务事宜,现授权申本纳税申报表是依照国家税收法律法规及相关规定填报的,我确定它是真报 实的、可靠的、完满的。

最新增值税纳税申报表(适用于一般纳税人)含相关事项及附列资料填表说明

(本期进项税额明细)

税款所属时间: 年 纳税人名称:(公章) 一、申报抵扣的进项税额 项目 (一)认证相符的税控增值税专用发票 其中:本期认证相符且本期申报抵扣 前期认证相符且本期申报抵扣 (二)其他扣税凭证 其中:海关进口增值税专用缴款书 农产品收购发票或者销售发票 代扣代缴税收通用缴款书 运输费用结算单据 1=2+3 2 3 4=5+6+7+8 5 6 7 8 9 10 (三)外贸企业进项税额抵扣证明 当期申报抵扣进项税额合计 项目 本期进项税转出额 其中:免税项目用 非应税项目用、集体福利、个人消费 非正常损失 简易计税方法征税项目用 免抵退税办法不得抵扣的进项税额 纳税检查调减进项税额 红字专用发票通知单注明的进项税额 上期留抵税额抵减欠税 上期留抵税额退税 其他应作进项税额转出的情形 项目 (一)认证相符的税控增值税专用发票 期初已认证相符但未申报抵扣 本期认证相符且本期未申报抵扣 期末已认证相符但未申报抵扣 其中:按照税法规定不允许抵扣 (二)其他扣税凭证 其中:海关进口增值税专用缴款书 农产品收购发票或者销售发票 代扣代缴税收通用缴款书 运输费用结算单据 24 25 26 27 28 29=30至33之和 30 31 32 33 34 四、其他 项目 本期认证相符的税控增值税专用发票 代扣代缴税额 35 36 —— —— 栏次 份数 金额 税额 —— 14 15 16 17 18 19 20 21 22 23 三、待抵扣进项税额 栏次 份数 —— 金额 —— 税额 —— 11 12=1+4+11 二、进项税额转出额 栏次 13=14至23之和 税额 —— —— —— —— —— —— —— —— —— 栏次 份数 金额 税额 月 日至 年 月 日 金额单位:元至角分

最新增值税纳税申报表(主表、附表一、附表二)[精品文档]

![最新增值税纳税申报表(主表、附表一、附表二)[精品文档]](https://uimg.taocdn.com/9191d3fe89eb172ded63b7f1.webp)

增值税纳税申报表(一般纳税人适用)根据国家税收法律法规及增值税相关规定制定本表。

纳税人无论有无销售额,均应按税务机关核定的纳税期限填写本有,并向当地税务机关申报。

税款所属时间:自2017年01月01日至2017年12月31日填表日期:2018/年01 月30日金额单位:元至角分纳税人识别号所属行业:农民专业合作社纳税人名称泸定县鸿昌种植专业合作社(公法定代表人姓名付兵注册地址泸定县冷碛镇团结村一组营业地址泸定县冷碛镇团结村一组开户银行及帐号无企业登记注册类型农民专业合作社电话号码项目栏次一般货物及劳务即征即退货物及劳务本月数本年累计本月数本年累计销售额(一)按适用税率征税货物及劳务销售额 1其中:应税货物销售额 2应税劳务销售额 3纳税检查调整的销售额 4(二)按简易征收办法征税货物销售额 5其中:纳税检查调整的销售额 6(三)免、抵、退办法出口货物销售额7 ————(四)免税货物及劳务销售额8 ————其中:免税货物销售额9 ————免税劳务销售额10 ————税额计算销项税额11进项税额12上期留抵税额13 ————进项税额转出14免抵退货物应退税额15 ————按适用税率计算的纳税检查应补缴税额16 ————应抵扣税额合计17=12+13-14-15+16 ————实际抵扣税额18(如17<11,则为17,否则为11)应纳税额19=11-18期末留抵税额20=17-18 ————简易征收办法计算的应纳税额21按简易征收办法计算的纳税检查应补缴税额22 ————应纳税额减征额23应纳税额合计24=19+21-23税款缴纳期初未缴税额(多缴为负数)25实收出口开具专用缴款书退税额26 ————本期已缴税项27=28+29+30+31①分次预缴税额28 ————②出口开具专用缴款书缴税额29 ——————③本期缴纳上期应纳税额30④本期缴纳欠缴税额31期末未缴税额(多缴未负数)32=24+25+26-27其中:欠税税额(≥0)33=25+26-27 ————本期应补(退)税额34=24-28-29 ————即征即退实际退税额35 ————期初未缴查补税额36 ————本期入库查补税额37 ————期末未缴查补税额38=16+22+36-37 ————授权声明如果你已授权委托代理人申报,请填写下列资料:为代理一切税务事宜,现授权(地址)为本纳税人的代理人,任何与本申报表有关的往来文件,都可寄予此人。

增值税纳税申报表(主表附表一附表二)

百度文库- 让每个人平等地提升自我

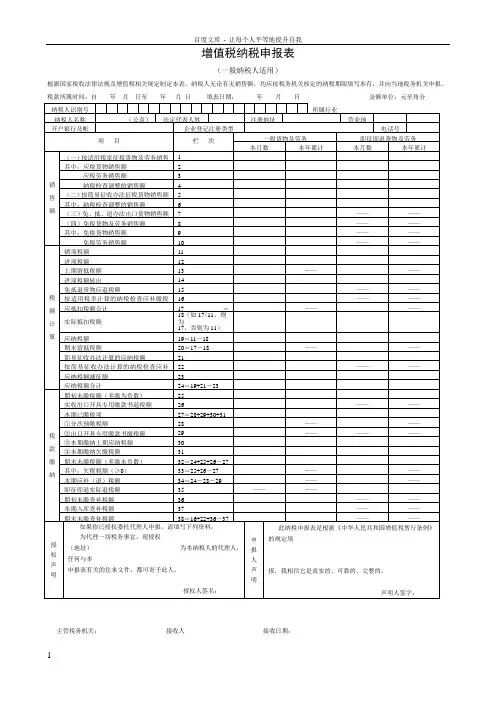

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。

纳税人无论有无销售额,均应按税务机关核定的纳税期限填写本有,并向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

主管税务机关:接收人接收日期:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

2

3

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

增值税纳税申报表、附表及填报说明

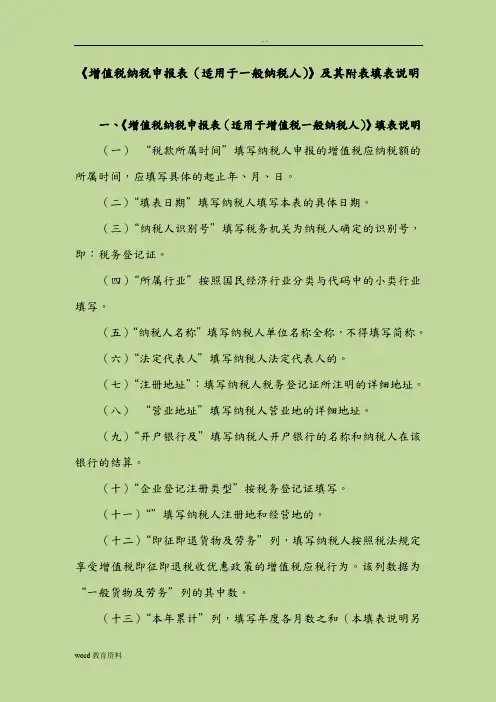

《增值税纳税申报表(适用于一般纳税人)》及其附表填表说明一、《增值税纳税申报表(适用于增值税一般纳税人)》填表说明(一)“税款所属时间”填写纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“填表日期”填写纳税人填写本表的具体日期。

(三)“纳税人识别号”填写税务机关为纳税人确定的识别号,即:税务登记证。

(四)“所属行业”按照国民经济行业分类与代码中的小类行业填写。

(五)“纳税人名称”填写纳税人单位名称全称,不得填写简称。

(六)“法定代表人”填写纳税人法定代表人的。

(七)“注册地址”:填写纳税人税务登记证所注明的详细地址。

(八)“营业地址”填写纳税人营业地的详细地址。

(九)“开户银行及”填写纳税人开户银行的名称和纳税人在该银行的结算。

(十)“企业登记注册类型”按税务登记证填写。

(十一)“”填写纳税人注册地和经营地的。

(十二)“即征即退货物及劳务”列,填写纳税人按照税法规定享受增值税即征即退税收优惠政策的增值税应税行为。

该列数据为“一般货物及劳务”列的其中数。

(十三)“本年累计”列,填写年度各月数之和(本填表说明另有填报要求的除外)。

(十四)第1栏“(一)按适用税率征税货物及劳务销售额”:填写本期按一般计税方法计算缴纳增值税的应税行为销售额。

营业税改征增值税应税服务也在本栏填报,涉及应税服务应填报“当期应税减除项目金额”(详见附件一)减除之前不含税销售额。

本栏包含在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用的销售额,外贸企业作价销售进料加工复出口的销售额,税务、财政、审计部门检查按税率计算调整的销售额。

(本栏“一般货物及劳务”的“本月数”列应等于《附列资料(一)》第8行加第7行的“小计”栏填报)(十五)第2栏“应税货物销售额”:填写本期按一般计税方法计算缴纳增值税的货物销售额。

含在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用销售额,以及外贸企业作价销售进料加工复出口的货物。

增值税纳税申报表(主表、附表一、附表二)(完整版)

.

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。

纳税人无论有无销售额,均应按税务机关核定的纳税期限填写本有,并向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

主管税务机关:接收人接收日期:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

'.

'.

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

最新增值税纳税申报表及其附表填表说明精彩

最新增值税纳税申报表及其附表填表说明精彩最近,关于增值税纳税申报表及其附表填表说明的精彩内容在税务界广泛传播,对于纳税人来说,这是一份非常重要的文献,是纳税人了解增值税申报有关规定的一本宝典。

本文将对这份申报表及其填表说明进行详细介绍,以供广大纳税人参考。

增值税纳税申报表及其附表填表说明是国家税务总局发布的一份文件,主要用于指导纳税人如何填写增值税申报表及其附表。

填表说明共分为三个部分:增值税纳税申报表填表说明、增值税纳税申报附表填表说明及其他附表填表说明。

这些说明细致全面,对于纳税人填写申报表具有很高的指导性。

首先是增值税纳税申报表填表说明部分,该部分共分为5个章节。

第一章介绍了纳税申报表的基本要求,包括填表日期、纳税人名称、纳税人识别号等。

第二章介绍了销项税额的填报要求,包括销售额、服务与不动产的销售额、出口货物等。

第三章介绍了进项税额的填报要求,包括开具的增值税专用发票、进口货物和应税服务等。

第四章介绍了其他税额和抵扣、转出、退税的填报要求,包括其他扣税项目、进项税额转出、增值税留抵税额退税等。

第五章介绍了纳税申报表的总表和详表的填报要求,包括总表的填报要求、详表的填报要求等。

其次是增值税纳税申报附表填表说明部分,该部分共分为4个章节。

第一章介绍了增值税一般纳税人申报表的填写要求,包括主表、销项表、进项表、增值税减免优惠备案表等。

第二章介绍了增值税小规模纳税人申报表的填写要求,包括主表、销项表、加计扣除表等。

第三章介绍了跨地区税收征收管理申报表的填写要求,包括主表、销项地区分明细表、进项地区分明细表等。

第四章介绍了其他附表的填写要求,如暂行办法附表、预缴税款专项附表等。

最后是其他附表填表说明部分,该部分主要介绍了一些特殊情况下填写的附表,如增值税退税申请表、增值税免税优惠备案表等。

总的来说,这份增值税纳税申报表及其附表填表说明非常精彩,它详细介绍了纳税人如何填写申报表的各个步骤和要求,对于广大纳税人来说具有很大的实用价值。

增值税小规模纳税人申报表及附表

(二)销售使用过的应税固定资产不含税销售额

4(4≥5)

——

——

其中:税控器具开具的普通发票不含税销售额

5

——

——

(三)免税销售额

6(6≥7)

其中:税控器具开具的普通发票销售额

7

(四)出口免税销售额

8(8≥9)

其中:税控器具开具的普通发票销售额

9

二、税款计算

本期应纳税额

10

本期应纳税额减征额

11

应纳税额合计

12=10-11

本期预缴税额

13

——

——

本期应补(退)税额

14=12-13

——

——

纳税人或代理人声明:

本纳税申报表是根据国家税收法律法规及相关规定填报的,我确定它是真实的、可靠的、完整的。

如纳税人填报,由纳税人填写以下各栏:

办税人员:财务负责人:

法定代表人:联系电话:

如委托代理人填报,由代理人填写以下各栏:

增值税纳税申报表

(小规模纳税人适用)

纳税人识别号:

纳税人名称(公章):金额单位:元至角分

税款所属期:年月日至年月日填表日期:年月日

一、计税依据

项目

栏次

本期数

本年累计

应税货物

及劳务

应税

服务

应税货物

及劳务

应税

服务

(一)应税征增值不含税销售额

1

税务机关代开的增值税专用发票不含税销售额

2

税控器具开具的普通发票不含税销售额

代理人名称(公章)Hale Waihona Puke :经办人(签章):联系电话:

主管税务机关:接收人:接收日期:

增值税纳税申报表

最新《增值税纳税申报表(一般纳税人适用)》及附列资料

最新《增值税纳税申报表(一般纳税人适用)》及附列资料一、封面1. 纳税人名称2. 纳税人识别号3. 税款所属期4. 填表日期二、纳税人信息1. 纳税人名称2. 纳税人识别号3. 注册地址4. 经营地址5. 开户银行及账号6. 电话号码7. 电子邮箱三、货物及劳务明细1. 第 1 行“(一)按适用税率计税销售额”:填写本期按一般计税方法计算缴纳增值税的销售额,包含在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用的销售额、纳税检查调整的销售额。

2. 第 2 行“销项(应纳)税额”:填写本期按适用税率计算缴纳增值税的销项税额。

3. 第3 行“进项税额”:填写本期申报抵扣的进项税额。

4. 第 4 行“上期留抵税额”:填写以前各期的增值税期末留抵税额,按规定须在本期抵扣的部分。

5. 第 5 行“免、抵、退应退税额”:填写本期适用免、抵、退政策的出口货物、劳务和服务的免抵退税额。

6. 第 6 行“按简易计税办法计税销售额”:填写本期按简易计税方法计算缴纳增值税的销售额,包含纳税检查调整按简易计税方法计算缴纳增值税的销售额。

7. 第 7 行“简易计税办法计算的应纳税额”:填写本期按简易计税方法计算缴纳增值税的应纳税额。

8. 第 8 行“按简易计税办法计算的纳税检查应补缴税额”:填写本期因纳税检查调整按简易计税方法计算缴纳增值税的应纳税额。

9. 第 9 行“(二)按简易计税办法计税销售额”:填写本期按简易计税方法计税的销售额,包含纳税检查调整按简易计税方法计税的销售额。

10. 第 10 行“其中:纳税检查调整的销售额”:填写本期因纳税检查调整需按简易计税方法计税的销售额。

11. 第 11 行“(三)销售使用过的固定资产不含税销售额”:填写销售自己使用过的固定资产和销售旧货的不含税销售额,销售额=含税销售额/(1+3%)。

12. 第12 行“税控器具开具的普通发票不含税销售额”:填写税控器具开具的销售自己使用过的固定资产和销售旧货的普通发票不含税销售额。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

——

—— ——

——

—— ——

—— —— —— ——

—— —— ——

——

——

——ห้องสมุดไป่ตู้—— ——

如果你已委托代理人申报,请填写下列资料: 授 权 声 明 为代理一切税务事宜,现授权 (地址) 为本纳税人的代理申报人,任何与本 申 报 人 声 明 本纳税申报表是根据国家税收法律法规及相关规定填报的,我确定它是真 实的、可靠的、完整的。

(一)按适用税率计税销售额 其中:应税货物销售额 应税劳务销售额 纳税检查调整的销售额 销 (二)按简易办法计税销售额 售 额 其中:纳税检查调整的销售额 (三)免、抵、退办法出口销售额 (四)免税销售额 其中:免税货物销售额 免税劳务销售额 销项税额 进项税额 上期留抵税额 进项税额转出 免、抵、退应退税额 按适用税率计算的纳税检查应补缴税额 税 应抵扣税额合计 款 计 实际抵扣税额 算 应纳税额 期末留抵税额 简易计税办法计算的应纳税额 按简易计税办法计算的纳税检查应补缴税额 应纳税额减征额 应纳税额合计 期初未缴税额(多缴为负数) 实收出口开具专用缴款书退税额 本期已缴税额 ①分次预缴税额 ②出口开具专用缴款书预缴税额 ③本期缴纳上期应纳税额 税 款 ④本期缴纳欠缴税额 缴 期末未缴税额(多缴为负数) 纳 其中:欠缴税额(≥0) 本期应补(退)税额 即征即退实际退税额 期初未缴查补税额 本期入库查补税额 期末未缴查补税额

—— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— —— ——

填表日期: 2011 年10 月11 日 所属行业: 法定代表人姓名 登记注册类型 一般项目 栏次 本月数 本年累计 本月数 注册地址 生产经营地址

金额单位:元至角分

电话号码 即征即退项目 本年累计

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。纳税人不论有无销售额,均应按税务机关核定的纳税期限填写本表,并向当地税务机关申报。 税款所属时间:自 年 月 日至 年 月 日 纳税人识别号 纳税人名称 开户银行及账号 项 目 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17=12+13-14-15+16 18(如17<11,则 为17,否则为11) 19=11-18 20=17-18 21 22 23 24=19+21-23 25 26 27=28+29+30+31 28 29 30 31 32=24+25+26-27 33=25+26-27 34=24-28-29 35 36 37 38=16+22+36-37

申报表有关的往来文件,都可寄予此人。

授权人签字:

声明人签字:

主管税务机关:

接收人:

接收日期: