第8章 企业价值评估——自由现金流折现法 ppt

企业价值评估——现金流量折现法的一些总结

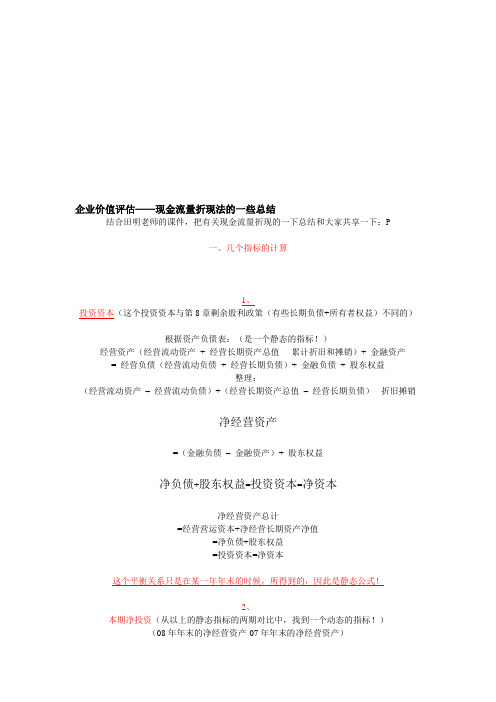

企业价值评估——现金流量折现法的一些总结结合田明老师的课件,把有关现金流量折现的一下总结和大家共享一下:P一、几个指标的计算1、投资资本(这个投资资本与第8章剩余股利政策(有些长期负债+所有者权益)不同的)根据资产负债表:(是一个静态的指标!)经营资产(经营流动资产+ 经营长期资产总值- 累计折旧和摊销)+ 金融资产= 经营负债(经营流动负债+ 经营长期负债)+ 金融负债+ 股东权益整理:(经营流动资产–经营流动负债)+(经营长期资产总值–经营长期负债)- 折旧摊销净经营资产=(金融负债–金融资产)+ 股东权益净负债+股东权益=投资资本=净资本净经营资产总计=经营营运资本+净经营长期资产净值=净负债+股东权益=投资资本=净资本这个平衡关系只是在某一年年末的时候,所得到的,因此是静态公式!2、本期净投资(从以上的静态指标的两期对比中,找到一个动态的指标!)(08年年末的净经营资产-07年年末的净经营资产)Δ净经营资产=Δ经营营运资本+ Δ净经营长期资产净额=Δ经营营运资本+ Δ经营长期资产总值–Δ折旧摊销–Δ经营长期负债=Δ经营营运资本 + (Δ经营长期资产总值–Δ经营长期负债)–Δ折旧摊销=Δ经营营运资本 + 资本支出–本期折旧与摊销Δ经营长期资产总值——为了扩大生产,企业全部用自有的资金购买了长期资产花1000万Δ折旧摊销——08年当年计提的累计折旧和摊销(可以抵减资本支出)Δ经营长期负债——企业发生的负债,属于资金的来源和流入,比如300万Δ(经营长期资产总值 - 经营长期负债) = 资本支出——长期资产的购置支出Δ经营营运资本——短期投资增加,导致了企业现金的流出=Δ净负债+ Δ股东权益=Δ投资资本= 净投资(增量概念)这个平衡关系,使我们就得到了一个增量公式!税后的经营利润= 税前的经营利润*(1-所得税率)=EBIT*(1-T)①= [(EBIT–I)+I]*(1-T)=(EBIT–I)*(1-T)+ I*(1-T)=净利润+税后利息净利润来自于利润表!财务费用就是利息费用!财务费用*(1-所得税率)就是税后利息。

巴菲特的自由现金流量折现估值法

两个小故事,让你秒懂巴菲特的自由现金流量折现估值法越来越觉得,如果你选择价值投资,不学学数学、概率论、心理学等学科的知识,将很难对价值投资有坚定信仰,因为只有它们才能真正夯实你的认知,从而坚定地相信,钱是慢慢赚来的。

本文重点清单1.什么是现金流量折现?2.什么是自由现金流量折现?3.用一只会下金蛋的鸡为例,让你秒懂自由现金流量折现。

4.什么是现值?5.什么是折现?6.为什么说有了现金流量折现才有了巴菲特选股策略?7.为什么自由现金流量折现估值法不流现。

你只要多看几本价值投资的图书,必然会接触到自由现金流量折现估值这个词。

它可谓巴菲特最核心的选股秘密武器。

坤鹏论认为,它更蕴含着价值投资的本质。

那就是和企业共同成长,与企业共同成功,买股票就是买公司。

今天,坤鹏论就来用最浅显易懂的实例,为大家揭秘巴菲特的自由现金流折现估值法。

相信,看后你会一片豁然开朗,也明白了巴菲特的选股逻辑根本就是源于此法。

也正是为了保证该方法可用,巴菲特才会有了后来的选股标准。

一、一个小故事,秒懂价值投资曾经有位农夫给自己的儿子这样的忠告:养母牛是为了挤奶;养母鸡是为了生蛋。

那么,买股票呢?自然是要当股东,成为企业的一个主人,拥有企业的一部分。

这样企业赚钱后,在只出钱不出力的情况下,你也能按持有的股份分上一杯羹。

所以,按照上面农夫的忠告,可以补充如下:买股票是为了获得股利。

当然,这个世界上,还有不养母牛、母鸡,也能从它们身上获利的,那就是卖母牛和母鸡的商人,他们从农民那里低价收来母牛和母鸡,然后再高价卖给别人,赚价差。

这些商人就相当于股市中的投机者,低买高卖。

所以,股票投资真的不难理解,大道至简,殊途同归,就像真实世界里面,有人搞实业,养牛养鸡,有人做贸易,贩卖牛和鸡,它们都是整个人类商业生态中必不可少的部分。

股市也一样,有人价值投资,长期持有,赚企业业绩增长的钱,还有人投资于机会——投机,快速赚取价差套利。

它们没有谁对谁错,它们相互依存,缺了谁都不行,都是股市生态的重要组成部分。

企业价值评估现金流量折现法ppt课件

两边同除以“本年的盈利〞得: g=留存比率×留存收益报答率 〔留存比率=

留存收益/盈利〕

第二节 股利折现模型

例 5-1 :某公司处于稳定增长阶段,2019 年的每股股利是4.50元,股利支付率为 78%,预期股利和每股收益每年以6%的 速度永续增长,股票的β值为0.9,国库券 的利率为4.25%,公司具有稳定的财务杠 杆比率,公司发放的股利大约等于公司的 股权自在现金流。请用股利增长模型计算 股票每股价值。假设当时股票买卖价钱为 80元,那么这一股票价钱合理性的股利增 长率是多少?((风险溢价率取7.5%)。

第三节 股权自在现金流折现模型

〔1〕用股利折现模型评价 长期国债利率=4.25%;β=1.05;股权资本本

钱=4.25%+(1.05*7.5%)=12.13%;预期增长率 =6.5%;2019年DPS=2.02

每股价值=2.02*(1+6.5%)/(12.13%6.5%)=38.21(元)

第三节 股权自在现金流折现模型

=62.79%

第二节 股利折现模型

(3) 根据CAPM模型: 2021年的股权资本本钱= 4.25%+0.90*7.5%=11% 2021年的预期股利 =2.50*(1+14.67%)*(1+6%)*62.79%=3.30(元) 2019年末预期的每股价钱=3.30/(0.11-0.065)

=73.33(元)

式中: R f —无风险收益率 E (R m) —市场的期望收益率 E (R m) – R f —市场风险溢价 β—资产不可分散化的风险 E(R) —投资者要求的收益率

第一节 根本原理与参数估计

(二) 资本加权平均本钱

WACC = k e E +k d D +K PS ps

第八章现金流估价模型

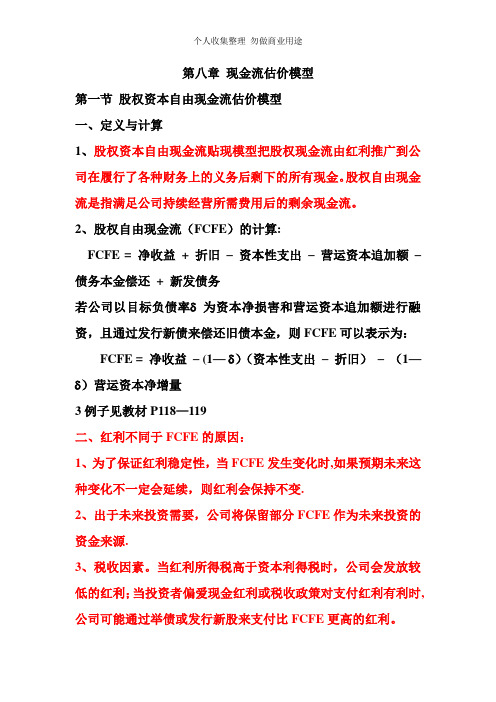

第八章现金流估价模型第一节股权资本自由现金流估价模型一、定义与计算1、股权资本自由现金流贴现模型把股权现金流由红利推广到公司在履行了各种财务上的义务后剩下的所有现金。

股权自由现金流是指满足公司持续经营所需费用后的剩余现金流。

2、股权自由现金流(FCFE)的计算:FCFE = 净收益+ 折旧–资本性支出–营运资本追加额–债务本金偿还+ 新发债务若公司以目标负债率δ为资本净损害和营运资本追加额进行融资,且通过发行新债来偿还旧债本金,则FCFE可以表示为:FCFE = 净收益– (1—δ)(资本性支出–折旧)–(1—δ)营运资本净增量3例子见教材P118—119二、红利不同于FCFE的原因:1、为了保证红利稳定性,当FCFE发生变化时,如果预期未来这种变化不一定会延续,则红利会保持不变.2、出于未来投资需要,公司将保留部分FCFE作为未来投资的资金来源.3、税收因素。

当红利所得税高于资本利得税时,公司会发放较低的红利;当投资者偏爱现金红利或税收政策对支付红利有利时,公司可能通过举债或发行新股来支付比FCFE更高的红利。

4、公司常把红利支付额作为未来发展前景的信号,导致红利支付与FCFE 产生差异三、股权资本自由现金流估价模型 (一)稳定增长的FCFE 模型 1、计算公式: 股票每股价值P 0 FCFE1=下一年度预期的FCFE ;r 是投资者的要求收益率;g 为股权资本自由现金流的稳定增长率。

2、模型适用范围:公司处于稳定增长阶段,且增长率等于或稍低于名义经济增长率。

相对于红利增长模型,此模型更合理。

因为稳定增长的公司其红利支付不一定保持稳定(有时高于FCFE ,有时低于FCFE )。

但若红利支付与此同时FCFE 始终保持一致,则两种模型求得的结果是相同的。

3、模型限制条件:模型中使用的稳定增长率必须合理,一般等于或稍低于名义经济增长率. 公司处于稳定状态的假设要求公司必须具备其他维持稳定增长所需的条件,如资本性支出不可远高于折旧额。

企业价值评估(PPT)

– 消费品部为公司的多元化贡献现金流,压缩了广告投 入,通过增加短期开支,可以提高产量

– 消费品部的产品价格偏低,没有体现品牌效应,可以 通过提价增加收入

– 消费品部的工作效率可以提高 – 消费品的采购和库存成本可以节约

消费品通过改善至少可以提高价值25%

家具业务也能通过提高利润率而不是提高销量, 提高绩效

第二章 价值管理者

2 EG公司的“现状”价值

3. 公司发展的潜在价值 EG公司内部改进的潜在价值 通过敏感性分析关键经营指标对价值 的影响

通过各部门的敏感性分析寻找公司提 高价值的方法

3. 公司发展的潜在价值

EG公司内部改进的潜在价值

消费品部有大幅提高收入和利润率的 空间

类公司的指数价格

4. 价值管理 制定投资者沟通战略 了解投资者和分析师对公司绩效和前 景的看法

(完整版)自由现金流折现估值模型

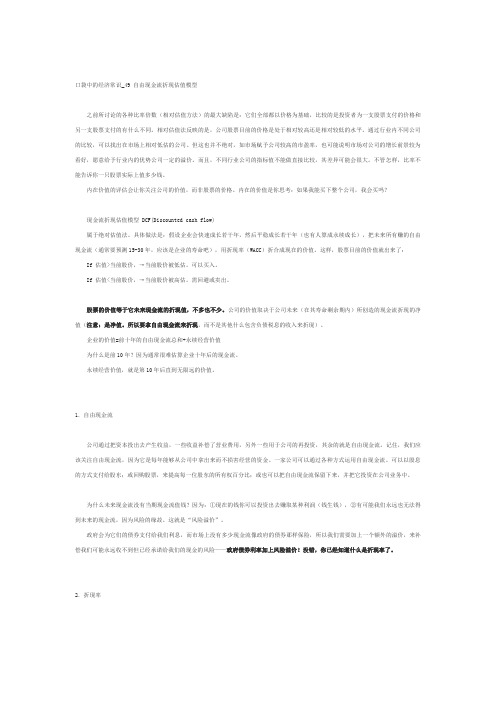

口袋中的经济常识_49 自由现金流折现估值模型之前所讨论的各种比率倍数(相对估值方法)的最大缺陷是:它们全部都以价格为基础,比较的是投资者为一支股票支付的价格和另一支股票支付的有什么不同。

相对估值法反映的是,公司股票目前的价格是处于相对较高还是相对较低的水平。

通过行业内不同公司的比较,可以找出在市场上相对低估的公司。

但这也并不绝对,如市场赋予公司较高的市盈率,也可能说明市场对公司的增长前景较为看好,愿意给予行业内的优势公司一定的溢价。

而且,不同行业公司的指标值不能做直接比较,其差异可能会很大。

不管怎样,比率不能告诉你一只股票实际上值多少钱。

内在价值的评估会让你关注公司的价值,而非股票的价格。

内在的价值是你思考:如果我能买下整个公司,我会买吗?现金流折现估值模型 DCF(Discounted cash flow)属于绝对估值法。

具体做法是:假设企业会快速成长若干年,然后平稳成长若干年(也有人算成永续成长),把未来所有赚的自由现金流(通常要预测15-30年,应该是企业的寿命吧),用折现率(WACC)折合成现在的价值。

这样,股票目前的价值就出来了:If 估值>当前股价,→当前股价被低估。

可以买入。

If 估值<当前股价,→当前股价被高估。

需回避或卖出。

股票的价值等于它未来现金流的折现值,不多也不少。

公司的价值取决于公司未来(在其寿命剩余期内)所创造的现金流折现的净值(注意:是净值。

所以要拿自由现金流来折现,而不是其他什么包含负债税息的收入来折现)。

企业的价值=前十年的自由现金流总和+永续经营价值为什么是前10年?因为通常很难估算企业十年后的现金流。

永续经营价值,就是第10年后直到无限远的价值。

1.自由现金流公司通过把资本投出去产生收益,一些收益补偿了营业费用,另外一些用于公司的再投资,其余的就是自由现金流。

记住,我们应该关注自由现金流,因为它是每年能够从公司中拿出来而不损害经营的资金。

一家公司可以通过各种方式运用自由现金流。

第8章 企业价值评估——自由现金流折现法 ppt

第9章 企业价值评估 The Evaluation of corporation value

The Center for Accounting Studies of Xiamen University

FU-9

The Center for Accounting Studies of Xiamen University

公司自由现金流贴现法

• (1) FCFF(公司自由现金流量)的估计 • 思考下面的例子: • 南强公司是一家食品制造公司,该公司2005年FCFF

的增长率为5%,预计这一增长率将长期保持下去,理 由是南强公司所制造的食品有稳定的市场,其2005年 的资本性支出被等额的折旧所抵消,而且该公司的增 长率与整个名义经济增长率相当。公司当前(2005年) 财务报表数据显示,2005年息税前利润为320万元, 资本性支出与折旧额都为60万元,营运资本保持在息 税前利润的20%(2005年比2004年增加24万元)。 如何估计南强公司的FCFF .

《中级财务管理》 2006

FU-2

The Center for Accounting Studies of Xiamen University

第一节 公司自由现金流

• (一)什么是公司自由现金流 • 公司自由现金流量是企业经营活动所创造的、

可供管理当局自主支配运用的那一部分现金流 量,由股权资本(普通股)现金流量、债权人 现金流量和优先股股东现金流量构成。衡量公 司自由现金流有两种方式: • 第一种方式是从利益分配入手,加总所有索取 权要求者的现金流:公司自由现金流=股权资 本自由现金流+利息费用×(1-所得税税率) +本金偿还-新债务的发行+优先股股利

自由现金流折现模型

自由现金流折现模型我们知道,股票绝对估值法是将公司预期的未来现金流进行折现。

在股利折现模型中,对未来现金流理解为公司发放的现金股利。

但是,现实中,很多公司并不一定采取现金分红的股利政策,或者支付极少的现金股利,这时,采用自由现金流折现模型,能更好的对公司价值或股权价值进行评估。

自由现金流是公司在履行了财务义务和满足了再投资需要之后剩余的现金流。

相对于股利来说,自由现金流是一种受人为干扰更少的财务指标。

自由现金流折现模型的通用表达式如下:企业价值或股权价值V,等于各期自由现金流FCF的现值之和。

自由现金流可以分为两类:一是流向股权投资者的自由现金流,称为股权自由现金流,简称FCFE;二是流向企业的自由现金流,称为企业自由现金流,简称FCFF一、FCFE折现模型。

用股权自由现金流FCFE进行折现,可直接求出企业的股权价值。

FCFE折现模型的表达式如下:股权价值等于各期股权自由现金流FCFE的现值之和。

其中,折现率re为股权资本成本。

那么,股权自由现金流(FCFE) 如何计算呢?股权自由现金流(FCFE) 是企业在支付了各种经营性支出,并满足了投资的需要,以及履行了各种财务义务之后,可供企业普通股股东支配的剩余现金流。

我们可以从净利润、经营现金流、税息前收益、税息与折旧和摊销前收益等多个角度来计算股权自由现金流(FCFE) 。

例如,从净利润出发,股权自由现金流的计算公式如下:股权自由现金流=净利润+非现金支出净额-资本性支出一营运资本增加净额+负债净增加额计算出了股权自由现金流之后,我们还需要计算对应的折现率。

现金流必须与所使用的折现率相匹配,这是自由现金流折现公式中最不容忽视的原则。

股权自由现金流,应采用股权资本成本re (或称为权益资本成本Ke) 作为折现率。

股权资本成本的计算公式如下: 有了股权自由现金流和相应的折现率,就可以采用零增长、固定增长或多重增长模型,来计算股权的价值。

以多重增长模型中的两阶段增长模型为例,股权价值的计算公式如下。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

《中级财务管理》 2006

FU-2

The Center for Accounting Studies of Xiamen University

第一节 公司自由现金流

• (一)什么是公司自由现金流 • 公司自由现金流量是企业经营活动所创造的、

可供管理当局自主支配运用的那一部分现金流 量,由股权资本(普通股)现金流量、债权人 现金流量和优先股股东现金流量构成。衡量公 司自由现金流有两种方式: • 第一种方式是从利益分配入手,加总所有索取 权要求者的现金流:公司自由现金流=股权资 本自由现金流+利息费用×(1-所得税税率) +本金偿还-新债务的发行+优先股股利

《中级财务管理》 2006

FU-3

The Center for Accounting Studies of Xiamen University

公司自由现金流

• 第二种方式是从现金流形成过程入手,即在满 足所有求偿权之前就估计出公司自由现金流, 即公司自由现金流=EBIT×(1—所得税税 率)—(资本支出-折旧)—营运资本变动额

FU-6

The Center for Accounting Studies of Xiamen University

第Байду номын сангаас节 公司自由现金流贴现法

• 所谓公司自由现金流贴现法,是指通过运用加权平均资本 成本对公司自由现金流贴现来估算公司价值的方法。自由 现金流贴现法包括公司自由现金流贴现法和股权资本自由 现金流贴现法。

《中级财务管理》 2006

FU-8

The Center for Accounting Studies of Xiamen University

公司自由现金流贴现法

• (三) 三阶段增长模型 • 二、公司自由现金流贴现法的一般模型 • 1 一般模型

• 2不同增长时期的几个关键变量的估计

《中级财务管理》 2006

The Center for Accounting Studies of Xiamen University

第9章 企业价值评估 The Evaluation of corporation value

The Center for Accounting Studies of Xiamen University

学习目标

• 1、理解公司自由现金流的内涵及与其它现金 流尺度(如股利、股权资本现金流)之间的关 系

• 2、懂得如何根据相关资料计算公司自由现金 流

• 3、会运用公司自由现金流贴现法评估不同增 长类型公司的价值

• 4、理解举债水平、公司价值与资本成本之间 的关系

• 5、根据相关资料判断举债对公司价值的影响

《中级财务管理》 2006

FU-5

The Center for Accounting Studies of Xiamen University

二 公司自由现金流与股权资本自由现金流 的比较

• (一) 两者之间所采用的贴现率不同 • (二) 两者之间的预期增长率不同 • (三) 两者的估价对象不同

《中级财务管理》 2006

FU-9

The Center for Accounting Studies of Xiamen University

公司自由现金流贴现法

• (1) FCFF(公司自由现金流量)的估计 • 思考下面的例子: • 南强公司是一家食品制造公司,该公司2005年FCFF

的增长率为5%,预计这一增长率将长期保持下去,理 由是南强公司所制造的食品有稳定的市场,其2005年 的资本性支出被等额的折旧所抵消,而且该公司的增 长率与整个名义经济增长率相当。公司当前(2005年) 财务报表数据显示,2005年息税前利润为320万元, 资本性支出与折旧额都为60万元,营运资本保持在息 税前利润的20%(2005年比2004年增加24万元)。 如何估计南强公司的FCFF .

• 其中:净资本支出=资本性支出—折旧; • 再投资需要的现金流=净资本支出+营运资本

变动额 • (二)如何计算公司自由现金流 • 思考下面的例子:

《中级财务管理》 2006

FU-4

The Center for Accounting Studies of Xiamen University

公司自由现金流

• 一、各种未来增长模型及其特征

• (一) 稳定增长型,即预期公司自由现金流将以一稳定 比率增长的公司,特征包括:第一,稳定增长率不高且与 名义经济增长率大体相似 ;第二,资本支出与折旧之间 保持大体平衡,净资本支出趋于零 ;第三,趋于稳定增 长的公司,其每年的营运资本变化不大。第四,由于公司 趋于稳定,公司债务比率将有所提高,公司可以更多地通 过举债来满足资金需求。第五,稳定增长的公司具有市场 平均风险,也就是衡量系统风险的贝塔系数趋于1,通常 在0.80到1.20之间。

《中级财务管理》 2006

FU-7

The Center for Accounting Studies of Xiamen University

公司自由现金流贴现法

• (二) 两阶段增长模型

1定义:即公司在前一时期以较高的速度增长,然后立 即进入稳定增长阶段。

2特征:第一,公司在高增长期的增长率应该高于名义 经济增长率,否则公司就不能表现为高增长的特征。 第二,在高增长期,公司的资本性支出应该大于折旧 额,使得公司的净资本支出能够用于扩大生产规模, 提高增长率。第三,在高增长期时公司的营运资本变 动较大,一旦公司进入稳定增长阶段后,公司每年的 营运资本就趋于平衡。第四,一般来说,公司在高增 长期间,其风险也会较高,所以公司一般都会利用较 小负债的方法来筹集其生产经营需要的资金。

• 【例1】南强公司是一家以房地产为主营业务 且涉及多个领域的上市公司。根据其刚刚披露 的2004年度财务报表数据显示,该公司2004 年息税前利润EBIT为800万元,折旧为750万 元,资本性支出为900万元,同时营运资本从 2003年的550万元上升为2004年的600万元。 预计2005年息税前利润为900万元,同期的资 本性支出、折旧、营运资本变动额预期均增长 5%。公司所得税税率为33%。试计算南强公 司2004年和2005年的公司自由现金流量。