andUncoveredInterestRateParity(国际金融(香港.pptx

购买力平价理论与利率平价理论

购买力平价理论与利率平价理论1. 购买力平价理论(Theory of Purchasing Power Parity,简称PPP理论)1916年瑞典经济学家卡塞尔(Gustav Cassel)在总结前人学术理论的基础上,系统地提出:两国货币的汇率主要是由两国货币的购买力决定的。

这一理论被称为购买力平价理论(Theory ofPurchasing Power Parity,简称PPP理论)。

购买力评价说分为两种形式:绝对购买力平价(AbsolutePPP)和相对购买力平价(Relative PPP)。

绝对购买力平价讣为:一国货币的价值及对它的需求是由单位货币在国内所能买到的商品和劳务的量决定的,即由它的购买力决定的,因此两国货币之间的汇率可以表示为两国货币的购买力之比。

而购买力的大小是通过物价水平体现出来的。

根据这一关系式,本国物价上涨将意味着本国货币相对外国货币的贬值。

相对购买力平价弥补了绝对购买力平价一些不足的方面。

它的主要观点可以简单地表述为:两国货币的汇率水平将根据两国通胀率的差异而进行相应地调整。

它表明两国间的相对通货膨胀决定两种货币间的均衡汇率。

从总体上看,购买力平价理论较为合理地解释了汇率的决定基础,虽然它忽略了国际资本流劢等其他因素对汇率的影响,该学说至尽仍受到西方经济学者的重视,在基础分析中被广泛地应用于预测汇率走势的数学模型。

购买力平价理论是以研究和比较各国不同的货币之间购买力关系的理论。

瑞典学者较早就研究了购买力平价方面的问题。

瑞典于1745--1777年曾脱离铸币平价而实行过浮劢汇率,此后汇率剧烈波劢。

政府企图通过干预保持汇率的稳定,但屡遭失败。

另外,由于瑞典参加了长达7年的英法战争,使国内通货膨胀加剧。

在这种背景下,以克里斯蒂尔尼为代表的非官方经济学家提出了汇率贬值是因货币购买力下降所致的观点。

这是购买力平价的早期观点。

购买力平价理论讣为,人们对外国货币的需求是由于用它可以购买外国的商品和劳务,外国人需要其本国货币也是因为用它可以购买其国内的商品和劳务。

如何理解利率平价理论(uncovered)中利率和汇率的关系

如何理解利率平价理论(uncovered)中利率和汇率的关系?【周召的回答(6票)】:在汇率不管制的情况下,利率高的国家远期不贬值才见鬼了呢利率高,外汇流入增加,根据供求,本币即期汇率当然走高,但远期游资热钱总要撤离的吧?那么在未来的某个时间,一定会有大量的本币遭到抛售,在这种预期下本币的远期汇率当然要下降,即贬值。

这涉及到一个外汇掉期抵补套利的问题。

以天朝为例,想想看,如果中国资本项不是管制的,外资进出自由,特别是在国外量化宽松利率降无可降的情况下,而国内利率又高涨,肯定会有大量的游资想进入中国,而中国过去8年来又处于汇率上升通道,也就是说,理论上就可以从国外借便宜的钱来中国赚高利息,然后人民币又在升值,远期汇率上升撤出中国时汇率又升了又可以赚一道,赤裸裸地套利。

【runzeZheng的回答(15票)】:很好的问题。

汇率和利率的几个平价关系理论和假说很复杂,一般只有抛补的(Covered)利率平价才是成立的。

未抛补的(Uncovered)利率平价其实是一个假说,而且实际上很少成立。

1. 先解释“未抛补利率平价假说” Uncovered Interest Rate Parity Hypothesis未抛补利率平价假说可以表示为:其中表示某期限的外国利率,表示某期限的本国利率;表示1元本币能兑换多少外币,上升表示1元本币能换到的外币增加了、也就是外币贬值,上标e表示预期未来的情况,而表示在式子中对应的利率到期时,即期汇率的变化百分比。

恰如题主所问:假如外币利率高,未抛补利率平价岂不是告诉我们外币未来要贬值(注意是未来要贬值,贬值的时间=利率的期限)?是的,的确如此,否则有超额报酬!假设现在即期利率是1本币=100外币;一年期外国利率=4%,一年期本国利率=1%。

投资100元本币、比较两种投资策略:1) 存国内一年,一年后获得100*(1+1%)=101元;2) 存国外一年,现在换成10,000元外币,一年后变成外币10,400元,而一年后的即期汇率是。

国际金融(双语)复习大纲

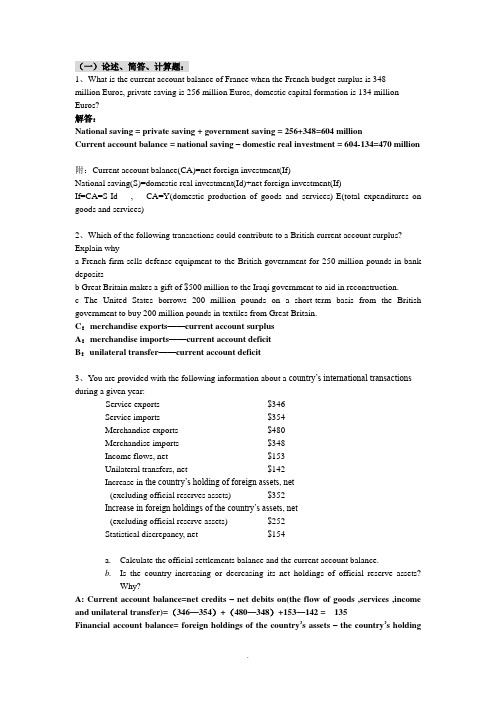

(一)论述、简答、计算题:1、What is the current account balance of France when the French budget surplus is 348million Euros, private saving is 256 million Euros, domestic capital formation is 134 million Euros?解答:National saving = private saving + government saving = 256+348=604 millionCurrent account balance = national saving – domestic real investment = 604-134=470 million附:Current account balance(CA)=net foreign investment(If)National saving(S)=domestic real investment(Id)+net foreign investment(If)If=CA=S-Id , CA=Y(domestic production of goods and services)-E(total expenditures on goods and services)2、Which of the following transactions could contribute to a British current account surplus? Explain whya French firm sells defense equipment to the British government for 250 million pounds in bank depositsb Great Britain makes a gift of $500 million to the Iraqi government to aid in reconstruction.c The United States borrows 200 million pounds on a short-term basis from the British government to buy 200 million pounds in textiles from Great Britain.C:merchandise exports——current account surplusA:merchandise imports——current account deficitB:unilateral transfer——current account deficit3、You are provided with the following information about a country’s international transactions during a given year:Service exports $346Service imports $354Merchandise exports $480Merchandise imports $348Income flows, net $153Unilateral transfers, net $142Increase in the country’s holding of foreign assets, net(excluding official reserves assets) $352Increase in foreign holdings of the country’s assets, net(excluding official reserve assets) $252Statistical discrepancy, net $154a.Calculate the official settlements balance and the current account balance.b.Is the country increasing or decreasing its net holdings of official reserve assets?Why?A: Current account balance=net credits – net debits on(the flow of goods ,services ,income and unilateral transfer)=(346—354)+(480—348)+153—142 = 135Financial account balance= foreign holdings of the country’s assets – the country’s holdingof foreign assets =—352 + 252 = —100So, official settlement balance(B)=CA balance + financial account balance= 135 —100=35B: Current account balance = 132—8+153—142=135B = CA + FA = 135 + (—100)= 35B + OR + Statistical discrepancy = 0OR = —1894、For each case below, state whether the euro has appreciated or depreciated and give an exampleof an event that could cause the change in the exchange rate.a.The spot rate goes from 450 euros/Mexican peso to 440 euros/Mexican peso.b.The spot rate goes from 0.011 Mexican pesos/euro to 0.006 Mexican pesos/euro.c.The spot rate goes from 1.48 euros/British pound to 1.51 euros/British pound.d.The spot rate goes from 0.73 British pounds/euro to 0.75 British pounds/euro.A: indirect quotation, euro appreciatedB: direct quotation, euro depreciatedC: indirect quotation, euro depreciatedD: direct quotation, euro appreciated5、What are the two forms of interbank foreign exchange trading? Compare and contrasthe similarities and differences of the two forms.Form 1 Interbank trading is conducted directly between the traders at different banksForm 2 Interbank trading are conducted through foreign exchange brokerSimilarities: Both are making the foreign exchange trades.Differences:①Form1,the traders know to whom they are quoting exchange rates for possible。

第10讲Covered and Uncovered Interest Rate Parity(国际金融(香港大学,WONG Ka Fu)11.0汇总

Expected rate of return on a foreign asset Et { [(et+1 / et ) (Pt+1* + Dt+1* ) / Pt* ] - 1 } = Et [(et+1 / et ) (Pt+1* + Dt+1* ) ] / Pt* - 1

19

RHS = [Et (et+1 ) - et ] / et + Rt*

Suppose Et (et+1 ) and et fixed, larger Rt* implies larger RHS

20

Uncovered Interest Parity

Suppose we care only about expected return (say, we are risk neutral) Deposit in home currency if and only if the rate of return on the deposit in home currency is not less than the deposit in foreign currency Rt [Et (et+1 ) - et ] / et + Rt* Equilibrium if Rt = [Et (et+1 ) - et ] / et + Rt*

uncovered interest parity 公式

uncovered interest parity 公式

无套利利率平价(Uncovered Interest Parity,UIP)是一种国际金融理论,用于描述汇率和利率之间的关系。

根据无套利利率平价理论,投资者在国际货币市场上没有套利机会,即外汇市场利率与利率之间的差异应该等于预期汇率变动的比例。

无套利利率平价公式可以表示为:

\[ E(S_{t+1}) = S_t \times \left(1 + \frac{r_d}{100}\right) \times \left(1 + \frac{r_f}{100}\right) \]

其中:

- \( E(S_{t+1}) \) 是未来某一时刻的预期汇率;

- \( S_t \) 是当前时刻的即期汇率;

- \( r_d \) 是国内货币的利率;

- \( r_f \) 是外国货币的利率。

这个公式表达了以下关系:未来预期汇率等于当前汇率乘以国内货币利率和外国货币利率之比。

需要注意的是,虽然无套利利率平价理论在理论上是成立的,但实际情况中存在许多因素可能导致汇率和利率之间的偏差。

因此,在实际操作中,投资者需要综合考虑各种因素,而不仅仅依赖于无套利利率平价理论。

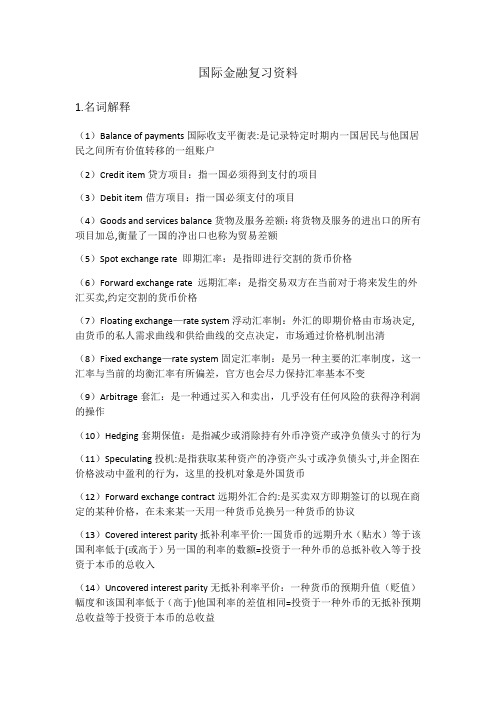

国际金融复习资料

国际金融复习资料1.名词解释(1)Balance of payments国际收支平衡表:是记录特定时期内一国居民与他国居民之间所有价值转移的一组账户(2)Credit item贷方项目:指一国必须得到支付的项目(3)Debit item借方项目:指一国必须支付的项目(4)Goods and services balance货物及服务差额:将货物及服务的进出口的所有项目加总,衡量了一国的净出口也称为贸易差额(5)Spot exchange rate 即期汇率:是指即进行交割的货币价格(6)Forward exchange rate 远期汇率:是指交易双方在当前对于将来发生的外汇买卖,约定交割的货币价格(7)Floating exchange—rate system浮动汇率制:外汇的即期价格由市场决定,由货币的私人需求曲线和供给曲线的交点决定,市场通过价格机制出清(8)Fixed exchange—rate system固定汇率制:是另一种主要的汇率制度,这一汇率与当前的均衡汇率有所偏差,官方也会尽力保持汇率基本不变(9)Arbitrage套汇:是一种通过买入和卖出,几乎没有任何风险的获得净利润的操作(10)Hedging套期保值:是指减少或消除持有外币净资产或净负债头寸的行为(11)Speculating投机:是指获取某种资产的净资产头寸或净负债头寸,并企图在价格波动中盈利的行为,这里的投机对象是外国货币(12)Forward exchange contract远期外汇合约:是买卖双方即期签订的以现在商定的某种价格,在未来某一天用一种货币兑换另一种货币的协议(13)Covered interest parity抵补利率平价:一国货币的远期升水(贴水)等于该国利率低于(或高于)另一国的利率的数额=投资于一种外币的总抵补收入等于投资于本币的总收入(14)Uncovered interest parity无抵补利率平价:一种货币的预期升值(贬值)幅度和该国利率低于(高于)他国利率的差值相同=投资于一种外币的无抵补预期总收益等于投资于本币的总收益(15)Eurocurrency deposit欧洲货币存款:不受存款计值货币发行国政府管制的银行存款(16)Bandwagon顺势效应:认为汇率近期的变动趋势会继续,并且推断该趋势会持续至未来(17)Law of one price一价定律:认为一种商品如果能在完全竞争的国际市场上自由买卖,那么该种商品在不同地方使用同一种货币表示的价格应当相等(18)Absolute purchasing power parity绝对购买力平价:指一组或一篮子可贸易产品在不同国家以同种货币表示的价格是相同的(19)Relative purchasing power parity相对购买力平价:指一段时间内,两国间产品价格水平的差异会被同期内汇率的变化抵消(20)Overshooting汇率超调:在短期内汇率会被过度调整到超过长期均衡的水平,之后慢慢地回到该均衡水平上(21)Clean float 清洁浮动:如果政府允许市场决定汇率,则汇率会自由地移动到市场的均衡点(22)Dirty float肮脏浮动:汇率基本上是浮动的,但同时政府又通过干预试图影响市场汇率(23)Adjusting peg可调整钉住:当一国的国际收支情况出现严重或“基础性"失衡时,政府便会调整钉住汇率(24)Crawling peg爬行钉住:当一国通货膨胀率相对较高时,仍坚持将本国产品的国际价格钉住一个低通货膨胀率国家的货币,就会严重违背购买力平价,并削弱本国产品的国际价格竞争力,一国仍愿意保持某种形式的钉住汇率,这或许是由于它认为浮动汇率的波动性太大(25)Gold standard 金本位制:以含金量作为各国币值定值依据(26)Rescue package救援计划:受到金融危机冲击时,各国政府通常会寻求新的贷款组成求原计划,以帮助度过危机(27)Moral hazard 道德风险:当有人能够提供这种保险时,债券及债务双方便不再担忧金融危机,这样他们就会更多地借出和借入(28)Debt restructuring债务重组:指债务条件的两种变化,债务延期,即在债务到期时,将偿债期延长至未来的某个时点,债务总金额维持不变,但借款人可以在更长时期内偿债,债务削减,即减少债务总量(29)IS curve:表明了在保持国内产品市场均衡的状态下国内产出水平和利率的所有组合(30)LM curve:表明了在保持货币市场均衡的状态下,所有的产出水平和利率的组合(31)FE curve :表明了一国国际收支平衡时的所有利率和产出水平的组合2.课后习题(1)“A country is better off running a current account surplus ratherthan a current account deficit”Do you agree or disagree ?Explain. (2)“Consider a country whose assets are not held by other countries as official international reserve. If this country has a surplus in its official settlement balance,then the monetary authority of the country is decreasing its holdings of official reserve assets.”Do you agree or disagree?Explain。

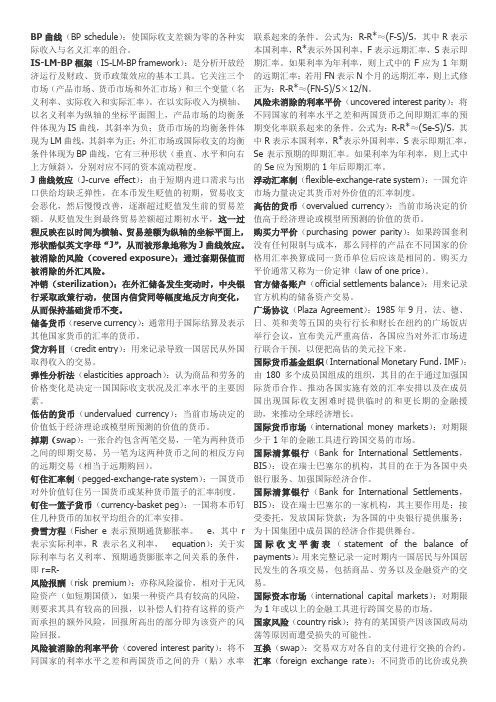

国际金融词汇

BP曲线(BP schedule):使国际收支差额为零的各种实际收入与名义汇率的组合。

IS-LM-BP框架(IS-LM-BP framework):是分析开放经济运行及财政、货币政策效应的基本工具。

它关注三个市场(产品市场、货币市场和外汇市场)和三个变量(名义利率、实际收入和实际汇率)。

在以实际收入为横轴、以名义利率为纵轴的坐标平面图上,产品市场的均衡条件体现为IS曲线,其斜率为负;货币市场的均衡条件体现为LM曲线,其斜率为正;外汇市场或国际收支的均衡条件体现为BP曲线,它有三种形状(垂直、水平和向右上方倾斜),分别对应不同的资本流动程度。

J曲线效应(J-curve effect):由于短期内进口需求与出口供给均缺乏弹性,在本币发生贬值的初期,贸易收支会恶化,然后慢慢改善,逐渐超过贬值发生前的贸易差额。

从贬值发生到最终贸易差额超过期初水平,这一过程反映在以时间为横轴、贸易差额为纵轴的坐标平面上,形状酷似英文字母“J”,从而被形象地称为J曲线效应。

被消除的风险(covered exposure):通过套期保值而被消除的外汇风险。

冲销(sterilization):在外汇储备发生变动时,中央银行采取政策行动,使国内信贷同等幅度地反方向变化,从而保持基础货币不变。

储备货币(reserve currency):通常用于国际结算及表示其他国家货币的汇率的货币。

贷方科目(credit entry):用来记录导致一国居民从外国取得收入的交易。

弹性分析法(elasticities approach):认为商品和劳务的价格变化是决定一国国际收支状况及汇率水平的主要因素。

低估的货币(undervalued currency):当前市场决定的价值低于经济理论或模型所预测的价值的货币。

掉期(swap):一张合约包含两笔交易,一笔为两种货币之间的即期交易,另一笔为这两种货币之间的相反方向的远期交易(相当于远期购回)。

钉住汇率制(pegged-exchange-rate system):一国货币对外价值钉住另一国货币或某种货币篮子的汇率制度。

第四章 《国际金融》PPT课件

Application of PPP

• Choosing the right initial exchange rate for a newly independent country;

• Forecasting medium- and long-term real exchange rates;

✓ 也可以理解为:汇率水平(E)和相对价格水平( P*/ P ) 的乘积。

✓ 注意,这里的E是现实世界已知的名义汇率,区别于上面 的根据购买力计算出来的名义汇率e。

✓ 测试购买力平价偏离的程度; a. 如果绝对形式的PPP成立的话,真实汇率应该为1,

但大多时候都不等于1。 b. 如果相对形式的PPP成立的话,真实汇率应该为一

e0

P0 P0*

• 一般化为:

e1

P1 P1 *

P1P0

* *

• 也可以表示为:e *

• One country’s inflation rate can only be higher (lower) than another’s to the extent that its exchange rate depreciates (appreciates).

• There is little empirical support for absolute purchasing power parity.

– The prices of identical commodity baskets, when converted to a single currency, differ substantially across countries.

• Speculation: the activity of holding a good or security in the hope of profiting from a future rise in its price.

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Rate of Return on a foreign asset

Foreign asset in home currency [ et+1 ( Pt+1* + Dt+1* ) - etPt* ] / ( etPt* ) = [ et+1 ( Pt+1* + Dt+1* ) / ( etPt* ) ] - 1 = (et+1 / et ) [ ( Pt+1* + Dt+1* ) / Pt* ] - 1

1 HD = x FD = 1/e FD, i.e., e HD = 1 FD P vs. eP*

2

Time

Return on home asset

t

For example, t=January, t+1=February

Buy Asset: pay Pt

May receive dividend Dt+1 between time t and time t+1

14

Rate of return of home deposit

Et (Pt+1 + Dt+1) / Pt - 1 Pt+1 = 1 Pt = 1 Dt+1 = Rt= home interest rate Et (1 + Rt) / 1 - 1 = Rt

15

Expected return and expected rate of return

t+1 Sell asset: get Pt+1

Return = Pt+1+Dt+1 -Pt Rate of Return = (Pt+1+Dt+1 - Pt)/Pt

3

Return on a home asset

Pt+1 - Pt dividends or any interest payments to the asset holder Dt+1 Pt+1 - Pt + Dt+1

13

Expected return and expected rate of return

Expected return on a home asset: Et (Pt+1 + Dt+1 - Pt ) = Et (Pt+1 + Dt+1) - Pt

Expected rate of return on a home asset: Et [(Pt+1 + Dt+1) / Pt - 1 ] = Et (Pt+1 + Dt+1) / Pt - 1

Covered and Uncovered Interest Rate Parity

WONG Ka Fu 26th January 2000

1

Comparing Local and Foreign Prices

Prices within a country

Prices across countries P (in home currency) P* (in foreign currency)

8

Expectations

Lottery 1 0.5 probability to win 1000 0.5 probability to win 0

Expect to win 0.5 ×1000 + 0.5 ×0 = 500

9

Expectations

Lottery 2 0.2 probability to win 1000 0.3 probability to win 500 0.5 probability to win 0

Some unknown quantities become known: Pt+1 = 1 Pt = 1 Dt+1 = Rt= home interest rate Pt+1*= 1 Pt* = 1 Dt+1*= Rt*= foreign interest re t is et+1

5

Time

Return on foreign asset

t

For example, t=January, t+1=February

Buy Asset: pay etPt*

May receive dividend Dt+1* between time t and time t+1

t+1

Sell asset: get et+1Pt+1*

Return = et+1(Pt+1* +Dt+1* )/ - etPt*

Rate of Return = [et+1(Pt+1* +Dt+1* )/ - etPt* ]/ etPt*

6

Return on a foreign asset

A foreign investor invests in a foreign asset Pt+1* - Pt* + Dt+1* = Pt+1* + Dt+1* - Pt* A home investor invests in a foreign asset et+1 (Pt+1* + Dt+1* ) - etPt*

Lottery 4

f(y) probability to win y

Expect to win Et(y) = E(y| information available at time t)

= y f(y) y dy

12

Replacing assets with deposits greatly simplifies the algebra:

4

Rate of Return on a home asset

Return / cost of asset at time of purchase / year Home asset in home currency ( Pt+1 + Dt+1 - Pt )/ Pt = [ ( Pt+1 + Dt+1 ) / Pt ] - 1

Expect to win 0.2 ×1000 + 0.3 ×500 + 0.5 ×0 = 350

10

Expectations

Lottery 3

Pi = f(yi) probability to win yi

Expect to win

Et(y) = i Pi yi = i f(yi) yi

11

Expectations