新华制药2019年财务分析详细报告

新华制药:关于公司2019年度对以前报告期披露的财务报表数据由于同一控制下企业合并进行追溯调整的专项说明

关于山东新华制药股份有限公司2019年度对以前报告期披露的财务报表数据由于同一控制下企业合并进行追溯调整的专项说明XYZH/2020JNA50091 山东新华制药股份有限公司全体股东:我们接受委托,根据中国注册会计师审计准则审计了山东新华制药股份有限公司(以下简称新华制药公司)2019年12月31日的合并及母公司资产负债表,2019年度的合并及母公司利润表、合并及母公司现金流量表、合并及母公司股东权益变动表和财务报表附注(以下简称财务报表),并于2020年3月20日出具了XYZH /2020JNA50086号标准无保留意见的审计报告。

根据中国证券监督管理委员会《公开发行证券的公司信息披露编报规则第19 号—财务信息的更正及相关披露》等相关规定的要求,新华制药公司编制了本专项说明所附的新华制药公司2019 年度对以前报告期披露的财务报表数据由于同一控制下企业合并进行追溯调整的专项说明(以下简称追溯调整说明)。

编制和对外披露追溯调整说明,并确保其真实性、合法性及完整性是新华制药公司的责任。

我们对追溯调整说明所载内容与我们审计新华制药公司2019 年度财务报表时所复核的会计资料和经审计的财务报表的相关内容进行了核对,在所有重大方面没有发现不一致,相关追溯调整符合企业会计准则的有关规定。

为了更好地理解新华制药公司的追溯调整事项,追溯调整说明应当与已审计的财务报表一并阅读。

本专项说明仅作为新华制药公司 2019年度报告披露之目的使用,不得用作任何其他目的。

附件一:山东新华制药股份有限公司 2019度对以前报告期披露的财务报表数据由于同一控制下企业合并进行追溯调整的专项说明信永中和会计师事务所(特殊普通合伙)中国注册会计师:阚京平中国注册会计师:潘素娇中国北京二○二〇年三月二十日山东新华制药股份有限公司 2019 年度对以前报告期披露的财务报表数据由于同一控制下企业合并进行追溯调整的专项说明一、本公司财务报表追溯调整的原因山东新华万博化工有限公司(以下简称万博化工)成立于1999年11月23日,注册资本为4,662.45万元,万博化工的统一社会信用代码913703007207052952 ,法定代表人:任福龙,注册地址:山东省淄博市高新区宝山东路456号。

新华医疗公司2019年财务分析研究报告

新华医疗公司2019年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、新华医疗公司实现利润分析 (2)(一).利润总额 (2)(二).主营业务的盈利能力 (3)(三).利润真实性判断 (3)(四).利润总结分析 (4)二、新华医疗公司成本费用分析 (4)(一).成本构成情况 (4)(二).销售费用变化及合理性评价 (5)(三).管理费用变化及合理性评价 (5)(四).财务费用的合理性评价 (5)三、新华医疗公司资产结构分析 (5)(一).资产构成基本情况 (5)(二).流动资产构成特点 (7)(三).资产增减变化 (8)(四).总资产增减变化原因 (8)(五).资产结构的合理性评价 (8)(六).资产结构的变动情况 (9)四、新华医疗公司负债及权益结构分析 (9)(一).负债及权益构成基本情况 (9)(二).流动负债构成情况 (10)(三).负债的增减变化 (11)(四).负债增减变化原因 (12)(五).权益的增减变化 (12)(六).权益变化原因 (13)五、新华医疗公司偿债能力分析 (13)(一).支付能力 (13)(二).流动比率 (13)(三).速动比率 (14)(四).短期偿债能力变化情况 (14)(五).短期付息能力 (14)(六).长期付息能力 (15)(七).负债经营可行性 (15)六、新华医疗公司盈利能力分析 (15)(一).盈利能力基本情况 (15)(二).内部资产的盈利能力 (16)(三).对外投资盈利能力 (16)(四).内外部盈利能力比较 (16)(五).净资产收益率变化情况 (17)(六).净资产收益率变化原因 (17)(七).资产报酬率变化情况 (17)(八).资产报酬率变化原因 (17)(九).成本费用利润率变化情况 (17)(十)、成本费用利润率变化原因 (18)七、新华医疗公司营运能力分析 (18)(一).存货周转天数 (18)(二).存货周转变化原因 (18)(三).应收账款周转天数 (18)(四).应收账款周转变化原因 (19)(五).应付账款周转天数 (19)(六).应付账款周转变化原因 (19)(七).现金周期 (19)(八).营业周期 (20)(九).营业周期结论 (20)(十).流动资产周转天数 (20)(十一).流动资产周转天数变化原因 (20)(十二).总资产周转天数 (21)(十三).总资产周转天数变化原因 (21)(十四).固定资产周转天数 (22)(十五).固定资产周转天数变化原因 (22)八、新华医疗公司发展能力分析 (22)(一).可动用资金总额 (22)(二).挖潜发展能力 (22)九、新华医疗公司经营协调分析 (23)(一).投融资活动的协调情况 (23)(二).营运资本变化情况 (23)(三).经营协调性及现金支付能力 (24)(四).营运资金需求的变化 (24)(五).现金支付情况 (24)(六).整体协调情况 (24)十、新华医疗公司经营风险分析 (25)(一).经营风险 (25)(二).财务风险 (25)十一、新华医疗公司现金流量分析 (26)(一).现金流入结构分析 (26)(二).现金流出结构分析 (27)(三).现金流动的协调性评价 (28)(四).现金流动的充足性评价 (28)(五).现金流动的有效性评价 (29)(六).自由现金流量分析 (30)十二、新华医疗公司杜邦分析 (31)(一).资产净利率变化原因分析 (31)(二).权益乘数变化原因分析 (31)(三).净资产收益率变化原因分析 (31)声明 (32)前言新华医疗公司2019年营业收入为87.67亿元,与2018年的102.84亿元相比大幅下降,下降了14.75%。

新华制药2019年上半年财务分析详细报告

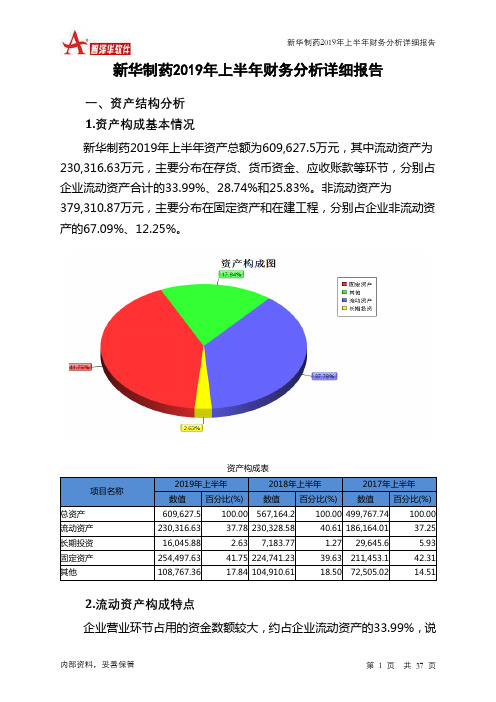

新华制药2019年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况新华制药2019年上半年资产总额为609,627.5万元,其中流动资产为230,316.63万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的33.99%、28.74%和25.83%。

非流动资产为379,310.87万元,主要分布在固定资产和在建工程,分别占企业非流动资产的67.09%、12.25%。

资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产609,627.5 100.00 567,164.2 100.00 499,767.74 100.00 流动资产230,316.63 37.78 230,328.58 40.61 186,164.01 37.25 长期投资16,045.88 2.63 7,183.77 1.27 29,645.6 5.93 固定资产254,497.63 41.75 224,741.23 39.63 211,453.1 42.31 其他108,767.36 17.84 104,910.61 18.50 72,505.02 14.512.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的33.99%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的28.74%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表项目名称2019年上半年2018年上半年2017年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产230,316.63 100.00 230,328.58 100.00 186,164.01 100.00 存货78,274.9 33.99 67,063.77 29.12 49,981.58 26.85 应收账款59,497.56 25.83 48,639.19 21.12 50,789.73 27.28 其他应收款2,630.74 1.14 0 0.00 5,455.69 2.93 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 13,032.56 5.66 18,598.52 9.99 货币资金66,196.5 28.74 90,487.58 39.29 57,521.21 30.90 其他23,716.93 10.30 11,105.48 4.82 3,817.27 2.053.资产的增减变化2019年上半年总资产为609,627.5万元,与2018年上半年的567,164.2万元相比有所增长,增长7.49%。

华北制药2019年三季度财务分析结论报告

华北制药2019年三季度财务分析综合报告华北制药2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为2,509.56万元,与2018年三季度的2,507.34万元相比变化不大,变化幅度为0.09%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2019年三季度营业成本为157,028.69万元,与2018年三季度的144,622.36万元相比有所增长,增长8.58%。

2019年三季度销售费用为80,257.98万元,与2018年三季度的66,846万元相比有较大增长,增长20.06%。

2019年三季度销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2019年三季度管理费用为14,268.15万元,与2018年三季度的6,219.86万元相比成倍增长,增长1.29倍。

2019年三季度管理费用占营业收入的比例为5.3%,与2018年三季度的2.63%相比有所提高,提高2.66个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

2019年三季度财务费用为12,385.76万元,与2018年三季度的9,053.08万元相比有较大增长,增长36.81%。

三、资产结构分析2019年三季度企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2018年三季度相比,2019年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,华北制药2019年三季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

新华制药2019年一季度财务分析详细报告

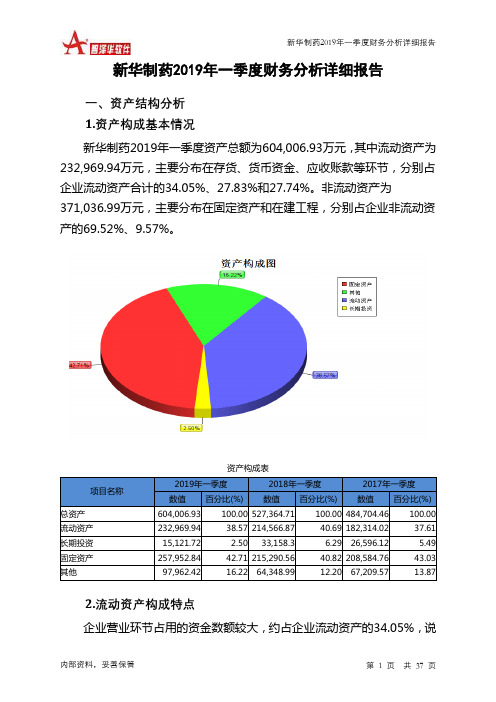

新华制药2019年一季度财务分析详细报告一、资产结构分析1.资产构成基本情况新华制药2019年一季度资产总额为604,006.93万元,其中流动资产为232,969.94万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的34.05%、27.83%和27.74%。

非流动资产为371,036.99万元,主要分布在固定资产和在建工程,分别占企业非流动资产的69.52%、9.57%。

资产构成表项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产604,006.93 100.00 527,364.71 100.00 484,704.46 100.00 流动资产232,969.94 38.57 214,566.87 40.69 182,314.02 37.61 长期投资15,121.72 2.50 33,158.3 6.29 26,596.12 5.49 固定资产257,952.84 42.71 215,290.56 40.82 208,584.76 43.03 其他97,962.42 16.22 64,348.99 12.20 67,209.57 13.872.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的34.05%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的33.67%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表项目名称2019年一季度2018年一季度2017年一季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产232,969.94 100.00 214,566.87 100.00 182,314.02 100.00 存货79,325.22 34.05 59,253.28 27.62 46,973.74 25.77 应收账款64,618 27.74 60,030.79 27.98 50,940.46 27.94 其他应收款0 0.00 5,323.33 2.48 4,763.54 2.61 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据13,614.23 5.84 11,647.43 5.43 21,083.59 11.56 货币资金64,831.1 27.83 73,539.51 34.27 54,319.51 29.79 其他10,581.38 4.54 4,772.53 2.22 4,233.17 2.323.资产的增减变化2019年一季度总资产为604,006.93万元,与2018年一季度的527,364.71万元相比有较大增长,增长14.53%。

000756新华制药2023年三季度财务指标报告

新华制药2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为11,453.1万元,与2022年三季度的9,929.13万元相比有较大增长,增长15.35%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)新华制药2023年三季度的营业利润率为6.19%,总资产报酬率为6.24%,净资产收益率为10.78%,成本费用利润率为6.63%。

企业实际投入到企业自身经营业务的资产为712,476.06万元,经营资产的收益率为6.34%,而对外投资的收益率为6.05%。

2023年三季度营业利润为11,291.39万元,与2022年三季度的10,031.66万元相比有较大增长,增长12.56%。

以下项目的变动使营业利润增加:资产处置收益增加497.92万元,投资收益增加163.28万元,信用减值损失增加38.93万元,其他收益增加27.25万元,销售费用减少208.19万元,共计增加935.57万元;以下项目的变动使营业利润减少:研发费用增加1,582.42万元,管理费用增加815万元,财务费用增加669.39万元,营业成本增加378.98万元,营业税金及附加增加99.66万元,共计减少3,545.45万元。

各项科目变化引起营业利润增加1,259.74万元。

三、偿债能力分析偿债能力指标表项目2021年三季度2022年三季度2023年三季度行业均值流动比率 1.12 1.08 1.38 2.45速动比率0.75 0.77 0.94 2利息保障倍数7.44 3.68 12.21 4.252023年三季度流动比率为1.38,与2022年三季度的1.08相比有较大增长,增长了0.31。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为302,621.61万元,与2022年三季度的346,439.55万元相比有较大幅度下降,下降12.65%。

新华制药财务报告分析(3篇)

第1篇一、引言新华制药(股票代码:000019.SZ)作为中国制药行业的领军企业,自成立以来始终秉持“以患者为中心,以质量为生命”的经营理念,致力于为广大患者提供高品质的药品和服务。

本报告将对新华制药最近一年的财务报告进行深入分析,旨在评估其财务状况、经营成果和发展前景。

二、财务状况分析1. 资产负债表分析(1)资产结构分析新华制药的资产结构以流动资产为主,占总资产比例较高。

具体来看,流动资产主要包括货币资金、应收账款、存货等。

这表明公司具有较强的短期偿债能力。

货币资金:新华制药的货币资金充足,可以满足日常运营和短期偿债需求。

应收账款:应收账款占比较高,需关注其回收风险。

通过分析应收账款周转率,可以看出公司的收款能力。

存货:存货占比较高,需关注其周转速度和跌价风险。

(2)负债结构分析新华制药的负债结构以流动负债为主,占总负债比例较高。

具体来看,流动负债主要包括短期借款、应付账款等。

这表明公司短期偿债压力较大。

短期借款:短期借款占比较高,需关注其利率水平和还款期限。

应付账款:应付账款占比较高,表明公司具有较强的供应商议价能力。

(3)所有者权益分析新华制药的所有者权益占比较高,表明公司财务状况较为稳健。

2. 利润表分析(1)营业收入分析新华制药的营业收入稳步增长,主要得益于产品结构的优化和市场份额的扩大。

产品结构:新华制药的产品结构以化学药品为主,同时积极拓展生物制药、中成药等领域。

市场份额:新华制药在多个细分市场占据领先地位,具有较强的市场竞争力。

(2)毛利率分析新华制药的毛利率较高,表明公司具有较强的成本控制能力。

(3)净利率分析新华制药的净利率较高,表明公司具有较强的盈利能力。

三、经营成果分析1. 研发投入分析新华制药高度重视研发投入,近年来研发投入持续增长。

这表明公司致力于产品创新和技术进步,为未来发展奠定基础。

2. 市场营销分析新华制药积极拓展市场营销,通过多种渠道提升品牌知名度和市场占有率。

新华制药股份有限公司财务报表分析_ppt课件

99.3%

无忧PPT整理发布

分析结果

企业的经营情况良好,并为不断扩

大市场份额,增加投资,但是经营

流入的现金流不能满足投资,所以

必须要筹资,通过借长期借款来解

决。

无忧PPT整理发布

报表分析

•现金流量表

利润表 •资产负债表

无忧PPT整理发布

综合分析

促销时间:8月1日—10月31日

新华制药有限公司在2009年的经营情况是值得乐观 的,从存货的构成上看,在产品和库存商品的有所 减少,说明企业产品的销路较好,产品生产的能销 售的出去。

无忧PPT整理发布

期初资产负债表简图

流动资产(40.9%)

流动负债(31.0%)

非流动负债(0.2%)

非流动资产(59.1%)

所有者权益(68.8%)

无忧PPT整理发布

存货构成变动分析表

项目 原材料 在产品 库存商品 低值易耗品 特准储备物资 存货合计

期末余额 比重% 年初余额

62,845

19.75% 52,104

3.61% -1,279 -10.03%

0.52%

0

0.00%

无忧PPT整理发布

100.00% -35,159 -9.95%

分析结果

从上表我们可以看出,原材料比重期末相比 期初增加了,而在产品和库存商品却相比期 初比重减少了,从这里我们可以看出,新华 制药公司本期的产品销售较好,原材料的增 加说明企业在扩大生产,产品销售前景好。

公司主要从事化学合成原料药、医药制剂、化工原料、医药中间 体、化工防腐设备、制药机械等六大类产品的研发、制造及销售, 年产化学原料药2万吨,片剂60亿片,针剂2亿支,是中国及亚洲 地区最大的解热镇痛类药物生产与出口基地,也是国内抗感染类、 心脑血管类、中枢神经类等多类药物重要生产企业。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

新华制药2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

新华制药2019年资产总额为643,602.46万元,其中流动资产为242,838.65万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的46.55%、28.43%和12.74%。

非流动资产为400,763.81万元,主要分布在固定资产和无形资产,分别占企业非流动资产的70.04%、10.27%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产643,602.46 100.00 591,615.63 100.00 527,364.71 100.00 流动资产242,838.65 37.73 234,916.54 39.71 200,998.94 38.11 长期投资13,358.59 2.08 8,896.02 1.50 33,158.3 6.29 固定资产280,694.94 43.61 263,115.26 44.47 215,290.56 40.82 其他106,710.28 16.58 84,687.81 14.31 77,916.91 14.77

2.流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的46.55%,说

明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的28.43%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产242,838.65 100.00 234,916.54 100.00 200,998.94 100.00 存货113,034.28 46.55 95,172.33 40.51 71,321.07 35.48 应收账款30,930.75 12.74 34,223.38 14.57 31,261.7 15.55 其他应收款1,964.68 0.81 3,507.78 1.49 4,501.74 2.24 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 13,622.09 5.80 12,325.48 6.13 货币资金69,046.98 28.43 77,842.34 33.14 73,112.63 36.37 其他27,861.97 11.47 10,548.63 4.49 8,476.33 4.22

3.资产的增减变化

2019年总资产为643,602.46万元,与2018年的591,615.63万元相比有所增长,增长8.79%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:存货增加17,861.95万元,固定资产增加17,579.69万元,在建工程增加13,892.37万元,无形资产增加7,889万元,长期投资增加4,462.57万元,其他流动资产增加2,919.26万元,递延所得税资产增加376.07万元,应收股利增加2.97万元,共计增加64,983.87万元;以下项目的变动使资产总额减少:预付款项减少201.3万元,其他应收款减少1,543.1万元,应收账款减少3,292.64万元,其他非流动资产减少4,897.7万元,货币资金减少8,795.36万元,应收票据减少

13,622.09万元,共计减少32,352.18万元。

增加项与减少项相抵,使资产总额增长32,631.69万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产242,838.65 3.37 234,916.54 16.87 200,998.94 0 长期投资13,358.59 50.16 8,896.02 -73.17 33,158.3 0 固定资产280,694.94 6.68 263,115.26 22.21 215,290.56 0 存货113,034.28 18.77 95,172.33 33.44 71,321.07 0 应收账款30,930.75 -9.62 34,223.38 9.47 31,261.7 0 货币性资产69,046.98 -24.51 91,464.42 7.05 85,438.11 0

二、负债及权益结构分析

1.负债及权益构成基本情况

新华制药2019年负债总额为332,549.52万元,资本金为62,185.94万元,所有者权益为311,052.95万元,资产负债率为51.67%。

在负债总额中,流动负债为248,551.45万元,占负债和权益总额的38.62%;短期借款为54,000万元,非流动负债为83,998.07万元,金融性负债占资金来源总额的21.44%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额643,602.46 100.00 591,615.63 100.00 527,364.71 100.00 所有者权益311,052.95 48.33 279,655.3 47.27 257,945.34 48.91 流动负债248,551.45 38.62 236,004.46 39.89 149,083.94 28.27 非流动负债83,998.07 13.05 75,955.87 12.84 120,335.44 22.82

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的36.38%,表明企业的偿债压力较大。

企业经营活动派生的负债约占流动负债的17.48%。