大冷股份2018年财务分析结论报告-智泽华

东方电气2018年财务分析结论报告-智泽华

东⽅电⽓2018年财务分析结论报告-智泽华东⽅电⽓2018年财务分析综合报告内部资料,妥善保管第 1 页共 3 页东⽅电⽓2018年财务分析综合报告⼀、实现利润分析2018年实现利润为127,546.97万元,与2017年的53,342.33万元相⽐成倍增长,增长1.39倍。

实现利润主要来⾃于内部经营业务,企业盈利基础⽐较可靠。

⼆、成本费⽤分析2018年营业成本为2,356,828.65万元,与2017年的2,530,329.19万元相⽐有所下降,下降6.86%。

2018年销售费⽤为135,797.21万元,与2017年的85,393.53万元相⽐有较⼤增长,增长59.03%。

2018年尽管销售费⽤⼤幅度增长,但营业收⼊却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费⽤为250,140.21万元,与2017年的360,986.41万元相⽐有较⼤幅度下降,下降30.71%。

2018年管理费⽤占营业收⼊的⽐例为8.41%,与2017年的11.71%相⽐有所降低,降低3.3个百分点。

经营业务的盈利⽔平提⾼,企业管理费⽤⽀出控制较好,⽀出效率提⾼。

本期财务费⽤为-38,054.29万元。

三、资产结构分析与2017年相⽐,2018年存货占营业收⼊的⽐例明显下降。

应收账款占营业收⼊的⽐例下降。

从流动资产与收⼊变化情况来看,流动资产增长的同时收⼊却在下降,资产的盈利能⼒明显下降,与2017年相⽐,资产结构趋于恶化。

四、偿债能⼒分析从⽀付能⼒来看,东⽅电⽓2018年是有现⾦⽀付能⼒的。

企业财务费⽤⼩于0或缺乏利息⽀出数据,⽆法进⾏负债经营风险判断。

五、盈利能⼒分析东⽅电⽓2018年的营业利润率为4.17%,总资产报酬率为1.05%,净资产收益率为4.33%,成本费⽤利润率为4.66%。

企业实际投⼊到企业⾃⾝经营业务的资产为8,627,569.24万元,经营资产的收益率为1.44%,⽽对外投。

ST康得2018年财务分析详细报告-智泽华

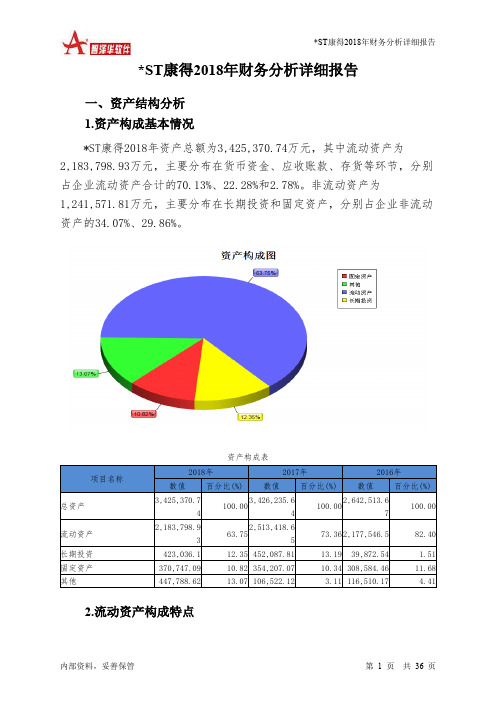

*ST康得2018年财务分析详细报告一、资产结构分析1.资产构成基本情况*ST康得2018年资产总额为3,425,370.74万元,其中流动资产为2,183,798.93万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的70.13%、22.28%和2.78%。

非流动资产为1,241,571.81万元,主要分布在长期投资和固定资产,分别占企业非流动资产的34.07%、29.86%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的70.61%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的22.47%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为3,425,370.74万元,与2017年的3,426,235.64万元相比变化不大,变化幅度为0.03%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他非流动资产增加307,907.25万元,应收账款增加45,661.08万元,在建工程增加33,948.41万元,预付款项增加31,372.51万元,固定资产增加16,540.02万元,递延所得税资产增加9,866.56万元,其他应收款增加2,927.62万元,应收利息增加2,631.03万元,存货增加2,367.27万元,共计增加453,221.75万元;以下项目的变动使资产总额减少:长期待摊费用减少380.83万元,无形资产减少1,360.39万元,商誉减少4,155.58万元,开发支出减少4,558.9万元,长期投资减少29,051.71万元,应收票据减少32,696.59万元,其他流动资产减少62,957.09万元,货币资金减少318,840.55万元,共计减少454,001.66万元。

增加项与减少项相抵,使资产总额下降779.9万元。

辽宁成大2018年财务分析结论报告-智泽华

辽宁成大2018年财务分析综合报告辽宁成大2018年财务分析综合报告一、实现利润分析2018年实现利润为98,289.31万元,与2017年的162,149.89万元相比有较大幅度下降,下降39.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为1,696,247.14万元,与2017年的1,189,584.84万元相比有较大增长,增长42.59%。

2018年销售费用为114,390.44万元,与2017年的103,914.1万元相比有较大增长,增长10.08%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为42,600.33万元,与2017年的53,550.18万元相比有较大幅度下降,下降20.45%。

2018年管理费用占营业收入的比例为2.21%,与2017年的3.83%相比有所降低,降低1.62个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为57,700.79万元,与2017年的53,653.88万元相比有较大增长,增长7.54%。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,辽宁成大2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,内部资料,妥善保管第1 页共3 页。

ST大控2018年财务分析详细报告-智泽华

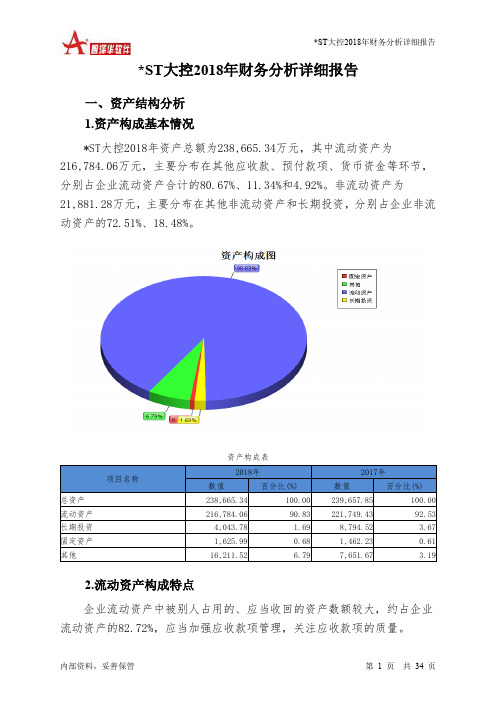

*ST大控2018年财务分析详细报告一、资产结构分析1.资产构成基本情况*ST大控2018年资产总额为238,665.34万元,其中流动资产为216,784.06万元,主要分布在其他应收款、预付款项、货币资金等环节,分别占企业流动资产合计的80.67%、11.34%和4.92%。

非流动资产为21,881.28万元,主要分布在其他非流动资产和长期投资,分别占企业非流动资产的72.51%、18.48%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的82.72%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为238,665.34万元,与2017年的239,657.85万元相比变化不大,变化幅度为0.41%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他应收款增加174,586.25万元,其他非流动资产增加8,670.2万元,固定资产增加163.76万元,无形资产增加8.83万元,共计增加183,429.03万元;以下项目的变动使资产总额减少:其他流动资产减少11.41万元,长期待摊费用减少119.18万元,应收账款减少330.48万元,存货减少502.81万元,应收股利减少1,100万元,长期投资减少4,750.74万元,货币资金减少13,559.1万元,预付款项减少164,047.82万元,共计减少184,421.54万元。

增加项与减少项相抵,使资产总额下降992.51万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例过高。

存货所占比例过高。

2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

红太阳2018年财务分析结论报告-智泽华

红太阳2018年财务分析综合报告一、实现利润分析2018年实现利润为78,211.11万元,与2017年的84,727.51万元相比有所下降,下降7.69%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为419,966.16万元,与2017年的338,846.86万元相比有较大增长,增长23.94%。

2018年销售费用为24,441.38万元,与2017年的22,328.86万元相比有较大增长,增长9.46%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为37,384.68万元,与2017年的40,847.82万元相比有较大幅度下降,下降8.48%。

2018年管理费用占营业收入的比例为6.33%,与2017年的8.21%相比有所降低,降低1.88个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为21,649.93万元,与2017年的18,307.73万元相比有较大增长,增长18.26%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款出现过快增长。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,红太阳2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析红太阳2018年的营业利润率为13.38%,总资产报酬率为7.81%,净资产收益率为12.43%,成本费用利润率为15.43%。

企业实际投入到企业自身经营业务的资产为1,211,456.43万元,经营资产的收益率为6.52%,而对外投资的收益率为-0.07%。

来伊份2018年财务分析详细报告-智泽华

来伊份2018年财务分析详细报告一、资产结构分析1.资产构成基本情况来伊份2018年资产总额为284,129.76万元,其中流动资产为195,475万元,主要分布在货币资金、其他流动资产、存货等环节,分别占企业流动资产合计的41.54%、27.15%和19.68%。

非流动资产为88,654.75万元,主要分布在固定资产和长期投资,分别占企业非流动资产的59.85%、20.33%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的41.54%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为284,129.76万元,与2017年的300,143.02万元相比有所下降,下降5.34%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加1,618.28万元,长期待摊费用增加1,167.27万元,其他非流动资产增加802.04万元,递延所得税资产增加706.37万元,其他应收款增加539.07万元,在建工程增加95.81万元,无形资产增加95.64万元,共计增加5,024.48万元;以下项目的变动使资产总额减少:固定资产减少7.4万元,预付款项减少132.04万元,长期投资减少705.44万元,其他流动资产减少2,161.94万元,存货减少3,283.49万元,货币资金减少14,747.45万元,共计减少21,037.75万元。

增加项与减少项相抵,使资产总额下降16,013.27万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

主要资产项目变动情况表二、负债及权益结构分析1.负债及权益构成基本情况来伊份2018年负债总额为98,783.71万元,资本金为34,075.64万元,所有者权益为185,346.05万元,资产负债率为34.77%。

ST秋林2018年财务分析详细报告-智泽华

*ST秋林2018年财务分析详细报告一、资产结构分析1.资产构成基本情况*ST秋林2018年资产总额为144,328.79万元,其中流动资产为101,241.47万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的35.17%、33.52%和25.58%。

非流动资产为43,087.32万元,主要分布在固定资产和长期投资,分别占企业非流动资产的40.3%、34.08%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的35.17%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业营业环节占用的资金数额较大,约占企业流动资产的33.52%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为144,328.79万元,与2017年的578,547.94万元相比有较大幅度下降,下降75.05%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加24,729.41万元,共计增加24,729.41万元;以下项目的变动使资产总额减少:生产性生物资产减少2.12万元,在建工程减少19.66万元,长期待摊费用减少97.65万元,无形资产减少312.34万元,递延所得税资产减少1,010.78万元,固定资产减少1,414.46万元,其他应收款减少11,928.75万元,预付款项减少21,408.96万元,应收账款减少30,807.76万元,其他流动资产减少34,746.38万元,长期投资减少38,277.56万元,存货减少318,463.59万元,共计减少458,490.02万元。

增加项与减少项相抵,使资产总额下降433,760.61万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

格力电器2018年财务分析结论报告-智泽华

格力电器2018年财务分析综合报告一、实现利润分析2018年实现利润为3,127,350.77万元,与2017年的2,661,718.5万元相比有较大增长,增长17.49%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为13,823,416.77万元,与2017年的9,956,291.28万元相比有较大增长,增长38.84%。

2018年销售费用为1,889,957.8万元,与2017年的1,666,026.85万元相比有较大增长,增长13.44%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为436,585.01万元,与2017年的607,114.37万元相比有较大幅度下降,下降28.09%。

2018年管理费用占营业收入的比例为2.2%,与2017年的4.09%相比有所降低,降低1.89个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-94,820.14万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,格力电器2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析格力电器2018年的营业利润率为15.65%,总资产报酬率为13.01%,净资产收益率为33.07%,成本费用利润率为19.27%。

企业实际投入到企业自身经营业务的资产为24,354,899.35万元,经营资产的收益率为12.73%,而对外投资的收益率为2.13%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,但二者的收益水平均大于企业负债资金成本,表明企业的盈利能力是可以接受的。

特力A2018年财务分析结论报告-智泽华

特力A2018年财务分析综合报告一、实现利润分析2018年实现利润为9,055.19万元,与2017年的6,892.54万元相比有较大增长,增长31.38%。

实现利润主要来自于内部经营业务盈利和对外投资取得的收益。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为33,234.74万元,与2017年的25,425.5万元相比有较大增长,增长30.71%。

2018年销售费用为1,998.74万元,与2017年的1,649.04万元相比有较大增长,增长21.21%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为4,423.14万元,与2017年的3,673.53万元相比有较大增长,增长20.41%。

2018年管理费用占营业收入的比例为10.68%,与2017年的10.58%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年财务费用为650.81万元,与2017年的152.02万元相比成倍增长,增长3.28倍。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,特力A2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析特力A2018年的营业利润率为22.28%,总资产报酬率为6.34%,净资产收益率为8.21%,成本费用利润率为22.12%。

企业实际投入到企业自身经营业务的资产为90,040.36万元,经营资产的收益率为10.25%,而对外投资的收益率为12.02%。

东北制药2018年财务分析结论报告-智泽华

东北制药2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东北制药2018年财务分析综合报告一、实现利润分析2018年实现利润为21,373.63万元,与2017年的10,217.29万元相比成倍增长,增长1.09倍。

实现利润主要来自于营业外收入,盈利基础并不牢靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为437,719.11万元,与2017年的343,179.85万元相比有较大增长,增长27.55%。

2018年销售费用为191,828.83万元,与2017年的112,158.93万元相比有较大增长,增长71.03%。

2018年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2018年管理费用为50,861.14万元,与2017年的71,788.64万元相比有较大幅度下降,下降29.15%。

2018年管理费用占营业收入的比例为6.81%,与2017年的12.65%相比有较大幅度的降低,降低5.84个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为13,474.37万元,与2017年的16,281.15万元相比有较大幅度下降,下降17.24%。

三、资产结构分析2018年企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东北制药2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

大冷股份2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 大冷股份2018年财务分析综合报告

一、实现利润分析

2018年实现利润为11,887.67万元,与2017年的21,847.38万元相比有较大幅度下降,下降45.59%。

实现利润主要来自于对外投资所取得的收益。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析

2018年营业成本为165,128.84万元,与2017年的164,365.34万元相比变化不大,变化幅度为0.46%。

2018年销售费用为10,979.12万元,与2017年的11,342.23万元相比有所下降,下降3.2%。

2018年在销售费用下降的同时营业收入也有所下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2018年管理费用为19,503.99万元,与2017年的

23,134.56万元相比有较大幅度下降,下降15.69%。

2018年管理费用占营业收入的比例为9.92%,与2017年的11.12%相比有所降低,降低1.2个百分点。

企业经营业务的盈利水平出现较大幅度下降,应当关注管理费用控制的合理性和其他成本费用支出的过快增长。

2018年财务费用为2,064.33万元,与2017年的1,085.58万元相比有较大增长,增长90.16%。

三、资产结构分析

2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析

从支付能力来看,大冷股份2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。