2016年最新消费税税目税率一览表

2016 年进口商品消费税税率表

10

7104901290 其他工业用蓝宝石(合成或再造宝石、半宝石)

10

7104901900 其他工业用合成或再造宝石、半宝石

10

7104909900 其他非工业用合成宝石或半宝石(未成串或镶嵌)

10

7105900000 其他天然或合成宝石或半宝石粉末

10

7113209010 镶嵌濒危物种制品以贱金属为底的包贵金属制首饰(包括零件)

1.52 元/升

2710122000 石脑油

1.52 元/升

2710123000 橡胶溶剂油、油漆溶剂油、抽提溶剂油

1.52 元/升

2710191100 航空煤油

1.2 元/升

2710191200 灯用煤油

2710191910 正构烷烃(C9~C13),不含生物柴油 2710191990 其他煤油馏分的油及制品,不含生物柴油

10

2204300000 其他酿酒葡萄汁(品目 2009 以外的)

10

2205100000 小包装的味美思酒及类似酒(两升及以下容器包装,加植物或香料

10

的用鲜葡萄酿造的酒)

2205900000 其他包装的味美思酒及类似酒(两升以上容器包装,加植物或香料

10

的用鲜葡萄酿造的酒)

2206001000 黄酒(以稻米、黍米、玉米、小米、小麦等为主要原料,经进一步加工制 成)

240 元/吨

2206009000 其他发酵饮料(未列名的发酵饮料混合物及发酵饮料与无酒精饮料

10

的混合物)

2208200010 装入 200 升及以上容器的蒸馏葡萄酒制得的烈性酒 2208200090 其他蒸馏葡萄酒制得的烈性酒

20

1 元/千克

消费税税目税率

30%

四、贵重首饰及珠宝玉石

包括各种金、银、珠宝首饰及珠宝玉石

5%或10%

五、鞭炮、焰火

15%

六、成品油

1.汽油(无铅)

升

0.2元

汽油(含铅)

升

0.28元

2.柴油

升

0.1元

3.石脑油

包括除汽油、柴油、煤油、溶剂油以外的各种轻质油。

升

0.2元

4.溶剂油

包括各种溶剂油。

升

0.2元

5.润滑油

10%

十三、木制一次性筷子

包括各种规格的木制一次性筷子。未经打磨、倒角的木制一次性筷子属于本税目征税范围。

5%

十四、实木地板

包括各类规格的实木地板、实木指接地板、实木复合地板及用于装饰墙壁、天棚的侧端面为榫、槽的实木装饰板。未经涂饰的素板属于本税目征税范围。

5%

包括以石油为原料加工的矿物性润滑油,矿物性润滑油基础油。植物性润滑油、动物性润滑油和化工原料合成润滑油不属于润滑油的征收范围。

升

0.2元

6.燃料油

包括用于电厂发电、船舶锅炉燃料、加热炉燃料、冶金和其他工业炉燃料的各类燃料油。

升

0.1元

7.航空煤油

升

0.1元

七、汽车轮胎

3%

八、摩托车

气缸容量在250毫升(含)以下的

消费税税目税率(税额)表

税目

征收范围

计税单位

税率(税额)

一、烟

1.卷烟

定额税率

每标准箱(50 000支)

150元

比例税率

每标准条(200支)对外调拨价格在50元以上的(含50元,不含增值税)

56%

每标准条对外调拨价格在50元以下的

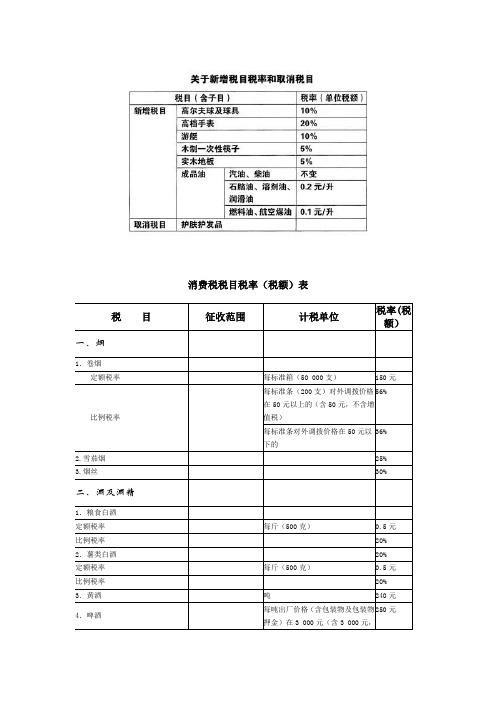

2016年最新消费税税目税率一览表

2016年最新消费税税目税率一览表:注:酒精,汽车轮胎取消;成品油再次上调;摩托车气缸容量250ml以下不再征收;新增:电池涂料4%消费税的计算公式:1、从价计税时应纳税额=应税消费品销售额×适用税率2、从量计税时应纳税额=应税消费品销售数量×适用税额标准3、自产自用应税消费品a、用于连续生产应税消费品的,不纳税;b、用于其他方面的:有同类消费品销售价格的,按照纳税人生产的同类消费品销售价格计算纳税,没有同类消费品销售价格的,按组成计税价格计算纳税。

组成计税价格=(成本+利润)÷(1- 消费税税率)应纳税额=组成计税价格×适用税率4、委托加工应税消费品的由受托方交货时代扣代缴消费税。

按照受托方的同类消费品销售价格计算纳税,没有同类消费品销售价格的,按组成计税价格计算纳税。

组成计税价格=(材料成本+加工费)÷(1- 消费税税率)应纳税额=组成计税价格×适用税率5、进口应税消费品,按照组成计税价格计算纳税。

组成计税价格=(关税完税价格+关税)÷( l- 消费税税率)应纳税额=组成计税价格×消费税税率6、零售金银首饰的纳税人在计税时,应将含税的销售额换算为不含增值税税额的销售额。

金银首饰的应税销售额=含增值税的销售额÷(1+ 增值税税率或征收率)组成计税价格=购进原价×(1+利润率)÷(1-金银首饰消费税税率)应纳税额=组成计税价格×金银首饰消费税税率7、对于生产、批发、零售单位用于馈赠、赞助、集资、广告、样品、职工福利、奖励等方面或未分别核算销售的按照组成计税价格计算纳税。

各种税率全表

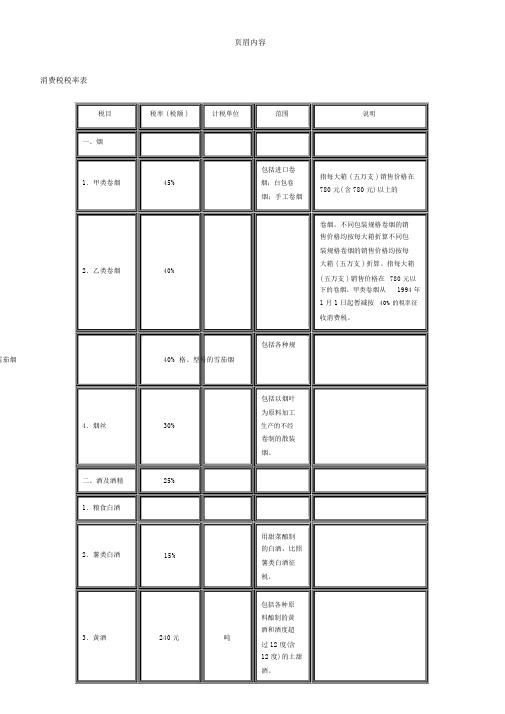

页眉内容消费税税率表税目税率 ( 税额 )计税单位范围说明一、烟包括进口卷指每大箱 ( 五万支 ) 销售价格在1.甲类卷烟45%烟;白包卷780 元( 含 780 元) 以上的烟;手工卷烟卷烟。

不同包装规格卷烟的销售价格均按每大箱折算不同包装规格卷烟的销售价格均按每大箱 ( 五万支 ) 折算。

指每大箱2.乙类卷烟40%( 五万支 ) 销售价格在780 元以下的卷烟。

甲类卷烟从1994 年1 月 1 日起暂减按40%的税率征收消费税。

包括各种规雪茄烟40% 格、型号的雪茄烟包括以烟叶为原料加工4.烟丝30%生产的不经卷制的散装烟。

二、酒及酒精25%1.粮食白酒用甜菜酿制2.薯类白酒的白酒,比照15%薯类白酒征税。

包括各种原料酿制的黄3.黄酒240 元酒和酒度超吨过 12 度(含12 度) 的土甜酒。

页眉内容4.啤酒220 元包括包装和吨散装的啤酒。

包括糠麸白酒,其他原料5.其他酒10% 白酒、土甜酒、复制酒、果木酒、汽酒、药酒包括用蒸馏法和合成方6.酒精5% 法生产的各种工业酒精、医药酒精、食用酒精三、化妆品30% 包括成套化妆品包括雪花膏、面油、花露水、头油、发乳、烫发水、染发精、洗面四、护肤护发奶、磨砂膏、已改动焗油膏、面品膜、按摩膏、洗发水、护发素、浴液、发胶、摩丝及其他护肤护发品。

五、贵重首饰及珠宝玉石仅限于金、银和金基、银基1.金银首饰5% 合金首饰,以及金银和金基、银基合金的镶嵌首饰。

无醇啤酒比照啤酒征税。

用稗子酿制的白酒比照糠麸酒征收。

从 1994 年 1 月 1 日起香皂暂减按 15%的税率征收消费税。

痱子粉、爽身粉不征消费税。

在零售环节征收消费税。

2.非金银首饰10%包括各种珠在生产环节销售环节征收消费宝首饰和经税。

采掘、打磨、加工的各种珠宝玉石六、鞭炮、焰15% 包括各种鞭体育上用的发令纸,鞭炮药引火炮、焰火。

线,不按本税目征收。

增值税税率表税目税率范围说明《中华人民共和国增值税暂行条一、销售或进口货例》第二条增值税税率,第一项规17% 定:“纳税人销售或者进口货物,物除列举的以外除本条第 ( 二 ) 项、第 (三) 项规定外,税率为 17%。

主要税种最新税率表(2016年)

捕捞、养殖渔船;(四)军队

、武警专用的车船; (五)

核定载客人 2.拖船按照发动机功率每1 警用车船; (六)按照有关

600元/辆 数9人以 千瓦折合净吨位0.67吨计算 规定已经缴纳船舶吨税的船

基本税率

五、企 业所得

税

中央 60%, 省20% 、市县

20%

预提所得税税率

三档优惠税率

(扣缴人代扣代缴)

25%

居民业和在境内设机构、场所且所得与 机构、场所有关联的非居民企业。

减按20%

符合条件的小型微利企业。(年应税收 入30万以下)

减按l5% 国家重点扶持的高新技术企业。

20%减半

符合条件的小型微利企业。(年应税收 入10万以下)

(二)酒及酒 精

1、啤酒 (2)每吨出厂价格(含包装物及 包装物押金,不含增值税)3000 220元/吨 元以下的

(3)娱乐业和饮食业自制的 250元/吨

2、粮食白酒、薯类白酒

20%; 0.5元/斤(500克)或0.5元/500毫升

3、黄酒 4、其他酒 5、酒精

240/吨 10% 5%

(1)含铅汽油 1、汽油

免征营业税:(一)托儿所、 幼儿园、养老院、残疾人福利 机构提供的育养服务,婚姻介 绍,殡葬服务;(二)残疾人 员个人提供的劳务;(三)医 院、诊所和其他医疗机构提供 的医疗服务; (四)学校和 其他教育机构提供的教育劳 务,学生勤工俭学提供的劳 务;(五)农业机耕、排灌、 病虫害防治、植物保护、农牧 保险以及相关技术培训业务, 家禽、牲畜、水生动物的配种 和疾病防治;(六)纪念馆、 博物馆、文化馆、文物保护单 位管理机构、美术馆、展览馆 、书画院、图书馆举办文化活 动的门票收入,宗教场所举办 文化、宗教活动的门票收入; (七)境内保险机构为出口货 物提供的保险产品。

消费税税目税率表

消费税税目税率表(注意不属于征税范围的消费品)税目备注税率一、烟1.卷烟(1)甲类卷烟(2)乙类卷烟2.雪茄烟3.烟丝45%加0.003元/支30%加0.003元/支25%30%二、酒及酒精1.白酒2.黄酒3.啤酒(1)甲类啤酒(2)乙类啤酒4.其他酒5.酒精包括娱乐业、饮食业自制啤酒20%加0.5元/500克(或者500毫升)240元/吨250元/吨220元/吨10%5%三、化妆品不包括舞台、戏剧、影视演员化妆用的上妆油、卸妆油、油彩、发胶和头发漂白剂等。

30%四、贵重首饰及珠宝玉石1.金银首饰、铂金首饰和钻石及钻石饰品5%2.其他贵重首饰和珠宝玉石10%五、鞭炮、焰火体育上用的发令纸、鞭炮药引线,不按本税目征税。

15%六、成品油1.汽油(1)含铅汽油(2)无铅汽油2.柴油3.航空煤油4.石脑油5.溶剂油6.润滑油7.燃料油植物性、动物性和化工原料合成润滑油不属于润滑油的征收范围。

航空煤油暂缓征收消费税。

0.28元/升0.20元/升0.10元/升0.10元/升0.20元/升0.20元/升0.20元/升0.10元/升七、汽车轮胎不包括农用拖拉机、收割机、手扶拖拉机的专用轮胎;子午线轮胎、翻新轮胎不征3%八、摩托车1.气缸容量(排气量,下同)在250毫升(含250毫升)以下的2.气缸容量在250毫升以上的3% 10%九、小汽车1.乘用车(1)气缸容量(排气量,下同)在1.0升(含1.0升)以下的(2)气缸容量在1.0升以上至1.5升(含1.5升)的1% 3%(3)气缸容量在1.5升以上至2.0升(含2.0升)的(4)气缸容量在2.0升以上至2.5升(含2.5升)的(5)气缸容量在2.5升以上至3.0升(含3.0升)的(6)气缸容量在3.0升以上至4.0升(含4.0升)的(7)气缸容量在4.0升以上的2.中轻型商用客车5% 9% 12% 25% 40% 5%十、高尔夫球及球具10%十一、高档手表每只10000元(含)以上20%十二、游艇10% 十三、木制一次性筷子5% 十四、实木地板5%。

消费税税目税率表最新版

消费税税⽬税率表最新版消费税税⽬税率表最新版 消费税(Consumption tax/Excise Duty)(特种货物及劳务税)是以消费品的流转额作为征税对象的各种税收的统称,是政府向消费品征收的税项,征收环节单⼀,多数在⽣产或进⼝环节缴纳。

以下是⼩编为⼤家整理的消费税税⽬税率表最新版相关内容,仅供参考,希望能够帮助⼤家! 消费税的纳税⼈是我国境内⽣产、委托加⼯、零售和进⼝《中华⼈民共和国消费税暂⾏条例》规定的应税消费品的单位和个⼈。

具体包括: 在我国境内⽣产、委托加⼯、零售和进⼝应税消费品的国有企业、集体企业、私有企业、股份制企业、其他企业、⾏政单位、事业单位、军事单位、社会团体和其他单位、个体经营者及其他个⼈。

根据《国务院关于外商投资企业和外国企业适⽤增值税、消费税、营业税等税收暂⾏条例有关问题的通知》规定,在我国境内⽣产、委托加⼯、零售和进⼝应税消费品的外商投资企业和外国企业,也是消费税的纳税⼈。

消费税是国家为体现消费政策,对⽣产、委托加⼯、零售和进⼝的应税消费品征收的⼀种税。

消费税是对在中国境内从事⽣产和进⼝税法规定的应税消费品的单位和个⼈征收的⼀种流转税,是对特定的`消费品和消费⾏为在特定的环节征收的⼀种间接税。

消费税的税率 消费税的税率,有两种形式:⼀种是⽐例税率;另⼀种是定额税率,即单位税额。

消费税税率形式的选择,主要是根据课税对象情况来确定,对⼀些供求基本平衡,价格差异不⼤,计量单位规范的消费品,选择计税简单的定额税率,如黄酒、啤酒、成品油等;对⼀些供求⽭盾突出、价格差异较⼤,计量单位不规范的消费品,选择税价联动的⽐例税率,如烟、⽩酒、化妆品、护肤护发品、鞭炮、汽车轮胎、贵重⾸饰及珠宝⽟⽯、摩托车、⼩汽车等。

⼀般情况下,对⼀种消费品只选择⼀种税率形式,但为了更好地保全消费税税基,对⼀些应税消费品如卷烟、⽩酒,则采⽤了定额税率和⽐例税率双重征收形式税⽬税率⽣产环节:甲类卷烟(调拨价70元(不含增值税)/条以上(含70元))56%加0.003元/⽀⽣产环节:⼄类卷烟(调拨价70元(不含增值税)/条以下)36%加0.003元/⽀商业批发环节:甲类卷烟(调拨价70元(不含增值税)/条以上(含70元))11%加0.005元/⽀雪茄36%烟丝30%⽩酒20%加0.5元/500克(毫升)黄酒240元/吨甲类啤酒250元/吨⼄类啤酒220元/吨其他酒10%⾼档化妆品15%⾦银⾸饰、铂⾦⾸饰和钻⽯及钻⽯饰品5%其他贵重⾸饰和珠宝⽟⽯10%鞭炮、焰⽕15%汽油 1.52元/升柴油 1.20元/升航空煤油 1.20元/升⽯脑油 1.52元/升溶剂油 1.52元/升润滑油 1.52元/升。

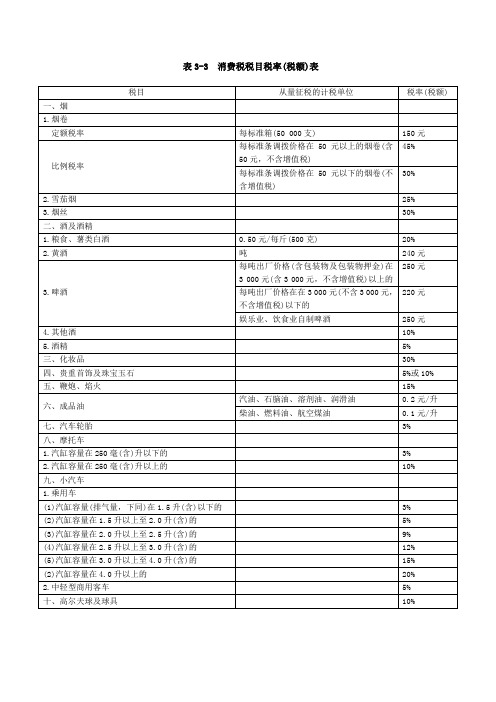

表3-3 消费税税目税率(税额)表

5%或10%

五、鞭炮、焰火

15%

六、成品油

汽油、石脑油、溶剂油、润滑油

0.2元/升

柴油、燃料油、航空煤油

0.1元/升

七、汽车轮胎

3%

八、摩托车

1.汽缸容量在250毫(含)升以下的

3%

2.汽缸容量在250毫(含)升以上的

10%

九、小汽车

1.乘用车

(1)汽缸容量(排气量,下同)在1.5升(含)以下的

3%

(2)汽缸容量在1.5升以上至2.0升(含)的

5%

(3)汽缸容量在2.0升以上至2.5升(含)的

9%

(4)汽缸容量在2.5升以上至3.0升(含)的

12%

(5)汽缸容量在3.0升以上至4.0升(含)的

15%

(2)汽缸容量在4.0升以上的

20%

2.中轻型商用客车

5%

十、高尔夫球及球具

10%

续表

税目

从量征税的计税单位

税率(税额)

十一、高档手表

(10 000元及以上/只)

20%

十二、高档手表

10%

十三、高档手表

5%

十四、高档手表

5%

表3-3 消费税税目税率(税额)表

税目

从量征税的计税单位

税率(税额)

一、烟

)

150元

比例税率

每标准条调拨价格在50元以上的烟卷(含50元,不含增值税)

45%

每标准条调拨价格在50元以下的烟卷(不含增值税)

30%

2.雪茄烟

25%

3.烟丝

30%

二、酒及酒精

1.粮食、薯类白酒

0.50元/每斤(500克)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2016年最新消费税税目税率一览表:

注:酒精,汽车轮胎取消;成品油再次上调;摩托车气缸容量250ml以下不再征收;新增:电池涂料4%

消费税的计算公式:

1、从价计税时

应纳税额=应税消费品销售额×适用税率

2、从量计税时

应纳税额=应税消费品销售数量×适用税额标准

3、自产自用应税消费品

a、用于连续生产应税消费品的,不纳税;

b、用于其他方面的:有同类消费品销售价格的,按照纳税人生产的同类消费品销售价格计算纳税,没有同类消费品销售价格的,按组成计税价格计算纳税。

组成计税价格=(成本+利润)÷(1- 消费税税率)

应纳税额=组成计税价格×适用税率

4、委托加工应税消费品的由受托方交货时代扣代缴消费税。

按照受托方的同类消费品销售价格计算纳税,没有同类消费品销售价格的,按组成计税价格计算纳税。

组成计税价格=(材料成本+加工费)÷(1- 消费税税率)

应纳税额=组成计税价格×适用税率

5、进口应税消费品,按照组成计税价格计算纳税。

组成计税价格=(关税完税价格+关税)÷( l- 消费税税率)

应纳税额=组成计税价格×消费税税率

6、零售金银首饰的纳税人在计税时,应将含税的销售额换算为不含增值税税额的销售额。

金银首饰的应税销售额=含增值税的销售额÷(1+ 增值税税率或征收率)

组成计税价格=购进原价×(1+利润率)÷(1-金银首饰消费税税率)

应纳税额=组成计税价格×金银首饰消费税税率

7、对于生产、批发、零售单位用于馈赠、赞助、集资、广告、样品、职工福利、奖励等方面或未分别核算销售的按照组成计税价格计算纳税。