免抵退税账务处理(例题)

“免、抵、退”的帐务处理实例

(一)应纳税额为负数且绝对值>出口货物离岸价乘以出口退税率例1:某生产企业本季度有关销售、购货、增值税等资料如下:1.本季销售总额:13,300.00元,其中:出口8,300.0元(离岸价USD100×汇率8.3),占销售总额54%;内销5,000.00元,销项税额850.00元。

2.期初进项税额:535.00元,本期购货进项税额2,000.00元(购货11,765.00元,税率17%),本季进项税额转出100.00元。

按照上述资料,因本季出口销售占销售总额50%以上,可按规定计算当季“免、抵、退”税数额如下:1.首先计算当季出口不予“免、抵、退”税额为:USD1,000.00×8.3×(17%-9%)=664.00元2.当季应纳税额为:850.00-(535.00+2,000.00-664.00-100.00)=-921.00元3.由于当季应纳税额为-921.00元,绝对值大于当季出口货物离岸价乘以出口退税率,747.00元(8300×9%),按规定本季应退税额为747.00元。

4.结转下期继续抵扣的进项税额为174.00元(921.00-747.00)根据上述资料及计算结果,作如下会计分录:①列记销售收入及销项税额:借:银行存款(或应收帐款)14,150.00贷:产品销售收入——自营出口收入8,300.00——内销收入5,000.00贷:应交税金——应交增值税(销项税额)850.00②列记购货及进项税额:借:原材料11,765.00应交税金——应交增值税(进项税额)2,000.00贷:银行存款13,765.00③将当季出口不予免、抵、退税额转列出口成本:借:产品销售成本——出口成本644.00贷:应交税金——应交增值税(进项税项转出)644.00将其他进项税额转出列转有关科目:借:相关科目100.00贷:应交税金——应交增值税(进项税额转出)100.00结转本季应收出口退税款:借:其他应收款——应收出口退税款747.00贷:应交税金——应交增值税(出口退税)747.00收到税务部门出口退税款时:借:银行存款747.00贷:其他应收款——应收出口退税款747.00(二)应纳税额为负数且绝对值<出口货物离岸价乘以出口退税率时例2:某生产企业本季销售总额14,000.00万元,其中:出口10,000.00万元,占销售总额的71%,退税率9%;内销4,000.00万元,征税率17%,销项税额680.00万元。

出口退税账务处理示例

出口退税账务处理示例例一:出口生产企业一样贸易免税申报及出口退税会计处理1、*有限公司2007年8月出口自产工具一批,12万美元。

12×7.5(汇率)=90万元征退税率之差=17%-5%=12%90×12%=10.8万元借:产品销售成本10.8贷:应交税金――应交增值税(进项税转出)10.8借:应收外汇账款90万元贷:出口销售收入90万元2、当月接退税部门“出口物资退(免)税审批单“,载免抵退审批34万元,其中退税审批20万元、免抵14万元。

借:应收补贴款-出口退税20万元借:应交税金-应交增值税(出口物资抵减内销应纳税金)14万元贷:应交税金――应交增值税(出口退税)。

34万元例二:以从事进料加工出口生产企业免抵退税的会计核算及账务处理。

*有限公司2007年8月有关业务如下:1、当月取得进项税金13.6万元,出口销售10万美元,内销30万元。

出口电缆退税率5%。

取得进项税金:借:原材料80万元借:应交税金――应交增值税(进项税额)13.6万元贷:应对账款93.6万元10×7.55(汇率)=75.5万元借:应收外汇账款75万元贷:销售收入75万元依照当月退(免)税出口收入、出口物资所适用的征税率和退税率之差运算“当期不予免抵或退税的税额”10×7.55(汇率)×(17%-5%)=9.06万元借:产品销售成本9.06万元贷:应交税金―应交增值税(进项税额转出);9.06万元2、收到*国税局出具的《生产企业进料加工贸易免税证明》一份,载明“不予抵扣税额抵减额”10万元,用红字记:借:产品销售成本10万元贷:应交税金――应交增值税(进项税额转出)。

10万元3、当月收到*国税局出具的《生产企业免抵退税审批通知单》,载明“当期免抵税额”18万元和“当期应退税额”11万元:借:应收补贴款-出口退税11万元借:应交税金-应交增值税(出口物资抵减内销应纳税金)18万元贷:应交税金――应交增值税(出口退税)。

【税会实务】免抵退会计处理具体案例

我们只分享有价值的知识点,本文由梁老师精心收编,大家可以下载下来好好看看!

【税会实务】免抵退会计处理具体案例

一、某自营出口生产型企业9月份发生如下业务:

1、本期外购货物500万元,已验收入库。

进向税额为85万元,上期留抵税额为15万元。

2、本期收到税局出具的《生产企业进料加工贸易免税证明》一份,证明上注明的免税核销进口料件组成计税价格为100万元,不得抵扣税额抵减额为2万元,免抵退应抵扣税额为15万元。

3、本期收到税局出具的《生产企业出口货物免抵退税审批通知单》一份,批准上期出口货物的应免抵税额为10万元,应退税额为5万元,未抵扣税额10万元,应退税额于当月办理了退库。

4、本期内销货物销售额为500万元,自营进料加工复出口货物折合人民币金额400万元,来料加工复出口货物工缴费销售额为100万元。

5、当期实际支付国外运保佣金50万元,并冲减了出口销售。

6、本期取得单证齐全退税资料出口额为300万元,均为进料加工贸易,计划分配率为70%,并于10月10日向税务机关申报,该企业内外销增值税税率为17% ,退税率为15%。

帐务处理:

(一)、按照主管税务机关批准的数进行会计处理:

1、购进材料:

借:原材料 500

应缴税金——应缴增值税(进项税额) 85

贷:应付帐款 585

2、收到免税证明入账,不得抵扣税额抵减额2万元。

增值税“免抵退”税计算及账务处理实例

增值税“免抵退”税计算及账务处理实例增值税是一种按照增值额度征收的消费税,适用于商品的生产、流通和加工环节。

免抵退是指旅客购买国内一般纳税人提供的货物,且离境时本人携带或邮寄出境的,可以退还其所支付的增值税。

以下是增值税免抵退税计算及账务处理的实例。

接下来是账务处理。

1.销售方(国内一般纳税人)账务处理:

销售方需要将旅客购买的电视机的销售额和增值税额计入销售收入、应交税金-增值税账户。

假设销售方的增值税税率为13%。

借:应交税金-增值税1300元

贷:销售收入1300元

2.旅客账务处理:

3.销售方办理免抵退税账务处理:

当旅客携带电视机出境时,销售方需要办理免抵退税。

退税金额为1300元。

借:应付账款(旅客)1300元

贷:应收账款(旅客)1300元

贷:应付账款(旅客)1300元

通过以上账务处理,销售方将电视机销售额和增值税额计入相应的账户,旅客将购买金额计入应付账款,销售方办理免抵退税时,相关账目也得到了处理。

需要注意的是,以上账务处理仅为示例,实际操作可能因地区和具体情况而有所不同。

所以,在进行具体的免抵退税账务处理时,应根据国家和地区的相关规定以及公司的实际情况,进行相应的会计处理。

对于企业而言,需要具备一定的财务管理和税务法规知识,以确保合规操作和准确处理账务。

同时,在进行免抵退税时,旅客也需要按照相关规定提供相应的证明材料和手续。

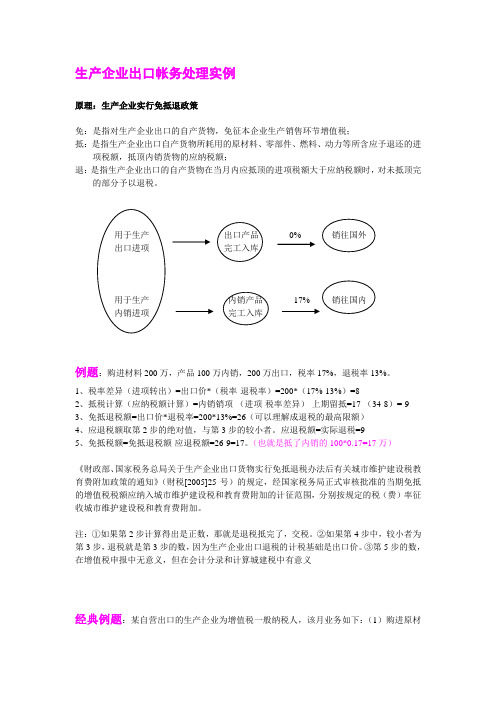

免抵退税会计核算举例

免抵退税会计核算举例例1:某生产型外商投资企业,2004年12月出口销售额(CIF价)110万美元,其中有40万美元(FOB价)未拿到出口报关单(退税专用联),预估运保费10万美元,内销销售收入(不含税价)200万元人民币,当期进项发生额80万元人民币,该企业销售的货物的征税税率适用17%,退税率适用13%,美元汇率为8.27。

则当期会计处理如下:(1)根据实现的出口销售收入:借:应收账款--XX公司(美元)9,097,000贷:主营业务收入--外销收入8,270,000其他应付款--运保费827,000(2)根据实现的内销销售收入:借:应收账款--XX公司(人民币)2,340,000贷:主营业务收入--内销收入2,000,000应交税金--应交增值税(销项税额)340,000(3)根据采购的原材料:借:原材料4,705,882应交税金--应交增值税(进项税额)800,000 贷:应付帐款5,505,882(4)根据计算的免抵退税不得免征和抵扣税额免抵退税不得免征和抵扣税额=(1,100,000—100,000)X8.27X(17%-13%)=330,800借:主营业务成本330,800贷:应交税金--应交增值税(进项税额转出)330,800 (5)计算应退税额、免抵税额期末留抵税额=—(340,000—(800,000 —330,800))= 129,200免抵退税额=(1,100,000—100,000—400,000)X 8.27 X 13% = 645,060由于期末留抵税额小于免抵退税额,所以应退税额=期末留抵税额=129,200免抵税额=645,060 —129,200 = 515,860根据计算的应退税额:借:应收补贴款--出口退税129,200贷:应交税金--应交增值税(出口退税)129,200 根据计算的免抵税额:借:应交税金--应交增值税(出口抵减内销应纳税额)515,860贷:应交税金--应交增值税(出口退税)515,860例2:若该企业2005年1月出口销售额(FOB价)80万美元,其中当月出口有30万美元未拿到出口报关单(退税专用联),当月收到2004年12月出口货物的报关单(退税专用联)20万美元,内销销售收入(不含税价)200万元人民币,当期进项发生额80万元人民币,当月发生一笔退运业务,退运货物是在2004年12月出口的,退运货物的原出口销售额(FOB价)为5万美元,该企业销售的货物的征税税率适用17%,退税率适用13%,美元汇率为8.27。

生产企业帐务处理实例

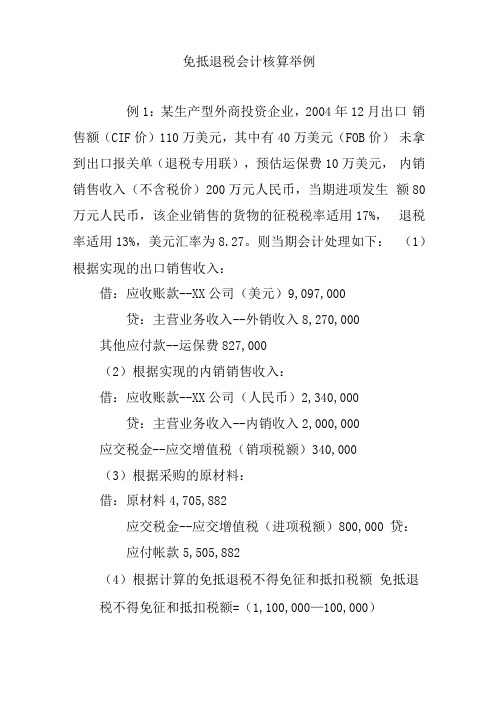

生产企业出口帐务处理实例原理:生产企业实行免抵退政策免:是指对生产企业出口的自产货物,免征本企业生产销售环节增值税;抵:是指生产企业出口自产货物所耗用的原材料、零部件、燃料、动力等所含应予退还的进项税额,抵顶内销货物的应纳税额;退:是指生产企业出口的自产货物在当月内应抵顶的进项税额大于应纳税额时,对未抵顶完的部分予以退税。

0%17%例题:购进材料200万,产品100万内销,200万出口,税率17%,退税率13%。

1、税率差异(进项转出)=出口价*(税率-退税率)=200*(17%-13%)=82、抵税计算(应纳税额计算)=内销销项-(进项-税率差异)-上期留抵=17-(34-8)=-93、免抵退税额=出口价*退税率=200*13%=26(可以理解成退税的最高限额)4、应退税额取第2步的绝对值,与第3步的较小者。

应退税额=实际退税=95、免抵税额=免抵退税额-应退税额=26-9=17。

(也就是抵了内销的100*0.17=17万)《财政部、国家税务总局关于生产企业出口货物实行免抵退税办法后有关城市维护建设税教育费附加政策的通知》(财税[2005]25号)的规定,经国家税务局正式审核批准的当期免抵的增值税税额应纳入城市维护建设税和教育费附加的计征范围,分别按规定的税(费)率征收城市维护建设税和教育费附加。

注:①如果第2步计算得出是正数,那就是退税抵完了,交税。

②如果第4步中,较小者为第3步,退税就是第3步的数,因为生产企业出口退税的计税基础是出口价。

③第5步的数,在增值税申报中无意义,但在会计分录和计算城建税中有意义经典例题:某自营出口的生产企业为增值税一般纳税人,该月业务如下:(1)购进原材料一批,取得增值税发票注明价款为150万元,已入库。

(2)购进进料加工免税原材料200万元,入库。

(3)本月内销货物取得销售额100万元,增值税发票;(4)本月出口货物销售50万美元(假定单证齐全信息齐全)。

当月1日汇率为6.05(5)上期留抵税额6万元。

免抵退税例题

主营业务成本-出口商品-男士服装1000

贷:

应交税费—应交增值税(进项税额转出)1000

借:

其他应收款--应收出口退税(增值税)16000

贷:

应交税费—应交增值税(出口退税)16000(6)收到退税款时,根据银行单据

借:

银行存款16000

贷:

其他应收款--应收出口退税(增值税)16000

即:

本月产生期末留抵税额405520(元)

免抵退税额=(8000-3000)×6.81×16%+2000×6.81×16%=762720(元)注:

以上的30万美元为10月份出口未收齐的单证,不并入当月的“免、抵、退”税计算。(10月1日美元汇率中间价为6.81)

以上的20万美元为10月份收齐9月份的单证,应并入10月份的“免、抵、退”税计算。

1、收到10月份的退税款时

借:

银行存款405520

贷:

其他应收款—应收出口退税(增值税)405520

2、当月实现的出口销售收入:3000×6.81=(元)

借:

应收账款-应收外汇账款(国外客户)

贷:

主营业务收入—出口收入

3、根据实现的内销销售收入:

借:

应收账款--XX公司23400

贷:

主营业务收入--内销收入2000

贷:

主营业务收入—出口收入(运保费)681000(红字)

2、根据实现的内销销售收入账务处理如下:

借:

应收账款--XX公司23400

贷:

主营业务收入--内销收入2000

应交税费--应交增值税(销项税额)3400

3、根据采购的原材料:

借:

原材料

应交税费--应交增值税(进项税额)8000

免抵退税账务处理实例

免抵退税账务处理实例

本实例主要是关于免抵退税账务处理的问题,分别从免抵退税的含义、会计处理步骤及报表格式等方面,对免抵退税账务处理做出讨论。

一、免抵退税的含义

免抵退税指的是企业在交纳各项税款时,以原有的税款金额为基础,不从原有的税款中扣除抵退的税款,而是在核定后将抵退税款收入国库,不从原有的税款中扣除抵退的税款。

二、会计处理步骤

1、定期结转税负:免抵退税账务处理首先要做的是,在核算税金年期末应交税款时,核实会计期间所发生的税款科目的累计金额,将累计金额补回当期应交税款中,进行调整税负。

2、确定原有的税款和抵退税款:根据有关规定,将企业的税款总额减去抵退税款,得出原有的税款金额;同时将抵退税款也确定出其金额,以期收入国库。

3、结转抵退税款:将抵退的税款结转为短期借款、应付抵退税款等;

4、缴纳税款:将原有的税款按有关规定交纳至国库。

- 1 -。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

【例题】某自营出口的生产企业为增值税一般纳税人,适用的增值税税率17%,退税率15%。

2002年11月和12月的生产经营情况如下:

(1)11月份:外购原材料、燃料取得增值税专用发票,注明支付价款850万元、增值税额144.5万元,材料、燃料已验收入库;外购动力取得增值税专用发票,注明支付价款150万元、增值税额25.5万元,其中20%用于企业基建工程;以外购原材料80万元委托某公司加工货物,支付加工费取得增值税专用发票,注明价款30万元、增值税额5.1万元,支付加工货物的运输费用10万元并取得运输公司开具的普通发票。

内销货物取得不含税销售额300万元,支付销售货物运输费用18万元并取得运输公司开具的普通发票;出口销售货物取得销售额500万元。

(2)12月份:免税进口料件一批,支付国外买价300万元、运抵我国海关前的运输费用、保管费和装卸费用50万元,该料件进口关税税率20%,料件已验收人库;出口货物销售取得销售额600万元;内销货物600件,开具普通发票,取得含税销售额140.4万元;将与内销货物相同的自产货物200件用于本企业基建工程,货物已移送。

要求:

(1)采用“免、抵、退”法计算企业2002年11月份应纳(或应退)的增值税并进行帐务处理。

(2)采用“免、抵、退”法计算企业2002年12月份应纳(或应退)的增值税并进行帐务处理。

【答案】:11月份(1)增值税进项税额=144.5+25.5×(1-20%)+5.1+(10+18)×7%=171.96(万元)

(2)免抵退税不得免征和抵扣税额=500×(17%-15%)=10(万元)(3)当期应纳税额=300×17%-(171.96-10)=-110.96(万元)(4)免抵退税额=500×15%=75(万元)

(5)当期末留抵税额>当期免抵退税额当期应退税额=当期免抵退税额=75(万元)

(6)当期免抵税额=75-75=0(万元)

(7)留待下期抵扣税额=110.96-75=35.96(万元)

【帐务处理】:

(1)外购原辅材料、燃料等,分录为:

借:原材料等科目8500000

应交税金--应交增值税(进项税额)1445000

贷:银行存款9945000

(2)外购动力,分录为:

借:生产成本 1200000

应交税金--应交增值税(进项税额)204000

在建工程 351000

贷:银行存款 1755000

(3)收回委托加工材料,分录为:

借:原材料 1193000

应交税金--应交增值税(进项税额)58000

贷:委托加工物资 1100000

银行存款 151000

(4)产品外销时,分录为:

借:应收账款5000000

贷:主营业务收入5000000

(5)内销产品,分录为:

借:银行存款3510000

贷:主营业务收入3000000

应交税金--应交增值税(销项税额)510000

(6)销售货物运费分录为:

借:营业费用 167400

应交税金--应交增值税(进项税额) 12600

贷:银行存款 180000

(7)月末,计算当月出口货物不予抵扣和退税的税额

免抵退税不得免征和抵扣税额=500×(17%-15%)=10(万元)

借:主营业售成本 100000

贷:应交税金--应交增值税(进项税额转出)100000

(8)计算应纳税额或当期期末留抵税额

增值税进项税额=144.5+25.5×(1-20%)+5.1+(10+18)×7%=171.96当期应纳税额=300×17%-(171.96-10)=-110.96(万元)由于应纳税额小于零,说明当期“期末留抵税额”为110.96万元。

(9)计算应退税额和应免抵税额

免抵退税额=500×15%=75(万元)

当期期末留抵税额110.96万元>当期免抵退税额75万元时

当期应退税额=当期免抵退税额=75(万元)

当期免抵税额=当期免抵退税额-当期应退税额=75-75=0(万元)

借:应收补贴款750000

贷:应交税金-应交增值税(出口退税)

7500000

(10)收到退税款时,分录为:

借:银行存款750000

贷:应收补贴款750000

12月份(1)免税进口料件价格=(300+50)×(1+20%)=420(万元)(2)免抵退税不得免征和抵扣税额抵减额=420×(17%-15%)=8.4(万元)

(3)免抵退税不得免征和抵扣税额=600×(17%-15%)-8.4=3.6(万元)

(4)当期应纳税额=140.4÷1.17×17%+200×140.4÷600÷1.17×17%-(0-3.6-35.96=-5.16(万元)

(5)免抵退税额抵减额=420×15%=63(万元)

(6)免抵退税额=600×15%-63=27(万元)

(7)当期末留抵税额<当期免抵退税额当期应退税额=当期末留抵税额=5.16(万元)

(8)当期免抵税额=27-5.16=21.84(万元)

【帐务处理】

(1)免税进口料件,分录为:

借:原材料等科目 4200000

贷:银行存款4200000

(2)产品外销时,分录为:

借:应收账款6000000

贷:主营业务收入6000000

(3)内销产品,分录为:

借:银行存款1404000

贷:主营业务收入1200000

应交税金--应交增值税(销项税额)204000

(4)将与内销货物相同的自产货物200件用于本企业基建工程(假定每件成本1500元),分录为:

借:在建工程 368000

贷:库存商品 300000

应交税金--应交增值税(销项税额)68000

(5)月末,计算当月出口货物不予抵扣和退税的税额

免抵退税不得免征和抵扣税额抵减额=420×(17%-15%)=8.4(万元)免抵退税不得免征和抵扣税额=600×(17%-15%)-8.4=3.6(万元)借:主营业务成本 36000

贷:应交税金--应交增值税(进项税额转出)360000

(6)计算应纳税额或当期期末留抵税额

当期应纳税额=140.4÷1.17×17%+200×140.4÷600÷1.17×17%-(0

-3.6-35.96=-5.16(万元)

由于应纳税额小于零,说明当期“期末留抵税额”为5.16万元。

(7)计算应退税额和应免抵税额

免抵退税额抵减额=420×15%=63(万元)

免抵退税额=600×15%-63=27(万元)

当期期末留抵税额5.16万元<当期免抵退税额27万元时

当期应退税额=期末留抵税额=5.16(万元)

当期免抵税额=当期免抵退税额-当期应退税额=27-5.16=21.84(万元)借:应收补贴款 51600 应交税金--应交增值税(出口抵减内销产品应纳税额)218400

贷:应交税金-应交增值税(出口退税) 270000

(8)收到退税款时,分录为:

借:银行存款51600

贷:应收补贴款。