F现金流量表结构分析案例-康佳99 00数据

现金流量表结构分析31页PPT

585 504 100

第十四页,编辑于星期二:六点 五十一分。

❖ (三)净现金流量结构分析 ❖ 净现金流量结构分是指企业经营活动产生

的现金流量净额、投资活动产生的现金流量 净额和筹资活动产生的现金流量净额在现金 及现金等价物净增加额中的比重。通过分析 ,可以了解企业现金净流量形成的原因,反 映企业现金收支是否平衡。

现金流量净额

3 576.37 23 992.39

投资活动:现金流入 96.65

7 492.54

现金流出 15 432.07 31 149.12

现金流量净额

-15 335.43 -23 656.58

筹资活动:现金流入 85 715.62 58 253

现金流出

54 205.69 59 464.52

现金流量净额

筹资 活动

合计

金额 比重% 金额 比重% 金额 比重 %

183 358 68

277 432 80

456 301 78

96

0.04

7 492

2.18

111

2.18

85 715 31

58 253 16

128 400 21

269 171 100

343 177 100

584 812 100

第十二页,编辑于星期二:六点 五十一分。

现金及现金等价物净 增加额

31 509。 93

19 750.87

-1 211.52 -875.71

2005 456 301。54 451 461.09 4 840.45 111.25

2006 401 069.06 420 327.21 -19 258.15 764.6

17 513.63

11 546.89

康佳集团财务报表分析

20.00% 0.00% -20.00% -40.00% -60.00% -80.00% -100.00% -120.00%

销售收入 净收益 股利 股东权益

1998~1999 1999~2000

每股 销售收入

净收益 股利 股东权益

康佳集团有限公司 3 年增长率

1998~1999 年 1999~2000 年

1.53

0.64

0.525

7.74

6.19

2.11

3.03

天数 应收帐款周转天数

天数

存货周转天数

百分比 现金与流动资产比率

49.46 236.28

17%

45.20 204.84

22%

46.54 170.29

19%

59 120.46

23%

百分比 现金与流动负债比率

23%

32%

26%

34.9%

元人民币

营运资本

3)支付的除增值税、所得税以外的其他税费增加 105,566,691.06 元,这与营业税增加有关.

4)现金流出的减少主要来自于购买商品、接受劳务支付的现金这一项目,减少额为 1,377,482,598.09 元,

这是由于公司可变成本降低、应付帐款增加。

总的来说,与 1999 年相比,公司的购买原材料和服务的现金支出降低,但仍不能弥补由于销量减少、 价格降低带来的现金流入损失;由于利润大幅下滑使所得税降低,但并不能和营业税费的增加相抵消。这 说明,公司营业现金净流量对销售收入和主营业务利润相当敏感,销售收入和主营业务利润的降低转化成 营业现金净流量的大幅减少。

重要财务指标增长率

重要财务指标增长率见表重要财务指标增长率,这些比率根据 1998\1999\2000 年 3 个不同的期限计算 取得,并且以每股数据为基础的。从下表可以看出,每股销售收入、净收益、股利和股东权益的负增长率 均呈增大趋势。每股股利和每股股东权益由正增长率大幅降低为负增长率,这是由于 1999 年度内,该公 司实施公积金转增股本方案;该公司于 1999 年 10 月至 11 月间新增发行 8000 万 A 股;2000 年 7 月,该公 司实施 1999 年度分红派息方案,每 10 股送红股 1 股,使股本大幅增加。彩电全行业利润出现较大幅度下 降,出现有史以来的首次产销负增长,而康佳正处于转型初期,原有业务在全行业利润锐减情况下未能幸 免,新的产业和产品对公司效益的贡献比重尚小,因此销售收入呈下降趋势。

2020年(财务分析)财务管理案例分析库四川长虹深康佳财务状况分析

(财务分析)财务管理案例分析库四川长虹深康佳财务状况分析财务管理案例分析库之二四川长虹、深康佳财务状况分析一、案例分析思路本案例主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司赢利能力、资产效率、偿债能力、现金获取能力、股利政策做全面分析。

二、公司介绍(一)行业背景1、竞争激烈。

我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激烈。

2、市场需求增长日趋减缓。

对彩电的需求已从原来“有的满足”上升到“质的满足”,有技术创新能力的企业将取得优势。

3、行业利润率下降。

随着市场和竞争两方面的因素,电视行业已从高额利润阶段到微利阶段,在微利阶段企业将面临严峻的挑战。

4、WTO的影响。

随着我国加入WTO的进程加快,将对我国电视生产企业带来一定影响,总的来说是利大于弊,有利于国产品牌进入国际市场。

5、长虹公司和康佳公司是国内两个最大的电视制造企业,长虹的市场占有率曾经遥遥领先,但目前两家公司基本是并驾齐驱,康佳有后来居上之势。

(二)四川长虹概况四川长虹电器股份有限公司是一家集彩电、背投、空调、视听、数字网络、电源、器件、平板显示、数字媒体网络等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江苏长虹、广东长虹等多家参股、控股公司。

公司总部位于“中国科技城”---四川省绵阳市。

公司始终坚持技术是企业生命的原动力,时刻保持对高新技术的充分接触和跟踪,不断加大技术开发的力度和投入,壮大雄厚的科研开发实力。

公司拥有国家级的技术中心和博士后科研流动站,与中科院、清华大学等国内著名的科研院所建立了密切的技术合作关系,并先后与东芝、飞利浦、ST等多家国外著名企业建立了联合实验室,与国际家电同行站在了同一起跑线。

公司投巨资兴建了CAD、CAE、CAM工作站系统和全消声实验室、EMC电磁兼容实验室等一大批先进开发、检测设施。

现金流量表案例分析 → 现金流量陈述案例分析

现金流量表案例分析→ 现金流量陈述案例分析现金流量表案例分析现金流量表是一项重要的财务报表,用于反映企业在一定时期内的现金流入和现金流出情况。

通过对现金流量表的分析,可以帮助我们了解企业的经营状况、现金流动性以及现金活动对企业的影响。

下面以一个假设的案例来进行现金流量表的分析。

案例描述:某企业在报表期内进行了以下现金活动:- 销售商品收到的现金为100,000元。

- 购买商品支付的现金为80,000元。

- 支付工资和其他费用的现金为10,000元。

- 支付利息的现金为5,000元。

- 支付税费的现金为3,000元。

- 吸收投资者投资并收到的现金为20,000元。

现金流量表如下所示:现金流量表分析:经营活动:- 销售商品收到的现金为100,000元,显示企业通过销售取得了现金流入,是一项正常的经营活动。

- 购买商品支付的现金为80,000元,显示企业进行了进货,并以现金支付,属于正常的经营支出。

- 支付工资和其他费用的现金为10,000元,显示企业支付了员工工资和其他费用,属于正常的经营支出。

- 支付利息的现金为5,000元,显示企业支付了利息费用,属于正常的经营支出。

- 支付税费的现金为3,000元,显示企业支付了税费,属于正常的经营支出。

- 经营活动总计为2,000元,显示企业本期经营活动的净现金流入。

投资活动:- 吸收投资者投资并收到的现金为20,000元,显示企业吸收了投资者的投资,并获取现金流入。

筹资活动:- 筹资活动没有明确的数据,根据现金流量表显示,本期没有筹资活动发生。

现金流量表的总计为22,000元,显示企业本期的净现金流入。

通过对现金流量表的分析,我们可以得出以下结论:- 该企业本期经营活动的净现金流入为2,000元,说明企业的销售收入超过了其经营支出,属于良好的经营状况。

- 该企业通过吸收投资者的投资而获得20,000元的现金流入,显示该企业受到投资者的认可,并有能力吸引投资。

企业利润表和现金流量表分析(含案例)

净利润评价 利润总额评价 营业利润评价

利润增减变动水平分析评价

二、利润构成变动分析

揭示各项利润及成本费用与收入的关系,以反映企业在各环节的利润构成、利润及成本费 用水平

分析资料与方法选择 利润表垂直分析表编制 利润结构变动分析评价

2000年

3 107 212 247 2 647 854 477 5 031 100 454 326 670 8 269 677 222 687 624 41 143 614 -2 122 455 200 887 564 22 789 528 - 15 754 966 3 143 995 236 288 064 33 049 441 44 880 674 154 698 250

三、利润总额(亏损总额以“—”号填列) 减:所得税费用

四、净利润(净亏损以“—”号填列) 五、每股收益: (一)基本每股收益 (二)稀释每股收益

本年金额

上年金额

第二节 利润表综合分析 一、利润增减变动情况分析 二、利润构成变动分析

水平分析表 垂直分析表

一、利润增减变动情况分析

通过水平分析,从利润的形成角度,反映利润的变动情况,提示企业在利润形成过程中的管理业 绩及存在的问题

• 毛利率高,良好的财务状况要求企业的毛利率在同行业中处于平均水平以上,且不断上升,核 心竞争力强,垄断地位、行业周期性波动、产量提高

• 毛利率低,下降,则意味着企业所生产的同类产品在市场上竞争加剧,销售环境恶化;如果企 业的毛利率显著低于同行业的平均水平,则意味着企业的生产经营状况明显比同行业其他企 业要差。产品生命周期、核心竞争力、会计处理

企业利润表和现金流量表分 析(含案例)

康佳集团财务报表分析案例报告(定稿)

新进入者 的威胁

替代品的 竞争压力

购买者讨 价还价能 力

供应者讨 价还价能 力

二、家电行业分析

现有企业 的竞争 占据国内彩电市场份额主导的品牌已形成三个明显的梯队层次: 第一梯队长虹、TCL、康佳;第二梯队为:创维;第三梯队为海信、 海尔。特别是前两个梯队的4家企业市场占有率达到55.9%。 尽管目前家电行业处于完全竞争状态,但现有家电企业新进入者 之间白热化的竞争、摊薄的利润都使许多有意进入的厂商望而生畏, 外资家电巨头正逐渐缩小在中国的家电业务,所以新进入者危险不大, 主要竞争仍集中在现有品牌之间。 家电产品的替代品来自于技术和功能的替代。信息产业的迅速发 展,促使了消费电子、通信技术、计算机技术、影音技术的互相渗透 和共同发展,家电产品都倾向于追求多元化功能的融合替代品的竞争 威胁在逐渐变小。 产品严重同质化使家电行业的买方市场全面形成,消费者掌握的 市场信息越来越充分,频繁的降价使消费者持币待购,讨价还价能力 越来越强。 由于我国家电行业缺乏核心技术,所以受到外国供应厂商 的制约,加上生产要素如:能源、钢材、土地等价格波动大, 供应不稳,使家电企业花费在供应链上游的成本居高不下,利 润空间被进一步挤压。

流动资产 长期投资 固定资产 无形资产 其它资产

构

0.00 2008年 2009年 2010年

成

分析:可以看出,流动资产增长迅 速,并占比率加大。

变化 图

(四)短期流动性分析 短

应收款项

期

货币资金

结论:上述数据我们可以看出该公司2008年到2010年

0.00% 20.00% 40.00% 60.00% 80.00% 100.00% 货币资金 应收票据 应收款项 存货

亿元 200.0 主营业务收入

康佳财务状况分析

2、数据矛盾

1)附注说明母公司重大收购事宜为深圳华 力包装1.4亿元,深圳华宁777.75万元, 利用募集新股资金投资重康4992万元, 印康671万元,合计20440.75万元,而母 公司现金流量表为权益性投资为 19641.75万元,相差799万元。

2、数据矛盾

2)合并现金流量表显示权益性投资所支付 的现金为1.78亿,而合并资产负债表股 权投资仅为9900万元。

98年存货占流动资产的比例

99年存货占流动资产的比例

1 2 56%

结论:企业的短期偿债能力比较差。

1 2 59%

风险分析

经营风险经营杠杆 99年DOL=0.45。经营杠杆度较小,说明在目 前的销售水平上,销售收入的变化对利润的 影响比较小。也就是说,固定成本引起的经 营风险较小。

其他风险 规模不经济 不能正确处理规模 于效益之间的关系 多元化不能取得预期效果

补充华侨城资料

由华侨城控股63%的康佳集团是华侨城最 主要的产业集团。

深圳华侨城集团成立于1985年11月,是 一家拥有2家上市公司和60余家全资、控股 和参股企业的大型投资控股型国有企业集团, 经过十五年的发展,现已形成了家电、旅游 和房地产业三大优势产业,1999年,华侨城 集团员工达3万余名,总资产、净资产分别 达到228亿和96亿元,销售收入达到160亿元, 销售收入和利润分别为成立初期的108倍和186

3、对资产、收入、现金流质量 的疑问

1)用新股募集资金偿还贷款

从现金流量表看到母公司借款流入9.35亿,支 出11.33亿,而资产负债表期初短期借款6.58 亿,期末4.6亿,从周转量上可以看出康佳短 期借款还款方式为贷新还旧,真正偿还金额为 1.98亿元。

对资产、收入、现金流质量的 疑问

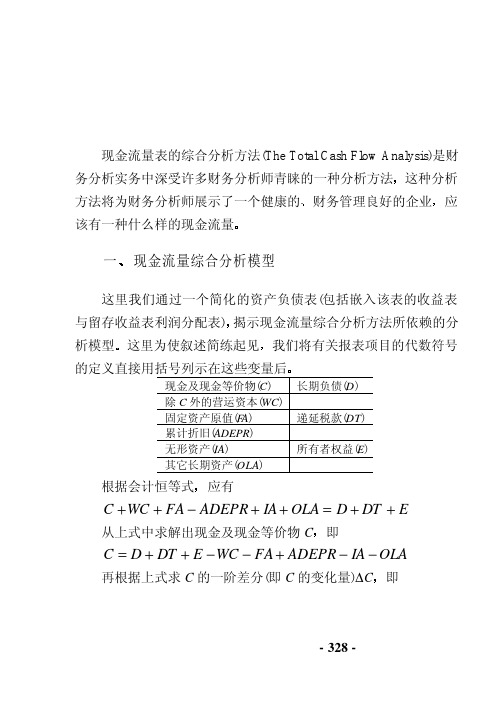

现金流量表综合分析法(高清版)

现金流量表的综合分析现金流量表的综合分析方法(The Total Cash Flow Analysis)是财务分析实务中深受许多财务分析师青睐的一种分析方法财务管理良好的企业一揭示现金流量综合分析方法所依赖的分析模型我们将有关报表项目的代数符号的定义直接用括号列示在这些变量后应有+=+C+++−+IADTEWCDOLAFAADEPR从上式中求解出现金及现金等价物C即- 328 -- 329 -OLAIA ADEPRFA WC E DT D C ∆−∆−∆+∆−∆−∆+∆+∆=∆ (8-1)这里我们再对式8-1所列的各项目的变化量进行进一步分解(1)取得新的借款(ND )即∆D =ND -RPD µ±»á¼ÆÊÕÒæ´óÓÚӦ˰ÊÕÒæʱÆä²î¶î»á¼ÇÈëµÝÑÓË°¿îµÄ´û·½µ«ËùµÃË°·ÑÓõÄÕâÖÖÔö¼Ó²¢²»µ¼ÖÂÏÖ½ðÁ÷³öÆóÒµÔÚµ÷Õû¾»ÊÕÒæʱ·´Ö®ËùµÃË°·ÑÓûáСÓÚÓ¦½»ËùµÃË°¼õÉÙµÝÑÓË°¿îÆä²î¶îÓ¦ÔÚµ÷Õû¾»ÊÕÒæʱ´ÓÖп۳ý(1)发行新的权益证券如股票(NE )(3)当期的净收益(NI )这里EBILAT 表示调整所得税影响后的息前盈余IP 表示支付的利息(4)支付的股利(DIV )∆E 可表示为(1)应收账款的变化(∆AR )(3)应付帐款的增加(∆AP )(5)其它负债的变化(∆OCL )- 330 -5.导致固定资产原值变化的原因主要有(2)处置固定资产(SFA )6.定义累计折旧的变化量∆ADEPR =DEPR7.导致无形资产变化的原因有(2)购置无形资产(IAPCH )故无形资产的变化量可以表示为∆IA = IAPCH -AMT -SIA(1)购置其它长期资产(OLAPCH )故其它长期资产的变化量可以表示为∆OLA = OLAPCH -SOLA有)()()]1()1([)()()(SOLA OLAPCH SIA IAPCH T IP T IR EBILAT RPCH NE OCA AP OCA INV AR SFA FAPCH DEPRDT RPD ND C −−−−−−−++−+∆−∆−∆+∆+∆−−−+∆+−=∆(8-2)式8-2即现金流量表的一般模型那么它受到众多财务分析师青睐现金流量综合分析法将现金流量的产生因素进行了重新分类下面我们就介绍一下该方法的分类- 331 -1.DT AMT DEPR EBILAT C ∆+++=∆1 而EBILAT =NI +IP ×(1-T )-IR ×(1-T )¼´ÓÐDT AMT DEPR T IR T IP NI C ∆+++−−−+=∆)1()1(1∆C 1一般称之为这里还可能要加回诸权权益法下的投资损失或减去权益法下的投资收益因为这些项目与本期折旧费用类似而在计算净收益时这些项目包括进来了2.OCA INV AR OCL AP C C ∆−∆−∆−∆+∆+∆=∆12 ∆C 1一般称之为利息支付前的经营活动现金流量3.)1()1(23T IR T IP C C −+−−∆=∆ ∆C 3一般称之为利息支付后的经营活动现金流量4.OLAPCHIAPCH FAPCH SOLA SIA SFA C C −−−+++∆=∆34∆C 4一般称之为- 332 -(Free Cash Flow Before Dividend Payments and External Financing Activities)¹ÉÀûÖ§¸¶ºóµÄ×ÔÓÉÏÖ½ðÁ÷6.RPCH RPD NE ND C C −−++∆=∆56 ∆C 6一般称之为(Net Cash Flow After External Financing)»ãÂʱ䶯µ¼ÖµÄÀûµÃ½«Ôö¼ÓÆóÒµµÄÏÖ½ð»òÏÖ½ðµÈ¼ÛÎïÓà¶îÒò´Ë»¹Ó¦¼ÓÉÏ»ãÂʱ䶯µ¼ÖµÄÀûµÃ»ò¼õÈ¥Òò»ãÂʱ䶯¶øµ¼ÖµÄËðʧ看看它们计算出来的现金流量是否有区别企业根据会计准则披露的现金流量表因此有必要将企业公开的现金流量表按该模型所列举的步骤与格式予以重编这里就不再赘述了现金流量综合分析法的运用现金流量综合分析法(1)企业内部产生现金流的能力是强还是弱如果小于0的话原因何在还因为企业正处于扩张期(2)企业能否产生足够的经营活动现金流量它能否继续履行这种支付义务而不降低其经营灵活性(Operating Flexibility)ÆóÒµÓжàÉÙ¿ÉÓÃÓÚͶ×ʵÄÏÖ½ðÁ÷Á¿Í¶×ÊËùÐèÒªµÄ×ʽðÊÇÄÚ²¿²úÉú»¹ÊÇÒÀÀµÍⲿÈÚ×Ê这种自由现金流量是否是长期趋势(5)企业支付股利是依靠其内部产生的自由现金流量还依靠外部融资其股利政策能否持久短期债务或长期债务现金流量综合分析法寻求上述问题的答案或寻找答案的线索第一步营运资本投资与利息支付之前的经营活动现金流量即前面介绍的∆C1ÕâÒ»ÏÖ½ðÁ÷Á¿Ó¦¸ÃΪÕý第二步营运资本投资后营运资本项目主要包括应收账款- 333 -货和应付帐款等即它向什么样的客户提供信用是否规定对特定客户的信用限额企业的存货水平主要决定于管理当局对未来市场需求的预期则存货水平会高一些企业的应付帐款因此将企业的经营活动现金流量划分为营运资本投资前有助于财务分析师将注意力集中企业的营运资本投资对企业经营活动现金流量的影响分析师需要注意企业的增长战略第三步营运资本投资与利息支付后的经营活动现金流量即计算∆C3±È½ÏÆóÒµÊÇ·ñÄܹ»Âú×ãÆóÒµµÄÀûÏ¢Ö§¸¶µÈÈÕ³£µÄÖ§¸¶»î¶¯ÄÇôÆóÒµÐèÒª±äÂôһЩ×ʲú»ò»ñµÃеÄÍⲿÈÚ×ÊÀ´Âú×ãÆäÀûÏ¢Ö§¸¶ÐèÇó´Ó²ÆÎñ¹ÜÀíµÄ½Ç¶È¿´第四步股利支付和之前的自由现金流量即∆C4ÓªÔË×ʱ¾Í¶×ʺÍÀûÏ¢Ö§¸¶Ö®ºóµÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÕâЩ³¤ÆÚÐÔͶ×ÊÖ§³ö°üÀ¨×ʱ¾Ö§³öÈç¹ûÒ»¸öÆóÒµµÄÓªÔË×ʱ¾Í¶×ÊÓëÀûÏ¢Ö§¸¶ºóµÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÎªÕýÈç¹ûÓªÔË×ʱ¾Í¶×ÊÓëÀûÏ¢Ö§¸¶Ö®ºóµÄÏÖ½ðÁ÷Á¿²»ÄÜÍêÈ«Âú×ãÆóÒµµÄ³¤ÆÚÐÔͶ×ÊÖ§³öµÄÐèÒªÄÇôÆóÒµ½«È±·¦²ÆÎñÉϵ¯ÐÔ- 334 -出的资金需求都是利弊参半那么经理们可能会将其用于不盈利或盈利能力较差的项目他们上不盈利或盈利能力较差的项目的可能性就会降低经理们可能难以从事期限较长因为许多时候很难与资本市场沟通这类项目的好处通过比较长期性投资之后的现金流量与企业的股利支付股利支付后的自由现金流量即∆C5即在满足长期性投资之后如果没有持续为正的∆C5作为支付股利的基础如果∆C5<0第六步外部融资后的自由现金流量即∆C6则企业可以偿债债务或回购股票则企业需要外部融资(1)营运资本投资和利息支付前的经营活动现金流量(2)营运资本投资后评价企业的营运资本管理是否有效率评价企业是否能够满足其利息支付义务评价- 335 -表8-4 现金流量表(母公司) 编报单位元 1999年度2000年度一营运资本投资前的现金流量 562,886,167.59284,408,017.94应收项目的减少 26,555,386.66-714,423,300.27存货的减少 -1,298,462,731.90150,956,053.46预提费用的增加 -58,243,678.09待摊费用的减少 21,342,882.89应付项目的增加 1,022,710,287.77365,145,323.55增值税增加净额 -119,846,608.88其他 -62,850.52三利息支付后的经营活动现金流量122,068,628.36-5,197,082.93购建长期资产所支付的现金 -138,095,805.06-161,707,812.76权益性投资所支付的现金 -196,417,500.00-111,213,561.25收回投资所收到的现金 360,849.8818,604,346.76分得股利或利润所收到的现金 41,040.0049,500.00处置长期资产收回的现金净额 342,080.00403,684.92五支付股利后的自由现金流量 -399,866,691.24-474,352,647.32吸收权益性投资所收到的现金 1,202,285,006.73借款所收到的现金 935,118,234.42753,000,000.00偿还债务所支付的现金 -1,133,823,264.12 -603,000,000.00汇率变动对现金的影响 10,075.07-1,226,881.85其他与筹资活动有关的付现 -6,213,886.47-11,106,343.65七- 336 -企业用内部产生的现金流为长期性投资提供资金的能力测试企业支付股利的能力和企业股利政策的可持续性用于评价企业的筹资政策需要结合企业的经营活动这些指标的逐年变化的信息提供许多有价值的信息因此对这些判别及其原因进行分析运用现金流量综合分析方法评价企业盈利质量可以围绕这一些问题的求解来进行能否清晰地识别这种差异的原因所得税政策等)导致这种差异(2)经营活动现金流量与净收益之间的关系是否随着时间变化而变化是因为企业的经营环境的变化或仅仅因为企业会计政策与会计估计的变更费用的确认与收到导致这种时滞的原因是什么(4)应收账款是否有充分三首先我们依据现金流量综合分析模型重新编报康佳集团股份有限公司的1999年和2000年的现金流量表下面我们依次分析表8-4中依据现金流量综合分析模型计算出来的六个现金流量指标营运资本投资和利息支付前的经营活动现金流量下降到约占1999年的一半而导致净收益下降的主要原因在于行业竞争加剧而导致的主营业务收入下降康佳集团还是具有较强的- 337 -(2)康佳集团1999年和2000年追加的营运资本投资额(表8-4中我们将坏帐准备分别耗用了其的65.57%和82.71%µ¼ÖÂÆäÀûÏ¢Ö§¸¶Ç°µÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÓªÔË×ʱ¾Í¶×ʺÍÀûÏ¢Ö§¸¶Ç°µÄ¾-Óª»î¶¯ÏÖ½ðÁ÷Á¿ÎÒÃÇ¿ÉÒÔ½áºÏ¿µ¼Ñ¼¯ÍŵÄ×ʲú¸ºÕ®±í·ÖÎöÆäÓªÔË×ʱ¾¹ÜÀíµÄЧÂÊ¿µ¼Ñ¼¯ÍŵÄÓ¦ÊÕÕË¿îÖÜתÂʹ̶¨×ʲúÖÜתÂʺÍ×Ü×ʲúÖÜתÂʵÈÖ÷ÒªµÄЧÂÊÖ¸±ê¶¼³ÊÏÖ³öϽµµÄÇ÷ÊÆ´Ó±í8-4我们可以看出仍然能够从其经营活动现金流量中得到满足(3)由于康佳集团营运资本投资后的现金流量仍然大于0µ«Á½ÄêµÄ±íÏÖ¸÷²»Ïàͬ¶ø2000年支付完利息后的现金流量已经变成负数康佳集团2000年度的经营活动现金流量不能满足其利息支付的需要这是一个比较危险的信号其短期中的支付能力是令人疑虑的其根本无法保证其长期性投资的现金需求长期性投资后康佳集团运用内部产生的现金流为长期性投资提供资金的能力的很弱的(5)从表8-4的股利支付情况来判断其股利支付水平分别占到营运资本投资前的现金流量的33.43%和75.70%ÀûÏ¢µÈÈÕ³£ÐÔÖ§¸¶ÒåÎñºÍ³¤ÆÚͶ×ʾÍÒѾ-Èë²»·ó³öÁËÆäÖ§¸¶¹ÉÀûµÄÏÖ½ðÁ÷ʵ¼ÊÉÏÀ´Ô´ÓÚÍⲿ³ï×ÊÓßÂ۳OȨÒæ×ʱ¾12亿元利1.88亿元而另一手向股东要更多的钱如果康佳不扩大主营业务收入其股利支付能力将得不到保障(6)为了弥补其现金缺口但两年筹集资金的方式1999年该公司发行股票筹集资金12亿元偿还到期债务11.3亿元后尚余约10亿元为公司提供了约+5.97亿元增发股票基本上用于还债通过分析其资产负债表其用于弥补现金缺口的债务融资又主要依赖的是短期借款和应付票据我们再来看该集团2000年的融资情况偿债6.03亿元该净借款将进一步加大康佳集团的负债比率和财务杠杆康佳集团的财务杠杆呈现上升趋势净借款1.5亿元尚不足以弥补该集团高达-4.74亿元的现金缺口如果康佳集团不尽快解决其经营中存在的问题的话我们再分析一下该集团的盈利质量康佳集团1999年和2000年营运资本投资前的经营活动现金净流量与其净收益之间存在差异导致这种差异的主要原因在于固定资产折旧和投资收益处置固定资产损失等一次性事件的影响基本可以忽略营运资本投资前的经营活动现金净流量与净收益之间的差额在逐年扩大从表8-4中可以看出而投资收益的波动较大导致现金净流量与净收益之间的差额扩大第三销售成本与收到赊销货款而且我们在第七章曾经指出平均存货周期上升及收到存货到支付货款的时滞都在扩大而且也有可能加大应收账款回收的风险应收账款而该集团2000年的主营业务收入在下降存货与应收账款占用水平的上升是不正常的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

现金流结构分析补充材料:

现金流量表(母公司)

编报单位:康佳公司股份有限公司单位:元

1999年度2000年度一、净收益520507534.34204212260.08

固定资产折旧34322430.3636823121.60无形资产摊销3450287.381305117.60投资损失(减收益)-65634908.99-23891667.39处置长期资产损失(减利得)241616.59408866.90固定资产报废损失1494466.8753676.38利息支出(所得税调整)68504741.0465496642.77二、营运资本投资前的现金流量562886167.59284408017.94

应收项目的减少(减增加)26555386.66-714423300.27存货的减少(减增加)-1,298462731.90150956053.46预提费用的增加-58243678.09待摊费用的减少21342882.89应付项目的增加(减减少)1022710287.77365145323.55增值税增加净额(减减少)-119846608.88

其他-62850.52

三、利息支付前的经营活动现金流量193779650.7249185299.48

利息支出(所得税调整)-68589365.06-54382382.41融资租赁付现-3121657.30

四、利息支付后的经营活动现金流量122068628.36-5197082.93

购建长期资产所支付的现金-138095805.06-161707812.76权益性投资所支付的现金-196417500.00-111213561.25收回投资所收到的现金360849.8818604346.76分得股利或利润所收到的现金41040.0049500.00

处置长期资产收回的现金净额342080.00403684.92

五、支付股利前的自由现金流量-211700706.82-259060925.26

分配股利或利润付现-188165984.42-215291722.06

六、支付股利后的自由现金流量-399866691.24-474352647.32

吸收权益性投资所收到的现金1202285006.73

借款所收到的现金935118234.42753000000.00偿还债务所支付的现金-1133.823264.12-603000000.00汇率变动对现金的影响10075.07-1226881.85其他与筹资活动有关的付现-6213886.47-11106343.65

七、外部融资后的净现金流量597509474.39-336685872.82 资料来源:康佳公司2000年年报,自康佳公司的官方网站。