TAA战略性资产配置研究

战略性资产配置

战略性资产配置战略性资产配置是指投资者通过合理分配资金,选择不同种类及风险水平的资产来达到最优的投资效果。

在战略性资产配置过程中,投资者应该考虑自身的风险承受能力、投资目标、市场环境以及资产的预期回报与风险等因素,以实现资产收益最大化和风险最小化的目标。

在战略性资产配置中,投资者需要制定一个长期的投资计划。

这个计划应该根据投资者的风险承受能力来确定不同种类资产的比例分配。

一般来说,投资者风险承受能力高的话,可以适当增加股票、房地产等高风险资产的比例;风险承受能力偏低的投资者,则可以适当增加债券、货币市场工具等低风险资产的比例。

此外,投资者还需要考虑自身的投资目标。

不同的投资目标可能需要不同的资产配置策略。

比如,如果投资者的目标是长期资本增值,那么可以适量增加股票等高回报高风险的资产的比例;如果目标是稳定收入,那么可以适当增加债券、货币市场工具等稳定回报低风险的资产的比例。

此外,市场环境也是影响战略性资产配置的重要因素。

在不同的市场环境下,投资者需要调整资产配置策略。

比如,在经济增长放缓的时期,可以适当减少股票、房地产等高风险资产的比例,增加债券、货币市场工具等低风险资产的比例,以避免资产价值的大幅波动。

最后,投资者还需要考虑资产的预期回报与风险。

不同类型的资产具有不同的预期回报和风险水平。

一般而言,回报越高,风险也越大。

所以,投资者在进行资产配置时,需要在预期回报和风险之间进行权衡。

如果一个资产的预期回报很高,但风险也很大,投资者可以适量配置该资产,以平衡预期回报和风险。

在实施战略性资产配置的过程中,投资者还需要定期进行资产再平衡。

资产再平衡指的是通过调整资产组合中各种资产的比例,使得资产配置保持在目标比例上。

定期进行资产再平衡可以确保投资者的投资组合在市场变动中能够保持合理的风险水平。

总之,战略性资产配置是一项重要的投资决策。

通过合理分配资金,选择不同种类及风险水平的资产,投资者可以实现资产收益最大化和风险最小化的目标。

保险业常用词汇中英文对照

欢迎共阅保险业常用词汇中英文对照第一部分:保险承保业务1、一般保险原理保险insurance保险业insurance industry2、财产保险财产保险property insurance长尾long-tail长期护理保险long—term care insurance短尾short-tail综合赔付率combined ratio自留retention车险auto insurance财产保险property insurance责任保险liability insurance农业保险agricultural insurance巨灾保险catastrophe insurance意外伤害保险casualty accident insurance团险group insurance限期缴费终身寿险limited—payment whole life insurance 养老保险endowment insurance医疗保险insurance for medical care医疗费用保险medical expense insurance终身寿险whole life insurance准备金reserve伤残收入保险disability income insurance失能incapacity可变万能寿险Variable-universal life insurance可变年金Variable annuity评估价值Appraisal Value内含价值Embeded Value新业务价值Value of New Business第二部分保险资产管理1、行业主体和监管保险资产管理insurance asset management保险法insurance law保险资产管理公司insurance asset management company中国人保集团People's Insurance Company of China(简称PICC)中国人保资产管理公司PICC Asset Management Company Limited慕尼黑再保险资产管理公司Munich ERGO Asset Management GmbH(简称MEAG)中国保监会China Insurance Regulatory Commission(简称CIRC)保险投资“新政”innovation policies in insurance investment可投资资产investable asset投资公司法案Investment Company Act4、类别投资固定收益投资fixed-income investment持有到期类资产held-to-maturity asset交易类资产trading asset可供出售类资产asset available for sale股票投资equity investment基金投资fund investment另类投资alternative investment境外投资overseas investment基础设施债权计划infrastructure debt investment plan 未上市企业股权投资private equity investment不动产投资real estate investment利率互换Interest Rate Swap(简称IRS)。

2017年基金从业《证券基金基础》基础讲解(十六)

2017年基金从业《证券基金基础》基础讲解(十六)战略资产配置与战术资产配置战略资产配置:从一般意义上讲,战略资产配置(SAA)是为了满足投资者风险与收益目标所做的长期资产的配比;是根据投资者的风险承受能力,对资产做出一种事前的、整体性的、最能满足投资者需求的规划和安排;是反映投资者的长期投资目标和政策,确定各主要大类资产的投资比例,建立最佳长期资产组合结构。

战略资产配置是在一个较长时期内以追求长期回报为目标的资产配置。

战略资产配置结构一旦确定,通常情况下在3~5年甚至更长的时期内不再调节各类资产的配置比例。

战术资产配置:战术资产配置(TAA)就是在遵守战略资产配置确定的大类资产比例基础上,根据短期内各特定资产类别的表现,对投资组合中各特定资产类别的权重配置进行调整。

战术资产配置是一种根据对短期资本市场环境及经济条件的预测,积极、主动地对资产配置状态进行动态调整,从而增加投资组合价值的积极战略。

战术资产配置更多地关注市场的短期波动,强调根据市场的变化,运用金融工具,通过择时调节各大类资产之间分配比例,管理短期的投资收益和风险。

战术资产配置的周期较短,一般在一年以内,如月度、季度。

【例题1·单选题】战略资产配置结构一旦确定,通常情况下( )年甚至更长的时期不再调节各类资产的配置比例。

战术资产配置的周期较短,一般在( )年以内。

A.5-7;2B.1-3;1C.3-5;1D.4-5;3【答案】C【解析】战略资产配置结构一旦确定,通常情况下3-5年甚至更长的时期不再调节各类资产的配置比例。

战术资产配置的周期较短,一般在1年以内。

【例题2·单选题】以下关于战略资产配置与战术资产配置的说法,正确的是( )。

A.从一般意义上讲,战略资产配置(SAA)是为了满足投资者风险与收益目标所做的短期资产的配比。

B.战略资产配置结构一旦确定,通常情况下在1-3年甚至更长的时期内不再调节各类资产的配置比例。

第七章 资产配置

二、各大类资产的调整策略

两类调整策略: • 固定调整机制也称为动态资产配置

购买并持有策略 固定组合策略 投资组合保险策略

• 主动调整机制 • 两者的区别

“机械性”调整 “相机抉择”

(一)购买并持有策略

特点是购买初始资产组合,并在长时间内 持有这种资产组合。不管资产的相对价值发生 了怎样的变化,这种策略都不会刻意地进行主 动调整

我国保险行业的资产配置

按照保监会2004年出台的规定,保 险公司可以将资产投资于证券投资基金 上的比例上限为15%

2005年2月,保险公司被允许直接进 入股票市场,尽管目前的比例只限于总 资产的5%

Hale Waihona Puke 图7-3:经济周期与资产收益率变化

二.长期投资下的战略资产配置

对于长期投资者而言,股票相对于债 券更加安全 ,重要原因是:

1. 股票收益率从长期看具有均值回归( mean -reverting)的特点 2. 债券资产收益率却是均值(mean-averting), 其实际收益在长期中往往受通货膨胀率的影 响而变得相对不确定

• 主要是根据市场利率水平的变化方向和幅度大 小的预测,通过分析和情景测试,确定短、中、 长期三类债券的投资比例

• 子弹组合 杠铃组合 梯形组合

3. 具体的个券选择

第四节 中国机构投资者资产 配置的实践

中国证券市场作为一个相对封闭的新兴市 场,起步的时间不长,市场结构具有自己的特 色,作为市场主要参与者的机构投资者也只是 2000年以来才得以迅速发展,资产配置在我国 证券市场的应用还处于探索阶段。在这一过程 中,基金、保险机构等机构投资者处于引导市 场主流投资理念的地位

(二)固定组合策略

固定组合策略的操作方式为,在保险期间 内,将投资组合中风险资产与保守资产维持固 定比例 。从原理看,固定组合策略为一种“低 买高卖”策略

大类资产配制策略研究报告

大类资产配制策略研究报告一、引言随着全球经济一体化进程的加快,金融市场波动性加剧,投资者面临的风险和不确定性日益提高。

大类资产配置作为投资组合管理的关键环节,对于实现投资目标、降低风险具有举足轻重的作用。

本研究报告旨在深入探讨大类资产配制策略,帮助投资者在复杂多变的市场环境中制定合理的投资决策。

本研究背景的重要性体现在以下几个方面:一是我国金融市场不断发展,投资者可配置的资产种类日益丰富,亟需科学有效的策略指导资产配置;二是国内外经济形势多变,投资者面临的风险因素增加,研究大类资产配置策略有助于降低投资风险,提高投资收益;三是我国投资者在大类资产配置方面的研究尚不充分,有必要加强对此领域的研究。

在此基础上,本研究提出以下问题:如何在不确定的市场环境下,制定有效的大类资产配置策略?不同类型的投资者应如何选择适合自己的配置策略?为回答这些问题,本研究设定以下目的与假设:分析各类资产的风险收益特征,构建适用于不同市场环境的资产配置模型,并通过实证检验,验证模型的有效性。

研究范围限定在股票、债券、商品和现金四大类资产,重点探讨不同市场环境下的配置策略。

由于研究时间和资源的限制,本报告未涉及跨境资产配置和另类投资等领域。

本报告将首先对大类资产配置的相关理论进行梳理,然后分析各类资产的风险收益特征,接着构建资产配置模型并进行实证检验,最后总结研究结论,为投资者提供实用的资产配置建议。

二、文献综述大类资产配置研究始于Markowitz提出的现代投资组合理论(MPT),该理论奠定了资产配置的理论基础。

随后,Sharp、Lintner和Mossin等人发展了资本资产定价模型(CAPM),为资产配置提供了重要的理论指导。

在此基础上,研究者们探讨了多种资产配置方法,如Black-Litterman模型、均值方差优化(MVO)等。

文献中主要研究发现,资产配置对投资组合收益的贡献率高达90%以上,强调了大类资产配置的重要性。

战略资产配置研究

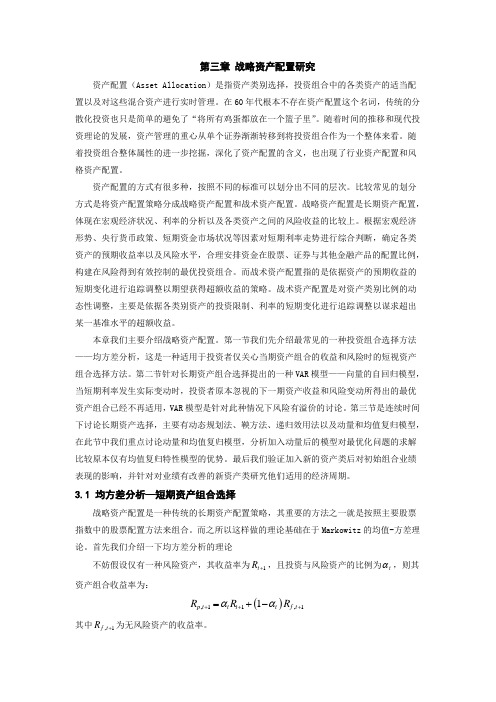

第三章 战略资产配置研究资产配置(Asset Allocation )是指资产类别选择,投资组合中的各类资产的适当配置以及对这些混合资产进行实时管理。

在60年代根本不存在资产配置这个名词,传统的分散化投资也只是简单的避免了“将所有鸡蛋都放在一个篮子里”。

随着时间的推移和现代投资理论的发展,资产管理的重心从单个证券渐渐转移到将投资组合作为一个整体来看。

随着投资组合整体属性的进一步挖掘,深化了资产配置的含义,也出现了行业资产配置和风格资产配置。

资产配置的方式有很多种,按照不同的标准可以划分出不同的层次。

比较常见的划分方式是将资产配置策略分成战略资产配置和战术资产配置。

战略资产配置是长期资产配置,体现在宏观经济状况、利率的分析以及各类资产之间的风险收益的比较上。

根据宏观经济形势、央行货币政策、短期资金市场状况等因素对短期利率走势进行综合判断,确定各类资产的预期收益率以及风险水平,合理安排资金在股票、证券与其他金融产品的配置比例,构建在风险得到有效控制的最优投资组合。

而战术资产配置指的是依据资产的预期收益的短期变化进行追踪调整以期望获得超额收益的策略。

战术资产配置是对资产类别比例的动态性调整,主要是依据各类别资产的投资限制、利率的短期变化进行追踪调整以谋求超出某一基准水平的超额收益。

本章我们主要介绍战略资产配置。

第一节我们先介绍最常见的一种投资组合选择方法——均方差分析,这是一种适用于投资者仅关心当期资产组合的收益和风险时的短视资产组合选择方法。

第二节针对长期资产组合选择提出的一种VAR 模型——向量的自回归模型,当短期利率发生实际变动时,投资者原本忽视的下一期资产收益和风险变动所得出的最优资产组合已经不再适用,VAR 模型是针对此种情况下风险有溢价的讨论。

第三节是连续时间下讨论长期资产选择,主要有动态规划法、鞅方法、递归效用法以及动量和均值复归模型,在此节中我们重点讨论动量和均值复归模型,分析加入动量后的模型对最优化问题的求解比较原本仅有均值复归特性模型的优势。

TAA战略性资产配置研究

二、A股月度趋势影响因子分析

1、宏观因子

货币供应量:

我们选择 M1、M2 同比增速自 1996 年以来的变化,与上证综指累计涨幅进行对比发现, M1 的同比增速与上证综指变化趋势呈现较强的相关性,而 M2 同比增速的变化在 2002 年之前与上证综指相关性较弱,与 M1 同比增速相比,也没有其明显。究其原因,我们 认为,国内 A 股市场具备明显的资金推动特征,尤其不少资金来源于企业,货币短期 化趋势明显影响股市资金供给情况,进而影响股指的变化趋势。因此,我们选择 M1 同 比增速的月度变化量作为我们战术资产配置模型考量指标之一。

数据来源:平安证券、Wind 资讯

金融工程研究

5/12

图表 7 固定资产投资与上证指数对比

固定资产投资同比增长率(%)

60 50 40 30 20 10

0

上证指数涨幅(%)

800.0 700.0 600.0 500.0 400.0 300.0 200.0 100.0 0.0 -100.0

2009年06月 2008年05月 2007年04月 2006年03月 2005年02月 2003年12月 2002年11月 2001年10月 2000年09月 1999年08月 1998年07月 1997年06月 1996年05月 1995年03月 1994年02月年03月 2008年05月 2007年07月 2006年09月 2005年11月 2005年01月 2004年03月 2003年05月 2002年07月 2001年09月 2000年11月 2000年01月 1999年03月 1998年05月 1997年07月 1996年09月 1995年11月 1995年01月

投资组合优化的模型比较及实证分析

投资组合优化的模型比较及实证分析随着金融市场的不断发展和成熟,投资者的投资选择逐渐多样化。

而投资组合优化作为降低风险、提高收益的有效手段,受到了越来越多的关注。

在这篇文章中,我们将对比几种常见的投资组合优化模型,并实证分析其表现。

1. 经典的Markowitz模型Markowitz模型也被称为均值-方差模型,是投资组合优化模型的经典代表之一。

该模型的基本原理是在最小化投资组合的风险的同时,尽可能提高其收益。

因此,该模型需要在投资组合中选择多个资产,并极力实现投资组合的最优化。

具体来说,该模型需要求解出有效前沿的组合(即收益最高、风险最小的组合),以确定投资组合中各资产的权重和比例。

但是,该模型存在一个主要缺陷:其假设了收益率服从正态分布,而实际上收益率存在着长尾分布、异常值等复杂情况,因此该模型可能存在很多的偏差。

2. Black-Litterman模型Black-Litterman模型是基于Markowitz模型而开发的投资组合优化模型。

该模型对Markowitz模型的改进之处在于引入了主观观点(也称为信息预测)和全局最优化。

具体来说,该模型假设投资者不仅仅考虑收益和风险,还需要考虑经济学因素、行业变化等其他情况,而这些情况并不受到Markowitz模型的考虑。

Black-Litterman模型能够将这些信息预测和其他重要因素加入到投资组合选择中,并在保持风险最小化的同时最大化整个投资组合的效益。

3. 贝叶斯模型贝叶斯模型是一种基于贝叶斯统计理论而设计的投资组合优化模型。

贝叶斯理论认为,根据先验知识和新的经验结果,可以不断更新和改变对概率分布的信念和预测。

具体来说,该模型需要分别分析资产的收益率分布和投资者的收益率目标分布,并在这些基础上进行投资组合的优化。

与Markowitz模型的区别在于,贝叶斯模型使用了长期数据作为先验分布,可以在非正态的、短期收益数据的基础上建立更准确的预测。

4. SAA/TAA模型SAA/TAA模型是一种基于战略资产配置(SAA)和战术资产配置(TAA)的模型。

资产配置理论:研究综述与展望

资产配置理论:研究综述与展望

周文渊;高佳伟;安国志

【期刊名称】《金融理论探索》

【年(卷),期】2022()5

【摘要】通过理性人假设和最优化方法,新古典金融学建立了资产定价和资产配置的理论和模型。

但是金融市场确实呈现随机性,量子理论中的不可测理论对金融市场也适用,以“异象”形式出现的无法解释的市场价格不断促使学者们扩充定价因子,并寻求建立行为金融资产定价的模型进行解释。

基于资产定价模型的资产配置方法已经发展到将宏观因子纳入到配置模型之中,而基于金融异象的量化投资策略也成为资产配置领域的重要发展方向。

【总页数】9页(P72-80)

【作者】周文渊;高佳伟;安国志

【作者单位】国泰君安证券股份有限公司;武汉大学董辅礽经济社会发展研究院;国泰君安香港投资公司

【正文语种】中文

【中图分类】F832.6

【相关文献】

1.机构投资者战略资产配置理论研究综述

2.资产配置理论与模型综述

3.中小企业资产证券化融资理论研究:综述与展望

4.新时代资源环境审计发展现状与展望r——

2017年资源环境审计暨领导干部自然资源资产离任审计理论与实践研讨会综述5.自然资源资产负债表理论综述及研究展望

因版权原因,仅展示原文概要,查看原文内容请购买。

从战略资产配置战术资产配置

从战略资产配置到战术资产配置——基于中国股市、债市、期市的实证研究作者: 刘超资产配置是指投资者根据自身的风险厌恶程度和资产的风险收益特征,确定各类资产的投资比例,从而达到降低投资风险和增加投资回报的目的。

通常将资产配置分为战略性资产配置(Strategic Asset Allocation)与战术性资产配置(Tactical Asset Allocation)两个层面。

前者反映投资者的长期投资目标和政策,主要确定各大类资产,如现金、股票、债券、商品等的投资比例,以建立最佳长期资产组合结构。

战略性资产配置结构一旦确定,在较长时期内(如一年以上)不再调节各类资产的配置比例。

而战术性资产配置更多地关注市场的短期波动,强调根据市场的变化,运用金融工具,通过择时(Market Timing)和证券选择(Security Selection),调节各大类资产之间的分配比例、以及各大类资产内部的具体构成,来管理短期的投资收益和风险。

一、资产配置与经济周期资产配置的理论基础,是建立在现代投资组合理论上的,即对于资产而言,风险和收益是对称的,通过投资到收益模式有差别的资产中、构建有效的资产组合可以达到降低风险、提升收益的作用。

历史实践告诉我们,资产配置可以帮助降低资产价格波动对组合的影响,适应投资者的风险偏好并实现其长期投资目标。

资产配置的一般步骤包括:(1)确定资金的投资目标、风险偏好、投资限制等;(2)资产的选择;(3)建立长期的战略资产配置;(4)制订战术性的资产配置;(5)再平衡策略的执行;(6)对长期目标和资产预期的再考察。

影响资产波动的因素众多,但经济层面所决定的基本面因素,是最为根本的因素,所以以经济周期为着眼点进行积极资产配置是有效的配置方法。

1936年,伟大的经济学家熊彼特以他的“创新理论”为基础,对各种经济周期理论进行了综合分析后提出,每一个长周期包括6个中周期,每一个中周期包括三个短周期。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

数据来源:平安证券、Wind 资讯

价格指数:

从 2005 年开始,CPI、PPI 变化与指数趋势变化较为一致,但是相对指数变化存在一定 的延迟,该指标对预测指数趋势变化效果一般,但是在一定程度上也能反映出指数趋势 的加强。

图表 4 CPI 变化与上证指数涨幅对比

600.0 500.0 400.0 300.0 200.0 100.0

图表 6 GDP 与上证指数涨幅对比

GDP同比增长率(%)

16 14 12 10

8 6 4 2 0

上证指数涨幅(%)

600.0 500.0 400.0 300.0 200.0 100.0 0.0 -100.0

2008年一季 2006年三季 2005年一季 2003年三季 2002年一季 2000年三季 1999年一季 1997年三季 1996年一季 1994年三季 1993年一季

数据来源:平安证券、Wind 资讯

金融工程研究

5/12

图表 7 固定资产投资与上证指数对比

固定资产投资同比增长率(%)

60 50 40 30 20 10

0

上证指数涨幅(%)

800.0 700.0 600.0 500.0 400.0 300.0 200.0 100.0 0.0 -100.0

2009年06月 2008年05月 2007年04月 2006年03月 2005年02月 2003年12月 2002年11月 2001年10月 2000年09月 1999年08月 1998年07月 1997年06月 1996年05月 1995年03月 1994年02月

4、我们选择M1同比增速月度变化量、活期存款化率月度变化量、CPI月度变化量、5月 价格动量、10月成交金额动量以及经标准化的PE等六个因子构成我们的TAA多因子模 型。

5、历史数据分析表明在预测指数月度趋势上单因子中5月价格动量准确率最高,PE指标 准确率最低。而多因子模型预测准确率高于所有单因子模型,权重经过优化构成的多因 子模型预测准确率最高,达到71.38%。

数据来源:平安证券、Wind 资讯

图表 8 消费与上证指数涨幅对比

消费同比增长率(%) 25 20 15 10

5 0

上证指数涨幅(%)

250.0 200.0 150.0 100.0 50.0 0.0 -50.0 -100.0

2009年01月 2008年01月 2007年01月 2006年01月 2005年01月 2004年01月 2003年01月 2002年01月 2001年01月

金融工程研究

2/12

图表 1 M1 同比增速变化与上证指数涨幅对比

1200.0 1000.0

800.0 600.0 400.0 200.0

0.0

上证指数涨幅(%)

M1同比增长率(%)

30 25 20 15 10 5 0

2009年05月 2008年09月 2008年01月 2007年05月 2006年09月 2006年01月 2005年05月 2004年09月 2004年01月 2003年05月 2002年09月 2002年01月 2001年05月 2000年09月 2000年01月 1999年05月 1998年09月 1998年01月 1997年05月 1996年09月 1996年01月

6/12

2、情绪因子

由于中国股市具备较强的资金推动特征,而资金推动的演化受到投资人情绪变化影响较 大,投资者所有情绪的变化都反映在量与价上。因此,我们选择 5 月动量值以及月度成 交金额的变化作为表征市场情绪的因子。通过观察因子变化与指数月度涨幅发现二者具 备较强的相关性,情绪因子是我们战术资产配置模型最重要的组成部分。

6、在历史数据检验中,经优化的TAA模型组合收益远超指数。其中,在自由配置下自 2000年至2009年6月底,组合收益率高达422.45%远高于上证综指的72.60%,考虑风险 调整收益情况,经优化的TAA模型组合年化Sharp比为0.87也远高于指数的0.27。即使存 在最低仓位60%限制下的组合收益仍然高达163.29%,远高于上证综指,考虑风险调整 收益情况,经优化的TAA模型组合也远高于指数。

数据来源:平安证券、Wind 资讯

2009年03月 2008年05月 2007年07月 2006年09月 2005年11月 2005年01月 2004年03月 2003年05月 2002年07月 2001年09月 2000年11月 2000年01月 1999年03月 1998年05月 1997年07月 1996年09月 1995年11月 1995年01月

数据来源:平安证券、Wind 资讯

活期存款化率:

我们以活期存款相对储蓄存款占比来衡量活期存款化率,观察活期存款化率与上证综指 的变化,发现从 2006 年活期存款化率的变化与指数趋势变化较为一致,但是相对存在 一定的滞后。说明这次股市周期里普通居民进入股市面较之以前更广,并且这种趋势将 继续延续,普通居民对股市涨跌更为敏感,因此在未来储蓄资金流入股市的意愿与指数 涨跌将更为密切。尽管活期存款化率这指标相对延迟,但是对股市而言是较强的趋势加 强指标。

数据来源:平安证券、Wind 资讯

图表 2 M2 同比增速变化与上证指数涨幅对比

1200.0 1000.0

800.0 600.0 400.0 200.0

0.0

上证指数涨幅(%)

M2同比增长率(%)

30 25 20 15 10 5 0

2009年05月 2008年09月 2008年01月 2007年05月 2006年09月 2006年01月 2005年05月 2004年09月 2004年01月 2003年05月 2002年09月 2002年01月 2001年05月 2000年09月 2000年01月 1999年05月 1998年09月 1998年01月 1997年05月 1996年09月 1996年01月

金融工程研究

3/12

图表 3 活期.0 250.0 200.0 150.0 100.0

50.0 0.0

-50.0

上证指数涨幅(%)

活期存款化率(%)

75.0 70.0 65.0 60.0 55.0 50.0

2000年01月 2000年06月 2000年11月 2001年04月 2001年10月 2002年04月 2002年09月 2003年02月 2003年07月 2003年12月 2004年05月 2004年10月 2005年03月 2005年08月 2006年01月 2006年06月 2006年11月 2007年04月 2007年09月 2008年02月 2008年07月 2008年12月 2009年05月

2、本报告试图从宏观指标、市场情绪以及估值等影响股票市场价格的多个方面进行初 步探索,寻找短期影响股票市场走势较为明显的因子,针对这些因子构建综合因子体系, 仅考虑股票资产与现金资产的二元情况下,在战略资产配置基准的框架下指导进行战术 资产配置。

3、历史数据分析表明,宏观因子中的M1同比增速、活期存款化率、CPI等指标与指数 走势相关性较强,投资、消费以及对外贸易与指数走势并不敏感。通过价格动量以及成 交金额变化形成的情绪因子与指数走势相关性较强,而PE、PB构成的估值因子在市场 处于极端情况时发挥较为重要的作用,是对宏观因子以及情绪因子的有力补充。

数据来源:平安证券、Wind 资讯

GDP、投资、消费、对外贸易:

从 2006 年以来 GDP 增长的变化趋势与指数的变化趋势较为一致,股改以来股市充当经 济晴雨表的角色越来越明显。尽管 GDP 与股指变化存在较强的相关性,但是由于 GDP 数据为每个季度观察一次,存在较长的延迟,对我们拟进行月度战术资产配置效果一般, 而构成 GDP 增长的三驾马车投资、消费以及对外贸易月度数据与指数涨幅相关性较低, 因此不采纳 GDP 增长相关指标作为我们的配置参考因子。

报告仅供内部交流,不得复制、转载或摘录!请务必阅读正文之后的免责条款。

金融工程研究

基于多因子的战术资产配置模型(TAA)研究

——数量化投资研究系列一

2009 年 8 月 04 日

分析师 联系人

蔡大贵 罗军

86-755-22626939

luojun@

1、战略资产配置(Strategic Asset Allocation)为未来较长时间内的投资活动建立业务基 准,战术资产配置(Tactical Asset Allocation)通过主动把握投资机会在较短时间内通过 市场趋势判断适当偏离战略资产配置基准,获取超额收益,二者相互补充。

通常可以根据大类资产的风险收益状态,运用传统的 Markovitz 方法的均值-方差优化, 或者运用近来流行的 Black-Litterman 方法进行战略资产配置。关于战术资产配置的方法 也众多,包括基于宏观周期的资产配置方法、市场交易数据的技术分析等。

本报告试图从宏观指标、市场情绪以及估值等影响股票市场价格的多个方面进行初步探 索,寻找短期影响股票市场走势较为明显的指标,针对这些指标构建综合指标体系,仅 考虑股票资产与现金资产的二元情况下,在战略资产配置基准的框架下指导进行战术资 产配置。

一、资产配置综述

资产配置方法从大的方面来说分为战略资产配置(Strategic Asset Allocation)和战术资 产配置(Tactical Asset Allocation),二者的功能有明显区别。战略资产配置针对市场条 件在较长的时间周期控制投资风险,使得长期风险调整收益最大化。战术资产配置通常 在相对较短的时间周期内,针对某种具体的市场状态制定最优配置策略,利用市场短期 波动机会获取超额收益。因此,战术资产配置是在长期战略配置的过程种,针对市场变 化制定的短期配置策略,二者相互补充。战略资产配置为未来较长时间内的投资活动建 立业务基准,战术资产配置通过主动把握投资机会适当偏离战略资产配置基准,获取超 额收益。