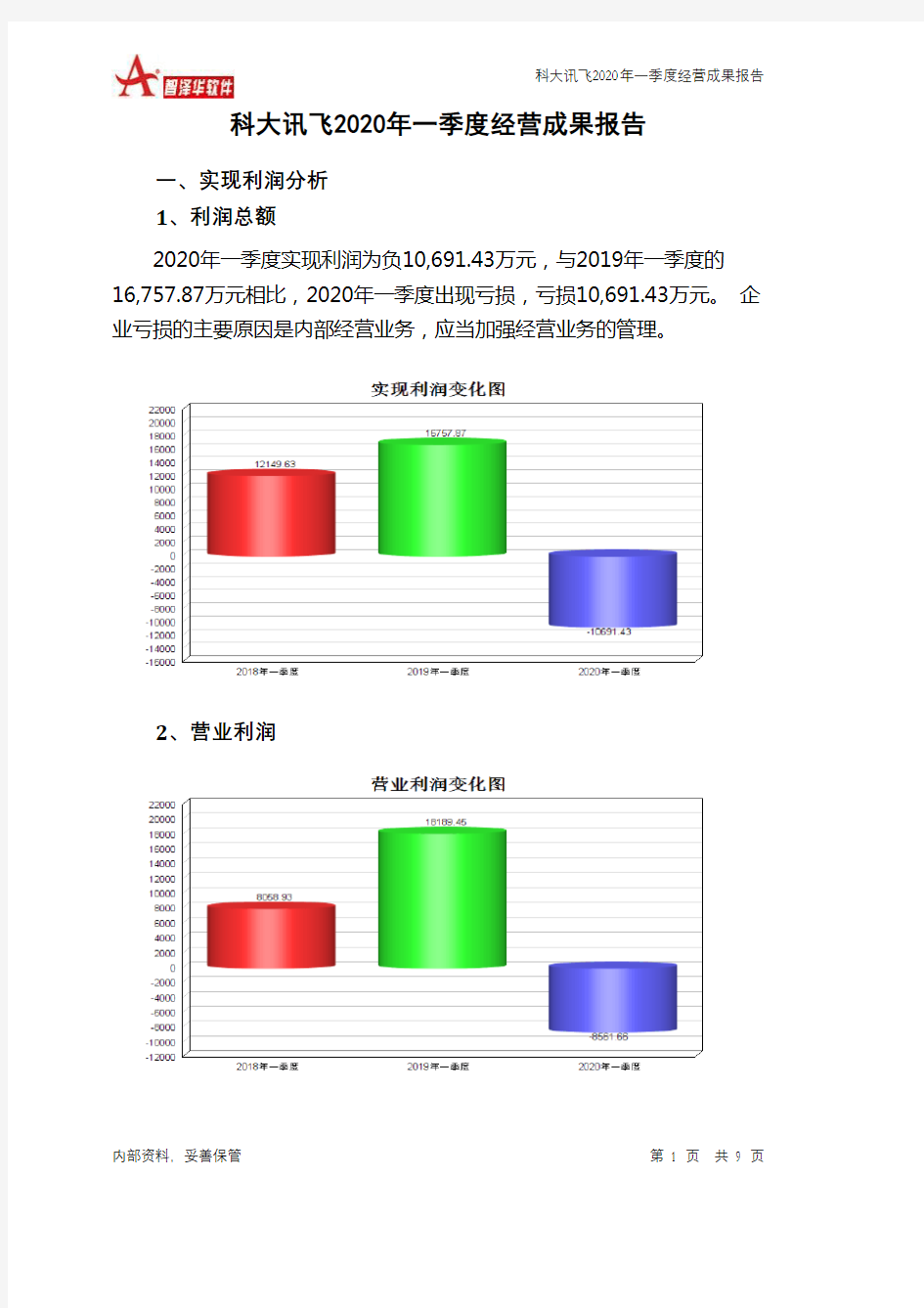

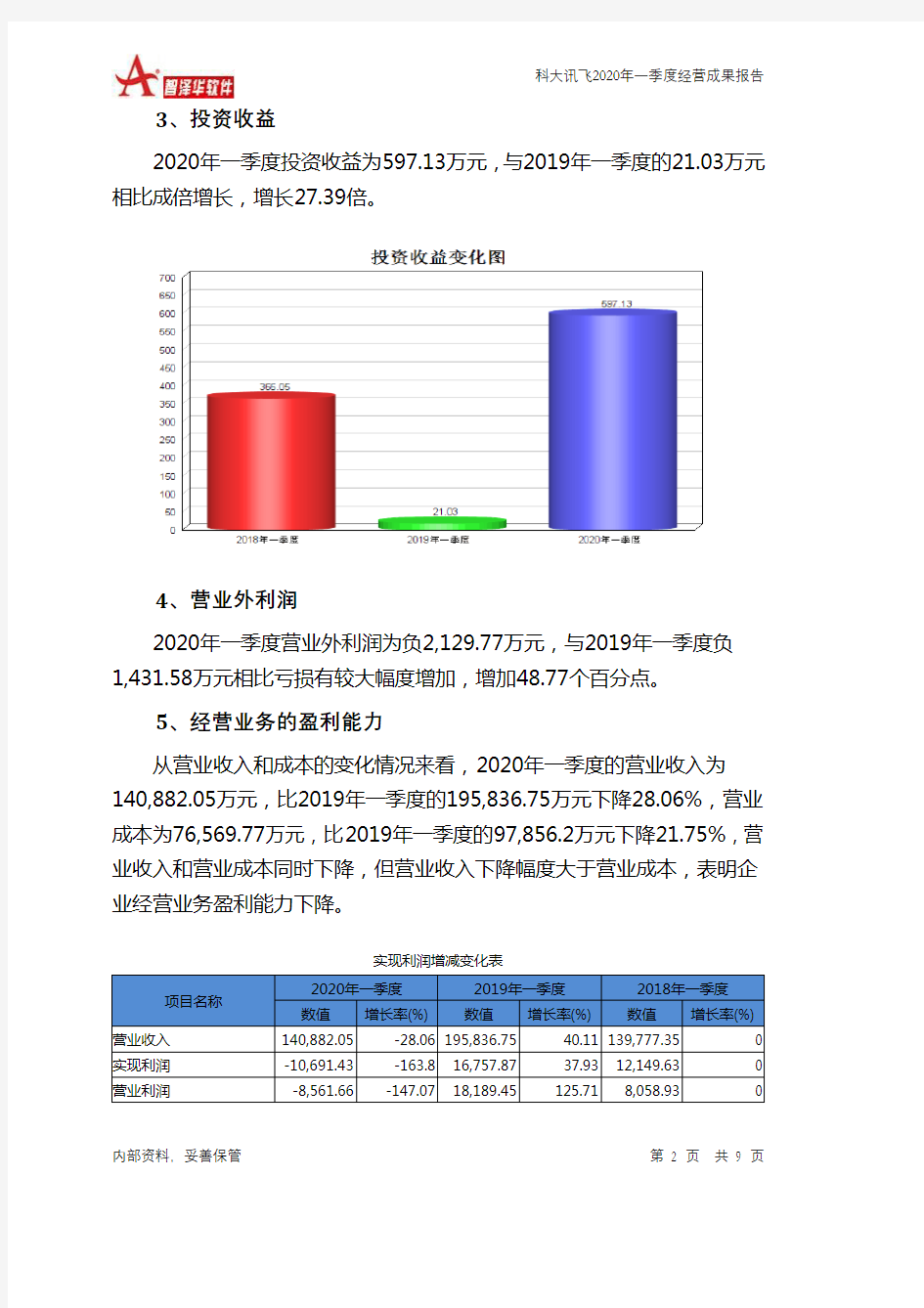

科大讯飞2020年一季度经营成果报告

科大讯飞2019年一季度财务分析结论报告

科大讯飞2019年一季度财务分析综合报告科大讯飞2019年一季度财务分析综合报告 一、实现利润分析 2019年一季度实现利润为16,757.87万元,与2018年一季度的12,149.63万元相比有较大增长,增长37.93%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。 二、成本费用分析 2019年一季度营业成本为97,856.2万元,与2018年一季度的 72,824.37万元相比有较大增长,增长34.37%。2019年一季度销售费用为36,720.31万元,与2018年一季度的32,233.66万元相比有较大增长,增长13.92%。2019年一季度销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。2019年一季度管理费用为33,200.05万元,与2018年一季度的32,534.83万元相比有所增长,增长2.04%。2019年一季度管理费用占营业收入的比例为16.95%,与2018年一季度的23.28%相比有较大幅度的降低,降低6.32个百分点。管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。2018年一季度理财活动带来收益339.98万元,2019年一季度融资活动由创造收益转化为支付费用,支付1,062.49万元。 三、资产结构分析 2019年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。与2018年一季度相比,2019年一季度存货占营业收入的比例明显下降。应收账款出现过快增长。其他应收款占收入的比例下降。从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。因此与2018年一季度相比,资产结构趋于改善。 四、偿债能力分析 内部资料,妥善保管第1 页共3 页

季度经营分析报告范文.doc

【个人简历范文】 针对一个案例进行分析可以有效的解决一个问题。下面是为你整理了经营分析报告范文,希望能帮助到您。 上半年,我行认真贯彻省、市行行长会议精神,坚持以科学的发展观指导经营工作,不断开拓市场,提早动手,抢抓机遇,坚持以公司业务为依托,发展个人金融业务,不断调整客户结构,强化中高端客户的维护和营销,加快构建县支行“大个金”的经营格局,积极推进经营模式和增长方式的转变。现将上半年经营工作报告如下。 一、各项经营指标完成情况 1、至六月末,储蓄存款净增3699万元,完成年度计划任务的80.4%,较上年同期减少2051万元;对公存款下降14986万元,完成年度计划任务的-953%,较上年同期减少7375万元。 2、新增个人综合消费贷款58万元,完成年度任务的32%。个人综合消费贷款余额较年初增加43万元。 3、理财产品销售额40446万元,完成年度任务1900万元的2129%,其中,代理保险251万元,代理发行各类基金100万元,销售“稳得利”理财产品35万元,代理国债40060万元。新增个人中高端优质客户657户, 4、新增牡丹信用卡497张(含换卡101张),完成年度计划任务的133%,超额完成分行下达的年度任务。新增牡丹灵通卡2160张,完成年度任务6000张的36%。 5、新增企业网上银行证书客户3户,企业网上银行普通客户14户,个人网银证书客户26户,个人网银普通客户749户,个人电话银行350户,手机银行30户。 6、实现利息收入162万元,较上年同期增加32万元,完成年度任务的48%。 7、实现中间业务收入141万元,较上年同期增加80万元,完成全年中间业务收入任务的68%。(若计算今年第二、三期国债手续费,中间业务收入实际完成337万元,已超额完成全年208万元任务)。 8、实现账面利润530万元(去年481万元),实现拨备前利润522万元。 二、上半年主要工作总结 年初,我行将各项业务的营销和发展作为经营工作的重中之重,为此,支行积极根据县域经济的发展,整合内部机构,进一步加大考核,制定符合我行实际的业务营销方案,实施以项目产品带动业务发展。 1,整合内部机构,进一步实施“大个金”经营战略,

科大讯飞2020年一季度财务分析详细报告

科大讯飞2020年一季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 科大讯飞2020年一季度资产总额为1,950,244.8万元,其中流动资产为1,147,752.23万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的33.04%、31.85%和9.7%。非流动资产为802,492.57万元,主要分布在无形资产和固定资产,分别占企业非流动资产的24.42%、24.38%。 资产构成表 项目名称 2020年一季度 2019年一季度 2018年一季度 数值 百分比(%) 数值 百分比(%) 数值 百分比(%) 总资产 1,950,244.8 100.00 1,526,025.8 7 100.00 1,334,033.6 4 100.00 流动资产 1,147,752.2 3 58.85 807,806.16 52.94 670,958.01 50.30 长期投资 70,880.69 3.63 94,476.21 6.19 127,104.37 9.53 固定资产 195,661.07 10.03 210,014.68 13.76 145,383.77 10.90 其他 535,950.81 27.48 413,728.82 27.11 390,587.49 29.28 2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的33.21%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的33.04%,应当加强应收款项管理,关注应收款项的质量。 流动资产构成表 项目名称 2020年一季度2019年一季度2018年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产1,147,752.2 3 100.00 807,806.16 100.00 670,958.01 100.00 存货111,297.25 9.70 102,795.41 12.73 90,705.06 13.52 应收账款379,255 33.04 414,496.33 51.31 275,855.27 41.11 其他应收款0 0.00 0 0.00 32,965.55 4.91 交易性金融资产0 0.00 63,531.14 7.86 0 0.00 应收票据15,539.36 1.35 21,046.74 2.61 13,218.25 1.97 货币资金365,608.79 31.85 123,787.59 15.32 185,773.96 27.69 其他276,051.82 24.05 82,148.95 10.17 72,439.92 10.80 3.资产的增减变化 2020年一季度总资产为1,950,244.8万元,与2019年一季度的 1,526,025.87万元相比有较大增长,增长27.8%。

月度经营分析报告

月度经营分析报告 月度经营分析报告(一) 上半年,我行认真贯彻省、市行行长会议精神,坚持以科学的发展观指导经营工作,不断开拓市场,提早动手,抢抓机遇,坚持以公司业务为依托,发展个人金融业务,不断调整客户结构,强化中高端客户的维护和营销,加快构建县支行“大个金”的经营格局,积极推进经营模式和增长方式的转变。现将上半年经营工作报告如下。 一,各项经营指标完成情况 1、至六月末,储蓄存款净增3699万元,完成年度计划任务的%,较上年同期减少2051万元;对公存款下降14986万元,完成年度计划任务的-%,较上年同期减少7375万元。 2、新增个人综合消费贷款58万元,完成年度任务的32%。个人综合消费贷款余额较年初增加43万元。 3、理财产品销售额40446万元,完成年度任务1900万元的2129%,其中,代理保险251万元,代理发行各类基金100万元,销售“稳得利”理财产品35万元,代理国债40060万元。新增个人中高端优质客户657户。 4、新增牡丹信用卡497张(含换卡101张),完成年度计划任务的%,超额完成分行下达的年度任务。新增牡丹灵通卡2160张,完成年度任务6000张的36%。

5、新增企业网上银行证书客户3户,企业网上银行普通客户14户,个人网银证书客户26户,个人网银普通客户749户,个人电话银行350户,手机银行30户。 6、实现利息收入162万元,较上年同期增加32万元,完成年度任务的%。 7、实现中间此文来源于是:业务收入141万元,较上年同期增加80万元,完成全年中间此文来源于是:业务收入任务的%。(若计算今年第二、三期国债手续费,中间此文来源于是:业务收入实际完成337万元,已超额完成全年208万元任务)。 8、实现账面利润530万元(去年481万元),实现拨备前利润522万元。 二,上半年主要工作总结: 年初,我行将各项业务的营销和发展作为经营工作的重中之重,为此,支行积极根据县域经济的发展,整合内部机构,进一步加大考核,制定符合我行实际的业务营销方案,实施以项目产品带动业务发展。 1,整合内部机构,进一步实施“大个金”经营战略,支行按照上级行加快发展个人金融业务的要求,结合我行实际,对原信贷管理部、资产风险部、营业管理部进行了统一整合,成立个人金融业务中心,分设个人金融业务服务部和个人金融业务营销部。为进一步加快个人金融业务的发展提

科大讯飞2018年财务分析结论报告-智泽华

科大讯飞2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 科大讯飞2018年财务分析综合报告 一、实现利润分析 2018年实现利润为65,872.95万元,与2017年的57,705.28万元相比有较大增长,增长14.15%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。 二、成本费用分析 2018年营业成本为395,654.62万元,与2017年的264,723.79万元相比有较大增长,增长49.46%。2018年销售费用为172,588.7万元,与2017年的111,133.72万元相比有较大增长,增长55.3%。2018年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。2018年管理费用为94,720.84万元,与2017年的117,661.15万元相比有较大幅度下降,下降19.5%。2018年管理费用占营业收入的比例为11.96%,与2017年的21.61%相比有较大幅度的降低,降低9.65个百分点。管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。本期财务费用为-1,666.25万元。 三、资产结构分析 2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。因此与2017年相比,资产结构趋于改善。 四、偿债能力分析 从支付能力来看,科大讯飞2018年是有现金支付能力的。企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。 五、盈利能力分析 科大讯飞2018年的营业利润率为7.93%,总资产报酬率为4.48%,净资产收益率为7.65%,成本费用利润率为9.84%。企业实际投入到企业自身经

银行支行一季度经营情况汇报材料

银行支行一季度经营情况汇报材料 银行支行一季度经营情况汇报材料 银行一季度经营情况总结 支行按照的部署与要求,认真贯彻行长在年初工作报告中提出的“坚持高标准,确保实现新发展”的工作指导思想,迎难而上,奋力开拓,200年一季度,各项业务稳步增长,各项存款总额万元;存贷比为%,经营利润万元,经营状况良好,为完成全年任务打下了较好基础。 根据的通知,现将支行一季度经营状况汇报如下: 一、各项指标完成情况 按年初下达的各项工作计划,支行制定了的工资绩效考核制度,各部门狠抓落实,积极开拓,共同努力,完成如下: 1、存款目标:一季度末。支行各项存款总额万元,较年初增加万元,完成本年任务万元,未完成本年度计划。其中对公存款万元,较年初万元,全年计划增长万元,未完成季度计划。储蓄存款万元,较年初年初增加万元,完成全年计划增长万元。 2、新增贷款目标:行各项贷款总额万元,较年初净增加万元,其中存量贷款下降万元,新增贷款万。 3、不良清收:一季度实清收不良贷款万元,完成全年计划万元,完成季度计划万元。不良资产率为,较年初下降,实现计划目标; 4、抵贷资产管理,一季度支行加强了抵贷资产的处置力度,全年计划处置万元,季度计划处置万元,年初即向总部申请处置抵贷资产笔金额万元。共清收万元,完成全年计划万元,未完成计划指标。 5、收息目标:一季度实收利息万元,每季收息按年末存量贷款计算计划为万元,完成。其中存量贷款收息万元,季度计划万元,全年计划万元;不良贷款收息万元,完成季度计划万元,完成全年计划万元;新增贷款收息万元,完成全年计划万元。 6、利润目标:一季度我行共实现收入万元,总计支出万元,本年度计划实现利润万元,一季度计划实现万元,实际完成万元。其中一季度计提定期存款应付未付利息万元;应计提拆借总部资金利息万元未收,应付总部临时借款利息万元未付,实完成利润万元。 二、经营状况分析 通过以上数据分析,支行各项业务发展基本达到了预期的目标,呈现出以下几个特点: 一是存款总额有所增长,其中储蓄存款增幅超过对公存款增幅,且以储蓄存款为主。从我支行各项存款所占的比重来看,发展极不均衡。对公存款中活期存款占存款总额的,较年初万元,与去年同比万元;定期存款占存款总额的,较年初增加万元,比重持平,与去年同比万元,定期存款占对公存款的,较年初比重增加。活期储蓄占存款总额的,较年初增加万元,比重下降,与去年同比万元;定期储蓄占存款总额的,较年初增加万元,比重增加,与去年同比多增万元;定期储蓄存款占储蓄存款总额的,比重较年初增加。 从以上数据我们分析,对公存款增势不好,受存款大户影响,下降幅度较大,。对公存款下降主要是我单位存款大户运用造成存款下降,虽然年初以来,我们加大了对企业存款的营销力度,走访了镜内的大小企业,宣传行支持企业的态度,在取得企业的信任的同时也扩大了行的知名度。同时受本地区经济资源和客户资源的限制,虽然我们做了一些工作,但收效甚微。一季度支行新增存款帐户户,其中基本帐户户,一般帐户户,但新增存款余额不大,不足以弥补大额存款的下降。 从以上数据我们分析,储蓄存款始终保持良好增势,一是目前是主因,二是支行加强对储蓄存款的也促进了增长。从年初伊始,支行就制定了本年工作计划,把存款放在首位,并制定了相应的规则,岗位员工思想负担减少,工作态度转变,工作积极性增高,并通过加强和提高优质文明

银行季度经营分析报告

一季度经营业绩分析 我支行作为XX分行第二家全功能县域支行,开设前就受到总分行、县政府和社会各界的高度重视。作为XX银行XX分行的前沿哨所,担负着切实履行县域银行营销、服务等诸多重要职责。作为金融服务机构只有以营销为工作重心,以产品推广和客户服务为杠杆,才能撬动市场,带动业绩。为此,我从以下三个方面对我行2015年1季度的工作业绩和存在的问题做以汇报。 一、各项经营指标完成情况: 1、自XX月XX日开业至三月末,储蓄存款净增XX45万元,完成年度计划任务XX00万元的52.72%;对公存款XX.17万元,完成年度计划任务XX000万元的0.2%; 2、新增小微企业贷款XX0万元,完成年度计划任务XX00万元的9.72%;新增个人综合消费贷款XX万元,完成年度计划任务XX0万元的3%; 3、理财产品销售额XX76万元。新增各类XX卡XX59张,其中白金卡XX张,余额XX3万元;金卡XX7张,余额XX2万元;普卡XX4张,余额XX4万元; 4、新增企业网上银行客户XX户,其中有效户2户;个人网银客户XX1户,其中有效户XX5户;新增代发工资XX2户,完成年度计划任务4户的50%;新增对公基本账户XX户,完成年度计划任务XX户的20%;新增对公其他类账户XX户,

完成年度计划任务XX户的40%; 5、新增POS机收单业务XX户,联动开办长长卡XX余张; 二、现有的传统银行业务竞争日趋激烈,我行收益空间正被逐步压缩,尽管个别业务指标发展前景较好,但是根据上述数据的情况反映,现阶段我行的业务发展短板和员工思想浮动等问题日益突显,具体表现在: 其一、县域金融机构存款业务进入淡季,受春节探亲人员陆续回归、我行服务半径短、抵押率偏低、贷款利率较高等客观因素,我行储蓄和对公存款业务增长较为乏力,特别是3月份下滑过快,虽然增设了礼品的价值和加强大厅、柜面引导,客户经理上门营销等手段但还是收效甚微。 其二、个别业务指标有量无质。例如白金卡和金卡合计开卡XX5张但平均余额为2.16万元远低于开卡基本金额。个人网银开设XX1户而实际有效户仅为XX户。POS机XX户实际回款量并不突显等。 其三、柜面人员①学习主动性较差,我行年轻员工都有较高学历,但据调查每晚坚持在宿舍学习1小时以上的员工不到20%,致使不能学以致用,做到理论和实际操作的有机结合,日常办理业务质量和效率偏低。转正考试,分行总共参考人数为XX人,我行参与XX人,占比22%,总不合格人数为6人,仅我一家支行占3名,不及格率达50%。②员工

TCL集团2019年经营成果报告

TCL集团2019年经营成果报告 一、实现利润分析 1、利润总额 2019年实现利润为405,580.3万元,与2018年的494,438万元相比有较大幅度下降,下降17.97%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。 2、营业利润

3、投资收益 2019年投资收益为344,255.4万元,与2018年的216,725.4万元相比有较大增长,增长58.84%。 4、营业外利润 2019年营业外利润为7,896.4万元,与2018年的85,217.8万元相比有较大幅度下降,下降90.73%。 5、经营业务的盈利能力 从营业收入和成本的变化情况来看,2019年的营业收入为 7,493,308.6万元,比2018年的11,336,007.6万元下降33.90%,营业成本为6,633,711.7万元,比2018年的9,260,558.9万元下降28.37%,营业收入和营业成本同时下降,但营业收入下降幅度大于营业成本,表明企业经营业务盈利能力下降。 实现利润增减变化表 项目名称 2019年 2018年 2017年 数值 增长率(%) 数值 增长率(%) 数值 增长率(%) 营业收入 7,493,308.6 -33.9 11,336,007.6 1.6 11,157,736.2 0 实现利润 405,580.3 -17.97 494,438 3.23 478,974

营业利润 397,683.9 -2.82 409,220.2 -0.5 411,292.4 0 投资收益 344,255.4 58.84 216,725.4 -11.13 243,869.2 0 营业外利润 7,896.4 -90.73 85,217.8 25.91 67,681.6 二、成本费用分析 1、成本构成情况 2019年TCL 集团成本费用总额为7,187,797.1万元,其中:营业成本为6,633,711.7万元,占成本总额的92.29%;销售费用为285,748.9万元,占成本总额的3.98%;管理费用为189,508.8万元,占成本总额的2.64%;财务费用为124,880.1万元,占成本总额的1.74%;营业税金及附加为33,058.8万元,占成本总额的0.46%。 成本构成表(占成本费用总额的比例) 项目名称 2019年 2018年 2017年 数值 百分比(%) 数值 百分比(%) 数值 百分比(%) 成本费用总额 7,187,797.1 100.00 10,894,985. 9 100.00 11,162,506. 3 100.00 营业成本 6,633,711.7 92.29 9,260,558.9 85.00 8,866,384.3 79.43 销售费用 285,748.9 3.98 888,702.1 8.16 951,106. 4 8.52 管理费用 189,508.8 2.64 429,960.7 3.9 5 945,604 8.47 财务费用 124,880.1 1.74 97,326.1 0.89 166,527.5 1.49 营业税金及附加 33,058.8 0.46 66,126.2 0.61 66,534.2 0.60

科大讯飞财务分析报告

Shanxi University of Finance and Economics 财务报告分析 学院: 班级: 学号: 姓名: 2016年 12月 20日

2015年度科大讯飞股份有限公司财务报表分析一、科大讯飞股份有限公司概况 科大讯飞股份有限公司(IFLYTEK CO.,LTD.),前身为安徽中科大讯飞信息科技有限公司,成立于1999年12月30日,2014年4月18日变更为科大讯飞股份有限公司,专业从事智能语音及语言技术研究、软件及芯片产品开发、语音信息服务及电子政务系统集成。 科大讯飞在语音技术领域是基础研究时间最长、资产规模最大、历届评测成绩最好、专业人才最多及市场占有率最高的公司,其智能语音核心技术代表了世界的最高水平。并在中文语音合成、语音识别、口语评测等多项技术上拥有国际领先的成果。其语音技术实现了人机语音交互,使人与机器之间沟通变得像人与人沟通一样简单。语音技术主要包括语音合成和语音识别两项关键技术。让机器说话,用的是语音合成技术;让机器听懂人说话,用的是语音识别技术。此外,语音技术还包括语音编码、音色转换、口语评测、语音消噪和增强等技术,有着广阔应用空间。 基于拥有自主知识产权的世界领先智能语音技术,科大讯飞已推出从大型电信级应用到小型嵌入式应用,从电信、金融等行业到企业和家庭用户,从PC到手机到MP3/MP4/PMP和玩具,能够满足不同应用环境的多种产品。科大讯飞占有中文语音技术市场70%以上市场份额,语音合成产品市场份额达到70%以上,在电信、金融、电力、社保等主流行业的份额更达80%以上,开发伙伴超过10000家,以讯飞为核心的中文语音产业链已初具规模。 二、资产负债比较分析 项目2013年百分 比2014年百分 比 增减百分 比 2015年百分 比 增减百分 比 流动资产: 货币资金1754690094. 48 40.55 % 1067008763 .68 20.64 % -39.19% 2644743656 .07 31.52 % 147.87% 结算备付金拆出资金 以公允价值计量且其变动计入当期损益的金融资产 衍生金融资产 应收票据55055478.95 1.27% 13468357.6 8 0.26% -75.54% 17797798.4 8 0.21% 32.15% 应收账款674961932.7 8 15.60 % 1192225160 .12 23.06 % 76.64% 1429562774 .73 17.04 % 19.91% 预付款项5158444.71 0.12% 10830213.4 0 0.21% 109.95% 16893190.8 3 0.20% 55.98% 应收保费

联络互动2019年经营成果报告

联络互动2019年经营成果报告 一、实现利润分析 1、利润总额 2019年实现利润为负313,558.22万元,与2018年负111,411.17万元相比亏损成倍增加,增加1.81倍。企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。 2、营业利润

3、投资收益 2019年投资收益为16,599.91万元,与2018年的106,003.32万元相比有较大幅度下降,下降84.34%。 4、营业外利润 2018年营业外利润亏损447.97万元,2019年扭亏为盈,盈利 15,421.05万元。 5、经营业务的盈利能力 从营业收入和成本的变化情况来看,2019年的营业收入为 1,246,877.76万元,比2018年的1,398,914.24万元下降10.87%,营业成本为1,050,315.27万元,比2018年的1,193,222.8万元下降11.98%,营业收入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经营业务盈利能力提高。 实现利润增减变化表 项目名称 2019年2018年2017年 数值增长率(%) 数值增长率(%) 数值增长率(%) 营业收入1,246,877.7 6 -10.87 1,398,914.2 4 13.32 1,234,502.1 1 实现利润-313,558.2-181.44 -111,411.1-1,120.73 10,914.83 0

2 7 营业利润 -328,979.2 7 -196.48 -110,963.2 -1,095.79 11,143.25 0 投资收益 16,599.91 -84.34 106,003.32 210.57 34,131.95 0 营业外利润 15,421.05 3,542.4 -447.97 -96.12 -228.42 二、成本费用分析 1、成本构成情况 2019年联络互动成本费用总额为1,119,068.1万元,其中:营业成本为1,050,315.27万元,占成本总额的93.86%;销售费用为163,143.01万元,占成本总额的14.58%;管理费用为70,612.84万元,占成本总额的6.31%;财务费用为17,160.15万元,占成本总额的1.53%;营业税金及附加为2,822.68万元,占成本总额的0.25%。 成本构成表(占成本费用总额的比例) 项目名称 2019年 2018年 2017年 数值 百分比(%) 数值 百分比(%) 数值 百分比(%) 成本费用总额 1,119,068.1 100.00 1,597,121.5 3 100.00 1,257,395.1 9 100.00 营业成本 1,050,315.2 7 93.86 1,193,222.8 74.71 1,027,626.74 81.73 销售费用 163,143.01 14.58 172,448.01 10.80 131,579.83 10.46

科大讯飞2019年财务分析详细报告

科大讯飞2019年财务分析详细报告 一、资产结构分析 1.资产构成基本情况 科大讯飞2019年资产总额为2,010,083.61万元,其中流动资产为 1,142,993.9万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的44.51%、33.5%和7.23%。非流动资产为867,089.71万元,主要分布在无形资产和固定资产,分别占企业非流动资产的23.66%、23.08%。 资产构成表 项目名称 2019年2018年2017年 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产2,010,083.6 1 100.00 1,530,258.3 7 100.00 1,334,033.6 4 100.00 流动资产1,142,993.9 56.86 776,239.91 50.73 724,259.21 54.29 长期投资130,721.51 6.50 147,375.82 9.63 127,104.37 9.53 固定资产200,106.21 9.96 190,734.16 12.46 145,383.77 10.90 其他536,261.99 26.68 415,908.48 27.18 337,286.29 25.28 2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的48.06%,应当加强应收款项管理,关注应收款项的质量。企业持有的货币性资产数额较大,约占流动资产的35.43%,表明企业的支付能力和应变能力较强。但应当关注货币资金的投向。 流动资产构成表 项目名称 2019年2018年2017年 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产1,142,993.9 100.00 776,239.91 100.00 724,259.21 100.00 存货82,640.76 7.23 103,957.75 13.39 89,040.72 12.29 应收账款508,715.84 44.51 338,930.7 43.66 255,245 35.24 其他应收款40,615.53 3.55 34,173.41 4.40 31,885.03 4.40 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据22,072.28 1.93 20,248.77 2.61 9,342.37 1.29 货币资金382,862.56 33.50 240,105.2 30.93 264,410.9 36.51 其他106,086.92 9.28 38,824.07 5.00 74,335.2 10.26 3.资产的增减变化 2019年总资产为2,010,083.61万元,与2018年的1,530,258.37万元相比有较大增长,增长31.36%。

温泉部第一季度经营分析报告模版

温泉部第一度季经营分析报告 2014年3月 :郭妮娜 2014年4月13日

目录 第一部分:上季度服务情况分析 (3) 第二部分:上季度产品完善情况汇报 (4) 第三部分:酒店上季度创新措施情况分析及效果评估 (5) 第四部分:酒店上季度二次销费经营情况分析 (6) 第五部分:酒店上月产品质量分析 (6) 第六部分:酒店上季度营运安全情况分析 (7) 第七部分:营运部下一阶段工作计划纲要 (8)

第一部分:上季度服务情况分析 一、员工精神状态 三月份大量新血液的注入给温泉服务带来了一个革新,新员工工作热情度高,工作积极主动,对客服务周到。老员工持稳,稳中有升,工作激情与热情显度提升,且极配合管理人员带新员工进快学习与撑握工作要领。 二、服务提升措施 1、每天评选微笑之星与礼仪之星,通过先一天的七项考评,男女宾各选出一名最高分,露天选举两名,共四人做为服务明星后选人,通过班前会投票选举并与月底评选月度优秀员工挂勾。 2、加强培训并且考核与月底评选优月度员工挂勾。 3、服务用语在工作中对员工规划与讲解及情景模似培训。 4、对员工进行分岗与责任明确制。 5、月度优秀员工进行公开投票制,除主管外全员参与。 第二部分:上季度产品完善情况汇报 一、硬件 1、五行汤增加温显 2、矿砂浴旁淋浴维修完成 3、椰奶浴调配浓度由原一天加料1000ML调至2000ML保证椰奶的浓度与功效。

4、添设加料木桶,使每次加料更显专业化与优质化,大浮度提升顾客对我酒店品质的认可度。 5、在五行区域对观瀑,静好,咏静三池推出薄荷汤,皮汤,艾草汤三款夏季汤泉。 6、增值绿化、泉池加凉亭、道路硬化。 7、露天迎宾通道、小吃坊、卫生间、石板泉按装窗纱。 二、软件 1、男宾与露天人员进行调配缓解男宾人员不足情况。 2、新入职员工7名缓解人员不足压力。 3、设库管一名,并对基层领导工作进行责任制。 4、建立温泉规章制度。 三、物资 1、配备医药箱的完备度。 2、申购夏季防虫物品。 3、购进薄荷叶、皮、酸梅粉,冰激凌。 第三部分:酒店上季度创新措施情况分析及效果评估 一、推出创新措施, 1、“服务明星” 2、“清凉天使” 3、更换背景音乐

好想你2019年一季度经营风险报告

好想你2019年一季度经营风险报告 内部资料,妥善保管 第 1 页 共 4 页 好想你2019年一季度经营风险报告 一、经营风险分析 1、经营风险 好想你2019年一季度盈亏平衡点的营业收入为143,435.91万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。营业安全水平为25.37%,表示企业当期经营业务收入下降只要不超过48,772.43万元,企业仍然会有盈利。从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。 2、财务风险 从资本结构和资金成本来看,好想你2019年一季度的付息负债为97,331.82万元,实际借款利率水平为0.65%,企业的财务风险系数为1.24。 经营风险指标表 项目名称 2019年一季度 2018年一季度 2017年一季度 数值 增长率(%) 数值 增长率(%) 数值 增长率(%) 盈亏平衡点 143,435.91 6.57 134,591.51 28.85 104,453.31 0 营业安全率 0.25 2.15 0.25 26.24 0.2 0 经营风险系数 3.38 -0.83 3.41 -16.06 4.07 0 财务风险系数 1.23 -1 1.24 13.31 1.1 二、经营协调性分析 1、投融资活动的协调情况 从长期投资和融资情况来看,企业长期投融资活动能为企业提供83,963.89万元的营运资本,投融资活动是协调的。 营运资本增减变化表 项目名称 2019年一季度 2018年一季度 2017年一季度 数值 增长率(%) 数值 增长率(%) 数值 增长率(%) 营运资本 83,963.89 -28.7 117,764.7 -8.55 128,770.5 0 所有者权益 341,242.82 0.61 339,168.09 4.41 324,836.41 0 非流动负债 35,666.95 -20.05 44,614.12 -31.75 65,371.21

X 年经营成果分析报告

X有限公司 2013年 年度经营成果分析报告 (2013年4月至2014年3月) 报告人: 财务部 报告日期: X年X月X日 2013年经营成果分析报告

2013年年度业务帐周期、财务帐周期均为2013年4月1日至2014年3月31日,与上年2012年4月1日至2013年3月31日同期进行比较分析,共12个月的数据进行分解、归集后得出的。 一、收入与利润分析 1、主营业利润分析 主营业利润是主营业务收入减主营业务成本扣除主营业税金及附加的差额。根据利润表各项分析可知:本年度实现主营业利润0万元,比去年0万元减少了0万,降低率为0%。从分析上来看,主营业利润减少主要因素是公司本期销售主营产成品收入4177万元,比去年0万元减少了0万元,降低率为9%;但同时主营产品成本3250万元,比去年3329万元只减少了79万元,降低率为2%;主营业税金及附加为26万元,比去年41万元减少了15万元,降低率为35%,税金这点上控制得较好。但主营成本的下滑幅度低于主营收入的下滑幅度,从而加大了主营业务利润的下滑,在此,成本须在后面作专项分析。小结:本年度主营业利润因主营收入下滑397万元,主营成本降低79万元,主营税金及附加降低15万从而影响主营利润额减少303万元。 2、营业利润分析 营业利润是指公司主营业利润与其他业务利润之和扣除销售费用、管理费用和财务费用之间的差额,它反映了公司本期自身生产经营所取得的财务成果。本年度的营业利润为亏损0万元,比去年盈利0万元减少了0万元,降低率为160%。影响营业利润减少的主要因素有: (1)本年度销售费用634万元,比去年566万元增加了68万元,增长幅度为12%;(2)本年度管理费用264万元,比去年257万元增加了7万元,增长幅度为3%;(3)本年度财务费用146万元,比去年127万元增加了19万元,增长幅度为15%; 小结:本年度因主营利润减少303万元,销售费用增加68万元,管理费用增加

科大讯飞2019年一季度财务分析详细报告

科大讯飞2019年一季度财务分析详细报告 一、资产结构分析 1.资产构成基本情况 科大讯飞2019年一季度资产总额为1,526,025.87万元,其中流动资产为807,806.16万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的51.31%、15.32%和12.73%。非流动资产为718,219.71万元,主要分布在固定资产和无形资产,分别占企业非流动资产的29.24%、22.76%。 资产构成表 项目名称 2019年一季度2018年一季度2017年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产1,526,025.8 7 100.00 1,334,033.6 4 100.00 1,058,154.9 4 100.00 流动资产807,806.16 52.94 670,958.01 50.30 556,360.05 52.58 长期投资94,476.21 6.19 127,104.37 9.53 88,842.98 8.40 固定资产210,014.68 13.76 145,383.77 10.90 103,684.67 9.80 其他413,728.82 27.11 390,587.49 29.28 309,267.25 29.23 2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的51.31%,应当加强应收款项管理,关注应收款项的质量。企业持有的货币性资产数额较大,约占流动资产的25.79%,表明企业的支付能力和应变能力较强。但应当关注货币资金的投向。 流动资产构成表 项目名称 2019年一季度2018年一季度2017年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产807,806.16 100.00 670,958.01 100.00 556,360.05 100.00 存货102,795.41 12.73 90,705.06 13.52 65,663.06 11.80 应收账款414,496.33 51.31 275,855.27 41.11 212,031.55 38.11 其他应收款0 0.00 32,965.55 4.91 35,938.47 6.46 交易性金融资产63,531.14 7.86 0 0.00 0 0.00 应收票据21,046.74 2.61 13,218.25 1.97 2,377.46 0.43 货币资金123,787.59 15.32 185,773.96 27.69 214,502.62 38.55 其他82,148.95 10.17 72,439.92 10.80 25,846.9 4.65 3.资产的增减变化 2019年一季度总资产为1,526,025.87万元,与2018年一季度的 1,334,033.64万元相比有较大增长,增长14.39%。

二三四五2020年一季度经营成果报告

二三四五2020年一季度经营成果报告 一、实现利润分析 1、利润总额 2020年一季度实现利润为10,836.81万元,与2019年一季度的57,351.3万元相比有较大幅度下降,下降81.10%。实现利润主要来自于内部经营业务,企业盈利基础比较可靠。 2、营业利润

3、投资收益 2020年一季度投资收益为3,409.67万元,与2019年一季度的1,914.76万元相比有较大增长,增长78.07%。 4、营业外利润 2020年一季度营业外利润为148.82万元。 5、经营业务的盈利能力 从营业收入和成本的变化情况来看,2020年一季度的营业收入为34,840.02万元,比2019年一季度的130,289.68万元下降73.26%,营业成本为3,239.48万元,比2019年一季度的8,782.73万元下降63.12%,营业收入和营业成本同时下降,但营业收入下降幅度大于营业成本,表明企业经营业务盈利能力下降。 实现利润增减变化表 项目名称 2020年一季度2019年一季度2018年一季度 数值增长率(%) 数值增长率(%) 数值增长率(%) 营业收入34,840.02 -73.26 130,289.68 196.68 43,915.38 0 实现利润10,836.81 -81.1 57,351.3 142.63 23,637 0 营业利润10,687.99 -81.36 57,351.3 142.54 23,646.01 0 投资收益3,409.67 78.07 1,914.76 8.86 1,758.85 0

营业外利润148.82 0 0 100 -9.02 0 二、成本费用分析 1、成本构成情况 2020年一季度二三四五成本费用总额为22,285.71万元,其中:营业成本为3,239.48万元,占成本总额的14.54%;销售费用为17,936.25万元,占成本总额的80.48%;管理费用为3,596.93万元,占成本总额的16.14%;财务费用为-2,600.54万元,占成本总额的-11.67%;营业税金及附加为113.59万元,占成本总额的0.51%。 成本构成表(占成本费用总额的比例) 项目名称 2020年一季度2019年一季度2018年一季度 数值百分比(%) 数值百分比(%) 数值百分比(%) 成本费用总额22,285.71 100.00 68,519.03 100.00 22,761.12 100.00 营业成本3,239.48 14.54 8,782.73 12.82 5,326.6 23.40 销售费用17,936.25 80.48 28,309.8 41.32 10,280.43 45.17 管理费用3,596.93 16.14 4,184.95 6.11 9,957.54 43.75 财务费用-2,600.54 -11.67 826.34 1.21 -2,317.98 -10.18 营业税金及附加113.59 0.51 520.92 0.76 176.92 0.78 2、总成本变化情况及原因分析

科大讯飞2019年财务状况报告

科大讯飞2019年财务状况报告 一、资产构成 1、资产构成基本情况 科大讯飞2019年资产总额为2,010,083.61万元,其中流动资产为 1,142,993.9万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的44.51%、33.5%和7.23%。非流动资产为867,089.71万元,主要分布在无形资产和固定资产,分别占企业非流动资产的23.66%、23.08%。 资产构成表 项目名称 2019年2018年2017年 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产2,010,083.6 1 100.00 1,530,258.3 7 100.00 1,334,033.6 4 100.00 流动资产1,142,993.9 56.86 776,239.91 50.73 724,259.21 54.29 长期投资130,721.51 6.50 147,375.82 9.63 127,104.37 9.53 固定资产200,106.21 9.96 190,734.16 12.46 145,383.77 10.90 其他536,261.99 26.68 415,908.48 27.18 337,286.29 25.28 2、流动资产构成特点 企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的48.06%,应当加强应收款项管理,关注应收款项的质量。企业持有的货币性资产数额较大,约占流动资产的35.43%,表明企业的支付能力和应变能力较强。但应当关注货币资金的投向。

流动资产构成表 项目名称 2019年2018年2017年 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产1,142,993.9 100.00 776,239.91 100.00 724,259.21 100.00 存货82,640.76 7.23 103,957.75 13.39 89,040.72 12.29 应收账款508,715.84 44.51 338,930.7 43.66 255,245 35.24 其他应收款40,615.53 3.55 34,173.41 4.40 31,885.03 4.40 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据22,072.28 1.93 20,248.77 2.61 9,342.37 1.29 货币资金382,862.56 33.50 240,105.2 30.93 264,410.9 36.51 其他106,086.92 9.28 38,824.07 5.00 74,335.2 10.26 3、资产的增减变化 2019年总资产为2,010,083.61万元,与2018年的1,530,258.37万元相比有较大增长,增长31.36%。 4、资产的增减变化原因 以下项目的变动使资产总额增加:应收账款增加169,785.14万元,货币资金增加142,757.36万元,其他流动资产增加73,807.35万元,无形资产增加42,606.52万元,递延所得税资产增加16,535.64万元,预付款项增加12,003.02万元,开发支出增加11,389.39万元,固定资产增加9,372.04万元,其他应收款增加6,442.12万元,长期待摊费用增加2,579.9万元,应