沪深300股指期货仿真交易合约表(1)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

什么是股指期货

所谓股指期货,就是以某种股票指数为基础资产的标准化的期货合约。买卖双方交易的是一定时期后的股票指数价格水平。在合约到期后,股指期货通过现金结算差价的方式来进行交割。

股指期货交易与股票交易相比,有很多明显的区别:

(1)股指期货合约有到期日,不能无限期持有。股票买入后正常情况下可以一直持有,但股指期货合约有确定的到期日。因此交易股指期货必须注意合约到期日,以决定是提前平仓了结持仓,还是等待合约到期进行现金交割。

(2)股指期货交易采用保证金制度,即在进行股值期货交易时,投资者不需支付合约价值的全额资金,只需支付一定比例的资金作为履约保证;而目前我国股票交易则需要支付股票价值的全部金额。由于股指期货是保证金交易,亏损额甚至可能超过投资本金,这一点和股票交易也不同。

(3)在交易方向上,股指期货交易可以卖空,既可以先买后卖,也可以先卖后买,因而股指期货交易是双向交易。而部分国家的股票市场没有卖空机制,股票只能先买后卖,不允许卖空,此时股票交易是单向交易。

(4)在结算方式上,股指期货交易采用当日无负债结算制度,交易所当日要对交易保证金进行结算,如果账户保证金不足,必须在规定的时间内补足,否则可能会被强行平仓;而股票交易采取全额交易,并不需要投资者追加资金,并且买入股票后在卖出以前,账面盈亏都是不结算的。

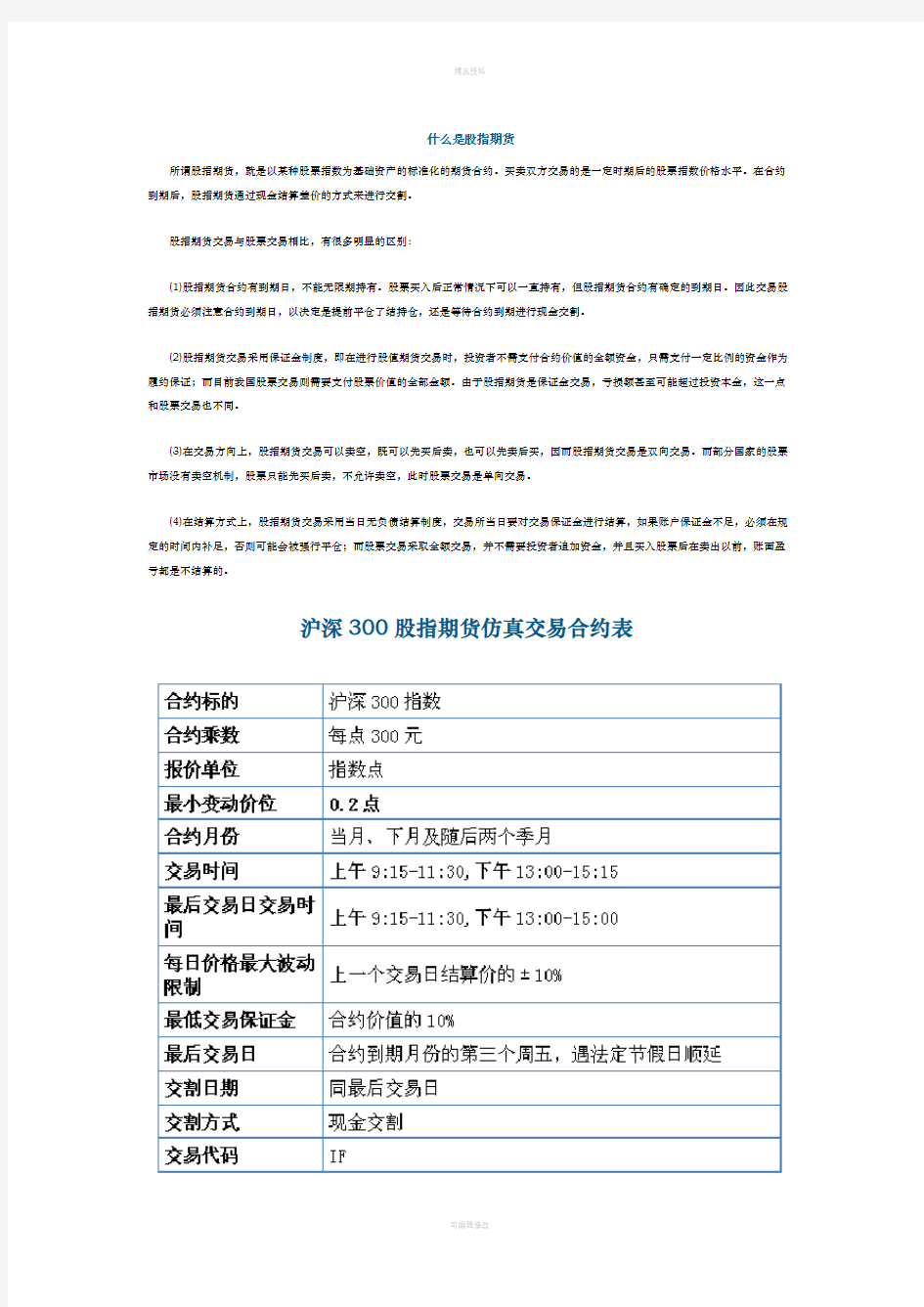

沪深300股指期货仿真交易合约表

股指期货合约主要包括哪些要素?

股指期货合约是期货交易所统一制定的标准化协议,是股指期货交易的对象。一般而言,股指期货合约中主要包括下列要素:

一、合约标的。即股指期货合约的基础资产,比如沪深300指数期货的合约标的即为沪深300股票价格指数。

二、合约价值。合约价值等于股指期货合约市场价格的指数点与合约乘数的乘积。

三、报价单位及最小变动价位。股指期货合约的报价单位为指数点,最小变动价位为该指数点的最小变化刻度。

四、合约月份。指股指期货合约到期交割的月份。

五、交易时间。指股指期货合约在交易所交易的时间。投资者应注意最后交易日的交易时间可能有特别规定。

六、价格限制。是指期货合约在一个交易日中交易价格的波动不得高于或者低于规定的涨跌幅度。

七、合约交易保证金。合约交易保证金占合约总价值的一定比例。

八、交割方式。股指期货采用现金交割方式。

九、最后交易日和最后结算日。股指期货合约在最后结算日进行现金交割结算,最后交易日与最后结算日的具体安排根据交易所的规定执行。

股指期货的产生与发展(交通银行金融期货业务部)

随着二战后布雷顿森林体系的解体,20世纪70年代,国际经济形势发生了急剧的变化,浮动汇率制取代了固定汇率制。经济和金融的双混乱加之接踵而至的石油危机,致使西方各国汇率、利率波动频繁,通货膨胀加剧,股票市场价格频频暴跌,投资者迫切需要一种能够有效规避股市风险、实现资产保值的金融工具。在这种背景下,股票指数期货应运而生。1982年2月,美国堪萨斯期货交易所首先推出了价值线综合指数期货合约。同年4月,芝加哥商业交易所上市标准普尔500指数期货合约。

股指期货交易在美国迅速崛起后,吸引了其他国家和地区竟相效仿,股指期货在世界范围内掀起了推出热潮,澳大利亚、加拿大、英国,以及香港、新加坡等国家和地区纷纷加入这一行列。随着股指期货的不断推出,投资者逐渐由过去买入某个或某组股票等待价格上涨后再伺机抛出的单项投资方式,转向期、现两个市场的组合投资模式。比如买入现货同时运用指数进行套利等。投资者开始参与股指期货交易,并学习运用这一工具对冲风险和谋取价差,当无风险套利由于市场的成熟而变得机会极少时,股指期货又逐渐演变成实施动态交易策略的工具,主要包括通过动态套期保值技术,实现投资组合保险;进行策略性资产分配等。

1987年10月19日,道·琼斯指数暴跌22.6%,揭开了全球金融风暴的序幕。关于这次股灾,很多人曾将其归罪于股指期货。著名的《布莱迪报告》就指出,股指期货并不像人们设想的那样能发挥规避股市风险的功能,反而会由于其比股票现货价格更剧烈的波动,从而将卖压传导到股票市场,促使股市进一步大跌,这就是后来得名的“瀑布理论”。但接下来的研究结果并不支持上述观点。美国国会专门成立了一个调查组进行了长期调研,研究结果由美联储前主席格林斯潘于1988年5月19日在美国国会听政会上公布。他指出:“许多股票衍生品的批评者没有意识到,事实上这些工具的成长如此之快并不是因为其成功的营销策略,而是因为他们给使用者提供了经济价值,股票衍生工具使养老基金和其他机构投资者可以保值和迅速低成本的调节头寸,因而在资产组合管理中扮演了重要的角色”。1987年的金融风暴也使市场管理者充分认识到股指期货“双刃剑”的作用,进一步加强了对股指期货交易的风险监管和制度规范,出台了许多防范股指期货大跌的应对措施,如纽约证券交易所规定道·琼斯30种工业指数涨跌50点以上时即启动限制程序交易,并制定了涨跌停板制度等。

进入20世纪90年代后,一方面由于发展中国家的证券市场和国际证券市场处于相对分割的状态,其股价波动更多地受到本国因素的影响,导致投资者运用股指期货规避风险的要求更为强烈;另一方面因为金融产品比之有形商品具有更大的市场,关心和参与的人多,上市后相对容易成功。股指期货也因此成为新兴市场开设金融衍生品交易的突破口,股指期货交易在新兴市场迅速发展起来,如90年代初,恒生指数期货交易量每年曾以数倍的速度增长,至2005年已占到香港交易所期货总交易量的75%,成为全球著名的股指期货品种。2006初,美国期货业协会(FIA)《Annual Volume Survey》统计显示:2005年全球期货、期权交易量达到近99亿手。其中金融期货、期权贡献了91.39亿手,占到91.31%;而股指期货、期权的交易量则达到了40.80亿手,占到了金融期货、期权交易量的44.64%,总交易量的41.21%。股指期货、期权几乎占据了全球期货期权的半壁江山,股指期货及期权进入了快速发展时期。

如何计算股指期货合约的当日盈亏

●如何计算股指期货合约的当日盈亏?

期货合约以当日结算价作为计算当日盈亏的依据,具体计算公式为:

当日盈亏=∑[(卖出成交价-当日结算价)×卖出量]+∑[(当日结算价-买入成交价)×买入量]+(上一交易日结算价-当日结算价)×(上一交易日卖出持仓量-上一交易日买入持仓量)。

当日盈亏在当日结算时进行划转,盈利划入结算准备金,亏损从结算准备金中划出。

如:某投资者在上一交易日持有某股指期货合约10手多头持仓,上一交易日的结算价为1500点。当日该投资者以1505点的成交价买入该合约8手多头持仓,又以1510点的成交价卖出平仓5手,当日结算价为1515点,则当日盈亏具体计算如下:

当日盈亏=(1510-1515)×5+(1515-1505)×8+(1500-1515)×(0-10)=205点。

如果该合约的合约乘数为300元/点,则该投资者的当日盈亏为205点×300元/点=61500元。

●股指期货套期保值一般应遵循什么原则?

一、品种相同或相近原则

该原则要求投资者在进行套期保值操作时,所选择的期货品种与要进行套期保值的现货品种相同或尽可能相近;只有如此,才能最大程度地保证两者在现货市场和期货市场上价格走势的一致性。

二、月份相同或相近原则

该原则要求投资者在进行套期保值操作时,所选用期货合约的交割月份与现货市场的拟交易时间尽可能一致或接近。

三、方向相反原则

该原则要求投资者在实施套期保值操作时,在现货市场和期货市场的买卖方向必须相反。由于同种(相近)商品在两个市场上的价格走势方向一致,因此必然会在一个市场盈利而在另外一个市场上亏损,盈亏相抵从而达到保值的目的。

四、数量相当原则

该原则要求投资者在进行套期保值操作时,所选用的期货品种其合约上所载明的商品数量必须与现货市场上要保值的商品数量相当;只有如此,才能使一个市场上的盈利(亏损)与另一市场的亏损(盈利)相等或接近,从而提高套期保值的效果。