菜粕期货合约及规则介绍-国际期货中山营业部

豆粕交易手册

1

豆粕期货交易手册

东航期货经纪有限责任公司

和生猪饲养中,豆粕得到了最大限度的利用。只有当棉籽粕和花生粕的单位蛋白

成本远低于豆粕时才会被考虑到使用。事实上,豆粕已经成为其它蛋白源比较的

基准品。

在奶牛的饲养过程中,味道鲜美、易于消化的豆粕能够提高出奶量。在肉用

牛的饲养中,豆粕也是最重要的油籽粕之一。豆粕还被用于制成宠物食品。玉米、

3、国际豆粕贸易状况 从历年全球豆粕进出口贸易状况来看自 20 世纪 60 年代以来,全球豆粕进出 口量随着产量和需求量的增长而不断增加。截止到 2003 年统计数据显示,全球

4

豆粕期货交易手册

东航期货经纪有限责任公司

豆粕总出口量达到 4404 万吨左右,环比分析 1965 年至 1980 年豆粕出口量年平 均递增幅度约为 14%,为快速增长期。1981 年至 1990 年出口量虽呈现增长态势, 但递增幅度较前一时期明显减弱且在 1984 年和 1989 年两个年度出现负增长,在 这 10 年间豆粕总出口量年度平均递增仅为 3.2%。自 20 世纪 90 年代以后,豆 粕总出口量开始呈现加速增长局面,至 2003 年豆粕出口量年平均递增约 5.9%, 预计这一趋势将继续保持下去,2004 年豆粕出口量估计为 4782 万吨。

四、国内豆粕期货合约及交割质量标准.................................21 五、国内豆粕期货合约风险管理办法...................................23

(一)保证金制度 ...............................................23 (二)涨跌停板制度 .............................................23 (三)限仓制度 .................................................24 (四)大户报告制度 .............................................24 (五)强行平仓制度 .............................................25 六、国内豆粕期货交割程序及有关规定.................................26 (一)豆粕期货交割主要条款 .....................................26 (二)豆粕期货交割程序 .........................................27 七、CBOT 豆粕期货基本情况 ..........................................38 八、如何解读 CBOT 大豆、豆粕报价....................................39

大商品期货交易所规则要点整理

大商品期货交易所规则要点整理IMB standardization office【IMB 5AB- IMBK 08- IMB 2C】三大商品期货交易所交易规则要点1.交易时间(1)一个完整的交易日交易日:从前一个工作日的连续交易开始至当天日盘结束。

如果遇到法定节假日,按照常理法定节假日的前一天没有夜盘交易时间。

(2)期货交易所品种交易时间2.交易指令限价指令:指交易所计算机撮合系统执行指令时按限定价格或更好价格成交的指令。

市价指令:指交易所计算机撮合系统执行指令时以涨(跌)停板价格参与交易的买(卖)指令。

交易指令的单笔最大下单手数3.撮合机制交易所计算机撮合系统将买卖申报指令以价格优先、时间优先的原则进行排序,当买入价大于、等于卖出价则自动撮合成交。

交易所交易系统的撮合成交价等于买入价(bp)、卖出价(sp)和前一成交价(cp)三者中居中的一个价格。

即:当bp≥sp≥cp,则最新成交价=sp;当bp≥cp≥sp,则最新成交价=cp;当cp≥bp≥sp,则最新成交价=bp。

4.交易保证金交易保证金是指会员在交易所专用结算账户中确保合约履行的资金,是已被合约占用的保证金。

当买卖双方成交后,交易所按持仓合约价值的一定比率或者交易所规定的其他方式收取交易保证金。

交易所在各交易时间段收取交易保证金比例的规定交易所根据合约持仓大小调整交易保证金比例的规定5.涨跌停板某期货合约以涨跌停板价格申报时,成交撮合原则实行平仓优先和时间优先的原则。

注:上期所平今仓不适用本原则。

新合约上市当日至成交首日,涨跌停板为正常涨跌停板的2倍。

涨(跌)停板单边无连续报价(以下简称单边市)是指某一期货合约在某一交易日收盘前5分钟内出现只有停板价位的买入(卖出)申报、没有停板价位的卖出(买入)申报,或者一有卖出(买入)申报就成交、但未打开停板价位的情况。

连续的两个交易日出现同一方向的涨(跌)停板单边无连续报价情况,称为同方向单边市;在出现单边市之后的下一个交易日出现反方向的涨(跌)停板单边无连续报价情况,则称为反方向单边市。

菜籽油期货合约简介

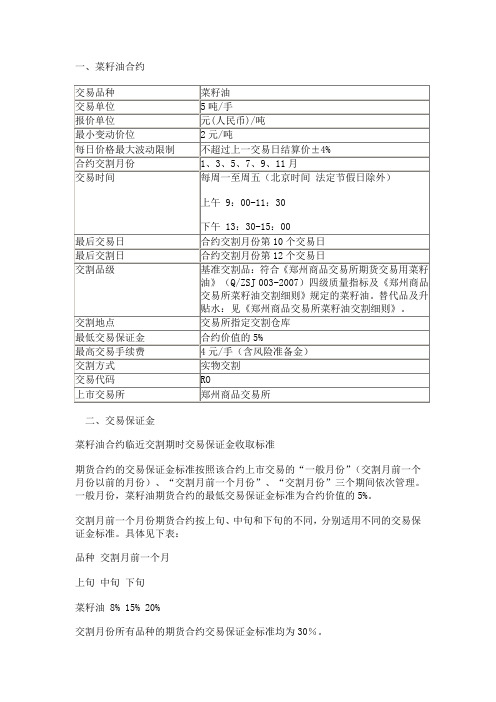

一、菜籽油合约二、交易保证金菜籽油合约临近交割期时交易保证金收取标准期货合约的交易保证金标准按照该合约上市交易的“一般月份”(交割月前一个月份以前的月份)、“交割月前一个月份”、“交割月份”三个期间依次管理。

一般月份,菜籽油期货合约的最低交易保证金标准为合约价值的5%。

交割月前一个月份期货合约按上旬、中旬和下旬的不同,分别适用不同的交易保证金标准。

具体见下表:品种交割月前一个月上旬中旬下旬菜籽油 8% 15% 20%交割月份所有品种的期货合约交易保证金标准均为30%。

三、品种特性(一)菜籽油的用途菜籽油俗称菜油(以下通称菜油),是以油菜的种子(油菜籽,以下简称菜籽)榨制所得的透明或半透明状的液体,色泽金黄或棕黄。

菜油是我国主要食用油之一,也是世界上第三大植物油,和豆油、葵花籽油、棕榈油一起,并列为世界四大油脂。

菜籽含油率高,可达35%-45%,其主要用途就是榨油食用。

菜油除直接食用外,在工业上用途很广:可以制造人造奶油等食品,在铸钢工业中作为润滑油。

一般菜油在机械、橡胶、化工、塑料、油漆、纺织、制皂和医药等方面都有广泛的用途。

菜粕蛋白质含量高达36%—38%,其营养价值与大豆粕相近,是良好的精饲料,广泛运用在淡水养殖业中。

另外,近几年兴起的生物柴油工程使菜油转化为生物柴油的比例逐年增加,成为石油柴油理想替代品。

(二)菜油的生产过程菜油的制取一般有两种方法:压榨法和浸出法。

压榨法是用物理压榨方式;浸出法是用化学原理,用食用级溶剂取油方式。

浸出制油工艺是目前国际上公认的最先进的生产工艺。

菜籽经过清理、破碎、软化、轧胚、蒸炒等流程后,用压榨法或浸出法制得毛油,毛油不能直接食用。

菜油加工时,一般先压榨取油,然后将压榨后的饼粕通过浸出再取油。

菜籽毛油经脱胶、脱脂、脱杂合脱水后,成为可以食用的四级成品菜油,四级菜油再经过脱酸、脱臭、脱色等精炼后,成为精炼油。

一般企业加工的精炼油主要是一级油,一级油主要通过小包装的形式在市场上销售。

豆粕期货交易手册(图文版)

豆粕期货交易手册Soybean Meal Futures Trading Manual大连商品交易所豆粕期货合约大连商品交易所豆粕交割质量标准F/DCE D001—20061.主题内容与适用范围1.1本标准规定了用于大连商品交易所交交割的豆粕质量要求、试验方法、检验规则、标签、包装、运输和贮存。

1.2大连商品交易所豆粕期货合约中所规定的豆粕指以大豆为原料,以预压—浸提或浸提法取油后所得饲料用大豆粕,产地不限。

1.3本标准适用于大连商品交易所豆粕期货合约交割标准品。

2.规范性引用文件应符合GB/T19541—2004中规范性引用文件的有关规定。

应符合GB/T19541—2004中术语和定义的有关规定。

4.要求4.1感官性状:本品呈浅黄褐色或淡黄色不规则的碎片状、粉状或粒状、无发酵、霉变、非挤压性结块、虫蛀及异味异嗅色。

4.2夹杂物:应符合GB/T19541—2004中夹杂物的有关规定。

4.3标准品的质量指标表1注:粗蛋白质、粗纤维、粗灰分三项指标均以87%干物质为基础计算。

4.4卫生标准:应符合GB/T19541—2004中卫生标准的有关规定。

5.试验方法、检验规则、标签、包装、运输和贮存包装按《大连商品交易所豆粕、玉米、豆油、黄大豆2号交割细则》的规定执行,其他应符合GB/T19541—2004中试验方法、检验规则、标签、包装、运输和贮存的有关规定。

6.附加说明6.1本标准由大连商品交易所负责解释。

6.2本标准自2007年3月合约开始实施。

目录 | Contents一、豆粕合约概述--------------------------------------------------------------------------06二、豆粕的生产流通与消费---------------------------------------------------------06三、影响豆粕价格的主要因素-----------------------------------------------------09四、豆粕期货交易风险管理办法-------------------------------------------------11五、豆粕期货交割程序及有关规定---------------------------------------------12附1. 大连商品交易所豆粕指定交割仓库名录附2. 豆粕期货价格六年周K线图豆粕是大豆经过提取豆油后得到的一种副产品,按照提取的方法不同,可以分为一浸豆粕和二浸豆粕两种。

国内四家期货交易所限仓制度及单笔下单量

四家期货交易所限仓制度大商所期货合约单次下单限额及限仓制度大商所鸡蛋合约交易指令每次最大下单数量为300手,焦炭合约交易指令每次最大下单数量为500手。

黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、线型低密度聚乙烯、聚氯乙烯、焦煤、铁矿石、纤维板、胶合板、聚丙烯合约交易指令每次最大下单数量为1000手,玉米合约交易指令每次最大下单数量为2000手。

二、除鸡蛋品种外,各品种合约一般月份(合约上市至交割月份前一个月第九个交易三、除鸡蛋品种外,各品种合约自交割月份前一个月第十个交易日至交割月期间非期货公司会员和客户持仓限额为:(单位:手)四、鸡蛋合约非期货公司会员和客户持仓限额为:(单位:手)会员或客户的持仓数量不得超过交易所规定的持仓限额,超过持仓限额的,不得同方向开仓交易。

对超过持仓限额的非期货公司会员或客户,交易所将于下一交易日按有关规定执行强行平仓。

对超过持仓限额的期货公司会员,交易所不执行强行平仓。

一个客户在不同期货公司会员处开有多个交易编码,其持仓量合计超出限仓数额的,由交易所指定有关期货公司会员对该客户超额持仓执行强行平仓。

期货公司会员名下全部客户的持仓之和超过该会员的持仓限额的,期货公司会员原则上应按合计数与限仓数之差除以合计数所得比例,由该会员监督其客户减仓;应减仓而未减仓的,由交易所按有关规定执行强行平仓。

上期所期货合约单次下单限额及限仓制度上期所限价指令每次最大下单数量为500手。

交易指令每次最小下单量为1手。

上期所限仓实行以下基本制度:(一)根据不同期货品种的具体情况,分别确定每一品种每一月份合约的限仓数额;(二)某一月份合约在其交易过程中的不同阶段,分别适用不同的限仓数额,进入交割月份的合约限仓数额从严控制;(三)采用限制会员持仓和限制客户持仓相结合的办法,控制市场风险; 其中,铅、黄金、天然橡胶、燃料油、石油沥青、白银品种期货公司会员实行比例限仓,非期货公司会员和客户实行数额限仓;(四)套期保值交易头寸实行审批制度。

从零学期货:豆粕期货

(A-3.3)豆粕期货1豆粕是大豆经过提取豆油后得到的一种副产品,一般呈不规则碎片状.颜色为浅黄色或浅褐色,味道具有烤大豆香味。

豆粕是棉籽粕、花生粕、菜粕等12种油粕饲料产品中产量最大、用途最广的一种。

作为一种高蛋白质原料,豆粕不仅是用作牲畜与家禽饲料的主要原料,还可以用于制作糕点食品、健康食品以及化妆品,此外,豆粕还作为抗菌素原料使用。

近些年,水产养殖对豆粕的消费需求也呈快速增长态势。

随着科学技术的发展,豆粕的用途将打开更大的空间。

豆粕作为植物蛋白的主要来源,价格波动较大,产业链条长,参与企业多,影响的范围广,这使企业避险和投资需求都较为强烈。

大连商品交易所大豆、豆粕、豆油品种的相继推出,完善了大豆品种体系,形成了一个完美的品种套保体系,为相关企业提供了一个使用方便、功能齐全的风险规辭场所。

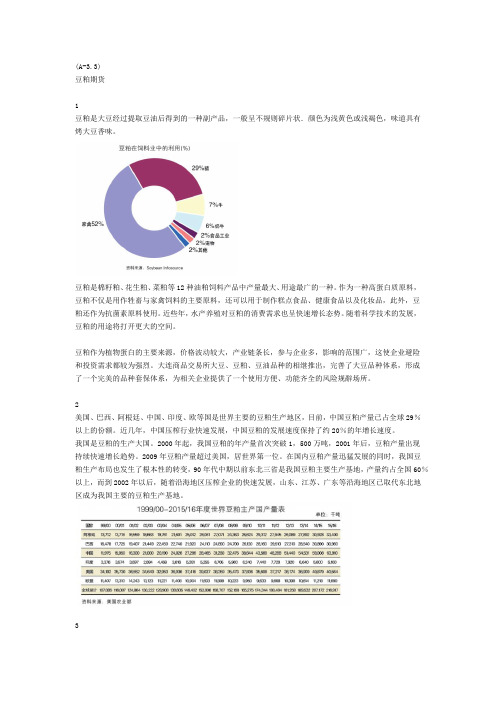

2美国、巴西、阿根廷、中国、印度、欧等国是世界主要的豆粕生产地区,目前,中国豆粕产量已占全球29%以上的份额。

近几年,中国压榨行业快速发展,中国豆粕的发展速度保持了约20%的年增长速度。

我国是豆粕的生产大国。

2000年起,我国豆粕的年产量首次突破1,500万吨,2001年后,豆粕产量出现持续快速增长趋势。

2009年豆粕产量超过美国,居世界第一位。

在国内豆粕产量迅猛发展的同时,我国豆粕生产布局也发生了根本性的转变,90年代中期以前东北三省是我国豆粕主要生产基地,产量约占全国60%以上,而到2002年以后,随着沿海地区压榨企业的快速发展,山东、江苏、广东等沿海地区已取代东北地区成为我国主要的豆粕生产基地。

3近几年来,世界豆粕消费呈现跳跃性的增长。

2015/16年世界豆粕消费量预计为21,519万吨。

目前,豆粕消费占世界蛋白粕总消费量的60%以上。

2008年前,欧盟一直是全球最大的消费国,近几年,欧盟的豆粕需求量维持在3万吨左右的规模。

中国2008/09年的豆粕消费量超过欧盟成为世界最大豆粕消费地区。

到2015/]6年豆粕消费量已达到6,208万吨。

菜籽粕加工工艺全球油菜籽供需状况

菜籽菜粕合约设计草案

谢谢!

2.消费量:一旦菜油减产幅度较大,而进口 菜籽也不能弥补国内的供应缺口,则菜油

菜粕与豆粕和棉籽粕的比价关系

菜籽粕是我国供需量第二大的蛋白粕品种, 占全部蛋白粕市场的比重却远逊于豆粕, 菜籽粕价格与豆粕价格关联性较强,菜籽 粕价格走势亦受豆粕价格变化的影响较大。 棉籽粕和菜籽粕在饲料应用中都属于限制 添加的蛋白原料,棉籽粕与菜籽粕可搭配 使用,在实际应用中是一种互补关系。棉 籽粕价格变化对菜籽粕的影响较大,一般 情况下,棉籽粕价格的涨跌与菜籽粕价格 趋势是一致的。

菜籽粕加工工艺

全球油菜籽供需状况

从美国弄农业部提供的数据来看,全球油 菜籽在最近十年间供需状况一直趋于良好, 从2010/2011年的数据来看,全球油菜籽的 产量维持在6050万吨,消费量为6131万吨, 库存消费比为10.3%,2011/2012年度尽管受 到油菜籽减产的影响,库存消费比预期回 落至7.6%,但是仍高于2000/2001年度的 6.96%。

库存保值风险

企业在进行油菜籽压榨生产的过程当中也同时会保有一定量的最低轮转库存,即使不考虑仓 储成本,大量的进口油菜籽积压,也会导致由于价格变动而造成的价值减计。

解决思路:可以在每期套保头寸设计的时候,按照进口油菜籽的总量进行严格套保。对于当 期压榨菜粕和菜籽油后进行销售的部分进行等量头寸平仓,而对于未压榨部分油菜籽对应的 菜粕和菜籽油头寸可以选择在期货市场上进行主力合约的移仓和展期,使所持有的油菜籽现 货库存与菜粕菜籽油期货合约数完全对等,直到库存完结的时候进行平仓了结。

菜粕供需状况

2007/08年度至2010/11年度受全球油菜籽产 量增加和消费需求持续强劲的影响,全球 菜籽粕产量连续四年增加,并不断创下历 史纪录。2010/11年度全球菜籽粕产量达到 3455万吨,较2001/02年度增加1462万吨, 累计增幅为73%,年复合增长率为6.3%。 2011/12年度全球油菜籽产量再次出现下降, 菜籽粕产量也小幅下降,预计2011/12年度 全球菜籽粕产量为3406万吨,比上年度减 少49万吨和1.4%。

菜籽油期货合约文本

菜籽油期货合约文本

交易品种菜籽油(简称“菜油”)

交易单位10吨/手

报价单位元(人民币)/吨

最小变动价位2元 / 吨

每日价格波动限制上一交易日结算价±4%及《郑州商品交易所期货交易风险控制管理办法》相关规定

最低交易保证金合约价值的5%

合约交割月份1、3、5、7、9、11月

交易时间每周一至周五(北京时间法定节假日除外)

上午 9:00 — 11:30 下午 1:30 — 3:00

最后交易日合约交割月份的第10个交易日

最后交割日合约交割月份的第12个交易日

交割品级基准交割品:符合《中国人民共和国国家标准菜籽油》(GB1536-2004)四级质量指标的菜油

替代品及升贴水见《郑州商品交易所期货交割细则》

交割地点交易所指定交割仓库

交割方式实物交割

交易代码OI

上市交易所郑州商品交易所。

菜籽油期货交易规则

菜籽油期货交易规则(2007年6月1日郑州商品交易所第五届理事会审议通过)第一章总则第一条为加强菜籽油期货交易风险管理,维护交易当事人的合法权益,保证郑州商品交易所(以下简称交易所)期货交易的正常进行,根据《郑州商品交易所交易规则》制定本办法。

第二条交易所菜籽油风险管理实行保证金制度、涨跌停板制度、限仓制度、大户报告制度、强行平仓制度、风险警示制度。

第三条交易所、会员和客户必须遵守本办法。

第二章保证金制度第四条菜籽油期货实行保证金制度。

菜籽油期货合约最低交易保证金为合约价值的5%。

经中国证监会批准,交易所可以调整交易保证金标准。

第五条菜籽油期货合约的交易保证金按该合约上市交易的"一般月份"(交割月前一个月份以前的月份)、"交割月前一个月份"、"交割月份"三个阶段依次管理。

第六条一般月份菜籽油期货合约按持仓量的不同收取不同的交易保证金比例。

具体见下表:双边持仓量(N万手) 一般月份交易保证金比例N≤40 5%4050N>60 15%第七条交割月前一个月份菜籽油期货合约按上旬、中旬和下旬分别采取不同的交易保证金比例。

具体见下表:交割月前一个月份交易保证金比例上旬中旬下旬5% 10% 20%第八条自交割月前一个交易日结算时起,凡持有交割月份合约的会员,应当按合约价值的30%交纳交易保证金。

凡未能按时交纳交易保证金者,交易所有权对其持有的该交割月份合约强行平仓,直至保证金可以维持现有持仓水平。

第九条交易过程中,当某一合约持仓量达到某一级持仓总量时,新开仓合约按该级交易保证金标准收取。

交易结束后,交易所对全部持仓收取与持仓总量相对应的交易保证金。

第十条当某期货合约出现涨跌停板时,则该期货合约的交易保证金按本办法第三章的有关规定执行。

第十一条当菜籽油某月份合约按结算价计算的价格变化,连续四个交易日(即D1、D2、D3、D4交易日)累计涨(跌)幅(N)达到合约规定涨(跌)幅的3倍、连续五个交易日(即D1、D2、D3、D4、D5交易日)累计涨(跌)幅(N)达到合约规定涨(跌)幅的3.5倍,交易所有权根据市场情况对部分或全部会员提高交易保证金。

大豆、豆粕、菜粕价格的季节性走势规律

⼤⾖、⾖粕、菜粕价格的季节性⾛势规律作者---新微博:期货_操作⼿(原微博 '期货操作⼿' 已被封杀)微信公众平台:京城操盘⼿;ID:jingchengcaopanshou----------------------------------------------------------------------季节性⽣产的产品特点是:其产量、价格及其期货价格都将随着季节的变化⽽变化。

⼀般性规律是,不管是现货价格还是期货价格,在收获季节,其价格都将下降;⽽在消费季节,其价格都会上升。

⼀、⾖粕季节性波动规律⾖粕上市⾄今,先后经历2 轮⼤涨和4 轮⼩涨,并且在每个⼤的趋势中,也存在较多的⼩的波动,表现出了⼀些季节性的特征。

⾖粕是国内禽畜的主要饲料,禽畜存栏、补栏情况关系到⾖粕的消费情况,从禽畜的补栏情况来看:春节过后⼀个⽉(2—3 ⽉)是畜禽存栏量较低的时期,需求量较低,⽽⼀般情况下,⾖粕价格在第⼀季度出现全年低点。

3—4 ⽉随着⽓温的回升,国内畜禽补栏量开始增加,对⾖粕的需求也开始回升,⾖粕价格从全年低点开始回升。

8、9、10 ⽉份是我国⽣猪养殖的补栏季节,主要为春节的出栏做准备。

因此,4 到10 ⽉随着饲料需求的回升,⾖粕价格也逐渐攀升,进⼊全年的上⾏通道。

10 ⽉以后,随着国内⼤⾖和美国⼤⾖的上市,国内压榨进⼊⾼潮,国内⾖粕供应增加,但需求开始逐步下降,⾖粕价格也随之回落。

所以,如果从消费季节性判断各⽉份价格的强弱的话5、7、8、9 ⽉份价格要强于11、12、1、3 ⽉份价格,反映在期货上可以认为5、7、8、9 ⽉份相对11、12、1、3 ⽉份较强。

⼆、菜粕的季节性规律受我国菜籽粕季节性⽣产以及菜籽粕饲料消费旺季和淡季明显的影响,我国菜籽粕价格呈现季节性波动规律:每年2—4⽉份,国产菜籽粕库存量较少,⽔产养殖开始增加,菜籽粕价格⼀般会出现上涨。

5—8⽉份,国产油菜籽开始集中上市,菜籽粕新增供给量⼤幅增加,国内菜籽粕价格常常出现下跌,在新季菜籽粕供应能⼒最强的6—7⽉价格往往跌⾄年内低点。