违约损失率概述

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

违约损失率概述

长期以来,人们对信用风险的关注和研究主要在于交易对手违约的可能性,即违约概率(Probability of Default,PD),而对交易对手一旦违约可能造成的损失程度,即违约损失率

LGD(Loss Given Default)的研究远远不及违约概率PD,然而,作为反映信用风险程度的基本参数之一,LGD相比于PD对信用风险管理有着同样的重要性。尤其是自新巴塞尔资本协定将LGD 和PD一同纳入监管资本衡量的基本框架以来,违约损失率(LGD)引起了监管界、业界、和理论界的高度重视。

违约损失率LGD是指债务人一旦违约将给债权人造成的损失数额,即损失的严重程度。从贷款回收的角度看,LGD决定了贷款回收的程度,因为,LGD=1-回收率。

[编辑]

违约损失率的性质与特点

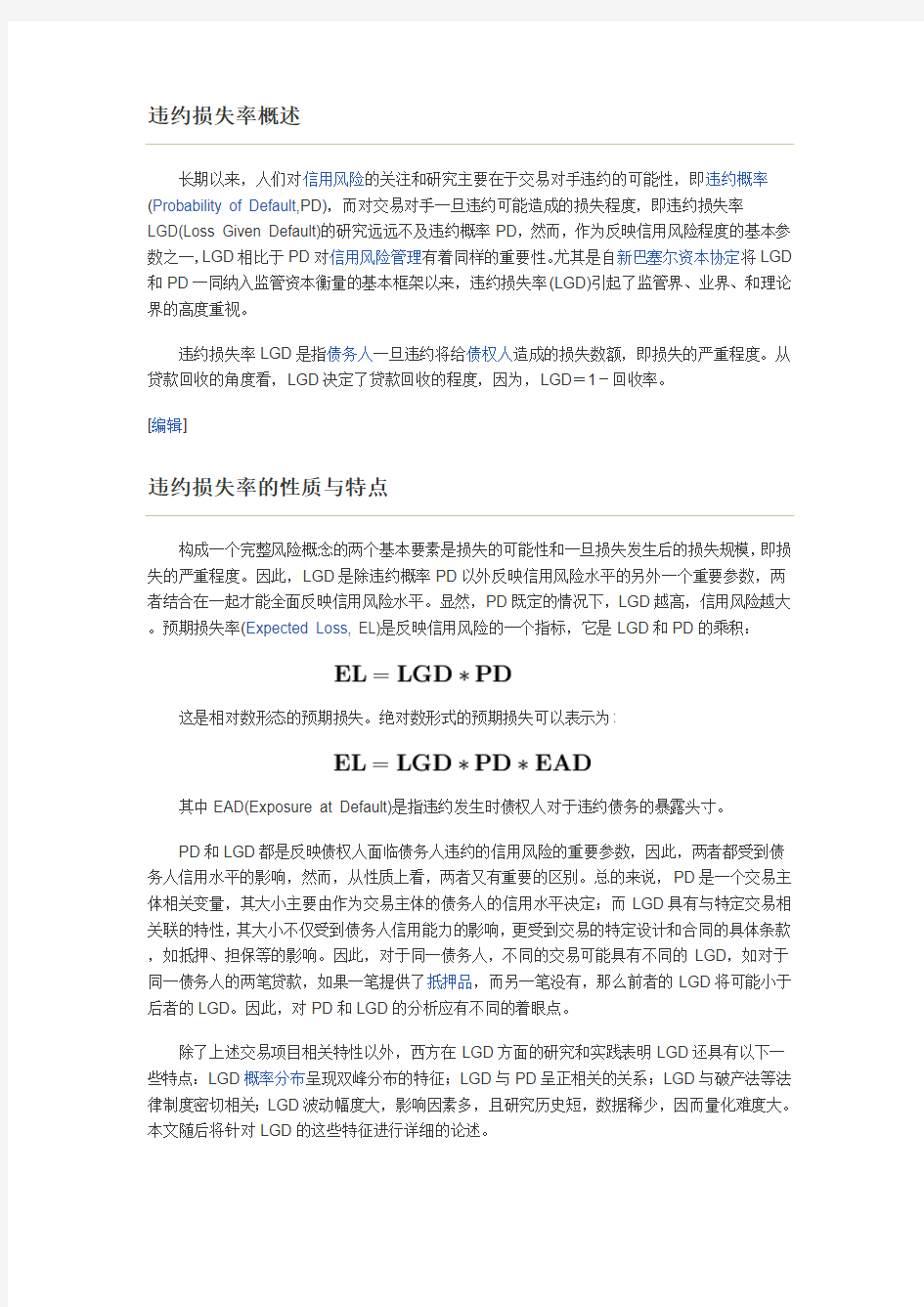

构成一个完整风险概念的两个基本要素是损失的可能性和一旦损失发生后的损失规模,即损失的严重程度。因此,LGD是除违约概率PD以外反映信用风险水平的另外一个重要参数,两者结合在一起才能全面反映信用风险水平。显然,PD既定的情况下,LGD越高,信用风险越大。预期损失率(Expected Loss, EL)是反映信用风险的一个指标,它是LGD和PD的乘积:

这是相对数形态的预期损失。绝对数形式的预期损失可以表示为:

其中EAD(Exposure at Default)是指违约发生时债权人对于违约债务的暴露头寸。

PD和LGD都是反映债权人面临债务人违约的信用风险的重要参数,因此,两者都受到债务人信用水平的影响,然而,从性质上看,两者又有重要的区别。总的来说,PD是一个交易主体相关变量,其大小主要由作为交易主体的债务人的信用水平决定;而LGD具有与特定交易相关联的特性,其大小不仅受到债务人信用能力的影响,更受到交易的特定设计和合同的具体条款,如抵押、担保等的影响。因此,对于同一债务人,不同的交易可能具有不同的LGD,如对于同一债务人的两笔贷款,如果一笔提供了抵押品,而另一笔没有,那么前者的LGD将可能小于后者的LGD。因此,对PD和LGD的分析应有不同的着眼点。

除了上述交易项目相关特性以外,西方在LGD方面的研究和实践表明LGD还具有以下一些特点:LGD概率分布呈现双峰分布的特征;LGD与PD呈正相关的关系;LGD与破产法等法律制度密切相关;LGD波动幅度大,影响因素多,且研究历史短,数据稀少,因而量化难度大。本文随后将针对LGD的这些特征进行详细的论述。

[编辑]

违约损失率的重要性

[编辑]

LGD在资本监管框架中的作用

起草和征询意见已经历时5年的新巴塞尔资本协定,以其非同一般的复杂性而成为金融界争论的焦点之一。新协定的复杂性突出反映在旨在提高风险敏感度的监管资本计量框架和方法上,其中尤以许可银行采用内部LGD数据的高级信用风险计量法的复杂性更为突出。新协定的主要目的在于通过对这些复杂的风险和资本计量方法的采用提高监管资本对于银行实际风险水平的敏感程度,从而促使银行在维持与其风险和管理水平相适应的资本金水平的同时加强风险管理。而这一监管激励机制具体表现为,新协定提出适应不同风险管理水平的资本计量方法,包括简单的标准计量法、较高级的基础内部评级法和高级内部评级法;同时,新协定对较高级的计量方法做出了监管资本降低的激励安排,即对同一银行,采用较高级的计量方法算出的监管资本比用较低级的计量方法算出的监管资本少。在这种刻意的制度安排下,采用高级内部评级法将获得最低的监管资本的激励,因此,高级内部评级法成为国际上大银行的首选目标,从而LGD的量化也成为全球银行业高度关注的问题之一。

1、针对信用风险的监管资本基本框架及其计量

自1988年以来,巴塞尔资本协定的基本思想就是监管当局对银行的资产要根据其风险水平规定一定水平的资本要求,即监管资本要求。新协定没有改变这一基本思想,而是在增强监管资本计量对银行风险敏感度方面进一步予以完善。在信用风险方面反映这一监管思想的基本公式是:

其中:SMC为监管资本,RWA为风险加权资产,RW为风险权重,EAD为违约时暴露。

在新协定提出的标准法下,风险权重由监管当局根据新巴塞尔协定的规定给出,共有五个等级:0%, 20%, 50%, 100%, 150%。新巴塞尔资本协定在这一方法下基本上沿用了1988年版资本协定的做法,最大的改进在于确定银行风险资产的风险等级时引入了外部评级,从而使得外部信用评级结果在监管资本确定中发挥了重要的作用。

新协定在提高监管资本风险敏感度方面最重要的改进并不在于引进外部评级的标准法对88年版本的改革和完善,而是在于提出了基于银行内部评级来确定监管资本要求的内部评级法(包括基础内部评级法和高级内部评级法)。在新巴塞尔资本协定提出的这种内部评级法下,针对信用风险的监管资本的基本框架包括五个方面:风险暴露分类、风险要素、风险权重函数、最低要求和监管检查。

风险暴露分类是指监管当局对银行所有的信贷类资产和业务(即对信用风险的暴露)按照监管当局的标准和要求分为公司、主权、银行、零售和权益5大类资产,每一大类资产又可以细分为更多的子类。

风险要素是指每项资产的信用风险水平由贷款违约率(Probability of Default, PD)、违约损失率(Loss Given Default, LGD)、到期日(Maturity)和违约时暴露(Exposure at Default, EAD)四个风险要素决定。

风险权重函数是由巴塞尔委员会在新协定中给定的用以计算每一项风险资产的风险权重的函数公式。该函数公式的自变量为上述风险资产的四个(信用)风险要素,因变量是反映该风险资产的信用风险水平的风险权重(Risk Weight, RW),它与违约时暴露(EAD)的乘积就是该风险资产的风险加权资产(Risk-Weighted Asset,RWA)数额。风险加权资产(RWA)的8%就是新协定规定的银行对该项风险资产投资所应该具备的资本金,即该项资产的监管资本要求。风险权重函数是根据银行不同业务的性质而确定的,因此,不同的风险暴露类别有不同版本的风险权重函数。风险权重函数的确定是新巴塞尔资本协定最重要最复杂的任务。以最新版本的针对银行批发业务(包括对公司、银行和主权的暴露)的风险权重函数为例,该项任务的复杂性无论是从函数式本身的复杂性还是该版本函数式经过数次修订就能够充分的表现出来。自2001年巴塞尔委员会在新协定第二稿中提出该函数式的最初版本以来,两次最重要的修订是第三稿出台前为降低对中小企业贷款风险权重的修订和2004年1月为在监管资本要求中扣除针对预期损失的内容协定。

最后,对于采用内部评级法的银行,新协定还规定了这些银行在申请采用较高级的信用风险和监管资本计量方法时必须在技术和制度上应该达到的最低的标准以及监管当局就此进行监管检查的权力。

2、违约损失率LGD在监管资本计量中的基本作用

由于标准法不采用银行内部评级数据,而是依据监管当局认可的外部评级标准将不同的风险暴露赋予不同的风险权重,LGD、PD等银行内部风险管理信息在监管资本计量上基本不发挥作用。

与标准法不同,基础内部评级法和高级内部评级法对监管资本的计量是建立在银行内部评级信息基础之上的。然而,新协定对基础内部评级法和高级内部评级法采用内部评级信息予以不同的要求。基础内部评级法只准许PD信息由银行内部评级提供,而LGD、EAD和M参数则由监管当局根据新协定的要求给出。根据新协定对基础内部评级法的规定,对公司、银行和国家的无抵押的高级债权,LGD为45%;对公司、银行和国家的无抵押的次级债权:LGD=75%;有抵押债权的LGD服从较复杂的监管公式,以合理反映抵押等风险缓释技术对LGD的降低作用。

高级内部评级法下LGD由银行提供,因此银行需要估算LGD(由内部评级体系提供)。但银行必须满足监管当局的相关规定和最低要求。新巴塞尔资本协定将LGD引入监管资本框架具有重要意义。在技术上,由于LGD从损失严重程度方面反映了信用风险的性质,LGD的引入更加有利于正确地反映资产的风险水平。而且,LGD也反映了银行风险管理措施所发挥的作用。LGD 所能反映的风险缓释技术有:抵押、担保、信用证、信用衍生产品和信用保险等。因此,LGD