杜邦分析法_PPT_免费

合集下载

财务分析之杜邦分析法培训课件bslb

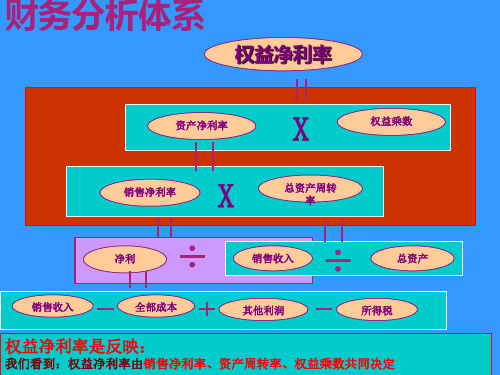

财务分析体系

权益净利率

资产净利率

X

权益乘数

销售净利率

X

总资产周转 率

净利

÷

÷ 销售收入

总资产

销售收入

全部成本

其他利润

所得税

权益净利率是反映:

我们看到:权益净利率由销售净利率、资产周转率、权益乘数共同决定

影响因素

?

销售净利率

资产周转率

权益乘数

赢利能力 资产管理 负债比率

找到了影响因素,我们就层层深入去寻找末端的根源。

÷ 销售收入

应收帐款

+

项目 本期 上期 增幅

销售收入

分析:

应收帐款

应收帐款周转率

深入寻找影响效益的根源---资产周转

资产周转率

2.流动资产

2.2应收帐款

表??:应收帐款分析表

项目

销售收入

本期

上期

分公司

经销商

结论十三:

应收帐款

本期

上期

周转率

本期

上期

流动资产周转率与两个因素密切相关:

应收周转率 存货周转率

深入寻找影响效益的根源---资产周转

资产周转率

2.流动资产

存货周转率

2.2存货周转率

÷ 销售收入

存货

+

项目 本期 上期 增幅

销售收入

分析:

存货

应收帐款周转率

深入寻找影响效益的根源---资产周转

资产周转率

表??:存货分析表

2.流动资产

2.3存货

项目

原材料 半成品 产成品

收入

本期

上期

结论十四:

存货

本期

项目

金额

权益净利率

资产净利率

X

权益乘数

销售净利率

X

总资产周转 率

净利

÷

÷ 销售收入

总资产

销售收入

全部成本

其他利润

所得税

权益净利率是反映:

我们看到:权益净利率由销售净利率、资产周转率、权益乘数共同决定

影响因素

?

销售净利率

资产周转率

权益乘数

赢利能力 资产管理 负债比率

找到了影响因素,我们就层层深入去寻找末端的根源。

÷ 销售收入

应收帐款

+

项目 本期 上期 增幅

销售收入

分析:

应收帐款

应收帐款周转率

深入寻找影响效益的根源---资产周转

资产周转率

2.流动资产

2.2应收帐款

表??:应收帐款分析表

项目

销售收入

本期

上期

分公司

经销商

结论十三:

应收帐款

本期

上期

周转率

本期

上期

流动资产周转率与两个因素密切相关:

应收周转率 存货周转率

深入寻找影响效益的根源---资产周转

资产周转率

2.流动资产

存货周转率

2.2存货周转率

÷ 销售收入

存货

+

项目 本期 上期 增幅

销售收入

分析:

存货

应收帐款周转率

深入寻找影响效益的根源---资产周转

资产周转率

表??:存货分析表

2.流动资产

2.3存货

项目

原材料 半成品 产成品

收入

本期

上期

结论十四:

存货

本期

项目

金额

优选财务分析之杜邦分析法演示ppt

第16页,共42页。

深

成本(费用)分析

入

寻

2.管理费用分析

找 影

2.2部门费用分析

响

表12:部门管理费用分析

效

益

费用项目

XX1部门

XX2部门

XX3部门

的

本期 上期 对比 本期 上期 对比 本期 上期 对比

根

源

---

全 部 成 本

第17页,共42页。

深

成本(费用)分析

入

寻

找 影

2.管理费用分析

响 效

成本

经营费用 管理费用 财务费用 其他利润

根

本期

源

上期

---

总

增幅

体 影响净利润

因 素 结论三:

所得税

所得税

第6页,共42页。

深

销售收入分析

入

寻

销售收入数据

找

影

响

总体指标表

效

益

项目

销售数量

销售单价

销售金额

的

根

上期(或上年)

源

---

本期(或本年)

销 售

对比

收

结论四:销售收入的增长是主要由于??的增长引起的,

❖结论九:

利

税

第21页,共42页。

深

资产周转率

入

寻

找

资产周转率

影

响

效

÷ 益

的 销售收入

资产总额

根

源

---

资

流动资产

长期资产

产

周

转

固定资产

长期投资

无形资产

货币资 金

应收帐款

第三章杜邦分析-PPT课件

3、销售净利率反映企业净利润与销 售净额之间的关系,一般来说,销售收 入增加,企业的净利会随之增加,但是, 要想提高销售净利率,必须一方面提高 销售收入,另一方面降低各种成本费用, 这样才能使净利润的增长高于销售收入 的增长,从而使销售净利率得到提高。

4、分析企业的资产结构是否合理, 即流动资产与非流动资产的比例是否合 理。资产结构不仅影响到企业的偿债能 力,也影响企业的获利能力。一般来说, 如果企业流动资产中货币资金占的比重 过大,就应当分析企业现金持有量是否 合理,有无现金闲置现象,因为过量的 现金会影响企业的获利能力;如果流动 资产中的存货与应收账款过多,就会占 用大量的资金,影响企业的资金周转。

0

长虹 康佳

1995年 64.14 25.24

1996年 115.39 41.56

1997年 167.85 53.86

1998年 188.52 71.83

1999年 165.07 97.69

净

140 120 100 80 60 40 20

单位:亿元

资

产

由于长虹连年 高额的净利润, 再加上股东的 再投入,使企 业净资产高速 增长,年均增 长80.9%,康佳 虽绝对数较小, 但增幅也很大, 年均增长87.5%。

实际 875 531 83 43.75 188.25

销售利润 +其他利润 -管理费用 -财务费用

利润 -所得税 税后利润

20 70 20

110 36.3(所得税率 33%) 73.7

38 52 15

159.25 52.5525(所得税 率33%) 106.6975

要求: (1)根据上述资料计算杜邦财务分析 体系所需用的有关财务指标。 (2)采用因素分析法确定有关因素变 动对净资产收益率的影响方向和影响程 度。 (3)试对净资产收益率指标的计划完 成情况进行分析。

经典杜邦分析体系.ppt

⑥标准 ②标准比 ①实际比 ③差异 ④每分比 ⑤调 ⑦得分

评分值

率(%)

率(%)

=

① -②

率的差 (%)

整分

③/ ④

=⑤ +⑥

总资产净利率 营业净利率 20.31 净资产收益率 8.62

20

10

20

4

7.4 -2.6 1

-2.6 17.4

营 费业 用优选+

管理 费用

+

财务 费用

7

1.净资产收益率是一个综合性极强的财务比率, 它是杜邦系统的核心。净资产收益率主要取 决于总资产净利率与权益乘数。

2.总资产净利率是反映企业获利能力的一个重 要财务比率,可以从企业的销售活动与资产 管理两个方面来进行分析

优选

8

3.从企业的销售方面看,提高销售净利率必须 在以下两个方面下功夫:

流动资产周转率 营运资金周转率 固定资产周转率 应收账款周转率 存货周转率

优选

流动比率 速动比率 现金比率 产权比率 净资产负债率 资产负债比率 以收入为基础的利息保证倍数 以现金为基础的利息保证倍数

14

五、沃尔评分法

• 沃尔评分法的步骤:

(一)正确选择评价指标 (二)确定各项评价指标的标准值 (三)计算各项评价指标 (四)确定各项业绩指标的权数 (五)计算综合经济指数 (六)评价综合经济指数

优选

15

沃尔评分法

财务比率

比重

流动比率

25

净资产/负债

25

资产/固定资产 15

营业成本/存货 10

营业额/应收账款 10

营业额/固定资产 10

营业额/净资产 5

合计

100

标准 比率 2 1.5 2.5 8 6 4 3

杜邦分析案例PPT课件

酬增加,但股东要承担因负债增加而引起的风险;

在收益不好的年度,则可能使股东潜在的报酬下 降。该公司的权益乘数一直处 于2~5之间,也即 负债率在50%~80%之间,属于激进战略型企业。 管理者应该准确把握公司所处的环境,准确预测 利润,合理控制负债带来的风险。

• 因此,对于A公司,当前最为重要的就是要 努力减少各项成本,在控制成本上下力气。 同时要保持自己高的总资产周转率。这样, 可以使销售利润率得到提高,进而使资产 净利率有大的提高。

• (二)分解分析过程:

• 权益净利率=资032×3.049

•

2002年 0.112=0.039×2.874

•

经过分解表明,权益净利率的改变是由于资

本结构的改变(权益乘数下降),同时资产利用

和成本控制出现变动(资产净利率也有改变)。

那么,我们继续对资产净利率进行分解:

势,为采取应对措施指明了方向。

• 在本例中,导致权益利润率小的主原因是 全部成本过大。也正是因为全部成本的大 幅度提高导致了净利润提高幅度不大,而 销售收入大幅度增加,就引起了销售 净利

率的减少,显示出该公司销售盈利能力的 降低。资产净利率的提高当归功于总资产 周转率的提高,销售净利率的减少却起到 了阻碍的作用。

•

全部成本=制造成本+销售费用+管理费用

+财务费用

•

2001年 403967.43=373534.53+10203.05

+18667.77+1562.08

•

2002年 736747.24=684559.91+

21740.962+25718.20+5026.17通过分解可以看

出杜邦分析法有效的解释了指标变动的原因和趋

• 该公司2001至2002年财务比率见下表:

在收益不好的年度,则可能使股东潜在的报酬下 降。该公司的权益乘数一直处 于2~5之间,也即 负债率在50%~80%之间,属于激进战略型企业。 管理者应该准确把握公司所处的环境,准确预测 利润,合理控制负债带来的风险。

• 因此,对于A公司,当前最为重要的就是要 努力减少各项成本,在控制成本上下力气。 同时要保持自己高的总资产周转率。这样, 可以使销售利润率得到提高,进而使资产 净利率有大的提高。

• (二)分解分析过程:

• 权益净利率=资032×3.049

•

2002年 0.112=0.039×2.874

•

经过分解表明,权益净利率的改变是由于资

本结构的改变(权益乘数下降),同时资产利用

和成本控制出现变动(资产净利率也有改变)。

那么,我们继续对资产净利率进行分解:

势,为采取应对措施指明了方向。

• 在本例中,导致权益利润率小的主原因是 全部成本过大。也正是因为全部成本的大 幅度提高导致了净利润提高幅度不大,而 销售收入大幅度增加,就引起了销售 净利

率的减少,显示出该公司销售盈利能力的 降低。资产净利率的提高当归功于总资产 周转率的提高,销售净利率的减少却起到 了阻碍的作用。

•

全部成本=制造成本+销售费用+管理费用

+财务费用

•

2001年 403967.43=373534.53+10203.05

+18667.77+1562.08

•

2002年 736747.24=684559.91+

21740.962+25718.20+5026.17通过分解可以看

出杜邦分析法有效的解释了指标变动的原因和趋

• 该公司2001至2002年财务比率见下表:

杜邦分析图PPT课件

• 最后,资本结构决策将在分析和判断两者相 结合的基础上进行。

2020/1/11

16

2020/1/11

17

忠告

1 决策中没有正确的答案,但却有很多 的错误答案

2 通货膨胀时借债人是好事,但需在通 胀前借债

3 借债太多有风险,需考虑财务资源

4 膨胀太快,会导致破产

2020/1/11

18

资本成本(P.106)

• 会计收益率法则: 接受收益率超过资本机会成本的投资。

• 净现值法则(P.174): 接受具有正净现值(NPV)的投资。

• 内部收益率(报酬率)法则(P.176): : 接受IRR大于资本机会成本的投资。

2020/1/11

27

传统的决策理论

• 决策者:理性的人 经济的人 • 决策时:

受“最优化”的行为准则支配 应当选择“最优”方案

• 债权人和所有者对公司所用的每种融 资方式应得的收益率。

加权平均资本成本(P.111)

各种应得收益率(成本)的平均值。 即衡量公司投资者要求的总体受益率

的尺度。

2020/1/11

19

债务成本(P.108)

• 债务的成本是经利息扣税部分调整后 的债务利率。

kd = id ( 1 - T )

2020/1/11

21

权益成本-按不变比例增长模型

假设按不变比例增长 将该模型简化为:

ke = ( D1 / P0 ) + g

假定股利将永远按不变比例“g” 增长

当股票有发行成本时,

ke =每股股利/(1-发行费用率)

+g

2020/1/11

22

账面价格与市场价格

• 财务报表上的负债、权益的金额 • 资本市场上的负债、权益的价值

2020/1/11

16

2020/1/11

17

忠告

1 决策中没有正确的答案,但却有很多 的错误答案

2 通货膨胀时借债人是好事,但需在通 胀前借债

3 借债太多有风险,需考虑财务资源

4 膨胀太快,会导致破产

2020/1/11

18

资本成本(P.106)

• 会计收益率法则: 接受收益率超过资本机会成本的投资。

• 净现值法则(P.174): 接受具有正净现值(NPV)的投资。

• 内部收益率(报酬率)法则(P.176): : 接受IRR大于资本机会成本的投资。

2020/1/11

27

传统的决策理论

• 决策者:理性的人 经济的人 • 决策时:

受“最优化”的行为准则支配 应当选择“最优”方案

• 债权人和所有者对公司所用的每种融 资方式应得的收益率。

加权平均资本成本(P.111)

各种应得收益率(成本)的平均值。 即衡量公司投资者要求的总体受益率

的尺度。

2020/1/11

19

债务成本(P.108)

• 债务的成本是经利息扣税部分调整后 的债务利率。

kd = id ( 1 - T )

2020/1/11

21

权益成本-按不变比例增长模型

假设按不变比例增长 将该模型简化为:

ke = ( D1 / P0 ) + g

假定股利将永远按不变比例“g” 增长

当股票有发行成本时,

ke =每股股利/(1-发行费用率)

+g

2020/1/11

22

账面价格与市场价格

• 财务报表上的负债、权益的金额 • 资本市场上的负债、权益的价值

财务分析之杜邦分析法

成本(费用)分析

2.管理费用分析

2.2部门费用分析

表12:XX部门管理费用单位耗用分析

费用项目

销量(吨)

本期

上期

对比

本期

费用 上期

对比

本期

费用率 上期

对比

分析:

深入寻找影响效益的根源---全部成本

成本(费用)分析

3.财务费用分析

3.1财务费用结构分析

表12:财务费用结构分析

本期(或本年) 项目

金额

÷ 销售收入

应收帐款

+

项目 本期 上期 增幅

销售收入

分析:

应收帐款

应收帐款周转率

深入寻找影响效益的根源---资产周转

资产周转率

2.流动资产

2.2应收帐款

表??:应收帐款分析表

项目

销售收入

本期

上期

分公司

经销商

结论十三:

应收帐款

本期

上期

周转率

本期

上期

流动资产周转率与两个因素密切相关:

应收周转率 存货周转率

追求至善凭技术开拓市场,凭管理增 创效益 ,凭服 务树立 形象。2 020年1 0月9日 星期五 下午10 时6分4 秒22:0 6:0420. 10.9

按章操作莫乱改,合理建议提出来。2 020年1 0月下 午10时6 分20.1 0.922:0 6Octob er 9, 2020

作业标准记得牢,驾轻就熟除烦恼。2 020年1 0月9日 星期五 10时6 分4秒22 :06:049 October 2020

2.6其他应收款

表??:其他应收款分析表

项目

金额

本期

上期

A

B

财务分析之杜邦分析法ppt课件

赢利能力 资产管理 负债比率

找到了影响因素,我们就层层深入去寻找末端的根源。

财务分析之杜邦分析法

深 入 寻 找 影对 响权 效益 益净 的利 根率 源的

影响因素

项目 本期 上期 增幅 影响

销售净利率 资产周转率 权益乘数

总 体

结论一:

因

素

---

财务分析之杜邦分析法

影响因素

深

入

销售净利率

寻

找

影

响

项目

增幅

益

的

其他利润

根

源

所得税

其 他 ❖结论九: 利 税

---

财务分析之杜邦分析法

深

资产周转率

入

寻

找

资产周转率

影

响

效

益 的

销售收入 ÷

资产总额

根

源

---

资 产 周 转

货币资 金

流动资产

长期资产

应收帐款

固定资产 存货

财务分析之杜邦分析法

长期投资

预付帐 款

无形资产

其他应收款

深

资产周转率

入

寻

找

1.资产总额

财务分析之杜邦分析法

财务分析之杜邦分析法

财务分析体系

权益净利率

资产净利率

X

权益乘数

销售净利率

X

总资产周转 率

净利

÷

÷ 销售收入

总资产

销售收入

全部成本

其他利润

所得税

权益净利率是反映:

我们看到:权益净利率由销售净利率、财务资分产析之周杜转邦分率析、法 权益乘数共同决定

影响因素

?

销售净利率