美元指数历史数据

基于美国经济的美元走势分析

基于美国经济的美元走势分析美元是世界上最主要也是最重要的国际货币,美元走势历来是国际金融市场和大宗商品市场的风向标之一,往往在很大程度上左右着国际金融市场和大宗商品的价格。

然而,由于受网络经济泡沫破灭和9.11事件的影响,美联储为了刺激经济连续降息,使得美元自2001年以来持续走软。

2007年次贷危机爆发后,疲弱的美元更是雪上加霜,美元指数一度跌至70 附近。

由于美元持续贬值,加上供求、投机等因素的影响,国际上石油、粮食、铁矿石等大宗商品价格快速上涨,引发全世界对美元未来走势的高度关注。

最近一段时间,美元有些意外地走出了两周凌厉的上攻行情,美元指数从最低的70附近一度逼近了78。

其走势之坚决,让很多分析家不禁疑惑:美元的春天即将到来?美元是不是已经步入了反转?影响美元走势的因素很多,比如对美国和非美国家利差的预期,美国和非美国家的经济预期,美元和原油的走势互动联系、美国即将到来的大选、美国政府的政策偏向等等。

在笔者看来,美元是否已经具备了反转的条件,还是仅仅只是一个中期的反弹,关键在于美国未来的经济表现。

下面笔者将从对美国经济和美元走势历史分析出发,进而对美国的经济现状和未来情况做出相对科学的预测,从而来分析美元的未来走势。

一、美国经济和美元走势的历史分析通过回顾美国20世纪70年代以来的宏观数据,美国经济的发展大致经历了五个阶段和五次衰退:(1)20世纪70年代滞胀造成的经济衰退。

1974—1975 年发生了30 年代以来最严重的经济衰退,1975 年的失业率达到8.5%。

与此同时,通货膨胀率仍然很高,当年的消费物价上涨7%。

该时期美国的GDP增长缓慢,CPI 处于较高的水平,即属于低增长、高通胀的滞胀时期。

这一时期,美元指数也一路向下,在1978年底,随着美国经济的好转,美元指数才止住了颓势。

(2)20世纪80 年代初,由石油价格上涨引起,美国由于温和通胀所引发的经济衰退。

美国经济在1980-1982 年呈现W型运行态势。

美元指数受哪些经济指标的影响

美元指数受哪些经济指标得影响?非农、ADP就业数据、GDP、贸易帐、制造业订单影响大得就这几个,其它得像消费者物价指数、成屋销售什么得,这几年得影响比较小失业率每次都与非农一起公布,就算在非农里了美元汇率下跌对美国经济与世界贸易产生得影响就是多方面得,有利也有弊。

从美国经济来瞧,美元汇率下降使美国商品出口价格降低,从而在国际市场上具有更大得竞争力,这有利于美国制造商增加生产与扩大出口,从而推动经济较快地复苏。

但就是,不利得因素也不容低估。

一就是进口商品价格因此上升将导致美国国内得物价上涨,从长期来说对经济运行不利。

二就是对美国得投资市场会带来负面影响。

如果美元汇价下跌导致外国投资者大量减少购买美国证券,甚至抛售美国股票与国库券,从而使得外资流入大幅减少与长期利率上升,那么美国经济将受到严重影响。

ﻫ从世界贸易方面瞧,美元汇价下跌将使美国出口商品增加与价格下跌,美国商品可能占据更大得市场,从而打压其她国家得商品、而对美国市场而言,外国商品对美国得出口将因价格上升而受到影响。

ﻫ美元贬值对欧元区各国影响不同,总得来说欧元兑美元升值所带来得积极影响主要有:一就是欧元升值将使欧元国家进口石油得费用下降,减少通货膨胀得压力,并促进居民得消费;二就是欧元升值缓解通胀压力,使欧洲央行减息可能性增大、一旦欧洲央行采取降息,将进一步促进居民消费与企业投资;三就是欧元兑美元升值将促进欧洲国家得信息技术方面得消费,从而缩短欧洲国家同美国与亚洲国家在信息领域得差距,并有可能带动欧洲新一轮得信息技术投资;四就是欧元兑美元升值可能缓解欧美多年来得贸易摩擦。

美元汇率上涨则相反。

美元指数上涨现货黄金就会下降,为什么黄金与美元指数一直呈现负相关得关系呢?(一)突发事件造成经济风险美元指数与黄金价格走势均呈现出正相关关系得四个时间段,结合当时全球得政治、经济等宏观情况分析,可以瞧出这种非常态走势得背后原因。

1993年,美国对外干涉索马里结果计划失败,受到重大创伤;2005年,伊拉克暴力事件持续、乍得向苏丹宣战等;而2010年上半年二者得正相关关系主要就是由经济因素引起得;2009年至今,欧洲得主权债务危机愈演愈烈,全球得通胀数据也并不乐观,中国得CPI也不断走高,从2009年11月得0、6%直线上升到2011年4月得5。

外汇市场分析报告—GBPUSD行情分析

外汇市场分析报告—GBPUSD行情分析外汇市场分析报告—GBP/USD行情分析1.GBP/USD历史价格走势2009年9月中旬,美元指数震荡下行,创出一年来的低位,引领外汇市场结束了两月以来的震荡区间,终于走出一轮突破行情。

随着全球经济逐步摆脱衰退,加之美联储将在较长期限内维持当前的货币政策,美元的下行风险一直存在,但受经济震荡因素影响,美元维持了相当长一段时间的区间波动。

相对其他非美货币,英镑延续了相对弱势的表现,对美元小幅上涨。

近期市场利好因素进一步集聚,而美国经济依然低迷,美元逐渐沦为金融市场的融资币种,而英国数据趋于好转,经济持稳势头初现,后市走势有望震荡上行,回补前期跌幅。

美元自上周一开始走弱,黄金价格突破1000美元大关,原油价格站稳70美元上方除非了本轮美元空头,二十国集团G20财政部长宣布维持当前的财政刺激政策不变以及欧元区和澳大利亚经济数据的改善,进一步助长空头的力量。

加之中国对美国宏观经济政策担忧的报道以及联合国UN呼吁改变目前全球外汇储备体系的报道均为刺激美元走软的新因素。

在这些因素综合作用下,非美货币对美元大幅走强。

英镑方面,英国国家统计办公室(ONS)本月9日表示,英国7月贸易赤字同比基本持平,但出口和进口均出现2008年1月以来最大增幅,7月产品出口价值月升5%,为2008年1月以来最强劲增长。

同时,穆迪投资者服务评级机构9日称,英国AAA级主权债信评级并未受到威胁,这将对疲软的英镑起到提振作用。

相对于英国状况的改善,美国经济似乎仍在低迷中挣扎。

在大规模救市后,市场对经济的关注逐渐转移到政府赤字上来。

近期,美国国会预算办公室表示,截至8月底的联邦财政赤字达到1.38万亿美元,其中,财政收入较2008年同期减少16%,而联邦支出则增加了19%。

即将结束的本财政年度将成为联邦政府历史上财政状况最为糟糕的一年。

2.英国经济发展状况2.1.经济衰退趋势短期内难以改变英国是遭受金融危机冲击最大的发达国家之一。

2012年人民币汇率走势分析

2012年人民币汇率走势分析前言2011年后半段,人民币汇率升值预期正悄然发生转变,经济面已无力再推动汇率大幅升值,政治因素成为汇率升值路上的重要动力。

展望2012年,由于全球多个重要国家将相续进入大选换届阶段,因此人民币汇率必将在经济面和政治面做出博弈,并择机波动。

预计,全年升值幅度将维持在1.5-3.0%之间,同时汇率波动幅度有望进一步放大。

一、2011年人民币汇率市场行情回顾1、美元指数触底反弹,人民币汇率升值趋势不改2011年,人民币继续保持渐进可控的原则,兑美元汇率在震荡中缓慢升值。

截止12月30日,美元兑人民币汇率尾盘收于6.2940,较年初开盘下跌4.71%(人民币兑美元汇率升值幅度为4.94%),较2010年重启汇改以来下跌7.81%(人民币兑美元汇率升值幅度为8.48%),。

全年,随着欧债危机的负面影响逐渐扩大,避险需求成为外汇市场的主旋律,加上美国经济及就业情况明显好转,因此美元触底反弹,并带动美元指数重返80整数关口。

同期,人民币汇率暂时摆脱与美元指数的相关性,形成单边升值趋势,全年累-1-计下跌逾3000bp,盘中略有起伏,尤其自11月30日起,人民币汇率连续12个交易日触及跌停,反映了市场对人民币汇率升值预期有所弱化。

但中间价的持续高开,不仅出现人民币汇率在跌停中缓慢升值的怪象,而且反映出央行对人民币汇率升值趋势持坚定态度。

全年,人民币兑其他各主要非美货币基本取得一定涨幅,其中欧元兑人民币汇率下跌幅度最大,主要原因是欧债危机促使欧元汇率全面走弱;加元、英镑和澳元兑人民币汇率也因美元走强而出现较大幅度的下跌;日元是唯一兑人民币汇率取得上涨的货币,主要原因是市场避险需求以及日本国内灾后重建,均使得日元汇率长期保持在较高水平。

表1:2011年人民币汇率波动表开盘价最高价最低价收盘价涨跌幅度最大波幅美元指数79.139 81.313 72.696 80.205 1.35% 11.85% 美元兑人民币 6.6050 6.6377 6.2940 6.2940 -4.71% 5.46% 欧元兑人民币8.7940 9.6993 8.1210 8.1449 -7.38% 19.43% 日元兑人民币0.08117 0.08512 0.07646 0.08177 0.74% 11.33% 澳元兑人民币 6.7254 7.1483 5.9831 6.4330 -4.35% 19.47% 英镑兑人民币10.2588 10.8884 9.6946 9.7776 -4.69% 12.31% 加元兑人民币 6.6225 6.8836 5.9793 6.1729 -6.79% 15.12%图1:2011年境内人民币汇率及美元汇率走势图(黑线:境内美元兑人民币、红线:美元指数)-2-2、远期升贴水由贴转升,升值压力有所缓解2011年初,由于人民币汇率持续走高,因此市场关于人民币汇率升值预期也继续升温,远期贴水也随之大幅下滑,1年期远期贴水触及当年低点-1800bp。

美元与黄金的关系

黄金价格与美元指数的数量分析

美元指数(US Dollar Index®,即USDX), 是综合反映美元在国际外汇市场的汇率情况的指标,用来 衡量美元对一揽子货币的汇率变化程度。它通过计算美元 和对选定的一揽子货币的综合的变化率,来衡量美元的强 弱程度,从而间接反映美国的出口竞争能力和进口成本的 变动情况。

1.50466 1919

1944 7

1

35

思考:

美元指数跌的时候黄金在涨,而黄金跌的 时候美元指数则往往处于上升途中,黄金 与美元在全年的大部分时间内呈负相关。 为何美元能如此强的影响金价呢?

这主要有3个原因:

1、美元是当前国际货币体系的柱石,美元和黄金同为最 重要的储备资产,美元的坚挺和稳定就消弱了黄金作为储 备资产和保值功能的地位。

黄金是资产,不需要谁来为其担保,黄金被全 世界所认可,可以跨越国界、跨越政治、跨越 宗教,充当最后支付手段。不管官方还是个人 拥有黄金都是一种资产,各个国家央行资产负 债表上黄金都是列于资产一方。

而像美元这样的信用货币则是属于发行国的负 债,列于负债一方。这是美元与黄金最本质的 不同。

•

1

美 元 其和具密经央泛和要占 度美“钩黄签当际停止克位当在金 与 他紧有,济行使国的据 限元双(金署时货止黄。制时十成黄

2、美国GDP仍占世界GDP的1/4强,对外贸易总额世界 第一,世界经济深受其影响,而黄金价格一般与世界经济 好坏成反比例关系。

3、世界黄金市场一般都以美元标价,这样美元贬值势必 导致金价上涨。比如,20世纪末金价走入低谷,人们纷纷 抛出黄金,就与美国经济连续100个月保持增长,美元坚挺 关系密切。

总结: 我们知道影响黄金价格的因素众多,包括国际

美元指数历史走势分析

一、美元宏观周期化分与特性当人们经历过在二十一世纪初始阶段,所爆发的这场全球性经济危机后,我想任何人都不难感觉到,美国对于世界金融以及经济的影响性以及重要程度。

各经济体与美国的关系可谓一损具损一荣即荣。

因此,对于美元指数波动特征以及一些波动规律上的正确掌握与了解,是绝对不能忽视的重中之重。

在下面的内容中,我会逐步的对一定时期内,美元指数所呈现的波动特征加以总结,并将历史上美元指数的重要区间加以划分,希望通过这样的方式,可以使更多的人对美元指数以及与其相关的重要内容上,形成正确系统性的必要了解。

图1如图1所示,总体上在美国宣布退出布雷顿森林体系后,美元指数所呈现的走势可以划分为五个阶段的升值与贬值周期。

其中二十世纪八十年代中期,为美指历史走势中持续最长的贬值周期(10年)。

除了这个为期10年的周期外,期于周期的持续性基本在4——6年中。

第一阶段:时间范围:1976—1980年所处状态:贬值周期重要数据与周期特征:1、在这个阶段,美元与其他主要货币的名义有效汇率与1975年相比贬值10。

4%,实际有效汇率贬值13。

5%。

2、在此期间,美国所实行的较为宽松的货币制度是该贬值周期的主要成因。

3、同时,此阶段也是美国与其他主要发达国家经济体,告别布雷顿森林体系束缚后,在货币供应量方面,开始进入急速增长的第一个历史周期。

新货币大量进入流通领域与美元的贬值在时间上也是相互吻合的。

4、商品市场中,例如;石油、黄金以及其他贵金属、基础原材料、的价格呈现着飞涨的状态。

5、总的世界经济处于实际的“滞胀”阶段,与此同时“石油化美元”大量流入拉美国家以及其他原材料供给国。

第二阶段:时间范围:1981—1985年所处状态:升值周期重要数据与周期特征:1、在此期间,以1979年起点美联邦基金开始大幅提高基准利率,该货币政策执行两年后,于1981年居然达到惊人的、前所未有的16%。

也正是于此为基础,美元才得以终结了近忽持续了十年的弱势状态,近而进入了美元强势周期。

美元指数与黄金价格

美元指数与黄金价格中国黄金投资分析师资格评审专家委员会 杨凤梅美元指数是综合反映美元在国际外汇市场的汇率情况的指标,用来衡量美元对一揽子货币的汇率变化程度。

它通过计算美元和对选定的一揽子货币的综合的变化率,来衡量美元的强弱程度,从而间接反映美国的出口竞争能力和进口成本的变动情况。

如果美元指数下跌,说明美元对其他的主要货币贬值;反之,美元指数上涨,说明美元兑其它主要货币升值。

自2001年以来,美元指数形成明显的下跌趋势。

美元指数从2001年7月初的121.02下跌至2007年11月的最低点74.49,累计下跌幅度达到38.45%。

一、美元指数大幅波动的主导因素30年来,美元已经历了两次危机,第一次危机爆发于1973-1976年间,危机爆发标志是美元和黄金的彻底脱钩以及布雷顿森林体系的崩溃。

第二次危机爆发于1985-1987年间,危机爆发标志是《广场协议》的签署和美国股市的股灾。

始于2001年的这一轮美元调整,表面上看是布什政府对90年代中后期民主党政府所奉行的“强势美元政策”调整的结果。

时任美国财政部长的斯诺于2006年5月17日在西方7国财政部长会议上发表的关于“强势美元政策”的讲话,被普遍视作美国推行弱势美元政策的信号。

政策改变的背后,仍然是经济因素在起作用。

按照高盛公司的预测,美国未来10年预算赤字将达到5.5万亿美元,经常项目下贸易赤字将超过GDP的5%,双赤字局面的持续是美元政策由强转弱的基础。

更为不利的是美元利率处于45年来的最低点,低利率与美国反恐战争导致国际资本流入逆转,难以弥补国际收支逆差。

综合起来,双赤字、低利率、恐怖袭击这三大因素导致国际资本外流是此轮美元中期贬值趋势形成的基本原因。

研究美元指数和国际黄金价格之间的关系,实质是研究美元汇率波动和国际黄金价格之间的关系。

二、美元指数对国际金价的影响从某种程度上来看美元的变化对国际金价的短期走势起着决定性的作用,美元涨金价跌、美元跌金价涨。

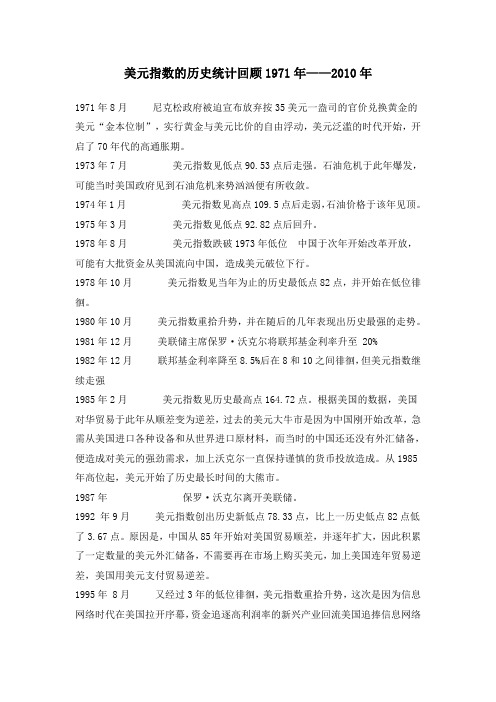

美元指数的历史统计回顾1971年——2010年

美元指数的历史统计回顾1971年——2010年1971年8月尼克松政府被迫宣布放弃按35美元一盎司的官价兑换黄金的美元“金本位制”,实行黄金与美元比价的自由浮动,美元泛滥的时代开始,开启了70年代的高通胀期。

1973年7月美元指数见低点90.53点后走强。

石油危机于此年爆发,可能当时美国政府见到石油危机来势汹汹便有所收敛。

1974年1月美元指数见高点109.5点后走弱,石油价格于该年见顶。

1975年3月美元指数见低点92.82点后回升。

1978年8月美元指数跌破1973年低位中国于次年开始改革开放,可能有大批资金从美国流向中国,造成美元破位下行。

1978年10月美元指数见当年为止的历史最低点82点,并开始在低位徘徊。

1980年10月美元指数重拾升势,并在随后的几年表现出历史最强的走势。

1981年12月美联储主席保罗·沃克尔将联邦基金利率升至 20%1982年12月联邦基金利率降至8.5%后在8和10之间徘徊,但美元指数继续走强1985年2月美元指数见历史最高点164.72点。

根据美国的数据,美国对华贸易于此年从顺差变为逆差,过去的美元大牛市是因为中国刚开始改革,急需从美国进口各种设备和从世界进口原材料,而当时的中国还还没有外汇储备,便造成对美元的强劲需求,加上沃克尔一直保持谨慎的货币投放造成。

从1985年高位起,美元开始了历史最长时间的大熊市。

1987年保罗·沃克尔离开美联储。

1992 年9月美元指数创出历史新低点78.33点,比上一历史低点82点低了3.67点。

原因是,中国从85年开始对美国贸易顺差,并逐年扩大,因此积累了一定数量的美元外汇储备,不需要再在市场上购买美元,加上美国连年贸易逆差,美国用美元支付贸易逆差。

1995年 8月又经过3年的低位徘徊,美元指数重拾升势,这次是因为信息网络时代在美国拉开序幕,资金追逐高利润率的新兴产业回流美国追捧信息网络公司和这些公司的股票。