企业所得税月(季)度预缴纳税申报表(A类)

A20000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)

减:减免所得税额(填写A201030)

减:实际已缴纳所得税额 减:特定业务预缴(征)所得税额 本期应补(退)所得税额(11-12-13-14)\ 税务机关确定的本期应纳所得税额 0.00

汇总纳税企业总分机构税款计算 16 17 18 19 20 21 附报信息 小型微利企业 高新技术企业 期末从业人数 谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》《中华人民共和国企业所得税法实施条例》以及有关税 收政策和国家统一会计制度的规定填报的,是真实的、可靠的、完整的。 法定代表人(签章): 纳税人公章: 会计主管: 填表日期: 年 月 日 代理申报中介机构公章: 经办人: 经办人执业证件号码: 代理申报日期: 年 月 日 受理日期: 年 月 日 年 月 日 □ 是 □ 是 □ 否 □ 否 科技型中小企业 技术入股递延纳税事项 □ 是 □ 是 □ 否 □ 否 总机构填报 总机构本期分摊应补(退)所得税额(17+18+19) 其中:总机构分摊应补(退)所得税额(15×总机构分摊比例____%) 财政集中分配应补(退)所得税额(15×财政集中分配比例____%) 总机构具有主体生产经营职能的部门分摊所得税额(15×全部分支机构 分摊比例___%×总机构具有主体生产经营职能部门分摊比例____%) 分支机构填报 分支机构本期分摊比例 分支机构本期分摊应补(退)所得税额 0.00

A200000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)

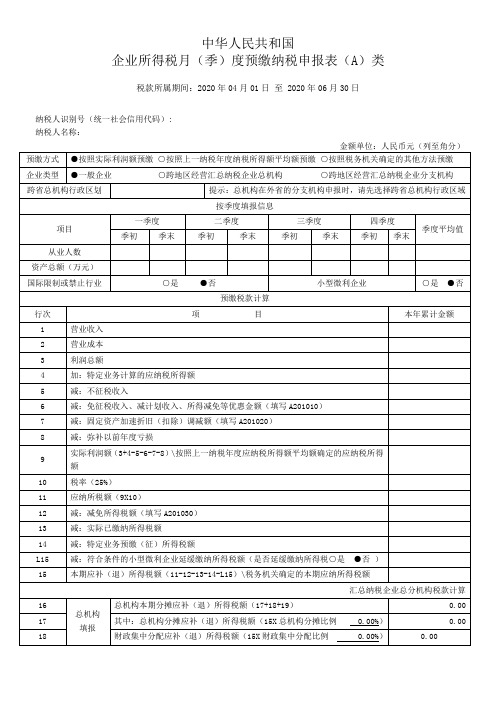

税款所属期间: 纳税人识别号(统一社会信用代码): 纳税人名称: 预缴方式 企业类型 预缴税款计算 行次 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 营业收入 营业成本 利润总额 加:特定业务计算的应纳税所得额 减:不征税收入 0.00 项 目 本年累计金额 □ 按照实际利润额预缴 □ 一般企业 □ 按照上一纳税年度应纳税 所得额平均额预缴 □ 跨地区经营汇总纳税企业 总机构 金额单位:人民币元(列至角分) □ 按照税务机关确定的其他 方法预缴 □ 跨地区经营汇总纳税企业 分支机构 年 月 日 至 年 月 日

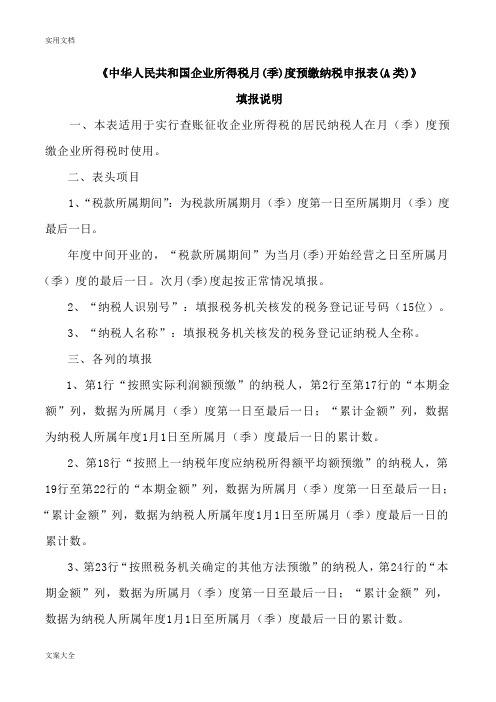

企业所得税月(季)度预缴纳税申报表(A类)填报说明

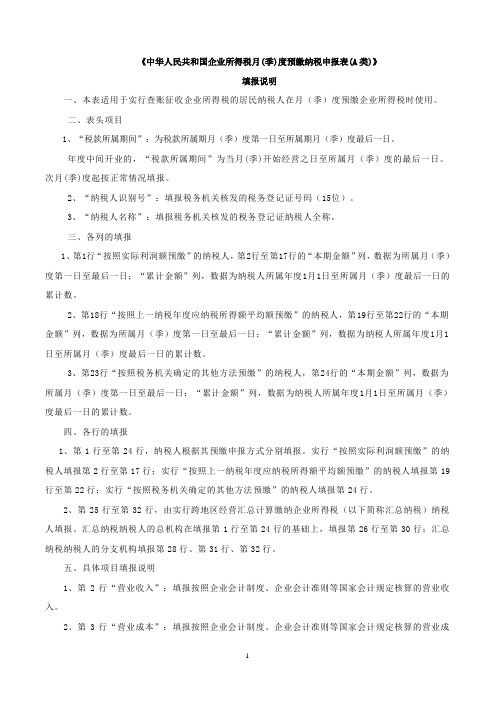

《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》填报说明一、本表适用于实行查账征收企业所得税的居民纳税人在月(季)度预缴企业所得税时使用。

二、表头项目1、“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人名称”:填报税务机关核发的税务登记证纳税人全称。

三、各列的填报1、第1行“按照实际利润额预缴”的纳税人,第2行至第17行的“本期金额”列,数据为所属月(季)度第一日至最后一日;“累计金额”列,数据为纳税人所属年度1月1日至所属月(季)度最后一日的累计数。

2、第18行“按照上一纳税年度应纳税所得额平均额预缴”的纳税人,第19行至第22行的“本期金额”列,数据为所属月(季)度第一日至最后一日;“累计金额”列,数据为纳税人所属年度1月1日至所属月(季)度最后一日的累计数。

3、第23行“按照税务机关确定的其他方法预缴”的纳税人,第24行的“本期金额”列,数据为所属月(季)度第一日至最后一日;“累计金额”列,数据为纳税人所属年度1月1日至所属月(季)度最后一日的累计数。

四、各行的填报1、第1行至第24行,纳税人根据其预缴申报方式分别填报。

实行“按照实际利润额预缴”的纳税人填报第2行至第17行;实行“按照上一纳税年度应纳税所得额平均额预缴”的纳税人填报第19行至第22行;实行“按照税务机关确定的其他方法预缴”的纳税人填报第24行。

2、第25行至第32行,由实行跨地区经营汇总计算缴纳企业所得税(以下简称汇总纳税)纳税人填报。

汇总纳税纳税人的总机构在填报第1行至第24行的基础上,填报第26行至第30行;汇总纳税纳税人的分支机构填报第28行、第31行、第32行。

五、具体项目填报说明1、第2行“营业收入”:填报按照企业会计制度、企业会计准则等国家会计规定核算的营业收入。

中华人民共和国企业所得税月(季)度预缴纳税申报表(A

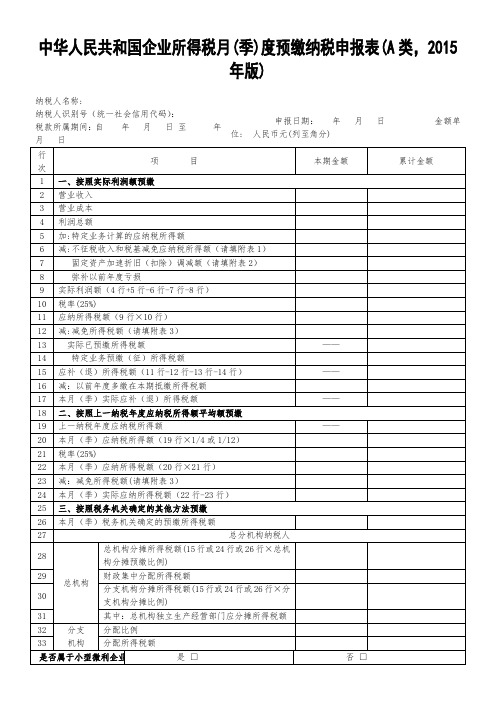

中华人民共和国企业所得税月(季)度预缴纳税申报表(A 类,2015年版)纳税人名称: 纳税人识别号(统一社会信用代码):税款所属期间:自 年 月 日 至 年申报日期: 年 月 日 金额单位: 人民币元(列至角分)将承担虚假申报、偷(逃)税的法律责任。

2.本表一式两份,一份纳税人留存,一份税务机关留存。

【使用说明】一、适用范围本表适用于实行查账征收企业所得税的居民纳税人在月(季)度预缴企业所得税时使用。

跨地区经营汇总纳税企业的分支机构年度汇算清缴申报适用本表。

二、表头项目1.“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的纳税人,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2. 本表“纳税人识别号(统一社会信用代码)”栏,填写税务登记证号码或统一社会信用代码。

3. 本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

三、各列次的填报1.第一部分,按照实际利润额预缴税款的纳税人,填报第2行至第17行。

其中:第2行至第17行的“本期金额”列,填报所属月(季)度第一日至最后一日的数据;第2行至第17行的“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

2.第二部分,按照上一纳税年度应纳税所得额平均额计算预缴税款的纳税人,填报第19行至第24行。

其中:第19行至第24行的“本期金额”列,填报所属月(季)度第一日至最后一日的数据;第19行至第24行的“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

3.第三部分,按照税务机关确定的其他方法预缴的纳税人,填报第26行。

其中:“本期金额”列,填报所属月(季)度第一日至最后一日的数额;“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

四、各行次的填报1.第1行至第26行,纳税人根据其预缴申报方式分别填报。

《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》 文档

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)税款所属期间:年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称: 金额单位: 人民币元(列至角分)填报说明一、适用范围本表适用于实行查账征收企业所得税的居民纳税人在月(季)度预缴企业所得税时使用。

跨地区经营汇总纳税企业的分支机构年度汇算清缴申报适用本表。

二、表头项目1.“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的纳税人,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2.“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3.“纳税人名称”:填报税务机关核发的税务登记证记载的纳税人全称。

三、各列次的填报1.第一部分,按照实际利润额预缴税款的纳税人,填报第2行至第17行。

其中:第2行至第17行的“本期金额”列,填报所属月(季)度第一日至最后一日的数据;第2行至第17行的“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

2.第二部分,按照上一纳税年度应纳税所得额平均额计算预缴税款的纳税人,填报第19行至第24行。

其中:第19行至第24行的“本期金额”列,填报所属月(季)度第一日至最后一日的数据;第19行至第24行的“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

3.第三部分,按照税务机关确定的其他方法预缴的纳税人,填报第26行。

其中:“本期金额”列,填报所属月(季)度第一日至最后一日的数额;“累计金额”列,填报所属年度1月1日至所属月(季)度最后一日的累计数额。

四、各行次的填报1.第1行至第26行,纳税人根据其预缴申报方式分别填报。

实行“按照实际利润额预缴”的纳税人填报第2行至第17行。

实行“按照上一纳税年度应纳税所得额平均额预缴”的纳税人填报第19行至第24行。

A06635《A200000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》

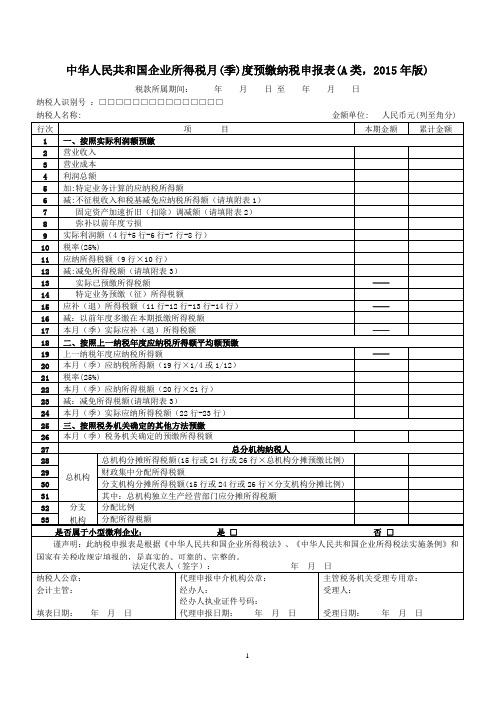

附件中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)国家税务总局2021年A200000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)税款所属期间:年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□A200000《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》填报说明一、适用范围本表适用于实行查账征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。

执行《跨地区经营汇总纳税企业所得税征收管理办法》(国家税务总局公告2012年第57号发布,2018年第31号修改)的跨地区经营汇总纳税企业的分支机构,除预缴纳税申报时填报外,在年度纳税申报时也填报本表。

省(自治区、直辖市和计划单列市)税务机关对仅在本省(自治区、直辖市和计划单列市)内设立不具有法人资格分支机构的企业,参照《跨地区经营汇总纳税企业所得税征收管理办法》征收管理的,企业的分支机构在除预缴纳税申报时填报外,在年度纳税申报时也填报本表。

二、表头项目(一)税款所属期间1.月(季)度预缴纳税申报正常经营的纳税人,填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报时不再填报。

2.年度纳税申报填报税款所属年度1月1日至12月31日。

(二)纳税人识别号(统一社会信用代码)填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称填报营业执照、税务登记证等证件载明的纳税人名称。

三、优惠及附报事项信息本项下所有项目按季度填报。

按月申报的纳税人,在季度最后一个属期的月份填报。

企业所得税月(季)度预缴纳税申报表(A)类

16

总机构

填报

总机构本期分摊应补(退)所得税额(17+18+19)

0.00

17

其中:总机构分摊应补(退)所得税额(15X总机构分摊比例0.00%)

0.00

18

财政集中分配应补(退)所得税额(15X财政集中分配比例0.00%)

0.00

○是 ●否

预缴税款计算

行次

项 目

本年累计金额

1

营业收入

2

营业成本

3

利润总额

4

加:特定业务计算的应纳税所得额

5

减:不征税收入

6

减:免征税收入、减计划收入、所得减免等优惠金额(填写A201010)

7

减:固定资产加速折旧(扣除)调减额(填写A201020)

8

减:弥补以前年度亏损

9

实际利润额(3+4-5-6-7-8)\按照上一纳税年度应纳税所得额平均额确定的应纳税所得额

●一般企业 ○跨地区经营汇总纳税企业总机构 ○跨地区经营汇总纳税企业分支机构

跨省总机构行政区划

提示:总机构在外省的分支机构申报时,请先选择跨省总机构行政区域

按季度填报信息

项目

一季度

二季度

三季度

四季度

季度平均值

季初

季末

季初

季末

季初

季末

季初

季末

从业人数

资产总额(万元利企业

中华人民共和国

企业所得税月(季)度预缴纳税申报表(A)类

税款所属期间:2020年04月01日 至 2020年06月30日

纳税人识别号(统一社会信用代码):

纳税人名称:

金额单位:人民币元(列至角分)

企业所得税月(季)度预缴纳税申报表(A类)填表说明书

《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》填报说明一、本表适用于实行查账征收企业所得税的居民纳税人在月(季)度预缴企业所得税时使用。

二、表头项目1、“税款所属期间”:为税款所属期月(季)度第一日至所属期月(季)度最后一日。

年度中间开业的,“税款所属期间”为当月(季)开始经营之日至所属月(季)度的最后一日。

次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人名称”:填报税务机关核发的税务登记证纳税人全称。

三、各列的填报1、第1行“按照实际利润额预缴”的纳税人,第2行至第17行的“本期金额”列,数据为所属月(季)度第一日至最后一日;“累计金额”列,数据为纳税人所属年度1月1日至所属月(季)度最后一日的累计数。

2、第18行“按照上一纳税年度应纳税所得额平均额预缴”的纳税人,第19行至第22行的“本期金额”列,数据为所属月(季)度第一日至最后一日;“累计金额”列,数据为纳税人所属年度1月1日至所属月(季)度最后一日的累计数。

3、第23行“按照税务机关确定的其他方法预缴”的纳税人,第24行的“本期金额”列,数据为所属月(季)度第一日至最后一日;“累计金额”列,数据为纳税人所属年度1月1日至所属月(季)度最后一日的累计数。

四、各行的填报1、第1行至第24行,纳税人根据其预缴申报方式分别填报。

实行“按照实际利润额预缴”的纳税人填报第2行至第17行;实行“按照上一纳税年度应纳税所得额平均额预缴”的纳税人填报第19行至第22行;实行“按照税务机关确定的其他方法预缴”的纳税人填报第24行。

2、第25行至第32行,由实行跨地区经营汇总计算缴纳企业所得税(以下简称汇总纳税)纳税人填报。

汇总纳税纳税人的总机构在填报第1行至第24行的基础上,填报第26行至第30行;汇总纳税纳税人的分支机构填报第28行、第31行、第32行。

五、具体项目填报说明1、第2行“营业收入”:填报按照企业会计制度、企业会计准则等国家会计规定核算的营业收入。

2023年企业所得税月(季)度预缴纳税申报表(A类)全套报表(带公式)

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

国家限制或禁止行业 代码

□是 √否 附报事项名称

小型微利企业 填报要求说明

√是 □否 金额或选项

K01002

□扶贫捐赠支出全额扣除(本年累计,元)

本年累计金额

Y01001

□软件集成电路企业优惠政策适用类型(多选:原政策/新政策)

□原政策

企业类型

跨省总机 构行政区划

√一般企业

□跨地区经营汇总纳税企业总机构

□跨地区经营汇总纳税企业分支机构

提示:总机构在外省的分支机构申报时,请先选择跨省总机构行政区划

按季度填报信息

项 目

一季度

季初

季末

二季度

季初

季末

三季度

季初

季末

四季度

季初

季末

季度平均值

从业人数

0

0

0

0

0

0

0

0

0

资产总额(万元)

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

上一纳税年度应纳税所得额

——

0

20

本月(季)应纳税所得额(19行×1/4或1/12)

0

0

21

税率(25%)

——

0

22

本月(季)应纳所得税额(20行×21行)

0Байду номын сангаас

0

23

三、按照税务机关确定的其他方法预缴

24

本月(季)确定预缴的所得税额

0

0

25

总分机构纳税人

26

总机构

总机构应分摊所得税额(15行或22行或24行×总机构应分摊预缴比例)

中华人民共和国

企业所得税月(季)度预缴纳税申报表(A类)

税款所属期间:年月日至年月日

纳税人识别号:

纳税人名称:金额单位:人民币元(列至角分)

行次

项目

本期金额

累计金额

1

一、按照实际利润额预缴

2

营业收入

3

营业成本

4

实际利润额

5

加:特定业务计算的应纳税所得额

0

0

6

减:不征税收入

0

0

7

免税收入

8

弥补以前年度亏损

9

实际利润额(4行+5行-6行-7行-8行)

10

税率(25%)

11

应纳所得税额

12

减:减免所得税额

0

0

13

减:实际已预缴所得税额

14

减:特定业务预缴(征)所得税额

15

应补(退)所得税额(11行-12行-13行-14行)

16

减:以前年度多缴在本期抵缴所得税额

17

本期实际应补(退)所得税额

——

0

18

二、按照上一纳税年度应纳税所得额的平均额预缴

0

0

27

财政集中分配所得税额

0

0

28

分支机构分摊所得税额(15行或22行或24行×总机构应分摊预缴比例)

29

其中:总机构独立生产经营部门应分摊所得税额

30

总机构已撤销分支机构应分摊所得税额

0

0

31

分支机构

分配比例

0

0

32

分配的所得税额(20行×21行)

0

0

谨声明:此纳税申报表是根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

法定代表人(签字):年月日

纳税人公章:

代理申报中介机构公章:

主管税务机关受理专用章:

会计主管:

经办人:

受理人:

经办人执业证件号码:

填表日期:年月日

代理申报日期:年月日

受理日期:年月日

国家税务总局监制