固定资产加速折旧(扣除)优惠明细表

固定资产加速折旧明细表以及填表说明

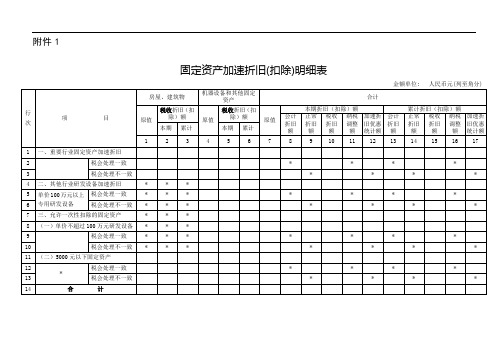

.附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分).填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

《固定资产加速折旧(扣除)明细表》及填报说明.doc

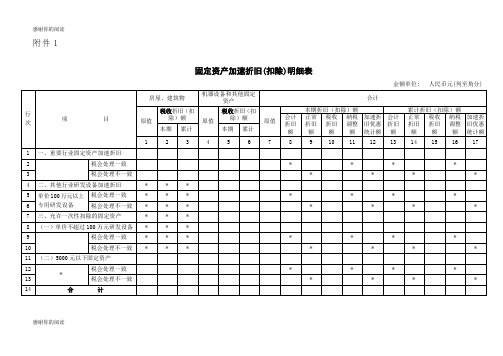

感谢你的阅读附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)感谢你的阅读填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧明细表以及填表说明审批稿

固定资产加速折旧明细表以及填表说明YKK standardization office【 YKK5AB- YKK08- YKK2C- YKK18】附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。

固定资产加速折旧(扣除)明细表填表说明

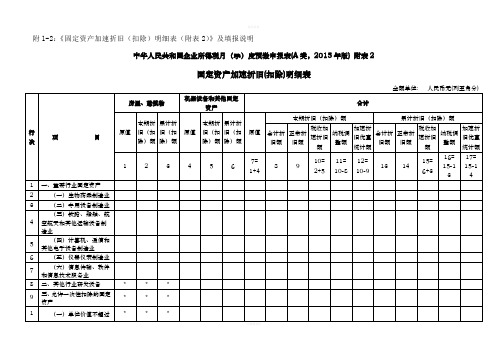

附1-2:《固定资产加速折旧(扣除)明细表(附表2)》及填报说明中华人民共和国企业所得税月(季)度预缴申报表(A类,2015年版) 附表2固定资产加速折旧(扣除)明细表填报说明一、适用范围1.本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号,以及此后扩大行业范围)规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

2.《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)规定的固定资产加速折旧,不填报本表。

3.本表主要任务:一是对税法上采取加速折旧,会计上未采取加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行纳税调减。

本表预缴时不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都采取加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

当税法折旧额小于会计折旧额(或正常折旧额)时,该项固定资产不再填写本表,当期数据按实际数额填报,年度内保留累计数。

主要包括以下情形:(1)会计采取正常折旧方法,税法采取缩短折旧年限方法,按税法规定折旧完毕的。

(2)会计采取正常折旧方法,税法采取年数总和法或双倍余额递减法方法的,税法折旧金额小于会计折旧金额的。

上述(1)、(2)情形,填写第8列、13列“会计折旧额”,第10列、15列“税收加速折旧额”,第11列、16列“纳税调整额”。

(3)会计和税法均采取加速折旧的,该类固定资产填报第9列、第14列“正常折旧额”,第10列、15列“税收加速折旧额”,第12列、17列“加速折旧优惠统计额”,当税法折旧金额小于按会计折旧金额时,不再填写本表。

二、有关项目填报说明(一)行次填报根据固定资产类别填报相应数据列。

1.第1行“一、重要行业固定资产”:生物药品制造业,专用设备制造业,铁路、船舶、航空航天和其他运输设备制造业,计算机、通信和其他电子设备制造业,仪器仪表制造业,信息传输、软件和信息技术服务业等行业的纳税人,按照财税〔2014〕75号文件规定,对于2014年1月1日后新购进固定资产在税收上采取加速折旧的,结合会计折旧政策,分不同情况填报纳税调减或者加速折旧优惠统计情况。

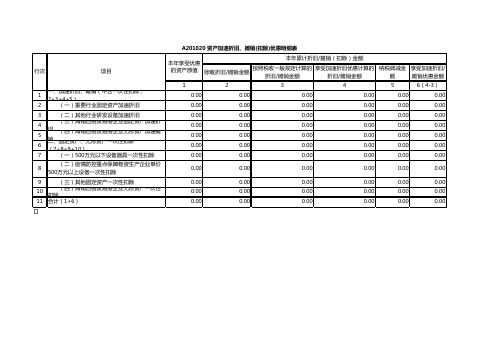

A201020 资产加速折旧、摊销(扣除)优惠明细表-

8

(二)疫情防控重点保障物资生产企业单价 500万元以上设备一次性扣除

9

(三)其他固定资产一次性扣除

10

(四)海南自由贸易港企业无形资产一次性 扣除

11 合计(1+6)

A201020 资产加速折旧、摊销(扣除)优惠明细表

本年享受优惠

本年累计折旧/摊销(扣除)金额

的资产原值

账载折旧/摊销金额

按照税收一般规定计算的 折旧/摊销金额

0.00 0.00 0.00

行次

项目

1

一、加速折旧、摊销(不含一次性扣除, 2+3+4+5)

2

(一)重要行业固定资产加速折旧

3

(二)其他行业研发设备加速折旧

4 5 6

(三)海南自由贸易港企业固定资产加速折 旧 (四)海南自由贸易港企业无形资产加速摊 销二、固定资产、无形资产一次性扣除 (7+8+9+10)

7

(一)500万元以下设备器具一次性扣除

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00

0.00 0.00 0.00

0.00 0.00 0.00

0.00 0.00 0.00

0.00 0.00 0.00

0.00 0.00 0.00

享受加速折旧优惠计算的 折旧/摊销金额

纳税调减金 额

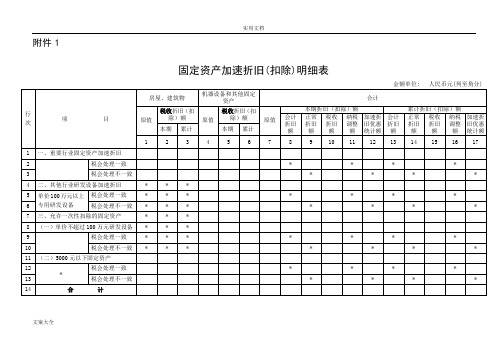

固定资产加速折旧(扣除)明细表 (2016最新版)

2

3

一、重要行业固定资产加速 折旧

税会处理一致

4 二、其他行业研发设备加速折旧 * 单价100万 5 元以上专 用研发设 6 备 7 8 9 10

税会处理一致 税会处理不一致

* *

三、允许一次性扣除的固定资产 * (一)单价不超过100万元 研发设备

税会处理一致 税会处理不一致

* * *

11 (二)5000元以下固定资产 12 13 14

固定资产加速折旧(扣除)明细表

纳税人识别号: 房屋、建筑物 税收折旧 (扣除) 额 原值 本期 累计 1 2 351 3

税会处理不一致

纳税人名称: 机器设备和其他固定资产 本期折旧(扣除)额 税收折旧(扣除)额 原值 本期 4 0 5 0 累计 6 0 7 0 0 0 * * * * * * * * * * * * * * 0 0 0 0 0 * * 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 * * 0 0 0 * 0 0 * 0 填表人: 0 0 0 0 0 * * 0 0 0 0 0 0 * * 0 0 * 原值 合计

所属行业

累计折旧(扣除)额

行 次

项

目

正常 加速折旧 加速折旧 正常折 会计折旧额 折旧 税收折旧额 纳税调整额 优惠统计 会计折旧额 税收折旧额 纳税调整额 优惠统计 旧额 额 额 额 8 0 * * 0 0 9 0 10 0 11 0 * 0 0 * * 0 0 0 0 * * 0 0 0 * * 0 0 0 0 * 0 12 0 0 * 0 0 * * 0 0 0 0 0 0 * * 0 13 0 * * 0 * * 0 0 14 0 15 0 16 0 * 0 17 0 0 * 0

税会处理一致 税会处理不一致

固定资产加速折旧(扣除)明细表(示例)

(实例采用最简单处理方法:1.税会一致;2.按所得税法规定折旧年限60%计算)

举例:A金属制品企业,2016年3月购进一台机器设备,原值10万元,不留残值。

企业采用缩

短折旧年限计提折旧,税会处理一致。

若按照一般规定分10年提折旧,每月折旧额=100000/10/12=833.33,每季折旧额

=833.33*3=2500

按照加速折旧分6年提折旧,每月折旧额=100000/6/12=1388.88,每季折旧额

=833.33*3=4166.67

固定资产加速折旧(扣除)明细表

金额单位: 人民币元(列至角分)

附件1

A105081 固定资产加速折旧、扣除明细表

(备注:3月份购进固定资产,4月才开始计提折旧,例子中A105081表实为4-12月累计发生数)。

固定资产加速折旧明细表以及填表说明书

实用文档附件1固定资产加速折旧(扣除)明细表金额单位: 人民币元(列至角分)文案大全填报说明一、适用范围及总体说明(一)本表作为《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2015年版)》的附表,适用于按照《财政部国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知》(财税〔2014〕75号)、《财政部国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等规定,享受固定资产加速折旧和一次性扣除优惠政策的查账征税的纳税人填报。

(二)《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发〔2009〕81号)、《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)规定的固定资产加速折旧,不填报本表。

(三)本表主要任务:一是对税法加速折旧,会计未加速折旧的固定资产,预缴环节对折旧额的会计与税法差异进行单向纳税调减。

当该固定资产的会计折旧额大于税法折旧额时,不再填写本表,预缴时也不作纳税调增,纳税调整统一在汇算清缴处理。

二是对于税法、会计都加速折旧的,对纳税人享受加速折旧优惠情况进行统计。

(四)填报要求1.税法折旧小于会计折旧后,本年度内预缴要保留“累计”和“原值”金额,“本期”不再填写。

当税法折旧额小于会计折旧额(或正常折旧额)时,在本年度内以后月(季)度申报时,该项固定资产此后月份、季度的折旧情况不再填写本表。

为便于统计优惠数据,按月申报的纳税人,本月折旧(扣除)金额不再填写,年度内保留累计数;按季申报的纳税人,对于季度中间月份税法折旧额小于会计折旧额的,季度申报时本期数按实际数额填报,年度内保留累计数。

例如:A汽车公司享受固定资产加速折旧政策,按季度预缴所得税,2018年5月,某项固定资产税法折旧额开始小于会计折旧额(其4月税法折旧额大于会计折旧额),其2季度申报时,本期数只填写4月份数额,累计数填写到4月份数额。