工程经济静态及动态分析算例

工程经济学第4章静态和动态评价指标(课堂PPT)

在不考虑资金时间价值的条件下,以方案的净收益回收项目

全部投入资金所需要的时间。

⑵计算公式 原理公式:

Pt

(CI CO)t 0

t 1

实用公式: Pt = T - 1+ 第(T 1)年的累计净现金流量的绝对值

第T年 的 净 现 金 流 量

式中:T——项目各年累计净现金流量首次为正值或零的年份。 ⑶评价准则:

Pt≤Pc,可行;反之,不可行。Pc为基准投资回收期。

注意:静态投资回收期一般从项目建设开始年算起,如果从项目

投产开始年计算,应予以特别注明。

上一页

返回

5

下一页

例1

某项目的净现金流量如表4.1所示,试求该项目的静态投资回收期。

表4.1 现金流量表

单位:万元

年份

1

2

3

4

5

6

7

8

9~12

净现金流量 -180 -250 -150 84 112 150 150 150

③收益率i刚好等于项目的基准收益率(基准贴现率i0 ),即技术方案(项目)的获利能力等于给定的 贴现率i0 ,即达到资本的最低获利要求。

17

• 若净现值大于零NPV>0,表明: 项目的获利能力高于贴现率,即高于资本的最低获利

要求;有附加收益! • 净现值小于零NPV<0,表明: 项目获利能力低于贴现率,即低于资本的最低获利要

上一页

返回

19

下一页

(5)净现值NPV的优缺点 • 净现值法的优点 1)计算较简便,考虑了资金的时间价值;考虑了项目

整个寿命期内的现金流入流出情况。全面、科学。 2)计算结果稳定;不会因现金流量的换算方法的不同

而带来任何差异。项目净现值的求算只要能避免重 复计算和漏算,那么,无论你采用总收入和总成本 分别贴现之差,还是采用净收益贴现,结果总是— 样的。

工程施工经济静态及动态分析算例

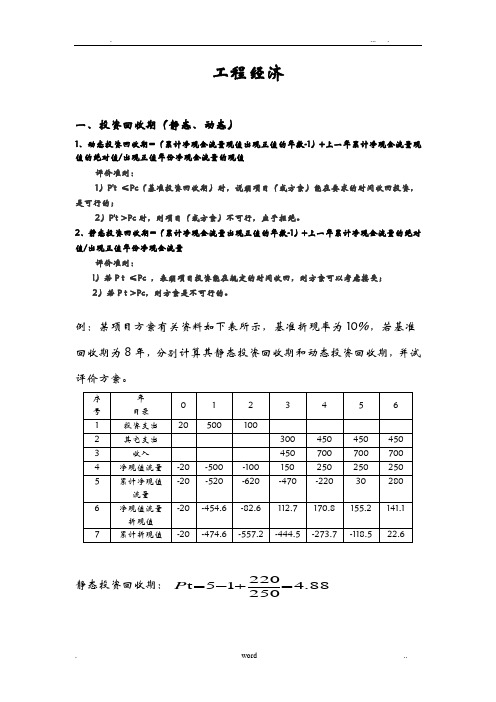

工程经济一、投资回收期(静态、动态)1、动态投资回收期=(累计净现金流量现值出现正值的年数-1)+上一年累计净现金流量现值的绝对值/出现正值年份净现金流量的现值评价准则:1)P't ≤Pc (基准投资回收期)时,说明项目(或方案)能在要求的时间收回投资,是可行的;2)P't >Pc 时,则项目(或方案)不可行,应予拒绝。

2、静态投资回收期=(累计净现金流量出现正值的年数-1)+上一年累计净现金流量的绝对值/出现正值年份净现金流量评价准则:l )若P t ≤Pc ,表明项目投资能在规定的时间收回,则方案可以考虑接受; 2)若P t >Pc ,则方案是不可行的。

例:某项目方案有关资料如下表所示,基准折现率为10%,若基准回收期为8年,分别计算其静态投资回收期和动态投资回收期,并试静态投资回收期:88.425022015t =+-=P动态投资回收期:84.51.1415.11816=+-=t P 由于项目方案的投资回收期小于基准的投资回收期,则该项目可行。

二、投资效果系数法(静态)投资效果系数:亦称投资收益率,是指项目在正常生产年份的年净收益和投资总额的比值。

(通常项目可能各年的净收益额变化较大,则应该计算生产期年均净收益额和投资总额的比率。

)公式:I YE =,(S E E ≥则可以接受,S E E <,则应当拒绝)E:投资收益率Y :正常生产年份净收益(年均净收益) I :投资总额例:有一临街商铺,面积约45平方米,售价约170万元,贷款85万,契税51000,每月还款9970元,每月物业管理费20每平方米,水电费每月400,目前在这个物业的周边,同等物业的月租金约是350元/平方米,如这个商铺要是买下并成功出租,那么,它的投资回报率将是多少呢?解:年投资计收益率=(每月租金*12个月)/商铺总价=(45*350)*12/170万=11.1%三、年折算费用法(静态)年折算费用:工程的固定资产投资及每年的运行管理维修费各换算为每年均等的费用后相加所得之和。

工程经济计算公式及例题

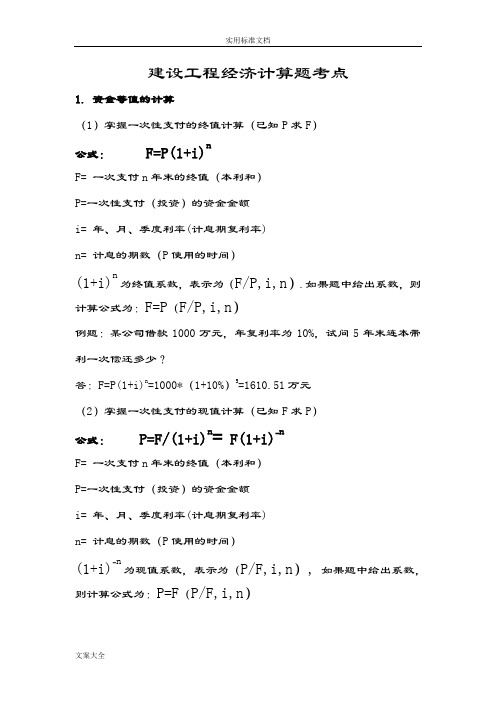

建设工程经济计算题考点1.资金等值的计算(1)掌握一次性支付的终值计算(已知P求F)n公式:F=P(1+i)F= 一次支付n年末的终值(本利和)P=一次性支付(投资)的资金金额i= 年、月、季度利率(计息期复利率)n= 计息的期数(P使用的时间)(1+i)n为终值系数,表示为(F/P,i,n).如果题中给出系数,则计算公式为:F=P(F/P,i,n)例题:某公司借款1000万元,年复利率为10%,试问5年末连本带利一次偿还多少?答:F=P(1+i)n=1000*(1+10%)5=1610.51万元(2)掌握一次性支付的现值计算(已知F求P)n= F(1+i)-n公式:P=F/(1+i)F= 一次支付n年末的终值(本利和)P=一次性支付(投资)的资金金额i= 年、月、季度利率(计息期复利率)n= 计息的期数(P使用的时间)(1+i)-n为现值系数,表示为(P/F,i,n),如果题中给出系数,则计算公式为:P=F(P/F,i,n)例题:某公司希望所投资项目5年末有1000万元资金,年复利率为10%,试问现在需一次性投资多少?答:P= F(1+i)-n =1000×(1+10%)-5=620.9万元(3)掌握等额支付系列的终值计算(已知A 求F )公式:F=A i i n1)1(-+F= 等额支付系列的终值(本利和)A= 年金,等额支付每一次支付的资金金额i= 年、月、季度利率(计息期复利率)n= 计息的期数(A 使用的时间)i i n 1)1(-+为等额支付系列的终值系数(年金终值系数),表示为:(F/A,i,n ),如果题中给出系数,则计算公式为:F=A (F/A,i,n )。

例题:某投资人若10年内每年末存10000元,年利率8%,问10年末本利和为多少?答:F=A i i n 1)1(-+=10000×%81%)81(10-+=144870元(4)掌握等额支付系列的现值计算(已知A 求P )公式:P=A n n i i i )1(1)1(+-+P=等额支付系列一次性支付(投资)的资金金额A= 年金,等额支付每一次支付的资金金额i= 年、月、季度利率(计息期复利率)n= 计息的期数(A 使用的时间)nn i i i )1(1)1(+-+为等额支付系列的现值系数(年金现值系数),符号表示为:(P/A,i,n ),则计算公式为:P=A (P/A,i,n )。

_课后答案《工程经济学》(第二版)都沁军[9页]

![_课后答案《工程经济学》(第二版)都沁军[9页]](https://img.taocdn.com/s3/m/06bc163c84254b35effd349a.png)

=1445.47(万元)

(4)求内部收益率

i1=8%,NPV1=1445.47

i2=10%,NPV2=-478.57

2.解:设该项目的投资为P,年净收益为A

则P/A=4

P=A(P/A,10%,Pt′)

即(P/A,10%,Pt′)=4

2940

2722

2521

2334

2702

3001

3242

累计净现金流量折现值

-13889

-16032

-18017

-15077

-12355

-9834

-7500

-4798

-1797

1445

(3)求净现值:

NPV=-15000(P/F,8%,1)-2500(P/F,8%,2)-2500(P/F,8%,3)+4000(P/A,8%,4)(P/F,8%,3)

=129290(万元)

费用年值AC=PC(A/P,8%,15)=15101(万元)

6.

由于PC1>PC2,选用方案2较经济。

7.有关方案组合及净现值计算见下表:

组合号

A B C

投 资

年净收益(0-10年)

NPV

1

0 0 0

0

0

0

2

1 0 0

200

42

58

3

0 1 0

375

68

43

4

0 0 1

400

75

年末

1

2

3

4

5

6

7

8

9

(完整word版)工程经济学案例分析所用公式及知识点总结

第一章建设项目财务评价一、投资估算1.固定资产投资估算⑴设备及工器具购置费、建筑安装工程费;工程建设其他费的估算:①生产能力指数估算法C2=C1*(Q2/Q1)x*f其中,C1 (C2):已建类似(拟建)项目的投资额; Q1 (Q2):已建类似(拟建)项目的生产能力;x:生产能力指数; f:综合调整系数。

②设备系数法C=E(1+f1P1+ f2P2+ f3P3+……)+I式中C——拟建项目投资额E——拟建项目设备费P1、P2、P3……——已建项目中建筑安装费及其他工程费等与设备费的比例f1、f2、f3……——由于时间因素引起的定额、价格、费用标准等变化的综合调整系数I——拟建项目的其他费用③主体专业系数法以拟建项目中投资比重较大,并与生产能力直接相关的工艺设备投资为基数,根据已建同类项目的有关统计资料,计算出拟建项目各专业工程(总图、土建、采暖、给排水、管道、电气、自控等)与工艺设备投资的百分比,据以求出拟建项目各专业投资,然后加总即为项目总投资。

其计算公式为:C=E(1+f1P’1+ f2P’2+ f3P’3+……)+I式中P’1、P’2、P’3…………——已建项目中各专业工程费用与设备投资的比重;其他符号同前。

拟建项目主厂房投资=工艺设备投资×(1+∑Ki)拟建项目工程费与工程建设其他费=拟建项目主厂房投资×(1+∑Ki)⑵预备费=基本预备费+涨价预备费①基本预备费=(工程费+工程建设其他费)*基本预备费率工程费=设备及工器具购置费+建筑安装工程费静态投资=工程费与工程建设其他费+基本预备费②涨价预备费PF=∑It[(1+f)t一1](其中:I t=建设期第t年的静态投资; f=建设期物价年均上涨率;)⑶固定资产投资方向调节税=(静态投资+涨价预备费)*投资方向调节税率⑷建设期贷款利息=∑(年初累计借款+本年新增借款/2)*贷款利率q j=(P j-1+1/2A j)iq j:建设期第j年应计利息;P j-1:建设期第j-1年末贷款本息和;A j:建设期第j年贷款额。

公路工程经济 第2章 工程经济静态分析.ppt

Gonglu Gongcheng Jingjixue

教学要求 教学演示 本章小结 复习思考

返回

公路工程经济学 第二章 工程经济静态分析

Gonglu Gongcheng Jingjixue

教学要求

1. 描述经济静态分析的方法; 2. 描述盈亏平衡分析的方法; 3. 计算不考虑资金时间价值时的方案比选。

投资效果系数越大,经济效益越高。

优点:计算简便 缺点:

1. 它是一种求得近似判别标准的方 法,因为它仅仅根据一年的数据 而未考虑该项目寿命期内的其他 年度;

2. 在一个项目的整个寿命期内,选 择有代表性的正常年份是比较困 难的;

3. 这种方法没有考虑项目寿命期间 现金流量的时间因素。

返回

公路工程经济学 第二章 工程经济静态分析

Gonglu Gongcheng Jingjixue

第二节 盈亏平衡分析法 1 盈亏平衡分析 2 非线性盈亏平衡分析

返回

公路工程经济学 第二章 工程经济静态分析

Gonglu Gongcheng Jingjixue

盈亏平衡分析

在一定的市场、生产能力的条件下,研究拟建项目成本与效益的平衡关系

的方法。其目的是通过分析生产产品用产的量原、料成和本材与盈利能力还之有间一的些关费系用,,找虽出

返回

公路工程经济学 第二章 工程经济静态分析

Gonglu Gongcheng Jingjixue

【例2-2】某项目的投资及年净收入如表所示,计算其投资回收期。

概念清晰,经济含义明确,方 法简单实用,不仅能在一定程 度上反映项目的经济性,而且 能反映项目的风险大小,能提 供一个未收回投资前承担风险 的时间。

(完整word版)工程经济学分析计算题

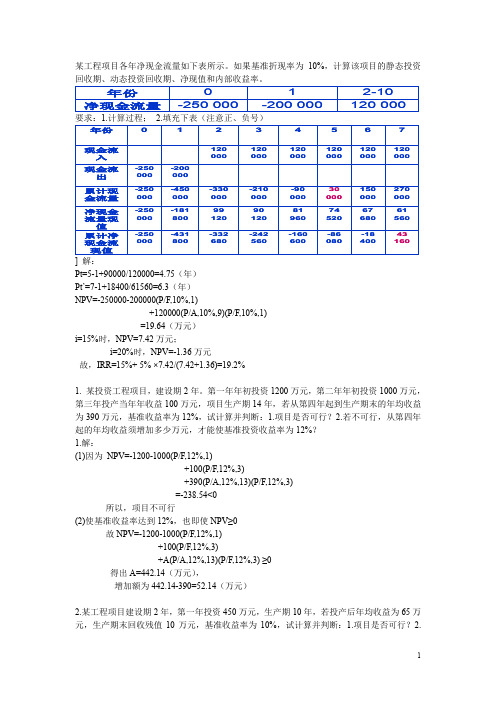

某工程项目各年净现金流量如下表所示。

如果基准折现率为10%,计算该项目的静态投资回收期、动态投资回收期、净现值和内部收益率。

要求:1.计算过程; 2.填充下表(注意正、负号)] 解:Pt=5-1+90000/120000=4.75(年) Pt’=7-1+18400/61560=6.3(年) NPV=-250000-200000(P/F,10%,1)+120000(P/A,10%,9)(P/F,10%,1) =19.64(万元) i=15%时,NPV=7.42万元;i=20%时,NPV=-1.36万元 故,IRR=15%+ 5% ×7.42/(7.42+1.36)=19.2%1. 某投资工程项目,建设期2年。

第一年年初投资1200万元,第二年年初投资1000万元,第三年投产当年年收益100万元,项目生产期14年,若从第四年起到生产期末的年均收益为390万元,基准收益率为12%,试计算并判断:1.项目是否可行?2.若不可行,从第四年起的年均收益须增加多少万元,才能使基准投资收益率为12%? 1.解:(1)因为 NPV=-1200-1000(P/F,12%,1)+100(P/F,12%,3)+390(P/A,12%,13)(P/F,12%,3) =-238.54<0 所以,项目不可行(2)使基准收益率达到12%,也即使NPV≥0 故NPV=-1200-1000(P/F,12%,1) +100(P/F,12%,3)+A(P/A,12%,13)(P/F,12%,3) ≥0 得出A=442.14(万元),增加额为442.14-390=52.14(万元)2.某工程项目建设期2年,第一年投资450万元,生产期10年,若投产后年均收益为65万元,生产期末回收残值10万元,基准收益率为10%,试计算并判断:1.项目是否可行?2.120 000-200 000-250 000净现金流量2-1010年份-18400676801500001200006-16060081960-900001200004-860807452030000120000543160-242560-332680-431800-250000累计净现金流现值615609012099120-181800-250000净现金流量现值270000-210000-330000-450000-250000累计现金流量-200000-250000现金流出120000120000120000现金流入73210年份项目的IRR是多少?(现金流量图及计算过程)2.解:(1)因为NPV=-450+65(P/A,10%,10)(P/F,10%,2)+10(P/F,10%,12)=-116.75<0所以,项目不可行(2) i=5%时,NPV=10.82万元;i=8%时,NPV=-72.12万元故,IRR=5%+ 3% ×10.82/(10.82+72.12)=5.36%3.某公司有3个独立方案A,B,C,寿命期均为10年,期初投资和每年净收益如下表所示,当投资限额为800万元时,用互斥方案组法求出最优方案组合。

工程经济分析的基本原理

(二)质量可比 1.符合国家规定的质量标准;

k E k1 E k0

2.当某一技术程序设计案的产品质量很大提高,对方案的比

较有显暑影响时,利用效果系数k,作质量可比的修正运算:

(三)品种可比 产品品种是企业在计划期产品品种的名称、规格和数量。

19

2、消耗费用可比原则

在计算比较费用指标时,不仅要计算和比较方 案本身的各种费用,还应考虑相关费用,并且应采 用统一的计算原则和方法来计算各种费用。

16

(二)相对的经济效益指标 1.静态差额收益率(具体见第三章) 2.静态差额投资回收期

17

三、工程经济分析的比较原理

1、满足需要可比原则 (一)产量可比 1.产量相等时,其投资和经营成本直接比较。 2.产量不等且差别不显著时,可用单位产品投资额和单位产 品经营成本相比较。 3.产量不等且差别显著时,可重复建设一个方案,再用上述 方法比较。

(二)不同时期发生的费用必须考虑时间价值 资金与时间有着密切关系,资金放着不用,造成资金

积压,不会产生利润,并且还要付出利息,等于资金损失。

22

设有资金为P元,每年的利息率为i(利息率是所获得 的利息额与本金之比,通常用百分比来表示),一年后的 本利之和为P (1+i),两年后的本得之和为P (1+i)2, n年后的本利之和为F,则:

20

3、价格可比原则

必须采用合理的一致的价格。 “合理价格”:价格必须正确反映产品价值,各种产 品之间的比价必须合理。 “一致价格”:价格种类的一致。 分析近景技术方案时,应统一使用现行价格,而在分 析远景技术方案,则应统一使用远景价格。

21

4、时间因素可比原则

(一)经济寿命不同的技术方案作经济效益比较时, 必须采用相同的计算期。 1.寿命周期有倍数关系时取最小公倍数; 2.没有倍数关系,取20年为计算期; 3.投入期、服务期、退役期不一致导致寿命周期不同,应采 用相同的计算期。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

工程经济一、投资回收期(静态、动态)1、动态投资回收期=(累计净现金流量现值出现正值的年数-1)+上一年累计净现金流量现值的绝对值/出现正值年份净现金流量的现值静态投资回收期:88.425022015t =+-=P动态投资回收期:84.51.1415.11816=+-=t P 由于项目方案的投资回收期小于基准的投资回收期,则该项目可行。

二、投资效果系数法(静态)投资效果系数:亦称投资收益率,是指项目在正常生产年份的年净收益和投资总额的比值。

(通常项目可能各年的净收益额变化较大,则应该计算生产期内年均净收益额和投资总额的比率。

)公式:I YE =,(S E E ≥则可以接受,S E E <,则应当拒绝)E:投资收益率Y :正常生产年份净收益(年均净收益) I :投资总额例:有一临街商铺,面积约45平方米,售价约170万元,贷款85万,契税51000,每月还款9970元,每月物业管理费20每平方米,水电费每月400,目前在这个物业的周边,同等物业的月租金约是350元/平方米,如这个商铺要是买下并成功出租,那么,它的投资回报率将是多少呢?解:年投资计收益率=(每月租金*12个月)/商铺总价=(45*350)*12/170万=11.1%三、年折算费用法(静态)年折算费用:工程的固定资产投资及每年的运行管理维修费各换算为每年均等的费用后相加所得之和。

公式是:Zj=Cj+Pj*Rc ,其中Zj 表示折算费,Cj 表示年运营费,Pj 表示投资额,Rc 表示基准投资率。

例:某工程有四个实施方案可供选择,各方案的应用环境相同。

四个方案的投资额依次是60万元、80万元、100万元、120万元;四个方案的年运行成本依次是16万元、13万元、10万元和6万元。

若基准投资率为10%,则采用折算费用法的最优方案为? 解:甲的折算费用=(16+60×10%)万元=22万元; 乙的折算费用=(13+80×10%)万元=21万元; 丙的折算费用=(10+100×10%)万元=20万元; 丁的折算费用=(6+120×10%)万元=18万元。

在多方案比较时,可以选择折算费用最小的方案即选择最优方案为丁。

四、净现值法、净年值法(动态)1、净现值(NPV ):是指按一定的折现率(基准收益率),将投资项目寿命周期内所有年份的净现金流量折现到计算基准年(通常是投资之初)的现值累加值。

()()()()∑∑==--=+-=nt tnt tt t i F P CO CI i CO CI NPV 00,,/10≥NPV 项目可接受,0<NPV 项目不可接受。

例:解:NPV =-1000+300×(P /A ,10% ,5)=-1000+300×3.791=137.3 ≥0项目可行2、净年值(NAV ):是将方案各个不同时点的净现金流量按基准收益率折算成与其等值的整个寿命期内的等额支付序列年值后再进行评价、比较和选择的方法。

()()()()()()()⎪⎪⎭⎫ ⎝⎛⎥⎦⎤⎢⎣⎡--=⎥⎦⎤⎢⎣⎡-==∑∑=-=n i F A t n i P F CO CI n i P A n i F P CO CI n i P A NPV NAV n t t n n t t ,,/,,/,,/,,/,,/0000000在独立方案或单一方案评价时,NAV ≥0,方案可以考虑接受。

在多方案比较中,净年值越大方案的经济效果越好。

max{NAVj ≥ 0}例:有A 、B 两个方案,A 方案的寿命期为15年,经计算其净现值为100万元;B 方案的寿命期为10年,经计算其净现值为85万元。

设基准折现率为10%,试比较两个方案的优劣。

解:()()()()()()万元万元834.1316275.08510%,10,/85,,/147.1313147.010015%,10,/100,,/00=⨯=⨯===⨯=⨯==P A n i P A NPV NAV P A n i P A NPV NAV B B A A五、净现值比率法(动态)净现值率是指按基准折现率计算的方案寿命期内的净现值与其全部投资现值的比率。

公式:P I NPVNPVR =,I p :总投资现值独立方案或单一方案,NPVR ≥0时方案可行。

多方案比选时,max{NPVRj ≥0}。

当投资没有限制时,进行方案比较时,原则上以净现值为判别依据。

仅当投资有限制或约束时,才需要考虑单位投资效率。

净现值率主要用于多方案的优劣排序。

六、内部收益率法(动态)内部收益率(IRR ):又称内部报酬率,是指项目在计算期内各年净现金流量现值累计等于零时的折现率。

∑=-=+-nt tt IRR CO CI 00)1()( 当 IRR ≥i0 时,则表明项目的收益率已达到或超过基准收益率水平,项目可行; 当 IRR <i0 时,则表明项目不可行。

例:某项目净现金流量如下表,假设基准收益率为15%,用IRR 来判断方案的可行性。

解:()()()()()()()()()()()()()()万元万元先分别设02.45,15.0,/404,15.0,/403,15.0,/202,15.0,/301,15.0,/20100126.45,12.0,/404,12.0,/403,12.0,/202,12.0,/301,12.0,/20100%15%,122121-=+++++-==+++++-===F P F P F P F P F P i NPV F P F P F P F P F P i NPV i i ()()()()()%15%5.13%12%1502.4126.4126.4%12122111<=-++=-++=i i i NPV i NPV i NPV i IRR 用内插法算出:因此该方案不可行。

七、寿命期相同的互斥方案的选择1、差额净现值法:对于寿命期相同的互斥方案,利用不同方案间的差额净现金流量在一定的基准折现率条件下计算出的累计折现值即为差额净现值。

若ΔNPV ≥0,则表明增加的投资在经济上是合理的即投资大的方案优于投资小的方案; ΔNPV <0 ,则说明投资小的方案更经济。

2、差额内部收益率法:是指进行比选的两个互斥方案的各年净现金流量的差额的折现值之和等于零时的折现率。

若ΔIRR >i0,则投资大的方案为优选方案; 若ΔIRR <i0,则投资小的方案为优选方案。

公式:()()[]()()()()()()()()()IRR NPV IRR NPV IRR NPV IRR NPV IRR CO CI IRR CO CIIRR CO CI CO CIB A B A tnt t B B tnt t A Atnt t B B t A A∆=∆=∆-∆⇒=∆+--∆+-=∆+----=-=-=∑∑∑即0011010例:单位:万元 基准折现率:10%八、寿命期不相同的互斥方案的选择寿命期不等时先要解决方案间时间上的可比性问题:可通过设定共同的分析期或者给寿命期不等于共同分析期的方案选择合理的方案持续假定或余值回收假定。

常用方法:1、年值法是指投资方案在计算期的收入及支出,按一定的折现率换算成等值年值,用以评价或选择方案的一种方法。

年值法使用的指标有NAV(净年值法)与AC(费用年值法),用年值法进行寿命期不等的互斥方案比选,隐含着一个假设:各备选方案在其寿命期结束时均可按原方案重复实施或以与原方案经济效果水平相同的方案接续。

例:有两个互斥型方案如表所示。

若基准收益率为15%,试选择较优方案。

解:NAVA =600-850(A/P,15%,3)=227.7(万元)NAVB =680-1000(A/P,15%,4)=329.7(万元)因为NAVB >NAVA,故方案B优于方案A。

2、最小公倍数法是以不同方案使用寿命的最小公倍数作为研究周期,在此期间各方案分别考虑以同样规模重复投资多次,据此算出各方案的净现值,然后进行比选。

例:单位:万元基准折现率:12%1200解:由于寿命期不等,设定共同的分析期为最小公倍数,则A 方案重复4次,B 方案重复3次。

现金流量图如下:解:()()()()()()()()()A B V NP V NP A P F P F P V NP A P F P F P F P V NP B ABA优于方案方案万元万元⇒'<'=+---='=+----='1.185624%,12,/48016%,12,/12008%,12,/120012007.128724%,12,/36018%,12,/80012%,12,/8006%,12,/800800九、线性盈亏平衡分析盈亏平衡分析的公式为:生产总成本=销售收人总成本(C )=固定成本(F C )+单位可变成本(V )⨯总产销量(Q )销售收入(S )(扣除税金)=产品销售单价(P )⨯ (1—销售税率t )⨯总产销量(Q )即:Q T P Q t P VQ C F )()1(-=-=+式中:T ——产品销售税金及附加。

盈亏平衡点产量点=V T P C Vt P C FF --=--)1( 盈亏平衡点生产能力利用率=%1001)1(0⨯⨯--Q V t P C F式中:Q ——设计生产能力的产量 生产能力利用率越低越好。

盈亏平衡点产量=设计生产能力0Q ⨯盈亏平衡点生产能力利用率360例:某建设项目年设计生产能力为10 000台,产品单台销售价格为800元,年固定成本为132万元,单台产品可变成本为360元,单台产品销售税金为40元。

试求盈亏平衡点的产量、销售收入和生产能力利用率。

解: 盈亏平衡点的产量=产品销售税金单位可变动成本产品单价年固定成本--则:盈亏平衡点的产量=)(264403608001320000万元=--盈亏平衡点的生产能力利用率=%10010⨯⨯--Q T V P C F =%33%10010000)40360800(1320000=⨯⨯--2017年11月21日。