国际税收

国际税收

2非居民税收管理

2.2.2 什么是非居民企业? 非居民企业,是指依照外国(地区)法律成立且实际管理 机构不在中国境内,但在中国境内设立机构、场所的,或 者在中国境内未设立机构、场所,但有来源于中国境内所 得的企业。 非居民企业分为两种类型: (一)在中国境内设立机构、场所的企业,主要是外国企业 在中国境内的分公司或常驻代表机构,承包工程作业和提 供劳务的企业。 (二)在我国境内未设机构、场所,但有来源于中国境内 所得,主要是转让财产所得,股息、红利等权益性投资所 得,利息所得,租金所得,特许权使用费所得和其他所得 。

2非居民税收管理

特许权使用费所得 特许权使用费收入,是指非居民企业向我国境内企业提供 专利权、非专利技术、商标权、著作权以及其他特许权的 使用权取得的收入。 特许权使用费收入,按照合同约定的特许权使用人应付特 许权使用费的日期确认收入的实现。 股息、红利等权益性投资收益和利息、租金、特许权使用 费所得,以收入全额为应纳税所得额。收入全额是指非居 民企业向支付人收取的全部价款和价外费用。 其他所得 其他所得,指上述列举项目以外的其他所得,如担保费等 。

2非居民税收管理 2.2.3居民企业和非居民企业在纳税义务上的区别

居民企业是就其来源于中国境内、境外的所得缴纳企业所 得税。 非居民企业在中国境内设立机构、场所的,应当就其所设 机构、场所取得的来源于中国境内的所得,以及发生在中 国境外但与其所设机构、场所有实际联系的所得,缴纳企 业所得税。 非居民企业在中国境内未设立机构、场所的,或者虽设立 机构、场所但取得的所得与其所设机构、场所没有实际联 系的,应当就其来源于中国境内的所得缴纳企业所得税。

案例

某工业企业,申请向其境外台湾母公司支 付专有权利使用和特许费,美金11万元, 问:涉及哪些国际税收?

国际税收名词解释

国际税收名词解释国际税收是指不同国家之间的税收政策和税务规定。

在全球化的背景下,国际税收成为了跨国公司和个人在不同国家之间开展业务活动和贸易往来时必须面对的重要问题。

以下是几个与国际税收相关的名词解释。

1. 税收协定(Tax Treaty):也称为双重征税协定,在两个或多个国家之间签订,目的是解决跨国企业或个人的所得税双重征税问题。

税收协定规定了双方国家对于特定所得项目的征税权和减免税的政策。

2. 永久性机构(Permanent Establishment):指跨国企业在一个国家设立的足够稳定和持续的业务机构,如分公司、办事处等。

国际税收法规定,只有跨国企业在某个国家设立的永久性机构才能在该国征税。

3. 跨国转移定价(Transfer Pricing):指跨国企业在不同国家间进行内部交易时所确定的价格。

由于跨国企业通常会通过调整内部交易价格来避税或降低税负,许多国家对跨国转移定价实施了相应的监管措施,以确保公司在各个国家公平、合理地缴纳税款。

4. 避税(Tax Avoidance):指合法的通过利用税法规定,合理降低纳税义务的行为。

避税通常是在合法合规的范围内进行的,企业或个人通过寻找税法规定的漏洞或薄弱环节来减少纳税。

5. 逃税(Tax Evasion):指通过违法手段故意逃避纳税义务的行为。

逃税包括故意虚报收入、隐瞒收入、提供虚假凭证等方式,通常被视为非法行为,并受到国际社会和各国法律的严厉打击。

6. 税收海外避免(Tax Haven):指一些国家或地区通过特殊的税收政策和法律体系来吸引跨国企业和个人将利润和财富转移到其境外以降低纳税负担。

税收海外避免通常被用作一种避税手段,但在一些情况下也可能合法合规。

7. 全球所得原则(Worldwide Income Principle):指某些国家采用的一种税收原则,根据该原则,该国居民的全球所得应当纳税,无论其所得是否在国内或境外获得。

这种原则与源泉征税原则相对,后者只对境内所得征税。

国际税收简述

财政学

8

第三节 国际重复征税的产生和消除

❖ 一、国际重复征税的产生

2024/3/20

国际重复征税问题产生的主要原因,是有关国家对同 一或不同跨国纳税人的同一课税对象或税源行使税收管辖 权的交叉重叠或冲突。这种税收管辖权的重叠主要有以下 几种形式:

(1)收入来源地管辖权与居民管辖权的重叠。

(2)居民管辖权与居民管辖权的重叠。 (3)收入来源地管辖权与收入来源地管辖权的重叠。 (4)当一个纳税人同时具有两个国家国籍的情况下,也会造 成这两个国家同时对其行使公民管辖权的交叉或重叠,造 成国际重复征税。

财政学

22

第四节 国际避税与反避税

❖ 三、国际反避税的措施

2024/3/20

(二)运用正常交易价格原则调整转让定价

▪ 调整转让定价的方法主要有三种:

▪ 第一,可比非受控价格法。也称不被控制的价格法,即比照 没有任何人为控制因素的、卖给无关联买主的价格来确定。

❖二、税收管辖权的类型

2024/3/20

(一)地域管辖权

▪ 一个主权国家按照领土原则(又称属地原则)所 确立起来的税收管辖权,称为地域管辖权。在实 行地域管辖权的国家,以收益、所得来源地或财 产存在地为征税标志。也就是说,它要求纳税人 就来源于本国领土范围内的全部收益、所得和财 产缴税。

国际税收名词解释

一、术语解释第一章1.国际税收国际税收的概念目前有两种含义:一是在开放的经济条件下因纳税人的经济活动扩大到境外以及国与国之间税收法规存在差异或相互冲突而带来的一些税收问题和税收现象;二是从某一国家的角度看,国际税收是一国对纳税人的跨境所得和交易活动课税的法律、法规的总称。

然而,国与国之间的税收关系是国际税收的本质所在。

国家之间的税收关系主要表现在以下两个方面:(1)国与国之间的税收分配关系;(2)国与国之间的税收协调关系。

2.涉外税收“涉外税收”一词通常是指专门为本国境内的外国人、外国企业或外商投资企业设置的税种,如我国在1991年开征的外商投资企业和外国企业所得税(该税在2008年废止)、1994年税制改革前的工商统一税和个人所得税均属于我国的涉外税收。

尽管涉外税收主要是针对外国纳税人或外资企业,但它仍然属于国家税收的范畴。

涉外税收只不过是把国家税收制度中的涉外部分独立出来,单独设立了税种。

3.财政降格由于存在国际税收竞争,各国的资本所得税税率下降到一个不合理的低水平,造成国家的财政实力大幅度下降的现象和趋势。

4.区域国际经济一体化第二次世界大战以后,世界上出现了许多地区性的国家集团。

它们由地理上相邻近的国家组成,对内通过一定的协调活动,消除成员国之间的贸易或其他经济活动障碍,以便使成员国的经济更紧密地结合;对外则在经济政策方面保持成员国与非成员国之间的差别待遇。

人们将这种地区性的经济联合称为区域国际经济一体化。

5.恶性税收竞争各国制定的税收政策主要是为了吸引别国的储蓄和投资,进而削弱其他国家的税基,那么这种税收政策就属于恶性的,国家之间制定这种税收政策所产生的税收竞争为恶性税收竞争。

第二章1.税收管辖权税收管辖权是一国政府在征税方面的主权,它表现在一国政府有权决定对哪些人征税、征哪些税以及征多少税等方面。

由于税收管辖权是国家主权的重要组成部分,而国家主权的行使范围一般要遵从属地原则和属人原则,因此,一国的税收管辖权在征税范围问题上也必须遵从属地原则或属人原则。

国际税收

国际税收1.国际税收: international taxation是指在开放的经济条件下因纳税人的经济活动扩大到境外以及国与国之间税收法规存在差异或相互冲突而带来的一些税收问题和税收现象。

2.流转税circulation tax又称流转课税、流通税,指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的营业额为征税对象的一类税收。

流转税是商品生产和商品交换的产物,各种流转税(如增值税、消费税、营业税、关税等)是政府财政收入的重要来源。

3.地域管辖权area jurisdiction 又称来源地管辖权,即一国要对来源于本国境内的所得行使征税权;4.居民管辖权resident jurisdiction 即一国要对本国税法中规定的居民(包括自然人和法人)取得的所得行使征税权;5.公民管辖权citizen jurisdiction即一国要对拥有本国国籍的公民所取得的所得行使征税权。

6.税收饶让抵免tax sparing credit税收饶让抵免简称税收饶让,它是指一国政府对本国居民在国外得到减免的那部分所得税,视同已经缴纳,并允许其用这部分被减免的外国税款抵免在本国应缴纳的税款。

7.抵免限额limit of tax credit抵免限额是允许纳税人抵免本国税款的最高数额(maximum deduction),它并不一定等于纳税人的实际抵免额。

纳税人被允许的实际抵免额为其来源国已纳的所得税额与抵免限额相比的较小者8.避税地tax haven那些可以被人们借以进行所得税或财产税国际避税活动的国家和地区,它的存在是跨国纳税人得以进行国际避税活动的重要前提条件。

9.国际避税international tax avoidance国际避税一般是指跨国纳税人利用国与国之间的税制差异以及各国涉外税收法规和国际税法中的漏洞,在从事跨越国境的活动中,通过种种合法手段,规避或减小有关国家纳税义务的行为。

10.税收筹划tax planning是公司财务管理的一项重要内容,其重要目的是在法律允许的范围内减轻公司经营的税务成本。

第8章国际税收

再次,由于所得税首先在来源国 征收,来源国如何计算应税所得、怎 样设计所得税税率等,直接影响着征 税国和纳税人的经济利益。

我国外商投资企业中,凡具有中 国法人地位、总机构设在中国境内的 企业作为中国的居民企业,要求其境 内、境外所得要在中国汇总纳税;对 不具有中国法人地位、总机构不设在 中国境内的外国企业,对其实行收入 来源管辖权,仅要求其就来源于中国 境内的所得缴纳所得税。

例如甲国某居民来自国内所得80 万元,来自乙国所得20万元,甲国的 所得税税率为35%,但对本国居民来 源于国外的所得规定适用10%的低税 率征税,乙国的所得税税率为40%。

甲国实征税收: 80×35%+ 20×10% =30(万元) 此方法只能减轻跨国纳税人的负担, 不能从根本上消除国际重复征税。

二、消除国际重复征税(double taxation) 的措施 国际上由居住国政府采用的避免 重复征税的方法,主要有以下三种: 1.抵免法(Tax Credit)。税收抵 免法即对跨国纳税人的国内外全部所 得课征所得税时,准许以其在国外已 纳的所得税款,抵充应缴纳的税款, 只就抵充后的余额纳税。

(1)税收直接抵免(Direct Credit) 对同一纳税实体的本国纳税人在 国外缴纳的税款直接给予的抵免,一 般适用于统一核算经济实体的总分支 机构之间。

1.母公司来自子公司的所得: 100+300×1/7= 142.8571(万元) 2.母公司应承担的子公司所得税: 300×1/7 = 42.8571(万元) 3.间接抵免限额: 142.8571× 35% = 50(万元)

4.可抵免税额: 母公司已纳(承担)国外税额 42.8571万元,不足抵免限额,故可按 国外已纳税额全部抵免, 即可抵免税 额42.8571万元 5.母公司实缴甲国所得税: 50-42.8571 = 7.1429(万元)

第4章 国际税收

2.2 避免同种税收管辖权重叠所 造成的国际重复征税的方法

约束居民管辖权的国际规范 约束地域管辖权的国际规范

约束居民管辖权的国际规范

1.约束对自然人行使居民管辖权的国际规范

(1)长期性住所(permanent home) (2)重要利益中心(center of vital interests) (3)习惯性住所(habitual abode) (4)国籍(nationality) 2.约束对法人行使居民管辖权的国际规范

抵免法

4.费用分摊

费用分摊的方法有两种:一是据实分摊法,即

要根据费用与外国所得之间的实际联系对费用 进行分摊;二是公式分摊法,即要根据纳税人 在国外资产占其总资产的比重或国外毛收入占 全部毛收入的比重来分摊费用。

抵免法

5.税收饶让抵免

税收饶让抵免简称税收饶让,它是指一国政府

对本国居民在国外得到减免的那部分所得税, 视同已经缴纳,并允许其用这部分被减免的外 国税款抵免在本国应缴纳的税款。 税收饶让不是一种消除国际重复征税的方法, 而是居住国对从事国际经济活动的本国居民采 取的一种税收优惠措施。

简要分析

免税法下, 居住国政府完全放弃居民(公民) 管辖权, 彻底免除了纳税人的国际重复征税。 扣税法下, 居住国政府没有放弃居民(公民) 管辖权, 但只是部分免除了纳税人的国际重复征税。 抵免法下, 居住国政府既没有放弃居民(公民) 管辖 权, 又彻底免除了纳税人的国际重复征税。 税收饶让法下, 在抵免法的基础上, 纳税人确实享受 到了非居住国政府 的税收优惠。 目前,世界上大多数国家采用抵免法、税收饶让法来 解决国际重复征税。

复习思考题

1.什么是国际重复征税?为什么会发生所 得的国际重复征税? 2.减除所得国际重复征税的方法有哪些? 3.免税法一般适用于哪些所得? 4.什么是抵免限额?如何计算抵免限额? 5.母公司如何在外国税收抵免的情况下缴 纳本国税款? 6.什么是税收饶让?它有何意义?

税法Ⅱ第三章国际税收

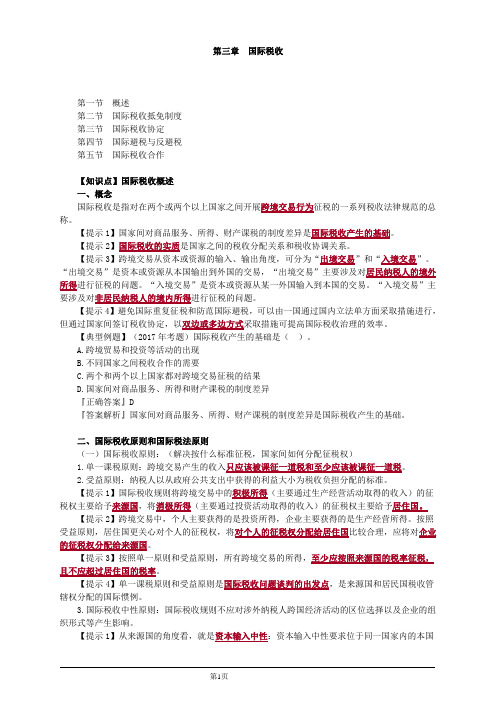

第三章国际税收第一节概述第二节国际税收抵免制度第三节国际税收协定第四节国际避税与反避税第五节国际税收合作【知识点】国际税收概述一、概念国际税收是指对在两个或两个以上国家之间开展跨境交易行为征税的一系列税收法律规范的总称。

【提示1】国家间对商品服务、所得、财产课税的制度差异是国际税收产生的基础。

【提示2】国际税收的实质是国家之间的税收分配关系和税收协调关系。

【提示3】跨境交易从资本或资源的输入、输出角度,可分为“出境交易”和“入境交易”。

“出境交易”是资本或资源从本国输出到外国的交易,“出境交易”主要涉及对居民纳税人的境外所得进行征税的问题。

“入境交易”是资本或资源从某一外国输入到本国的交易。

“入境交易”主要涉及对非居民纳税人的境内所得进行征税的问题。

【提示4】避免国际重复征税和防范国际避税,可以由一国通过国内立法单方面采取措施进行,但通过国家间签订税收协定,以双边或多边方式采取措施可提高国际税收治理的效率。

【典型例题】(2017年考题)国际税收产生的基础是()。

A.跨境贸易和投资等活动的出现B.不同国家之间税收合作的需要C.两个和两个以上国家都对跨境交易征税的结果D.国家间对商品服务、所得和财产课税的制度差异『正确答案』D『答案解析』国家间对商品服务、所得、财产课税的制度差异是国际税收产生的基础。

二、国际税收原则和国际税法原则(一)国际税收原则:(解决按什么标准征税,国家间如何分配征税权)1.单一课税原则:跨境交易产生的收入只应该被课征一道税和至少应该被课征一道税。

2.受益原则:纳税人以从政府公共支出中获得的利益大小为税收负担分配的标准。

【提示1】国际税收规则将跨境交易中的积极所得(主要通过生产经营活动取得的收入)的征税权主要给予来源国,将消极所得(主要通过投资活动取得的收入)的征税权主要给予居住国。

【提示2】跨境交易中,个人主要获得的是投资所得,企业主要获得的是生产经营所得。

按照受益原则,居住国更关心对个人的征税权,将对个人的征税权分配给居住国比较合理,应将对企业的征税权分配给来源国。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

The rent

• Article 6 • Income from immoveble property • income derived by a resident of a contracting state from immovable property situated in the other contracting state may be taxed in that other country.

•

•

•

On the death of his aunt Amelie (A) who had lived in Israel,T inherits her apartment in Tel Aviv. Considering the beautiful location,T decides not to sell the house but to rent it out for 10 months of the year. In 2003,T receives gross rental payments of 100,000NIS. His expense(including depreciation on the building)amount to 80,000NIS. During his summer holiday from mid July to mid September,T uses the apartment personally and spends his holiday there.

• The gross rental payment of 100,000NIS is the income from immovable property which should be taxed by Israel. • Reason: T just inherited an apartment from his aunt in Israel,he rented it out for 10 months of the year just considerting the beautiful location and he spent 2 months there for holiday. According to Article 6 the house should be regarded as immovable property,of which the rent is the income.

The dividend

• Article 10 • Dividends • dividends paid by a company which is a resident of a contracting state to a resident of the other contracting state my be taxed in that other state.

CASE 1: first step abroad

08国贸三班 张帷倩 顾嘉颖 徐栩周洁

• Taxpayer Thomas Tengelmann(T), a German national,lives with his wife and family in Munich. • T works as a teacher in the public service of the State Government of Bavaria.On his employment, T draws a salary of 50,000 EUR per year.

• Article 3 • (1) Income from immovable property may be taxed in the territory in which such property is situated. • "(2) The term "immovable property" shall be defined in accordance with the laws of the territory in which the property in question is situated. … • The term shall also include shares and similar rights in a company, other than shares and rights dealt in on a Stock Exchange, the assets of which consist exclusively of real property, situated in the Contracting State of which such company is a resident, and of assets accessory thereto or assets material for the normal administration, repair and upkeep thereof provided that such shares and similar rights and the income arising from such shares and similar rights are liable to tax in that Contracting State, Ships, boats and aircraft shall not be regarded as immovable property."

b) on the basis of the existing DTC between Germany and Israel

• Article 2 • (5) • (b) Where by reason of the provisions of sub-paragraph (a) above an individual is a resident of both territories, then this case shall be solved in accordance with the following rules: • (aa) He shall be deemed to be a resident of the territory in which he has a permanent home available to him. If he has a permanent home available to him in both territories, he shall be deemed to be a resident of the territory with which his personal and economic relations are closest (centre of vital interests).

• T has a permanent home in Gernamy with his wife and family,receiving a stable and continuous salary of 50,000EUR every year,which is clear to be confirmed as his vital interest source. • Therefore he is a resident of Germany.

Question

• A) under the lines of the OECD Model Convention of 28 January 2003 • B) on the basis of the existing DTC between Germany and Israel of 9 Jyly 1962 ,as amended by the protocol of 20 July 1977

a)Under OECD

• Article 4 • resident • 2.Where by reason of the provisions of paragraph 1 an individual is a resident of both Contracting States, then his status shall be determined as follows: • a) he shall be deemed to be a resident only of the State in which he has a permanent home available to him; if he has a permanent home available to him in both States, he shall be deemed to be a resident only of the State with which his personal and economic relations are closer (centre of vital interests);

• T • 1、a salary of 50,000EUR per year from employment • 2、gross rental payment of 100,000NIS • 3、net rental income of 20,000NIS • 4、dividend of 500 NIS from reinvestment •

The dividend

• Article 5 • Permanent establishment • 1. For the purposes of this Convention, the term "permanent establishment" means a fixed place of business through which the business of an enterprise is wholly or partly carried on. • 2. The term "permanent establishment" includes especially: • a) a place of management; • b) a branch; • c) an office;