2011年最新个人所得税税率表

个人所得税税率表(完整)

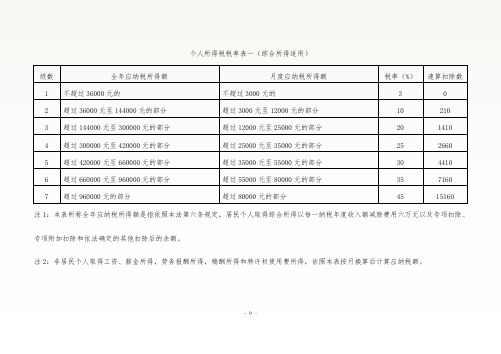

级数

全年应纳税所得额

1 不超过 36000 元的

月度应纳税所得额 不超过 3000 元的

税率(%) 速算扣除数

3

0

2 超过 36000 元至 144000 元的部分 3 超过 144000 元至 300000 元的部分 4 超过 300000 元至 420000 元的部分 5 超过 420000 元至 660000 元的部分 6 超过 660000 元至 960000 元的部分 7 超过 960000 元的部分

注:本表所称全年应纳税所得额是指依照本法第六条规定,以每一纳税年度收入总额减除成本、费用以及损失后的余额。

- 10 -

-9-

个人所得税税率表二(经营所得适用)

级数

全年应纳税所得额

税率(%)

1 不超过 30000 元的

5

2 超过 30000 元至 90000 元的部分

10

3 超过 90000 元至 300000 元的部分

20

4 超过 300000 元至 500000 元的部分

30

5 超过 500000 元的部分

35

35

7160

45

15160

注 1:本表所称全年应纳税所得额是指依照本法第六条规定,居民个人取得综合所得以每一纳税年度收入额减除费用六万元以及专项扣除、

专项附加扣除和依法确定的其他扣除后的余额。

注 2:非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,依照本表按月换算后计算应纳税额。

超过 3000 元至 12000 元的部分 超过 12000 元至 25000 元的部分 超过 25000 元至 35000 元的部分 超过 35000 元至 55000 元的部分 超过 55000 元至 80000 元的部分 超过 80000 元0

2011年年终奖究竟该如何计算个人所得税

2011年年终奖究竟该如何计算个人所得税最近网上关于年终奖多1元多缴很多个税的说法又重新再起,但事实上,2011年年终奖的计算远非如此简单。

主要原因是今年新个人所税税率表中的级距与之前税率表中的级距有了较大变化,而且每一级距的税率也不一样。

一、算法一:年终奖按新税法或旧税法计算根据下表计算结果,可以发现:1.当奖金为6万时,新税法比旧税法个税要多交2570元;2.当奖金为24万时,新税法比旧税法个税要多交11370元;3.当奖金为42万时,新税法比旧税法个税要多交370元;4.当奖金为48万时,新税法比旧税法个税要多交22620元;5.当奖金为72万时,新税法比旧税法个税要多交33870元;新税法一(年终奖)序号姓名应发奖金商数适用税率速算扣除数应纳税额1 A 18,000 1,500 3% 0 5402 B 54,000 4,500 10% 105 5,2953 C 108,000 9,000 20% 555 21,0454 D 420,000 35,000 25% 1,005 103,9955 E 660,000 55,000 30% 2,755 195,2456 F 960,000 80,000 35% 5,505 330,495旧税法一(年终奖)序号姓名应发奖金商数适用税率速算扣除数应纳税额新旧税法差异1 A 18,000 1,500 10% 25 1,775 1,2352 B 54,000 4,500 15% 125 7,975 2,6803 C 108,000 9,000 20% 375 21,225 1804 D 420,000 35,000 25% 1,375 103,625 -3705 E 660,000 55,000 30% 3,375 194,625 -6206 F 960,000 80,000 35% 6,375 329,625 -870新税法二(年终奖)序号姓名应发奖金商数适用税率速算扣除数应纳税额1 A 6,000 500 3% 0 1802 B 24,000 2,000 10% 105 2,2953 C 60,000 5,000 20% 555 11,4454 D 240,000 20,000 25% 1,005 58,9955 E 480,000 40,000 30% 2,755 141,2456 F 720,000 60,000 35% 5,505 246,495旧税法二(年终奖)序号姓名应发奖金商数适用税率速算扣除数应纳税额新旧税法差异1 A 6,000 500 5% 0 300 1202 B 24,000 2,000 10% 25 2,375 803 C 60,000 5,000 15% 125 8,875 -2,5704 D 240,000 20,000 20% 375 47,625 -11,3705 E 480,000 40,000 25% 1,375 118,625 -22,6206 F 720,000 60,000 30% 3,375 212,625 -33,870二、算法二:先将年终奖按月平均,1-8月份这部分按旧税法计算,9-12月份这部分按新税法计算,然后将两部分应纳税额合并即为年终奖应交个税。

最新个人所得税税率表80026

最新个人所得税税率表(新个税起征点3500税率表)2011年09月13日来源:国家税务总局关键词:税率表个人所得税点击次条评论1。

本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2。

含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2、个体工商户,企业等适用税率表二1、工资、薪金所得适用的税率表税率表一(工资、薪金所得适用)级数全月应纳税所得额税率(%)速算扣除数含税级距不含税级距1 不超过1500元的不超过1455元的 3 02 超过1500元至4500元的超过1455元至4155元的10 105注:1。

本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2。

含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2、个体工商户,企业等适用税率表二税率表二(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)注:1。

本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2。

含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

延伸阅读》》国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

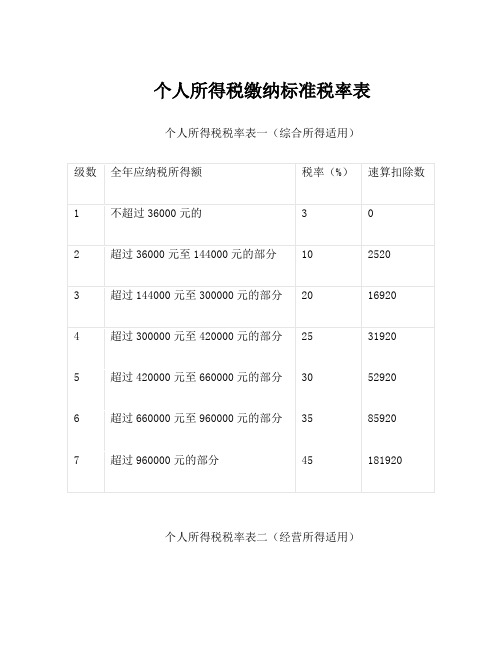

个人所得税缴纳标准税率表

52920

6

超过660000元至960000元的部分

35

85920

7

超过960000元的部分

45

181920

个人所得税税率表二(经营所得适用)

级数

全年应纳税所得额

税率(%

1

不超过30000元的

5

2

超过30000元至90000元的部分

10

3

超过90000元至300000元的部分

20

4

超过300000元至500000元的部分

30

5

超过500000元的部分

35

个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得适用

级数

全年应纳税所得额

税率(%)

速算扣除数

1

不超过15000元的

5

0

2

超过15000元至30,000元的部分

10

750

3

超过30,000元至60,000元的部分

20

3750

4

超过60,000元至100,000元的部分

超过50000元部分

超过37000元的部分

40%

7000

30

9750

5

超过100,000元的部分

35

14750

劳务报酬只对80%的部分征税;(劳务报酬所得适用)

级数

每次应纳税所得额(含税级距)

不含税级距

税率

速算扣除数

1

不超过20000元的

不超过16000元的

20%

0

2

超过20000元至50000元的部分

超过16000元至37000元的部分

30%

2011年最新个人所得税税率表

2011年最新个人所得税税率表2011年最新个人所得税税率表(新个税起征点3500税率表)2011年09月13日来源:国家税务总局关键词:税率表个人所得税点击231285次5条评论1、工资、薪金所得适用的税率表税率表一(工资、薪金所得适用)注:1。

本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2。

含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2、个体工商户,企业等适用税率表二税率表二(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用)注:1。

本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;2。

含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

延伸阅读》》国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2011年9月1日前实际取得的工资、薪金所得,无论税款是否在2011年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

二、个体工商户的生产、经营所得项目应纳税额的计算问题个体工商户、个人独资企业和合伙企业的投资者(合伙人)2011年9月1日(含)以后的生产经营所得,应适用税法修改后的减除费用标准和税率表(见附件二)。

2011年最新税法及税率表

税种税率17%减按3%征收率征收增值税甲类卷烟56%加0.03元/支(生产环节)乙类卷烟36%加0.03元/支(生产环节)批发环节5%征税对象说明一增值税一般纳税人一般销售或进口货物、提供应税劳务1.粮食、食用植物油、鲜奶13%低税率纳税人兼营不同税率的货物或者劳务的,应当分别核算不同税率货物或者劳务的应税销售额。

未分别核算销售额的,从高适用税率。

纳税人销售不同税率货物或者劳务,并兼营应属一并征收增值税的非应税劳务的,其非应税劳务应从高适用税率。

2.自来水、暖气、冷气、热气、煤气、石油液化气、天然气、沼气,居民用煤炭制品;3.图书、报纸、杂志;4.饲料、化肥、农药、农机(整机)、农膜;5.国务院规定的其他货物。

(1)农产品(指各种动、植物初级产品)(2)音像制品(3)电子出版物(4)二甲醚6.商品混凝土小规模纳税人(除其他个人外)增值税=售价÷(1+3%)×3%2.建筑用和生产建筑材料所用的砂、土、石料3.以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰按6%征收率计算增值税选择简易办法计算增值税后,36个月内不得变更。

暂按4%征收率计算增值税一般纳税人下列销售自产的货物,可选择简易办法计算1.县级及县级以下小型水力发电单位生产的电力(5千瓦及以下)一般纳税人销售货物属于下列情形的,暂按简易办法 1.寄售商店代销寄售物品(包括居民个人寄售的物品在内)2.典当行业销售死当物品3.经国务院或国务院授权机关批准的免税商店零售的免税品4.用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品5.自来水1.烟(1)卷烟134页2011年最新税法及税率表36%30%20%加0.5元/500克(或500毫升)240元/吨甲类啤酒250元/吨乙类啤酒220元/吨10%5%30%5%10%15%3%3%10%10%20%10%5%5%5%3、第三部分5%-20%1、原油8-30元/吨2、天然气2-15元/立方米3、煤炭0.3-8元/吨10-60元/吨2-10元/吨税率30%40%50%60%1、从价 1.20%2、从租12%3.化妆品1、增值额≤50%2、50%<增值额≤100%3、100%<增值额≤200%4、200%<增值额5.鞭炮、焰火(3)烟丝2.酒及酒精(1)粮食、薯类白酒(2)黄酒(3)啤酒(4)其他酒二消费税(2)雪茄烟4.贵重首饰及珠宝玉石金银首饰、铂金首饰和钻石及钻石饰品其他贵重首饰和珠宝玉石(5)酒精气缸容量在250毫升以上的8.摩托车气缸容量(排气量)在250毫升(含250)以下的三营业税1、第一部分(1)交通运输3%(2)建筑业(3)邮电通信业(4)文化体育业10.高尔夫球及球具11.高档手表2、第二部分(1)服务业5%(2)销售不动产、转让无形资产(3)金融保险四资源税人造石油不征。

2011年9月后工资薪酬个人所得税率表标准

国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告国家税务总局公告2011年第46号成文日期:2011-07-29《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2011年9月1日前实际取得的工资、薪金所得,无论税款是否在2011年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

二、个体工商户的生产、经营所得项目应纳税额的计算问题个体工商户、个人独资企业和合伙企业的投资者(合伙人)2011年9月1日(含)以后的生产经营所得,应适用税法修改后的减除费用标准和税率表(见附件二)。

按照税收法律、法规和文件规定,先计算全年应纳税所得额,再计算全年应纳税额。

其2011年度应纳税额的计算方法如下:前8个月应纳税额=(全年应纳税所得额×税法修改前的对应税率-速算扣除数)×8/12 后4个月应纳税额=(全年应纳税所得额×税法修改后的对应税率-速算扣除数)×4/12 全年应纳税额=前8个月应纳税额+后4个月应纳税额纳税人应在年度终了后的3个月内,按照上述方法计算2011年度应纳税额,进行汇算清缴。

三、对企事业单位的承包经营、承租经营所得应纳税额的计算比照本公告第二条规定执行。

四、本公告自2011年9月1日起执行。

《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发[1994]089号)所附“税率表一”和“税率表二”同时废止。

特此公告。

国家税务总局二○一一年七月二十九日附件1税率表一(工资、薪金所得适用)注:1.本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2.含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

国家税务总局公告2011年第46号

国家税务总局公告2011年第46号国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:一、工资、薪金所得项目减除费用标准和税率的适用问题(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2011年9月1日前实际取得的工资、薪金所得,无论税款是否在2011年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

二、个体工商户的生产、经营所得项目应纳税额的计算问题个体工商户、个人独资企业和合伙企业的投资者(合伙人)2011年9月1日(含)以后的生产经营所得,应适用税法修改后的减除费用标准和税率表(见附件二)。

按照税收法律、法规和文件规定,先计算全年应纳税所得额,再计算全年应纳税额。

其2011年度应纳税额的计算方法如下:前8个月应纳税额=(全年应纳税所得额×税法修改前的对应税率-速算扣除数)×8/12后4个月应纳税额=(全年应纳税所得额×税法修改后的对应税率-速算扣除数)×4/12全年应纳税额=前8个月应纳税额+后4个月应纳税额纳税人应在年度终了后的3个月内,按照上述方法计算2011年度应纳税额,进行汇算清缴。

三、对企事业单位的承包经营、承租经营所得应纳税额的计算比照本公告第二条规定执行。

四、本公告自2011年9月1日起执行。

《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕089号)所附“税率表一”和“税率表二”同时废止。

特此公告。

附件:1.税率表一.doc2.税率表二.doc国家税务总局二○一一年七月二十九日。

最新个人所得税税率表2012

最新个人所得税税率表 2011(起征点 3500)根据全国人大常委会 2011 年 6 月 30 日决议,将个税起征点提高到 3500 元。

将超额累进 税率中第 1 级由 5%降低到 3%。

修改后的个税法将于 2011 年 9 月 1 日起施行,下面是修改后 的最新的个人所得税税率表,供大家参考:个人所得税税 最新个人所得税税率表 2011(起征点 3500) 根据全国人大常委会 2011 年 6 月 30 日决议,将个税起征点提高到 3500 元。

将超额累进 税率中第 1 级由 5%降低到 3%。

修改后的个税法将于 2011 年 9 月 1 日起施行,下面是修改后 的最新的个人所得税税率表,供大家参考: 个人所得税税率表一(工资、薪金所得适用)级数 1 2 3 4 5 6 7 全月应纳税所得额 不超过 1500 元的 超过 1500 元至 4500 元的部分 超过 4500 元至 9000 元的部分 超过 9000 元至 35000 元的部分 超过 35000 元至 55000 元的部分 超过 55000 元至 80000 元的部分 超过 80000 元的部分 税率(%) 3 10 20 25 30 35 45(注:本表所称全月应纳税所得额是指依照本法第六条的规定,以每月收入额减除费用 三千五百元以及附加减除费用后的余额。

)个人所得税税率表二(个体工商户的生产、经营所得和对企事业单位的承包经营、承租 经营所得适用)级数 1 2 3 4 5全年应纳税所得额 不超过 15000 元的 超过 15000 元至 30000 元的部分 超过 30000 元至 60000 元的部分 超过 60000 元至 100000 元的部分 超过 100000 元的部分税率(%) 5 10 20 30 35(注:本表所称全年应纳税所得额是指依照本法第六条的规定,以每一纳税年度的收入 总额减除成本、费用以及损失后的余额。

2011年税率表

一、印花税(一)比例税率1、财产租赁合同、仓储保管合同、财产保险合同,适用税率为千分之一;2、加工承揽合同、建设工程勘察设计合同、货运运输合同、产权转移书据,税率为万分之五;3、购销合同、建筑安装工程承包合同、技术合同,税率为万分之三;4、借款合同,税率为万分之零点五;5、对记录资金的帐薄,按“实收资本”和“资金公积”总额的万分之五贴花;(二)定额税率营业帐薄、权利、许可证照,按件定额贴花五元。

(三)印花税应纳税额的计算1.实行比例税率的凭证,印花税应纳税额的计算公式为:应纳税额=应税凭证计税金额×比例税率2.实行定额税率的凭证,印花税应纳税额的计算公式为:应纳税额=应税凭证件数×定额税率3.营业账簿中记载资金的账簿,印花税应纳税额的计算公式为:应纳税额=(实收资本+资本公积)×0.05%其他账簿按件贴花,每件5元。

二、个人所得税(一)每月取得工资收入后,先减去个人承担的基本养老保险金、医疗保险金、失业保险金,以及按省级政府规定标准缴纳的住房公积金,再减去费用扣除额2000元/月,为应纳税所得额,按5%至45%的九级超额累进税率计算缴纳个人所得税。

(二)计算公式:应交个人所得税=(工资收入-“个人负担的三险一金”-2000)*适用税率-速算扣除数(三)工资、薪金不含税收入适用税率表级数工资、薪金所得适用个人所得税累进税率表级数全月应纳税所得额(含税级距)全月应纳税所得额(不含税级距)税率%速算扣除数(元)一不超过1500元的不超过1455元的 3 0二超过1500元至4500元的部分超过1455元至4155元的部分10 105三超过4500元至9000元的部分超过4155元至7755元的部分20 555四超过9000元至35000元的部分超过7755元至27255元的部分25 1005五超过35000元至55000元的部分超过27255元至41255元的部分30 2755六超过55000元至80000元的部分超过41255元至57505元的部分35 5505七超过80000元的部分超过57505元的部分45 13505二、应纳税所得额(不含税) 税率(%) 速算扣除数(元)三、新车船使用税网址/item/370403069四、房产税(一)税率1、从价计征的,税率为1.2%,即按房产原值一次减除10%~30%后的余值的1.2%计征;2、从租计征的,税率为12%,即按房产出租的租金收入的12%计征。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2011年最新个人所得税税率表(新个税起征点3500税率表..

1。

本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;2。

含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2、个体工商户,企业等适用税率表二

1、工资、薪金所得适用的税率表

税率表一

费用后的所得额;

2。

含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

2、个体工商户,企业等适用税率表二

税率表二

(个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营

税年度的收入总额减除成本、费用以及损失后的所得额;

2。

含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

延伸阅读》》

国家税务总局关于贯彻执行修改后的个人所得税法有关问题的公告《全国人民代表大会常务委员会关于修改〈中华人民共和国个人所得税法〉的决定》(中华人民共和国主席令第四十八号)(以下简称税法)将自2011年9月1日起施行。

根据税法修改的相应条款,现就贯彻执行的有关具体问题公告如下:

一、工资、薪金所得项目减除费用标准和税率的适用问题

(一)纳税人2011年9月1日(含)以后实际取得的工资、薪金所得,应适用税法修改后的减除费用标准和税率表(见附件一),计算缴纳个人所得税。

(二)纳税人2011年9月1日前实际取得的工资、薪金所得,无论税款是否在2011年9月1日以后入库,均应适用税法修改前的减除费用标准和税率表,计算缴纳个人所得税。

二、个体工商户的生产、经营所得项目应纳税额的计算问题

个体工商户、个人独资企业和合伙企业的投资者(合伙人)2011年9月1日(含)以后的生产经营所得,应适用税法修改后的减除费用标准和税率表(见附件二)。

按照税收法律、法规和文件规定,先计算全年应纳税所得额,再计算全年应纳税额。

其2011年度应纳税额的计算方法如下:

前8个月应纳税额=(全年应纳税所得额×税法修改前的对应税率-速算扣除数)×8/12

后4个月应纳税额=(全年应纳税所得额×税法修改后的对应税率-速算扣除数)×4/12

全年应纳税额=前8个月应纳税额+后4个月应纳税额

纳税人应在年度终了后的3个月内,按照上述方法计算2011年度应纳税额,进行汇算清缴。

三、对企事业单位的承包经营、承租经营所得应纳税额的计算比照本公告第二条规定执行。

四、本公告自2011年9月1日起执行。

《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕089号)所

附“税率表一”和“税率表二”同时废止。