飞科电器(603868)2016-2019年二季度财务报表数据-原点参数

飞科电器分析报告

飞科电器分析报告一、要点:1、公司主营业务是个人护理电器产品,以电动剃须刀和电吹风为主。

定位大众消费市场,定价中等价位。

2014年市场份额电动剃须刀25.1%,电吹风33.56%,属于市场领先。

2、公司多渠道品牌营销策略和完善的立体营销网络。

公司连续多年与中央电视台和东方卫视、湖南卫视、浙江卫视等地方卫视展开广告合作,针对产品的应用人群和功能属性,公司对“天下足球”、“快乐大本营”、“天天向上”、“中国达人秀”、“中国好声音”等重点节目进行了多方位覆盖,有效提升了品牌知名度和影响力。

营销渠道包含商超终端、电器连锁、批发、礼品团购、电子商务等实现全国覆盖,特别是电子商务方面占主营业务收入的比例由2013年的11.75%增长至2015年度的37.07%。

3、公司2013,2014,2015营业收入增长率分别为22.50%,15.85%,15.90%,净利润增长率分别为49.10%,27.58%,35.33%。

4、公司自营比例逐步增加,毛利率增加,利润率相应增加,募投项目投产后,自营比例达到43.37%。

5、公司增加了吸尘器、空气净化器、加湿器、健康秤等家居生活电器的研发项目,培育新的盈利增长点。

6、估值分析:(1)募投项目募投项目投产后带来的新增营业收入为95029万元,净利润10145万元。

(2)2015年营业收入278262万元,净利润50171万元,给予30倍PE,对应的股价在34.5元。

假设2016净利润增长20%-30%,则股价估值在41.4-44.85元。

二、公司具体分析:1、股权结构公司实际控制人李丐腾持股比例近90%,过于集中。

2、公司员工结构2013年末、2014年末、2015年末,公司及子公司的员工总数分别为2,301人、2079人、2,480人。

截至2014年末,发行人员工总人数较2013年末减少222人,主要原因为:(1)飞科美发器具与飞科剃须刀整合,优化了人力资源配置;(2)公司生产自动化程度提高,生产工人数量有所下降。

日本-TABUCHIELECTRICCO.,LTD.()2016-2019年二季度财务报表数据-原点参数

内容

说明

— 原始财报,可登陆原点参数"全球上市企业数据库"查看。

13

— 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文

— 所有货币换算为报告期当期汇率Leabharlann — 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

公司基本信息表 田淵電機株式会社 TABUCHI ELECTRIC CO.,LTD. TABUCHIELECTRICCO.,LTD.

东京证券交易所

公司简介

资产负债表、利润表、现金流量表详细报表,见EXCEL附表。

日本-TABUCHIELECTRICCO.,LTD.()2016-2019年二季度财务报表数据-原点参数

目录

序号 1 2 3 4 5 6 7 8 9 10 11 12

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

飞科电器2020年一季度财务分析结论报告

飞科电器2020年一季度财务分析综合报告飞科电器2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为17,127.55万元,与2019年一季度的21,622.4万元相比有较大幅度下降,下降20.79%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年一季度营业成本为42,505.66万元,与2019年一季度的52,014.33万元相比有较大幅度下降,下降18.28%。

2020年一季度销售费用为7,607.83万元,与2019年一季度的7,932.2万元相比有所下降,下降4.09%。

2020年一季度在销售费用下降的同时营业收入却出现了更大幅度的下降,并引起营业利润的下降,企业市场销售形势迅速恶化,应当采取措施,调整销售战略或销售力量。

2020年一季度管理费用为2,744.6万元,与2019年一季度的2,588.03万元相比有较大增长,增长6.05%。

2020年一季度管理费用占营业收入的比例为3.85%,与2019年一季度的3.06%相比有所提高,提高0.79个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

本期财务费用为-95.86万元。

三、资产结构分析2020年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2019年一季度相比,2020年一季度应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2019年一季度相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,飞科电器2020年一季度是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。

飞科电器分析

飞科电器分析飞科电器分析分析按照基本情况、⽣意特性、企业经营、投资价值四⼤块进⾏,⽣意特性⽅⾯关注供需关系、⾏业趋势、上下游关系,企业⽅⾯关注经营状况、财务状况、竞争⼒和增长点,投资⽅⾯关注各指标的适⽤性、Nrg考察,⾏业间对⽐和差异、内在价值、风险及安全边际。

企业基本情况先说⽣意特性供需⽅⾯,从产品⽤途和体积分类,公司所处⾏业为⼩家电⾏业。

按照使⽤功能,⼩家电产品可以分为厨房电器、家居电器和个⼈护理电器产品三类,公司属于⼩家电中的个⼈护理电器⼦⾏业。

我国的⼩家电市场仍处在发展的初期阶段,欧美发达国家市场上⼩家电品类约为 200 种,我国仅有不到 100 种;我国家庭平均拥有⼩家电数量不到 10 件,远低于欧美国家每户 20-30 件的⽔平3。

全球各国个护电器⼈均消费额最⾼的是⽇本,每⼈每年个护电器消费额达到 17 美元,美国和澳⼤利亚次之,也超过15美元,德国、英国和中国⾹港在 11-13 美元之间,中国台湾也有 6.4 美元,⽽我国⽬前⼈均个护电器只有每年 2 美元,远低于发达国家。

我国⼩家电普及⽔平与西⽅发达国家有着较⼤差距,未来⾯临良好的发展机遇。

根据中国家电⽹的数据, 2013年我国⼩家电的整体市场规模约为2,031亿元。

预计⾄ 2020 年,我国⼩家电市场规模将增长⾄ 4,608 亿元,2015-2020 年复合增长率为 12.94%。

在 2011-2016 年间,⽑发修理电器(以剃须⼑为主)和美发电器(以电吹风为主)这两⼤品类零售额增长迅猛,5 年 CAGR 分别⾼达 8.3%和10.7%,2016 年零售额分别达到 70 亿和 31 亿。

除传统品类外,美容电器和按摩电器规模增长很快, 2016年合计零售额已有55亿元, 5年CAGR更是达到36.9%。

⽑发清理电器(剃须⼑占⽐ 85%)和美发电器(电吹风占⽐ 83%)由于其较强的功能性,在我国普及的较早,两者2016 年销量已经分别达到 3691 万个和 1769 万个,销售规模分别为 70亿和31 亿。

飞科电器2020年三季度财务状况报告

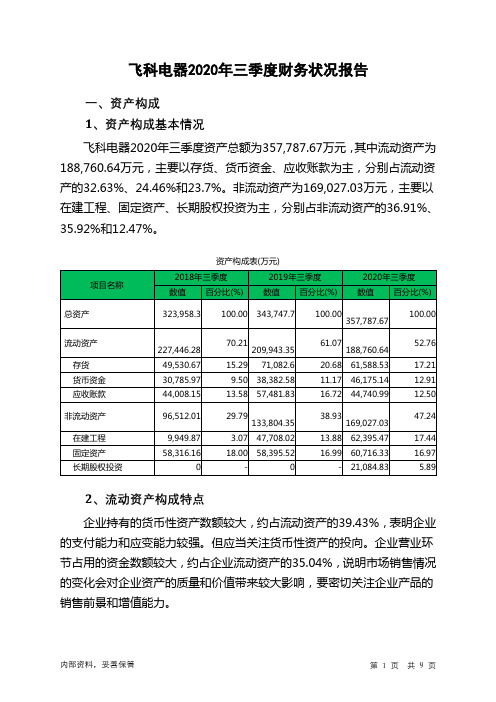

飞科电器2020年三季度财务状况报告一、资产构成1、资产构成基本情况飞科电器2020年三季度资产总额为357,787.67万元,其中流动资产为188,760.64万元,主要以存货、货币资金、应收账款为主,分别占流动资产的32.63%、24.46%和23.7%。

非流动资产为169,027.03万元,主要以在建工程、固定资产、长期股权投资为主,分别占非流动资产的36.91%、35.92%和12.47%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.43%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的35.04%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产227,446.28 100.00209,943.35100.00188,760.64100.00存货49,530.67 21.78 71,082.6 33.86 61,588.53 32.63 货币资金30,785.97 13.54 38,382.58 18.28 46,175.14 24.46 应收账款44,008.15 19.35 57,481.83 27.38 44,740.99 23.70 交易性金融资产0 - 34,353.09 16.36 28,250.95 14.97 预付款项4,705.09 2.07 4,801.62 2.29 4,552.45 2.41 其他流动资产96,744.52 42.54 1,941.56 0.92 1,732.16 0.923、资产的增减变化2020年三季度总资产为357,787.67万元,与2019年三季度的343,747.7万元相比有所增长,增长4.08%。

上海飞科电器股份有限公司偿债能力分析

上海飞科电器股份有限公司偿债能力分析作者:卢卓来源:《科学与财富》2018年第18期摘要:企业偿债能力是企业将其资产用于资产偿还债务(包括长期债务和短期债务)的能力,是反映企业的财务状况以及经营能力的重要标志。

企业生存和发展的关键包括是否具有支付现金的能力和偿还的债务能力。

企业偿债能力的分析是企业财务分析的关键部分。

企业偿债能力分析应从企业偿债能力指标出发,从盈利能力、运营能力以及现金流量等方面深深析问题,进而提出完善指标的方法,使得企业偿债能力的分析更加可信。

关键词:偿债能力;分析指标;盈利能力一、长期偿债能力1、长期偿债能力定义是指企业对债务的承担能力和对偿还债务的保障能力。

长期偿债能力的强弱是反映企业财务安全和稳定程度的重要标志。

2、长期偿债能力的衡量指标(1)资产负债率(负债比率)资产负债率=(负债总额/资产总额)×100%。

表示资产总额中有多大比例是通过负债筹资形成的。

用于衡量企业利用债权人提供资金进行经营活动的能力,也反映债权人发放贷款的安全程度。

该公司2015年的资产负债率为34.68%;2016年的资产负债率为27.80%。

(2)股东权益比率股东权益比率=股东权益/资产总额×100%股东权益比率+资产负债率=股东权益/资产总额+负债/资产总额=1该公司2015年该指标为0.65;2016年为0.72。

(3)权益总资产率(权益乘数)权益总资产率=资产平均总额÷所有者权益。

说明企业资产总额是所有者权益的多少倍,反映企业投资者权益对债权人权益的保障程度.权益总资产率与股东权益比率互为倒数。

比率越低,说明股东投入的资本在资产总额中所占的比重越大,表明企业长期偿债能力越强,债权人风险越小。

(4)利息保障倍数(已获利息倍数)利息保障倍数=息税前利润÷利息费用=(利润总额+利息费用) ÷利息费用。

指企业息税前利润与利息费的比率,用以衡量偿付债务利息的能力。

应流股份(603308)2016-2020年二季度财务报表数据-原点参数

13

应流股份(603308)2016-2020年二季度财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

资产负债表、利润表、现金流量表详细2016-2020

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

公司基本信息表

安徽应流机电股份有限公司 ANHUI YINGLIU ELECTROMECHANICAL CO.,LTD 应流股份 603308 上海证券交易所 2006-04-25 2014-01-22 安徽省合肥市经济技术开发区繁华大道566号 4258

公司简介

安徽应流机电股份有限公司是一家主要从事专业设备零部件研 发、生产和销售的中国公司。该公司的产品包括泵及阀门零件 和机械装备构件。该公司的产品应用于航空、核电、油气、资 源及国防军工等高端装备领域。该公司于国内市场及海外市场 销售其产品。

603868飞科电器2022年财务分析报告-银行版

飞科电器2022年财务分析报告一、总体概述从这三期来看,飞科电器的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为434,653.65万元,比2021年增长4.30%,低于2021年7.15%的增长速度。

飞科电器2022年负债总计为91,839.75万元,比2021年有较大幅度的下降,下降18.46%。

而2021年企业负债总计比2020年增长6.62%。

从这三期情况看,企业负债总计并不稳定。

从这三期来看,飞科电器的营业收入持续快速增长。

2022年营业收入为462,713.38万元,比2021年增长15.53%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明营业收入的增长是有基础的。

飞科电器2022年净利润为82,253.22万元,从这三期的变化情况来看,净利润基本保持稳定,没有较大变化。

三期资产负债率分别为27.16%、27.03%、21.13%。

经营性现金净流量三期分别为97,920.65万元、74,094.64万元、81,599.51万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产增长4.3%,负债下降18.46%。

收入与资产变化不匹配,收入增长15.53%,资产增长4.3%。

净利润与资产变化不匹配,净利润增长28.86%,资产增长4.3%。

资产总额有所增长,营业收入大幅度增长,净利润也在增加。

公司增产增收的效果明显。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈波动下降趋势。

总负债分别为105,629.58万元、112,626.28万元、91,839.75万元,2022年较2021年下降了18.46%,主要是由于短期借款等科目减少所至。

从三期数据来看,营业收入呈持续增长趋势。

营业收入分别为356,788.1万元、400,525.72万元、462,713.38万元,2022年较2021年增长了15.53%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

公司基本信息表

上海飞科电器股份有限公司 Shanghai Flyco Electrical Appliance Co., Ltd 飞科电器 603868 上海证券交易所 2006-06-10 2016-04-18 上海市松江区广富林东路555号 3180

公司简介

上海飞科电器股份有限公司是一家中国公司,主要从事个人护 理电器产品的研发、生产和销售业务。该公司的主要产品包括 电电动理发器、烫发器、挂烫机、智能扫地机等。该公司于 国内市场及海外市场销售其产品。

序号 1 2 3 4 5 6 7 8 9 10 11 12

13

飞科电器(603868)2016-2019年二季度财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

报表期间: 2016-2019

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

资产负债表、利润表、现金流量表详细报表,见EXCEL附表。