铜产业链及价值链分析【上中下游分析】.

好文珍藏铜产业链定价、贸易及融资(上)

好文珍藏铜产业链定价、贸易及融资(上)导读:铜对人类文明历史的重大影响是任何材料所无法比拟的。

铜是第一个广泛应用的金属,从工业、日用品、建筑装饰乃至艺术领域,铜的身影在人们身边可谓无处不在。

进入21世纪以来,铜的金融属性和其工业属性深度联动,成为经济走向的晴雨表,被称为铜博士,本文简明扼要对铜的定价、贸易和融资进行解读。

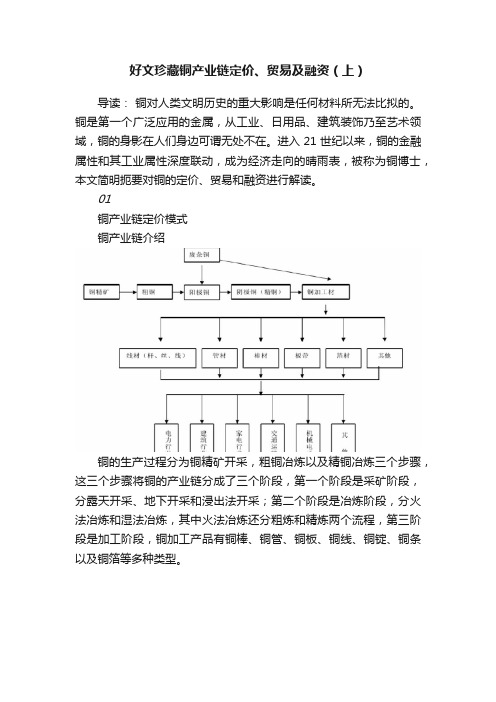

01铜产业链定价模式铜产业链介绍铜的生产过程分为铜精矿开采,粗铜冶炼以及精铜冶炼三个步骤,这三个步骤将铜的产业链分成了三个阶段,第一个阶段是采矿阶段,分露天开采、地下开采和浸出法开采;第二个阶段是冶炼阶段,分火法冶炼和湿法冶炼,其中火法冶炼还分粗炼和精炼两个流程,第三阶段是加工阶段,铜加工产品有铜棒、铜管、铜板、铜线、铜锭、铜条以及铜箔等多种类型。

全球铜资源比较丰富,是人类使用较早且应用范围较广的金属之一。

随着经济定价核心15989 万吨。

尤其是在20 世纪60 年代出现湿法冶炼铜后,铜精矿使用溶剂萃取电积法(SX-EW)开采也大幅提高了铜精矿产量,到2009■铜产品定价体系:铜产品生产链可总结为“原料---电解铜---铜加工材”。

其中,原料的定价方式一般为“电解铜价格-加工费”,而下游加工材的定价方式一般为“电解铜价格+加工费”。

4%。

1900 年全球铜精矿产量仅4.95 万吨,到2010 年全球产量已经达到■精炼铜是铜产业链的核心。

并且由于目前国内外市场已经形成十分成熟和完善的定价体系,精炼铜也是这个定价体系的核心。

发展的需求,铜精矿的供给持续增加且快速增长,铜精矿产量的从全球铜矿资源分布的情况来看,铜矿资源分布相对定价基础:价格决定的基础础储量分别占全球的5.5%和比亚等地区。

其中智利是全球铜矿储备最丰富的国家,其铜储量和基础储量分■现货报价别占全球的29%和36%。

而中国作为用铜大国,市场:长江市场、上海有色网、南储、灵通铜资源却相对短缺,储量和基价格:最高价、最低价、平均价印尼和哈萨克斯坦,欧洲的波兰和俄罗斯,时间:上午、下午大洋洲的澳大利亚,以及非洲的赞分布在南美洲的智利和秘鲁,北美洲的墨西哥、美国和加拿大,亚洲的中国■期货报价要洲以及南美洲后来居上,尤其是南美洲铜矿产量突飞猛进。

中国铜行业发展概况及行业的发展

中国铜行业发展概况及行业的发展一、铜行业发展现状分析铜是人类最早使用的金属。

早在史前时代,人们就开始采掘露天铜矿,并用获取的铜制造武器、式具和其他器皿,铜的使用对早期人类文明的进步影响深远。

铜是一种存在于地壳和海洋中的金属。

铜在地壳中的含量约为0.01%,在个别铜矿床中,铜的含量可以达到3%~5%。

自然界中的铜,多数以化合物即铜矿物存在。

铜矿物与其他矿物聚合成铜矿石,开采出来的铜矿石,经过选矿而成为含铜品位较高的铜精矿。

是唯一的能大量天然产出的金属,也存在于各种矿石(例如黄铜矿、辉铜矿、斑铜矿、赤铜矿和孔雀石)中,能以单质金属状态及黄铜、青铜和其他合金的形态用于工业、工程技术和工艺上。

我国铜矿分布由原五大基地为主,逐渐扩展到向西部地区延伸,如内蒙古、新疆、西藏等。

铜冶炼行业除了在四大资源基地分布外,在沿海地区(山东、广西)在铜冶炼分布的比重在加大。

铜加工行业分布部分由发达省份地区向中部地区转移和上游生产基地转移。

1、铜行业产量分析2018年的铜冶炼和精矿供需,一季度现货加工费基本都在76-80美元/吨,二季度初甚至有少数成交在70美元/吨以下,此刻反应了当时2017年高罢工扰动给铜矿供需带来的冲击。

市场也预期充满劳资谈判的2018年仍会保持这种高扰动。

2019年铜精矿金属含量163万吨,同比增长4.1%,精炼铜、铜材产量分别为978万吨、2017万吨,分别同比增长10.2%、12.6%。

铜冶炼总回收率98.6%,同比提高0.1个百分点,铜冶炼综合能耗226千克标煤/吨,同比下降2%。

2、铜行业实现利润情况分析3、铜行业产量进出口分析2019年铜产品进出口贸易总额753亿美元,同比下降13.2%,其中进口额、出口额分别为692亿美元、60.5亿美元,同比下降13.2%、13%。

2019年废铜进口量149万吨,同比下降38.4%;2019年粗铜进口量76万吨,同比下降15.4%;2019年精炼铜进口量355万吨,同比下降5.4%,2019年铜精矿进口实物量2199万吨,同比增长11.6%。

全球铜行业供需端及价格趋势分析

全球铜行业供需端及价格趋势分析一、铜行业供需端2000年以来中国铜消费在全球占比快速上升。

1999年中国铜消费全球占比10.9%,2001年铜消费265万吨,首次超过美国,2011年,中国铜消费占世界比例超过40%,2019年提高到50.3%。

近年来,中国从投资和出口驱动变为消费和服务驱动,铜消费增速减缓。

中国铜消费增速从2009年的28.3%下降到2013年11%,进一步下降到2019年的1.0%。

结构上看,电网投资是影响铜消费的最重要因素。

电网投资占到全国铜消费的40%以上。

近年来电网投资出现下降趋势,2019年电网基本建设完成额同比下降9.6%。

印度、越南、马来西亚、泰国、巴西、墨西哥、阿联酋是近年来铜消费快速增长的国家。

这7个国家过去五年平均增速约4.7%。

2019年,7个国家铜消费271万吨,占全球消费总量的11.5%。

假设印度等7国未来10年铜消费保持增长5%,中国消费增速2%,除这8个国家以外铜消费平均每年增长1%,到2030年7国占全球铜消费总量16%,全球每年铜消费增速从2.0%增长到2.1%。

假设印度7国铜消费逐步增长,到2025年提高到10%并保持,中国消费增速2%,除这8个国家以外铜消费平均每年增长1%,到2030年7国占全球铜消费总量的21.4%,全球每年铜消费增速从2.0%增长到3.3%。

2025年新增消费需求超过70万吨。

2020年全球矿产铜供给有限。

一方面,新增矿山投产较少,另一方面嘉能可铜钴矿停产、南美矿山矿石品位下降,以及智利等地罢工等不确定因素使得全年供给难以增加,预计全年同比增长0.5%。

长期来看,优质矿山资源缺乏,铜价在6000美元/吨以下铜矿企业开发意愿较低。

在产矿山矿石品位下降、露天开采转为地下开采、地下开采深度加大使得成本提高是长期趋势。

预计未来10年,年均铜精矿同比增速在2%水平。

二、铜行业价格走势过去5年,全球铜矿成本总体呈现上升趋势。

全球目前铜矿一半为byproduct(49%),一半为co-product(51%),by-product按副产品扣除的方式,平均成本低于co-product。

2024-2024年铜行业分析报告

引言:自2024年开始,全球铜行业进入了一个充满挑战和机遇并存的阶段。

本报告对2024-2024年全球铜行业的发展进行了分析和总结,包括产量、需求、价格、贸易以及影响因素等方面,并对未来的发展趋势进行了展望。

一、产量分析:2024-2024年,全球铜产量总体呈上升趋势。

中国、智利、秘鲁和刚果(金)等铜矿资源丰富的国家是全球铜产量的主要贡献者。

中国稳居全球第一位,其铜产量在近四年中保持稳定增长。

然而,受新冠疫情的影响,2024年全球铜产量出现了下降,主要原因是矿山关闭、供应链中断和人员流动受限。

这对全球铜市供应造成了一定的冲击,但随着疫情的缓解,预计产量将逐渐恢复。

二、需求分析:在需求方面,铜在建筑、电力、交通和通信等领域都有广泛应用,因此其需求非常旺盛。

2024-2024年,全球铜需求保持稳定增长,这主要得益于经济增长和城市化进程的推动。

然而,2024年的疫情导致全球经济放缓,需求弱化。

尤其是旅游、汽车等行业遭受重大打击,铜需求出现了下降。

不过,预计随着全球经济的逐步复苏,铜需求将逐渐恢复。

三、价格分析:铜的价格受到全球供需关系、经济状况、贸易政策和金融市场等多方面因素的影响。

2024-2024年铜价格表现较为波动,主要由于市场情绪的变化和供需失衡。

2024年开始,铜价格一度上涨,主要原因是供应短缺和全球经济好转。

然而,2024年以来,中美贸易摩擦、全球经济不稳定等因素导致需求下降,铜价格大幅下跌。

2024年的疫情进一步冲击了铜价格,但随着各国政府相继推出刺激经济的政策,以及全球工业产能逐渐恢复,铜价格有所回升。

四、贸易分析:全球铜贸易主要集中在智利、中国和刚果(金)等国家。

中国是世界上最大的铜进口国,智利是最大的出口国。

2024-2024年,全球铜贸易保持稳定增长。

然而,2024年中美贸易摩擦升级对全球贸易造成了很大的冲击,全球铜进出口量下降。

2024年的疫情更加加剧了贸易形势的不确定性,但预计随着全球贸易环境的恢复,铜贸易将逐渐恢复增长。

铜产业链及价值链分析【上中下游分析】

铜冶炼技术设备改进

闪速熔炉、顶吹熔炉、诺兰达熔炉、工艺先进,能耗低,环熔炼工艺等设备生产效率高

火法冶金技术改进

正朝着短流程连续炼铜、高富氧、低能耗、高效率、低碳冶金、清洁生产、自动化、信息化

和智能化先进方向发展

8 中游产业链发展趋势:冶炼副产品逐渐成为新盈利点

规范再生铜企业发展

工艺创新,提高再生铜利用:废物收集系统效率,政府重视,社会价值,产品设计, 技术经济因素 规范发展:制定行业标准,确保再生铜企业健康有序发展

走出去

参与国际合作与开发,在海外获得更多稳定的资源供应

6 中游产业链现状:中游冶炼是资本密集型行业,冶炼方法包括火法和湿法冶 炼,原材料和设备是主要成本,行业利润与冶炼加工费都有下降趋势

数据来源:安泰科,CRU ,中国地质调查局,Natrust

5 上游产业链发展趋势:矿山数字化和科技创新,规范再生铜企业发展,实施 走出去战略,参与国际合作与开发,在海外获得更多稳定的资源供应

矿山数字化:在矿山科学技术、信息科学、人工智能和计算科学支撑下,全面、高

矿山数字化等技术研发

效和有序的管理和整合矿山资源 科技创新:通过科技创新把已经发现难以利用的资源转变为可以利用的资源,把以 往边界外资源转化为表内资源;大力推广尾矿、复杂难选矿石的综合利用技术,提 高资源综合利用水平

铜是稀缺性资源,上游制约着铜产业的发展,全球铜矿供不 应求,中国探明的铜储量占全球储量的4%左右 国内铜矿自给率呈下降趋势,自给率接近30%,铜矿自给率 不足成为制约国内铜冶炼企业的主要瓶颈

铜的再生性能好,废铜是铜工业重要的原料来源之一,中国 再生铜产量占精铜产量比值维持在50%左右

中国再生铜产量占精铜消费量比值在30%左右,但从发达 国家普遍在50%~70%以上,中国发展空间巨大

铜加工企业上下游不同定价模式及对应的套保方案

铜加工企业上下游不同定价模式及对应的套保方案近年来,由于精炼铜价格波动剧烈,铜行业相关企业均面临巨大的原材料以及产品价格波动风险。

特别是铜加工行业在产能过剩的背景下,加工费越来越低,面临上下游定价能力薄弱,企业经营风险错综复杂,传统的套期保值模式已很难满足企业的风险管理需要。

某企业为典型的铜加工型企业,主导产品为空调与制冷行业用高精度铜盘管、高效传热内螺纹铜盘管、无氟制冷剂用高清洁度铜盘管系列产品等。

产品广泛应用于冰箱、空调、太阳能、燃器热水器等领域。

公司年铜管产能达10万吨,产量6万吨。

经过考察,企业所面临的主要风险隐患在于:上游采购定价模式与下游销售定价模式存在差异,导致企业正常加工利润存在不稳定的风险。

如,企业向上游供货商采购一般采取上海期货交易所当月期货合约加权平均价来定价,而下游销售定价一般采取点价、或长江有色金属网现货铜月度算术平均价等模式再加上加工费来定价。

两种定价模式之前存在价格、以及时间区间上的不匹配。

一、传统套期保值理论传统的套期保值理论是指在现货市场上买进(或卖出)一定数量的现货商品的同时,在期货市场上卖出(或买进)与现货品种相同、数量相当、方向相反的期货合约,以期在现货市场上发生不利价格变动时,达到规避风险的目的。

在设计套保方案前,首先我们需要梳理企业的风险敞口,如企业接到一笔一个月以后交货的1000吨铜杆加工订单,在销售价格已定的情况下,可事先通过期货市场买入铜期货200手以锁定原材料价格,进而锁定企业加工利润。

如果企业经营过程中,既有订单需要保值,又有原材料库存以及产成品库存,那么我们需要计算企业净风险敞口:净风险敞口=当期需采购量—当期常规销售量—常备库存量在确定净风险敞口后,我们在期货市场即可进行对应的套期保值操作。

二、企业实际操作过程中面临的问题但在企业实际经营过程中,由于上下游定价模式千差万别,上下游不同定价模式一旦不匹配,则很难用传统的套期保值方案来为企业进行风险的管理(本方案均未考虑企业加工费、运费等)。

2024年有色金属铜行业研究报告

一、行业概述有色金属铜是世界上重要的金属之一,广泛应用于电力、交通、通信、机械、建筑等行业。

2024年,全球经济增长放缓、贸易摩擦加剧等因素影响下,铜行业也受到了一定的冲击。

本报告将对2024年有色金属铜行业进行全面研究分析。

二、国内市场概况国内铜工业经过多年的发展,已经形成了完整的产业链,从铜矿、冶炼、加工到终端应用,具备一定的自主创新能力。

2024年,中国铜产量保持稳定增长,但对外依存度仍然较高,进口量占比约为50%。

国内需求方面,电网建设、高速铁路、新能源汽车等项目的推进,使得铜的需求保持相对稳定增长。

然而,铜价格的不确定性和部分行业过剩产能,仍然是铜行业发展的挑战所在。

三、行业发展趋势1.环保监管持续加强:随着环保意识的增强和政府对环境的重视,对于铜行业的环保要求会越来越高。

产能过剩的企业将面临严厉的清洁生产审核,在严格环保监管下,企业整合、转型升级的步伐将加快。

2.供给侧推进:铜行业供给侧是推动行业发展转型的重要手段。

通过淘汰落后产能、优化布局、提高产能利用率等措施,可以提升整体行业竞争力,优化市场供求关系。

3.新能源汽车驱动需求增长:随着新能源汽车产业的高速发展,铜在电动汽车技术中的应用也越来越广泛。

铜电解箔、铜箔和电解铜带等产品的需求将大幅增加,提高行业的整体需求水平。

4.技术创新促进行业升级:在行业转型升级的过程中,技术创新是重要的推动力量。

开发高效率、低耗能、环保的冶炼技术和加工工艺,提高行业的核心竞争力和市场占有率。

5.铜进口量增长放缓:受国内需求增长放缓和国际贸易摩擦等因素影响,中国对铜的进口量增长有所减缓。

但是,中国作为全球最大的铜消费国,铜进口仍然将保持相对稳定的水平。

四、投资建议2.技术创新企业值得关注:在行业升级过程中,技术创新是关键因素。

具备自主研发能力、拥有核心技术的企业具有较大的发展潜力,值得投资者关注。

3.关注新能源汽车产业链投资机会:随着新能源汽车产业的发展,相关产业链上的企业也将迎来发展机遇。

中国废铜行业上下游产业链分析

中国废铜行业上下游产业链分析上游产业链:1.原材料采集:废铜行业的原材料主要来自于工业废料、废旧电线电缆、废旧电器设备等。

这些原材料的采集是废铜行业上游产业链的第一环节,对于废铜行业的发展至关重要。

2.运输与仓储:采集到的废铜需要进行运输和仓储。

这一环节包括物流公司、仓储公司等,它们的发展水平和效率将直接影响到废铜行业的供应链管理和成本控制。

中游产业链:1.加工制造:废铜行业中的中游产业链主要涉及到废铜的加工制造环节。

这一环节包括废铜的加工和分离、熔炼、精炼等工序。

加工制造环节的技术水平和设备配备将决定废铜的加工效率和质量。

2.产品制造:废铜经过加工制造环节后,可以转化为铜合金、铜板、铜棒等多种产品。

这些产品将进一步被用于制造电线电缆、电器设备、建筑材料等,形成废铜行业的下游产业链。

下游产业链:1.产品销售:废铜产品在下游行业需要进行销售,主要包括电线电缆制造商、电器设备制造商、建筑材料制造商等。

销售环节的发展水平将直接影响到废铜行业的销售渠道和市场份额。

2.再利用与回收:废铜行业的再利用与回收环节非常重要,它涉及到对废铜产品的再加工和再循环利用。

这一环节包括废铜的回收、再加工、再利用等,对环境保护和资源循环利用有着重要意义。

总结:中国废铜行业的上下游产业链包括原材料采集、加工制造、销售及再利用等环节。

废铜行业的发展水平与技术水平直接关系到产业链的稳定和发展。

同时,废铜行业还与电线电缆行业、电器设备制造行业、建筑材料制造行业等下游行业密切相关。

废铜行业的发展可以推动相关行业的发展,同时也受到相关行业的需求和影响。