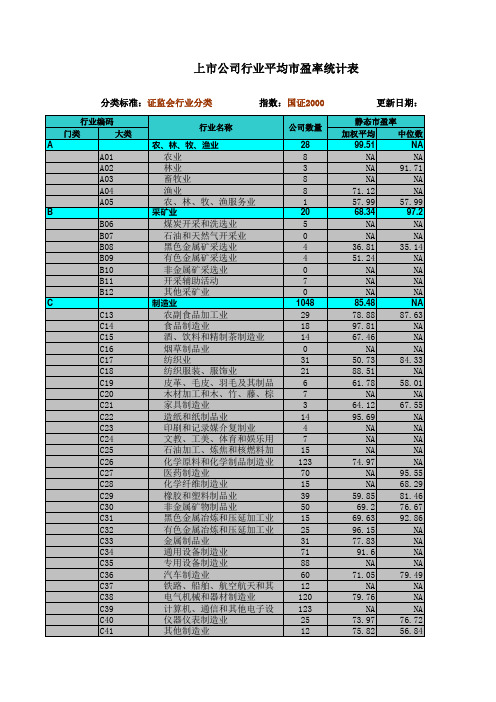

上市公司行业平均市盈率统计表

大盘历年市盈率数据大全

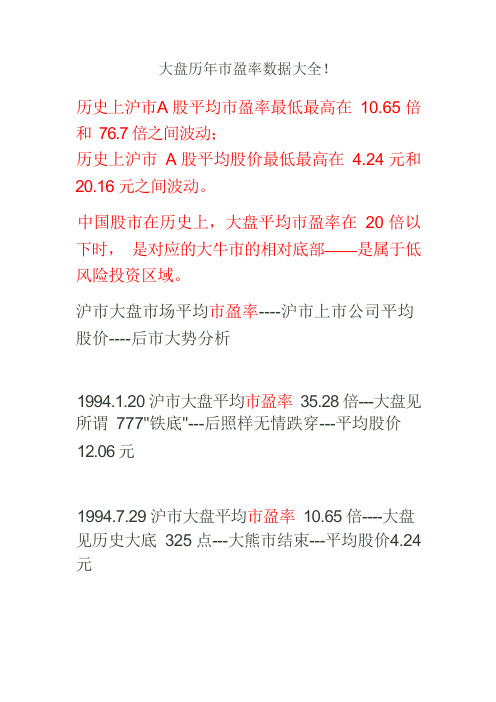

大盘历年市盈率数据大全!历史上沪市A 股平均市盈率最低最高在10.65 倍和76.7 倍之间波动;历史上沪市A 股平均股价最低最高在4.24 元和20.16 元之间波动。

中国股市在历史上,大盘平均市盈率在20 倍以下时,是对应的大牛市的相对底部——是属于低风险投资区域。

沪市大盘市场平均市盈率----沪市上市公司平均股价----后市大势分析1994.1.20 沪市大盘平均市盈率35.28 倍---大盘见所谓777"铁底"---后照样无情跌穿---平均股价12.06 元1994.7.29 沪市大盘平均市盈率10.65 倍----大盘见历史大底325 点---大熊市结束---平均股价4.24 元1994.9.13 沪市大盘平均市盈率33.56 倍---大盘见阶段顶1052 点---平均股价13.911995.2.7 沪市大盘平均市盈率18.97 倍---大盘见阶段顶926 点---平均股价7.14 元1996.1.19 沪市大盘平均市盈率19.44 倍---大盘见历史大底512 点---大牛市开始---平均股价6.17 元1996.12.11 平均市盈率47.89 倍---大盘见短期阶段顶1258 点---平均股价13.1 元1996.12.25 平均市盈率33.62 倍---大盘见历史大底855 点---平均股价9.44 元1997.5.12 平均市盈率59.64 倍----大盘见阶段大顶1510 点---大熊市开始---15.16 元1997.7.8 平均市盈率38.17 倍---大盘见阶段大底1025 点---平均股价10.43 元1998.6.4 平均市盈率46.27 倍---大盘见阶段顶1422 点---平均股价13.13 元1998.8.18 平均市盈率38.83 倍----大盘见阶段大底1043 点---平均股价9.96 元1998.11.17 平均市盈率47.04 倍---大盘见阶段顶1300 点---平均股价11.97 元1999.5.17 平均市盈率38.09 倍----大盘见阶段大底1047 点---5.19 行情爆发---大牛市开始---平均股价9.26 元1999.6.30 平均市盈率63.08 倍---大盘见中级调整顶1756 点---平均股价14.1 元1999.12.27 平均市盈率48.75 倍---大盘见大底1341 点---2.14 行情1 爆发---大牛市开始---平均股价10.96 元2000.2.17 平均市盈率58.42 倍----大盘见1770 创出1756 历史新高---平均股价13.68 元2000.8.22 平均市盈率63,73 倍----大盘见2114 阶段短期的顶---平均股价16.4 元2000,9.25 平均市盈率57.37 倍----大盘见阶段低点1874 点---平均股价15.06 元2001.1.11 平均市盈率63.01 倍----大盘见阶段高点2131.98 点2001.2.22 平均市盈率56.83 倍----大盘见阶段低点1893 点2001.6.14 平均市盈率66.16 倍----大盘见历史大顶2245 点---大牛市结束---大熊市开始---平均股价17.51 元2002.1.29 平均市盈率40.68 倍---大盘见阶段低点1339 点2002.6.25 平均市盈率76.7 倍----大盘见阶段高点1748 点----平均股价12.69 元2003.1.6 平均市盈率42.18 倍----大盘见阶段低点1311 点2003.4.16 平均市盈率36.14 倍----大盘见阶段高点1649 点2003.11.13 平均市盈率39.91 倍----大盘见阶段底1307 点---平均股价7.46 元2004.4.7 平均市盈率38.81 倍----大盘见阶段中级顶顶1783 点---熊市开始---平均股价10.17 元2005.6.6 平均市盈率15.42 倍----大盘见历史大底998 点----大牛市开始---大熊市结束---平均股价4.77 元2022.7.5 平均市盈率23.31 倍----大盘位于1757 点2022.2.27 平均市盈率35.25 倍---大盘位于3049 点---平均股价9.91 元2022.5.29 平均市盈率36.4 倍----大盘见阶段高点4335 点---平均股价18.31 元2022.6.5 平均市盈率31.1 倍---大盘阶段性大底3404 点---平均股价14.55 元2022.10.16 沪市大盘平均市盈率47.04 倍----大盘位于6124 点---平均股价20.16 元2022.11.6 沪市大盘平均市盈率44.53 倍---大盘位于5536 点---平均股价17.9 元【2】从历史行情的顶和底,以及相应的市盈率和历史平均股价的对照大盘平均市盈率的高低,股票平均股价的高低,和大盘指数的顶与底确实有一定的关系。

各行业市盈率参考值

各行业市盈率参考值虽然市盈率是一个未来收益贴现的指标,但其受到当前市场现状的影响。

根据研究成果发现,市盈率还受利率、GDP增长率和国家系统风险的影响。

只有把这些因素考虑进去,才能得出我国证券市场的总体市盈率。

采用经典的AswathDamodaran的回归式:市场市盈率=33.52-103.5×利率+103.85×GDP增长率-0.143×国家风险。

公式中的利率采用长期利率,目前我们利率水平逐步抬高,取值为5%;同时我国持续保持强劲的经济长率,近年来平均水平达到了8%左右,因此GDP增长率取8%;国家风险取值范围为10-70,国家系统风险越大取值越小,目前我国属于新兴国家,其系统风险比东亚国家(国家风险为15-25)较好,因此,取值40。

由此,得出我国的市场市盈率为30.93倍。

中国股票的内在价值是多少呢?将沪深所有股票看着一个大公司,我们姑且称之为"中国公司","中国公司"的内在价值是多少呢?换句话说,'中国公司"的合理市盈率是多少呢?目前我国长期国绩利率为3.5%,取4%则期础市盈率为1/0.04=25倍,保守预期10年内经济成长率7%,即增长1.97倍,4%的折现系数为0.676,则目前中国公司的合理高中盈率为:25*1.97*0.676=33倍.中国股市将在很长一段时间内沿着33加减20即13-53之间波动,当中国股市盈率达到50-60倍时将是牛市的顶部.到10-13倍区间是将是长期底部.石化行业石化行业目前全球范围内代表性公司的定价水平为14倍,动态市盈率在10-11倍左右。

龙头公司的定价水平高于行业水平约15-20%。

钢铁行业目前全球范围内钢铁行业代表性公司的平均市盈率为11.49倍,动态市盈率在8倍左右。

龙头公司的定价水平高于行业水平约5-15%。

有色金属行业目前平均市盈率为16.5倍左右。

龙头公司因盈利水平较高而具有更低的市盈率,动态市盈率将逐步下降至04年的12.69倍和05年的9.69倍煤炭行业煤炭行业目前的行业平均市盈率高达34倍,参考意义不大;行业龙头兖煤的A、H股市盈率分别在8.5倍和13倍之间,可作为定价基准。

中国上市公司市盈率分析

中具有难 以替代 的作用 ,因而 ,进 行市盈 率分析 比 较 仍然兵 有 十分重 要的 意义 。

二 、 目前 沪 深市场 的市盈 率状 况

后全 部 收 回。 由于市盈 率 的倒数 被 认 为是市价 收益 率 ,因此 市盈 率就 成 为 比较 股票 投 资相对 价值 高低 的重 要指 标 。市盈 率 分析 指标 分 为 I、Ⅱ两种 市 盈率 I以上年 实 现 的每股税 后 利 润计算 ;市盈 Ⅱ以 本 年度 预测 的每股 税 后利 润计 算 由于 市盈 率 Ⅱ包

行业类别市盈率行业类别市盈率电子通讯7289石油化工7405商贸旅游9067媒体9132房地产10022交通运输5470家用电器4538建筑建材6521计算机6630食品饮料5212机械6327冶金3250金融5257医药5951农业8982电力3199公用事业4494造纸5675轻纺7727金属材料3857沪深两市平均5731从以上数据可知在目前沪深两市市盈率为5731倍的情况下房地产商贸旅游媒体农业板块的股票整体市盈率较高

含 了一 定 的预期 收 益 ,其 实 际分 析意 义要大 于市盈

对 不 同行 业 、不 同股票 的市盈 率 水平进行类 统 计 。用 20 年 2月 1 01 5日的市 场 数据 进行计 算 。行 业 划分 采用 2 大类 的划分 标准 ,具 体 数据 如下表 0

行业类剐

电 子 通 讯

远超 出欧美 及 亚洲… 些经 济发 达 国家 、地 区的市盈 率水 平 ,中 国股 票 市场 的 投 机 性太 强 ,泡 沫 太大 。

进人 20 0 0年 , 以经 济 学 家 为 主 ,又开 始 了 中国股

A股历史平均市盈率

A股历史平均市盈率(99年—2013年5月)————兼对银行股的分析昨天是5月份的最后一个交易日,指数收盘于2300点。

沪市总市值16.2317万亿、深市总市值8.5437万亿,两市总市值相加为24.7755万亿,上证静态PE仅仅11.81倍、PB1.57倍:(去年12月4日指数创出新低1949点,当日收盘于1975点、沪市PE10.69倍)(5月31日上海市场)(5月31日深圳市场)(2012年12月4日最低点1949)从A股长期(十年)市盈率和市净率观察,这两个估值指标均处于近十年来的历史最低位:1、 A股长期(十年)市盈率分布图:2、A股长期(十年)市净率分布图:本月份上证指数上涨5.63%、深成指上涨6.52%,结束前期的月线三连阴。

中小板上涨14.52%、创业板上涨20.65%,基本上可以定义为继1949—2444点之后的第二波行情的启动。

只要人类社会不断进步、经济不断发展、GDP总量不断增加。

从长期看,股市每隔几年总是呈现出底部不断抬升的客观运行规律:1996年我们告别了500点,2005年我们跟1000点永别,2008年10月世界金融危机、指数再也没有回到1500点。

这一次可能跟以前不同了,以前N次反弹之后指数还会继续创出新低;这一次从1949解放底抬升之后,应该要和2000点永远说再见了!去年12月的1949点继325、512、998、1664点之后,又成为一个历史性大底的概率达到90%!国家统计局公布的2012年我国国内生产总值(GDP)为51.9322万亿,5月31日、两市总市值和2012年GDP的比值(证券化率)为:24.7755万亿÷51.9322万亿=47.71%。

证券化率,一般习惯只计算两市总市值,不包括海外香港、美国等境外部分市值。

巴菲特2001年底在《财富》杂志的一篇访谈中说:“虽然证券总市值/ GDP的比值(证券化率)作为分析工具有其自身的局限性,但是如只选择一个指标来判断整体市场的估值水平时,则它可能是最好的指标”。

历年市盈率分布

电力

电器

电子信息 房地产 纺织服装 钢铁 工程建筑 供水供气 化工化纤 机械 计算机 建材 交通工具 交通设施 教育传媒 旅游酒店 煤炭石油 酿酒食品 农林牧渔 其他行业 券商 商业连锁 通信 外贸 医药 仪电仪表 银行投资 有色 运输物流 造纸印刷

12 7.00 15.00 10.00 12.00 9.00 12.00 5.00 15.00 18.00 10.00 9.00 11.00 12.00 12.00 8.50 11.00 9.00 15.00 18.00 15.00 7.00 10.00 15.00 14.00 15.00 8.00 7.00 8.50 10.00

保险

行 业 市 值 占 总 市 值 比

造纸印刷, 0.005789584 运输物流, 0.029854357 有色, 0.046109039

银行投资, 0.18539076

仪电仪表, 0.023901921 医药, 0.04968242 外贸, 0.005460473 通信, 0.020440075 商业连锁, 0.023689054 券商, 0.018397955

酿 酒 食 品

农 林 牧 渔

其 他 行 业

券 商

商 业 连 锁

通 信

外 贸

医 药

仪 电 仪 表

银 行 投 资

有 色

运 输 物 流

7.824670296

6.208215902 5.554564159 4.705523667 3.686106443 3.158560581 2.256515395 1.592790207 2.262595685 2.557558673 4.692660521 4.604859982 4.419880439 4.39768553 4.204818111 4.016741071 3.868930982 5.154364679 4.756670187

上市公司行业平均市净率统计表

78.88 97.81 67.46 NA 50.73 88.51 61.78 NA 64.12 95.69 NA NA NA 74.97 NA NA 59.85 69.2 69.63 96.15 77.83 91.6 NA 71.05 NA 79.76 NA 73.97 75.82 NA

87.63 NA NA NA 84.33 NA 58.01 NA 67.55 NA NA NA NA NA 95.55 68.29 81.46 76.67 92.86 NA NA NA NA 79.49 NA NA NA 76.72 56.84 NA

96.7

NA 30.09 NA 16.66 NA 48.7 NA NA

NA

78.73 NA

NA

NA NA

NA

62.11 NA NA

NA

NA NA NA

NA

NA NA NA NA

52.56

NA NA NA NA

69.07

52.56

74.9

69.07

NA

NA 74.9

NA

0 8 13

0

NA 90.46 78.95

NA

NA 92.36 89.93

NA

O79 O80 O81

居民服务业 0 机动车、电子产品和日用产品修理业 0 其他服务业 0

NA NA NA

NA NA NA

P

教育

1

NA

NA

P82

Q

教育

卫生和社会工作

1

2

NA

NA

NA

NA

Q83 Q84

R

卫生 社会工作

文化、体育和娱乐业

农副食品加工业 29 食品制造业 18 酒、饮料和精制茶制造业 14 烟草制品业 0 纺织业 31 纺织服装、服饰业 21 皮革、毛皮、羽毛及其制品和制鞋业 6 木材加工和木、竹、藤、棕、草制品业 7 家具制造业 3 造纸和纸制品业 14 印刷和记录媒介复制业 4 文教、工美、体育和娱乐用品制造业 7 石油加工、炼焦和核燃料加工业 15 化学原料和化学制品制造业 123 医药制造业 70 化学纤维制造业 15 橡胶和塑料制品业 39 非金属矿物制品业 50 黑色金属冶炼和压延加工业 15 有色金属冶炼和压延加工业 25 金属制品业 31 通用设备制造业 71 专用设备制造业 88 汽车制造业 60 铁路、船舶、航空航天和其他运输设备制造业 12 电气机械和器材制造业 120 计算机、通信和其他电子设备制造业 123 仪器仪表制造业 25 其他制造业 12 废弃资源综合利用业 0

香港上市公司市盈率排行榜

香港上市公司市盈率排行榜

1. 公司A,市盈率为X,该公司在行业中具有稳定的盈利能力,投资者普遍看好该公司的未来发展前景,因此市盈率较低。

2. 公司B,市盈率为Y,该公司在行业中处于竞争激烈的地位,虽然盈利能力不如公司A稳定,但投资者对其未来发展抱有一定的

期待,因此市盈率适中。

3. 公司C,市盈率为Z,该公司在行业中面临一些挑战,盈利

能力相对较弱,投资者对其未来发展持谨慎态度,因此市盈率较高。

需要注意的是,市盈率并不是衡量一家公司好坏的唯一指标,

它只是反映了市场对公司盈利能力和未来发展的一种评估。

投资者

在选择投资对象时,还应该考虑公司的财务状况、竞争优势、管理

团队等因素,以全面评估公司的投资价值。

此外,市盈率的高低还可能受到市场整体情况、行业景气度、

公司规模等因素的影响。

因此,投资者在参考市盈率排行榜时,也

需要结合其他指标和背景信息进行综合分析和判断。

以上是对香港上市公司市盈率排行榜的多角度回答,希望能够满足你的需求。

如果你还有其他问题,我将继续为你提供帮助。

上交所股票平均市盈率历史数据

上交所股票平均市盈率历史数据上交所股票平均市盈率是指上交所(上海证券交易所)所有上市公司的股票的平均市盈率。

市盈率(Price-to-Earnings Ratio,简称P/E Ratio)是投资者常用的一个衡量公司股票价格相对于每股收益的指标,它反映了投资者对公司未来盈利能力的期望和对公司发展前景的信心。

市盈率越高,投资者认为该公司的发展前景越好,愿意为其股票支付更高价格。

上交所股票平均市盈率的历史数据是投资者分析市场趋势、评估估值的重要参考依据。

通过观察上交所股票平均市盈率的历史变化,我们可以了解市场的估值水平,判断市场的热度和风险偏好。

接下来,我将简要介绍上交所股票平均市盈率的历史走势以及对市场的影响。

2001年以来,上交所股票平均市盈率经历了多轮波动。

在2001年至2005年间,上交所股票平均市盈率持续下降,主要受到国内宏观经济疲软、企业盈利能力不佳等因素的影响。

在2006年至2007年的股市繁荣期,上交所股票平均市盈率迅速上升,创下了历史新高。

然而,2008年的全球金融危机爆发,导致上交所股票平均市盈率迅速下滑。

2009年至2014年间,随着政府实施一系列经济刺激政策,上交所股票平均市盈率再度上升。

尤其是2014年市场繁荣期,A股市场上演了一波巨幅上涨,上交所股票平均市盈率一度超过了50倍,被外界形容为“牛市”。

然而,2015年6月以来,A股市场经历了一轮大幅下跌,上交所股票平均市盈率也大幅回落。

这一波市场调整主要受到多种因素的影响,包括中国经济增长放缓、股市泡沫化、股权质押破裂等。

市场情绪逐渐恢复后,上交所股票平均市盈率开始回升。

2019年以来,受到外部不确定因素和内部结构性问题的双重影响,上交所股票平均市盈率持续下滑。

外部因素主要包括中美贸易摩擦、全球经济放缓等,而内部结构性问题主要包括中国经济结构转型带来的影响。

此外,在2019年末发生的新冠疫情也对市场造成了一定的冲击。

需要注意的是,上交所股票平均市盈率只是一个宏观指标,不能代表每一只个股的估值情况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

79

C1001

?? 公用事业

79

C100101

????? 电力公用事业

52

C100102

????? 燃气公用事业

3

C100103

????? 水公用事业

13

C100104

????? 复合型公用事业

11

C020205

????? 非金属材料与制品

32

C020206

????? 纸类与林业产品

38

NA

C03

?工业

612

C0301

?? 工业品

397

C030101

????? 航天航空

16

C030102

????? 建筑产品

32

C030103

????? 电气部件与设备

91

C030104

????? 重型电气设备

35

86

C020102

????? 化学制品

64

C020103

????? 农用化工

40

C020104

????? 合成纤维

25

C0202

?? 基础材料

243

C020201

????? 建筑材料

33

C020202

????? 容器与包装

11

C020203

????? 黑色金属

48

C020204

????? 有色金属

81

38

C040401

????? 酒店餐饮与休闲

35

C040402

????? 其他消费者服务

3

NA

NA

C0405

?? 传媒

35

C040501

????? 传媒

35

C0406

?? 零售业

75

C040601

????? 消费品经销商

5

C040602

????? 网络零售

1

C040603

????? 百货商店

47

C040604

84

C030301

????? 物流

12

C030302

????? 航空运输

7

C030303

????? 水上运输

12

NA

C030304

????? 陆运

13

C030305

????? 交通基本设施

40

C04

?可选消费

408

C0401

?? 汽车与汽车零配件

98

C040101

????? 汽车零配件与设备

70

C040102

?? 半导体

20

C080301

????? 半导体

20

C09

?电信业务

73

C0901

?? 电信服务

6

C090101

????? 电信运营

1

C090102

????? 电信增值服务

5

NA

C0902

?? 通信设备及技术服务

67

C090201

????? 通信设备

54

C090202

????? 通信技术服务

13

C10

4

C070203

????? 投资信托

4

C070204

????? 其他金融服务

0

NA

NA

NA

NA

C0703

?? 房地产

159

C070301

????? 房地产开发和管理

141

C070302

????? 房地产服务

18

C08

?信息技术

298

C0801

?? 软件与服务

101

C080101

????? 互联网软件与服务

?? 家庭与个人用品

11

C050401

????? 家常用品

6

C050402

????? 个人用品

5

C06

?医药卫生

166

C0601

?? 医疗保健设备与服务

20

C060101

????? 医疗保健设备与用品

16

C060102

????? 医疗保健提供商与服务

4

C0602

?? 制药

121

C060201

????? 化学原料药

29

C030105

????? 通用机械

95

C030106

????? 专用设备

120

C030107

????? 工业集团企业

8

NA

NA

C0302

?? 工业服务

131

C030201

????? 建筑与工程

59

C030202

????? 工业贸易经销商

39

C030203

????? 商业用品与服务

33

C0303

?? 运输

????? 汽车

28

C0402

?? 耐用消费品

78

C040201

????? 家用电器

44

C040202

????? 耐用家居用品

13

C040203

????? 休闲设备与用品

21

C0403

?? 纺织服装与奢侈品

84

C040301

????? 服装与配饰

44

C040302

????? 纺织品

40

C0404

?? 消费者服务

上市公司行业平均市盈率统计表()

2014-07-31 16:36?来源:证券时报网字号:1214

上市公司行业平均市盈率统计表

分类标准:巨潮行业分类?????????????统计板块:深沪全市场???????????????

2014-07-31

行业编码

行业名称

公司数量

静态市盈率

滚动市盈率

一级

二级

三级

加权平均

????? 专营零售

22

C05

?主要消费

176

C0501

?? 食品与主要用品零售

27

C050101

????? 食品与主要用品零售

27

C0502

?? 农牧渔产品

53

C050201

????? 农牧渔产品

53

C0503

?? 食品饮料

85

C050301

????? 食品

50

C050302

????? 饮060202

????? 化学制剂

56

C060203

????? 中药

46

C0603

?? 生物科技

25

C060301

????? 生物科技

25

C07

?金融地产

202

C0701

?? 银行

16

C070101

????? 银行

16

C0702

?? 综合金融

27

C070201

????? 证券

19

C070202

????? 保险

中位数

加权平均

中位数

C01

?能源

77

C0101

?? 能源

77

C010101

????? 能源设备与服务

16

C010102

????? 石油天然气

17

C010103

????? 煤炭

40

C010104

????? 可替代能源

4

C02

?原材料

458

C0201

?? 基础化工

215

C020101

????? 化学原料

15

NA

NA

C080102

????? 信息技术服务

48

C080103

????? 软件

38

C0802

?? 技术硬件与设备

177

C080201

????? 电脑与外围设备

16

C080202

????? 电子设备及服务

79

C080203

????? 电子元器件

44

C080204

????? 光电子器件

38

C0803