眼科的爱尔眼科VS牙科的通策医疗的业务、财务比较分析与股票估值

通策医疗财务报告分析(3篇)

第1篇一、引言通策医疗,作为中国口腔医疗行业的领军企业,自成立以来,始终秉持“专业、创新、服务、共赢”的经营理念,致力于为广大患者提供优质的口腔医疗服务。

本文将对通策医疗2021年度财务报告进行深入分析,旨在了解其财务状况、经营成果和未来发展趋势。

二、财务状况分析1. 资产负债表分析(1)资产结构分析根据通策医疗2021年度资产负债表,公司总资产为25.45亿元,同比增长17.17%。

其中,流动资产为18.82亿元,同比增长15.68%;非流动资产为6.63亿元,同比增长24.01%。

从资产结构来看,公司流动资产占比较高,表明公司短期偿债能力较强。

(2)负债结构分析2021年末,通策医疗总负债为12.17亿元,同比增长17.29%。

其中,流动负债为9.01亿元,同比增长15.74%;非流动负债为3.16亿元,同比增长23.28%。

从负债结构来看,公司流动负债占比相对较高,但总体负债水平可控。

(3)所有者权益分析2021年末,通策医疗所有者权益为13.28亿元,同比增长18.47%。

净资产收益率为16.17%,表明公司盈利能力较强。

2. 利润表分析(1)营业收入分析2021年,通策医疗营业收入为17.39亿元,同比增长15.29%。

其中,医疗服务收入为16.39亿元,同比增长15.28%;药品及耗材销售收入为1亿元,同比增长15.52%。

从营业收入构成来看,医疗服务收入占比最大,表明公司主营业务发展良好。

(2)营业成本分析2021年,通策医疗营业成本为12.82亿元,同比增长15.17%。

其中,医疗服务成本为11.52亿元,同比增长15.06%;药品及耗材成本为1.3亿元,同比增长15.29%。

从营业成本构成来看,医疗服务成本占比最大,表明公司主营业务成本控制良好。

(3)利润分析2021年,通策医疗实现净利润1.72亿元,同比增长17.39%。

净利润率为9.86%,表明公司盈利能力较强。

三、经营成果分析1. 业务发展2021年,通策医疗在业务发展方面取得了显著成果。

爱尔眼科分析报告

现金流分析

经营活动现金流

爱尔眼科的经营活动现金流表现稳定,能够满足公司的日常运营和扩张需求。

投资和筹资活动现金流

公司的投资活动现金流主要用于购置新的医疗设备和扩张新诊所,而筹资活动现金流主要用于偿还贷款和支付股 息。

05 风险与机遇

风险因素分析

市场竞争风险

随着医疗行业的快速发展,眼科领域的竞争日趋激烈。爱尔眼科作为行业领先者,面临来自同行 的竞争压力,可能会影响其市场份额和盈利能力。

技术创新与研发实力

技术创新

爱尔眼科注重技术创新,引进国际先进的诊疗技术和 设备,提高诊疗水平。

研发实力

爱尔眼科设立研发中心,开展眼科领域的前沿研究和 技术创新,拥有多项专利技术。

产学研合作

爱尔眼科与高校、研究机构开展产学研合作,共同推 进眼科领域的技术创新和人才培养。

03 市场分析

行业发展趋势

份额。

优化服务流程,提升服务质量, 提高患者满意度。

03

关注行业发展趋势,积极应对挑 战,实现公司的可持续发展。

04

THANKS FOR WATCHING

感谢您的观看

连锁经营模式

爱尔眼科采用直营连锁经营模式, 通过统一品牌、技术、管理和培 训,实现规模化扩张。

分级诊疗体系

爱尔眼科构建了分级诊疗体系, 根据疾病复杂程度和医生专业能 力,将患者分流至不同级别的医 疗机构,提高诊疗效率。

国际化战略

爱尔眼科积极拓展国际市场,通 过收购、合作等方式在海外设立 医疗机构,提升品牌影响力。

政策风险

医疗行业的政策法规变化对爱尔眼科的经营产生重要影响。例如,医保政策、医疗改革等可能会 对其业务模式、收入结构和成本带来挑战。

人才流失风险

通策医疗与爱尔眼科比较研究报告

通策医疗与爱尔眼科比较研究报告一、行业环境在公立医院由于服务资源瓶颈以及制度体制等问题,给了民营医院特别是专业细分医疗市场很多机会,不管是爱尔眼科所处的眼科还是通策医疗所处的牙科。

整体判断行业有一个巨大并且适合优秀民营企业发展的行业环境。

二、生意模式提供何种产品和服务对患者的牙科问题或者眼科问题进行治疗,提供关于眼科或者眼科的问题的一体化解决方案。

怎样提供产品或者服务通过购买设备、培训员工或者招聘员工、租赁场地、使用各种耗材等提供服务,主要成本为人力、耗材以及折旧和摊销。

由于设备折旧和摊销费用占比很低,实际上这是一个天生轻资产模式,理论上业务模式可复制性很强。

轻资产模式的可扩张性和潜在价值必须要大?究竟是爱尔眼科生意模式可复制性强,还是通策医疗业务模式可复性强呢?一旦一个生意人力占比过高或者服务输出比较依赖人的时候,可复制性就会大大折扣,管理半径也会比较短。

下面考察两家公司的业务模式的可复制性问题:从营业成本中人力成本的比重来看,爱尔眼科人力成本稳定在25-30%,有一些上升的势头,而通策医疗人力成本占比在50-55%,运营成本中人力成本占比过高往往意味着生意可扩张性比较难,因为人永远比机器难管理,从这一点来说,通策医疗人力成本占比太高,长期来说不利于其扩张。

包括管理人员在一起所有公司运营成本更能衡量一个公司是劳动密集型还是资本密集型,这个指标爱尔眼科近三年稳定在30%附近,有上升的势头,通策医疗从47%上升到49.5%,同样有上升的势头,同样可以得出通策医疗未来的扩张之路对管理的要求非常之高。

公司过于依赖员工,员工就会制约公司的发展;平台过于依赖个人,平台就会失去价值。

爱尔眼科单个雇员的成本近几年逐渐上升,到2016年年末,已经到了8.06万/年的雇员成本,而通策医疗也是逐年上升,到2016年年末已经到了15.23万的雇员成本。

这映射出口腔这一门生意牙医非常关键、也非常昂贵;而眼科看似很高端,实际上眼科是一个接近标准品的品类,眼科医生加上所有福利一年也就8万块,眼科医生实际上没有举足轻重的地位。

爱尔眼科2020年财务分析详细报告

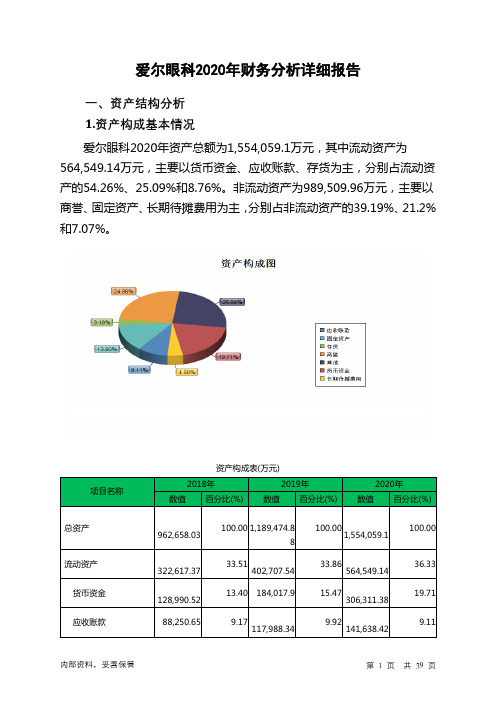

爱尔眼科2020年财务分析详细报告一、资产结构分析1.资产构成基本情况爱尔眼科2020年资产总额为1,554,059.1万元,其中流动资产为564,549.14万元,主要以货币资金、应收账款、存货为主,分别占流动资产的54.26%、25.09%和8.76%。

非流动资产为989,509.96万元,主要以商誉、固定资产、长期待摊费用为主,分别占非流动资产的39.19%、21.2%和7.07%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产962,658.03 100.00 1,189,474.88100.001,554,059.1100.00流动资产322,617.37 33.51402,707.5433.86564,549.1436.33货币资金128,990.52 13.40 184,017.9 15.47306,311.3819.71应收账款88,250.65 9.17117,988.34 9.92141,638.429.11存货35,904.88 3.73 37,421.32 3.15 49,455.67 3.18非流动资产640,040.66 66.49786,767.3466.14989,509.9663.67商誉206,163.3 21.42263,799.07 22.18387,819.8324.96固定资产146,528.47 15.22176,460.6214.84209,755.0413.50长期待摊费用50,139.22 5.21 57,750.02 4.86 69,991.16 4.502.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的59.57%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的28.32%,应当加强应收款项管理,关注应收款项的质量。

300015爱尔眼科2022年财务分析结论报告

爱尔眼科2022年财务分析综合报告一、实现利润分析2022年利润总额为333,505.56万元,与2021年的314,775.49万元相比有所增长,增长5.95%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2022年营业成本为798,038.88万元,与2021年的721,188.73万元相比有较大增长,增长10.66%。

2022年销售费用为155,563.11万元,与2021年的144,686.14万元相比有较大增长,增长7.52%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2022年管理费用为229,346.46万元,与2021年的195,776.48万元相比有较大增长,增长17.15%。

2022年管理费用占营业收入的比例为14.24%,与2021年的13.05%相比有所提高,提高1.19个百分点。

企业经营业务的盈利水平也有所提高,管理费用增长合理。

2022年财务费用为665.49万元,与2021年的10,644.42万元相比有较大幅度下降,下降93.75%。

三、资产结构分析2022年企业不合理资金占用项目较少,资产的盈利能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2021年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,爱尔眼科2022年是有现金支付能力的,其现金支付能力为633,124.56万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析爱尔眼科2022年的营业利润率为21.94%,总资产报酬率为14.51%,净资产收益率为18.02%,成本费用利润率为27.44%。

企业实际投入到企业自身经营业务的资产为2,397,090.65万元,经营资产的收益率为14.74%,而对外投资的收益率为383.16%。

爱尔眼科2020年三季度财务分析结论报告

爱尔眼科2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为120,412万元,与2019年三季度的73,460.53万元相比有较大增长,增长63.91%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为214,137.12万元,与2019年三季度的147,853.44万元相比有较大增长,增长44.83%。

2020年三季度销售费用为38,901.16万元,与2019年三季度的33,014.06万元相比有较大增长,增长17.83%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时营业收入也有较大幅度的增长,并且收入增长明显快于销售费用增长,企业销售活动取得了非常理想的市场效果。

2020年三季度管理费用为40,958.49万元,与2019年三季度的36,160.22万元相比有较大增长,增长13.27%。

2020年三季度管理费用占营业收入的比例为9.31%,与2019年三季度的12.12%相比有较大幅度的降低,降低2.82个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2020年三季度财务费用为4,000.4万元,与2019年三季度的433.28万元相比成倍增长,增长8.23倍。

三、资产结构分析2020年三季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,爱尔眼科2020年三季度是有现金支付能力的,其现金支付能力为330,751.32万元。

企业负债经营为正效应,增加负债有可能内部资料,妥善保管第1 页共3 页。

爱尔眼科近三年的财务状况分析及趋势

爱尔眼科近三年的财务状况分析及趋势一财务报表的总分析1、资产负债表分析:根据2013年到2015年的资产负债表可以得出以下结论,资产总额从2013年到2015年有一些上升,2013年比2014年资产少了18702万元,从2013年到2015年增长了9.68%,其增长资产主要由以下几个方面构成:应收账款增加了21808805.21元,增长了21.33%,存货增加了2115万元,增长了22.43%;而从2014年到2015年相对增长更快一些,2015年比2014年增长43158万元,增长了20.37%;其中存货占了很大的比重增加了24891105.7,增长了21.39%,应收账款增加3202万元,增长了29.68%非流动资产也有了不少的增长其中长期待摊费用增加8782万元,增长了45.89%;2013年到2015年资产总额增长幅度明显。

从连续两年负债的变化来看,2013年到2014年负债总额增加了1912万元,增长了5.30%,这主要是由于流动负债中应付账款增加了4603万元,增加了24.30%其他应付款增加了1730万元,增加了9.63%;2013到2014年负债总额增加7300万元,增长了19.21%,这主要体现在以下两个方面应付账款增加了4258万元,应付职工薪酬增加1567万元;从2013年到2015年的资产负债表可以看出其资产相对有很大的提升但同时负债也再增长负债的增长的体现主要是职工薪酬,通过对爱尔眼科职工工资发放的调查了解到大部分工资是以提成的形式发放所以职工薪酬增长意味着业务量的加大是发展的体现但是应付账款增长了4258万元有些高建议企业应该适当的减少部分开支。

2、利润表分析:从利润表可以看出2014年比2013增加了3725万元,同比增长16.98%,这主要表现在期间费用的增长包括销售费用同比增加13.70%,管理费用同比增加18.01%,财务费用同比17.67%,营业收入比2013年增加了68万元,同比增长了15.01%;2015年利润比2014年增加了9356万元,同比增长29.90%,这主要是销售费用同比增长15.98%,管理费用同比增加8.87%,财务费用同比增加22.68%,营业利润比2014年增加了10894万元,同比增长25.37%。

爱尔眼科2020年上半年财务分析结论报告

爱尔眼科2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为85,943.45万元,与2019年上半年的96,867.69万元相比有较大幅度下降,下降11.28%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为234,287.19万元,与2019年上半年的251,005.38万元相比有所下降,下降6.66%。

2020年上半年销售费用为35,182.36万元,与2019年上半年的48,659.36万元相比有较大幅度下降,下降27.7%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,营业利润也随之下降,企业市场销售形势迅速恶化,应当采取措施,调整销售力量和战略。

2020年上半年管理费用为58,058.93万元,与2019年上半年的58,835.31万元相比有所下降,下降1.32%。

2020年上半年管理费用占营业收入的比例为13.94%,与2019年上半年的12.39%相比有所提高,提高1.55个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2020年上半年财务费用为2,741.99万元,与2019年上半年的3,326.01万元相比有较大幅度下降,下降17.56%。

三、资产结构分析2020年上半年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,爱尔眼科2020年上半年是有现金支付能力的,其现金支付能力为187,104.16万元。

企业负债经营为正效应,增加负债有可能内部资料,妥善保管第1 页共3 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

眼科的爱尔眼科VS牙科的通策医疗的业务、财务比较分析与股票估值

(一)业务、财务拆解及比较分析

1.营收构成

1.1按产品

a.爱尔眼科

主要从事各类眼科疾病诊疗、手术服务与医学验光配镜,目前医疗网络已遍及中国大陆、中国香港、欧洲、美国、东南亚,奠定了全球发展的战略格局。

b.通策医疗

以医疗服务为主营业务,致力于打造有使命感、将医学精神和科学精神完美结合、集临床、科研、教学三位一体的大型口腔医疗集团。

1.2按地区

a.爱尔眼科

从营收区域占比来看,爱尔眼科营收地区主要分布在华中地区,西南、华东、华南、港澳台及海外等地区营收较为均匀,华南地区营收逐年增加。

b.通策医疗

从营收区域占比来看,通策医疗具有明显的区域性特征,营收绝大部分来自浙江省内。

2员工情况

2.1员工总数

爱尔眼科与通策医疗共同的特征:人力资源不断增长!尤其是爱尔眼科,呈现爆发式增长。

2.2销售人员

2.3研发人员

3.扩张投入

一个公司的正常发展除了人力投入,还应有匹配的物力投入。

4.成长能力

爱尔眼科从2010年营收8.65亿元、归母净利润1.2亿元,发展到2019年营收99.9亿元、归母净利润13.79亿元,年化复合增长率分别为31.24%、31.13%。

通策医疗从2010年营收2.43亿元、归母净利润0.49亿元,发展到2019年营收18.94亿元、归母净利润14.63亿元,年化复合增长率分别为25.65%、28.26%。

爱尔眼科与通策医疗的成长性不言而喻!

5.盈利能力

5.1利润率

从盈利能力来看,通策医疗优于爱尔眼科,其息前税后经营利润率均始终高于爱尔眼科的息前税后经营利润率。

一个企业的盈利能力比另外一个企业高,无非就是三个主要原因:(1)销售价格定得高且卖得出;(2)生产成本低且造得出;(3)营业费用花得少。

前两者体现的是毛利率高低。

5.2毛利率

从横向来看,爱尔眼科的综合毛利率始终高于通策医疗。

5.3费用率

最终的盈利能力(息前税后经营利润率)体现,还得从毛利率当中扣掉营业费用率,其拆解如下。

息前营业总费用率:

销售费用:。