保兑信用证

银行信用证保兑业务管理办法

ⅩⅩ银行信用证保兑业务管理办法(修订)第一章总则第一条为加强信用证保兑业务管理,根据我国法律法规,中国人民银行、中国银行业监督管理委员会、国家外汇管理局及总行有关规定,参照国际惯例,制定本办法。

第二条信用证保兑是指一家银行对另一家银行开立的信用证做出的付款保证。

第三条本办法所称信用证保兑业务系指我行对国内外银行开立的不可撤销跟单信用证的保兑行为,即我行受开证银行(被保兑行)或受益人委托,为开证银行所开立的信用证加具保兑。

第四条本办法适用于我行境内分支机构办理的信用证保兑业务。

业务处理时,审查审批环节应在CM2002系统中操作,业务操作环节应在国际结算业务处理系统中操作,严禁系统外操作。

第五条本办法规定的保兑业务分为明保和暗保两种方式。

(一)明保:我行受开证银行委托,并经受益人同意,为开证行开立的可保兑信用证加具保兑。

在此方式下,根据国际惯例,我行获得保兑行身份,须履行保兑行责任。

(二)暗保:开证行未要求我行对其开立的信用证加具保兑,但受益人委托我行为信用证加具保兑。

第二章授权授信及业务分工第六条信用证保兑业务的业务准入、保证金(若有)及担保、授权和授信等有关规定按照年度授权和《国际贸易融资业务信贷管理规定》执行。

第七条信用证保兑业务要纳入代理行(包括中资银行)授信管理,对代理行开立的信用证的保兑余额不得超过我行对该行的授信额度。

风险参贷保兑方式下,我行参贷部分要占用开证行的授信额度。

参贷行参贷部分要占用参贷行的授信额度。

如保兑余额超出我行对被保兑行的授信额度,须经总行追加授信额度或由委托人(受益人或开证行)提供我行认可的合法、有效的抵押(担保)后方可受理。

第八条各行在业务操作流程中的岗位设置及工作职责分工按照总行下发《法人客户信贷业务基本操作流程》中有关贸易融资业务的规定执行。

其中产品经理职责除按照《法人客户信贷业务基本操作流程》中的职责分工外,还应按照《国际结算与贸易融资产品经理管理办法》中的相关规定履行职责。

保兑信用证业务操作规程0918海外1

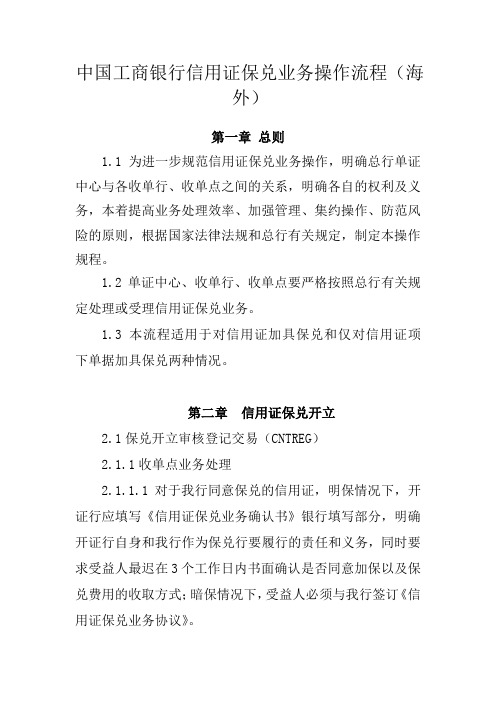

中国工商银行信用证保兑业务操作流程(海外)第一章总则1.1 为进一步规范信用证保兑业务操作,明确总行单证中心与各收单行、收单点之间的关系,明确各自的权利及义务,本着提高业务处理效率、加强管理、集约操作、防范风险的原则,根据国家法律法规和总行有关规定,制定本操作规程。

1.2单证中心、收单行、收单点要严格按照总行有关规定处理或受理信用证保兑业务。

1.3 本流程适用于对信用证加具保兑和仅对信用证项下单据加具保兑两种情况。

第二章信用证保兑开立2.1保兑开立审核登记交易(CNTREG)2.1.1收单点业务处理2.1.1.1对于我行同意保兑的信用证,明保情况下,开证行应填写《信用证保兑业务确认书》银行填写部分,明确开证行自身和我行作为保兑行要履行的责任和义务,同时要求受益人最迟在3个工作日内书面确认是否同意加保以及保兑费用的收取方式;暗保情况下,受益人必须与我行签订《信用证保兑业务协议》。

2.1.1.2收单点在收到客户或开证行委托时,参考单证中心的通知审查意见,在收单系统中选择对应的AV或RV编号完成保兑审核登记交易(CNTREG),对单据保兑时选择BP 编号,并在交易附言中注明保兑委托方(开证行或受益人)及保兑方式(明保或暗保)。

2.1.2单证中心业务处理单证中心人员在单证中心系统经办夹From SVC队列中提取收单点保兑业务申请,进入保兑信用证审核登记交易,调出出口信用证(如有相关修改等资料一并)进行审核,主要审核内容:1.信用证必须真实有效。

2.暗保方式下,信用证不含限制在他行议付的条款。

3.信用证必须为不可撤销的信用证。

4.信用证必须表明适用于国际商会《跟单信用证统一惯例》或通过SWIFT(MT700)方式开立。

5.信用证不含对我行不利的条款。

6.信用证索汇路线简洁明确。

7.对于信用证涉及的开证行、申请人、货物等受制裁的情况,如受联合国制裁的我行不予处理,如受其他经济体制裁的应按照总行相关文件规定由有权签批分行审批后办理。

信用证的保兑流程

信用证的保兑流程嘿,咱今儿来聊聊信用证的保兑流程哈!你说这信用证就像咱出门带的钱包,得好好保管,而保兑呢,就像是给钱包再加一把锁,让咱更安心。

先来说说这第一步,那就是出口商得和进口商商量好要用信用证结算呀。

这就好比两个人约好一起去旅游,得先定好怎么个玩法。

然后呢,进口商就去找开证行开证啦。

这开证行就像是个大管家,负责把这信用证给弄好。

接着呢,开证行把信用证开出来了,可别以为这就万事大吉啦!这时候就需要一个厉害的角色出场了,那就是保兑行。

这保兑行就像个保镖,来给信用证保驾护航呢!它得好好审查审查这信用证,看看有没有啥问题。

这可不能马虎,就跟咱检查自己的宝贝有没有坏一样仔细。

要是保兑行觉得没问题,那它就会在信用证上加上它的保兑承诺。

哎呀呀,这就像是给信用证盖了个大大的章,告诉大家:放心吧,有我在呢!然后呢,出口商就可以放心地发货啦。

等货物到了进口商那边,进口商就得去付款赎单咯。

这时候保兑行也不能闲着呀,它得盯着呢,确保进口商乖乖付钱。

要是进口商耍赖不付钱,嘿嘿,那保兑行就得出来说话啦,它得按照承诺给出口商付钱呢!这多靠谱呀,就像有个大哥在后面给你撑腰。

你想想,要是没有保兑这一步,出口商得多担心呀,万一进口商那边出啥幺蛾子咋办?有了保兑,那可就不一样啦,心里踏实多了呀!这就好比你去走夜路,有个人陪着你,是不是就没那么害怕啦?咱再回过头来想想,这整个流程不就跟咱平时做事一样嘛。

得一步一步来,每个环节都不能出错,而且还得有可靠的人来帮忙。

信用证的保兑流程虽然听起来有点复杂,但其实只要咱弄明白了,也就不难啦。

所以说呀,信用证的保兑真的很重要呢!它能让国际贸易变得更顺畅,让买卖双方都能放心。

咱可别小瞧了这保兑,它可是发挥着大作用呢!咱在做国际贸易的时候,一定要记得找个靠谱的保兑行,给自己的生意加上一道保险。

这样咱才能在国际贸易的大海里稳稳地航行,不用担心风浪啦!。

保兑

保兑概述保兑,是指开证行以外的银行保证对信用证承担付款责任。

confirmed irrevocable L/C (letter of credit)什么是信用证保兑业务指中国银行接受开证行或受益人的请求,对开证行开出的信用证承担保证兑付的义务。

信用证保兑业务的内容包括:公开保兑和沉默保兑。

公开保兑指根据开证行的授权或委托,中国银行在信用证上加具保兑并通知开证行;沉默保兑指在受益人的申请下而无需通知开证行,中国银行在信用证上加具保兑。

信用证保兑可对您有哪些好处降低风险——信用证保兑可以使您防范开证行银行风险以及开证行所在国家国家风险和外汇管制风险;双重保证——您在获得开证行有条件付款承诺之外,还获得了我们额外的有条件付款承诺,使您拥有双重付款保证。

回款保障——您向我们提交合乎信用证规定的单据后,经审核同意,即可获得无追索权的付款或付款承诺。

在哪些情况下宜选择信用证保兑您希望获得除开证行以外的银行来确认偿付;尽管开证行资信状况较好,但您希望在提交单据后获得无追索权的资金;第九条开证行与保兑行的责任a.对不可撤销的信用证而言,在信用证规定的单据全部提交指定银行或开证行,并且这些单据又符合信用证条款的规定时,便构成开证行的确定承诺:Ⅰ.对即期付款的信用证--开证行应即期付款;Ⅱ.对延期付款的信用证--开证行应按信用证规定所确定的到期日付款;Ⅲ.对承兑信用证,分两种情况:(a)凡汇票由开证行承兑者--开证行应承兑受益人出具的以开证行为付款人的汇票,并于到期日支付票款;或(b)凡汇票由另一受票银行承兑者--如信用证上规定的受票银行对以其为付款人的汇票不予承兑时,应由开证行承兑并在到期日支付受益人出具的以开证行为付款人的汇票;或者,如受票银行对汇票已承兑,但到期不付时,则开证行应予支付;Ⅳ.对议付信用证--开证行应根据受益人依照信用证出具的汇票及/或提交的单据向出票人及/或善意持票人履行付款,不得追索。

开立信用证时不应以信用证申请人作为汇票付款人。

保兑信用证和不保兑信用证

(1)保兑信⽤证(Confirmed Credit)是指由另⼀家银⾏即保兑⾏(通常是通知⾏,也可是其他第三者银⾏)对开证⾏开⽴的不可撤销信⽤证加负保证兑付责任的信⽤证。

其要点是:

第⼀,保兑的对象必须是不可撤销信⽤证。

第⼆,对不可撤销信⽤证加保的银⾏,称为保兑⾏(Confirmed Bank)。

第三,对开证⾏开⽴的信⽤证进⾏加保,⼀般是应受益⼈的要求⽽作的;所以需要加保,是因为受益⼈对开证⾏的资信不够了解,或不够信任。

也有的开证⾏担⼼⾃⼰开⽴的信⽤证不被受益⼈所接受⽽主动要求加保的。

第四,信⽤证⼀经保兑,受益⼈便取得了开证⾏和保兑⾏的双重付款保证,收汇更为稳妥;经过保兑的信⽤证,⾸先由保兑⾏承担付款责任,故保兑⾏在此成为“第⼀性付款⼈”(First Drawee),即只要受益⼈提供了符合信⽤证规定的单据,保兑⾏必须付款,或承兑或议付。

第五,凡使⽤保兑信⽤证,应在该证上注明“不可撤销”的字样和保兑⾏加保的⽂句。

(2)不保兑信⽤证(Unconfirmed Credit)是指未经另⼀家银⾏加以保兑的信⽤证。

保兑信用证下保兑行责任 (1)

保兑信用证下保兑行责任的若干问题探讨国际贸易中可能涉及到保兑行的场合,主要在跟单信用证结算方式下与备用信用证融资担保中。

跟单信用证当前适用的国际惯例主要是国际商会第500号出版物《跟单信用证统一惯例》(2007年最新修订版)即ucp600,备用信用证当前适用的国际惯例以国际商会第590号出版物《国际备用证惯例》即isp98为主,同时也适用ucp600的相关条款。

无论是在跟单信用证还是备用信用证中,如涉及保兑,全面而又准确地理解并把握保兑行的责任,是出口商即信用证项下的受益人防范风险的前提条件。

虽然ucp600明确界定了保兑行付款责任的第一性、不可撤销性与终局性,但实务中的具体情况千变万化,对特定情形下保兑行责任的承担,ucp600没有也不可能做出详细而周全的规定。

本文尝试在执行ucp600原则性规定的基础上,就实务中已经和可能出现的8种情形下保兑行责任的承担作一些探讨。

一、ucp600中有关保兑行责任条款的分析根据ucp600第2条,所谓保兑,是指保兑行在开证行之外作出的承付或议付相符交单的确定承诺(confirmation means a definite undertaking of the confirming bank, in addition to that of the issuing bank, to honour or negotiate a complying presentation.);而保兑行,则是应开证行的授权或请求对信用证加具保兑的银行(confirming bank means the bank that adds its confirmation to a credit upon the issuing bank’sauthorization or request.)。

ucp600有关保兑行责任的规定主要集中在第8条,结合该条及ucp600第2条对保兑及保兑行的定义,可明确归纳出保兑行的下列几大责任:其一,保兑行承担第一性的付款责任。

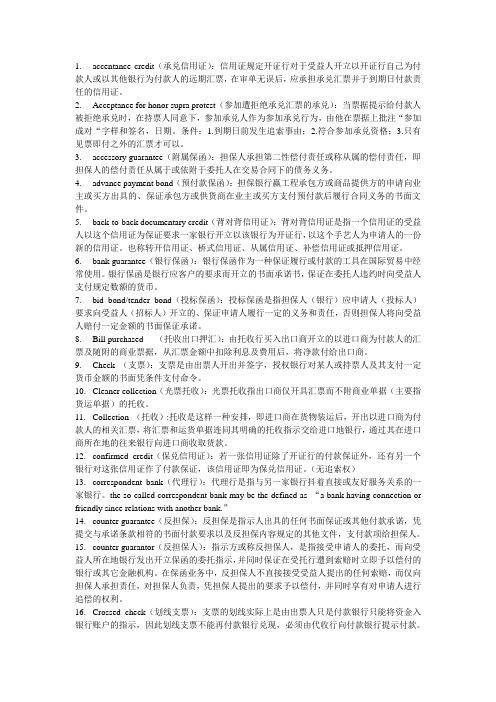

名词解释

1. accentance credit(承兑信用证):信用证规定开证行对于受益人开立以开证行自己为付款人或以其他银行为付款人的远期汇票,在审单无误后,应承担承兑汇票并于到期日付款责任的信用证。

2. Acceptance for honor supra protest(参加遭拒绝承兑汇票的承兑):当票据提示给付款人被拒绝承兑时,在持票人同意下,参加承兑人作为参加承兑行为,由他在票据上批注“参加成对“字样和签名,日期。

条件:1.到期日前发生追索事由;2.符合参加承兑资格;3.只有见票即付之外的汇票才可以。

3. accessory guarantee(附属保函):担保人承担第二性偿付责任或称从属的偿付责任,即担保人的偿付责任从属于或依附于委托人在交易合同下的债务义务。

4. advance payment bond(预付款保函):担保银行赢工程承包方或商品提供方的申请向业主或买方出具的、保证承包方或供货商在业主或买方支付预付款后履行合同义务的书面文件。

5. back-to-back documentary credit(背对背信用证):背对背信用证是指一个信用证的受益人以这个信用证为保证要求一家银行开立以该银行为开证行,以这个手艺人为申请人的一份新的信用证。

也称转开信用证、桥式信用证、从属信用证、补偿信用证或抵押信用证。

6. bank guarantee(银行保函):银行保函作为一种保证履行或付款的工具在国际贸易中经常使用。

银行保函是银行应客户的要求而开立的书面承诺书,保证在委托人违约时向受益人支付规定数额的货币。

7. bid bond/tender bond(投标保函):投标保函是指担保人(银行)应申请人(投标人)要求向受益人(招标人)开立的、保证申请人履行一定的义务和责任,否则担保人将向受益人赔付一定金额的书面保证承诺。

8. Bill purchased (托收出口押汇):由托收行买入出口商开立的以进口商为付款人的汇票及随附的商业票据,从汇票金额中扣除利息及费用后,将净款付给出口商。

保兑信用证与不保兑信用证

保兑信用证与不保兑信用证:这是从信用证是否加以保证兑付货款的角度划分的。

(1)保兑信用证(Confirmed Credit)是指由另一家银行即保兑行(通常是通知行,也可是其他第三者银行)对开证行开立的不可撤销信用证加负保证兑付责任的信用证。

其要点是:第一,保兑的对象必须是不可撤销信用证。

第二,对不可撤销信用证加保的银行,称为保兑行(Confirmed Bank)。

第三,对开证行开立的信用证进行加保,一般是应受益人的要求而作的;所以需要加保,是因为受益人对开证行的资信不够了解,或不够信任。

也有的开证行担心自己开立的信用证不被受益人所接受而主动要求加保的。

第四,信用证一经保兑,受益人便取得了开证行和保兑行的双重付款保证,收汇更为稳妥;经过保兑的信用证,首先由保兑行承担付款责任,故保兑行在此成为“第一性付款人”(First Drawee),即只要受益人提供了符合信用证规定的单据,保兑行必须付款,或承兑或议付。

第五,凡使用保兑信用证,应在该证上注明“不可撤销”的字样和保兑行加保的文句。

(2)不保兑信用证(Unconfirmed Credit)是指未经另一家银行加以保兑的信用证。

不言而喻,不保兑信用证没有保兑信用证那5个特点,那安全性肯定会小些。

同时:看这一则解释:信用证按有没有另一银行加以保证兑付,可分为保兑的和不保兑的信用证。

1.保兑信用证(Confirmed L/C)保兑信用证是指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务。

对信用证加保兑的银行,叫做保兑行(Confirming Bank)。

按《UCP 500》规定,信用证一经保兑,即构成保兑行在开证行以外的一项确定承诺。

保兑行与开证行一样承担付款责任,保兑行是以独立的“本人”(Principal) 身份对受益人独立负责,并对受益人负首先付款责任。

保兑行付款后对受益人或其他前手无追索权。

信用证的“不可撤销”是指开证行对信用证的付款责任。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

保兑信用证

保兑是指一家银行开出的信用证由另一家银行加以保证兑付。

经过保兑

的信用证叫做保兑信用证,没有经过保兑的信用证叫做不保兑信用证。

信用证经过另一家银行保兑后,就有两家银行对受益人负责,一家是开证行,一家是保兑行(Confirming Bank),而且首先是由保兑行对受益人负责。

保兑信用证对出口人安全收汇是有利的,但进口人却要因此多负担一笔保兑费。

但有些国家的银行对“保兑”有不同的理解。

根据英国银行的习惯,保

兑一字具有另外一个意义,所谓保兑是指自身的保兑,而不是指另一家银行加以保兑,即保兑等于不可撤销,所以,英国银行开出的“保兑”信用证其实就是不可撤销的信用证。

在我国对外出口业务中,有时由于我们对开证行的信用不够了解或金额大、或者其他需要,也可以在贸易合同中规定使用保兑的信用证。