20世纪90年代的五大金融危机

20世纪90年代的五大金融危机

20世纪90年代的五大金融危机作者:魏波来源:《资治文摘》2008年第04期1. 1992~1993年的欧洲货币危机90年代初,两德合并。

为了发展东部地区经济,德国于1992年6月16日将其贴现率提高至8.75%。

结果马克汇率开始上升,从而引发欧洲汇率机制长达1年的动荡。

金融风波接连爆发,英镑和意大利里拉被迫退出欧洲汇率机制。

欧洲货币危机出现在欧洲经济货币一体化进程中。

从表面上看,是由于德国单独提高贴现率所引起,但是其深层次原因是欧盟各成员国货币政策的不协调,从而从根本上违背了联合浮动汇率制的要求,而宏观经济政策的不协调又与欧盟内部各成员国经济发展的差异紧密相连。

2. 1994~1995年的墨西哥金融危机1994年12月20日,墨西哥突然宣布比索对美元汇率的波动幅度将被扩大到15%,由于经济中的长期积累矛盾,此举触发市场信心危机,结果人们纷纷抛售比索,1995年初,比索贬值30%。

随后股市也应声下跌。

比索大幅贬值又引起输入的通货膨胀,这样,为了稳定货币,墨西哥大幅提高利率,结果国内需求减少,企业大量倒闭,失业剧增。

在国际援助和墨西哥政府的努力下,墨西哥的金融危机在1995年以后开始缓解。

墨西哥金融危机的主要原因有三: 第一,债务规模庞大,结构失调;第二,经常项目持续逆差,结果储备资产不足,清偿能力下降;第三,僵硬的汇率机制不能适应经济发展的需要。

3. 1997~1998年的亚洲金融危机亚洲金融危机是泰国货币急剧贬值在亚洲地区形成的多米诺骨牌效应。

这次金融危机所波及的范围之广、持续时间之长、影响之大都为历史罕见,不仅造成了东南亚国家的汇市、股市动荡,大批金融机构倒闭,失业增加,经济衰退,而且还蔓延到世界其他地区,对全球经济都造成了严重的影响。

亚洲金融危机涉及到许多不同的国家,各国爆发危机的原因也有所区别。

然而亚洲金融危机的发生决不是偶然的,不同国家存在着许多共同的诱发金融危机产生的因素,如宏观经济失衡,金融体系脆弱,资本市场开放与监控,货币可兑换与金融市场发育不协调等问题。

90年代以来的三大经济危机

90 年代以来的三大经济危机良时金融事业部:杨小强文章摘要:进入 1990 年代以来,世界先继发生多次经济危机,除 1990 年的日本房产泡沫、1994-1995 年墨西哥金融危机以及 1997 年东南亚金融危机等涉及范围较广、影响较大的金融危机,还包括那些影响相对较小的金融动荡,这些震荡在巴西、阿根廷、俄罗斯等国一直没有停止。

下面就其中影响最大的三次做一个简要的介绍:第一次、1990 年到 1992 年经济衰退此期间发生了冷战后的第一次战争——海湾战争。

1990 年 8 月伊拉克入侵科威特。

海湾战争发生在 1991 年 1 月 17 日-2 月 28 日,就是以美国为首的多国联盟在联合国安理会授权下,为恢复科威特领土完整而对伊拉克进行的战争。

美国的表现:本次美国经济走向危机的历程应该从 1987 年 10 月 19 日的黑色星期一算起。

1987 年,格林斯潘接任美国联储局局长一职后,美国逐渐结束低利率时代,开始步入加息周期。

随着加息进程的推进,美国股市便因银行收紧信贷受到影响。

1987 年 10 月 19 日,美国道琼斯指数大幅下跌,一天之内急跌 508、32 点,下跌幅度达 22、6%,下跌的点数与幅度都在这之前的最高记录,超过了 1929 年 10 月 28 日美国经济大危机前夕创下的一天之内下跌 12、8%的记录。

其实在这次危机爆发前几个星期,股市已开始下滑,1987 年最高点就是在 8 月 25 日的 2722、42点,到 10 月 19 日大爆发前下滑了 17、5%。

这次股灾在其她国家也产生了连锁反应,伦敦《金融时报》100 种股票价格指数19 日下跌 183、70 点,跌幅为 10、1%,创下了一天内的最大跌幅;瑞士信贷银行股票指数的跌幅为 11、3%;联邦德国 DAX 股票指数下跌 3、7%;法国 CAC 股票价格指数下跌 6、1%。

亚洲日本东京日经 225 种股票价格指数在 19 日跌 620 点之后,20 日再跌 3800 点,跌幅分别为 2、35%与 14、76%。

90年代以来的三大经济危机

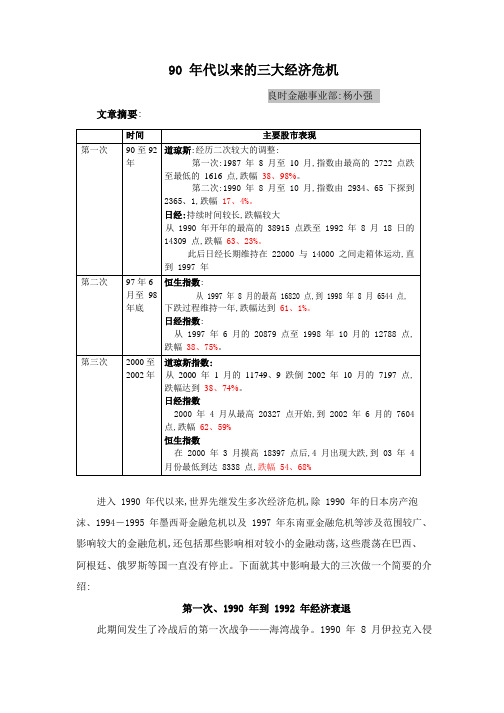

90年代以来的三大经济危机 良时金融事业部:杨小强 文章摘要:时间主要股市表现第一次 90至92年道琼斯:经历二次较大的调整:第一次:1987年8月至10月,指数由最高的2722点跌至最低的1616点,跌幅38.98%。

第二次:1990年8月至10月,指数由2934.65下探到2365.1,跌幅17.4%。

日经:持续时间较长,跌幅较大从1990年开年的最高的38915点跌至1992年8月18日的14309点,跌幅63.23%。

此后日经长期维持在22000与14000之间走箱体运动,直到1997年第二次 97年6月至98年底恒生指数:从1997年8月的最高16820点,到1998年8月6544点,下跌过程维持一年,跌幅达到61.1%。

日经指数:从1997年6月的20879点至1998年10月的12788点,跌幅38.75%。

第三次 2000至2002年道琼斯指数:从2000年1月的11749.9跌倒2002年10月的7197点,跌幅达到38.74%。

日经指数2000年4月从最高20327点开始,到2002年6月的7604点,跌幅62.59%恒生指数在2000年3月摸高18397点后,4月出现大跌,到03年4月份最低到达8338点,跌幅54.68%进入1990年代以来,世界先继发生多次经济危机,除1990年的日本房产泡沫、1994-1995年墨西哥金融危机以及1997年东南亚金融危机等涉及范围较广、影响较大的金融危机,还包括那些影响相对较小的金融动荡,这些震荡在巴西、阿根廷、俄罗斯等国一直没有停止。

下面就其中影响最大的三次做一个简要的介绍:第一次、1990年到1992年经济衰退此期间发生了冷战后的第一次战争——海湾战争。

1990年8月伊拉克入侵科威特。

海湾战争发生在1991年1月17日-2月28日,是以美国为首的多国联盟在联合国安理会授权下,为恢复科威特领土完整而对伊拉克进行的战争。

美国的表现:本次美国经济走向危机的历程应该从1987年10月19日的黑色星期一算起。

20世纪90年代以来四次世界性金融危机的比较分析

20世纪90年代以来四次世界性金融危机的比较分析及其引起的思考摘要:频发的金融危机是世界经济一体化和全球化过程中的一个重要特征,从20世纪90年代以来,世界上总共发生了四次世界性的金融危机,本文通过对这四次金融危机的比较研究,从成因背景、影响程度、各国治理措施等方面对其进行了共性和特性分析,从而为我国经济在日后如何应付金融危机提供了参考和借鉴。

关键词:金融危机;比较研究;启示20世纪90年代以来,世界范围内共发生了四次比较大的世界性金融危机,分别是欧洲货币体系危机(1992—1993年)、墨西哥金融危机(1994—1995年)、东南亚金融危机(1997—1998年)、美国次贷危机及衍生的金融危机(2007年至今)。

从历史进程来看,金融危机频发已成为全球经济的一个重要特征。

面对金融危机后国际金融体系改革的普遍呼声,我国应当如何深化金融体制改革,以防范金融风险与金融危机?“前事不忘,后事之师”,我们可以从方方面面来分析探讨以前各时期、各个国家和地区金融危机的特点,以期发现其中的一些共通之处,来为我们的社会主义市场经济的健康发展保驾护航。

上面提到的四次危机都是近期在国际上影响比较大的金融危机,其产生、发展都有其自身深刻的背景原因。

因此,本文分别从危机的背景和成因、危机的传递和影响以及解决危机采取的对策三个大的方面来分别对上述四次危机进行了比较详尽的分析和比较,从中寻找一些经验和教训,希望能对我国的金融体制改革、金融风险的防范等有所启示。

一、四次金融危机简介第一次是1992年9月的欧洲货币危机,又称“9 月危机”。

是年9月,在欧洲外汇市场出现了大量抛售英镑和里拉、抢购马克的风潮,一时间,英镑和里拉对马克的汇价急剧下挫,在官方干预无效的情况下,英镑和里拉先后退出欧洲货币机制,实行自由浮动。

西班牙的比塞塔、葡萄牙的埃斯库多以及爱尔兰也受到重创。

在这场危机中,英国、意大利、法国、西班牙以及瑞士等国的中央银行向外汇市场投人了近10 0亿美元的资金,损失约60亿美元。

金融危机与货币危机、债务危机、银行危机货币危机

金融危机与货币危机、债务危机、银行危机金融危机金融危机(Financial Crisis)[编辑]什么是金融危机金融危机又称金融风暴,是指一个国家或几个国家与地区的全部或大部分金融指标(如:短期利率、货币资产、证券、房地产、土地(价格)、商业破产数和金融机构倒闭数)的急剧、短暂和超周期的恶化。

其特征是人们基于经济未来将更加悲观的预期,整个区域内货币币值出现幅度较大的贬值,经济总量与经济规模出现较大的损失,经济增长受到打击。

往往伴随着企业大量倒闭,失业率提高,社会普遍的经济萧条,甚至有些时候伴随着社会动荡或国家政治层面的动荡。

金融危机可以分为货币危机、债务危机、银行危机等类型。

近年来的金融危机越来越呈现出某种混合形式的危机。

亚洲金融危机发生于1997年7月,由泰国开始,之后进一步影响了邻近亚洲国家的货币,股票市场,和其它的资产价值。

此危机另一名称是亚洲金融风暴(常见于香港)。

印尼、韩国和泰国是受此金融风暴波及最严重的国家。

新加坡、马来西亚、菲律宾和香港也被波及。

中国大陆和台湾受影响程度相对较轻,但台湾却面临著“本土型金融风暴”的威胁。

日本则仍是处在泡沫经济崩溃后自身的长期经济困境中,受到此金融风暴的影响并不大。

[编辑]1997年亚洲金融危机概况1997年,泰国经济疲弱,许多东南亚国家如泰国、马来西亚和韩国等长期依赖中短期外资贷款维持国际收支平衡,汇率偏高并大多维持与美元或一揽子货币的固定汇率或联系汇率,这给国际投机资金提供了一个很好的捕猎机会。

由美国知名炒家索罗斯主导的量子基金乘势进军泰国,从大量卖空泰铢开始,迫使泰国放弃维持已久的与美元挂钩的固定汇率而实行自由浮动,从而引发了一场泰国金融市场前所未有的危机。

之后危机很快波及到所有东南亚实行货币自由兑换的国家和地区,香港的港元便成为亚洲最贵的货币。

1998年8月,量子基金和老虎基金开始炒卖港元,首先向银行借来大量港元在市场上抛售,换来美元借出以赚取利息,同时大量卖空港股期货。

20世纪90年代末3次金融危机讲解

20世纪末三个金融危机案比较分析及思考20世纪90年代,世界范围内共发生了三次比较大的世界性金融危机,分别是欧洲货币体系危机(1992—1993年)、墨西哥金融危机(1994—1995年)、东南亚金融危机(1997—1998年)。

从历史进程来看,三次危机都是在国际上影响比较大的金融危机,其产生、发展都有其自身深刻的背景原因。

本文将从盯住固定硬币的汇率制度角度分析比较三次危机,从中寻找一些经验和教训,希望能对我国金融风险的防范有所启示。

三次金融危机的比较分析(一)危机的背景和成因的比较分析1、危机的本质不同欧洲货币体系危机和东南亚金融危机的本质是货币危机。

在危机爆发前,欧共体内部僵化的汇率机制使各国在经济和财政状况上的差异并没有在其货币的汇率上体现出来,成员国在一定程度上缺乏货币政策自主权,不能根据国内经济条件随意调整利率和汇率,中央银行的干预能力有限,更主要的是缺乏政策的合作性,核心国德国的货币政策主导了整个欧洲的货币政策,德国实力的增强打破了欧共体内部力量的均衡。

政策上的非协调一致导致一些国家的货币如马克趋于坚挺,另一些国家的货币如英镑则呈弱势。

德国政府由于东西德统一财政出现巨额赤字并担心引发通货膨胀,便提升了贴现率。

过高的德国利息率引起了外汇市场大幅抛售英镑、里拉而抢购马克,这些弱币便受到重大冲击,最后不得不退出欧洲汇率机制,实行贬值。

而亚洲金融危机爆发前,东南亚各国均实行盯住美元的固定汇率制度,在国际投资基金冲击下,以泰国为首的东南亚各国相继实行浮动汇率制度,由于美国与东南亚国家没有根本利益联系,同时也希望能够亚洲快速发展,因此也不会出手援助,故而引起东南亚国家本币大幅度贬值,房市、股市严重动荡,这是典型的货币危机。

墨西哥金融危机的本质是流动性危机。

由于墨西哥一个发展中国家加入北美自由贸易区后,主要贸易伙伴是美国等富裕的邻国,引进外资但被外资抽取了大量利润,存在着长期的外贸逆差, 墨西哥政府用投机性强、流动性大的短期外国资本弥补巨大的经常项目赤字,当大量的短期国际资本迅速外逃时, 引发比索大幅贬值, 墨西哥政府拿不出大量的外汇储备来支撑其比索汇率,从而引起股市和借贷市场行情的大幅下跌,进而波及全球经济, 最终酿成了一场严重的金融危机。

九十年代亚洲金融危机(摘)

1997年6月,一场金融危机在亚洲爆发,这场危机的发展过程十分复杂。

到1998年年底,大体上可以分为三个阶段:1997年6月至12月;1998年1月至1998年7月;1998年7月到年底。

第一阶段:1997年7月2日,泰国宣布放弃固定汇率制,实行浮动汇率制,引发了一场遍及东南亚的金融风暴。

当天,泰铢兑换美元的汇率下降了17%,外汇及其他金融市场一片混乱。

在泰铢波动的影响下,菲律宾比索、印度尼西亚盾、马来西亚林吉特相继成为国际炒家的攻击对象。

8月,马来西亚放弃保卫林吉特的努力。

一向坚挺的新加坡元也受到冲击。

印尼虽是受“传染”最晚的国家,但受到的冲击最为严重。

10月下旬,国际炒家移师国际金融中心香港,矛头直指香港联系汇率制。

台湾当局突然弃守新台币汇率,一天贬值3.46%,加大了对港币和香港股市的压力。

10月23日,香港恒生指数大跌1211.47点;28日,下跌1621.80点,跌破9000点大关。

面对国际金融炒家的猛烈进攻,香港特区政府重申不会改变现行汇率制度,恒生指数上扬,再上万点大关。

接着,11月中旬,东亚的韩国也爆发金融风暴,17日,韩元对美元的汇率跌至创纪录的1008∶1。

21日,韩国政府不得不向国际货币基金组织求援,暂时控制了危机。

但到了12月13日,韩元对美元的汇率又降至1737.60∶1。

韩元危机也冲击了在韩国有大量投资的日本金融业。

1997年下半年日本的一系列银行和证券公司相继破产。

于是,东南亚金融风暴演变为亚洲金融危机。

第二阶段:1998年初,印尼金融风暴再起,面对有史以来最严重的经济衰退,国际货币基金组织为印尼开出的药方未能取得预期效果。

2月11日,印尼政府宣布将实行印尼盾与美元保持固定汇率的联系汇率制,以稳定印尼盾。

此举遭到国际货币基金组织及美国、西欧的一致反对。

国际货币基金组织扬言将撤回对印尼的援助。

印尼陷入政治经济大危机。

2月16日,印尼盾同美元比价跌破10000∶1。

受其影响,东南亚汇市再起波澜,新元、马币、泰铢、菲律宾比索等纷纷下跌。

20世纪90年代末3次金融危机

20世纪末三个金融危机案比较分析及思考20世纪90年代,世界范围内共发生了三次比较大的世界性金融危机,分别是欧洲货币体系危机(1992—1993年)、墨西哥金融危机(1994—1995年)、东南亚金融危机(1997—1998年)。

从历史进程来看,三次危机都是在国际上影响比较大的金融危机,其产生、发展都有其自身深刻的背景原因。

本文将从盯住固定硬币的汇率制度角度分析比较三次危机,从中寻找一些经验和教训,希望能对我国金融风险的防范有所启示。

三次金融危机的比较分析(一)危机的背景和成因的比较分析1、危机的本质不同欧洲货币体系危机和东南亚金融危机的本质是货币危机。

在危机爆发前,欧共体内部僵化的汇率机制使各国在经济和财政状况上的差异并没有在其货币的汇率上体现出来,成员国在一定程度上缺乏货币政策自主权,不能根据国内经济条件随意调整利率和汇率,中央银行的干预能力有限,更主要的是缺乏政策的合作性,核心国德国的货币政策主导了整个欧洲的货币政策,德国实力的增强打破了欧共体内部力量的均衡。

政策上的非协调一致导致一些国家的货币如马克趋于坚挺,另一些国家的货币如英镑则呈弱势。

德国政府由于东西德统一财政出现巨额赤字并担心引发通货膨胀,便提升了贴现率。

过高的德国利息率引起了外汇市场大幅抛售英镑、里拉而抢购马克,这些弱币便受到重大冲击,最后不得不退出欧洲汇率机制,实行贬值。

而亚洲金融危机爆发前,东南亚各国均实行盯住美元的固定汇率制度,在国际投资基金冲击下,以泰国为首的东南亚各国相继实行浮动汇率制度,由于美国与东南亚国家没有根本利益联系,同时也希望能够亚洲快速发展,因此也不会出手援助,故而引起东南亚国家本币大幅度贬值,房市、股市严重动荡,这是典型的货币危机。

墨西哥金融危机的本质是流动性危机。

由于墨西哥一个发展中国家加入北美自由贸易区后,主要贸易伙伴是美国等富裕的邻国,引进外资但被外资抽取了大量利润,存在着长期的外贸逆差, 墨西哥政府用投机性强、流动性大的短期外国资本弥补巨大的经常项目赤字,当大量的短期国际资本迅速外逃时, 引发比索大幅贬值, 墨西哥政府拿不出大量的外汇储备来支撑其比索汇率,从而引起股市和借贷市场行情的大幅下跌,进而波及全球经济, 最终酿成了一场严重的金融危机。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

20世纪90年代的五大金融危机

1. 1992~1993年的欧洲货币危机

90年代初,两德合并。

为了发展东部地区经济,德国于1992年6月16日将其贴现率提高至8.75%。

结果马克汇率开始上升,从而引发欧洲汇率机制长达1年的动荡。

金融风波接连爆发,英镑和意大利里拉被迫退出欧洲汇率机制。

欧洲货币危机出现在欧洲经济货币一体化进程中。

从表面上看,是由于德国单独提高贴现率所引起,但是其深层次原因是欧盟各成员国货币政策的不协调,从而从根本上违背了联合浮动汇率制的要求,而宏观经济政策的不协调又与欧盟内部各成员国经济发展的差异紧密相连。

2. 1994~1995年的墨西哥金融危机

1994年12月20日,墨西哥突然宣布比索对美元汇率的波动幅度将被扩大到15%,由于经济中的长期积累矛盾,此举触发市场信心危机,结果人们纷纷抛售比索,1995年初,比索贬值30%。

随后股市也应声下跌。

比索大幅贬值又引起输入的通货膨胀,这样,为了稳定货币,墨西哥大幅提高利率,结果国内需求减少,企业大量倒闭,失业剧增。

在国际援助和墨西哥政府的努力下,墨西哥的金融危机在1995年以后开始缓解。

墨西哥金融危机的主要原因有三: 第一,债务规模庞大,结构失调;第二,经常项目持续逆差,结果储备资产不足,清偿能力下降;第三,僵硬的汇率机制不能适应经济发展的需要。

3. 1997~1998年的亚洲金融危机

亚洲金融危机是泰国货币急剧贬值在亚洲地区形成的多米诺骨牌效应。

这次金融危机所波及的范围之广、持续时间之长、影响之大都为历史罕见,不仅造成了东南亚国家的汇市、股市动荡,大批金融机构倒闭,失业增加,经济衰退,而且还蔓延到世界其他地区,对全球经济都造成了严重的影响。

亚洲金融危机涉及到许多不同的国家,各国爆发危机的原因也有所区别。

然而亚洲金融危机的发生决不是偶然的,不同国家存在着许多共同的诱发金融危机产生的因素,如宏观经济失衡,金融体系脆弱,资本市场开放与监控,货币可兑换与金融市场发育不协调等问题。

4. 1998~1999年的俄罗斯金融危机

受东南亚金融危机的波及,俄罗斯金融市场在1997年秋季大幅下挫之后一直处于不稳定状态,到1998年5月,终于爆发了一场前所未有的大震荡,股市陷入危机,卢布遭受严重的贬值压力。

俄罗斯金融危机是俄罗斯政治、经济、社会危机的综合反映,被称为“俄罗斯综合症”。

从外部因素上看,一方面是因为1997年亚洲金融危机的影响,另一方面则是由于世界石油价格下跌导致其国际收支恶化,财政税收减少。

但究其根本,国内政局动荡,经济长期不景气,金融体系不健全,外债结构不合理则是深层次的原因。

5. 1999~2000年的巴西金融危机

1999年1月7日,巴西米纳斯吉拉斯州宣布该州因财源枯竭,90天内无力偿还欠联邦政府的154亿美元的债务。

这导致当日巴西股市重挫6%左右,巴西政府债券价格也暴跌44%,雷亚尔持续走弱,央行行长在三周内两度易人。

雷亚尔对美元的汇价接连下挫,股市接连下跌。

“桑巴旋风”迅即向亚洲、欧洲及北美吹开,直接冲击了拉美国家,欧洲、亚洲等国家的资本市场。

巴西金融危机的外部原因主要是受亚洲和俄罗斯金融危机影响导致国际贸易环境恶化,而其内部原因则是公共债务和公共赤字日益扩大,国际贸易长期逆差,宏观经济政策出现失误等多种因素作用的结果。

20世纪90年代以来典型的金融危机有以下几个特点:(1)传染性;(2)突然性;(3)破坏性;(4)频繁性。

总的来看,金融危机的爆发是一个多种因素共同作用的结果。

从发展的趋向来看,金融体系内部越来越成为金融危机爆发的直接原因。

然而宏观经济结构失调,僵硬的汇率制度,脆弱的金融体系,不合理的外债结构往往成为酝酿金融危机的土壤,也是导致这几次金融危机的共同原因。