中债新综合指数2005-2019点位数据

基于因子分析-熵权法的系统性金融风险度量研究

Financial View金融视线 | MODERN BUSINESS现代商业127基于因子分析-熵权法的系统性金融风险度量研究宋云辉 张跃新 焦林涵北京交通大学 北京 100044摘要:本文利用我国的2003年到2019年的宏观和微观历史经济数据,在对系统性金融风险进行实证分析的基础上,建立了中国系统性金融风险综合指数度量模型。

首先对从六个市场维度选取的21个基础指标进行因子分析,剔除基础指标间的相关性,并简化分析构造出二级指标。

采用信息学中的熵权法赋权模型,根据指标间的波动性强弱对二级指标进行赋权,进而合成中国的系统性金融风险综合指数。

基于因子分析-熵权法模型构建的中国系统性金融风险综合指数可以很好地描述中国近年来的金融风险状态,对于系统性金融风险的识别和防范具有极强的借鉴意义。

关键词:系统性金融风险;因子分析;熵权法;风险度量中图分类号:F224;F832 文献识别码:A 文章编号:1673-5889(2020)32-0127-04一、引言自2008年美国次贷危机引起的全球金融危机后,系统性金融风险受到了广泛的关注和重视。

由于系统性金融风险具备强连锁性、负外部性和高度相关性的特点,所以预防和化解系统性金融风险是各国政府、监管机构及学者关注和处理的重要问题。

党中央在2016年召开的经济工作会议要求:要把防控金融风险放到更加重要的位置,下决心处置一批风险点,着力防控资产泡沫,提高和改进监管能力,确保不发生系统性金融风险。

2019年习近平主席又特别指出:防范化了解金融风险特别是防止发生系统性金融风险,是金融工作的根本任务。

近年来系统性金融风险事件在全球爆发的频率也在逐渐增加,金融危机所造成的恶劣影响也在逐步扩大。

自美国1987年的黑色星期一的股市大崩溃和亚洲1997年爆发的金融危机后;跨入到21世纪,2008年的次贷危机给全球经济造成了极其严重的破坏;在后金融危机时代,持续至今的欧洲债务危机久久不能化解,2015年中国A股市场上又爆发了最为恶劣的一轮股灾,上证指数从5174点下跌至3373点,下跌幅度达34.8%,给投资者造成了巨大损失,股市流动性枯竭。

中债指数编制说明

中债指数编制说明中央国债登记结算有限责任公司(简称中央结算公司)编制的中债指数自年月日对外发布,到年月升级完成以来,已经形成了基本完备的体系。

现就中债指数体系、编制规则介绍如下,供市场投资者分析使用。

每一只中债指数的具体编制要素说明详见中国债券信息网(下称中债网,)指数曲线图预览上的“指数编制说明”项。

一、中债指数的体系及一般规则中债指数族系按样本券的不同选取方法分为中债全指数族、中债成份指数族、中债持仓指数族、中债定制指数族四大体系。

(一)中债全指数族●目的:中债全指编制目的是反映债券全市场或某一类债券的整体价格和投资回报情况。

●含义:以债券的期限、发行人、流通场所及债券付息方式等单一或多个要素下全部债券为样本券的指数。

●全指数编制一般规则➢基期:最早为年月日,具体日期详见每只指数的数据图表➢发布时间:最早年月日➢样本券权重:债券托管量市值➢指数计算频率:每个工作日计算➢指数样本券调整频率:每个工作日调整一次➢流通托管量:详见中债网上各全指数的编制说明➢样本券待偿期:详见中债网上各全指数的编制说明➢样本退出时间:截止过户日(二)中债成份指数族●目的:为进一步反映债券市场中不同特点(如流动性、市值等)的债券组合的价格和回报表现,中央结算公司编制了成份指数族。

●含义:该指数族的每只指数的样本券只数是固定的,可作为跟踪指数,为指数基金提供盯市基准。

●各成份指数编制一般规则➢基值:点➢基期:详见中债网上展示的各成指的编制说明➢发布时间:年4月19日开始陆续对外发布➢样本券权重:债券托管量市值➢指数计算频率:每个工作日计算➢指数样本券调整频率:详见中债网上展示的各成指的编制说明➢流通托管量:详见中债网上展示的各成指的编制说明➢样本券待偿期:详见中债网上展示的各成指的编制说明➢样本退出时间:截止过户日(三)中债持仓指数族●目的:为成员内部业绩评估、风险控制提供参考指标,便于与成员选定的基准指数进行比较分析。

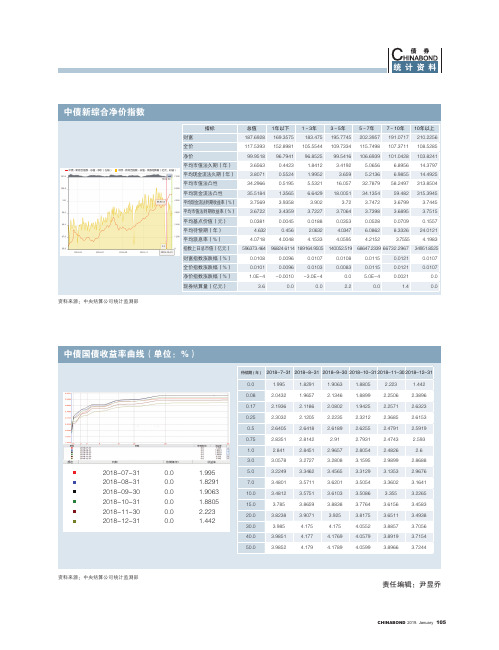

中债新综合净价指数

99.9518 96.7941 96.8525 99.5416 106.6939 101.0428 103.8241

3.6563

0.4423

1.8412

3.4192

5.0656

6.8956 14.3797

3.8071

0.5524

1.9952

3.659

5.2136

6.9855 14.4925

34.2966

责任编辑:尹昱乔

CHINABOND 2019. January 105

2.223

1.442

0.08

2.0432

1.9657

2.1346

1.8899

2.2506

2.3896

0.17

2.1936

2.1186

2.0802

1.9425

2.2571

2.6323

0.25

2.3032

2.1205

2.2235

2.3212

2.3685

2.6153

0.5

2.6405

2.6418

2.6189

3.7064

3.7398

3.6895

3.7515

0.0381

0.0045

0.0188

0.0353

0.0528

0.0709

0.1557

4.632

0.456

2.06பைடு நூலகம்2

4.0347

6.0862

8.3326 24.0121

4.0718

4.0048

4.1533

4.0595

4.2152

3.7555

4.1983

3.3129

3.1353

中证指数有限公司股票指数计算与维护细则

2013 年 12 月 中证指数专家委员会开会时间变更

2015 年 3 月 自由流通量档位调整

2016 年 12 月 自由流通量规则描述调整

2018 年 8 月 补充部分附录说明

2019 年 7 月 长期停牌股票临时调整规则

目录

1、指数定期调样 ............................................................................................................................. 1 1.1 审核时间................................................................................................................................1 1.2 审核参考依据........................................................................................................................1 1.3 样本股调整数量....................................................................................................................2 1.4 缓冲区规则............................................................................................................................2 1.5 备选名单................................................................................................................................2 1.6 长期停牌股票的处理............................................................................................................2 1.7 财务亏损股票的处理............................................................................................................3

中证系列指数计算与维护细则

股票 A 100,000 91,000

股票 B 8,000 4,500

股票 C 5,000 900

9,000 = A 股总股本-非自由流通股本 自由流通比例 9.0% =自由流通量/ A 股总股本 加权比例 加权股本 9.0% 9000

3,500

4,100

43.8%

82.0%

50% 4000

100% 5000

股票b次日复牌交指数修正股票总股本自由流通股本自由流通比例加权比例调整股本除权报价元调整市值元108000170001620216004810368016000700044508000453600065005330821006500191124150总调整市值263830修正前总调整市值元修正后总调整市值元原除数新除数203350263830208751270837第五日股票总股本自由流通股本自由流通比例加权比例调整股本收盘价元调整市值元1080001700016202160048510476016000700044508000463680065005330821006500191124150总调整市值265710指数计算总调整市值元除数基期指数收盘指数26571027083100098107第六日股票总股本自由流通股本自由流通比例加权比例调整股本收盘价元调整市值元1080001700016202160048103680160007000445080004653720065005330821006500195126750总调整市值267630指数计算总调整市值元除数基期指数收盘指数267630270837100098816股票公布配股股份上市及股本变动公告实际配售结果为

7

(5) 受限的员工持有的股份 (6) 上市公司交叉持有的股份 上市公司公告明确的限售股份和上述六类股东及其一致行动人 持股超过 5%的股份,都被视为非自由流通股本。 自由流通量=A 股总股本-非自由流通股本 中证指数有限公司根据多种公开的信息来源估算自由流通量。 有 关自由流通量的详细内容请参见附录 A。 3.3 分级靠档 中证指数有限公司在计算中证系列指数时,采用分级靠档的方 法,即根据自由流通股本所占 A 股总股本的比例(即自由流通比例) 赋予 A 股总股本一定的加权比例, 以确保计算指数的股本保持相对稳 定。 自由流通比例=自由流通量/A 股总股本 调整股本数=A 股总股本×加权比例 中证系列指数样本的加权比例按照下表确定: [中证系列指数分级靠档表]

债券指数介绍

债券指数介绍一、样本成分介绍一般的债券指数,其成分券的主要标的有:国债、央行票据、地方政府债、金融债、企业债、短期融资券、中期票据、公司债、资产支持证券、债券逆回购、银行存款等固定收益类资产。

●国债:国债是由国家发行的债券,是中央政府为筹集财政资金而发行的一种政府债券,是中央政府向投资者出具的、承诺在一定时期支付利息和到期偿还本金的债权债务凭证。

●央行票据:即中央银行票据,是中央银行为调节商业银行超额准备金而向商业银行发行的短期债务凭证,其实质是中央银行债券。

中央银行发行的央行票据是中央银行调节基础货币的一项货币政策工具,目的是减少商业银行可贷资金量。

商业银行在支付认购央行票据的款项后,其直接结果就是可贷资金量的减少。

●地方政府性债务:是指地方机关事业单位及地方政府专门成立的基础设施性企业为提供基础性、公益性服务直接借入的债务和地方政府机关提供担保形成的债务。

●金融债:是由银行和非银行金融机构发行的债的介质体,在英、美等欧美国家,金融机构发行的债介质体归类于公司债券。

在我国及日本等国家,金融机构发行的债介质形式称为金融债券。

能够较有效地解决银行等金融机构的资金来源不足和期限不匹配的矛盾。

●企业债:企业债是指境内具有法人资格的企业,依照法定程序发行、约定在一定期限内还本付息的有价证券。

企业债一般是由中央政府部门所属机构、国有独资企业或国有控股企业发行,最终由国家发改委核准。

●公司债:公司债是股份公司为筹措资金以发行债券的方式向社会公众募集的债。

表明公司债权的证券称为公司债券。

发行公司债券只限于股份公司,募集的对象为不特定的社会公众。

企业债跟公司债的区别(发行主体、定价、流动场所):1、公司债由股份公司和有限公司发行;企业债由央企、国有独资、国家控股企业发行;2、公司债,目前只在证券交易所流动,价格通过市场询价确定的。

企业债,直接定价,以不高于同期居民定期存款利率的40%来定价,目前只在银行间市场流动;3、企业债由发改委审批监管,公司债由证券交易所审批监管。

中债银行收益率曲线的走势分析

中债收益率曲线和指数日评中央国债登记结算有限责任公司债券信息部收益率曲线组:张永民赵凌王超群指数组:管圣义卢遵华)质量组:何一峰目录第一部分:发行情况1.1今日发行第二部分:宏观经济分析2.1市场面基本分析2.2市场消息第三部分:今日银行间货币市场市场走势3.1 两日Shibor利率走势分析表3.2今日回购利率、Shibor利率、央票和中短期票据对比表3.3今日回购利率、Shibor利率、央票和中短期票据对比图第四部分:今日IRS走势分析第五部分:中债收益率曲线走势分析图5.1 银行间固定利率国债收益率曲线比较图表5.1 银行间固定利率国债收益率曲线标准期限收益率涨跌表图5.2 银行间固定利率政策性金融债收益率曲线比较图表5.2 银行间固定利率政策性金融债收益率曲线标准期限收益率涨跌表图5.3 银行间固定利率央行票据收益率曲线比较图表5.3 银行间固定利率央行票据收益率曲线标准期限收益率涨跌表图5.4 银行间固定利率中短期票据收益率曲线比较图表5.4 银行间固定利率中短期票据收益率曲线标准期限收益率涨跌表图5.5 银行间浮动利率政策性金融债(R07D)比较图表5.5 银行间浮动利率政策性金融债(R07D)曲线标准期限收益率涨跌表图5.6 银行间浮动利率政策性金融债(1Y)比较图表5.6 银行间浮动利率政策性金融债(1Y)曲线标准期限收益率涨跌表图5.7 银行间固定利率铁道债比较图表5.7 银行间固定利率铁道债曲线标准期限收益率涨跌表第六部分:中债银行间收益率曲线点差分析图6.1 银行间固定利率国债、央票和金融债收益率曲线比较图表6.1 银行间固定利率国债、央票和金融债收益率曲线标准期限点差比较表图6.2 银行间固定利率金融债、企业债、商业银行债和资产支持证券收益率曲线比较图表6.2 银行间固定利率金融债、企业债、商业银行债和ABS收益率曲线标准期限点差比较表图6.3 银行间央票和中短期票据收益率曲线点差图表6.3 银行间央票和中短期票据收益率曲线标准期限点差表图6.4 银行间浮动利率国债、金融债、企业债和商业银行债收益率曲线比较图表6.4 银行间浮动利率国债、金融债、企业债和商业银行债收益率曲线标准期限点差比较表图6.5 银行间固定利率企业债(AAA)和固定利率企业债(AAA(2))点差关系图表6.5 银行间固定利率企业债(AAA)和固定利率企业债(AAA(2))点差关系表第七部分:中债指数走势分析图7.1中债系列指数-财富今日跌涨幅今日提示1、今日发行地方企业债09渝隆债(代码098002),期限为5+2年期,其中第5年末附发行人上调票面利率(0至100个点)选择权及投资者回售权,以应收账款为质押担保,票面利率为7.08%,大公给予其债券和主体评级均为AA,但从发行利率来看,市场对其平均并不完全予以认可,而将其降至A+水平,因此今日以银行间固定利率企业债收益率曲线(A+)为基础对其进行估值,今日估值净价和全价分别为100.7837元和100.8031元。

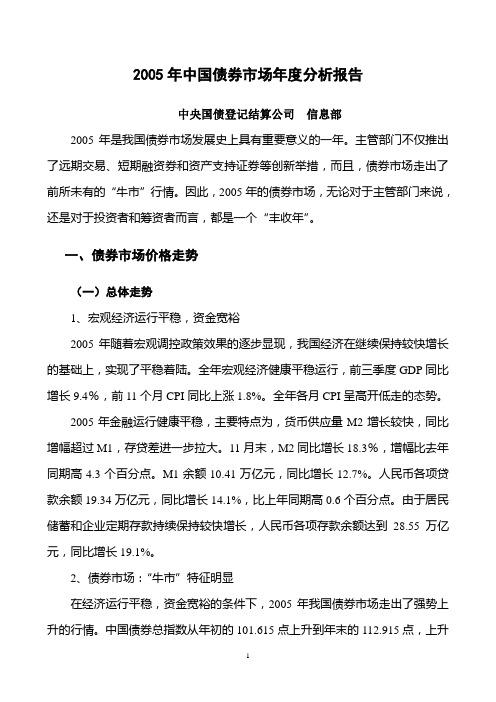

2005年中国债券市场年度分析报告

2005年中国债券市场年度分析报告中央国债登记结算公司信息部2005年是我国债券市场发展史上具有重要意义的一年。

主管部门不仅推出了远期交易、短期融资券和资产支持证券等创新举措,而且,债券市场走出了前所未有的“牛市”行情。

因此,2005年的债券市场,无论对于主管部门来说,还是对于投资者和筹资者而言,都是一个“丰收年”。

一、债券市场价格走势(一)总体走势1、宏观经济运行平稳,资金宽裕2005年随着宏观调控政策效果的逐步显现,我国经济在继续保持较快增长的基础上,实现了平稳着陆。

全年宏观经济健康平稳运行,前三季度GDP同比增长9.4%,前11个月CPI同比上涨1.8%。

全年各月CPI呈高开低走的态势。

2005年金融运行健康平稳,主要特点为,货币供应量M2增长较快,同比增幅超过M1,存贷差进一步拉大。

11月末,M2同比增长18.3%,增幅比去年同期高4.3个百分点。

M1余额10.41万亿元,同比增长12.7%。

人民币各项贷款余额19.34万亿元,同比增长14.1%,比上年同期高0.6个百分点。

由于居民储蓄和企业定期存款持续保持较快增长,人民币各项存款余额达到28.55万亿元,同比增长19.1%。

2、债券市场:“牛市”特征明显在经济运行平稳,资金宽裕的条件下,2005年我国债券市场走出了强势上升的行情。

中国债券总指数从年初的101.615点上升到年末的112.915点,上升了11.3点,涨幅达11.12%。

银行间债券总指数从年初的104.173点上升到年末的113.496点,上升了9.32点,涨幅为8.95%。

交易所国债指数从年初的97.739点上升到年末的111.899点,上升了14.53点,涨幅达14.87%。

国债收益率曲线整体下移,全年平均下移152BP。

曲线中端(3-10年期)下移幅度较大,平均下移170BP,短端和长端下移幅度较小,平均为110BP 。

图1 中国债券总指数表1 2005年国债收益率曲线变化情况期限04.12.31 05.8.1 05.9.5 05.10.26 05.11.18 05.12.311年 2.8 1.6 1.5 1.5 1.6 1.763年 3.8 2.1 2.0 1.8 2.1 2.155年 4.3 2.5 2.5 2.1 2.6 2.457年 4.4 2.8 2.9 2.4 3.0 2.7010年 4.8 3.2 3.5 2.7 3.8 3.1520年 4.9 3.5 4.0 3.4 4.0 3.7平均 4.17 2.62 2.73 2.32 2.85 2.65图2 国债收益率曲线1234561年3年5年7年10年20年04.12.31 05.8.105.10.2605.12.313、货币市场利率震荡下行2005年,受超额存款准备金利率下调、公开市场操作、经济走势预期以及季节波动等因素的影响,我国货币市场利率总体震荡下行。