农民专业合作社可减免税收政策

农民专业合作社获4项税负减免

耐低 温 市科 技 局 组 织 专 家

对华 中农业大 学 园艺林 学学 院向长 萍教授 主 持的 “ 苦瓜 耐低 温材 料 的筛选 及应 用 ” 目 项 进行 了鉴定 。 家组 参观 了 国家蔬 菜改 良中 专

构。

( 东省 外经 贸厅 ) 山

品 和农业生产 资料购销合 同 ,免征 印花税 。

作 为 由农 民 自愿 组 建 ,围 绕 同一 类 农

加工 和营销 而 成立 的互 助性 经 美 元 ,同 比下 降 l . %,比去 年 同 期 回 落 产 品 的生产 、 18 济 组织 , 国 的农 民专业 合作 社 是农村 改 革 我 l .个 百分 点 , 山东省 农产 品 出 口前 十大 58 是 和 市场 经济 的产 物 。 照国 际通 行做法 , 按 作 市 场 中唯一 下 降的 , 低于 全省 农产 品 出 口平 为 弱势 群体 的联 合体 , 民专业合 作社 是 独 农 均 增幅2 .个百分 点 ,所 占比重从去 年 同期 32 立 的市 场 主体 , 以代表 社 员与 外界签 订 合 可 的 3 .%下 降 到2 .%, 中葱蒜 、 生 、 17 51 其 花 蔬 同 ,开展 经营 活动 。 菜 及加 工 品 、 产品 加工 品等 山东 省传 统优 畜 该 《 知》指 出 , 受税 收优 惠 的农 民 通 享 势 农产 品 出 口分 别 下降 3 .%、0 4 3% 66 8 .%、 7 专业 合 作社 , 指依 照 《 是 中华 人 民共和 国 农 和 3 .%。同时 ,受 “ 饺事件 ”等 问题 影 17 水 民专 业 合作 社法 》 定设 立和 登记 的农 民专 规 响 , 日农产 品 出 口波 动较 大 , 对 特别 是 2 3 、 业合 作社 。 ( 京 张 宏) 北 月 份分 别 下降 了3 .%、 9 9 此 外 , 4 2 3 .%。 日本 对 我 出 1农 产 品技术 贸易 壁垒 增加 , 上 国 7 - 加 内对农 产 品出 口增 加了检 验检 疫批 次 , 的 有 还 暂停 报检 , 全省 也有 26 9 家农产 品 出 口中 小 企业 退 出 日本市 场 ,现有 的 lO 家 对 日 lO 出 口企 业信 心 也不足 , 正在 逐 步调 整市 场结

农村集体经济组织所得税减免政策

农村集体经济组织所得税减免政策近年来,我国农村集体经济组织在促进农村经济发展、增加农民收入等方面发挥着重要作用。

为进一步激发农村集体经济组织的活力,我国政府相继出台了一系列减免政策,以支持和鼓励农村集体经济的发展。

本文将介绍农村集体经济组织所得税减免政策的内容和实施情况,以及对农村集体经济发展的影响。

一、农村集体经济组织所得税减免政策的内容为补偿农村集体经济组织因公益性事业投入而可能产生的利润减少,我国税法规定了一系列针对农村集体经济组织的所得税减免政策。

首先,对于符合条件的农村集体经济组织,其所得税税率可适用优惠税率。

具体来说,如果该组织的主要收入来源是从事农副产品的生产、加工、销售等业务,那么其所得税税率可以低于一般企业的税率,甚至可以享受免税政策。

其次,对于农村集体经济组织投入农村公益事业的收入,可以免征所得税。

这些农村公益事业主要包括农村道路、农村学校、农村医疗等基础设施建设以及扶贫项目等。

通过对这部分收入免税,政府鼓励农村集体经济组织积极参与公益事业,推动农村社会事业的发展。

最后,对于农村集体经济组织依法上缴国家或者省、市、县所得税的,可以享受所得税减免或者退税。

这一政策旨在减轻农村集体经济组织的负担,鼓励其更多地投入到经济发展和公益事业中。

二、农村集体经济组织所得税减免政策的实施情况农村集体经济组织所得税减免政策的实施情况取得了显著成效。

根据相关部门的统计数据显示,减免政策的实施大大提高了农村集体经济组织的活力和生产经营质量。

首先,减税政策的实施促进了农村集体经济组织的发展。

税收的减免使得农村集体经济组织的负担大幅减轻,为其提供了更多的资金用于技术创新、设备购置等方面。

这为农村集体经济组织的发展提供了有力的保障,有利于提高其在农村经济中的竞争力。

其次,减税政策的实施促进了农民收入的增加。

农村集体经济组织在发展壮大的同时,也为农民提供了更多的就业机会和增加收入的途径。

通过增加农村集体经济组织的税收优惠,政府间接地推动了农村经济的发展,提高了农民的收入水平。

农业合作社税收优惠政策汇总

对农民专业合作社与本社成员签订的

5

印花税 农业产品和农业生产资料购销合同,

免征印花税.

对个人或个体户从事种植业、养殖业、 饲养业、捕捞业,且经营项目属于农业 6 个人所得税 税(包括农业特产税)、牧业税征税范 围的,其取得的“四业”所得暂不征收 个人所得税。

惠政策汇总

政策依据 财税〔2008〕81号、

企业受托从事实施条例第八十六 条规定农、林、牧、渔业项目取 得的收入,比照委托方享受相应 的税收优惠政策。

对专门经营农产品的农产品批发市场

3

房产税 、农贸市场使用的房产暂免征收房产

税对专门经营农产品的农产品批发市场

、农贸市场使用的

直接用于农、林、牧、渔业的生产用 地,免缴城镇土地使用税。

《中华人民共和国增值税暂 行条例》(国务院令第538 号)第十五条、财税字〔 1995〕52号文件 《中华人民共和国企业所得 税法》第二十七条、《中华 人民共和国企业所得税法实 施条例》第八十六条

财 税 〔 2016 〕 1 号 、 财 税 (2019)12号 财 税 〔 2016 〕 1 号 、 财 税 (2019)12号 《中华人民共和国城镇土地 使用税暂行条例》(国务院 令第483号)第六条

财税〔2008〕81号

财税(2004)30号

合作社税收优惠政策汇总

序号

税种

优惠政策

农民专业合作社销售本社成员生产的

农业产品,向本社成员销售的农膜、

种子、种苗、农药、农机,免征增值

1

增值税 税。

农业生产者自产农产品销售的,免征

增值税

农民专业合作社从事农、林、牧、渔 业项目的所得,可以免征、减征企业 所得税

企业委托其他企业或个人从事实 施条例第八十六条规定农、林、 2 企业所得税 牧、渔业项目取得的所得,可享 受相应的税收优惠政策。

农民专业合作社涉税优惠及账务处理

纳税与会计32永泰贸易有限公司通用机打发票10份,号码02940478-02940487;(61)武汉和平天地置业有限公司湖北增值税普通发票1份,号码06196493;(62)武汉星海原投房地产开发有限公司湖北增值税普通发票1份,号码02214485;(63)武汉市江汉区黄马汽车租赁服务部新版通用定额发票450份,号码02788801-02788950、02788951-02789250;(64)武汉市顺美商社通用机打发票15份,号码00189666-00189680。

四、遗失武汉市其他税务原证:(1)武汉赫思朗信息技术有限公司金税盘,设备编号661527528547;发票专用章;账务凭证67份:2013年7月记1-9号、8月记1-6号、9月记1-4号、10月记1-5号、11月记1-5号、12月记1-6号;2014年1月记1-5号、2月记1-4号、3月记-4号、4月记1-7号、5月记1-4号、6月记1-5号、7月记-4号、8月记1-4号、9月记1-6号、10月记1-4号、11月记1-6号、12月记25号;2016年1月记1-42号、2月记1-9号、3月记1-38号、4月记1-39号、5月记1-10号、6月记1-18号、7月记-17号、8月记1-24号、9月记1-30号、10月记-17号、11月记1-32号、12月记-28号;2017年1月记-10号、2月记1-12号、3月记1-11号、4月记1-21号、5月记1-15号、6月记1-19号、7月记1-18号、8月记1-14号、9月记1-48号、10月记1-32号、11月记1-42号、12月记1-39号;2018年1月记1-16号、2月记1-18号、3月记1-20号、4月记1-19号、5月记1-21号、6月记1-20号、7月记1-23号、8月记1-48号、9月记1-40号、10月记1-32号、11月记1-68号、12月记1-68号;2019年1月记-41号;(2)樊永锋契税发票1002421600020069467;(3)袁勤凯(171)鄂地证00360090;(4)湖北智仁大药房有限公司江大店金税盘;(5)武汉市江岸区三和电器维修服务部金税盘;(6)武汉致恭商贸有限公司金税盘;(7)加罗美(武汉)生物科技有限公司金税盘;(8)武汉市硚口区矮子烧烤店金税盘;(9)武汉群顺贸易有限公司金税盘;(10)武汉市江岸区先锋五金门窗厂金税盘;(11)武汉市硚口区鸿达劳保服饰经营部金税盘;(12)武汉市江汉区金山印刷厂金税盘、发票专用章;(13)武汉市江岸区东方车行金税盘。

农民专业合作社税收优惠政策实效及深化

卉 、 茶 以 及 其 他 饮 料 作 物 和 香 料 作 物

.海 水养 殖 、 内 陆养 殖 。同 体 办 法 ,一 些 地 方也 出 台 条 例 规 定 了 对 农 民专 业 合 作 社 销 售 社 员 生 产 和 初 的 种植 ;2

20年 层 面 税 收 政 策 对 农 民专 业 合作 社 发 展 企 业 所 得 税 法 实 施 条 例 》 ( 0 8 1 食 用 豆及 其 他 粮 食 的 初 加 工 ,以 及林 日起 施 行 ) 八 十 六 条 作 出 了详 细 木 、 园 艺 植 物 、油 料 、糖 料 植 物 、茶 第 提 供 优 惠 的最 为 具 体 的 政 策 , 明确 了 月1

2 O]6 . 在 很 大 程 度 上 得 益 于 合 作 社 的 大 力 发 税 所 [ O 8 2 号 )规 定 :对农 民 专 业 选 育 ;3 中药 材 的种 植 ;4.林 木 的

.牲 畜 、家 禽 的饲 养 ; 展 , 因此 许 多 国 家都 致 力 于 税 收 政 策 合作 社 经 营 社 员 自产 农 产 品所 得 ,免 培 育 和 种植 ;5

保 障全 。

( 行 ) 通知 》 ( 税[0 81 9 试 的 财 2 0 ] 4

2 涉 及 农 民专 业 合 作 社 的 产 业 号 ),列 明包 括 三 大 类十 四分 类享 受 .

农 民 专 业 合 作 社 税 收 优 惠 政 促 进 税 收 政 策 。 企 业 所 得 税 优 惠 。依 企 业 所 得 税 优 惠政 策 的 农 产 品 初 加 工

在 地 方 层 面 ,一 些 地 方 出 台 了 农 中 ,企 业 从 事 下 列 项 目的 所得 ,免征

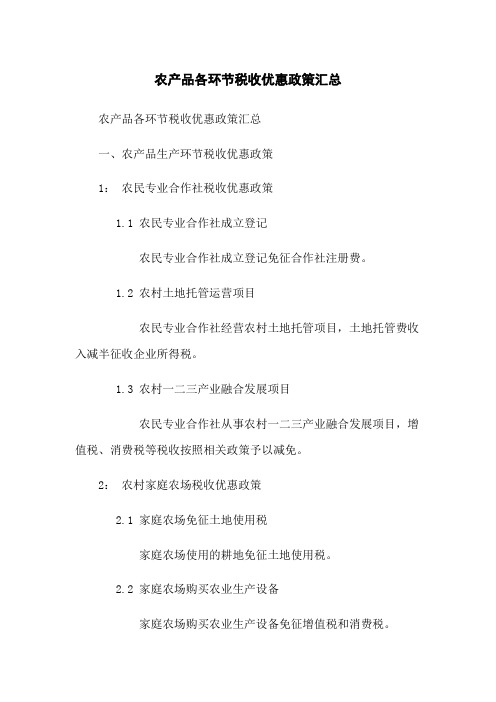

农产品各环节税收优惠政策汇总

农产品各环节税收优惠政策汇总农产品各环节税收优惠政策汇总一、农产品生产环节税收优惠政策1:农民专业合作社税收优惠政策1.1 农民专业合作社成立登记农民专业合作社成立登记免征合作社注册费。

1.2 农村土地托管运营项目农民专业合作社经营农村土地托管项目,土地托管费收入减半征收企业所得税。

1.3 农村一二三产业融合发展项目农民专业合作社从事农村一二三产业融合发展项目,增值税、消费税等税收按照相关政策予以减免。

2:农村家庭农场税收优惠政策2.1 家庭农场免征土地使用税家庭农场使用的耕地免征土地使用税。

2.2 家庭农场购买农业生产设备家庭农场购买农业生产设备免征增值税和消费税。

2.3 家庭农场合法经营收入家庭农场合法经营收入减半征收所得税。

二、农产品流通环节税收优惠政策1:农产品批发销售税收优惠政策1.1 农产品批发企业免征增值税农产品批发企业销售农产品免征增值税。

1.2 农产品批发企业增值税抵扣政策农产品批发企业购进农产品,可按规定享受增值税抵扣政策。

1.3 农产品批发市场免征房产税农产品批发市场免征房产税。

2:农产品零售税收优惠政策2.1 农产品零售企业免征增值税农产品零售企业销售农产品免征增值税。

2.2 农产品零售便利店免征营业税农产品零售便利店免征营业税。

三、农产品加工环节税收优惠政策1:农产品初加工税收优惠政策1.1 入库农产品初加工企业免征增值税入库农产品初加工企业免征增值税。

1.2 农产品初加工企业投资额超过500万元农产品初加工企业年度利润免征所得税。

2:农产品深加工税收优惠政策2.1 农产品深加工企业免征增值税农产品深加工企业销售农产品免征增值税。

2.2 农产品深加工企业购进农产品农产品深加工企业购进农产品,可按规定享受增值税抵扣政策。

附件:相关税收优惠政策文件注释:1:农民专业合作社:由农民自愿结合组成的经济组织形式,旨在提高农民的生产经营能力和竞争力。

2:农村土地托管运营项目:农民将土地托管给农民专业合作社开展统一经营,并获取相应的土地托管费。

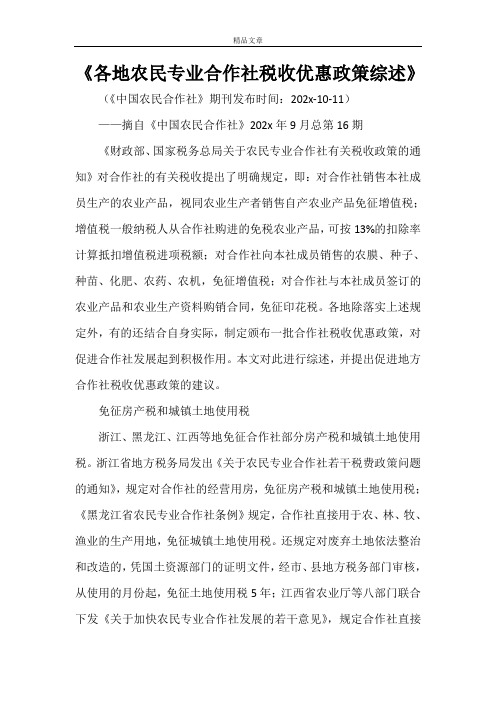

《各地农民专业合作社税收优惠政策综述》

《各地农民专业合作社税收优惠政策综述》(《中国农民合作社》期刊发布时间:202x-10-11)——摘自《中国农民合作社》202x年9月总第16期《财政部、国家税务总局关于农民专业合作社有关税收政策的通知》对合作社的有关税收提出了明确规定,即:对合作社销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税;增值税一般纳税人从合作社购进的免税农业产品,可按13%的扣除率计算抵扣增值税进项税额;对合作社向本社成员销售的农膜、种子、种苗、化肥、农药、农机,免征增值税;对合作社与本社成员签订的农业产品和农业生产资料购销合同,免征印花税。

各地除落实上述规定外,有的还结合自身实际,制定颁布一批合作社税收优惠政策,对促进合作社发展起到积极作用。

本文对此进行综述,并提出促进地方合作社税收优惠政策的建议。

免征房产税和城镇土地使用税浙江、黑龙江、江西等地免征合作社部分房产税和城镇土地使用税。

浙江省地方税务局发出《关于农民专业合作社若干税费政策问题的通知》,规定对合作社的经营用房,免征房产税和城镇土地使用税;《黑龙江省农民专业合作社条例》规定,合作社直接用于农、林、牧、渔业的生产用地,免征城镇土地使用税。

还规定对废弃土地依法整治和改造的,凭国土资源部门的证明文件,经市、县地方税务部门审核,从使用的月份起,免征土地使用税5年;江西省农业厅等八部门联合下发《关于加快农民专业合作社发展的若干意见》,规定合作社直接用于农、林、牧、渔业的生产用地免缴土地使用税;合作社依法整治和改造的废弃土地,从使用的月份起免缴土地使用税xx年。

免征所得税浙江、江西、四川、黑龙江、安徽、河南等地规定免征所得税优惠。

浙江省地方税务局202x年规定,对合作社销售成员生产和初加工农产品,视同农户自产自销,暂不征收个人所得税;江西省八部门意见规定,合作社提供的技术服务或劳务所取得的收入暂免征收所得税;《四川省人民政府关于支持和促进农民专业合作社发展的意见》规定,合作社新办服务性企业,或者为农业生产的产前、产中、产后提供技术服务或劳务所得,如符合税收优惠条件,可按税法规定享受企业所得税减免优惠,《河南省人民政府关于大力发展农民专业合作组织的意见》也做出类似规定。

各地农民专业合作社税收优惠政策综述

通 发 票 。 增 值 税 一 般 纳 税 人 从 合 作 社 购 进 的 免 税 农 产 品 ,可 以 凭 合 作 社 开 具 的 普通 发 票 ,按 照 国 家 规 定 的 扣 除

为和不 间断、经常性生产销售 行为 ,

根 据 税 法 的规 定 ,灵 活 核 定 合 作 社 பைடு நூலகம்

纳税 申报 期 限 。

起 ,免 征 土地 使 用税 5 ;江西 省 农 业 展 的 意 见 》规 定 ,合 作 社 新 办 服 务性 本 社 成 员 生 产 的 农 产 品 ,应 当 开 具 普 年

1 4 中 农 合作 国 民 社

…

…

I

2 1 年9 第9 00 月 期

■ 圈

■■

从 合 作 社 生产 销 售 的 实 际 情 况 出 发 , 注 意 区分 季 节 性 、 临 时 性 生 产 销 售 行

作社 税收优 惠政 策 的建 议。

合作 社 直 接 用于 农 、林 、牧 、 渔 业 的 如 符合 税 收 优 惠 条 件 ,可 按 税 法 规 定 生 产 用 地 免 缴 土 地 使 用税 ;合 作 社 依 享 受 企 业 所 得税 减 免 优 惠 , 《 南 省 河

免 征 房 产 税 和 城 镇 土地 使 用税

抵 扣 增 值 税

江 苏 、 广 东 等 地 合 作 社 普 通 发

生 产 用 地 ,免 征 城 镇 土地 使 用税 。 还 得税 :江 西 省 八 部 门意 见规 定 ,合作

规定对废弃土地依法整治和 改造的 ,

社 提 供 的 技 术 服 务 或 劳 务所 取 得 的 收 票 具 有 与 增值 税 发 票 相 同效 力 ,浙 江

农 机 ,免 征 增 值 税 ;对合 作 社 与 本 社

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

农民专业合作社可减征或免征

税种及税收政策

一、增值税。

《财政部、国家税务总局关于农民专业合作社有关税收政策的通知》(财税[2008]81号)规定:对农民专业合作社销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税;增值税一般纳税人从农民专业合作社购进的免税农业产品,可按13%的扣除率计算抵扣增值税进项税额;对农民专业合作社向本社成员销售的农膜、种子、种苗、化肥、农药、农机,免征增值税。

《中华人民共和国增值税暂行条例实施细则》(2009年1月1日起施行)规定:农业生产单位和个人销售自产的初级农产品可以免征增值税,包括种植业、养殖业、林业、牧业和水产业。

《财政部、国家税务总局关于若干农业生产资料征免增值税政策的通知》(财税[2001]113号)规定:对种子、种苗、化肥、农药、农机、农膜等货物的批发和零售实行免征增值税。

《中华人民共和国增值税暂行条例》(2009年1月1日起施行)规定:纳税人销售或者进口粮食、食用植物油及饲料、化肥、农药、农机、农膜可以享受13%的增值税优惠税率;直接用于科学研究、科学试验和教学的进口仪器、设备,免征增值税。

《海关总署关于进口种子、种畜、鱼种和非盈利性野生动植物种源免征进口环节增值税的通知》(署税[1997]3l号)规定:进口用于在农业、林业、牧业、渔业生产的科学研究的种子、种畜、鱼苗,可以暂免征收进口环节的增值税;改良种用的马、驴、牛、猪、羊、家畜、鱼苗、大麦、燕麦、高梁等农产品,最惠国最低税率为零。

《财政部、国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通

知》(财税[2009]9号)规定:增值税一般纳税人销售、进口农业产品,可以按13%的低税率征收增值税。

二、印花税。

《财政部、国家税务总局关于农民专业合作社有关税收政策的通知》(财税[2008]81号)规定:对农民专业合作社与本社成员签订的农业产品和农业生产资料购销合同,免征印花税。

《中华人民共和国印花税暂行条例施行细则》(财税字[1988]第225号)第十三条规定:国家指定的收购部门与村民委员会、农民个人书立的农副产品收购合同,免征印花税。

《国家税务局关于对保险公司征收印花税有关问题的通知》(国税地字[1988]37号)规定:农林作物、牧业畜类保险合同,免征印花税。

三、企业所得税。

《中华人民共和国企业所得税法实施条例》(2008年1月1日起施行)第八十六条规定,企业所得税法第二十七条第(一)项规定的企业从事农、林、牧、渔业项目的所得,可以免征、减征企业所得税,是指:(一)企业从事下列项目的所得,免征企业所得税:1.蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植;2.农作物新品种的选育;3.中药材的种植;4.林木的培育和种植;5.牲畜、家禽的饲养;6.林产品的采集;7.灌溉、农产品初加工、兽医、农技推广、农机作业和维修等农、林、牧、渔服务业项目;8.远洋捕捞。

(二)企业从事下列项目的所得,减半征收企业所得税:1.花卉、茶以及其他饮料作物和香料作物的种植;2.海水养殖、内陆养殖。

按照财政部对全国人大代表有关建议的答复(财农便[2009]20l号),农民专业合作社参照企业所得税法关于一般企业的规

定,享受企业所得税的减免政策。

四、个人所得税。

《财政部、国家税务总局关于农村税费改革试点地区有关个人所得税问题的通知》(财税[2004]30号)规定:农村税费改革试点期间,取消农业特产税、减征或免征农业税后,对个人或个体户从事种植业、养殖业、饲养业、捕捞业,且经营项目属于农业税(包括农业特产税)、牧业税征税范围的,其取得的“四业”所得暂不征收个人所得税。

五、营业税。

《中华人民共和国营业税暂行条例》(2009年1月1日起施行)第八条第五款规定:农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治,免征营业税。

按照财政部对全国人大代表有关建议的答复(财农便[2009]201号),农民专业合作社参照营业税暂行条例等关于一般企业的规定,享受营业税的减免政策。

六、城镇土地使用税和房产税。

《中华人民共和国城镇土地使用税暂行条例》(1988年11月1日起施行,2006年l 2月31日修改)第六条规定:直接用于农、林、牧、渔业的生产用地免城镇土地使用税,由财政部另行规定免税的水利设施用地免城镇土地使用税。

《国家税务总局关于调整房产税和土地使用税具体征税范围解释规定的通知》(国税发[1999]44号)规定:对农林牧渔业用地和农民居住用房屋及土地,不征收房产税和土地使用税。

七、耕地占用税。

《中华人民共和国耕地占用税暂行条例》(2008年1月1日起施行)第十条规定:农村居民占用耕地新建住宅,按照当地适用税额减半征收耕地占用税;第十四条规定:建设直接为农业生产服务的生产设施占用的农用地(林地、牧草地、农田水利设施用地、养殖水面以及渔业水域滩涂等),不征收耕地占用税。

八、契税。

《中华人民共和国契税暂行条例细则》(财法字[1997]52号)第十五条规定:纳税人承受荒山、荒沟、荒丘、荒滩土地使用权,用于农、林、牧、渔业生产的,免征契税。

九、车船税和车辆购置税。

《中华人民共和国车船税暂行条例》(2007年1月1日起施行)第三条规定:拖拉机,捕捞、养殖的渔船,可以免征车船税。

《财政部、国家税务总局关于农用三轮车免征车辆购置税的通知》(财税[2004]66号)规定:对农用三轮车免征车辆购置税,农用三轮车是指:柴油发动机,功率不大于7.4kw,载重量不大于500kg,最高车速不大于40km/h的三个车轮的机动车。

十、关税。

《财政部、国家税务总局关于农业部2010年度种子(苗)种畜(禽)鱼种(苗)和种用野生动植物种源免税进口计划的通知》(财关税[2010]11号)规定:进口用于在农业、林业、牧业、渔业生产的科学研究的种子、种畜、鱼苗,改良种用的马、驴、牛、猪、羊、家畜、鱼苗、大麦、燕麦、高梁等农产品可以享受零关税。